अपनी भाषा का चयन करें

सारांश:

सारांश:

होम डिपो एक शीर्ष गृह सुधार खुदरा विक्रेता है। आर्थिक दबावों के बावजूद, ब्याज दरों में गिरावट के कारण दीर्घकालिक सुधार के लिए इसके स्टॉक पर नज़र रखना उचित है।

हाल ही में बाजार में हुए घटनाक्रम बहुत ही चौंकाने वाले रहे हैं, हर बदलाव ने हमारे जीवन को प्रभावित किया है, चाहे वह स्टारबक्स की होल्डिंग में वृद्धि हो या कच्चे तेल की कीमतों में उछाल। इस पृष्ठभूमि में, हम उन कंपनियों को नज़रअंदाज़ नहीं कर सकते जो हमारे दैनिक जीवन से जुड़ी हैं। उदाहरण के लिए, होम डिपो - गृह सुधार खुदरा क्षेत्र की दिग्गज कंपनी जिसे हम अक्सर देखते हैं - न केवल मरम्मत और जीर्णोद्धार के लिए कई परिवारों की पहली पसंद है, बल्कि बाज़ार में भी महत्वपूर्ण भूमिका निभाती है। आज, हम होम डिपो कंपनी की प्रोफ़ाइल और शेयर खरीदने के कारणों का पता लगाने जा रहे हैं ताकि यह देखा जा सके कि यह कंपनी मौजूदा बाज़ार के माहौल में कैसा प्रदर्शन कर रही है।

होम डिपो क्या है?

होम डिपो (होम डिपो) संयुक्त राज्य अमेरिका में एक प्रमुख बड़े पैमाने पर गृह सुधार खुदरा विक्रेता है जो निर्माण सामग्री, गृह सुधार उत्पाद और बागवानी आपूर्ति बेचता है, साथ ही संबंधित सेवाएं भी प्रदान करता है। दुनिया के सबसे बड़े गृह सुधार खुदरा विक्रेताओं में से एक के रूप में, यह अपनी व्यापक उत्पाद लाइनों और बेहतर ग्राहक सेवा के लिए जाना जाता है।

इसकी स्थापना 1978 में हुई थी और इसका मुख्यालय अटलांटा, GA में है। कंपनी की स्थापना बर्नार्ड मार्कस, आर्थर ब्लैंक, रॉन ब्रिल और पैट फराह ने 'DIY' (डू इट योरसेल्फ) अवधारणा को बढ़ावा देने के लिए एक बड़े पैमाने पर गृह सुधार सुपरस्टोर बनाने के विचार के साथ की थी। इस विचार ने होम डिपो के विकास को तेजी से आगे बढ़ाया और यह गोदाम-आधारित गृह निर्माण खुदरा विक्रेताओं में अग्रणी बन गया।

आज, कंपनी के पास संयुक्त राज्य अमेरिका, कनाडा, मैक्सिको और चीन में 2,200 से अधिक दुकानों की श्रृंखला है, जिनमें से प्रत्येक में एक डिजाइन केंद्र है, जिसमें पेशेवर रूप से प्रशिक्षित सहयोगी कार्यरत हैं, जो निःशुल्क गृह सजावट संबंधी सलाह और कंप्यूटर सहायता प्राप्त रसोई और स्नानघर डिजाइन सेवाएं प्रदान करते हैं।

निर्माण सामग्री, इनडोर और आउटडोर लाइटिंग उत्पाद, रसोई और स्नान उत्पाद, हार्डवेयर और इलेक्ट्रिकल उत्पाद, साथ ही विभिन्न प्रकार के फर्नीचर और सजावटी वस्तुओं सहित उत्पादों की एक विस्तृत श्रृंखला के साथ, कंपनी वन-स्टॉप फर्नीचर रीमॉडलिंग और नवीनीकरण समाधान प्रदान करने के लिए प्रतिबद्ध है। दुनिया की सबसे बड़ी गृह निर्माण सामग्री खुदरा विक्रेता के रूप में, कंपनी ने न केवल अपने उत्पादों को बेचने में उल्लेखनीय सफलता हासिल की है, बल्कि अपने ग्राहकों की विविध आवश्यकताओं को पूरा करने के लिए गृह स्थापना, मरम्मत और रखरखाव सेवाएं प्रदान करके अपनी सेवाओं में नवाचार करना जारी रखा है।

गृह सुधार बाजार में वन-स्टॉप शॉपिंग की मांग ने होम डिपो जैसे गोदाम-प्रकार के गृह निर्माण सामग्री सुपरस्टोर्स के तेजी से बढ़ने को बढ़ावा दिया है, जो बाजार की मुख्यधारा में शामिल हो गए हैं। यह मॉडल उत्पादों का व्यापक चयन और सुविधाजनक खरीदारी अनुभव प्रदान करके व्यापक गृह सुधार समाधानों के लिए उपभोक्ता की मांग को प्रभावी ढंग से पूरा करता है।

कंपनी गोदाम-सुपरमार्केट बिक्री मॉडल को अपनाती है, जो मुख्य रूप से DIY उपभोक्ताओं और पेशेवर ठेकेदारों को कम कीमत पर, पूर्ण श्रेणी के घरेलू निर्माण सामग्री माल की पेशकश करती है। पीआरसी बाजार में होम फर्निशिंग स्टोर के विपरीत, जो मुख्य रूप से किराया वसूलने वाले स्टोर हैं, होम डिपो अपने मुनाफे का प्राथमिक स्रोत आपूर्तिकर्ताओं से कम कीमतों पर माल खरीदकर और इसे मार्कअप पर बेचकर कमाता है, जिससे माल की खरीद और बिक्री की कीमतों के बीच का अंतर कमाया जाता है।

होम डिपो आपूर्तिकर्ताओं से कम कीमत पर सामान खरीदकर और उन्हें मार्कअप पर बेचकर मूल्य अंतर कमाता है। यह मॉडल प्रभावी रूप से क्रय लागत को कम करता है जबकि बिक्री मार्जिन बढ़ाता है, जिससे कंपनी को स्थिर आय वृद्धि मिलती है। इस रणनीति के माध्यम से, कंपनी अत्यधिक प्रतिस्पर्धी बाजार में अपने मूल्य लाभ को बनाए रखने और समग्र व्यापार विस्तार को आगे बढ़ाने में सक्षम है।

इसके अलावा, होम डिपो ने हस्की हैंड टूल्स और हैम्पटन बे लाइटिंग जैसे निजी लेबल को आक्रामक रूप से विकसित किया है। ये निजी लेबल न केवल अधिक प्रतिस्पर्धी मूल्य प्रदान करते हैं बल्कि बाज़ार में ब्रांड पहचान और ग्राहक वफादारी को भी बढ़ाते हैं। एक विभेदित उत्पाद पोर्टफोलियो के माध्यम से, कंपनी लाभप्रदता बढ़ाने और बाजार में खुद को अधिक अनुकूल स्थिति में लाने में सक्षम है।

इस बीच, घर निर्माण की आपूर्ति और हार्डवेयर के दुनिया के सबसे बड़े खुदरा विक्रेता के रूप में, होम डिपो के पास स्पष्ट बाजार स्थिति का लाभ है। ऑनलाइन शॉपिंग लागत-प्रभावी नहीं है क्योंकि घर निर्माण उत्पाद आमतौर पर बड़े, भारी और परिवहन के लिए महंगे होते हैं, जैसे कि लकड़ी, सीमेंट और बड़े नवीनीकरण उपकरण। इसने इसे Amazon जैसी ई-कॉमर्स कंपनियों की चुनौतियों का सामना करने में अपने पारंपरिक खुदरा मॉडल के लाभों को बनाए रखने की अनुमति दी। विशेष रूप से महामारी के दौरान, कंपनी की बिक्री में उल्लेखनीय वृद्धि हुई, जिसका लाभ कम ब्याज दर के माहौल और लोगों के घर पर अधिक समय बिताने के संयोजन से मिला।

अमेरिकी घरेलू खुदरा बाजार में, होम डिपो के पास 24.9% बाजार हिस्सेदारी है, जो इसे उद्योग में प्रमुख खिलाड़ी बनाती है। 2017 में नेशनल रिटेल फेडरेशन (NRF) के अनुसार, यह अमेरिकी खुदरा राजस्व में पांचवें स्थान पर था, जो बाजार में इसकी महत्वपूर्ण स्थिति और व्यापक पहुंच को और साबित करता है।

इसके अलावा, कंपनी को कई वर्षों से फॉर्च्यून पत्रिका द्वारा पसंदीदा विशेष खुदरा विक्रेता के रूप में मान्यता दी गई है और 2007 और 2017 में फॉर्च्यून 500 में क्रमशः 17वें और 43वें स्थान पर रही। और यह 2017 ब्रांज़ी टॉप 100 ग्लोबल ब्रांड्स में 24वें स्थान पर रही, जो वैश्विक स्तर पर अपने ब्रांड के मूल्य और पहुंच को प्रदर्शित करता है।

होम डिपो की सफलता न केवल इसकी व्यापक उत्पाद लाइन और सुविधाजनक खरीदारी अनुभव में निहित है, बल्कि ग्राहकों की जरूरतों की गहरी समझ और बाजार के रुझानों की गहरी समझ में भी निहित है। निरंतर नवाचार और सेवा अनुकूलन के माध्यम से, कंपनी ने गृह निर्माण सामग्री खुदरा उद्योग में अपनी अग्रणी स्थिति को मजबूत किया है। हालाँकि, कंपनी वर्तमान में कई मोर्चों पर चुनौतियों का सामना कर रही है, और निवेशकों को कंपनी के भविष्य के वित्तीय प्रदर्शन और बाजार की गतिशीलता, विशेष रूप से भविष्य के गृह सुधार मांग पर प्रबंधन के दृष्टिकोण पर नज़र रखने की आवश्यकता है।

होम डिपो स्टॉक विश्लेषण

होम डिपो स्टॉक विश्लेषण

जैसा कि ऊपर दिए गए चार्ट में दिखाया गया है, स्टॉक मूल्य कार्रवाई के पिछले पांच वर्षों को देखते हुए, होम डिपो का स्टॉक मूल्य 2021 के अंत में $400 के उच्चतम स्तर पर पहुंच गया। तब से, कंपनी के शेयर की कीमत लगातार गिरावट के दौर में प्रवेश कर गई है जब तक कि यह $270 तक गिर नहीं गई। तब से यह धीरे-धीरे ही ठीक हुआ है, और वर्तमान में स्टॉक लगभग $374 पर कारोबार कर रहा है। तुलना करके, टेक दिग्गज 2024 में इसी अवधि के दौरान सर्वकालिक उच्च स्तर पर पहुंच गए।

और होम डिपो के कमज़ोर शेयर मूल्य का मूल कारण हाल के वर्षों में घटता प्रदर्शन है। 2024 की पहली तिमाही की आय रिपोर्ट से पता चला है कि कंपनी की बिक्री में साल-दर-साल 2.3% की गिरावट आई है, जबकि परिचालन लागत में 5% की वृद्धि हुई है, जिसके परिणामस्वरूप शुद्ध आय में 7% की गिरावट आई है।

और दूसरी तिमाही के लिए कुल राजस्व पहली तिमाही से 18.55 प्रतिशत ऊपर था, जबकि शुद्ध आय पहली तिमाही से 26.69 प्रतिशत ऊपर थी। हालांकि, पिछले साल की तुलना में, वे क्रमशः 3.01 प्रतिशत और 11.47 प्रतिशत कम हो गए। इस प्रदर्शन के आधार पर, जो आर्थिक वातावरण के दबावों के साथ-साथ सतर्क उपभोक्ता खर्च को दर्शाता है, कंपनी को उम्मीद है कि वित्त वर्ष 2024 के लिए बिक्री में पिछले वर्ष की समान अवधि की तुलना में लगभग 1 प्रतिशत और शुद्ध आय में लगभग 1.5 प्रतिशत की गिरावट आएगी।

इसके अलावा, प्रति शेयर समायोजित आय $4.60 होने की उम्मीद है। पिछले वर्ष की इसी अवधि से 1.02% कम, यह दर्शाता है कि कंपनी लागतों को नियंत्रित करने और मार्जिन बनाए रखने में लगातार चुनौतियों का सामना कर रही है। आर्थिक दबावों और उपभोक्ता खर्च में बदलावों का जवाब देने के लिए होम डिपो के प्रयासों के बावजूद, लाभप्रदता में गिरावट से पता चलता है कि कंपनी को परिचालन दक्षता बढ़ाने और बाजार की अस्थिरता का जवाब देने के लिए अभी भी और समायोजन और सुधार करने की आवश्यकता है।

बाजार की स्थितियों के संदर्भ में, गृह सुधार बाजार वर्तमान में मंदी के दौर से गुजर रहा है, उच्च ब्याज दरों और उच्च घर की कीमतों के कारण उपभोक्ताओं की नवीनीकरण की इच्छा कम हो रही है। कई संभावित घर खरीदारों ने उच्च ब्याज दरों और उच्च संपत्ति की कीमतों के कारण अपने नवीनीकरण परियोजनाओं को स्थगित या त्यागने का विकल्प चुना, जिसके परिणामस्वरूप कम गृह नवीनीकरण परियोजनाएं हुईं। विशेष रूप से, रसोई और बाथरूम नवीनीकरण जैसी बड़ी परियोजनाओं में काफी कमी आई है।

इस बीच, होम डिपो द्वारा हाल ही में SRS डिस्ट्रीब्यूशन के 18 बिलियन डॉलर के अधिग्रहण ने बाजार में काफी चर्चा को जन्म दिया है। जबकि अधिग्रहण को व्यवसाय का विस्तार करने और बड़ी परियोजनाओं को विकसित करने के लिए एक आवश्यक कदम के रूप में देखा जाता है, यह कंपनी के ऋण पर भी दबाव डालता है, जो शेयर बायबैक कार्यक्रम को प्रभावित कर सकता है। कुछ विश्लेषकों का मानना है कि अधिग्रहण से दीर्घकालिक राजस्व और लाभ में वृद्धि होगी, जबकि अन्य अल्पकालिक वित्तीय दबावों के बारे में चिंतित हैं।

निश्चित रूप से, निवेशक बाजार में सुधार के बारे में आशावादी हैं और उम्मीद करते हैं कि भविष्य में ब्याज दरों में गिरावट से गृह निर्माण बाजार को धीरे-धीरे विकास की ओर लौटने में मदद मिलेगी। जैसे-जैसे आर्थिक माहौल में सुधार होगा, खासकर कम ब्याज दरों के साथ, उपभोक्ताओं की क्रय शक्ति मजबूत होने की उम्मीद है, जो बदले में घरेलू सामानों की मांग को बढ़ाएगा, जिससे कुल बिक्री में सुधार होगा। लंबे समय में, ब्याज दरों में कमी से गृह सुधार बाजार में नई ऊर्जा आने की संभावना है और उद्योग के लिए सकारात्मक विकास की उम्मीदें हैं।

हालांकि, उपभोक्ताओं को अल्पावधि में कम ब्याज दरों के पर्याप्त प्रभाव को महसूस करने में कुछ समय लग सकता है। विश्लेषकों के पूर्वानुमानों के अनुसार, गृह सुधार खर्च में सुधार 2025 तक स्पष्ट नहीं हो सकता है। यदि भविष्य में ब्याज दरें कम होती हैं, तो उम्मीद है कि 2025 में बाजार में कुछ वृद्धि देखी जा सकती है। फिर भी, बाजार को अल्पावधि में चुनौतियों का सामना करना जारी रहेगा, और पूर्ण सुधार की प्रक्रिया लंबी होने की संभावना है।

ऐसा कहा जाता है कि, होम डिपो के उद्योग में अपनी महत्वपूर्ण बाजार स्थिति और मजबूत चैनल उपस्थिति के कारण प्रभुत्व के बावजूद, वर्तमान आर्थिक वातावरण इसकी विकास क्षमता को सीमित कर रहा है। उच्च घर की कीमतों और उच्च ब्याज दरों ने उपभोक्ताओं को अपने गृह सुधार खर्च में अधिक सतर्क बना दिया है, जिससे बाजार की मांग में उछाल बाधित हो रहा है। इन आर्थिक दबावों ने गृह सुधार बाजार की वसूली को और अधिक कठिन बना दिया है, और इसके मजबूत ब्रांड प्रभाव और व्यापक उत्पाद कवरेज के बावजूद, अल्पावधि में समग्र बाजार मंदी से बचना मुश्किल होगा।

होम डिपो स्टॉक खरीदने के कारण

होम डिपो स्टॉक खरीदने के कारण

अल्पकालिक आर्थिक दबावों के बावजूद, कंपनी की व्यापक उपस्थिति और गृह सुधार और निर्माण सामग्री क्षेत्रों में अंतर्निहित स्थिरता होम डिपो स्टॉक को दीर्घकालिक होल्डिंग के मामले में काफी मूल्यवान बनाती है। आर्थिक अस्थिरता या उच्च बाजार अनिश्चितता की अवधि के दौरान भी, कंपनी का मुख्य व्यवसाय स्थिर मांग बनाए रखने में सक्षम रहा है, इस प्रकार दीर्घकालिक निवेश के रूप में इसकी विश्वसनीयता सुनिश्चित करता है।

यह समझना महत्वपूर्ण है कि कंपनी मुख्य रूप से गृह सुधार और निर्माण सामग्री बाज़ारों पर ध्यान केंद्रित करती है, जहाँ मांग लंबे समय से चली आ रही है और अपेक्षाकृत स्थिर है। चाहे वह प्लंबिंग मरम्मत, हीटिंग, वेंटिलेशन और एयर कंडीशनिंग (HVAC) सिस्टम, लकड़ी या अन्य गृह सुधार सामग्री हो, इन उत्पादों और सेवाओं की मांग किसी भी आर्थिक चक्र में खत्म नहीं होती है।

इसके अलावा, होम डिपो में दो महत्वपूर्ण मस्जिदें हैं। उद्योग की ताकत के संदर्भ में, कंपनी मुख्य रूप से बड़ी निर्माण सामग्री और उपकरण बेचती है जिन्हें शिप करना चुनौतीपूर्ण होता है और हल्के वजन वाले सामानों की तुलना में इंटरनेट के प्रभाव के प्रति कम संवेदनशील होते हैं। नतीजतन, कंपनी ऑनलाइन ऑर्डरिंग और डिलीवरी सेवाएं प्रदान करने के लिए अपने व्यापक शॉप नेटवर्क का लाभ उठाने में सक्षम है, जिससे इंटरनेट कंपनियों के लिए इस क्षेत्र में इसके साथ प्रतिस्पर्धा करना मुश्किल हो जाता है।

यह व्यवसाय मॉडल न केवल कंपनी की सेवा क्षमताओं को बढ़ाता है बल्कि इसकी बाजार स्थिति को भी मजबूत करता है। भौतिक दुकानों के अपने व्यापक नेटवर्क के माध्यम से, यह कुशल ऑनलाइन ऑर्डरिंग और डिलीवरी सेवाएं प्रदान करने में सक्षम है, और इस वितरण लाभ ने कंपनी को बाजार में एक महत्वपूर्ण स्थान हासिल करने और उच्च बाजार हिस्सेदारी और प्रतिस्पर्धात्मकता बनाए रखने में सक्षम बनाया है।

दूसरा, होम डिपो का चैनल लाभ भी बहुत स्पष्ट है। कंपनी के पास उत्तरी अमेरिकी बाजार में 2.300 से अधिक दुकानें हैं, जो इसे एक महत्वपूर्ण चैनल लाभ प्रदान करती हैं। एक बड़ा ग्राहक होने के नाते, यह निर्माताओं से छूट प्राप्त करने में सक्षम है और इस प्रकार कम कीमतों पर उत्पाद खरीदता है। इसके अतिरिक्त, यह कई क्षेत्रों में ग्राहकों के लिए एकमात्र विकल्प हो सकता है, जो इसे कुछ मूल्य निर्धारण शक्ति देता है।

यह लाभ इसे उच्च सकल मार्जिन बनाए रखने की अनुमति देता है, जो पिछले पांच वर्षों में लगभग 35% पर स्थिर हो गया है, जो वॉलमार्ट और टारगेट की तुलना में काफी अधिक है। यह लागत नियंत्रण और मूल्य निर्धारण में इसकी मजबूत प्रतिस्पर्धात्मकता को दर्शाता है, जो लाभप्रदता के उच्च स्तर को बनाए रखने के लिए अपने चैनल और पैमाने के लाभों का प्रभावी ढंग से लाभ उठाता है।

हालाँकि कंपनी की वृद्धि तकनीकी दिग्गजों की तुलना में थोड़ी कम प्रभावशाली रही है, लेकिन 2010 से इसके शेयरों में 18 गुना वृद्धि हुई है। नैस्डैक ईटीएफ (QQQ) में 11 गुना वृद्धि से कहीं ज़्यादा। इस निरंतर, दीर्घकालिक वृद्धि ने होम डिपो को निवेशकों के लिए एक पसंदीदा अंतर्निहित बना दिया है, जो मजबूत बाजार प्रतिस्पर्धा और लाभप्रदता का प्रदर्शन करता है।

इस साल अब तक इसके शेयर की कीमत में 10 प्रतिशत से अधिक की वृद्धि हुई है, जो स्टैंडर्ड एंड पूअर्स 500 इंडेक्स (एस एंड पी 500) से कहीं बेहतर प्रदर्शन है। यह प्रभावशाली प्रदर्शन दर्शाता है कि कंपनी में अभी भी मौजूदा बाजार परिवेश में जोखिम का प्रतिरोध करने की अच्छी क्षमता है, व्यापक बाजार पर उत्कृष्ट लाभ दिखाते हुए, निवेशकों के मन में एक स्थिर निवेश के रूप में इसकी छवि को और मजबूत किया है।

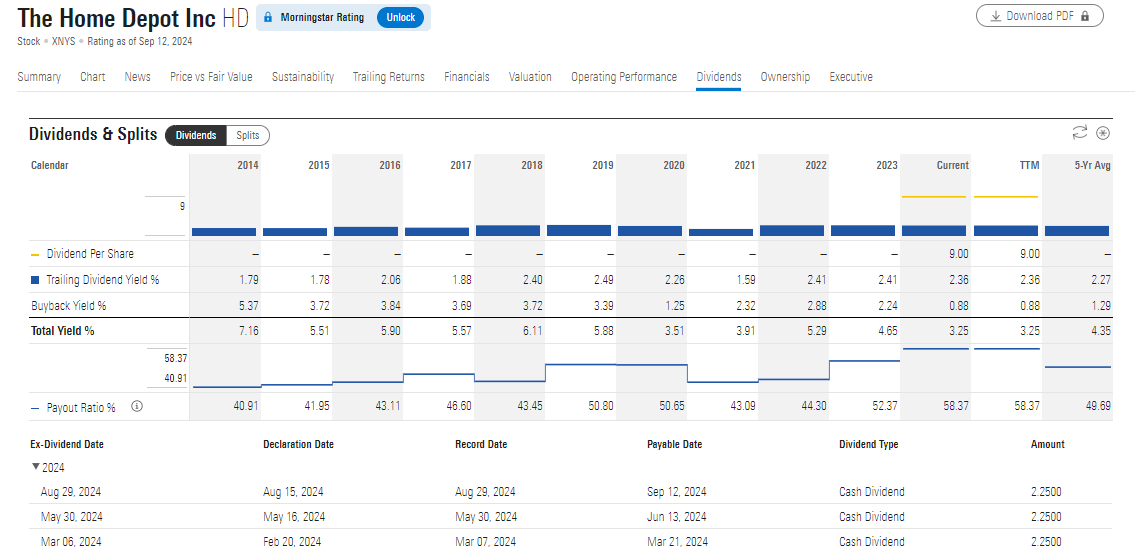

इसके अलावा, होम डिपो ने पिछले कुछ वर्षों में एक स्थिर लाभांश नीति बनाए रखी है, जिसकी वर्तमान लाभांश उपज 2.36% है, जो इसे दीर्घकालिक निवेशकों के लिए आय का एक महत्वपूर्ण स्रोत बनाती है। इसका मतलब है कि निवेशकों को न केवल पूंजी वृद्धि से लाभ होता है, बल्कि वे लगातार और स्थिर लाभांश आय का भी आनंद लेते हैं।

कंपनी न केवल स्थिर लाभांश बनाए रखती है, बल्कि हर साल इसे बढ़ाती भी है, जिससे शेयरधारकों को विश्वसनीय नकद रिटर्न मिलता है और पोर्टफोलियो में इसका आकर्षण बढ़ता है। मौजूदा बाजार परिवेश में, पूंजी वृद्धि और आय सुरक्षा का यह संयोजन विशेष रूप से दीर्घकालिक आय स्थिरता चाहने वाले निवेशकों द्वारा पसंद किया जाता है।

इसलिए, दर में कटौती से पहले इसे अपने पोर्टफोलियो में शामिल करना एक बुद्धिमानी भरा विकल्प हो सकता है। ब्याज दर में कटौती आम तौर पर घरों की बिक्री और नवीनीकरण की मांग को बढ़ाकर रियल एस्टेट बाजार को प्रोत्साहित करने में मदद करती है, और अमेरिका में सबसे बड़े गृह सुधार और निर्माण सामग्री खुदरा विक्रेता के रूप में, होम डिपो को इस प्रवृत्ति से लाभ होने की उम्मीद है। जैसे-जैसे उपभोक्ता घर खरीदने और नवीनीकरण करने के लिए अधिक इच्छुक होते जाते हैं, परिणामस्वरूप कंपनी के प्रदर्शन को बढ़ावा मिल सकता है, जिससे इसके शेयर की कीमत और लाभप्रदता में और वृद्धि हो सकती है।

कुल मिलाकर, होम डिपो न केवल बेहतरीन विकास प्रदान करता है, बल्कि निवेशकों को स्थिर लाभांश उपज भी प्रदान करता है। अपने ठोस दीर्घकालिक प्रदर्शन और लगातार बढ़ते लाभांश के साथ, यह शेयरधारकों को पूंजी वृद्धि और स्थिर नकदी प्रवाह का दोहरा रिटर्न प्रदान करने में सक्षम रहा है। इसकी विकास क्षमता और लाभांश रिटर्न को देखते हुए, यह दीर्घकालिक ध्यान और निवेश के लिए एक गुणवत्तापूर्ण विकल्प है।

| कंपनी ओवरव्यू | स्टॉक खरीदने के कारण |

| दुनिया का अग्रणी गृह सुधार खुदरा विक्रेता | बाजार नेतृत्व और स्थिरता |

| 1978 में स्थापित और अटलांटा, जॉर्जिया में मुख्यालय। | मजबूत बाजार हिस्सेदारी और व्यापक दुकान नेटवर्क |

| इसमें निर्माण सामग्री और गृह सुधार की बिक्री शामिल है। | अपेक्षित सुधार के साथ दीर्घकालिक निवेश मूल्य। |

| अनेक देशों में 2200+ दुकानें | घटती ब्याज दरें सुधार के अवसर प्रदान कर सकती हैं। |

| अल्पावधि दबाव लेकिन दीर्घकालिक प्रदर्शन स्थिर। | दीर्घकालिक निवेशकों को आकर्षित करने के लिए अच्छा लाभांश रिटर्न |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

जानें कि पैलेडियम क्या है, इसका उपयोग कैसे किया जाता है, तथा 2025 में मूल्य, दुर्लभता और निवेश क्षमता के संदर्भ में इसकी तुलना सोने से कैसे की जाती है।

2025-04-24

क्या OpenAI 2025 में शेयर बाज़ार में उतरेगा? जानें कि AI में निवेश कैसे करें, OpenAI के IPO की संभावनाएँ और इच्छुक निवेशकों के लिए सबसे अच्छे विकल्प क्या हैं।

2025-04-24

ट्रेडिंग में बैकटेस्टिंग की अनिवार्यताएं सीखें, शुरुआत से लेकर गलतियों से बचने और परिणामों की व्याख्या करने तक - रणनीतियों को परिष्कृत करने के लिए आपकी आवश्यक मार्गदर्शिका।

2025-04-24