La situación reciente de los mercados ha sido desconcertante, con todos los cambios que afectan a nuestras vidas, desde el aumento de las participaciones de Starbucks hasta el salto del precio del petróleo. Con este telón de fondo, no podemos ignorar las empresas que son relevantes para nuestra vida cotidiana. Por ejemplo, Home Depot -el gigante minorista de artículos para el hogar que frecuentamos- no sólo es la primera opción de muchas familias para reparaciones y reformas, sino que también desempeña un papel importante en el mercado. Hoy vamos a explorar el perfil de la empresa Home Depot y las razones de compra de acciones para ver cómo se comporta esta empresa en el actual entorno de mercado.

¿Qué es The Home Depot?

Home Depot es un minorista de artículos para el hogar a gran escala líder en Estados Unidos que vende materiales de construcción, productos para la mejora del hogar y suministros de jardinería, además de prestar servicios relacionados. Como uno de los mayores minoristas de artículos para el hogar del mundo, es conocido por sus numerosas líneas de productos y su excelente servicio de atención al cliente.

Se fundó en 1978 y tiene su sede en Atlanta, Georgia. La empresa fue cofundada por Bernard Marcus, Arthur Blank, Ron Brill y Pat Farrah con la idea de crear una supertienda de reformas del hogar a gran escala para promover el concepto «hágalo usted mismo» (DIY). La idea impulsó rápidamente el crecimiento de The Home Depot hasta convertirse en líder de los minoristas de construcción de viviendas basados en almacenes.

En la actualidad, Home Depot cuenta con una cadena de más de 2.200 tiendas repartidas por Estados Unidos, Canadá, México y China, cada una de las cuales dispone de un centro de diseño atendido por personal formado profesionalmente que ofrece asesoramiento gratuito sobre decoración del hogar y servicios de diseño informático de cocinas y baños.

Con una amplia gama de productos, que incluye materiales de construcción, productos de iluminación interior y exterior, productos de cocina y baño, productos de ferretería y electricidad, así como una gran variedad de muebles y artículos de decoración, Home Depot se ha comprometido a proporcionar soluciones integrales de remodelación y renovación de muebles. Como mayor minorista de materiales de construcción para el hogar del mundo, la empresa no sólo ha logrado un éxito notable en la venta de sus productos, sino que también ha seguido innovando en sus servicios, prestando servicios de instalación, reparación y mantenimiento del hogar para satisfacer las diversas necesidades de sus clientes.

La demanda de soluciones integrales en el mercado de la mejora del hogar ha impulsado el rápido auge de las supertiendas de materiales de construcción de tipo almacén, como Home Depot, dentro del mercado. Este modelo satisface de manera eficaz la demanda de los consumidores en busca de soluciones integrales para las reformas del hogar, ofreciéndoles una amplia selección de productos y una experiencia de compra conveniente.

La empresa adopta un modelo de ventas de almacén-supermercado, ofreciendo materiales de construcción a bajo precio y de todas las categorías, principalmente a consumidores aficionados al bricolaje y contratistas profesionales. A diferencia de las tiendas de artículos para el hogar del mercado chino, que son principalmente tiendas que cobran alquileres, Home Depot obtiene su principal fuente de beneficios comprando mercancía a los proveedores a bajo precio y vendiéndola con un margen de ganancia, obteniendo la diferencia entre el precio de compra y el de venta de la mercancía.

Home Depot obtiene la diferencia de precio comprando bienes a los proveedores a precios bajos y vendiéndolos con un margen de beneficio. Este modelo reduce eficazmente los costes de compra al tiempo que aumenta los márgenes de venta, aportando un crecimiento estable de los beneficios a la empresa. Mediante esta estrategia, la empresa puede mantener su superioridad en los precios en un mercado altamente competitivo e impulsar la expansión general del negocio.

Además, The Home Depot ha apostado fuerte por sus propias marcas, como las herramientas manuales Husky y la iluminación Hampton Bay. Estas marcas propias no sólo ofrecen precios más competitivos, sino que también mejoran el reconocimiento de la marca en el mercado y la fidelidad de los clientes. Mediante una cartera de productos diferenciada, la empresa puede mejorar la rentabilidad y posicionarse mejor en el mercado.

Mientras tanto, como mayor minorista mundial de suministros y ferretería para la construcción de viviendas, The Home Depot tiene una clara ventaja de posicionamiento en el mercado. La venta online no es rentable, ya que los productos para la construcción del hogar suelen ser grandes, pesados y costosos de transportar, como la madera, el cemento y voluminosas herramientas de renovación. Esto le permitió mantener las ventajas de su modelo minorista tradicional frente a los desafíos de empresas de comercio electrónico como Amazon. Especialmente durante la epidemia, las ventas de la empresa crecieron significativamente, beneficiándose de la combinación de unos bajos tipos de interés y de que la gente pasaba más tiempo en casa.

En el mercado minorista de artículos para el hogar estadounidense, Home Depot tiene una cuota de mercado del 24,9%, lo que le convierte en el actor dominante de la industria. Según la Federación Nacional de Minoristas (NRF), en 2017 ocupó el quinto lugar en cuanto a ingresos por ventas al por menor en EE.UU., lo que demuestra aún más su importante posición y amplio alcance en el mercado.

Además, Home Depot ha sido reconocida por la revista Fortune como una de las cadenas minoristas especializadas favoritas durante muchos años y ocupó los puestos 17 y 43 de la lista Fortune 500 en 2007 y 2017, respectivamente. Asimismo, ocupó el puesto 24 en la lista Branzi Top 100 Global Brands de 2017, lo que demuestra el valor y el alcance de su marca a escala mundial.

El éxito de Home Depot no sólo radica en su amplia gama de productos y su cómoda experiencia de compra, sino también en su profundo conocimiento de las necesidades de los clientes y su aguda comprensión de las tendencias del mercado. Mediante la innovación continua y la optimización de sus servicios, la empresa ha consolidado su posición de liderazgo en el sector minorista de materiales de construcción para el hogar. Sin embargo, la empresa se enfrenta actualmente a retos en múltiples frentes, y los inversores deben estar atentos a los futuros resultados financieros de la empresa y a la evolución del mercado, especialmente a las previsiones de la directiva sobre la futura demanda de artículos para el hogar.

Análisis bursátil de Home Depot

Como se muestra en el gráfico anterior, observando los últimos cinco años de la evolución del precio de las acciones, Home Depot alcanzó un máximo de 400 $ a finales de 2021. Desde entonces, el precio de las acciones de la empresa ha entrado en un periodo de descenso sostenido hasta caer a 270 $. Desde entonces, sólo se ha recuperado gradualmente, y las acciones cotizan actualmente en torno a 374 $. En comparación, los gigantes tecnológicos alcanzaron máximos históricos durante el mismo periodo en 2024.

Y la causa principal del débil precio de las acciones de Home Depot radica en el rendimiento decreciente de los últimos años. El informe de resultados del primer trimestre de 2024 mostró que las ventas de la empresa disminuyeron un 2,3% de un año a otro, mientras que los costes operativos aumentaron un 5%, lo que dio lugar a un descenso del 7% en los ingresos netos.

Y mientras que los ingresos totales del segundo trimestre aumentaron un 18,55% respecto al primero, los ingresos netos aumentaron un 26,69% respecto al primero. Sin embargo, en comparación con el año pasado, disminuyeron un 3,01% y un 11,47%, respectivamente. En base a estos resultados, podemoste observar las dificultades del entorno económico y la cautela en el gasto de los consumidores, por lo que Home Depot espera que las ventas del ejercicio fiscal de 2020 disminuyan en torno a un 1% y los beneficios netos en torno a un 1,5% en comparación con el mismo periodo del año anterior.

Además, se espera que los ingresos ajustados por acción sean de 4,60 $, un 1,02% menos que en el mismo periodo del año anterior, lo que refleja los retos a los que sigue enfrentándose la empresa para controlar los costes y mantener los márgenes. A pesar de los esfuerzos de The Home Depot por responder a las tensiones económicas y a los cambios en el comportamiento de los consumidores, el descenso de la rentabilidad sugiere que la empresa sigue necesitando más ajustes y mejoras para aumentar la eficacia operativa y responder a la volatilidad del mercado.

En cuanto a las condiciones del mercado, el mercado de la reforma del hogar se encuentra actualmente en recesión, ya que los elevados tipos de interés y los altos precios de la vivienda frenan la voluntad de los consumidores de hacer reformas inmobiliarias. Muchos compradores potenciales optaron por posponer o abandonar sus proyectos de renovación debido a los altos tipos de interés y a los elevados precios de las propiedades, lo que se tradujo en un menor número de proyectos de renovación de viviendas. En particular, los proyectos más grandes, como las reformas de cocinas y cuartos de baño, se han visto considerablemente afectados.

Mientras tanto, la reciente adquisición de SRS Distribution por parte de The Home Depot, valorada en 18.000 millones de dólares, ha suscitado un gran debate en el mercado. Aunque la adquisición se considera un paso necesario para ampliar el negocio y desarrollar proyectos de mayor alcance, también ejerce presión sobre la deuda de la empresa, lo que podría afectar al programa de recompra de acciones. Algunos analistas creen que la adquisición dará lugar a un crecimiento de los ingresos y los beneficios a largo plazo, mientras que a otros les preocupan las tensiones financieras en el corto plazo.

Ciertamente, los inversores son optimistas respecto a la recuperación del mercado y esperan que los futuros descensos de los tipos de interés ayuden al mercado de la construcción a recuperarse gradualmente. A medida que mejore el entorno económico, sobre todo con la bajada de los tipos de interés, se espera que se fortalezca el poder adquisitivo de los consumidores, lo que a su vez impulsará el repunte de la demanda de muebles para el hogar, lo que conllevará una mejora de las ventas globales. A largo plazo, es probable que la reducción de los tipos de interés inyecte nuevo vigor al mercado de las mejoras para el hogar y traiga consigo expectativas de crecimiento positivas para el sector.

Sin embargo, los consumidores pueden tardar algún tiempo en sentir el impacto sustancial de la bajada de los tipos de interés a corto plazo. Según las previsiones de los analistas, es posible que la recuperación del gasto en reformas del hogar no sea evidente hasta 2025. Si los tipos de interés bajan en el futuro, se prevé que 2025 pueda ser testigo de cierto crecimiento del mercado. No obstante, el mercado seguirá afrontando retos a corto plazo, y es probable que el proceso de recuperación total sea largo.

Dicho esto, a pesar del dominio de Home Depot en el sector debido a su importante posición en el mercado y su fuerte presencia en el mercado, el actual entorno económico está limitando su potencial de crecimiento. Los altos precios de la vivienda y los elevados tipos de interés han hecho que los consumidores sean más cautelosos en sus gastos de mejora para el hogar, impidiendo un repunte en la demanda del mercado. Estas presiones económicas han dificultado la recuperación del mercado de las reformas del hogar, e incluso con su fuerte influencia de marca y su amplia cobertura de productos, será difícil escapar a corto plazo de la desaceleración del mercado.

Razones para comprar acciones de Home Depot

A pesar de las tensiones económicas a corto plazo, la amplia presencia de la empresa y su estabilidad en los sectores de la reforma del hogar y los materiales de construcción, hacen que las acciones de Home Depot tengan un valor considerable como inversión a largo plazo. Incluso durante periodos de volatilidad económica o de gran incertidumbre en el mercado, la actividad principal de la empresa ha sido capaz de mantener una demanda constante, garantizando así su fiabilidad como inversión a largo plazo.

Es importante comprender que Home Depot principalmente en los mercados de la reforma del hogar y los materiales de construcción, donde la demanda es duradera y relativamente estable. Ya se trate de reparaciones de fontanería, sistemas de calefacción, ventilación y aire acondicionado (HVAC), madera u otros materiales de reforma del hogar, la demanda de estos productos y servicios no desaparece en ningún ciclo económico.

Además, Home Depot tiene dos importantes fortalezas. En cuanto a los puntos fuertes del sector, la empresa vende principalmente materiales de construcción y electrodomésticos de gran tamaño que son difíciles de enviar y son menos susceptibles al impacto de Internet si se comparan con los productos ligeros. Como resultado, la empresa puede aprovechar su amplia red de tiendas para ofrecer servicios de pedido y entrega online, lo que dificulta a las empresas de Internet competir con ella en este ámbito.

Este modelo de negocio no sólo mejora la oferta de servicios de la empresa, sino que también refuerza su posición en el mercado. A través de la amplia red de tiendas físicas de Home Depot, es capaz de prestar servicios eficaces de pedido y entrega en línea, y esta ventaja de distribución ha permitido a la empresa ocupar una posición significativa en el mercado y mantener una elevada cuota de mercado y competitividad.

En segundo lugar, la ventaja de canales que tiene Home Depot también es muy evidente. La empresa tiene más de 2.300 tiendas en el mercado norteamericano, lo que le proporciona una importante ventaja de canales. Al ser un gran cliente, puede obtener descuentos de los fabricantes y comprar así productos a precios más bajos. Además, puede ser la única opción para los clientes de muchas regiones, lo que le da cierto poder de fijación de precios.

Esta ventaja le permite mantener altos márgenes brutos, que se han estabilizado en torno al 35% en los últimos cinco años, significativamente superiores a los de Walmart y Target. Esto demuestra su fuerte competitividad en el control de costes y la fijación de precios, aprovechando eficazmente sus ventajas de canal y escala para mantener un alto nivel de rentabilidad.

Aunque el crecimiento de la empresa ha sido ligeramente menor que el de los gigantes tecnológicos, sus acciones se han multiplicado x18 desde 2010, superando con creces la multiplicación por 11 del ETF del Nasdaq (QQQ). Este crecimiento constante a largo plazo ha convertido a Home Depot en un subyacente preferido por los inversores, demostrando una fuerte competitividad y rentabilidad en el mercado.

En lo que va de año, el precio de sus acciones ha crecido más de un 10%, superando con creces al índice Standard & Poor's 500 (S&P 500). Este impresionante rendimiento demuestra que Home Depot sigue teniendo una buena capacidad para afrontar el riesgo en el actual entorno de mercado, mostrando excelentes ganancias con respecto al mercado en general, consolidando aún más su imagen entre los inversores como una inversión estable.

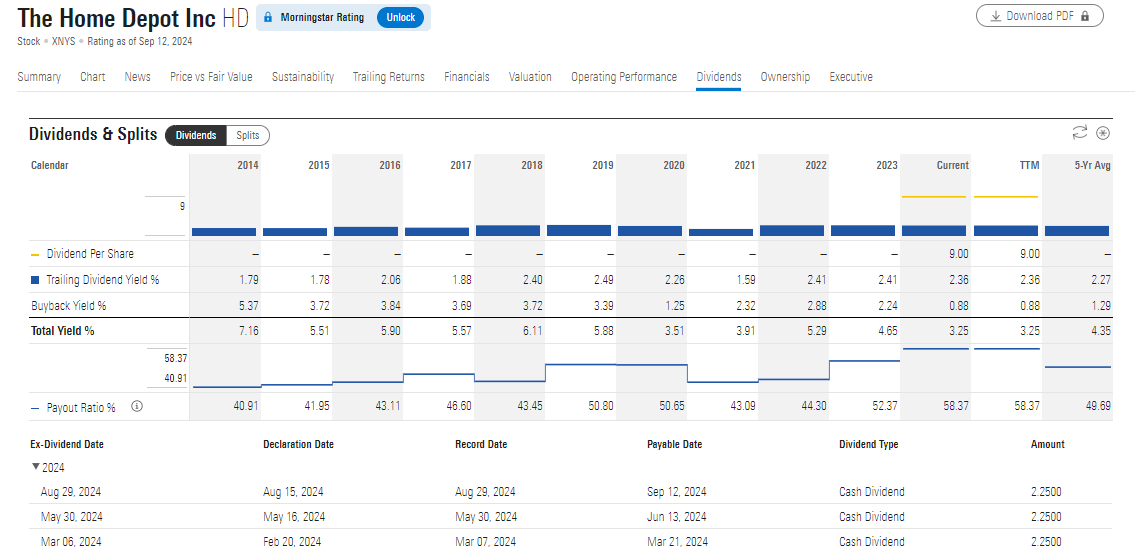

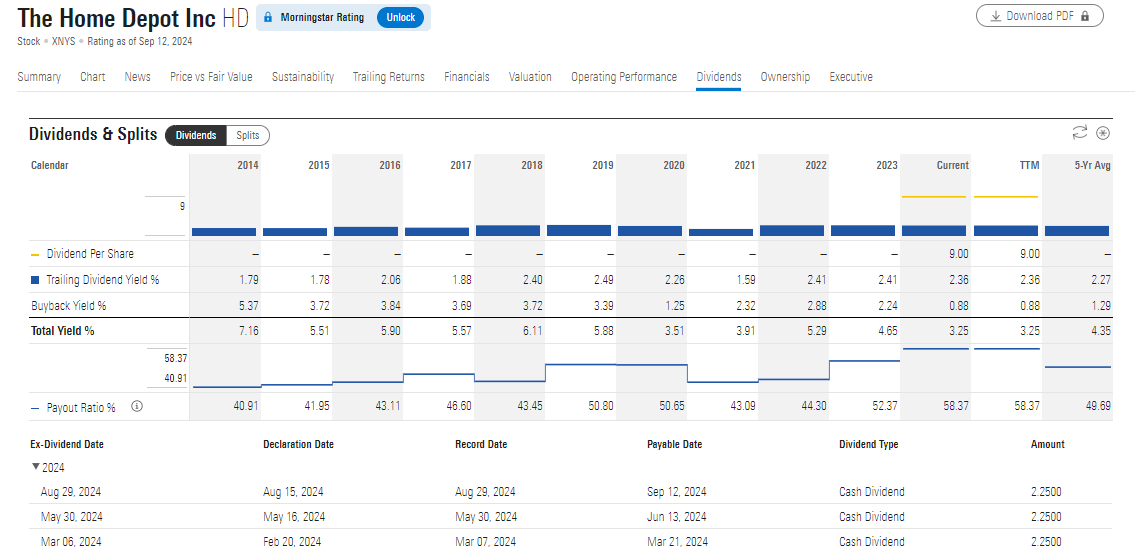

Además, Home Depot ha mantenido una estable política de dividendos a lo largo de los años, y actualmente su rentabilidad por dividendo es del 2,36%, lo que la convierte en una importante fuente de ingresos para los inversores a largo plazo. Esto significa que los inversores no sólo se benefician de la revalorización del capital, sino que también disfrutan de unos ingresos por dividendos constantes y estables.

Home Depot no sólo mantiene unos dividendos estables, sino que los aumenta cada año, lo que proporciona a los accionistas unos rendimientos fiables y aumenta su atractivo en la cartera. En el actual entorno de mercado, esta combinación de revalorización del capital y seguridad de ingresos es especialmente favorecida por los inversores que buscan la estabilidad de sus ingresos a largo plazo.

Por lo tanto, puede ser una sabia decisión incluirla en tu cartera antes de la bajada de los tipos de interés. Los recortes sobre los tipos de interés suelen ayudar a estimular el mercado inmobiliario al impulsar las ventas de viviendas y la demanda de reformas, y como el mayor minorista de reformas del hogar y materiales de construcción de EE.UU., se espera que Home Depot se beneficie de esta tendencia. A medida que los consumidores se muestren más dispuestos a comprar y renovar viviendas, los rendimientos de la empresa podrían verse impulsados como resultado, aumentando aún más el precio de sus acciones y su rentabilidad.

En conjunto, Home Depot no sólo ofrece un excelente crecimiento, sino que también proporciona a los inversores una rentabilidad por dividendo estable. Con su sólido rendimiento a largo plazo y el aumento constante de los dividendos, ha sido capaz de proporcionar a los accionistas un doble rendimiento de apreciación del capital y un flujo de efectivo estable. Teniendo en cuenta su potencial de crecimiento y la rentabilidad de sus dividendos, es una opción de calidad para prestar atención e invertir a largo plazo.

Panorama general de Home Depot y razones para comprar sus acciones

| Descripción de la empresa |

Razones para comprar las acciones |

| El principal minorista de reformas del hogar del mundo |

Liderazgo y estabilidad en el mercado |

| Fundada en 1978 y con sede en Atlanta, Georgia. |

Fuerte cuota de mercado y amplia red de tiendas |

| Incluye venta de materiales de construcción y reformas del hogar. |

Inversión de valor a largo plazo con una recuperación previsible. |

| Más de 2200 tiendas en varios países |

El descenso de los tipos de interés puede ofrecer oportunidades de recuperación. |

| Presión a corto plazo pero rendimiento estable a largo plazo. |

Buena rentabilidad de los dividendos para atraer a los inversores de largo plazo |

Descargo de responsabilidad: Este material tiene únicamente fines informativos generales y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversión o de otro tipo en el que se deba confiar. Ninguna opinión expresada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.