Торговля

Краткое содержание:

Краткое содержание:

Home Depot — ведущий розничный продавец товаров для дома. Несмотря на экономическое давление, за его акциями стоит следить на предмет долгосрочного восстановления, поскольку процентные ставки падают.

Недавние события на рынке были головокружительными, каждое изменение влияло на нашу жизнь, от увеличения активов Starbucks до скачка цен на сырую нефть. На этом фоне мы не можем игнорировать компании, которые имеют отношение к нашей повседневной жизни. Например, Home Depot — гигант розничной торговли товарами для дома, который мы часто посещаем — не только является первым выбором многих семей для ремонта и реконструкции, но и играет важную роль на рынке. Сегодня мы собираемся изучить профиль компании Home Depot и причины покупки акций, чтобы увидеть, как эта компания работает в текущей рыночной среде.

Что такое Home Depot?

Home Depot (Home Depot) — ведущий крупный ритейлер товаров для дома в США, который продает строительные материалы, товары для дома и садовые принадлежности, а также предоставляет сопутствующие услуги. Как один из крупнейших ритейлеров товаров для дома в мире, он известен своими обширными линейками продукции и превосходным обслуживанием клиентов.

Компания была основана в 1978 году, ее штаб-квартира находится в Атланте, штат Джорджия. Компанию основали Бернард Маркус, Артур Бланк, Рон Брилл и Пэт Фарра с идеей создания крупного супермаркета товаров для дома, чтобы продвигать концепцию «DIY» (сделай сам). Эта идея быстро подтолкнула рост The Home Depot и сделала его лидером среди розничных продавцов товаров для строительства домов со склада.

Сегодня компания имеет сеть из более чем 2200 магазинов по всей территории США, Канады, Мексики и Китая, в каждом из которых есть дизайн-центр, в котором работают профессионально подготовленные сотрудники, предоставляющие бесплатные консультации по обустройству дома и услуги по компьютерному проектированию кухонь и ванных комнат.

С широким ассортиментом продукции, включая строительные материалы, внутренние и наружные осветительные приборы, кухонные и ванные принадлежности, скобяные изделия и электротовары, а также разнообразную мебель и предметы декора, компания стремится предоставлять комплексные решения для ремонта и реконструкции мебели. Будучи крупнейшим в мире розничным продавцом строительных материалов для дома, компания не только достигла выдающихся успехов в продаже своей продукции, но и продолжила внедрять инновации в свои услуги, предоставляя услуги по установке, ремонту и обслуживанию домов для удовлетворения разнообразных потребностей своих клиентов.

Спрос на комплексные покупки на рынке товаров для улучшения дома привел к быстрому росту супермаркетов строительных материалов складского типа, таких как Home Depot, в мейнстрим рынка. Эта модель эффективно удовлетворяет спрос потребителей на комплексные решения для улучшения дома, предоставляя полный выбор товаров и удобный опыт покупок.

Компания использует модель продаж склад-супермаркет, предлагая недорогие товары для строительства дома в полном ассортименте, в первую очередь потребителям DIY и профессиональным подрядчикам. В отличие от магазинов товаров для дома на рынке КНР, которые в основном являются магазинами, взимающими арендную плату, Home Depot получает свой основной источник прибыли, покупая товары у поставщиков по низким ценам и продавая их с наценкой, зарабатывая разницу между ценой покупки и продажи товаров.

Home Depot зарабатывает разницу в цене, покупая товары у поставщиков по низким ценам и продавая их с наценкой. Эта модель эффективно снижает затраты на закупку, одновременно увеличивая маржу продаж, обеспечивая стабильный рост прибыли компании. Благодаря этой стратегии компания может сохранять свое ценовое преимущество на высококонкурентном рынке и стимулировать общее расширение бизнеса.

Кроме того, The Home Depot активно развивает собственные торговые марки, такие как Husky hand tools и Hampton Bay lighting. Эти собственные торговые марки не только предлагают более конкурентоспособные цены, но и повышают узнаваемость бренда на рынке и лояльность клиентов. Благодаря дифференцированному портфелю продуктов компания может повысить прибыльность и занять более выгодную позицию на рынке.

Между тем, будучи крупнейшим в мире ритейлером товаров для строительства и оборудования, The Home Depot имеет явное преимущество позиционирования на рынке. Онлайн-шопинг невыгоден с точки зрения затрат, поскольку товары для строительства обычно большие, тяжелые и требуют больших затрат на транспортировку, например, пиломатериалы, цемент и крупные инструменты для ремонта. Это позволило компании сохранить преимущества своей традиционной модели розничной торговли перед лицом вызовов со стороны компаний электронной коммерции, таких как Amazon. Особенно во время эпидемии продажи компании значительно выросли, чему способствовало сочетание низких процентных ставок и того, что люди больше времени проводят дома.

На рынке розничной торговли домами в США Home Depot занимает 24,9% доли рынка, что делает ее доминирующим игроком в отрасли. По данным Национальной федерации розничной торговли (NRF) в 2017 году она заняла пятое место по доходам от розничной торговли в США, что еще раз подтверждает ее значительную позицию и широкий охват на рынке.

Кроме того, компания на протяжении многих лет признавалась журналом Fortune Magazine любимым специализированным ритейлером и занимала 17-е и 43-е место в рейтинге Fortune 500 в 2007 и 2017 годах соответственно. А в рейтинге Branzi Top 100 Global Brands 2017 года она заняла 24-е место, что подтверждает ценность и охват ее бренда в мировом масштабе.

Успех Home Depot заключается не только в обширной линейке продукции и удобном опыте покупок, но и в глубоком понимании потребностей клиентов и остром понимании тенденций рынка. Благодаря постоянным инновациям и оптимизации обслуживания компания укрепила свои лидирующие позиции в розничной торговле строительными материалами для дома. Однако в настоящее время компания сталкивается с трудностями на нескольких фронтах, и инвесторам необходимо следить за будущими финансовыми показателями компании и динамикой рынка, особенно за прогнозами руководства относительно будущего спроса на товары для улучшения дома.

Анализ акций Home Depot

Анализ акций Home Depot

Как показано на графике выше, если посмотреть на последние пять лет динамики цен на акции, цена акций Home Depot достигла пика в $400 в конце 2021 года. С тех пор цена акций компании вступила в период устойчивого снижения, пока не упала до $270. С тех пор она лишь постепенно восстанавливалась, и в настоящее время акции торгуются около $374. Для сравнения, технологические гиганты достигли исторических максимумов за тот же период в 2024 году.

А основная причина слабой цены акций Home Depot кроется в падении производительности в последние годы. Отчет о доходах за первый квартал 2024 года показал, что продажи компании снизились на 2,3% в годовом исчислении, в то время как операционные расходы выросли на 5%, что привело к снижению чистой прибыли на 7%.

И хотя общий доход за второй квартал вырос на 18,55 процента по сравнению с первым кварталом, чистая прибыль выросла на 26,69 процента по сравнению с первым кварталом. Однако по сравнению с прошлым годом они снизились на 3,01 процента и 11,47 процента соответственно. Исходя из этих показателей, которые отражают давление экономической среды, а также осторожные потребительские расходы, компания ожидает, что продажи в 2024 финансовом году снизятся примерно на 1 процент, а чистая прибыль — примерно на 1,5 процента по сравнению с аналогичным периодом прошлого года.

Кроме того, ожидается, что скорректированная прибыль на акцию составит $4,60. что на 1,02% меньше, чем за аналогичный период прошлого года, что отражает проблемы, с которыми компания продолжает сталкиваться в плане контроля затрат и поддержания маржи. Несмотря на усилия The Home Depot по реагированию на экономическое давление и изменения в потребительских расходах, снижение прибыльности свидетельствует о том, что компании по-прежнему необходимо вносить дальнейшие коррективы и улучшения в целях повышения операционной эффективности и реагирования на волатильность рынка.

Что касается рыночных условий, рынок улучшения жилья в настоящее время находится в упадке, при этом высокие процентные ставки и высокие цены на жилье снижают готовность потребителей к ремонту. Многие потенциальные покупатели жилья решили отложить или отказаться от своих проектов по ремонту из-за высоких процентных ставок и высоких цен на недвижимость, что привело к сокращению проектов по ремонту жилья. В частности, более крупные проекты, такие как ремонт кухни и ванной комнаты, были значительно снижены.

Между тем, недавнее приобретение The Home Depot компании SRS Distribution за 18 миллиардов долларов вызвало много обсуждений на рынке. Хотя приобретение рассматривается как необходимый шаг для расширения бизнеса и разработки более крупных проектов, оно также оказывает давление на задолженность компании, что может повлиять на программу обратного выкупа акций. Некоторые аналитики считают, что приобретение приведет к долгосрочному росту выручки и прибыли, в то время как другие обеспокоены краткосрочным финансовым давлением.

Конечно, инвесторы с оптимизмом смотрят на восстановление рынка и ожидают, что будущее снижение процентных ставок поможет рынку жилищного строительства постепенно вернуться к росту. По мере улучшения экономической ситуации, особенно с более низкими процентными ставками, ожидается, что покупательная способность потребителей будет укрепляться, что, в свою очередь, приведет к росту спроса на домашнюю мебель, что приведет к улучшению общих продаж. В долгосрочной перспективе снижение процентных ставок, вероятно, придаст новый импульс рынку благоустройства дома и принесет позитивные ожидания роста для отрасли.

Однако может потребоваться некоторое время, чтобы потребители почувствовали существенное влияние более низких процентных ставок в краткосрочной перспективе. По прогнозам аналитиков, восстановление расходов на улучшение жилья может не проявиться до 2025 года. Если процентные ставки в будущем снизятся, ожидается, что в 2025 году может произойти некоторый рост рынка. Тем не менее, рынок продолжит сталкиваться с трудностями в краткосрочной перспективе, и процесс полного восстановления, вероятно, будет длительным.

Тем не менее, несмотря на доминирование Home Depot в отрасли благодаря ее значительной рыночной позиции и сильному присутствию в каналах, текущая экономическая ситуация ограничивает ее потенциал роста. Высокие цены на жилье и высокие процентные ставки сделали потребителей более осторожными в своих расходах на улучшение дома, что препятствует восстановлению спроса на рынке. Это экономическое давление затруднило восстановление рынка улучшения дома, и даже с его сильным влиянием бренда и широким охватом продукции будет трудно избежать общего спада рынка в краткосрочной перспективе.

Причины покупать акции Home Depot

Причины покупать акции Home Depot

Несмотря на краткосрочное экономическое давление, обширное присутствие компании и ее базовая стабильность в секторах обустройства дома и строительных материалов делают акции Home Depot значительной ценностью с точки зрения долгосрочного владения. Даже в периоды экономической нестабильности или высокой рыночной неопределенности основной бизнес компании был в состоянии поддерживать устойчивый спрос, тем самым обеспечивая ее надежность в качестве долгосрочной инвестиции.

Важно понимать, что компания фокусируется в первую очередь на рынках товаров для обустройства дома и строительных материалов, где спрос является долгосрочным и относительно стабильным. Будь то ремонт сантехники, системы отопления, вентиляции и кондиционирования воздуха (HVAC), пиломатериалы или другие материалы для обустройства дома, спрос на эти продукты и услуги не исчезает ни в одном экономическом цикле.

Более того, у Home Depot есть две значимые мечети. Что касается сильных сторон отрасли, компания в первую очередь продает крупные строительные материалы и бытовую технику, которые сложно доставлять и которые менее подвержены влиянию Интернета, чем легкие товары. В результате компания может использовать свою обширную сеть магазинов для предложения услуг онлайн-заказа и доставки, что затрудняет конкуренцию с ней в этой области для интернет-компаний.

Эта бизнес-модель не только расширяет возможности компании в сфере услуг, но и укрепляет ее позиции на рынке. Благодаря своей обширной сети физических магазинов она способна предоставлять эффективные услуги по онлайн-заказам и доставке, и это преимущество в дистрибуции позволило компании занять значительное положение на рынке и сохранить высокую долю рынка и конкурентоспособность.

Во-вторых, канальное преимущество Home Depot также весьма очевидно. Компания имеет более 2300 магазинов на североамериканском рынке, что обеспечивает ей значительное канальное преимущество. Будучи крупным клиентом, она может получать скидки от производителей и, таким образом, приобретать продукцию по более низким ценам. Кроме того, это может быть единственным вариантом для клиентов во многих регионах, что дает ей некоторую ценовую власть.

Это преимущество позволяет ему поддерживать высокую валовую прибыль, которая стабилизировалась на уровне около 35% за последние пять лет, что значительно выше, чем у Walmart и Target. Это демонстрирует его сильную конкурентоспособность в контроле затрат и ценообразовании, эффективно используя свои преимущества канала и масштаба для поддержания высокого уровня прибыльности.

Хотя рост компании был немного менее впечатляющим, чем у технологических гигантов, ее акции выросли в 18 раз с 2010 года, намного опередив 11-кратный рост Nasdaq ETF (QQQ). Этот последовательный, долгосрочный рост сделал Home Depot предпочтительным базовым активом для инвесторов, демонстрируя сильную рыночную конкурентоспособность и прибыльность.

В этом году цена ее акций выросла более чем на 10 процентов, значительно превзойдя индекс Standard & Poor's 500 (S&P 500). Эти впечатляющие результаты показывают, что компания по-прежнему обладает хорошей способностью противостоять риску в текущих рыночных условиях, демонстрируя отличные результаты по сравнению с более широким рынком, что еще больше укрепляет ее имидж как стабильной инвестиции в умах инвесторов.

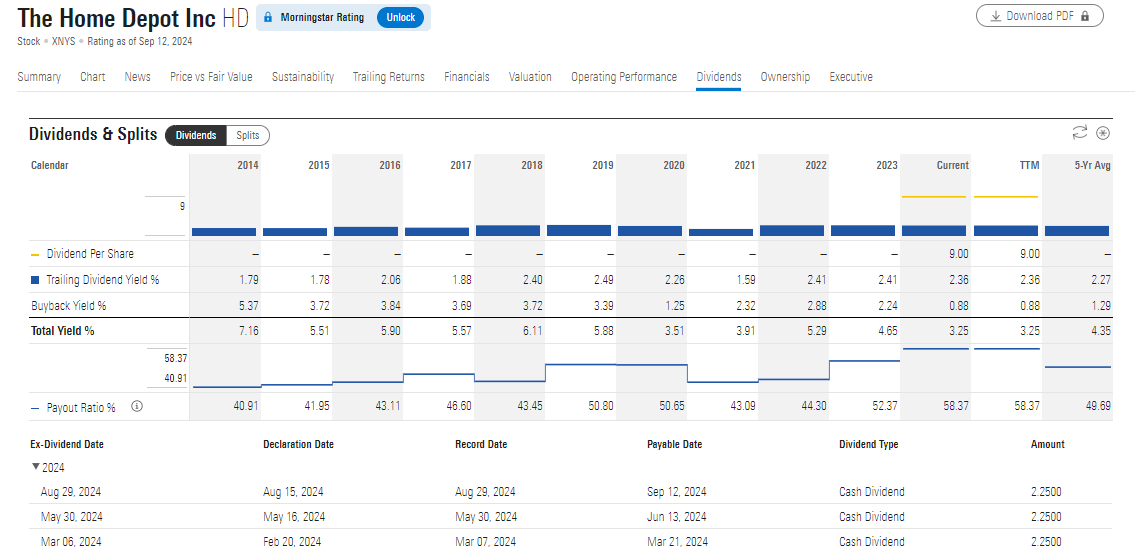

Более того, Home Depot на протяжении многих лет придерживается стабильной дивидендной политики, с текущей доходностью дивидендов 2,36%, что делает ее важным источником дохода для долгосрочных инвесторов. Это означает, что инвесторы не только получают выгоду от прироста капитала, но и получают постоянный и стабильный доход от дивидендов.

Компания не только сохраняет стабильные дивиденды, но и увеличивает их каждый год, что обеспечивает акционерам надежный денежный доход и повышает ее привлекательность в портфеле. В текущих рыночных условиях такое сочетание прироста капитала и безопасности дохода особенно выгодно инвесторам, ищущим долгосрочную стабильность дохода.

Поэтому, возможно, будет разумным включить его в свой портфель до снижения ставки. Снижение процентных ставок обычно помогает стимулировать рынок недвижимости, стимулируя продажи домов и спрос на ремонт, и как крупнейший розничный продавец товаров для дома и строительных материалов в США, Home Depot, как ожидается, выиграет от этой тенденции. Поскольку потребители становятся более склонными покупать и ремонтировать дома, производительность компании может в результате повыситься, что еще больше увеличит стоимость ее акций и прибыльность.

В целом, Home Depot не только предлагает отличный рост, но и обеспечивает инвесторам стабильный дивидендный доход. Благодаря своим прочным долгосрочным показателям и постоянно растущим дивидендам, компания смогла предоставить акционерам двойной возврат прироста капитала и стабильный денежный поток. Учитывая ее потенциал роста и дивидендный доход, она является качественным выбором для долгосрочного внимания и инвестиций.

| Обзор компании | Причины купить акции |

| Ведущий в мире ритейлер товаров для дома | Лидерство на рынке и стабильность |

| Основана в 1978 году, штаб-квартира находится в Атланте, штат Джорджия. | Большая доля рынка и обширная сеть магазинов |

| Включает в себя продажу строительных материалов и товаров для обустройства дома. | Долгосрочная инвестиционная ценность с ожидаемой окупаемостью. |

| 2200+ магазинов в разных странах | Снижение ставок может предоставить возможности для восстановления. |

| Краткосрочное давление, но стабильная долгосрочная эффективность. | Хорошая дивидендная доходность для привлечения долгосрочных инвесторов |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Узнайте, что такое палладий, как он используется и чем он отличается от золота с точки зрения стоимости, редкости и инвестиционного потенциала в 2025 году.

2025-04-24

OpenAI выйдет на фондовый рынок в 2025 году? Узнайте, как привлечь внимание к ИИ, о перспективах IPO OpenAI и лучших альтернативах для заинтересованных инвесторов.

2025-04-24

Модель ABCD — популярный торговый инструмент, но для успешной торговли крайне важно избегать таких ошибок, как неправильная интерпретация ключевых моментов и чрезмерная торговля.

2025-04-24