สรุป

สรุป

Home Depot เป็นผู้ค้าปลีกอุปกรณ์ปรับปรุงบ้านชั้นนำ แม้จะเผชิญกับแรงกดดันทางเศรษฐกิจแต่หุ้นของบริษัทก็ยังน่าจับตามองเพื่อการฟื้นตัวในระยะยาวเมื่ออัตราดอกเบี้ยลดลง

ตลาดหุ้นในระยะหลังมีพัฒนาอย่างรวดเร็ว โดยการเปลี่ยนแปลงแต่ละครั้งมีผลกระทบต่อชีวิตของเรา ไม่ว่าจะเป็นการเพิ่มสัดส่วนการถือหุ้นของ Starbucks ไปจนถึงการพุ่งสูงขึ้นของราคาน้ำมัน เราไม่สามารถมองข้ามบริษัทที่เกี่ยวข้องกับชีวิตประจำวันของเราได้ ตัวอย่างเช่น ตัวอย่างเช่น Home Depot ซึ่งเป็นบริษัทค้าปลีกอุปกรณ์แต่งบ้านยักษ์ใหญ่ ไม่เพียงแต่เป็นตัวเลือกแรกของหลายครอบครัวสำหรับการซ่อมแซมและตกแต่งบ้านเท่านั้น แต่ยังมีบทบาทสำคัญในตลาดการลงทุนอีกด้วย วันนี้เราจะมาสำรวจโปรไฟล์บริษัท Home Depot และเหตุผลในการซื้อหุ้น เพื่อดูว่าบริษัทนี้ทำผลงานได้ดีเพียงใดในสภาพแวดล้อมตลาดปัจจุบัน

Home Depot คืออะไร?

Home Depot เป็นบริษัทผู้ค้าปลีกสินค้าอุปกรณ์ตกแต่งบ้านรายใหญ่ในสหรัฐอเมริกา โดยจำหน่ายวัสดุก่อสร้าง ผลิตภัณฑ์ตกแต่งบ้าน และอุปกรณ์จัดสวน เนื่องจาก บริษัทมีผลิตภัณฑ์ที่หลากหลายและการบริการลูกค้าอย่างทั่วถึง จึงทำให้เป็นบริษัทรายใหญ่ที่สุดแห่งหนึ่งของโลก

บริษัท Home Depot ก่อตั้งขึ้นในปี 1978 และมีสำนักงานใหญ่ในเมืองแอตแลนตา รัฐจอร์เจีย บริษัทได้รับการร่วมก่อตั้งโดย Bernard Marcus, Arthur Blank, Ron Brill และ Pat Farrah โดยมีแนวคิดที่จะสร้างซูเปอร์สโตร์ปรับปรุงบ้านขนาดใหญ่เพื่อส่งเสริมแนวคิด "DIY" (Do It Yourself) แนวคิดดังกล่าว ผลักดันให้บริษัท Home Depot เติบโตอย่างรวดเร็วจนกลายเป็นผู้นำในด้านร้านค้าปลีกวัสดุก่อสร้าง

ปัจจุบันบริษัทมีเครือข่ายร้านค้ามากกว่า 2,200 สาขา ทั่วสหรัฐอเมริกา แคนาดา เม็กซิโก และจีน โดยแต่ละแห่งจะมีศูนย์ออกแบบที่ให้บริการโดยพนักงานที่ผ่านการฝึกอบรมมาอย่างมืออาชีพ พร้อมให้คำปรึกษาด้านการตกแต่งบ้านฟรี รวมถึงบริการออกแบบห้องครัวและห้องน้ำด้วยระบบคอมพิวเตอร์

ด้วยผลิตภัณฑ์ที่หลากหลาย ไม่ว่าจะเป็นวัสดุก่อสร้าง ผลิตภัณฑ์แสงสว่างภายในและภายนอกอาคาร ผลิตภัณฑ์สำหรับห้องครัวและห้องน้ำ ฮาร์ดแวร์และอุปกรณ์ไฟฟ้า ตลอดจนเฟอร์นิเจอร์และของตกแต่งหลากหลายประเภท บริษัทจึงมุ่งมั่นที่จะมอบโซลูชันการรีโนเวทและการปรับปรุงเฟอร์นิเจอร์แบบครบวงจร ในฐานะผู้ค้าปลีกวัสดุก่อสร้างรายใหญ่ที่สุดในโลก บริษัทไม่เพียงแต่ประสบความสำเร็จอย่างโดดเด่นในการจำหน่ายผลิตภัณฑ์เท่านั้น แต่ยังสร้างสรรค์นวัตกรรมใหม่ๆ ด้วยการให้บริการติดตั้ง ซ่อมแซม และบำรุงรักษาบ้าน เพื่อตอบสนองความต้องการที่ของลูกค้า

เนื่องจาก ความต้องการซื้ออุปกรณ์ตกแต่งบ้านแบบครบวงจรเพิ่มมากขึ้น จึงได้กระตุ้นให้ร้านค้าเฟอร์นิเจอร์เติบโตอย่างรวดเร็ว เช่น Home Depot เติบโตจนกลายมาเป็นกระแสหลักของตลาด รูปแบบนี้ตอบสนองความต้องการของผู้บริโภคสำหรับโซลูชันการปรับปรุงบ้านแบบครบวงจรได้อย่างมีประสิทธิภาพ โดยมีผลิตภัณฑ์ให้เลือกหลากหลายและมอบประสบการณ์การซื้อขายที่ดี

บริษัทใช้โมเดลการขายแบบคลังสินค้า-ซูเปอร์มาร์เก็ต โดยนำเสนอสินค้าวัสดุก่อสร้างบ้านราคาถูกครบทุกประเภทให้กับผู้บริโภคที่ชอบทำด้วยตนเองและผู้รับเหมามืออาชีพเป็นหลัก ซึ่งแตกต่างจากร้านขายเฟอร์นิเจอร์ทั่วไป ที่มักเรียกเก็บค่าเช่า บริษัท Home Depot สร้างรายได้หลักจากการซื้อสินค้าจากซัพพลายเออร์ในราคาต่ำแล้วขายในราคาที่สูงขึ้น ทำให้ได้กำไรจากส่วนต่างระหว่างราคาซื้อและราคาขายของสินค้า

เนื่องจาก Home Depot สร้างรายได้จากส่วนต่างราคาด้วยการซื้อสินค้าจากผู้จำหน่ายในราคาต่ำแล้วขายในราคาที่สูง รูปแบบนี้ช่วยลดต้นทุนการจัดซื้อได้อย่างมีประสิทธิภาพ พร้อมทั้งเพิ่มอัตรากำไรจากการขาย ทำให้บริษัทมีรายรับเติบโตอย่างมั่นคง รักษาความได้เปรียบด้านราคาในตลาดที่มีการแข่งขันสูง และขยายธุรกิจโดยรวมได้อย่างต่อเนื่อง

นอกจากนี้ Home Depot ยังได้พัฒนาแบรนด์สินค้าของตัวเองอย่างเข้มข้น เช่น เครื่องมือช่าง Husky และโคมไฟ Hampton Bay สินค้าเหล่านี้ ไม่เพียงแต่มีราคาที่แข่งขันได้มากขึ้น แต่ยังช่วยเพิ่มการรับรู้แบรนด์ในตลาดและเพิ่มฐานลูกค้าอีกด้วย ด้วยสินค้าที่หลากหลาย บริษัทจึงสามารถเพิ่มผลกำไรและวางตำแหน่งตัวเองให้แข็งแกร่งยิ่งขึ้นในตลาด

ในขณะเดียวกัน ในฐานะที่เป็นผู้ค้าปลีกวัสดุก่อสร้างและฮาร์ดแวร์ที่ใหญ่ที่สุดในโลก Home Depot ก็มีข้อได้เปรียบในด้านการวางตำแหน่งทางตลาดอย่างชัดเจน การซื้อของออนไลน์ไม่คุ้มค่าต่อค่าใช้จ่าย เนื่องจากผลิตภัณฑ์ก่อสร้างบ้านมักจะมีขนาดใหญ่ หนัก และมีค่าขนส่งราคาสูง เช่น ไม้ ปูนซีเมนต์ และเครื่องมือซ่อมแซมขนาดใหญ่ ซึ่งทำให้บริษัทสามารถรักษาข้อได้เปรียบของรูปแบบการค้าปลีกแบบดั้งเดิมไว้ได้ แม้จะเผชิญกับความท้าทายจากบริษัทอีคอมเมิร์ซ เช่น Amazon โดยเฉพาะอย่างยิ่งในช่วงที่มีการระบาด ยอดขายของบริษัทเติบโตขึ้นอย่างมาก โดยได้รับประโยชน์จากการผสมผสานระหว่างสภาพแวดล้อมที่มีอัตราดอกเบี้ยต่ำและผู้คนใช้เวลาอยู่บ้านมากขึ้น

ในตลาดค้าปลีกภายในบ้านของสหรัฐฯ Home Depot ครองส่วนแบ่งการตลาด 24.9% ทำให้เป็นผู้เล่นที่มีอิทธิพลมากที่สุดในอุตสาหกรรม ตามข้อมูลของสหพันธ์ค้าปลีกแห่งชาติ (NRF) ในปี 2017 Home Depot อยู่ในอันดับที่ 5 ในด้านรายได้จากการค้าปลีกของสหรัฐฯ ซึ่งยิ่งพิสูจน์ให้เห็นถึงตำแหน่งที่สำคัญและการเข้าถึงที่กว้างขวางของ Home Depot ในตลาด

นอกจากนี้ บริษัทยังได้รับการยกย่องจากนิตยสาร Fortune ให้เป็นผู้ค้าปลีกเฉพาะทางที่ได้รับความนิยมเป็นเวลาหลายปี และได้รับการจัดอันดับให้อยู่ในอันดับที่ 17 และ 43 ใน Fortune 500 ในปี 2007 และ 2017 ตามลำดับ และยังได้รับการจัดอันดับให้อยู่ในอันดับที่ 24 ใน Branzi Top 100 Global Brands ประจำปี 2017 ซึ่งแสดงให้เห็นถึงคุณค่าและการเข้าถึงแบรนด์ของบริษัทในระดับโลก

ความสำเร็จของ Home Depot ไม่ได้มาจากผลิตภัณฑ์ที่หลากหลายและประสบการณ์การช้อปปิ้งที่สะดวกสบายเท่านั้น แต่ยังมาจากความเข้าใจอย่างลึกซึ้งถึงความต้องการของลูกค้าและความเข้าใจอย่างลึกซึ้งถึงแนวโน้มของตลาด ด้วยนวัตกรรมอย่างต่อเนื่องและการเพิ่มประสิทธิภาพการบริการ บริษัทจึงสามารถรักษาตำแหน่งผู้นำในอุตสาหกรรมค้าปลีกวัสดุก่อสร้างสำหรับบ้านได้ อย่างไรก็ตามปัจจุบันบริษัทกำลังเผชิญกับความท้าทายในหลายด้าน และนักลงทุนจำเป็นต้องจับตาดูผลการดำเนินงานทางการเงินในอนาคตและพลวัตของตลาด โดยเฉพาะมุมมองของฝ่ายบริหารเกี่ยวกับความต้องการในการปรับปรุงบ้านในอนาคต

การวิเคราะห์หุ้น Home Depot

ตามที่แสดงในแผนภูมิข้างต้น เมื่อพิจารณาราคาหุ้นในช่วง 5 ปีที่ผ่านมา ราคาหุ้นของ Home Depot พุ่งสูงสุดที่ 400 ดอลลาร์ในช่วงปลายปี 2021 นับจากนั้นราคาหุ้นของบริษัทก็เข้าสู่ช่วงที่ราคาลดลงอย่างต่อเนื่องจนกระทั่งตกลงมาเหลือ 270 ดอลลาร์ หลังจากนั้นราคาก็ค่อยๆ ฟื้นตัว โดยปัจจุบันราคาหุ้นอยู่ที่ประมาณ 374 ดอลลาร์ เมื่อเปรียบเทียบกันแล้วยักษ์ใหญ่ด้านเทคโนโลยีกลับทำจุดสูงสุดตลอดกาลในช่วงเวลาเดียวกันในปี 2024

สาเหตุที่แท้จริงของราคาหุ้นที่อ่อนแอของ Home Depot มาจากผลการดำเนินงานที่ลดลงในช่วงไม่กี่ปีที่ผ่านมา รายงานผลประกอบการไตรมาสแรกของปี 2024 แสดงให้เห็นว่าบริษัทมียอดขายลดลง 2.3% เมื่อเทียบกับปีที่ผ่านมา ในขณะที่ต้นทุนการดำเนินงานเพิ่มขึ้น 5% ส่งผลให้รายได้สุทธิลดลง 7%

แม้ว่ารายได้รวมในไตรมาสที่ 2 จะเพิ่มขึ้น 18.55% จากไตรมาสแรก แต่รายได้สุทธิกลับเพิ่มขึ้น 26.69% จากไตรมาสแรก อย่างไรก็ตาม เมื่อเทียบกับปีที่แล้ว รายได้สุทธิกลับลดลง 3.01% และ 11.47% ตามลำดับ จากผลการดำเนินงานดังกล่าว ซึ่งสะท้อนถึงแรงกดดันจากสภาพแวดล้อมทางเศรษฐกิจ รวมถึงการใช้จ่ายของผู้บริโภคที่ระมัดระวัง บริษัทคาดว่ายอดขายสำหรับปีงบประมาณ 2024 จะลดลงประมาณ 1% และรายได้สุทธิจะลดลงประมาณ 1.5% เมื่อเทียบกับช่วงเดียวกันของปีที่แล้ว

นอกจากนี้ คาดว่ากำไรต่อหุ้นที่ปรับแล้วอยู่ที่ 4.60 ดอลลาร์ ลดลง 1.02% จากช่วงเดียวกันของปีก่อน ซึ่งสะท้อนถึงความท้าทายที่บริษัทต้องเผชิญในการควบคุมต้นทุนและรักษาอัตรากำไร แม้ว่า Home Depot จะพยายามตอบสนองต่อแรงกดดันทางเศรษฐกิจและการเปลี่ยนแปลงของการใช้จ่ายของผู้บริโภค แต่การลดลงของผลกำไรบ่งชี้ว่าบริษัทยังต้องปรับปรุงเพิ่มเติมเพื่อเพิ่มประสิทธิภาพการดำเนินงานและตอบสนองต่อความผันผวนของตลาด

ในแง่ของสภาพตลาด ปัจจุบันตลาดวัสดุก่อสร้างกำลังอยู่ในภาวะถดถอย โดยอัตราดอกเบี้ยที่และราคาบ้านที่สูงขึ้น ทำให้ผู้บริโภคมีความเต็มใจที่จะตกแต่ง หรือสร้างบ้านน้อยลง ผู้ซื้อบ้านที่มีศักยภาพจำนวนมากเลือกที่จะเลื่อนหรือล้มเลิกโครงการสร้างบ้าน เนื่องจากอัตราดอกเบี้ยที่สูงและราคาอสังหาริมทรัพย์ที่สูง ส่งผลให้มีโครงการสร้างบ้านน้อยลง โดยเฉพาะอย่างยิ่งโครงการขนาดใหญ่ เช่น การต่อเติมห้องครัวและห้องน้ำ ได้รับผลกระทบอย่างมาก

ในขณะเดียวกัน การเข้าซื้อกิจการ SRS Distribution มูลค่า 18,000 ล้านดอลลาร์ของ Home Depot เมื่อไม่นานนี้ได้จุดชนวนให้เกิดการถกเถียงกันอย่างมากในตลาด แม้ว่าการเข้าซื้อกิจการครั้งนี้จะถือเป็นขั้นตอนที่จำเป็นในการขยายธุรกิจและพัฒนาโครงการขนาดใหญ่ขึ้น แต่ก็สร้างแรงกดดันต่อหนี้สินของบริษัท ซึ่งอาจส่งผลต่อโครงการซื้อหุ้นคืน นักวิเคราะห์บางคนเชื่อว่าการเข้าซื้อกิจการครั้งนี้จะนำไปสู่การเติบโตของรายได้และกำไรในระยะยาว ในขณะที่นักวิเคราะห์บางคนกังวลเกี่ยวกับแรงกดดันทางการเงินในระยะสั้น

แน่นอนว่านักลงทุนมีความหวังเกี่ยวกับการฟื้นตัวของตลาด และคาดหวังว่าการลดอัตราดอกเบี้ยในอนาคตจะช่วยให้ตลาดการสร้างบ้านกลับมาเติบโตได้อีกครั้ง เมื่อสภาพแวดล้อมทางเศรษฐกิจดีขึ้น โดยเฉพาะอย่างยิ่งเมื่ออัตราดอกเบี้ยลดลง คาดว่ากำลังซื้อของผู้บริโภคจะแข็งแกร่งขึ้น ซึ่งจะส่งผลให้ความต้องการเฟอร์นิเจอร์ตกแต่งบ้านเพิ่มขึ้น ส่งผลให้ยอดขายโดยรวมดีขึ้น ในระยะยาวการลดอัตราดอกเบี้ยมีแนวโน้มที่จะกระตุ้นความคึกคักใหม่ให้กับตลาดการปรับปรุงบ้าน และนำมาซึ่งความคาดหวังในการเติบโตในเชิงบวกสำหรับอุตสาหกรรมนี้

อย่างไรก็ตาม ผู้บริโภคอาจต้องใช้เวลาสักระยะหนึ่งจึงจะรู้สึกถึงผลกระทบที่สำคัญของอัตราดอกเบี้ยที่ลดลงในระยะสั้น ตามการคาดการณ์ของนักวิเคราะห์ การฟื้นตัวของการใช้จ่ายเพื่อการปรับปรุงบ้านอาจไม่ชัดเจนจนกว่าจะถึงปี 2025 หากอัตราดอกเบี้ยลดลงในอนาคต คาดว่าตลาดอาจเติบโตได้บ้างในปี 2025 อย่างไรก็ตาม ตลาดจะยังคงเผชิญกับความท้าทายในระยะสั้น และกระบวนการฟื้นตัวอย่างสมบูรณ์น่าจะใช้เวลานาน

กล่าวได้ว่าแม้ Home Depot จะครองตลาดด้วยตำแหน่งทางการตลาดที่สำคัญและช่องทางการจัดจำหน่ายที่แข็งแกร่ง แต่สภาพแวดล้อมทางเศรษฐกิจในปัจจุบันก็จำกัดศักยภาพในการเติบโตของ Home Depot ราคาบ้านที่สูงและอัตราดอกเบี้ยที่สูงทำให้ผู้บริโภคระมัดระวังมากขึ้นในการใช้จ่ายเพื่อการปรับปรุงบ้าน ซึ่งขัดขวางการฟื้นตัวของอุปสงค์ในตลาด แรงกดดันทางเศรษฐกิจเหล่านี้ทำให้การฟื้นตัวของตลาดการปรับปรุงบ้านทำได้ยากขึ้น และแม้ว่า Home Depot จะมีอิทธิพลของแบรนด์อย่างมากและมีผลิตภัณฑ์ที่ครอบคลุม แต่ก็ยากที่จะหลีกหนีจากภาวะตกต่ำของตลาดโดยรวมในระยะสั้น

เหตุผลในการซื้อหุ้น Home Depot

แม้จะมีแรงกดดันทางเศรษฐกิจในระยะสั้น แต่บริษัทมีฐานการดำเนินงานที่กว้างขวางและมีเสถียรภาพโดยพื้นฐานในอุตสาหกรรมการปรับปรุงบ้านและวัสดุก่อสร้าง ทำให้หุ้นของ Home Depot มีมูลค่าที่สูงมากเมื่อพิจารณาจากการถือครองในระยะยาว แม้ในช่วงที่เศรษฐกิจผันผวนหรือตลาดมีความไม่แน่นอนสูง ธุรกิจหลักของบริษัทก็ยังคงรักษาอุปสงค์ที่คงที่ได้ จึงรับประกันความน่าเชื่อถือในฐานะการลงทุนระยะยาว

สิ่งสำคัญคือต้องเข้าใจว่าบริษัทมุ่งเน้นตลาดการปรับปรุงบ้านและวัสดุก่อสร้างเป็นหลัก ซึ่งมีความต้องการมายาวนานและค่อนข้างมั่นคง ไม่ว่าจะเป็นการซ่อมแซมระบบน้ำประปา ระบบทำความร้อน การระบายอากาศ และเครื่องปรับอากาศ (HVAC) ไม้ หรือวัสดุอื่นๆ สำหรับการปรับปรุงบ้าน ความต้องการผลิตภัณฑ์และบริการเหล่านี้จะไม่หายไปในทุกวัฏจักรทางเศรษฐกิจ

นอกจากนี้ Home Depot ยังมีข้อได้เปรียบที่สำคัญสองประการ ในแง่ของจุดแข็งในอุตสาหกรรม บริษัทจำหน่ายวัสดุก่อสร้างและเครื่องใช้ไฟฟ้าขนาดใหญ่เป็นหลัก ซึ่งจัดส่งยากและได้รับผลกระทบจากอินเทอร์เน็ตน้อยกว่าสินค้าที่มีน้ำหนักเบา ด้วยเหตุนี้บริษัทจึงสามารถใช้ประโยชน์จากเครือข่ายร้านค้าที่กว้างขวางเพื่อเสนอบริการสั่งซื้อและจัดส่งทางออนไลน์ ทำให้เป็นเรื่องยากที่บริษัทอินเทอร์เน็ตจะแข่งขันกับบริษัทในด้านนี้

โมเดลธุรกิจนี้ ไม่เพียงแต่เพิ่มความสามารถในการให้บริการของบริษัทเท่านั้น แต่ยังช่วยเสริมความแข็งแกร่งให้กับตำแหน่งทางการตลาดของบริษัทอีกด้วย ด้วยเครือข่ายร้านค้าทางกายภาพที่กว้างขวาง บริษัทจึงสามารถให้บริการสั่งซื้อและจัดส่งทางออนไลน์ได้อย่างมีประสิทธิภาพ และข้อได้เปรียบด้านการจัดจำหน่ายนี้ทำให้บริษัทสามารถครองตำแหน่งที่สำคัญในตลาดและรักษาส่วนแบ่งการตลาดและความสามารถในการแข่งขันที่สูงเอาไว้ได้

ประการที่สอง ข้อได้เปรียบด้านช่องทางการจำหน่ายของ Home Depot นั้นชัดเจนมากเช่นกัน บริษัทมีร้านค้ามากกว่า 2,300 แห่งในตลาดอเมริกาเหนือ ซึ่งทำให้บริษัทมีข้อได้เปรียบด้านช่องทางการจำหน่ายอย่างมาก เนื่องจากเป็นลูกค้ารายใหญ่ บริษัทจึงสามารถขอส่วนลดจากผู้ผลิตและซื้อผลิตภัณฑ์ได้ในราคาที่ถูกกว่า นอกจากนี้ บริษัทอาจเป็นทางเลือกเดียวสำหรับลูกค้าในหลายภูมิภาค ซึ่งทำให้บริษัทมีอำนาจในการกำหนดราคาได้บางส่วน

ข้อได้เปรียบนี้ทำให้บริษัทสามารถรักษาอัตรากำไรขั้นต้นที่สูงได้ ซึ่งคงที่อยู่ที่ประมาณ 35% ในช่วง 5 ปีที่ผ่านมา ซึ่งสูงกว่า Walmart และ Target อย่างเห็นได้ชัด แสดงให้เห็นถึงความสามารถในการแข่งขันที่แข็งแกร่งในด้านการควบคุมต้นทุนและการกำหนดราคา โดยใช้ประโยชน์จากข้อได้เปรียบด้านช่องทางและขนาดได้อย่างมีประสิทธิภาพเพื่อรักษาระดับผลกำไรที่สูง

แม้ว่าการเติบโตของบริษัทจะน่าประทับใจน้อยกว่าบริษัทเทคโนโลยียักษ์ใหญ่เล็กน้อย แต่หุ้นของบริษัทก็เติบโตขึ้น 18 เท่าตั้งแต่ปี 2010 ซึ่งสูงกว่าการเพิ่มขึ้น 11 เท่าของ Nasdaq ETF (QQQ) การเติบโตที่สม่ำเสมอและยาวนานนี้ทำให้ Home Depot กลายเป็นตัวเลือกที่นิยมของนักลงทุน แสดงให้เห็นถึงความสามารถในการแข่งขันในตลาดและความสามารถในการทำกำไรที่แข็งแกร่ง

ในปีนี้ ราคาหุ้นของบริษัทเติบโตขึ้นมากกว่า 10 % ซึ่งสูงกว่าดัชนี S&P 500 อย่างมาก ผลงานที่น่าประทับใจนี้ แสดงให้เห็นว่า บริษัทยังคงมีความสามารถที่ดีในการต้านทานความเสี่ยงในสภาพแวดล้อมตลาดปัจจุบัน โดยแสดงให้เห็นถึงผลกำไรที่ยอดเยี่ยม เมื่อเทียบกับตลาดโดยรวม ซึ่งช่วยเสริมสร้างภาพลักษณ์ของบริษัทในฐานะการลงทุนที่มั่นคงในสายตาของนักลงทุน

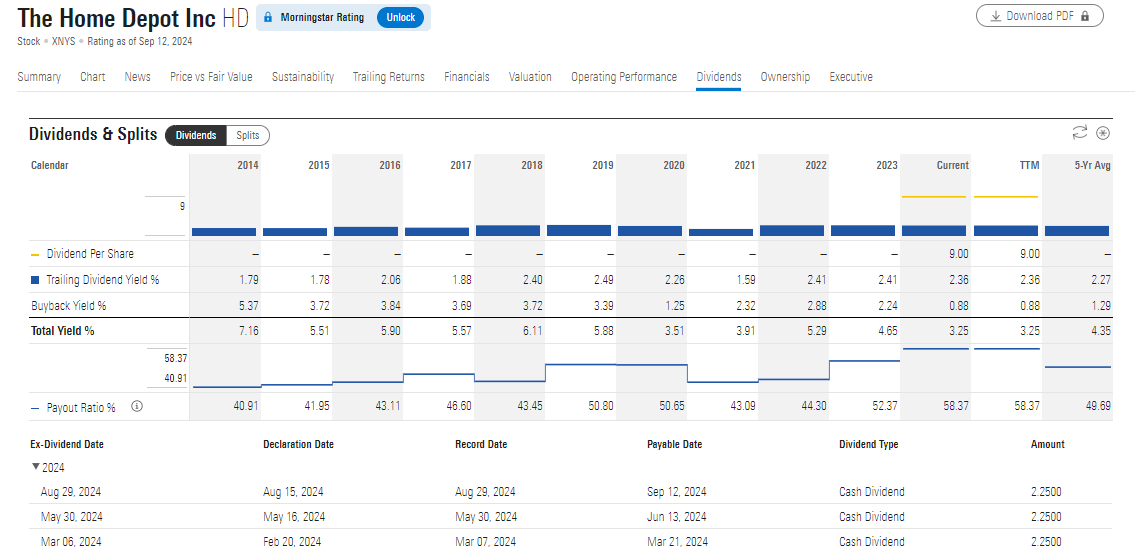

นอกจากนี้ Home Depot ยังคงรักษานโยบายเงินปันผลที่มั่นคงตลอดหลายปีที่ผ่านมา โดยปัจจุบันมีอัตราผลตอบแทนจากเงินปันผลอยู่ที่ 2.36% ซึ่งทำให้เป็นแหล่งรายได้ที่สำคัญสำหรับนักลงทุนระยะยาว ซึ่งหมายความว่านักลงทุนไม่เพียงแต่ได้รับประโยชน์จากการเพิ่มขึ้นของเงินทุนเท่านั้น แต่ยังได้รับรายได้จากเงินปันผลที่สม่ำเสมอและมั่นคงอีกด้วย

บริษัทไม่เพียงแต่รักษาระดับเงินปันผลให้คงที่ แต่ยังเพิ่มเงินปันผลทุกปี ซึ่งทำให้ผู้ถือหุ้นได้รับผลตอบแทนเป็นเงินสดที่เชื่อถือได้และเพิ่มความน่าดึงดูดใจในพอร์ตโฟลิโอของบริษัท ในสภาพแวดล้อมตลาดปัจจุบัน การผสมผสานระหว่างการเพิ่มขึ้นของเงินทุนและความมั่นคงด้านรายได้นี้ได้รับความนิยมเป็นพิเศษจากนักลงทุนที่ต้องการความมั่นคงด้านรายได้ในระยะยาว

ดังนั้น การรวมอัตราดอกเบี้ยไว้ในพอร์ตโฟลิโอของคุณก่อนการปรับลดอัตราดอกเบี้ยจึงอาจเป็นทางเลือกที่ชาญฉลาด การปรับลดอัตราดอกเบี้ยมักจะช่วยกระตุ้นตลาดอสังหาริมทรัพย์โดยผลักดันยอดขายบ้านและความต้องการในการปรับปรุงซ่อมแซม และในฐานะผู้ค้าปลีกวัสดุก่อสร้างและการปรับปรุงซ่อมแซมบ้านรายใหญ่ที่สุดในสหรัฐอเมริกา คาดว่า Home Depot จะได้รับประโยชน์จากแนวโน้มนี้ เมื่อผู้บริโภคมีความเต็มใจที่จะซื้อและปรับปรุงซ่อมแซมบ้านมากขึ้น ผลงานของบริษัทอาจได้รับการส่งเสริมเป็นผลให้ราคาหุ้นและผลกำไรของบริษัทเพิ่มขึ้นอีกด้วย

โดยรวมแล้ว Home Depot ไม่เพียงแต่เติบโตอย่างยอดเยี่ยมเท่านั้น แต่ยังมอบผลตอบแทนจากเงินปันผลที่มั่นคงให้กับนักลงทุนอีกด้วย ด้วยผลงานที่มั่นคงในระยะยาวและเงินปันผลที่เพิ่มขึ้นอย่างต่อเนื่อง ทำให้สามารถมอบผลตอบแทนจากการเพิ่มทุนและกระแสเงินสดที่มั่นคงให้กับผู้ถือหุ้นได้เป็นสองเท่า เมื่อพิจารณาถึงศักยภาพในการเติบโตและผลตอบแทนจากเงินปันผลแล้ว Home Depot จึงเป็นตัวเลือกที่มีคุณภาพสำหรับการเอาใจใส่และการลงทุนในระยะยาว

| ภาพรวมบริษัท | เหตุผลในการลงทุน |

| ผู้ค้าปลีกอุปกรณ์ปรับปรุงบ้านชั้นนำของโลก | ความเป็นผู้นำตลาดและความมั่นคง |

| ก่อตั้งในปี พ.ศ. 2521 และมีสำนักงานใหญ่ในเมืองแอตแลนตา รัฐจอร์เจีย | ส่วนแบ่งการตลาดที่แข็งแกร่งและเครือข่ายร้านค้าที่กว้างขวาง |

| รวมถึงจำหน่ายวัสดุก่อสร้างและอุปกรณ์ตกแต่งบ้าน | มูลค่าการลงทุนระยะยาว คาดหวังการคืนทุน |

| ร้านค้ามากกว่า 2,200 แห่งในหลายประเทศ | อัตราดอกเบี้ยที่ลดลงอาจเป็นโอกาสในการฟื้นตัว |

| แรงกดดันในระยะสั้น แต่มีเสถียรภาพในระยะยาว | ผลตอบแทนเงินปันผลดี ดึงดูดนักลงทุนระยะยาว |

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่าการลงทุน หลักทรัพย์ ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

ค้นพบว่าแพลเลเดียมคืออะไร มีการใช้งานอย่างไร และเปรียบเทียบกับทองคำในแง่ของมูลค่า ความหายาก และศักยภาพในการลงทุนในปี 2568 ได้อย่างไร

2025-04-24

OpenAI จะอยู่ในตลาดหุ้นในปี 2025 หรือไม่ เรียนรู้วิธีการสร้างการรับรู้เกี่ยวกับ AI โอกาสในการเสนอขายหุ้นต่อสาธารณะครั้งแรกของ OpenAI และทางเลือกที่ดีที่สุดสำหรับนักลงทุนที่สนใจ

2025-04-24

รูปแบบ ABCD เป็นเครื่องมือการซื้อขายที่ได้รับความนิยม แต่การหลีกเลี่ยงข้อผิดพลาด เช่น การตีความประเด็นสำคัญผิดและการซื้อขายมากเกินไปถือเป็นสิ่งสำคัญสำหรับการซื้อขายที่ประสบความสำเร็จ

2025-04-24