สรุป

สรุป

การแตกพาร์ (Stock Splits) คือการทำให้จำนวนหุ้นเพิ่มขึ้น โดยไม่ส่งผลต่อมูลค่าหลักทรัพย์ ช่วยเพิ่มสภาพคล่อง และส่งเสริมการลงทุนระยะยาว

ในช่วงไม่กี่ปีที่ผ่านมา หลายบริษัทชื่อดังระดับโลกได้ตัดสินใจที่จะทำการแตกพาร์หุ้น (Stock Split) ซึ่งการทำเช่นนี้ ไม่ได้ส่งผลต่อมูลค่าตลาดหลักทรัพย์ของบริษัท และยังแสดงให้เห็นถึงความมั่นคงของบริษัท อีกทั้งยังมีผลกระทบที่สำคัญต่อสภาพคล่องในตลาดหุ้น รวมถึงการเข้าร่วมของนักลงทุน วันนี้เราจะมาทำความเข้าใจแนวคิดเกี่ยวกับการแตกพาร์หุ้น วัตถุประสงค์ และผลกระทบต่างๆ

การแตกพาร์ หมายถึงอะไร?

การแตกพาร์ (Stock Split) เป็นกระบวนการแบ่งหุ้นที่มีอยู่ออกมาเป็นหุ้นเพิ่มเติมในอัตราส่วนที่กำหนด โดยยังคงมูลค่าราคาของตลาดหลักทรัพย์ไว้ กล่าวคือ การแตกพาร์หุ้นจะคล้ายกับการแตกแบงค์พัน ออกเป็นแบงค์ร้อย 10 ใบ ซึ่งมูลค่าก็จะเท่ากับแบงค์พัน

ด้วยวิธีนี้ บริษัทสามารถทำให้ราคาหุ้นต่ำลงได้ ซึ่งสามารถดึงดูดนักลงทุนเข้ามาซื้อหุ้นเพิ่ม ส่งผลให้เกิดสภาพคล่องในตลาด แม้ว่าราคาต่อหุ้นจะลดลง แต่จำนวนหุ้นที่ผู้ถือหุ้นมีอยู่จะเพิ่มขึ้น ในขณะที่มูลค่าตลาดหลักทรัพย์ และมูลค่าสินทรัพย์ของนักลงทุนก็ยังคงเท่าเดิม

ในกรณีที่มีการแตกพาร์หุ้น แม้ว่ามูลค่าหุ้นแต่ละหุ้นจะลดลงและจำนวนหุ้นที่นักลงทุนถือจะเพิ่มขึ้น แต่โดยรวมแล้วมูลค่าหุ้นทั้งหมด หรือมูลค่าตลาดหลักทรัพย์ของบริษัทจะยังคงเหมือนเดิม เพราะมูลค่ารวมของหุ้นก็คือมูลค่าตลาดหลักทรัพย์ ซึ่งคำนวณจากจำนวนหุ้นทั้งหมดคูณกับมูลค่าหุ้นต่อหน่วย ดังนั้นการแตกพาร์จึงทำให้สัดส่วนระหว่างจำนวนหุ้นและมูลค่าหุ้นต่อหน่วยเปลี่ยนไป แต่ไม่ส่งผลต่อมูลค่าตลาดรวมของบริษัท

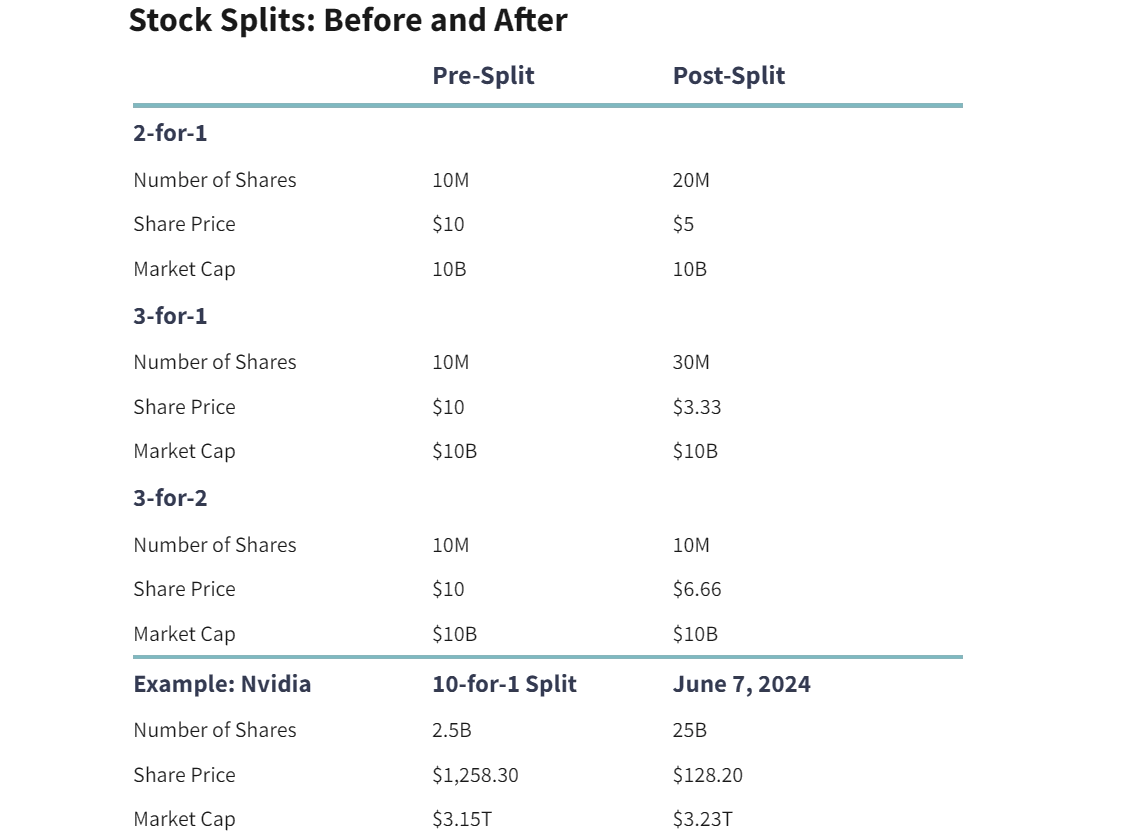

ตัวอย่างเช่น บริษัทจะทำการแบ่งหุ้นทั้งหมด 1,000,000 หุ้น โดยแต่ละหุ้นมีมูลค่าที่ 10 ดอลลาร์ ทำให้มูลค่ารวมของหุ้นทั้งหมดอยู่ที่ 10,000,000 ดอลลาร์ หลังจากการแบ่งหุ้นในอัตราส่วน 1 ต่อ 2 จำนวนหุ้นทั้งหมดจะเพิ่มขึ้นเป็น 2,000,000 หุ้น ขณะที่มูลค่าที่ตราไว้ของหุ้นแต่ละหุ้นจะลดลงเหลือ 5 ดอลลาร์ อย่างไรก็ตาม มูลค่ารวมของหุ้นทั้งหมดหลังการแยกหุ้นก็ยังคงอยู่ที่ 10,000,000 ดอลลาร์ ซึ่งแสดงให้เห็นว่ามูลค่ารวมของหุ้นยังคงไม่เปลี่ยนแปลง ไม่ว่าจะก่อนหรือหลังการแตกพาร์หุ้น

หลังจากที่บริษัททำการแตกพาร์ สินทรัพย์รวมของบริษัทและความมั่งคั่งของผู้ถือหุ้นก็จะไม่เปลี่ยนแปลง แม้ว่าราคาต่อหุ้นจะลดลง แต่การแบ่งหุ้นนี้จะเพิ่มจำนวนการซื้อขาย และทำให้หุ้นมีความน่าสนใจมากขึ้นมากขึ้น ตัวอย่างเช่น บริษัท Tesla ได้ทำการแบ่งหุ้นในอัตรา 1:5 ในเดือนกรกฎาคม 2020 ซึ่งหมายความว่าหุ้นหนึ่งหุ้นจะถูกแบ่งออกเป็น 5 หุ้นใหม่ ทำให้ราคาหุ้นลดลงเหลือเพียง 1/5 ของราคาเดิม

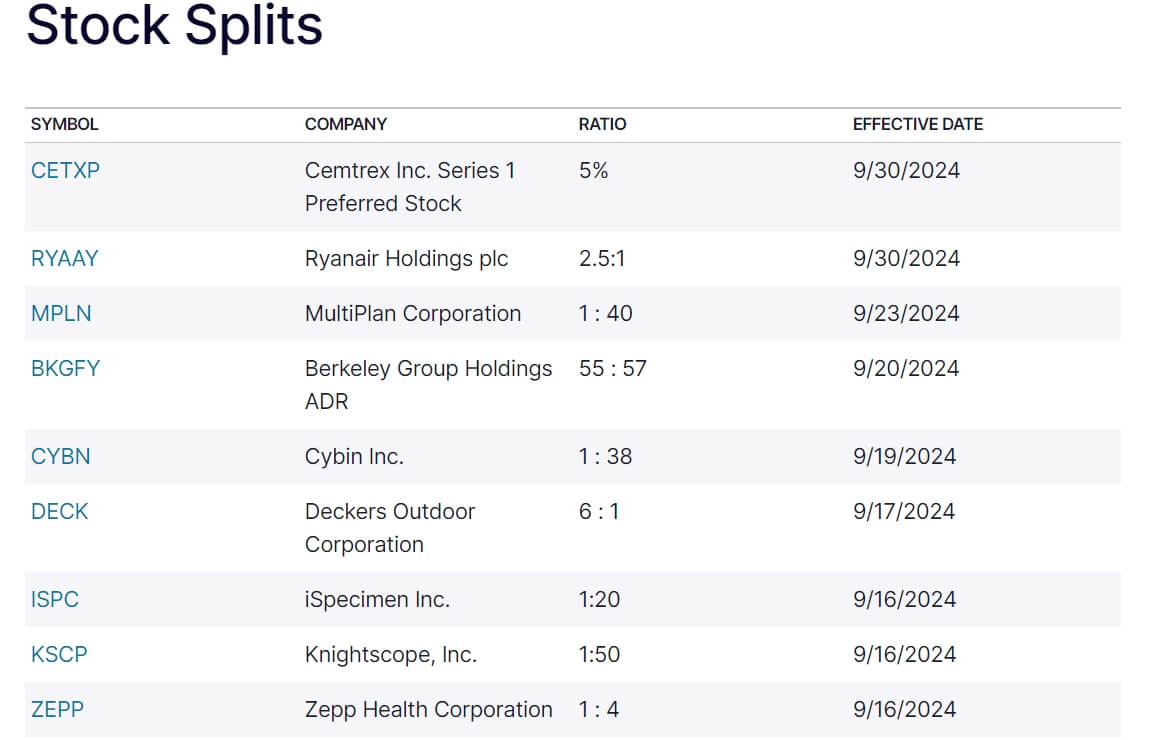

การแบ่งหุ้นมักจะเกิดขึ้นในอัตราส่วนต่าง ๆ เช่น 2:1, 3:1 หรือ 4:1 ซึ่งแสดงให้เห็นว่าบริษัทแบ่งหุ้นที่มีอยู่ให้กลายเป็นหุ้นใหม่ในอัตราส่วนที่กำหนด ยิ่งอัตราส่วนในการแบ่งหุ้นมากขึ้น จำนวนหุ้นใหม่ที่จะเกิดขึ้นก็จะมากขึ้น และราคาต่อหุ้นก็จะลดลงตามสัดส่วน แต่การเปลี่ยนแปลงเหล่านี้จะไม่มีผลต่อมูลค่าที่นักลงทุนถืออยู่

การแบ่งหุ้นแบบ 2:1 หมายความว่า ถ้าคุณมีหุ้น 1 หุ้น มันจะถูกแบ่งเป็น 2 หุ้นใหม่ และราคาของหุ้นแต่ละหุ้นจะลดลงเหลือครึ่งหนึ่งของราคาเดิม ทำให้จำนวนหุ้นทั้งหมดเพิ่มขึ้นเป็นสองเท่า ในทำนองเดียวกัน การแบ่งหุ้นแบบ 3:1 หมายความว่า ถ้าคุณมีหุ้น 1 หุ้น มันจะถูกแบ่งเป็น 3 หุ้นใหม่ และราคาของหุ้นแต่ละหุ้นจะลดลงเหลือหนึ่งในสามของราคาเดิม ทำให้จำนวนหุ้นทั้งหมดเพิ่มขึ้นเป็นสามเท่า นอกจากนี้ การแบ่งหุ้นแบบ 4:1 หมายความว่า ถ้าคุณมีหุ้น 1 หุ้น มันจะถูกแบ่งเป็น 4 หุ้นใหม่ และราคาของหุ้นแต่ละหุ้นจะลดลงเหลือหนึ่งในสี่ของราคาเดิม ทำให้จำนวนหุ้นทั้งหมดเพิ่มขึ้นเป็นสี่เท่า

ตัวอย่างเช่น หากสมมติว่าถือหุ้น 100 หุ้น หากบริษัทแบ่งหุ้น 1 ต่อ 2 บริษัทจะถือหุ้น 200 หุ้น และราคาต่อหุ้นจะลดลงเหลือ 50 ดอลลาร์จากราคา 100 ดอลลาร์ ก่อนแบ่งหุ้น ในทำนองเดียวกัน หากบริษัทแบ่งหุ้น 1 ต่อ 3 จาก 100 หุ้นจะกลายเป็น 300 หุ้น และราคาต่อหุ้นจะลดลงจาก 150 ดอลลาร์ก่อนแบ่งหุ้นเป็น 50 ดอลลาร์

หากต้องการคำนวณจำนวนหุ้นหลังจากการแตกพาร์ คุณต้องคูณจำนวนหุ้นที่คุณมีอยู่ก่อนการแบ่งด้วยอัตราส่วนการนั้น ตัวอย่างเช่น ถ้าคุณมีหุ้น 100 หุ้น และทำการแบ่งหุ้นในอัตราส่วน 1 ต่อ 3 คุณจะมีหุ้นทั้งหมด 300 หุ้นหลังการแบ่งหุ้น ในกรณีที่คุณต้องการหาราคาต่อหุ้นหลังการแตกพาร์ คุณสามารถทำได้โดยการหารราคาต่อหุ้นก่อนการแยกหุ้นด้วยอัตราส่วนนั้นๆ ตัวอย่างเช่น ถ้าราคาต่อหุ้นก่อนการแบ่งคือ 150 ดอลลาร์ และอัตราส่วนการแบ่งหุ้นคือ 1 ต่อ 3 ราคาต่อหุ้นหลังการแตกพาร์จะอยู่ที่ 50 ดอลลาร์ ดังนั้น การแตกพาร์จะส่งผลให้คุณมีจำนวนหุ้นเพิ่มขึ้น แต่ราคาต่อหุ้นจะลดลงตามอัตราส่วนที่แยกออกไป

โดยสรุป การแตกพาร์หุ้นจะเปลี่ยนแปลงลักษณะกระบวนการของตลาดหลักทรัพย์ โดยการปรับเปลี่ยนจำนวนหุ้น และราคาต่อหุ้น แต่ไม่ได้ส่งผลให้มูลค่ารวมของบริษัทเปลี่ยนแปลงไป กระบวนการเหล่านี้จะช่วยเพิ่มจำนวนการซื้อขาย และดึงดูดนักลงทุนให้เข้ามาลงทุนมากขึ้น ทำให้ตลาดมีสภาพคล่องและน่าสนใจมากอีกด้วย

เหตุใดจึงต้องแยกหุ้น?

จากบทความข้างต้น จะเห็นได้ว่าแนวคิดหลักของการแบ่งหุ้นเหมือนกับการแบ่งพิซซ่าขนาดใหญ่ให้กลายเป็นชิ้นเล็กๆ มากขึ้น ซึ่งมูลค่ายังคงเท่าเดิม แม้ว่าราคาของแต่ละชิ้นจะลดลงก็ตาม แต่ทำไมบริษัทต่างๆ ถึงเลือกที่จะใช้วิธีแตกพาร์?

พูดง่ายๆ ก็คือ การแตกพาร์มีจุดประสงค์หลักเพื่อทำให้หุ้นของบริษัทสามารถซื้อขายได้ง่าย และมีราคาที่เข้าถึงได้มากขึ้น จากการปรับจำนวนหุ้นทั้งหมดและราคาต่อหุ้น กระบวนการนี้มักจะเกิดขึ้นเมื่อราคาหุ้นของบริษัทสูงเกินไป เนื่องจากราคาที่สูงอาจทำให้ผู้ลงทุนรายย่อยไม่สามารถซื้อหุ้นได้ การแบ่งหุ้นจะช่วยลดราคาหุ้นลง และทำให้การลงทุนในหุ้นของบริษัทนั้นง่ายขึ้น

ยกตัวอย่างเช่น ถ้าหุ้นมีราคา 30,000 เยน หากนักลงทุนต้องการซื้อ 100 หุ้น ราคาจะรวมกันเป็น 3,000,000 เยน ซึ่งอาจจะสูงเกินไปสำหรับนักลงทุนรายย่อยส่วนใหญ่ ราคาหุ้นที่สูงแบบนี้อาจทำให้การลงทุนของนักลงทุนทั่วไปลดน้อยลง และไม่เป็นที่น่าสนใจมากนัก การแบ่งหุ้นจึงช่วยลดราคาจาก 30,000 เยน ลงมาเป็น 2,000 เยน หรือ 1,000 เยน ทำให้นักลงทุนสามารถซื้อหุ้นได้มากขึ้นด้วยต้นทุนที่ต่ำ

การดำเนินการเช่นนี้ ไม่เพียงแต่ทำให้เข้าถึงหุ้นได้ง่ายขึ้น แต่ยังช่วยดึงดูดนักลงทุนเข้ามาในตลาดมากขึ้นและเพิ่มจำนวนการซื้อขาย ยกตัวอย่างเช่น หุ้น Tesla ได้ทำการแบ่งหุ้นในอัตราส่วน 1:5 ในปี 2020 โดยลดราคาหุ้นจาก 1,600 ดอลลาร์ เหลือ 320 ดอลลาร์ การเปลี่ยนแปลงนี้ทำให้การลงทุนง่ายขึ้น นักลงทุนรายย่อยสามารถซื้อหุ้นได้มากขึ้น อีกทั้งยังส่งผลให้ตลาดมีสภาพคล่องอีกด้วย

นอกจากนี้ การแบ่งหุ้นยังช่วยดึงดูดนักลงทุนเข้ามาในตลาดมากขึ้น ทำให้จำนวนผู้ถือหุ้นในบริษัทเพิ่มขึ้น และการซื้อขายในตลาดก็มีมากขึ้นอีกด้วย หุ้นที่มีสภาพคล่องสูงสามารถซื้อขายได้ง่าย ซึ่งช่วยเพิ่มมูลค่าตลาดของหุ้น และทำให้บริษัทสามารถเข้าถึงตลาดที่มีความก้าวหน้ามากขึ้นได้ ในทางกลับกัน หุ้นที่มีสภาพคล่องต่ำอาจมีความเสี่ยงที่จะถูกเพิกถอนการจดทะเบียน ดังนั้น บริษัทจึงมักเลือกใช้การแบ่งหุ้นเพื่อเพิ่มสภาพคล่องและประสิทธิภาพในการซื้อขายหุ้นของตน

เมื่อบริษัททำการแตกพาร์หุ้น มักเกิดขึ้นเมื่อราคาหุ้นขึ้นสูงเกินไปจนขนาดที่นักลงทุนรายย่อยไม่สามารถทำการเทรดได้ การแตกพาร์จะทำให้ราคาหุ้นลดลงมาอยู่ในระดับที่นักลงทุนสามารถเข้าถึงได้ ซึ่งแสดงให้เห็นว่าบริษัทมีมุมมองที่ดีต่ออนาคต และคาดหวังว่าราคาหุ้นจะยังคงเพิ่มขึ้นอย่างต่อเนื่อง นอกจากนี้ การแบ่งหุ้นมักเกิดขึ้นเมื่อผลประกอบการของบริษัทดี และราคาหุ้นก็เพิ่มขึ้น ซึ่งสะท้อนถึงความคาดหวังเชิงบวกต่อการเติบโตของรายได้และการพัฒนาในอนาคต ทำให้เกิดความเชื่อมั่นในการลงทุนของนักลงทุนมากยิ่งขึ้น

แม้ว่าราคาหุ้นที่สูงมักจะแสดงถึงความสำเร็จของบริษัท แต่ราคาหุ้นที่สูงเกินไปอาจทำให้การซื้อขายไม่คล่องตัว เช่น ราคาผันผวนมากหรือมีการซื้อขายน้อย การแบ่งหุ้นออกมาจะช่วยให้นักลงทุนเข้าถึงหุ้นที่มีราคาต่ำ เพื่อจำนวนการลงทุน ลดความผันผวนของราคา และราคาตลาดมีเสถียรภาพ

นอกจากนี้ หุ้นราคาต่ำยังช่วยให้บริษัทสามารถเสนอขายหุ้นใหม่ได้ และเป็นที่น่าสนใจในหมู่นักลงทุน โดยเฉพาะเมื่อบริษัทจำเป็นต้องระดมทุนสำหรับการขยายกิจการ ดังนั้นการแยกหุ้นช่วยให้บริษัทสามารถออกหุ้นใหม่ในราคาที่เข้าถึงได้ เพื่อรับมือการแผนขยายธุรกิจในอนาคต

กองทุนดัชนี และนักลงทุนสถาบันบางรายอาจเลิกถือหุ้น หากราคาหุ้นสูงเกินไป การแตกพาร์หุ้นทำให้ราคาหุ้นให้อยู่ในระดับที่นักลงทุนทั่วไปสามารถเข้าถึงได้ ทำให้มีโอกาสที่หุ้นจะถูกนำไปใส่ในกองทุนและดัชนีต่างๆ มากขึ้น ซึ่งจะทำให้ราคาหุ้นที่ถูกแยกออกมาสอดคล้องกับเกณฑ์การลงทุนของนักลงทุนสถาบันและกองทุนดัชนี จึงดึงดูดความสนใจและการลงทุนจากนักลงทุนสถาบันมากขึ้น ส่งผลให้บริษัทมีฐานนักลงทุนกว้างขึ้นและมีอิทธิพลในตลาดมากขึ้น

สำหรับบริษัทที่ใช้มาตรการให้พนักงานถือหุ้น การแตกพาร์จะทำให้พนักงานมีโอกาสถือหุ้น เนื่องจากราคาถูก ซึ่งจะช่วยกระตุ้นแรงจูงใจของพนักงานได้อีกด้วย อีกทั้งพนักงานสามารถเข้าร่วมโครงการถือหุ้นได้ ซึ่งไม่เพียงแต่จะเพิ่มแรงจูงใจ และความภักดีให้กับพนักงาน ส่งเสริมให้พนักงานมีความมุ่งมั่นในระยะยาวและช่วยพัฒนาบริษัทโดยรวม

โดยสรุปแล้ว การแบ่งหุ้นมีจุดประสงค์หลักเพื่อทำให้ราคาหุ้นถูกลง เพิ่มสภาพคล่องและทำให้ซื้อขายหุ้นได้ง่ายขึ้น รวมถึงเพิ่มการมีส่วนร่วมในตลาดหลักทรัพย์ และสร้างความมั่นคงในการเติบโตในอนาคตของบริษัท แม้ว่าการแตกพาร์หุ้นจะไม่เปลี่ยนแปลงปัจจัยพื้นฐานของบริษัทโดยตรง แต่บางครั้งก็อาจช่วยดึงดูดความสนใจของนักลงทุนมากขึ้น ซึ่งอาจทำให้ราคาหุ้นปรับตัวสูงขึ้นได้ในทางอ้อม

ผลกระทบจากการแยกหุ้น

โดยทั่วไป ตลาดมักตอบรับการแตกหุ้นในทางที่ดี เช่น เมื่อ NBD ประกาศแตกหุ้น ราคาหุ้นเพิ่มขึ้นถึง 4% ช่วงเปิดตลาด การตอบสนองเชิงบวกนี้มักมาจากจิตวิทยาของนักลงทุนที่เชื่อว่าการแยกหุ้นจะช่วยดึงดูดนักลงทุนจำนวนมาก ส่งผลให้ราคาหุ้นปรับตัวขึ้น

ในแง่จิตวิทยาของตลาด ราคาหุ้นต่ำลงหลังจากการแตกพาร์ มักทำให้นักลงทุนหลายคนมองว่าหุ้นนั้น "ถูก" และน่าซื้อเก็บไว้ ซึ่งเพิ่มความต้องการซื้อและปริมาณการซื้อขาย โดยเฉพาะในตลาดบางแห่งที่นักลงทุนมักถูกจูงใจทางจิตวิทยาจากราคาหุ้น พวกเขามักมองว่าหุ้นที่ราคาลดลงมีความน่าสนใจมากกว่า ทำให้หุ้นที่ผ่านการแยกมามีโอกาสที่จะถูกซื้อมากขึ้น

ในส่วนของสภาพคล่อง หลังจากการแตกพาร์ นักลงทุนจำนวนมากสามารถเข้าร่วมลงทุนในราคาที่ต่ำ ส่งผลให้จำนวนผู้ถือหุ้นเพิ่มขึ้น จากข้อมูลแสดงให้เห็นว่าปริมาณการซื้อขายหุ้นที่แตกพาร์จะได้รับความสนใจอย่างมาก และมีส่วนร่วมในตลาดมากขึ้น ซึ่งช่วยให้หุ้นของบริษัทมีสภาพคล่องที่ดีขึ้น

สำหรับนักลงทุน การแตกพาร์อาจมีผลกระทบที่สำคัญ โดยเฉพาะสำหรับนักลงทุนระยะยาว เพราะการแตกพาร์หุ้นทำให้ราคาหุ้นถูกลง ทำให้นักลงทุนสามารถซื้อหุ้นได้ในจำนวนมากขึ้นโดยใช้เงินทุนน้อยลง โดยเฉพาะอย่างยิ่งสำหรับนักลงทุนที่ใช้กลยุทธ์การลงทุนอย่างสม่ำเสมอ พวกเขาสามารถซื้อหุ้นได้บ่อยขึ้นและสะสมหุ้นมากขึ้นในระยะยาว ซึ่งจะช่วยเพิ่มโอกาสในการสร้างผลตอบแทนจากการลงทุนมากขึ้น

ประการที่สอง การแตกพาร์หุ้นมักจะดึงดูดนักลงทุนให้เข้ามามีส่วนร่วม ซึ่งจะทำให้ตลาดมีปริมาณการซื้อขายเพิ่มขึ้น ช่วยให้นักลงทุนสามารถซื้อหุ้นได้มากขึ้น และกระตุ้นการทำธุรกรรมโดยรวมในตลาด

แม้ว่าการแยกหุ้นจะไม่เปลี่ยนแปลงมูลค่าที่แท้จริงของหุ้น แต่การที่มีการซื้อขายและการเข้าร่วมของนักลงทุนมากขึ้น อาจทำให้ราคาหุ้นมีความผันผวนมากขึ้น ความผันผวนที่เพิ่มขึ้นนี้อาจนำไปสู่ความไม่แน่นอนของตลาดในระยะสั้น และส่งผลต่อกลยุทธ์การลงทุนระยะสั้นของนักลงทุน รวมถึงความเชื่อมั่นของตลาดได้

โดยเฉพาะอย่างยิ่งสำหรับนักลงทุนที่ขายชอร์ต (shot) การที่ราคาหุ้นลดลงหลังจากการแบ่งหุ้น หมายถึงราคาต่อหุ้นถูกลง แต่จำนวนหุ้นที่ถือเพิ่มขึ้นด้วย ดังนั้นหากจะขายหุ้น นักลงทุนจะต้องขายหุ้นในจำนวนที่เยอะขึ้น

แม้ว่าราคาหุ้นจะลดลงจากการแบ่งหุ้น แต่ต้นทุนในการขายชอร์ตยังคงไม่เปลี่ยนแปลง เพราะโครงสร้างต้นทุนของการขายไม่ได้รับผลกระทบ ดังนั้นนักลงทุนที่ต้องการขาย จึงไม่สามารถทำกำไรจากการแบ่งหุ้นได้ เนื่องจากมูลค่ารวมของหุ้นยังคงเท่าเดิม การแบ่งหุ้นเพียงแค่ปรับราคาต่อหุ้นและจำนวนหุ้นเท่านั้น ไม่ได้ส่งผลต่อการทำกำไรหรือขาดทุน

การแบ่งหุ้นจะไม่ทำให้ผลตอบแทนจากเงินปันผลของบริษัทเปลี่ยนแปลง แต่จำนวนเงินปันผลที่ได้รับต่อหุ้นจะถูกปรับตามสัดส่วนของการแบ่งหุ้น เช่น ถ้าบริษัทจ่ายเงินปันผล 1 ดอลลาร์ต่อหุ้นก่อนการแบ่งหุ้น หลังจากการแบ่งหุ้น 2 ต่อ 1 จำนวนเงินปันผลต่อหุ้นจะปรับลดลงเป็น 0.50 ดอลลาร์ และหลังจากการแยกหุ้น 3 ต่อ 1 จะปรับเป็น 0.33 ดอลลาร์ แม้ว่าจำนวนเงินปันผลต่อหุ้นจะลดลง แต่จำนวนหุ้นที่นักลงทุนถือจะเพิ่มขึ้น ทำให้รายได้จากเงินปันผลรวมยังคงเสถียรภาพอยู่

ผลกระทบจากการแตกพาร์ต่อสัญญาออปชั่นจะเห็นได้จากการปรับสัญญาออปชั่น โดยเฉพาะถ้าคุณถือสัญญาออปชั่นที่ครอบคลุมหุ้น 100 หุ้นเดิม จำนวนหุ้นในสัญญาจะปรับหลังการแยกหุ้น ตัวอย่างเช่น ถ้าเป็นการแยกหุ้น 2:1 สัญญาออปชั่นจะกลายเป็นสัญญาที่ครอบคลุมหุ้น 200 หุ้น ในขณะที่ราคาใช้สิทธิ์จะถูกปรับเป็น 15 ดอลลาร์จากเดิม 30 ดอลลาร์ การปรับนี้จะทำให้มูลค่ารวมของออปชั่นยังคงเท่าเดิมก่อนและหลังการแยกหุ้น แม้ว่าราคาต่อหุ้นและจำนวนหุ้นในสัญญาจะมีการเปลี่ยนแปลงก็ตาม

การแยกหุ้นอาจมีผลกระทบต่อกราฟราคาหุ้น โดยมักจะแสดงให้เห็นในรูปแบบของการลดลงอย่างกะทันหันของราคาหุ้น โดยเกิดจากการที่ราคาหุ้นลดลงเมื่อเปรียบเทียบกับราคาหุ้นหลังการแยกหุ้น ราคาหุ้นที่สูงในตอนแรกจะดูเหมือนมีการลดลงอย่างรวดเร็วในกราฟ เพื่อป้องกันไม่ให้ผู้ลงทุนเข้าใจผิด โบรกเกอร์ หรือแพลตฟอร์มมักจะทำการปรับข้อมูลในอดีตให้ตรงกับการเปลี่ยนแปลงนี้

ตัวอย่างเช่น หากมีการแบ่งหุ้นในอัตรา 2:1 โบรกเกอร์จะหารราคาหุ้นก่อนการแตกพาร์หุ้นด้วย 2 การทำเช่นนี้ จะช่วยปรับข้อมูลราคาหุ้นในอดีตให้เหมาะสม เพื่อให้กราฟแสดงการเคลื่อนไหวของราคาหุ้นได้อย่างสม่ำเสมอ ซึ่งจะช่วยให้นักลงทุนสามารถวิเคราะห์ผลการดำเนินงานระยะยาวของหุ้นได้อย่างแม่นยำมากขึ้น

โดยสรุปแล้ว การแยกหุ้นเป็นกลยุทธ์ของบริษัทที่ช่วยรักษาราคาหุ้นให้อยู่ในระดับที่เหมาะสม ทำให้หุ้นมีสภาพคล่องในตลาดมากขึ้น และอาจดึงดูดนักลงทุนได้มากขึ้น ราคาหุ้นที่ถูกแบ่งจะซื้อขายได้ง่ายกว่า ซึ่งอาจไม่เพียงส่งผลดีต่อราคาหุ้นในระยะสั้น แต่ยังช่วยเพิ่มความสามารถในการซื้อขาย เพิ่มกิจกรรมในตลาด และสนับสนุนให้นักลงทุนถือครองหรือซื้อขายหุ้นในระยะยาวได้อีกด้วย

| แนวคิด | วัตถุประสงค์ | ผลกระทบ |

| เพิ่มหุ้น ราคาลดลง | เพิ่มปริมาณการซื้อขายหุ้น | เพิ่มสภาพคล่องและลดอุปสรรคในการซื้อขาย |

| มูลค่าตลาดหลักทรัพย์ยังคงเท่าเดิม | ลดราคาหุ้นเพื่อเพิ่มความสามารถในการซื้อ | ดึงดูดนักลงทุนและกระตุ้นกิจกรรมทางการตลาด |

| ปรับเงินปันผลตามสัดส่วน | รักษาการจ่ายเงินปันผล | เงินปันผลต่อหุ้นลดลง แต่รายได้รวมยังคงเท่าเดิม |

| เพิ่มความน่าดึงดูดใจทางการตลาดให้กับบริษัท | ปรับหุ้นและราคาใช้สิทธิในออปชั่น |

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่าการลงทุน หลักทรัพย์ ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

ค้นพบว่าแพลเลเดียมคืออะไร มีการใช้งานอย่างไร และเปรียบเทียบกับทองคำในแง่ของมูลค่า ความหายาก และศักยภาพในการลงทุนในปี 2568 ได้อย่างไร

2025-04-24

OpenAI จะอยู่ในตลาดหุ้นในปี 2025 หรือไม่ เรียนรู้วิธีการสร้างการรับรู้เกี่ยวกับ AI โอกาสในการเสนอขายหุ้นต่อสาธารณะครั้งแรกของ OpenAI และทางเลือกที่ดีที่สุดสำหรับนักลงทุนที่สนใจ

2025-04-24

รูปแบบ ABCD เป็นเครื่องมือการซื้อขายที่ได้รับความนิยม แต่การหลีกเลี่ยงข้อผิดพลาด เช่น การตีความประเด็นสำคัญผิดและการซื้อขายมากเกินไปถือเป็นสิ่งสำคัญสำหรับการซื้อขายที่ประสบความสำเร็จ

2025-04-24