Mulai Trading

Tentang EBC

Aktivitas

Diterbitkan pada: 2024-09-23

Dalam beberapa tahun terakhir, banyak perusahaan ternama di dunia yang memilih untuk melakukan pemecahan saham. Meskipun langkah ini tidak secara langsung mengubah total kapitalisasi pasar perusahaan, namun hal ini mencerminkan keyakinan perusahaan terhadap perkembangannya di masa mendatang dan berdampak signifikan pada likuiditas pasar saham dan tingkat partisipasi investor. Hari ini, kita akan membahas konsep pemecahan saham, tujuannya, dan berbagai implikasi yang ditimbulkannya.

Apa arti pemecahan saham?

Apa arti pemecahan saham?

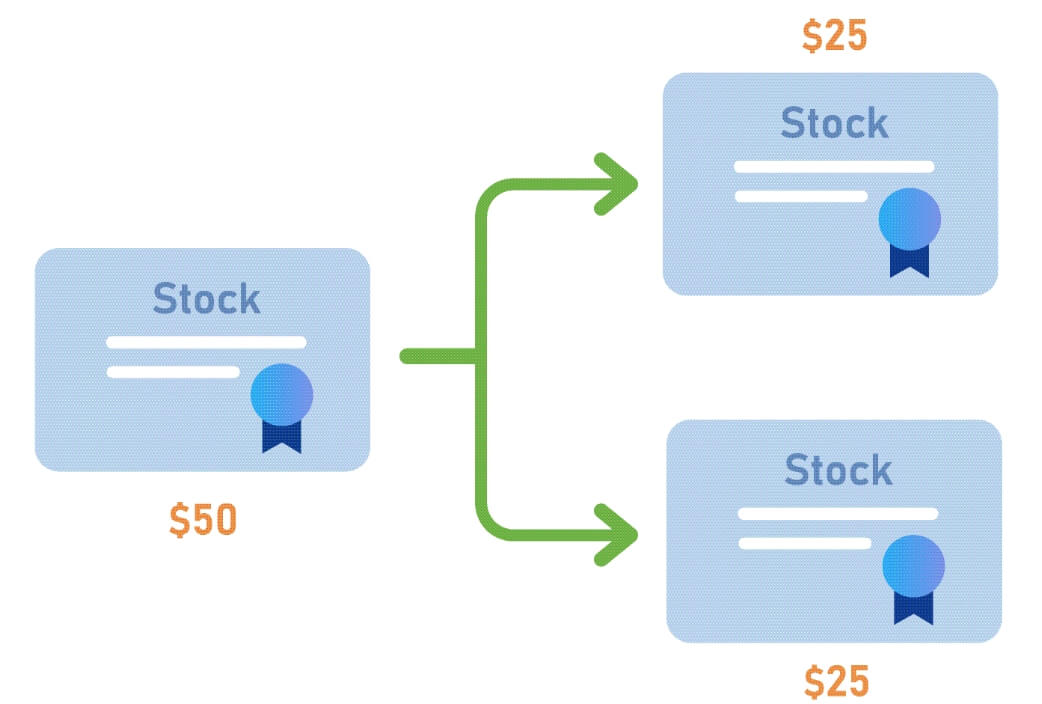

Dikenal juga sebagai pemecahan saham, ini adalah operasi keuangan di mana perusahaan memecah saham yang ada menjadi lebih banyak saham dalam rasio tertentu sambil menjaga total kapitalisasi pasar tetap utuh. Singkatnya, pemecahan saham mirip dengan pemecahan tagihan besar dengan nilai nominal $1.000 menjadi sepuluh lembar uang kertas kecil dengan nilai nominal $100.

Dengan cara ini, perusahaan dapat menurunkan harga pasar per saham, sehingga saham menjadi lebih terjangkau, sehingga menarik lebih banyak investor dan meningkatkan likuiditas. Meskipun harga per saham lebih rendah, jumlah total saham yang dimiliki pemegang saham meningkat, dan total kapitalisasi pasar dan nilai aset investor tetap sama.

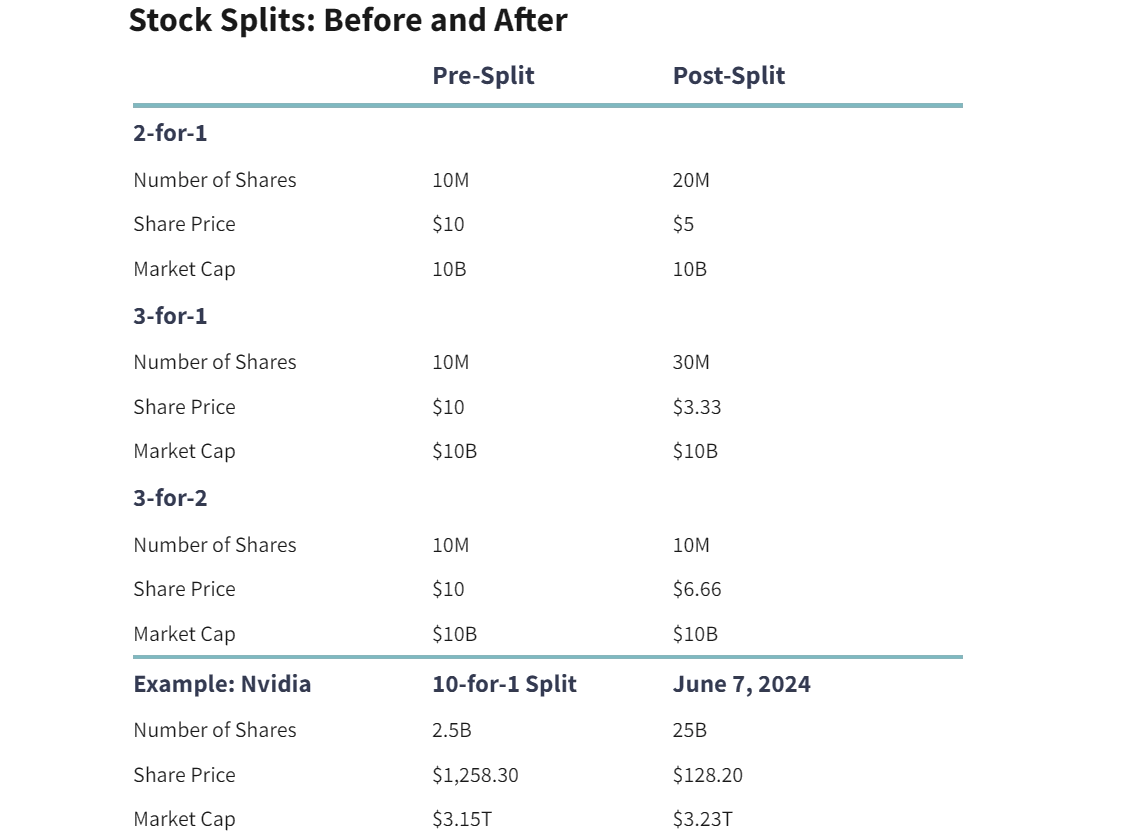

Dalam pemecahan saham, meskipun nilai nominal per lembar saham berkurang dan jumlah lembar saham yang dimiliki investor bertambah, total ekuitas atau total kapitalisasi pasar tetap sama. Hal ini karena total ekuitas sama dengan total kapitalisasi pasar, yaitu jumlah lembar saham dikalikan dengan nilai nominal per lembar saham, dan pemecahan saham hanya menyesuaikan rasio antara jumlah lembar saham dan nilai nominal tanpa mengubah total kapitalisasi pasar perusahaan.

Misalnya, sebelum pemecahan saham, perusahaan memiliki 1.000.000 lembar saham dengan nilai nominal $10 per lembar saham dan total ekuitas $10.000.000. Setelah pemecahan saham 1 banding 2, jumlah total saham meningkat menjadi 2.000.000. Nilai nominal setiap lembar saham turun menjadi $5. Dan total ekuitas setelah pemecahan saham tetap sebesar $10.000.000. Ini menunjukkan bahwa total ekuitas selalu tetap sama, baik sebelum maupun setelah pemecahan saham.

Setelah pemecahan saham, total aset perusahaan dan kekayaan pemegang saham tetap tidak berubah, meskipun harga per saham menurun. Penyesuaian ini terutama untuk meningkatkan daya jual dan daya tarik saham. Sebagai contoh, Tesla melakukan pemecahan saham 1:5 pada bulan Juli 2020, dengan membagi setiap saham menjadi 5 lembar, sehingga mengurangi harga saham menjadi 1/5 dari harga aslinya.

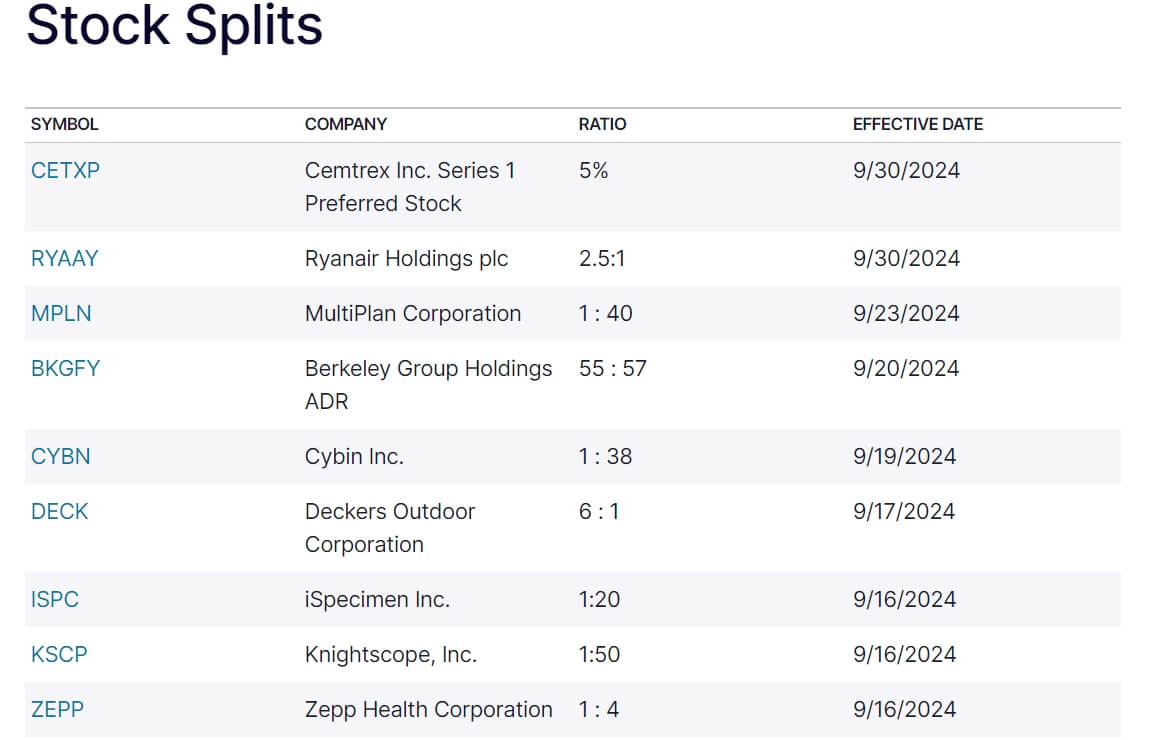

Pemecahan saham biasanya dilakukan dalam rasio tertentu, seperti 2:1, 3:1, atau 4:1, yang menunjukkan bahwa perusahaan memecah saham yang ada menjadi lebih banyak saham secara pro rata. Semakin besar rasio pemecahan saham, semakin besar jumlah saham setelah pemecahan saham, dan harga per saham akan menurun. Namun, perubahan ini tidak memengaruhi nilai total bagi investor, karena total kapitalisasi pasar tetap sama.

Dalam pembagian saham 2:1, setiap 1 lembar saham menjadi 2 lembar saham, dan harga per lembar saham dikurangi menjadi 1/2 dari nilai aslinya, sehingga jumlah saham menjadi dua kali lipat. Demikian pula, dalam pembagian saham 3:1, setiap 1 lembar saham akan menjadi 3 lembar saham, dan harga per lembar saham akan dikurangi menjadi 1/3 dari nilai aslinya. Jumlah saham akan menjadi tiga kali lipat. Selanjutnya, pembagian saham 4:1 akan menyebabkan setiap 1 lembar saham menjadi 4 lembar saham dan harga per lembar saham dikurangi menjadi 1/4 dari harga aslinya, sehingga jumlah saham menjadi tiga kali lipat.

Misalnya, dengan asumsi kepemilikan 100 lembar saham, jika perusahaan melakukan pemecahan saham 1-untuk-2, maka perusahaan akan memegang 200 lembar saham, dan harga per lembar saham akan turun menjadi $50 dari harga sebelum pemecahan saham sebesar $100. Demikian pula, jika perusahaan melakukan pemecahan saham 1-untuk-3, maka 100 lembar saham akan menjadi 300 lembar saham, dan harga per lembar saham akan turun dari $150 sebelum pemecahan saham menjadi $50.

Untuk menghitung jumlah saham setelah pemecahan saham, kalikan jumlah saham sebelum pemecahan dengan rasio pemecahan. Misalnya, jika Anda memiliki 100 saham dan melakukan pemecahan 1 untuk 3, Anda akan memiliki 300 saham setelah pemecahan. Untuk menghitung harga per saham setelah pemecahan, bagi harga per saham sebelum pemecahan dengan rasio pemecahan. Misalnya, jika harga per saham sebelum pemecahan adalah $150 dan rasio pemecahan adalah 1 untuk 3, harga per saham setelah pemecahan akan menjadi $50.

Singkatnya, pemecahan saham mengubah kinerja pasar saham terutama dengan menyesuaikan jumlah saham dan nilai nominal per saham tanpa secara langsung mengubah total ekuitas pemilik perusahaan. Penyesuaian tersebut dapat membuat saham lebih mudah diperdagangkan dan menarik lebih banyak investor, sehingga meningkatkan likuiditas dan daya tarik pasar.

Mengapa Pemecahan Saham?

Seperti yang dapat Anda lihat dari artikel di atas, ide inti di balik pemecahan saham adalah bahwa dengan membagi pizza besar menjadi lebih banyak bagian, harga keseluruhan tetap sama meskipun harga setiap bagian dikurangi. Jadi, apa alasan perusahaan memilih untuk membagi saham mereka, dan apa yang ingin mereka capai dengan mengandalkan pemecahan saham?

Secara sederhana, inti dari pemecahan saham adalah membuat saham perusahaan lebih mudah diperdagangkan dan terjangkau dengan menyesuaikan jumlah total saham dan harga per saham. Operasi ini biasanya dilakukan ketika harga saham perusahaan tinggi, karena harga saham yang tinggi dapat membuatnya tidak terjangkau bagi investor kecil atau ritel. Dengan pemecahan saham, harga saham diturunkan dan ambang batas investasi pun diturunkan.

Misalnya, saham dengan harga 30.000 yen akan berharga 3.000.000 yen jika seorang investor ingin membeli 100 lembar saham, yang mungkin terlalu mahal bagi sebagian besar investor perorangan. Harga saham yang begitu tinggi dapat membatasi partisipasi investor biasa dan mengurangi keinginan mereka untuk berinvestasi. Harga saham dapat dikurangi dari ¥30.000 menjadi ¥2.000 atau ¥1.000 setelah pemecahan saham, sehingga memungkinkan lebih banyak investor untuk membeli saham dengan biaya yang lebih rendah.

Penyesuaian ini tidak hanya meningkatkan aksesibilitas saham tetapi juga menarik lebih banyak investor ke pasar dan meningkatkan aktivitas perdagangan saham. Misalnya, Tesla melakukan pemecahan saham 1:5 pada tahun 2020, yang menurunkan harga sahamnya dari $1.600 menjadi $320. Langkah ini menurunkan hambatan investasi, yang memungkinkan lebih banyak investor kecil untuk berpartisipasi dalam pembelian, yang pada gilirannya meningkatkan likuiditas pasar saham.

Selain itu, pemecahan saham dapat menarik lebih banyak investor ke pasar, sehingga meningkatkan jumlah pemegang saham di perusahaan dan semakin meningkatkan aktivitas perdagangan di pasar. Saham dengan likuiditas tinggi lebih mudah dibeli dan dijual, yang membantu meningkatkan valuasi pasar saham dan memungkinkan perusahaan untuk mengakses pasar yang lebih maju. Saham dengan likuiditas rendah mungkin berisiko dihapus dari pencatatan, sehingga perusahaan biasanya menggunakannya untuk meningkatkan likuiditas dan kinerja pasar saham mereka.

Ketika sebuah perusahaan melakukan pemecahan saham, biasanya karena harga saham telah naik ke level yang tinggi dan pemecahan tersebut menurunkan harga saham ke kisaran yang lebih dapat diperdagangkan, yang menunjukkan bahwa perusahaan optimis tentang prospek bisnisnya di masa depan dan mengharapkan harga saham akan terus naik, sehingga meningkatkan kepercayaan pasar. Hal ini juga biasanya terjadi ketika kinerja perusahaan menguntungkan dan harga sahamnya meningkat, yang mencerminkan ekspektasi positif terhadap pertumbuhan laba dan perkembangan di masa depan, yang selanjutnya meningkatkan sentimen pasar dan kepercayaan investasi.

Meskipun harga saham yang tinggi biasanya mencerminkan kinerja perusahaan yang baik, harga saham yang tinggi dapat menyebabkan ketidakfleksibelan perdagangan, seperti volatilitas yang tinggi atau frekuensi perdagangan yang rendah. Pemecahan saham mengurangi volatilitas harga, menstabilkan pergerakan pasar, dan meningkatkan likuiditas dan aktivitas perdagangan dengan menurunkan harga saham dan membuatnya lebih mudah diperdagangkan.

Selain itu, harga saham yang lebih rendah juga dapat memudahkan perusahaan untuk melakukan penawaran saham baru. Harga saham yang lebih rendah membuat penerbitan saham baru menjadi lebih menarik, terutama ketika perusahaan perlu meningkatkan modal untuk ekspansi atau akuisisi strategis. Melalui pemecahan saham, perusahaan dapat menerbitkan saham baru dengan harga yang lebih kompetitif untuk mendanai ekspansi dan investasi di masa mendatang.

Beberapa dana indeks dan investor institusional mungkin mengecualikan saham karena harganya terlalu mahal. Dengan melakukan pemecahan saham, perusahaan dapat menurunkan harga sahamnya ke tingkat yang lebih menarik, yang meningkatkan kemungkinan saham tersebut akan dimasukkan dalam lebih banyak dana dan indeks. Penyesuaian ini membuat harga saham yang dipecah lebih sesuai dengan kriteria investasi investor institusional dan dana indeks dan karenanya menarik perhatian dan investasi lebih banyak investor institusional, sehingga memperluas basis investor dan pengaruh pasar perusahaan.

Bagi perusahaan yang menerapkan rencana kepemilikan saham karyawan, harga saham yang lebih rendah dapat memudahkan karyawan untuk memperoleh saham perusahaan, sehingga meningkatkan efek insentif. Harga saham yang lebih rendah menurunkan ambang batas bagi karyawan untuk membeli saham, sehingga memungkinkan mereka untuk berpartisipasi dalam skema insentif saham perusahaan dengan harga yang lebih terjangkau. Hal ini tidak hanya membantu meningkatkan motivasi dan loyalitas karyawan, tetapi juga meningkatkan daya tarik perusahaan bagi individu berbakat, yang mendorong komitmen karyawan jangka panjang dan pengembangan perusahaan secara keseluruhan.

Singkatnya, tujuan utama pemecahan saham adalah untuk menurunkan harga saham, meningkatkan likuiditas dan keterjangkauan saham, meningkatkan partisipasi pasar, dan menunjukkan keyakinan perusahaan terhadap perkembangannya di masa mendatang. Meskipun pemecahan saham tidak secara langsung memengaruhi fundamental perusahaan, terkadang pemecahan saham dapat secara tidak langsung menaikkan harga saham dengan meningkatkan motivasi investor.

Dampak Pemecahan Saham

Dampak Pemecahan Saham

Secara umum, pasar keuangan biasanya bereaksi positif terhadap pemecahan saham. Misalnya, setelah NBD mengumumkan pemecahan sahamnya, harga saham naik 4% pada satu titik selama bel pembukaan. Reaksi pasar yang positif ini biasanya berasal dari psikologi antisipatif investor, yang umumnya percaya bahwa pemecahan saham akan meningkatkan likuiditas dan daya tarik pasar perusahaan, sehingga menaikkan harga saham.

Dalam hal psikologi pasar, harga satuan saham yang lebih rendah setelah pemecahan saham dapat dianggap oleh banyak investor sebagai saham yang lebih murah, sehingga menciptakan keinginan yang lebih besar untuk membeli, yang pada gilirannya mendorong peningkatan volume perdagangan. Khususnya di pasar tertentu, investor cenderung dipengaruhi secara psikologis oleh harga saham dan menganggap harga saham yang lebih rendah lebih menarik, sehingga saham hasil pemecahan saham lebih mungkin untuk dibeli secara luas.

Mengenai likuiditas, setelah pemecahan saham, lebih banyak investor dapat berpartisipasi dalam perdagangan dengan harga yang lebih rendah, sehingga meningkatkan likuiditas saham. Penelitian telah menunjukkan bahwa volume perdagangan saham yang dipecah biasanya menjadi lebih aktif dan partisipasi keseluruhan di pasar meningkat, yang membantu saham perusahaan tetap likuid di pasar.

Bagi investor, dampak pemecahan saham juga bisa signifikan. Pertama, bagi investor jangka panjang, pemecahan saham memberikan peluang investasi yang lebih terjangkau. Harga saham yang lebih rendah setelah pemecahan saham memungkinkan investor untuk berinvestasi dengan uang yang lebih sedikit, terutama untuk strategi investasi tetap, dan untuk membeli saham dengan frekuensi yang lebih besar, sehingga mengakumulasi lebih banyak saham dari waktu ke waktu dan membantu meningkatkan hasil investasi.

Kedua, hal ini biasanya menarik lebih banyak investor untuk berpartisipasi dalam perdagangan, yang pada gilirannya meningkatkan aktivitas pasar dan volume perdagangan. Harga saham yang lebih rendah setelah pemecahan saham membuat saham tersebut terjangkau bagi lebih banyak investor, yang pada gilirannya memicu lebih banyak transaksi beli dan jual serta meningkatkan aktivitas perdagangan secara keseluruhan di pasar.

Meskipun pemecahan saham itu sendiri tidak mengubah nilai intrinsik saham, peningkatan perdagangan dan partisipasi investor di pasar dapat menyebabkan peningkatan volatilitas harga saham. Peningkatan volatilitas ini dapat menyebabkan ketidakstabilan pasar jangka pendek dan berdampak pada strategi jangka pendek investor dan sentimen pasar.

Khususnya, bagi investor yang melakukan short selling, harga saham yang lebih rendah setelah pemecahan saham berarti harga per saham yang lebih rendah tetapi jumlah saham yang perlu dipinjam untuk melakukan short selling saham juga meningkat. Hal ini karena jumlah saham yang perlu dipinjam oleh penjual short selling didasarkan pada jumlah total saham yang dipecah.

Meskipun harga saham lebih rendah, spin-off tidak mengubah struktur biaya short selling, sehingga biaya investor short selling tidak membaik akibat pemecahan saham. Investor short selling tidak dapat memperoleh keuntungan dari pemecahan saham karena nilai total saham yang dipinjam tetap sama; pemecahan saham hanya menyesuaikan harga per saham dan rasio volume.

Pemecahan saham tidak akan mengubah laba dividen perusahaan, tetapi dividen yang diterima per saham akan disesuaikan secara proporsional dengan pemecahan saham. Misalnya, jika perusahaan membayar dividen $1 per saham sebelum pemecahan saham, dividen per saham akan disesuaikan menjadi $0,50 setelah pemecahan saham 2-untuk-1 dan $0,33 setelah pemecahan saham 3-untuk-1. Meskipun jumlah dividen per saham menurun, jumlah saham yang dimiliki investor meningkat, sehingga menjaga stabilitas total pendapatan dividen.

Dampak pemecahan saham terhadap opsi tercermin dalam penyesuaian kontrak opsi. Secara khusus, jika Anda memegang kontrak opsi yang awalnya mencakup 100 lembar saham, jumlah saham dalam kontrak dan harga kesepakatan disesuaikan setelah pemecahan. Misalnya, dalam kasus pemecahan 2:1, kontrak opsi akan menjadi kontrak yang mencakup 200 lembar saham, sedangkan harga kesepakatan akan disesuaikan menjadi $15 dari harga awal $30. Penyesuaian tersebut memastikan bahwa nilai total opsi tetap sama sebelum dan sesudah pemecahan, meskipun harga per saham dan jumlah saham dalam kontrak telah berubah.

Pemecahan saham dapat berdampak pada grafik saham, yang biasanya terwujud dalam bentuk artefak berupa penurunan harga saham secara tiba-tiba pada grafik saham. Hal ini disebabkan oleh penurunan relatif harga saham setelah pemecahan saham, dan harga saham yang awalnya tinggi akan tampak seperti penurunan yang tiba-tiba dan tajam pada grafik. Untuk menghindari menyesatkan investor, platform perdagangan biasanya menyesuaikan data historis.

Misalnya, dalam kasus pembagian saham 2:1, platform akan membagi harga saham sebelum pembagian saham dengan 2. Hal ini menyesuaikan data harga saham historis untuk memastikan bahwa grafik menunjukkan pergerakan harga saham yang konsisten, sehingga memungkinkan investor untuk menganalisis kinerja saham jangka panjang secara akurat.

Singkatnya, pemecahan saham adalah tindakan korporasi yang menjaga harga saham dalam kisaran yang sesuai, meningkatkan likuiditas pasar, dan berpotensi menarik lebih banyak investor. Harga saham yang terpecah lebih mudah dibeli dan dijual dan mungkin tidak hanya berdampak positif pada harga saham dalam jangka pendek tetapi juga meningkatkan daya jual saham, meningkatkan aktivitas pasar, dan menguntungkan kepemilikan dan perdagangan investor jangka panjang.

| Konsep | Tujuan | Dampak |

| Tambah saham, turunkan harga. | Meningkatkan volume perdagangan saham | Meningkatkan likuiditas dan menurunkan hambatan perdagangan. |

| Tidak ada perubahan dalam total kapitalisasi pasar. | Turunkan harga saham untuk meningkatkan keterjangkauan. | Menarik investor dan meningkatkan aktivitas pasar. |

| Sesuaikan dividen secara proporsional. | Jaga agar total pembayaran dividen tetap konstan. | Dividen per saham turun; total pendapatan tetap. |

| Meningkatkan daya tarik pasar perusahaan. | Sesuaikan saham dan harga kesepakatan dalam opsi. |

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.