Os desenvolvimentos recentes do mercado têm sido estonteantes, com cada mudança afetando nossas vidas, desde o aumento de participações da Starbucks até o salto do petróleo bruto. Nesse contexto, não podemos ignorar as empresas que são relevantes para nossas vidas diárias. Por exemplo, a Home Depot — a gigante varejista de artigos para reforma residencial que frequentamos — não é apenas a primeira escolha de muitas famílias para reparos e reformas, mas também desempenha um papel importante no mercado. Hoje, vamos explorar o perfil da empresa Home Depot e os motivos para comprar ações para ver como essa empresa está se saindo no ambiente de mercado atual.

O que é The Home Depot?

Home Depot (Home Depot) é uma varejista líder em grande escala de artigos para reforma residencial nos Estados Unidos que vende materiais de construção, produtos para reforma residencial e suprimentos de jardinagem, além de fornecer serviços relacionados. Como uma das maiores varejistas de artigos para reforma residencial do mundo, é conhecida por suas extensas linhas de produtos e atendimento superior ao cliente.

Foi fundada em 1978 e tem sede em Atlanta, GA. A empresa foi cofundada por Bernard Marcus, Arthur Blank, Ron Brill e Pat Farrah com a ideia de criar uma superloja de reformas residenciais em larga escala para promover o conceito "DIY" (Faça Você Mesmo). A ideia rapidamente impulsionou o crescimento da The Home Depot para se tornar líder em varejistas de construção residencial baseados em depósitos.

Hoje, a empresa tem uma rede de mais de 2.200 lojas nos Estados Unidos, Canadá, México e China, cada uma delas com um centro de design com funcionários treinados profissionalmente que fornecem consultoria gratuita sobre decoração de casa e serviços de design de cozinha e banheiro assistidos por computador.

Com uma ampla gama de produtos, incluindo materiais de construção, produtos de iluminação interna e externa, produtos para cozinha e banheiro, ferragens e produtos elétricos, bem como uma variedade de móveis e itens decorativos, a empresa está comprometida em fornecer soluções completas de remodelação e renovação de móveis. Como a maior varejista de materiais de construção residencial do mundo, a empresa não apenas alcançou um sucesso notável na venda de seus produtos, mas também continuou a inovar em seus serviços, fornecendo serviços de instalação, reparo e manutenção residencial para atender às necessidades diversificadas de seus clientes.

A demanda por compras em um só lugar no mercado de melhorias residenciais impulsionou a rápida ascensão de superlojas de materiais de construção residenciais do tipo depósito, como a Home Depot, para o mainstream do mercado. Este modelo atende efetivamente à demanda do consumidor por soluções abrangentes de melhorias residenciais, fornecendo uma seleção abrangente de produtos e uma experiência de compra conveniente.

A empresa adota um modelo de vendas de depósito-supermercado, oferecendo mercadorias de materiais de construção residencial de categoria completa e de baixo preço, principalmente para consumidores de bricolage e empreiteiros profissionais. Ao contrário das lojas de móveis residenciais no mercado da RPC, que são principalmente lojas de cobrança de aluguel, a Home Depot obtém sua principal fonte de lucro comprando mercadorias de fornecedores a preços baixos e vendendo-as com margens de lucro, ganhando a diferença entre os preços de compra e venda da mercadoria.

A Home Depot ganha a diferença de preço comprando produtos de fornecedores a preços baixos e vendendo-os com margem de lucro. Esse modelo reduz efetivamente os custos de compra enquanto aumenta as margens de vendas, trazendo crescimento estável dos lucros para a empresa. Por meio dessa estratégia, a empresa consegue manter sua vantagem de preço em um mercado altamente competitivo e impulsionar a expansão geral dos negócios.

Além disso, a The Home Depot desenvolveu agressivamente marcas próprias, como ferramentas manuais Husky e iluminação Hampton Bay. Essas marcas próprias não só oferecem preços mais competitivos, mas também aumentam o reconhecimento da marca no mercado e a fidelidade do cliente. Por meio de um portfólio de produtos diferenciado, a empresa consegue aumentar a lucratividade e se posicionar de forma mais favorável no mercado.

Enquanto isso, como o maior varejista mundial de materiais e ferragens para construção residencial, a The Home Depot tem uma clara vantagem de posicionamento de mercado. As compras online não são econômicas, pois os produtos para construção residencial geralmente são grandes, pesados e caros para transportar, como madeira, cimento e grandes ferramentas de renovação. Isso permitiu que ela mantivesse as vantagens de seu modelo de varejo tradicional diante dos desafios de empresas de comércio eletrônico como a Amazon. Especialmente durante a epidemia, as vendas da empresa cresceram significativamente, beneficiando-se da combinação de um ambiente de baixa taxa de juros e pessoas passando mais tempo em casa.

No mercado de varejo doméstico dos EUA, a Home Depot detém uma participação de mercado de 24,9%, tornando-se o player dominante na indústria. De acordo com a National Retail Federation (NRF) em 2017, ela ficou em quinto lugar nas receitas de varejo dos EUA, provando ainda mais sua posição significativa e amplo alcance no mercado.

Além disso, a empresa foi reconhecida pela Fortune Magazine como uma varejista especializada favorita por muitos anos e foi classificada em 17º e 43º na Fortune 500 em 2007 e 2017, respectivamente. E ficou em 24º lugar no Branzi Top 100 Global Brands de 2017, demonstrando o valor e o alcance de sua marca em escala global.

O sucesso da Home Depot não está apenas em sua extensa linha de produtos e experiência de compra conveniente, mas também em seu profundo entendimento das necessidades do cliente e aguçado domínio das tendências de mercado. Por meio de inovação contínua e otimização de serviços, a empresa consolidou sua posição de liderança no setor de varejo de materiais de construção residencial. No entanto, a empresa está atualmente enfrentando desafios em várias frentes, e os investidores precisam ficar de olho no desempenho financeiro futuro da empresa e na dinâmica de mercado, especialmente na perspectiva da administração sobre a demanda futura por melhorias residenciais.

Análise de ações da Home Depot

Análise de ações da Home Depot

Conforme mostrado no gráfico acima, olhando para os últimos cinco anos de ação do preço das ações, o preço das ações da Home Depot atingiu o pico de US$ 400 no final de 2021. Desde então, o preço das ações da empresa entrou em um período de declínio sustentado até cair para US$ 270. Ele só se recuperou gradualmente desde então, com as ações sendo negociadas atualmente em torno de US$ 374. Em comparação, as gigantes da tecnologia atingiram máximas históricas durante o mesmo período em 2024.

E a razão subjacente para o fraco preço das ações da Home Depot está no desempenho em declínio nos últimos anos. O relatório de lucros do primeiro trimestre de 2024 mostrou que as vendas da empresa caíram 2,3% ano a ano, enquanto os custos operacionais aumentaram 5%, resultando em um declínio de 7% no lucro líquido.

E enquanto a receita total do segundo trimestre aumentou 18,55 por cento em relação ao primeiro trimestre, o lucro líquido aumentou 26,69 por cento em relação ao primeiro trimestre. No entanto, em comparação com o ano passado, eles caíram 3,01 por cento e 11,47 por cento, respectivamente. Com base nesse desempenho, que reflete as pressões do ambiente econômico, bem como os gastos cautelosos do consumidor, a empresa espera que as vendas para o ano fiscal de 2024 diminuam em cerca de 1 por cento e o lucro líquido em cerca de 1,5 por cento em comparação com o mesmo período do ano passado.

Além disso, espera-se que os lucros ajustados por ação sejam de $ 4,60, queda de 1,02% em relação ao mesmo período do ano passado, refletindo os desafios que a empresa continua a enfrentar no controle de custos e na manutenção de margens. Apesar dos esforços da The Home Depot para responder às pressões econômicas e às mudanças nos gastos do consumidor, o declínio na lucratividade sugere que a empresa ainda precisa fazer mais ajustes e melhorias para aumentar a eficiência operacional e responder à volatilidade do mercado.

Em termos de condições de mercado, o mercado de reformas residenciais está atualmente em baixa, com altas taxas de juros e altos preços de imóveis diminuindo a disposição dos consumidores de reformar. Muitos compradores em potencial de imóveis escolheram adiar ou abandonar seus projetos de reforma devido às altas taxas de juros e altos preços de imóveis, resultando em menos projetos de reformas residenciais. Em particular, projetos maiores, como reformas de cozinhas e banheiros, foram significativamente diminuídos.

Enquanto isso, a recente aquisição de US$ 18 bilhões da SRS Distribution pela The Home Depot gerou muita discussão no mercado. Embora a aquisição seja vista como um passo necessário para expandir os negócios e desenvolver projetos maiores, ela também pressiona a dívida da empresa, o que pode afetar o programa de recompra de ações. Alguns analistas acreditam que a aquisição levará ao crescimento da receita e do lucro a longo prazo, enquanto outros estão preocupados com as pressões financeiras de curto prazo.

Certamente, os investidores estão otimistas sobre uma recuperação do mercado e esperam que futuras quedas nas taxas de juros ajudem o mercado de construção de casas a retornar gradualmente ao crescimento. À medida que o ambiente econômico melhora, especialmente com taxas de juros mais baixas, espera-se que o poder de compra dos consumidores seja fortalecido, o que, por sua vez, aumentará a demanda por móveis para casa, levando a uma melhora nas vendas gerais. A longo prazo, a redução nas taxas de juros provavelmente injetará novo vigor no mercado de melhorias residenciais e trará expectativas positivas de crescimento para a indústria.

No entanto, pode levar algum tempo para que os consumidores sintam o impacto substancial de taxas de juros mais baixas no curto prazo. De acordo com as previsões dos analistas, uma recuperação nos gastos com melhorias residenciais pode não ser evidente até 2025. Se as taxas de juros caírem no futuro, espera-se que 2025 possa testemunhar algum crescimento do mercado. No entanto, o mercado continuará a enfrentar desafios no curto prazo, e o processo de recuperação total provavelmente será longo.

Dito isso, apesar do domínio da Home Depot na indústria devido à sua posição significativa no mercado e forte presença no canal, o ambiente econômico atual está limitando seu potencial de crescimento. Os altos preços dos imóveis e as altas taxas de juros tornaram os consumidores mais cautelosos em seus gastos com melhorias residenciais, inibindo uma recuperação na demanda do mercado. Essas pressões econômicas tornaram a recuperação do mercado de melhorias residenciais mais difícil e, mesmo com sua forte influência de marca e ampla cobertura de produtos, será difícil escapar da crise geral do mercado no curto prazo.

Razões para comprar ações da Home Depot

Razões para comprar ações da Home Depot

Apesar das pressões econômicas de curto prazo, a ampla presença da empresa e a estabilidade subjacente nos setores de materiais de construção e melhorias residenciais tornam as ações da Home Depot um valor considerável em termos de participação de longo prazo. Mesmo durante períodos de volatilidade econômica ou alta incerteza de mercado, o negócio principal da empresa tem sido capaz de manter uma demanda estável, garantindo assim sua confiabilidade como um investimento de longo prazo.

É importante entender que a empresa se concentra principalmente nos mercados de materiais de construção e melhorias residenciais, onde a demanda é antiga e relativamente estável. Sejam reparos de encanamento, sistemas de aquecimento, ventilação e ar condicionado (HVAC), madeira ou outros materiais de melhorias residenciais, a demanda por esses produtos e serviços não desaparece em nenhum ciclo econômico.

Além disso, a Home Depot tem duas mesquitas significativas. Em termos de pontos fortes da indústria, a empresa vende principalmente grandes materiais de construção e eletrodomésticos que são desafiadores de enviar e são menos suscetíveis ao impacto da Internet do que produtos leves. Como resultado, a empresa é capaz de alavancar sua extensa rede de lojas para oferecer serviços de pedidos e entregas on-line, dificultando a competição das empresas de Internet com ela nessa área.

Este modelo de negócio não só melhora as capacidades de serviço da empresa, mas também fortalece sua posição de mercado. Por meio de sua extensa rede de lojas físicas, ela é capaz de fornecer serviços eficientes de pedidos e entregas on-line, e essa vantagem de distribuição permitiu que a empresa ocupasse uma posição significativa no mercado e mantivesse uma alta participação de mercado e competitividade.

Em segundo lugar, a vantagem de canal da Home Depot também é muito óbvia. A empresa tem mais de 2.300 lojas no mercado norte-americano, o que lhe dá uma vantagem de canal significativa. Sendo um grande cliente, ela consegue obter descontos de fabricantes e, assim, comprar produtos a preços mais baixos. Além disso, pode ser a única opção para clientes em muitas regiões, o que lhe dá algum poder de precificação.

Essa vantagem permite que ela mantenha altas margens brutas, que se estabilizaram em torno de 35% nos últimos cinco anos, significativamente mais altas do que Walmart e Target. Isso demonstra sua forte competitividade em controle de custos e preços, alavancando efetivamente suas vantagens de canal e escala para manter um alto nível de lucratividade.

Embora o crescimento da empresa tenha sido um pouco menos impressionante do que o das gigantes da tecnologia, suas ações cresceram 18 vezes desde 2010, superando em muito o aumento de 11 vezes no Nasdaq ETF (QQQ). Esse crescimento consistente e de longo prazo tornou a Home Depot um subjacente preferencial para investidores, demonstrando forte competitividade de mercado e lucratividade.

Até agora neste ano, o preço de suas ações cresceu mais de 10 por cento, superando em muito o Standard & Poor's 500 Index (S&P 500). Este desempenho impressionante mostra que a empresa ainda tem uma boa capacidade de resistir a riscos no ambiente de mercado atual, mostrando excelentes ganhos no mercado mais amplo, consolidando ainda mais sua imagem como um investimento estável na mente dos investidores.

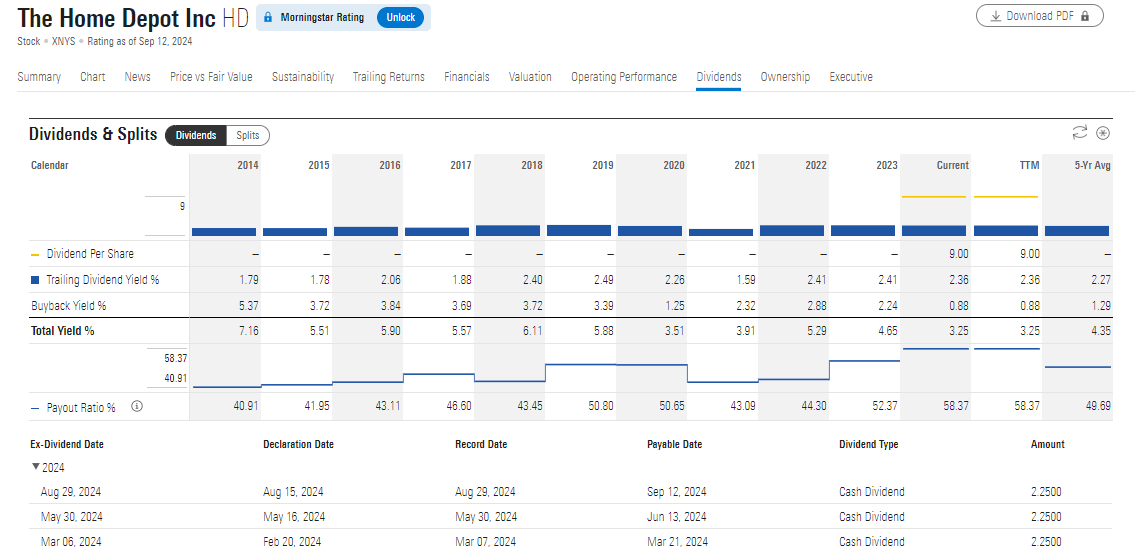

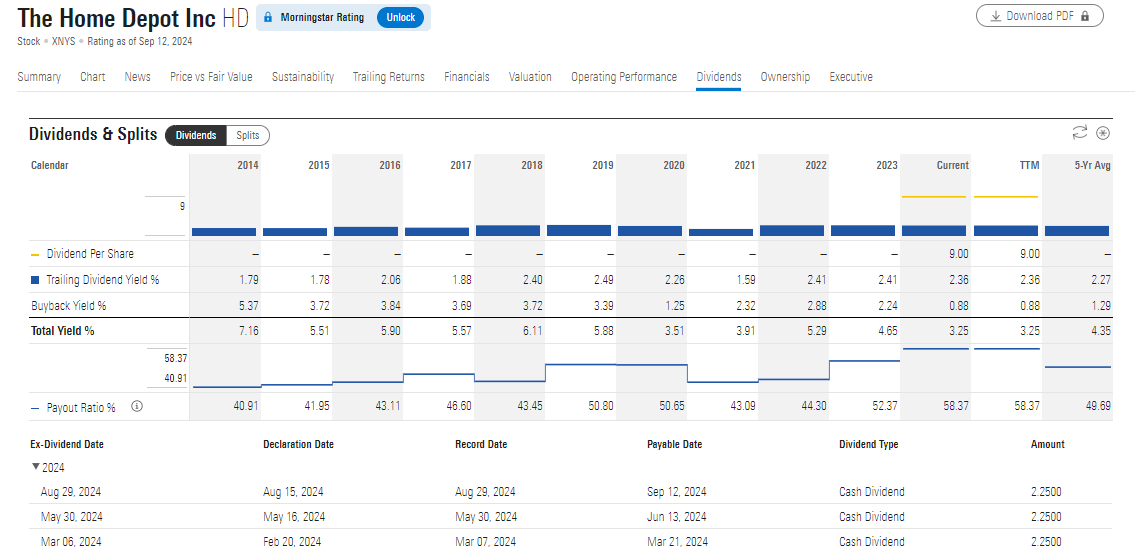

Além disso, a Home Depot manteve uma política de dividendos estável ao longo dos anos, com um rendimento de dividendos atual de 2,36%, tornando-se uma importante fonte de renda para investidores de longo prazo. Isso significa que os investidores não apenas se beneficiam da valorização do capital, mas também desfrutam de uma renda de dividendos consistente e estável.

A empresa não apenas mantém um dividendo estável, mas também o aumenta a cada ano, o que fornece aos acionistas um retorno de caixa confiável e aumenta sua atratividade no portfólio. No ambiente de mercado atual, essa combinação de valorização de capital e segurança de renda é particularmente favorecida por investidores que buscam estabilidade de renda de longo prazo.

Portanto, pode ser uma escolha sensata incluí-lo em seu portfólio antes do corte de taxa. Cortes de taxa de juros normalmente ajudam a estimular o mercado imobiliário ao impulsionar as vendas de casas e a demanda por reformas, e como o maior varejista de materiais de construção e melhorias residenciais nos EUA, espera-se que a Home Depot se beneficie dessa tendência. À medida que os consumidores se tornam mais dispostos a comprar e reformar casas, o desempenho da empresa pode ter um impulso como resultado, aumentando ainda mais o preço de suas ações e a lucratividade.

No geral, a Home Depot não só oferece um excelente crescimento, mas também fornece aos investidores um rendimento de dividendos estável. Com seu sólido desempenho de longo prazo e dividendos consistentemente crescentes, ela tem sido capaz de fornecer aos acionistas o retorno duplo de valorização de capital e fluxo de caixa estável. Considerando seu potencial de crescimento e retorno de dividendos, é uma escolha de qualidade para atenção e investimento de longo prazo.

Visão geral da Home Depot e motivos para comprar ações

| Visão geral da empresa

|

Razões para comprar ações

|

| O varejista líder mundial em artigos para reforma residencial

|

Liderança de mercado e estabilidade

|

| Fundada em 1978 e sediada em Atlanta, GA.

|

Forte participação de mercado e ampla rede de lojas

|

| Inclui materiais de construção e vendas de artigos para reforma residencial.

|

Valor de investimento de longo prazo com recuperação esperada.

|

| Mais de 2200 lojas em vários países

|

Taxas em declínio podem oferecer oportunidades de recuperação.

|

| Pressão de curto prazo, mas desempenho estável de longo prazo.

|

Bom retorno de dividendos para atrair investidores de longo prazo

|

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.

Análise de ações da Home Depot

Análise de ações da Home Depot Razões para comprar ações da Home Depot

Razões para comprar ações da Home Depot