การเทรด

เกี่ยวกับ EBC

สรุป

สรุป

กระแสเงินสดส่วนลด (DCF) ประเมินมูลค่าของบริษัทโดยการคิดลดกระแสเงินสดในอนาคตโดยใช้การคาดการณ์และอัตราส่วนลดในการคำนวณมูลค่าปัจจุบัน

เมื่อพูดถึงการลงทุน ทักษะสำคัญอย่างหนึ่งคือการประเมินมูลค่าที่แท้จริงของบริษัทได้อย่างแม่นยำ เพราะท้ายที่สุดแล้ว ธุรกิจที่ยอดเยี่ยมก็ไร้ประโยชน์หากคุณจ่ายเงินมากเกินไป ในบรรดาวิธีการต่างๆ ในการกำหนดราคาที่เหมาะสมของหุ้น กระแสเงินสดที่หักลด (DCF) อาจเป็นวิธีการที่พูดถึงกันอย่างกว้างขวางที่สุด อย่างไรก็ตาม แม้แต่ Warren Buffett ซึ่งเป็นแบบอย่างของการลงทุนแบบเน้นมูลค่าก็ยังยอมรับว่าเขาไม่ได้อาศัย DCF ในแนวทางของเขาเอง แล้วทำไมถึงเป็นเช่นนั้น เพื่อทำความเข้าใจเรื่องนี้ เราต้องเข้าใจก่อนว่า DCF คืออะไร ทำงานอย่างไร และสำรวจทั้งจุดแข็งและข้อจำกัดของ DCF

คำจำกัดความของกระแสเงินสดที่ลดราคา

คำจำกัดความของกระแสเงินสดที่ลดราคา

กระแสเงินสดที่ลดราคา (DCF) คือแนวทางทางการเงินที่แปลงกระแสเงินสดในอนาคตเป็นมูลค่าปัจจุบัน โดยการใช้อัตราส่วนลดกับรายได้ในอนาคตที่คาดการณ์ไว้ วิธีนี้จะช่วยให้ประมาณราคาที่เหมาะสมในปัจจุบันของการลงทุนหรือสินทรัพย์ได้

การคำนวณนี้ใช้การประมาณกระแสเงินสดอิสระในอนาคตของบริษัทและปรับให้เป็นมูลค่าปัจจุบันโดยใช้อัตราส่วนลด โดยพื้นฐานแล้ว การคำนวณนี้เกี่ยวข้องกับการคาดการณ์เงินสดทั้งหมดที่ธุรกิจคาดว่าจะสร้างได้ในอนาคต จากนั้นจึงใช้ส่วนลดเพื่อสะท้อนมูลค่าในปัจจุบัน ผลรวมของกระแสเงินสดที่ปรับแล้วเหล่านี้บ่งบอกถึงมูลค่าที่แท้จริงของบริษัท

หัวใจสำคัญของวิธีการคิดลดกระแสเงินสดคือแนวคิดที่ว่ามูลค่าที่แท้จริงของบริษัทคือผลรวมของมูลค่าปัจจุบันของกระแสเงินสดอิสระในอนาคต ซึ่งเกี่ยวข้องกับปัจจัยสำคัญสามประการ ได้แก่ กระแสเงินสดอิสระ อัตราส่วนลด และมูลค่าสุดท้าย องค์ประกอบเหล่านี้ร่วมกันช่วยให้นักลงทุนประเมินมูลค่าที่แท้จริง ของ บริษัทและตัดสินใจได้ว่าราคาหุ้นปัจจุบันเหมาะสมหรือไม่

กระแสเงินสดอิสระหมายถึงเงินที่บริษัทเหลืออยู่หลังจากหักค่าใช้จ่ายในการดำเนินงานและค่าใช้จ่ายด้านทุนแล้ว ซึ่งสามารถนำมาใช้จ่ายเงินปันผล ซื้อหุ้นคืน หรือลงทุนซ้ำ กระแสเงินสดนี้ไม่เพียงแต่เน้นย้ำถึงการลงทุนที่จำเป็นเพื่อรักษาและขยายธุรกิจเท่านั้น แต่ยังสะท้อนถึงผลกำไรที่เหลืออยู่ ของ บริษัทหลังจากดำเนินการต่อไปได้อีกด้วย

อัตราส่วนส่วนลดไม่เพียงแต่คำนึงถึงมูลค่าของเงินตามเวลาเท่านั้น แต่ยังสะท้อนถึงความเสี่ยงที่เกี่ยวข้องกับการลงทุนด้วย เมื่อพิจารณาจากปัจจัยต่างๆ เช่น อัตราเงินเฟ้อและต้นทุนโอกาส กระแสเงินสดในอนาคตมักจะมีมูลค่าต่ำกว่าปัจจุบัน ดังนั้น อัตราส่วนส่วนลดจึงใช้เพื่อปรับกระแสเงินสดในอนาคตเหล่านี้ให้เป็นมูลค่าปัจจุบัน

ในวิธีการคิดลดกระแสเงินสด อัตราส่วนลดมักจะขึ้นอยู่กับต้นทุนทุนถัวเฉลี่ยถ่วงน้ำหนัก (WACC) ของบริษัท โดย WACC จะคำนึงถึงต้นทุนของแหล่งทุนทั้งหมดของบริษัท รวมทั้งทั้งหนี้และส่วนของผู้ถือหุ้น โดยมอบอัตราที่ปรับตามความเสี่ยงแบบครอบคลุมให้กับผู้ลงทุนสำหรับการคิดลดกระแสเงินสดในอนาคต

เนื่องจากแทบจะเป็นไปไม่ได้เลยที่จะทำนายกระแสเงินสด ของ บริษัทได้อย่างแม่นยำในแต่ละปีในอนาคตอันไกลโพ้น ดังนั้นวิธี DCF จึงมักเน้นที่กรอบเวลาที่สั้นกว่า ซึ่งโดยปกติจะอยู่ระหว่าง 5 ถึง 10 ปี หลังจากช่วงคาดการณ์นี้ กระแสเงินสดในอนาคตจะ ไม่ ถูกคาดการณ์เป็นปีต่อปี แต่จะคำนวณมูลค่าสุดท้ายเพื่อประมาณมูลค่า ของ บริษัทหลังจากช่วงคาดการณ์

มูลค่าสุดท้ายนี้สะท้อนถึงมูลค่าปัจจุบันของกระแสเงินสดที่คาดว่าจะได้รับในอนาคตหลังจากช่วงคาดการณ์ โดยถือว่าบริษัทจะดำเนินงานต่อไปด้วยอัตราการเติบโตที่มั่นคง แนวทางนี้ช่วยลดความซับซ้อนของกระบวนการประเมินมูลค่าในขณะที่ยังคงสามารถประเมินมูลค่าในระยะยาวของการดำเนินงานต่อเนื่อง ของ บริษัทได้ ทำให้สามารถประมาณมูลค่าโดยรวมของบริษัทได้อย่างครอบคลุม

เนื่องจากแทบ จะ เป็นไปไม่ได้เลยที่จะคาดการณ์กระแสเงินสด ของ บริษัทได้อย่างแม่นยำตลอดหลายปี ดังนั้นวิธีการคิดลดกระแสเงินสดจึงมักเน้นที่การคาดการณ์ในระยะสั้น ซึ่งโดยปกติจะกินเวลา 5 ถึง 10 ปี หลังจากนั้น แทนที่จะคาดการณ์เป็นปีต่อปี จะมีการคำนวณมูลค่าสุดท้าย

มูลค่าสุดท้ายนี้แสดงถึงมูลค่าปัจจุบันของกระแสเงินสดในอนาคต ของ บริษัทเกินกว่าช่วงคาดการณ์ โดยอิงตามสมมติฐานที่ว่าบริษัทจะยังคงดำเนินงานด้วยอัตราการเติบโตที่คงที่ วิธีนี้ทำให้กระบวนการประเมินมูลค่าคล่องตัวขึ้น ในขณะที่ยังคงสามารถประเมินมูลค่าในระยะยาวของธุรกิจได้ ทำให้ประเมินมูลค่าโดยรวมได้รอบด้านยิ่งขึ้น

วิธี DCF ยังใช้กันอย่างแพร่หลายในการกำหนดราคาหนี้ โดยเฉพาะพันธบัตรและตราสารหนี้ประเภทอื่นที่มีรายได้คงที่ โดยเกี่ยวข้องกับการหักส่วนลดการจ่ายดอกเบี้ยในอนาคตและการชำระคืนเงินต้นเป็นมูลค่าปัจจุบัน ซึ่งช่วยให้นักลงทุนกำหนดราคาตลาดของพันธบัตร ตลอดจนโปรไฟล์ความเสี่ยงและผลตอบแทน อัตราส่วนลดโดยทั่วไปจะขึ้นอยู่กับอัตราตลาดในขณะนั้นหรือผลตอบแทนที่ นัก ลงทุนต้องการ หากมูลค่าปัจจุบันของกระแสเงินสดที่หักส่วนลดสอดคล้องกับราคาตลาดของพันธบัตร ถือว่ามีราคาเหมาะสม หากไม่เป็นเช่นนั้น พันธบัตรอาจมีมูลค่าต่ำเกินไปหรือสูงเกินไป

โดยสรุป วิธี DCF เป็นเครื่องมือสำคัญในการประเมินมูลค่า โดยมักใช้เพื่อประเมินมูลค่าที่แท้จริงของหุ้นหรือบริษัท โดยคำนึงถึงมูลค่าของเงินตามเวลาและปัจจัยเสี่ยง ซึ่งถือเป็นพื้นฐานที่เชื่อถือได้ในการประเมินว่าบริษัทใดมีมูลค่าสูงเกินไปหรือต่ำเกินไป และสุดท้ายก็ช่วยให้นักลงทุนตัดสินใจได้ถูกต้องมากขึ้น

วิธีการประเมินมูลค่ากระแสเงินสดแบบลดราคา

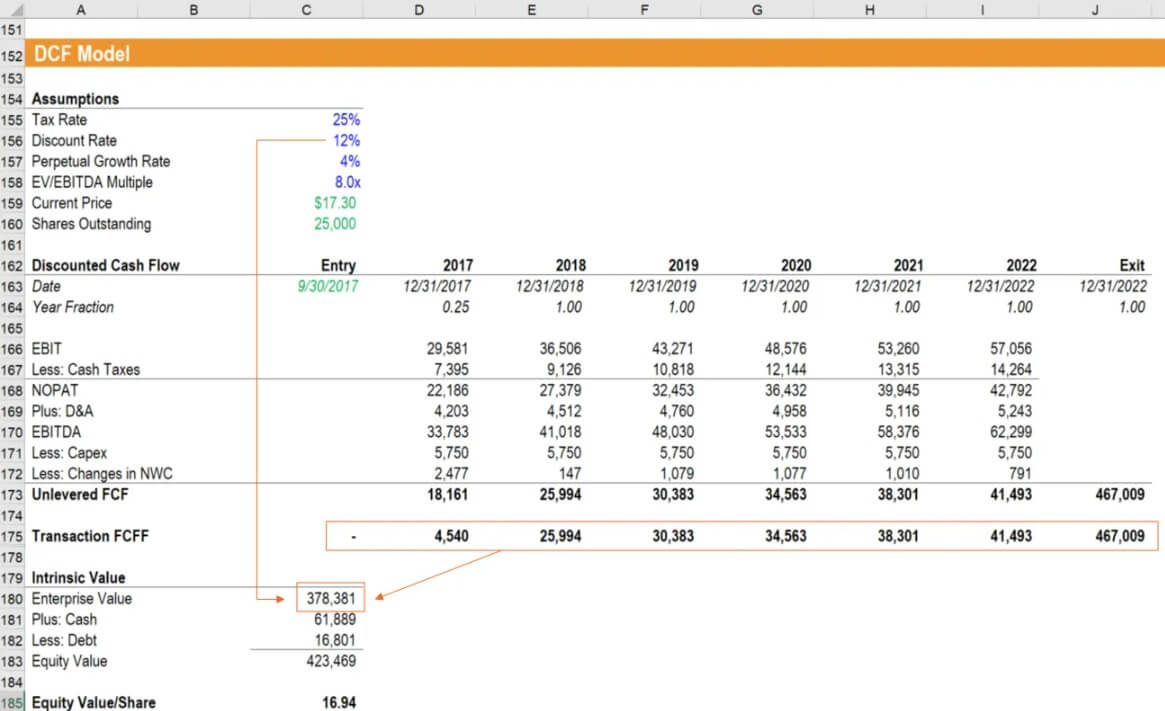

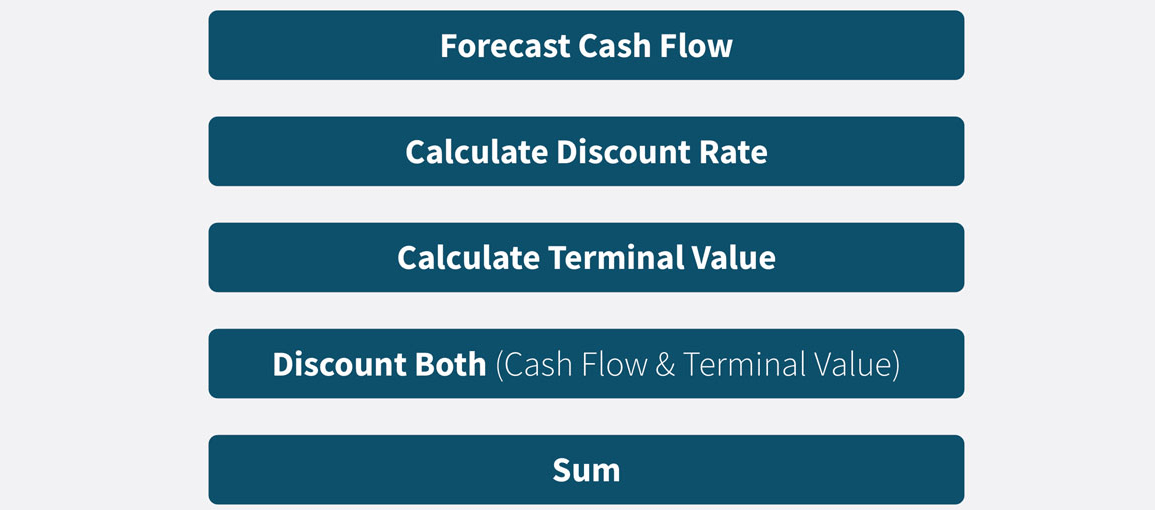

วิธีการคิดลดกระแสเงินสดเป็นวิธีการประเมินมูลค่าปัจจุบันของสินทรัพย์หรือบริษัทโดยการคิดลดกระแสเงินสดในอนาคตที่คาดว่าจะเกิดขึ้นในปัจจุบัน สาระสำคัญของวิธีการนี้อยู่ที่การคิดลดกระแสเงินสดอิสระที่คาดการณ์ไว้ ของ บริษัทโดยใช้อัตราส่วนลดที่เหมาะสม จากนั้นจึงรวมมูลค่าปัจจุบันเหล่านี้เข้าด้วยกันเพื่อคำนวณมูลค่ารวมของบริษัท

ขั้นตอนแรกในกระบวนการนี้เกี่ยวข้องกับการพยากรณ์กระแสเงินสดอิสระ ของ บริษัทในช่วงเวลาในอนาคตหลายช่วง กระแสเงินสดอิสระหมายถึงเงินสดที่มีไว้เพื่อจ่ายหลังจากหักค่าใช้จ่ายในการดำเนินงานและค่าใช้จ่ายด้านทุนแล้ว การพยากรณ์เหล่านี้ทำให้ผู้ลงทุนมีภาพที่ชัดเจนขึ้นเกี่ยวกับผลการดำเนินงานทางการเงินในอนาคต ของ บริษัท ทำให้สามารถประเมินมูลค่าได้แม่นยำยิ่งขึ้น

สูตรคำนวณกระแสเงินสดอิสระคือ: CF = กำไรจากการดำเนินงาน × (1 - อัตราภาษี) + ค่าเสื่อมราคาและค่าตัดจำหน่าย - รายจ่ายลงทุน - Δเงินทุนหมุนเวียน

สิ่งสำคัญที่ต้องทราบคือ สำหรับหุ้นเติบโต เช่น หุ้นในกลุ่มเทคโนโลยี กระแสเงินสดในอนาคตมีแนวโน้มที่จะขยายตัวอย่างรวดเร็ว ซึ่งสะท้อนถึงศักยภาพการเติบโตที่สูง ในทางตรงกันข้าม หุ้นมูลค่า เช่น หุ้นในกลุ่มสินค้าอุปโภคบริโภค มักมีกระแสเงินสดเติบโตอย่างสม่ำเสมอมากกว่า ซึ่งสะท้อนถึงรูปแบบธุรกิจที่มั่นคงกว่าและสภาพแวดล้อมทางการตลาดที่ครบถ้วนสมบูรณ์

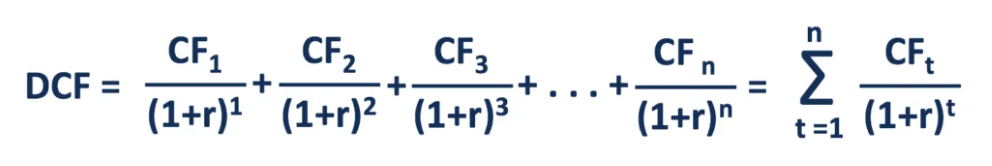

วิธีนี้จะทำให้กระแสเงินสดในอนาคตของแต่ละปีถูกหักลดเป็นมูลค่าปัจจุบัน โดยพื้นฐานแล้ว สูตรการหักลดจะแปลงกระแสเงินสดที่คาดการณ์ไว้ในแต่ละ ปี เป็นมูลค่าปัจจุบันโดยใช้อัตราส่วนลด ซึ่งโดยปกติแล้วจะใช้ต้นทุนทุนเฉลี่ยถ่วงน้ำหนัก (WACC) ของ บริษัทเป็นเกณฑ์ WACC สะท้อนต้นทุนทุนโดยรวมของบริษัท ซึ่งครอบคลุมทั้งการจัดหาเงินทุนด้วยหนี้และทุน

WACC คำนวณต้นทุนการจัดหาเงินทุน โอกาสในการลงทุน และระดับความเสี่ยงที่เกี่ยวข้อง ในช่วงที่อัตราดอกเบี้ยสูง WACC มีแนวโน้มที่จะเพิ่มขึ้น ซึ่งจะทำให้มูลค่าปัจจุบันของกระแสเงินสดในอนาคตลดลง อัตราส่วนลดที่สูงขึ้นจะทำให้มูลค่าปัจจุบันของรายได้ในอนาคตลดลง ส่งผลให้การประเมินมูลค่าโดยรวม ของ บริษัทได้รับผลกระทบ ดังนั้น การคำนวณ WACC อย่างถูกต้องจึงเป็นขั้นตอนสำคัญในการประเมินมูลค่า ของ บริษัทและตัดสินใจลงทุนอย่างรอบคอบ

สูตรคำนวณ WACC คือ: WACC = (E/V × Re) + (D/V × Rd × (1 - Tc)) โดยที่ E คือมูลค่าตลาดของส่วนของผู้ถือหุ้น D คือมูลค่าตลาดของหนี้ และ V คือมูลค่ารวม (ส่วนของผู้ถือหุ้น + หนี้) Re คือต้นทุนของส่วนของผู้ถือหุ้น Rd คือต้นทุนของหนี้ และ Tc คืออัตราภาษีนิติบุคคล

นอกจากนี้ เมื่อพิจารณาถึงกระแสเงินสดในระยะยาว วิธี DCF จะต้องคำนึงถึงมูลค่าสุดท้าย ซึ่งแสดงถึงกระแสเงินสดทั้งหมดที่บริษัทคาดว่าจะสร้างได้เกินช่วงคาดการณ์ โดยทั่วไปจะคำนวณโดยใช้แบบจำลองการเติบโตแบบต่อเนื่อง (โดยถือว่ากระแสเงินสด ของ บริษัทจะเติบโตอย่างต่อเนื่องในอัตราคงที่) หรือวิธีการหามูลค่าจากการขาย (ซึ่งประมาณมูลค่า ของ บริษัทโดยอิงจากมูลค่าตามมูลค่าเฉพาะอุตสาหกรรม) ขั้นตอนนี้จะช่วยให้การประเมินมูลค่าคำนึงถึงศักยภาพ ของ บริษัทในการสร้างกระแสเงินสดในระยะยาว ซึ่งจะนำไปสู่การประเมินมูลค่าโดยรวมที่แม่นยำยิ่งขึ้น

มีสูตรดังนี้:

โดยที่: CF t แทนกระแสเงินสดอิสระในปีที่ t, r คืออัตราส่วนลด, t คือปีในช่วงคาดการณ์ และ n คือจำนวนปีในช่วงคาดการณ์

ลองสมมติว่าคุณกำลังประเมินบริษัทและคาดหวังกระแสเงินสดอิสระ (CF) ดังต่อไปนี้ในช่วงห้าปีถัดไป: ปีที่ 1: 1,000,000 ดอลลาร์ ปีที่ 2: 1,200,000 ดอลลาร์ ปีที่ 3: 1,400,000 ดอลลาร์ ปีที่ 4: 1,600,000 ดอลลาร์ ปีที่ 5: 1,800,000 ดอลลาร์ ต้นทุนทุนเฉลี่ยถ่วงน้ำหนัก (WACC) ของ บริษัทอยู่ที่ 8% และคาดว่าบริษัทจะยังคงสร้างกระแสเงินสดด้วยอัตราการเติบโตประจำปี 3% ต่อไปหลังจากปีที่ 5

เมื่อใช้ส่วนลด 8% กับกระแสเงินสดในอนาคตแต่ละรายการ มูลค่าปัจจุบันจะออกมาดังนี้: ปีที่ 1 = 925.926 ดอลลาร์ ปีที่ 2 = 1.028.971 ดอลลาร์ ปีที่ 3 = 1.112.689 ดอลลาร์ ปีที่ 4 = 1.178.930 ดอลลาร์ ปีที่ 5 = 1.223.183 ดอลลาร์

หลังจากรวมกระแสเงินสดที่คิดลดแล้วและมูลค่าปัจจุบันของมูลค่าสุดท้ายแล้ว การประเมินมูลค่าทั้งหมด ของ บริษัทจะเท่ากับ: 925.926 ดอลลาร์ + 1.028.971 ดอลลาร์ + 1.112.689 ดอลลาร์ + 1.178.930 ดอลลาร์ + 1.223.183 ดอลลาร์ + 25.223.632 ดอลลาร์ ≈ 30.693.331 ดอลลาร์ ดังนั้น หากใช้วิธี DCF มูลค่าที่แท้จริงโดยประมาณของบริษัทจะอยู่ที่ประมาณ 30.693.331 ดอลลาร์

ขั้นตอนต่อไปคือ เราจะใช้อัตราส่วนลด (เช่น 8%) กับกระแสเงินสดอิสระในแต่ละ ปี และมูลค่าสุดท้ายเพื่อให้กลับมาเป็นมูลค่าปัจจุบัน กระบวนการนี้จะแปลงกระแสเงินสดในอนาคตและมูลค่าสุดท้ายเป็นมูลค่าปัจจุบัน เพื่อให้แน่ใจว่าเราจะได้การประมาณมูลค่าที่แท้จริง ของ บริษัทอย่างถูกต้อง หลังจากคำนวณส่วนลดเหล่านี้เสร็จแล้ว เราจะได้มูลค่าองค์กรทั้งหมด ของ บริษัท

ขั้นตอนต่อไปคือการลบหนี้ ของ บริษัทออกจากมูลค่ากิจการและเพิ่มเงินสดที่บริษัทถืออยู่ ซึ่งจะได้มูลค่าส่วนของผู้ถือหุ้น เพื่อหามูลค่าที่เหมาะสมต่อหุ้น เราจะหารมูลค่าส่วนของผู้ถือหุ้นด้วยจำนวนหุ้นทั้งหมดที่จำหน่ายอยู่ วิธีนี้จะช่วยให้ผู้ลงทุนทราบราคาซื้อ หุ้น ที่เหมาะสมได้อย่างชัดเจน ช่วยให้ตัดสินใจได้ดีขึ้น

วิธีการประเมินมูลค่ากระแสเงินสดที่ลดราคาช่วยให้นักลงทุนประเมินมูลค่าที่แท้จริงของบริษัทได้โดยการพยากรณ์กระแสเงินสดในอนาคต ใช้ค่าส่วนลด และคำนวณมูลค่าสุดท้าย แม้ว่าจะอาศัยสมมติฐานเป็นอย่างมาก แต่ก็ยังคงเป็นเครื่องมือที่ใช้กันอย่างแพร่หลายในการประเมินมูลค่าธุรกิจ โดยเฉพาะธุรกิจที่มีกระแสเงินสดที่มั่นคง

จุดแข็งและจุดอ่อนของกระแสเงินสดที่ลดราคา

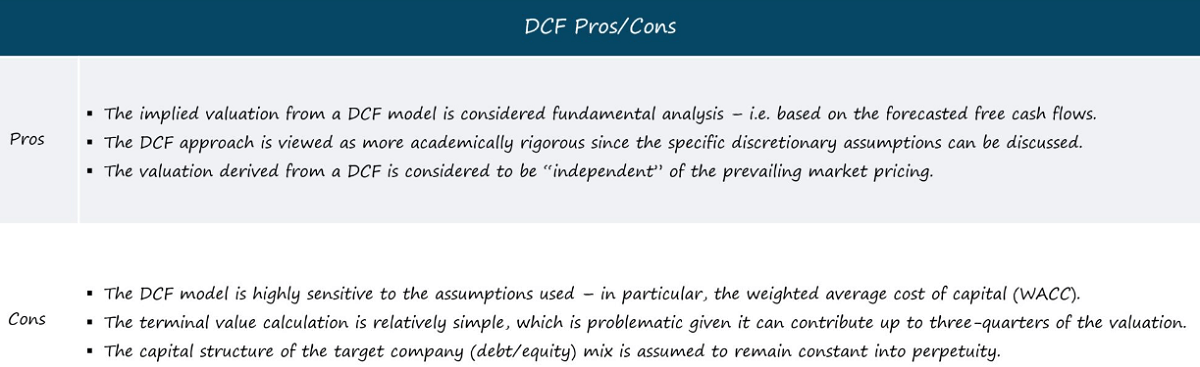

วิธีการคิดลดกระแสเงินสดเป็นวิธีที่นิยมใช้ในการประเมินมูลค่าบริษัท โดยจะประมาณกระแสเงินสดในอนาคตและคิดลดกลับมาเป็นมูลค่าปัจจุบันเพื่อกำหนดมูลค่าที่แท้จริงของบริษัท แบบจำลอง DCF ถูกใช้กันอย่างแพร่หลายในการวิเคราะห์การลงทุน โดยเฉพาะในกลุ่มนักลงทุนระยะยาว โดยช่วยให้เข้าใจมูลค่าของบริษัทได้อย่างถ่องแท้ อย่างไรก็ตาม แม้จะมีข้อดี แต่ก็มีข้อจำกัดบางประการ ซึ่งในที่สุดทำให้ Warren Buffett เลิกใช้วิธีนี้

จุดแข็งที่สำคัญประการหนึ่งของวิธีนี้คือพื้นฐานทางทฤษฎีที่มั่นคง แบบจำลองนี้ใช้หลักการ "มูลค่าที่แท้จริง" ซึ่งแสดงให้เห็นว่ามูลค่าที่แท้จริงของบริษัทนั้นขับเคลื่อนโดยกระแสเงินสดในอนาคต ซึ่งสอดคล้องกับปรัชญาหลักของการลงทุนแบบเน้นมูลค่า โดยการคาดการณ์และการหักลดกระแสเงินสดในอนาคต วิธี DCF จะให้มุมมองที่ชัดเจนเกี่ยวกับมูลค่าที่แท้จริงของบริษัท วิธีนี้ไม่เพียงให้ข้อมูลเชิงลึกเกี่ยวกับศักยภาพในการสร้างรายได้ในระยะยาว ของ บริษัทเท่านั้น แต่ยังช่วยให้นักลงทุนประเมินสุขภาพทางการเงินและแนวโน้มการเติบโตได้อีกด้วย ซึ่งช่วยให้สามารถเลือกการลงทุนได้อย่างมีข้อมูลมากขึ้น

วิธีการลดกระแสเงินสดยังช่วยให้สามารถหักมูลค่ากระแสเงินสดในอนาคตเป็นมูลค่าปัจจุบันได้ จึงสะท้อนมูลค่าของเงินตามระยะเวลา แนวคิดนี้เน้นย้ำถึงแนวคิดที่ว่าเงินในปัจจุบันมีมูลค่ามากกว่าจำนวนเดียวกันในอนาคต เนื่องจากกระแสเงินสดในอนาคตได้รับผลกระทบจากทั้งเวลาและความไม่แน่นอน

โดยการหักลดกระแสเงินสดในอนาคต โมเดล DCF จะให้แนวทางการประเมินมูลค่าที่ชัดเจน ช่วยให้นักลงทุนสามารถประเมินผลตอบแทนจากการลงทุนในปัจจุบันได้แม่นยำยิ่งขึ้น แทนที่จะพึ่งพาผลกำไรในอนาคตที่ไม่แน่นอนเพียงอย่างเดียว วิธีนี้ทำให้นักลงทุนมองเห็นภาพมูลค่าที่แท้จริงของการลงทุนต่างๆ ได้ชัดเจนขึ้น และทำให้สามารถเปรียบเทียบได้อย่างมีข้อมูลมากขึ้น

นอกจากนี้ โมเดลดังกล่าวยังมีความยืดหยุ่นสูงและสามารถนำไปใช้กับธุรกิจในทุกขั้นตอนของการพัฒนา โดยการปรับสมมติฐานสำคัญ เช่น อัตราการเติบโต อัตราส่วนลด และมูลค่าสุดท้าย โมเดลดังกล่าวสามารถระบุมูลค่าที่แท้จริง ของ บริษัทได้อย่างแม่นยำ ซึ่งทำให้โมเดลดังกล่าวเป็นเครื่องมือที่มีประสิทธิภาพในการประเมินมูลค่าบริษัท โดยเฉพาะบริษัทที่มีกระแสเงินสดที่มั่นคงและมีรูปแบบธุรกิจที่เป็นที่ยอมรับ

สำหรับธุรกิจที่ก่อตั้งขึ้นแล้ว โมเดล DCF ให้การประเมินมูลค่าที่แม่นยำโดยอาศัยการคาดการณ์กระแสเงินสดที่คงที่และอัตราส่วนลดที่เหมาะสม สำหรับบริษัทที่มีการเติบโตสูง แม้ว่าการคาดการณ์กระแสเงินสดในอนาคตอาจมีความไม่แน่นอนมากกว่า แต่ความยืดหยุ่นของโมเดล DCF ช่วยให้นักลงทุนมีอิสระในการปรับเปลี่ยนสมมติฐานตามสถานการณ์การเติบโตและสภาวะตลาดที่หลากหลาย

การประเมินกระแสเงินสดในช่วงเวลาที่ยาวนานขึ้นทำให้โมเดลนี้ช่วยให้ผู้ลงทุนมีมุมมองที่กว้างขึ้นในระยะยาว โดยไม่ต้องคำนึงถึงความผันผวนของตลาดในระยะสั้น และมุ่งเน้นไปที่ศักยภาพในการสร้างรายได้ที่ยั่งยืนของบริษัท ซึ่งเป็นประโยชน์อย่างยิ่งสำหรับผู้ที่มีกรอบการลงทุนในระยะยาว เนื่องจากช่วยลดสัญญาณรบกวนจากการเคลื่อนไหวของตลาดในระยะสั้นเมื่อคำนวณมูลค่าที่แท้จริงของบริษัท ด้วยการรวมกระแสเงินสดในอนาคต โมเดล DCF จึงให้มุมมองระยะยาวที่สมบูรณ์ยิ่งขึ้นเกี่ยวกับผลการดำเนินงานทางการเงินของบริษัท ช่วยให้ผู้ลงทุนสามารถตัดสินใจได้อย่างรอบรู้และมีวิสัยทัศน์ที่ก้าวหน้ายิ่งขึ้น

นอกจากนี้ โมเดล DCF ยังปรับเปลี่ยนได้สูง ช่วยให้นักลงทุนปรับแต่งอัตราการเติบโตและอัตราส่วนลดได้ตามรายละเอียดเฉพาะของบริษัท การปรับแต่งในระดับนี้ช่วยให้มั่นใจได้ว่าการประเมินมูลค่าจะขึ้นอยู่กับความเข้าใจโดยละเอียดของบริษัทและอุตสาหกรรม ทำให้เป็นเครื่องมืออันล้ำค่าสำหรับนักลงทุนที่ต้องการการประเมินมูลค่าบริษัทที่แม่นยำและสมจริงยิ่งขึ้น ด้วยวิธีนี้ จึงสามารถจับความแตกต่างที่ละเอียดอ่อนของผลการดำเนินงาน ของ ธุรกิจในสภาพแวดล้อมตลาดเฉพาะเจาะจงได้ดีขึ้น ช่วยให้นักลงทุนสามารถตัดสินใจได้อย่างตรงเป้าหมายมากขึ้น

เมื่อพูดถึงข้อเสียของวิธีการคิดลดกระแสเงินสด (DCF) ปัญหาสำคัญอยู่ที่การพึ่งพาการคาดการณ์กระแสเงินสดในอนาคตเป็นอย่างมาก เมื่อพิจารณาจากความไม่แน่นอนโดยธรรมชาติของการทำนายกระแสเงินสดในอนาคต แม้แต่การปรับเปลี่ยนสมมติฐานเพียงเล็กน้อย เช่น อัตราการเติบโตหรืออัตราส่วนลด ก็อาจส่งผลกระทบอย่างมีนัยสำคัญต่อการประเมินมูลค่าขั้นสุดท้าย ความอ่อนไหวนี้หมายความว่าการประเมินมูลค่า DCF อาจผันผวนและยากต่อการระบุให้แม่นยำ ดังนั้น นักลงทุนจึงต้องใช้ความระมัดระวังในการพิจารณาสมมติฐานของแบบจำลองโดยพิจารณาสถานการณ์ต่างๆ เพื่อลดความเสี่ยงของข้อผิดพลาดในการคาดการณ์ให้เหลือน้อยที่สุด

วิธีการคิดลดกระแสเงินสดยังสร้างความท้าทายอย่างมากเมื่อต้องประเมินมูลค่าบริษัทที่เพิ่งเริ่มต้นหรือบริษัทที่ไม่มั่นคง สำหรับธุรกิจที่ยังไม่มีกำไรหรือมีกระแสเงินสดผันผวนสูง เช่น บริษัทสตาร์ทอัพหรือบริษัทเทคโนโลยีที่เติบโตอย่างรวดเร็ว การคาดการณ์กระแสเงินสดในอนาคตจึงเป็นเรื่องยากมาก ในกรณีเหล่านี้ วิธีคิดลดกระแสเงินสดไม่สามารถให้การประเมินมูลค่าที่เชื่อถือได้ เนื่องจากความไม่แน่นอนโดยธรรมชาติในการคาดการณ์กระแสเงินสดทำให้ผลลัพธ์อาจไม่แม่นยำ เมื่อสถานการณ์ทางการเงิน ของ บริษัทไม่มั่นคง วิธีคิดลดกระแสเงินสดก็มีแนวโน้มที่จะไม่สามารถระบุมูลค่าตลาดที่แท้จริงหรือความเสี่ยงที่อาจเกิดขึ้นได้อย่างแม่นยำ

นอกจากนี้ เนื่องจากวิธี DCF อาศัยการคาดการณ์โดยละเอียดของกระแสเงินสด ของ บริษัทในช่วงเวลาที่ขยายออกไป จึงมีความอ่อนไหวเป็นพิเศษต่อการคาดการณ์ในระยะยาว อย่างไรก็ตาม ตัวแปรต่างๆ เช่น สภาวะตลาด สภาพแวดล้อมทางเศรษฐกิจ และพลวัตการแข่งขัน อาจเปลี่ยนแปลงไปอย่างมากเมื่อเวลาผ่านไป และการเปลี่ยนแปลงเหล่านี้มักทำนายได้ยากด้วยความแม่นยำ ความแม่นยำของแบบจำลองขึ้นอยู่กับความแม่นยำของสมมติฐานในระยะยาวเหล่านี้ ดังนั้น ข้อผิดพลาดใดๆ ในการคาดการณ์อนาคตอาจส่งผลต่อการประเมินมูลค่าโดยรวมได้ แม้ว่าจะมีการคำนวณ DCF ที่แม่นยำสูง แต่ความไม่แน่นอนในระยะยาวก็ยังทำให้การประเมินมูลค่าเบี่ยงเบนได้

นอกจากนี้ แบบจำลอง DCF ยังต้องใช้ข้อมูลทางการเงินและสมมติฐานจำนวนมาก รวมถึงการคาดการณ์กระแสเงินสดในอนาคต การกำหนดอัตราส่วนลด และการประมาณการการเติบโตในระยะยาว ซึ่งทำให้แบบจำลอง DCF มีความซับซ้อนและใช้เวลานาน เนื่องจากสมมติฐานและจุดข้อมูลแต่ละจุดมีศักยภาพที่จะส่งผลกระทบต่อการประเมินมูลค่าขั้นสุดท้าย

เมื่อเปรียบเทียบกันแล้ว ตัวชี้วัดทางการเงินที่ง่ายกว่า เช่น อัตราส่วนราคาต่อกำไร (P/E) หรืออัตราส่วนราคาต่อมูลค่าทางบัญชี (P/B) คำนวณและทำความเข้าใจได้ง่ายกว่ามาก แม้ว่าวิธี DCF จะให้การวิเคราะห์มูลค่าในเชิงลึก แต่ความซับซ้อนและลักษณะที่ใช้เวลานานของวิธีดังกล่าวมักทำให้ผู้ลงทุนบางส่วนเลือกใช้ตัวชี้วัดที่ตรงไปตรงมามากกว่า

การคำนวณมูลค่าสุดท้ายถือเป็นส่วนสำคัญของโมเดล DCF เนื่องจากครอบคลุมกระแสเงินสดที่คาดว่าจะเกิดขึ้นหลังจากช่วงคาดการณ์ อย่างไรก็ตาม มูลค่าสุดท้ายนั้นขึ้นอยู่กับสมมติฐานของอัตราการเติบโตในระยะยาวเป็นอย่างมาก ซึ่งอาจทำนายได้อย่างแม่นยำได้ยาก การเลือกอัตราการเติบโตมีผลกระทบอย่างมากต่อมูลค่าสุดท้าย และการเลือกอัตราที่สูงหรือต่ำเกินไปอาจทำให้การประเมินมูลค่าเบี่ยงเบนไปจากความเป็นจริง ดังนั้น แม้ว่ามูลค่าสุดท้ายจะช่วยเพิ่มมูลค่าในระยะยาวของบริษัทได้อย่างสำคัญ แต่ความแม่นยำและความน่าเชื่อถือของการคำนวณนั้นเชื่อมโยงอย่างใกล้ชิดกับสมมติฐานเกี่ยวกับการเติบโตในอนาคต ซึ่งหมายความว่าการประเมินมูลค่าสุดท้ายอาจมีความไม่แน่นอนอย่างมาก

กล่าวโดยสรุป วิธีการกระแสเงินสดที่ลดราคาเป็นเครื่องมือที่มีประสิทธิภาพที่สามารถให้ข้อมูลเชิงลึกอันมีค่าแก่ผู้ลงทุนเกี่ยวกับมูลค่าที่แท้จริงของบริษัท อย่างไรก็ตาม ประสิทธิภาพของวิธีการนี้ขึ้นอยู่กับการตั้งสมมติฐานที่สมเหตุสมผลเกี่ยวกับอนาคต โดยเฉพาะอย่างยิ่งเกี่ยวกับกระแสเงินสด อัตราการเติบโต และอัตราส่วนลด หากสมมติฐานเหล่านี้มีความมองโลกในแง่ดีเกินไปหรือระมัดระวังมากเกินไป ผลลัพธ์ของแบบจำลองอาจเบี่ยงเบนไปอย่างมาก ดังนั้น วิธี DCF จึงเหมาะที่สุดสำหรับนักลงทุนหรือผู้วิเคราะห์ที่มีประสบการณ์ ซึ่งสามารถใช้เป็นเครื่องมืออ้างอิงแทนที่จะเป็นพื้นฐานเพียงอย่างเดียวในการตัดสินใจลงทุน

| ด้าน | คำอธิบาย | ข้อดี | ข้อเสีย |

| คำนิยาม | การแปลงกระแสเงินสดในอนาคตเป็นมูลค่าปัจจุบัน | สะท้อนถึงคุณค่าของเวลา | ยากที่จะคาดเดา |

| กระแสเงินสด | ประมาณการกระแสเงินสดอิสระในอนาคต | สะท้อนถึงรายได้ในอนาคต | อาศัยการตั้งสมมุติฐาน |

| อัตราส่วนลด | การใช้ WACC เป็นอัตราส่วนลด | บัญชีสำหรับต้นทุนทุน | WACC เป็นเรื่องยากที่จะกำหนด |

| ค่าปลายทาง | ใช้การเติบโตหรือการออกจากระบบหลายครั้ง | สะท้อนศักยภาพระยะยาว | ข้อสันนิษฐานอาจจะไม่ถูกต้อง |

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

Sentiment Forex คือกุญแจวิเคราะห์จิตวิทยาตลาดฟอเร็กซ์ ช่วยเทรดเดอร์จับแรงซื้อ–ขาย ประเมินทิศทางราคาและความเสี่ยงอย่างแม่นยำ

2025-08-29

ราคาหุ้นของแคมบริคอนพุ่งแซงหน้าเหมาไถ ขึ้นเป็นเจ้าตลาดคนใหม่ของจีน นี่คือความก้าวหน้าทางเทคโนโลยีหรือฟองสบู่ที่กำลังก่อตัวกันแน่

2025-08-29

ค้นพบว่าสัญลักษณ์หุ้นคืออะไร สัญลักษณ์หุ้นทำงานอย่างไร และเหตุใดจึงมีความสำคัญต่อตลาดการเงินสมัยใหม่

2025-08-29