สรุป

สรุป

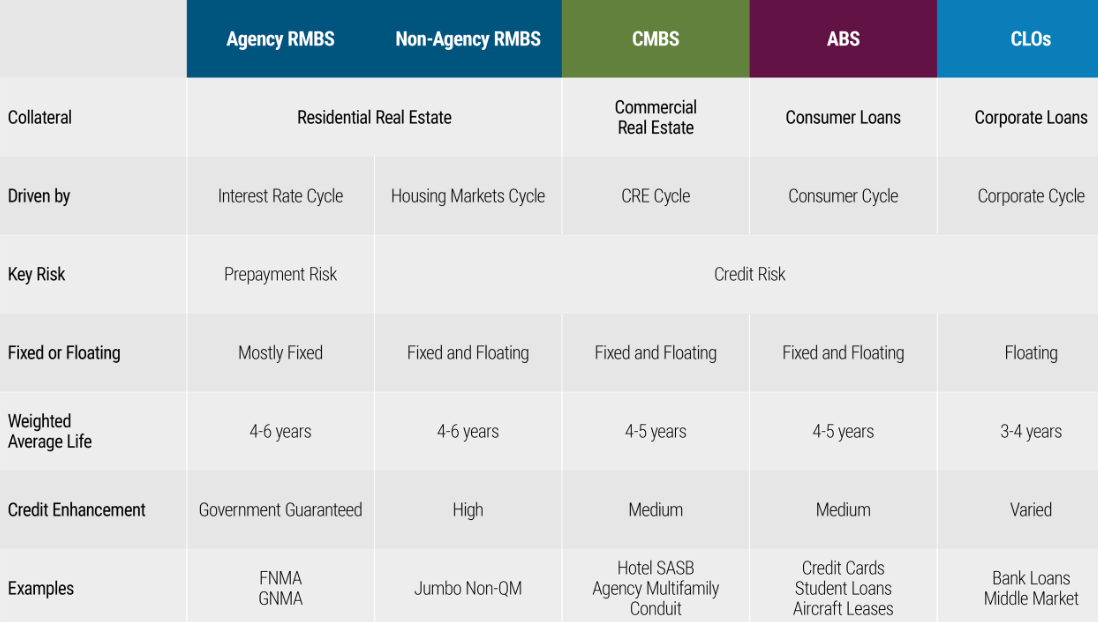

การแปลงสินทรัพย์เป็นหลักทรัพย์ คือ กระบวนการแปลงสินทรัพย์ที่ไม่มีสภาพคล่อง เช่น เงินกู้ จำนอง หรือลูกหนี้ ให้เป็นหลักทรัพย์ที่ซื้อขายได้

ในมุมมองทั่วไป ผู้เชี่ยวชาญทางการเงินมักถูกมองว่าร่ำรวยอย่างเหลือเชื่อ โดยเฉพาะผู้ที่ทำงานในบริษัทชั้นนำบนวอลล์สตรีท แม้แต่พนักงานระดับจูเนียร์ก็อาจมีเงินเดือนสูงกว่าคนทั่วไปหลายเท่า เรื่องนี้ทำให้เกิดคำถามทั่วไปว่า ผู้เชี่ยวชาญทางการเงินเหล่านี้ทำเงินได้มากมายได้อย่างไร ความจริงก็คือ เงินเดือนที่สูงในแวดวงการเงินนั้นส่วนใหญ่มาจากการใช้เครื่องมือและกลยุทธ์ทางการเงินที่ซับซ้อนซึ่งสามารถเพิ่มผลตอบแทนจากการลงทุนได้อย่างมาก เครื่องมือดังกล่าวอย่างหนึ่งคือการแปลงสินทรัพย์เป็นหลักทรัพย์ ซึ่งเป็นตัวอย่างที่โดดเด่น

ในบทความนี้ เราจะเจาะลึกลงไปว่าการแปลงสินทรัพย์เป็นหลักทรัพย์คืออะไร ทำงานอย่างไร ประโยชน์และความเสี่ยงที่เกี่ยวข้อง เพื่อทำความเข้าใจบทบาทของมันในตลาดการเงิน

คำจำกัดความของการแปลงสินทรัพย์เป็นหลักทรัพย์

คำจำกัดความของการแปลงสินทรัพย์เป็นหลักทรัพย์

การแปลงสินทรัพย์เป็นหลักทรัพย์เป็นรูปแบบหนึ่งของการแปลงสินทรัพย์เป็นหลักทรัพย์ที่มีจุดมุ่งหมายเพื่อเปลี่ยนสินทรัพย์ที่มีสภาพคล่องต่ำ เช่น เงินกู้ ลูกหนี้ และอสังหาริมทรัพย์ ให้เป็นหลักทรัพย์ที่สามารถซื้อขายได้ในตลาดการเงิน

โดยเฉพาะอย่างยิ่ง กระบวนการแปลงสินทรัพย์เป็นหลักทรัพย์เกี่ยวข้องกับการรวมสินทรัพย์เหล่านี้เข้าด้วยกัน จากนั้นจึงปรับโครงสร้างกระแสเงินสดที่สร้างขึ้นจากสินทรัพย์ (เช่น เงินต้นและดอกเบี้ยจากเงินกู้ หรือการชำระเงินจากลูกหนี้) ให้เป็นหลักทรัพย์ชุดหนึ่งที่มีโปรไฟล์ความเสี่ยงและผลตอบแทนที่แตกต่างกัน จากนั้นหลักทรัพย์เหล่านี้จะถูกขายให้กับนักลงทุน ซึ่งเมื่อถือครองหลักทรัพย์เหล่านี้ ผู้ลงทุนจะได้รับส่วนแบ่งผลตอบแทนกระแสเงินสดในอนาคตจากสินทรัพย์

โดยพื้นฐานแล้ว การแปลงสินทรัพย์ให้เป็นหลักทรัพย์จะแปลงกระแสเงินสดในอนาคตของสินทรัพย์ (เช่น การชำระเงินกู้) ให้เป็นหลักทรัพย์ที่ซื้อขายได้ ช่วยให้บริษัทหรือสถาบันต่างๆ สามารถระดมทุนได้อย่างรวดเร็ว ด้วยวิธีนี้ สิทธิในการรับรายได้ในอนาคตของสินทรัพย์จะถูกแยกออกและขายให้กับนักลงทุนในรูปแบบของหลักทรัพย์ ทำให้เส้นแบ่งระหว่างการจัดหาเงินทุนโดยตรงและโดยอ้อมเลือนลางลง และทำให้กระบวนการจัดหาเงินทุนมีความยืดหยุ่นและมีประสิทธิภาพมากขึ้น

นอกจากนี้ กระบวนการนี้ยังช่วยเพิ่มสภาพคล่องของสินทรัพย์ด้วยการซื้อขายหลักทรัพย์ในตลาด จึงสามารถบรรลุเป้าหมายด้านการเงินได้ ช่วยให้บริษัทต่างๆ เข้าถึงกองทุนได้เร็วขึ้น พร้อมทั้งมอบโอกาสการลงทุนที่มั่นคงให้กับนักลงทุน ขับเคลื่อนการสร้างสรรค์นวัตกรรมและการพัฒนาที่ลึกซึ้งยิ่งขึ้นในตลาดการเงิน

นอกจากนี้ การแปลงสินทรัพย์เป็นหลักทรัพย์ยังช่วยลดสิทธิในการรับกระแสเงินสดในอนาคตให้เหลือเพียงปัจจุบัน จึงมั่นใจได้ว่าจะได้รับเงินทุนทันที วิธีนี้ไม่เพียงแต่เพิ่มประสิทธิภาพการใช้เงินทุนเท่านั้น แต่ยังกระจายความเสี่ยงไปพร้อมๆ กัน ขณะเดียวกันก็เสนอเครื่องมือและช่องทางการลงทุนใหม่ๆ ให้กับนักลงทุน ซึ่งมีบทบาทสำคัญในตลาดการเงิน

โดยพื้นฐานแล้ว การแปลงสินทรัพย์เป็นหลักทรัพย์คือการแปลงรายได้หรือสินทรัพย์ที่คาดว่าจะได้รับในอนาคตให้กลายเป็นหลักทรัพย์ที่ซื้อขายได้ จากนั้นจึงขายให้กับนักลงทุน กระบวนการนี้ไม่เพียงช่วยให้บริษัทระดมทุนได้อย่างรวดเร็วเท่านั้น แต่ยังช่วยปรับปรุงสภาพคล่องของสินทรัพย์อ้างอิงอีกด้วย

ตัวอย่างเช่น ลองนึกภาพว่าคุณกู้เงิน 200,000 ปอนด์จากธนาคารเพื่อเปิดร้านขายดอกไม้ ร้านนี้ทำผลงานได้ดี มีกำไรสุทธิ 10,000 ปอนด์ต่อเดือน หากเป้าหมายคือการเร่งกระแสเงินสด กำไรที่คาดหวังในอีก 5 ปีข้างหน้าอาจรวมเข้าเป็นผลิตภัณฑ์หลักทรัพย์ ธนาคารจะขายหลักทรัพย์เหล่านี้ให้กับนักลงทุนรายอื่น ซึ่งจะได้รับดอกเบี้ยเป็นประจำ โดยเงินต้นจะถูกไถ่ถอนเมื่อครบกำหนด

การแปลงสินทรัพย์เป็นหลักทรัพย์ช่วยให้ธุรกิจหรือสถาบันการเงินสามารถเปลี่ยนสินทรัพย์ของตนให้เป็นหลักทรัพย์ที่มีสภาพคล่องมากขึ้น ส่งผลให้การหมุนเวียนของเงินทุนเพิ่มขึ้น และทำให้สามารถจัดหาเงินทุนที่จำเป็นเร่งด่วนสำหรับการเติบโตได้ ในขณะเดียวกัน นักลงทุนก็ได้รับประโยชน์จากผลตอบแทนที่ค่อนข้างคงที่ ข้อได้เปรียบสองประการนี้ช่วยเพิ่มศักยภาพทางการเงินให้กับธุรกิจ และมอบโอกาสการลงทุนที่มั่นคงให้กับนักลงทุน ส่งเสริมการเคลื่อนย้ายและการใช้เงินทุนอย่างมีประสิทธิภาพ

หัวใจสำคัญของการแปลงสินทรัพย์เป็นหลักทรัพย์อยู่ที่ความสามารถในการคาดการณ์กระแสเงินสดของสินทรัพย์อ้างอิง ซึ่งจะต้องมีเสถียรภาพและคาดการณ์ได้ในอนาคต ความสามารถในการคาดการณ์นี้ช่วยให้ผู้ลงทุนสามารถคาดหวังผลตอบแทนในอนาคตของสินทรัพย์ได้อย่างสมเหตุสมผล ทำให้สินทรัพย์นั้นน่าสนใจยิ่งขึ้น สินทรัพย์ทั่วไปที่มีกระแสเงินสดที่คาดการณ์ได้ ได้แก่ เงินกู้ รายได้จากการเช่า และลูกหนี้ เนื่องจากสินทรัพย์เหล่านี้มักจะมีกำหนดการที่ชัดเจนและกระแสเงินสดในปริมาณที่แน่นอน

ในระหว่างกระบวนการแปลงสินทรัพย์เป็นหลักทรัพย์ สินทรัพย์จะได้รับการปรับโครงสร้างใหม่ผ่านตลาดทุน โดยแปลงกระแสเงินสดในอนาคตให้เป็นหลักทรัพย์ที่ซื้อขายได้ กระบวนการนี้ช่วยเพิ่มสภาพคล่องของสินทรัพย์ที่ปกติแล้วจะไม่มีสภาพคล่อง ขณะเดียวกันก็ช่วยให้ผู้ลงทุนสามารถเลือกใช้หลักทรัพย์ที่มีระดับความเสี่ยงแตกต่างกันตามความต้องการได้ ทำให้สามารถจัดสรรเงินทุนได้อย่างมีประสิทธิภาพมากขึ้น และบริหารจัดการความเสี่ยงได้ดีขึ้น

โดยสรุป การแปลงสินทรัพย์เป็นหลักทรัพย์ช่วยให้ธุรกิจและสถาบันการเงินเพิ่มประสิทธิภาพของเงินทุนโดยการแปลงกระแสเงินสดที่คาดการณ์ได้ในอนาคตให้เป็นหลักทรัพย์ที่ซื้อขายได้ ซึ่งจะช่วยปรับปรุงสภาพคล่อง ไม่เพียงแต่ตอบสนองความต้องการด้านการเงินเท่านั้น แต่ยังมอบโอกาสในการลงทุนที่มั่นคงให้กับนักลงทุนอีกด้วย นอกจากนี้ ยังขับเคลื่อนการสร้างสรรค์นวัตกรรมและขยายตลาดการเงิน ช่วยให้จัดสรรเงินทุนได้อย่างมีประสิทธิภาพมากขึ้น กระจายตราสารทางการเงิน และเพิ่มความยืดหยุ่นของตลาด

| เวที | ระยะเวลา | คุณสมบัติหลัก |

| อักษรย่อ | ทศวรรษ 1960-1970 | เริ่มต้นของหลักทรัพย์ที่ได้รับการค้ำประกันด้วยสินเชื่อที่อยู่อาศัย |

| การเจริญเติบโต | ทศวรรษ 1980-ต้นทศวรรษ 1990 | การแปลงบัตรให้เป็นหลักทรัพย์,สินเชื่อ |

| ความซับซ้อน | กลางทศวรรษ 1990-2000 | การเพิ่มขึ้นของ CDO การกระจายความหลากหลายของผลิตภัณฑ์ |

| วิกฤติ | 2550-2552 | วิกฤตสินเชื่อด้อยคุณภาพ ความไม่แน่นอนของตลาด |

| การกู้คืน | ปี 2010 | ตลาดฟื้นตัว กฎเกณฑ์เข้มงวดมากขึ้น |

| นวัตกรรม | ทศวรรษ 2020-ปัจจุบัน | นวัตกรรมเทคโนโลยี การเงินสีเขียวกำลังเพิ่มขึ้น |

อธิบายขั้นตอนการแปลงสินทรัพย์เป็นหลักทรัพย์

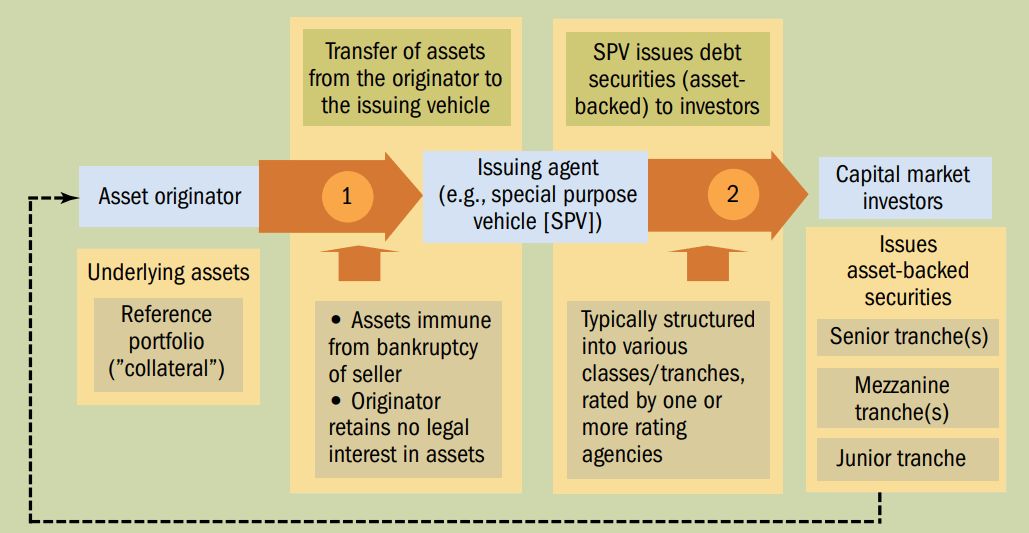

กระบวนการแปลงสินทรัพย์เป็นหลักทรัพย์เกี่ยวข้องกับการแปลงสินทรัพย์ที่สร้างเงินสดเป็นกลุ่มให้เป็นหลักทรัพย์ที่ซื้อขายได้ ซึ่งจากนั้นจะนำไปใช้ในการระดมทุนจากนักลงทุน ขั้นตอนสำคัญของกระบวนการนี้ ได้แก่ การรวมสินทรัพย์ การออกหลักทรัพย์ และการจัดการกระแสเงินสด

กระบวนการแปลงสินทรัพย์เป็นหลักทรัพย์เริ่มต้นจากสถาบันต้นทาง เช่น ธนาคารหรือบริษัทสินเชื่อ ซึ่งขายสินทรัพย์ (เช่น เงินกู้หรือลูกหนี้) ให้กับนิติบุคคลเฉพาะกิจ (SPV) เพื่อแลกกับเงินทุน เงินทุนเหล่านี้สามารถนำไปลงทุนซ้ำหรือใช้ในกิจกรรมทางธุรกิจอื่นได้ ช่วยเพิ่มความยืดหยุ่นทางการเงินและการใช้เงินทุนอย่างมีประสิทธิภาพ

ส่วนนี้ของกระบวนการเรียกว่าการรวมสินทรัพย์ โดยทั่วไป สถาบันการเงินจะรวบรวมและจัดกลุ่มสินเชื่อประเภทเดียวกัน (เช่น สินเชื่อที่อยู่อาศัยหรือสินเชื่อซื้อรถ) เข้าไว้เป็นกลุ่มก่อนจะโอนไปยัง SPV SPV จะถือครองสินทรัพย์เหล่านี้และจัดการกระแสเงินสด โดยแยกความเสี่ยงของสินทรัพย์ออกจากธุรกิจอื่นๆ ของสถาบัน วิธีนี้ทำให้กระแสเงินสดของสินทรัพย์สามารถซื้อขายในตลาดตราสารหนี้ได้

จากนั้น SPV จะจัดโครงสร้างหลักทรัพย์เป็นชั้นต่างๆ ตามระดับความเสี่ยงและผลตอบแทนที่แตกต่างกัน โดยทั่วไปชั้นเหล่านี้ประกอบด้วยหลักทรัพย์อาวุโส หลักทรัพย์ชั้นรอง และหลักทรัพย์รอง โดยแต่ละชั้นมีระดับความเสี่ยงที่แตกต่างกัน

เพื่อเพิ่มเสน่ห์ให้กับหลักทรัพย์เหล่านี้ในตลาด หน่วยงานจัดอันดับความน่าเชื่อถือมักจะถูกว่าจ้างให้ประเมินอันดับความน่าเชื่อถือของหลักทรัพย์เหล่านี้ อันดับความน่าเชื่อถือที่สูงบ่งชี้ถึงความปลอดภัยที่มากขึ้น ทำให้ผู้ลงทุนมีแนวโน้มที่จะซื้อมากขึ้น นอกจากนี้ เพื่อลดความเสี่ยงของผู้ลงทุนเพิ่มเติม อาจมีการนำมาตรการเพิ่มความน่าเชื่อถือต่างๆ มาใช้ มาตรการเหล่านี้ได้แก่ หลักประกันส่วนเกิน กองทุนสำรอง และการค้ำประกันจากบุคคลที่สาม

หลักประกันส่วนเกินหมายถึงมูลค่ารวมของสินทรัพย์อ้างอิงที่สูงกว่าจำนวนหลักทรัพย์ที่ออก ดังนั้นจึงมีหลักประกันความปลอดภัยเพิ่มเติม กองทุนสำรองได้รับการจัดตั้งขึ้นโดยการจัดตั้งกองทุนสำรองเพื่อจัดการกับความเสี่ยงที่อาจเกิดขึ้นในการผิดนัดชำระหนี้ภายในกลุ่มสินทรัพย์ ในขณะที่การค้ำประกันโดยบุคคลที่สามเกี่ยวข้องกับสถาบันภายนอกที่ให้หลักประกันเพิ่มเติมเพื่อเพิ่มความปลอดภัยของหลักทรัพย์ มาตรการเสริมเหล่านี้ช่วยเพิ่มความเชื่อมั่นของนักลงทุนและลดความเสี่ยงในการลงทุนได้อย่างมีประสิทธิภาพ

จากนั้น SPV จะออกหลักทรัพย์แบบแบ่งชั้นเหล่านี้ในรูปแบบของพันธบัตรและขายให้กับนักลงทุนในตลาด หลักทรัพย์รุ่นอาวุโสให้ผลตอบแทนที่มั่นคงกว่า แม้ว่าจะมีอัตราผลตอบแทนที่ต่ำกว่า ในขณะที่หลักทรัพย์รองให้ผลตอบแทนที่สูงกว่าแต่มีความเสี่ยงมากกว่า โครงสร้างแบบแบ่งชั้นและวิธีการออกพันธบัตรนี้ทำให้ผู้ลงทุนสามารถมีส่วนร่วมในการลงทุนที่มีโปรไฟล์ความเสี่ยงและผลตอบแทนที่แตกต่างกันตามความต้องการส่วนบุคคลของตน

การบริหารกระแสเงินสดถือเป็นองค์ประกอบสำคัญในการดำเนินการแปลงสินทรัพย์เป็นหลักทรัพย์ ผู้กู้ (เช่น ผู้ซื้อบ้าน) ชำระเงินคืนตามเงื่อนไขของสัญญา ซึ่งจะถูกเรียกเก็บโดย Special Purpose Vehicle (SPV) ก่อน จากนั้น SPV จะจัดสรรกระแสเงินสดเหล่านี้ตามลำดับความสำคัญและระดับความเสี่ยงของหลักทรัพย์ โดยแปลงกระแสเงินสดจากกลุ่มสินทรัพย์เป็นดอกเบี้ยและเงินต้นที่จ่ายให้แก่ผู้ถือหลักทรัพย์ นักลงทุนจะได้รับดอกเบี้ยเป็นประจำและเงินต้นจะถูกไถ่ถอนเมื่อหลักทรัพย์ครบกำหนด

กระบวนการนี้ช่วยให้มั่นใจได้ว่าผลตอบแทนจะกระจายอย่างยุติธรรม SPV มีหน้าที่จัดสรรกระแสเงินสดที่เกิดจากกลุ่มสินทรัพย์ (เช่น การชำระเงินคืน) ตามลำดับความสำคัญของพันธบัตร ผู้ถือพันธบัตรที่มีความเสี่ยงสูงอาจได้รับผลตอบแทนที่สูงขึ้น ขึ้นอยู่กับระดับความเสี่ยงของหลักทรัพย์ ในขณะที่ผู้ถือพันธบัตรที่มีความเสี่ยงต่ำจะได้รับผลตอบแทนที่ต่ำกว่า ด้วยวิธีนี้ นักลงทุนสามารถปรับผลตอบแทนให้สอดคล้องกับระดับความเสี่ยงที่ยอมรับได้และความคาดหวังผลตอบแทนของแต่ละบุคคล ช่วยให้พวกเขาบรรลุเป้าหมายการลงทุนได้

ตลอดวงจรชีวิตของการแปลงสินทรัพย์เป็นหลักทรัพย์ SPV มีหน้าที่รับผิดชอบในการจัดการและดูแลกลุ่มสินทรัพย์อ้างอิง เพื่อให้แน่ใจว่ากระแสเงินสดได้รับอย่างเหมาะสม นอกจากนี้ SPV จะต้องรายงานผลการดำเนินงานของกลุ่มสินทรัพย์ต่อนักลงทุนและฝ่ายที่เกี่ยวข้องเป็นประจำ เพื่อให้แน่ใจว่ามีความโปร่งใสและเป็นไปตามข้อกำหนด

ประโยชน์และความเสี่ยงของการแปลงสินทรัพย์เป็นหลักทรัพย์

การแปลงสินทรัพย์เป็นหลักทรัพย์มีประโยชน์สำคัญหลายประการ ข้อดีเหล่านี้ไม่เพียงแต่เป็นประโยชน์ต่อผู้ถือสินทรัพย์เท่านั้น แต่ยังส่งผลดีต่อนักลงทุน ตลาดการเงิน และเศรษฐกิจโดยรวมอีกด้วย อย่างไรก็ตาม แม้ว่าการแปลงสินทรัพย์เป็นหลักทรัพย์จะให้เครื่องมือแก่สถาบันการเงินในการระดมทุนและกระจายความเสี่ยง แต่ก็ก่อให้เกิดความเสี่ยงต่างๆ มากมายเช่นกัน

ประโยชน์หลักประการหนึ่งของการแปลงสินทรัพย์เป็นหลักทรัพย์คือความสามารถในการลดต้นทุนการออกหลักทรัพย์ โดยการแปลงสินทรัพย์เป็นหลักทรัพย์ บริษัทต่างๆ สามารถระดมทุนด้วยอัตราดอกเบี้ยที่ต่ำลง วิธีนี้มักมีประสิทธิภาพด้านต้นทุนมากกว่าการให้สินเชื่อแบบดั้งเดิม จึงช่วยลดค่าใช้จ่ายที่เกี่ยวข้องกับการจัดหาเงินทุนโดยตรง และช่วยให้ธุรกิจต่างๆ มีช่องทางการจัดหาเงินทุนที่มีประสิทธิภาพและราคาไม่แพงมากขึ้น

ยิ่งไปกว่านั้น การกระจายสินทรัพย์สินเชื่อให้กับนักลงทุนหลากหลายกลุ่ม ทำให้การแปลงสินทรัพย์เป็นหลักทรัพย์ช่วยลดการกระจุกตัวของความเสี่ยงด้านสินเชื่อได้อย่างมีประสิทธิภาพ กลไกการกระจายความเสี่ยงนี้ช่วยให้มั่นใจได้ว่าความเสี่ยงจะไม่กระจุกตัวอยู่ในผู้ให้กู้หรือสถาบันการเงินเพียงรายเดียว ส่งผลให้ระบบการเงินโดยรวมมีเสถียรภาพมากขึ้น

การบรรจุสินทรัพย์ที่กระจายลงในหลักทรัพย์ยังทำให้เกิดการประหยัดต่อขนาดอีกด้วย การทำเช่นนี้ไม่เพียงแต่ทำให้การจัดการสินทรัพย์รวมศูนย์เท่านั้น แต่ยังช่วยเพิ่มประสิทธิภาพการใช้ทรัพยากร ลดต้นทุนการดำเนินงานและเพิ่มการใช้สินทรัพย์อีกด้วย

ยิ่งไปกว่านั้น การแปลงกระแสเงินสดในอนาคตเป็นหลักทรัพย์สามารถช่วยเพิ่มสภาพคล่องของสินทรัพย์ได้อย่างมาก การเปลี่ยนแปลงนี้ทำให้สินทรัพย์ที่ปกติแล้วไม่สามารถขายคืนได้อย่างรวดเร็วสามารถซื้อขายได้ ทำให้สามารถแปลงเป็นเงินสดในตลาดได้เร็วขึ้น การทำเช่นนี้ไม่เพียงแต่จะเพิ่มประสิทธิภาพการใช้เงินทุนเท่านั้น แต่ยังเพิ่มความยืดหยุ่นในการบริหารสินทรัพย์อีกด้วย ทำให้ธุรกิจและสถาบันการเงินสามารถจัดสรรและจัดสรรเงินทุนได้อย่างมีประสิทธิภาพมากขึ้น

แนวทางนี้ยังช่วยให้สถาบันการเงินสามารถปล่อยเงินทุนที่ผูกติดอยู่กับเงินกู้ได้ ซึ่งจะช่วยปรับปรุงอัตราส่วนเงินทุนของสถาบันการเงินให้ดีขึ้น การปล่อยเงินทุนนี้จะทำให้ฐานเงินทุนของสถาบันแข็งแกร่งขึ้นและเพิ่มความสามารถในการจัดการความเสี่ยง ทำให้สามารถต้านทานความผันผวนของตลาดและความไม่แน่นอนทางเศรษฐกิจได้ดีขึ้น ขณะเดียวกันก็สนับสนุนการขยายธุรกิจและการจัดการความเสี่ยงอีกด้วย

ความเสี่ยงด้านสินเชื่อเป็นหนึ่งในความเสี่ยงหลักในการแปลงสินทรัพย์เป็นหลักทรัพย์ โดยหมายถึงความเป็นไปได้ที่การผิดนัดชำระหนี้ในสินทรัพย์อ้างอิงอาจทำให้ผู้ลงทุนไม่ได้รับผลตอบแทนที่คาดหวังตรงเวลา ความเสี่ยงนี้แสดงออกมาในสองลักษณะหลัก ประการแรก การผิดนัดชำระหนี้ในสินทรัพย์อ้างอิงถือเป็นความเสี่ยงหลัก หากสินทรัพย์อ้างอิง เช่น เงินกู้หรือลูกหนี้ ผิดนัดชำระหนี้ (ตัวอย่างเช่น หากผู้กู้ผิดนัดชำระหนี้ตรงเวลา) จะส่งผลกระทบโดยตรงต่อผลตอบแทนจากผลิตภัณฑ์ที่แปลงเป็นหลักทรัพย์ ทำให้ผู้ลงทุนไม่ได้รับผลตอบแทนที่คาดหวังตามกำหนด

ประการที่สอง การเปลี่ยนแปลงในการจัดอันดับเครดิตถือเป็นความเสี่ยงที่สำคัญ การจัดอันดับเครดิตของหลักทรัพย์อาจได้รับการปรับลดระดับลงเนื่องจากคุณภาพของสินทรัพย์อ้างอิงลดลง ซึ่งอาจส่งผลกระทบต่อมูลค่าตลาดของหลักทรัพย์ และส่งผลกระทบต่อผลตอบแทนของนักลงทุน การมีความเสี่ยงด้านเครดิตเหล่านี้หมายความว่า แม้ว่าจะให้ประโยชน์ด้านการเงิน แต่ก็ต้องมีการจัดการและประเมินอย่างรอบคอบด้วยเช่นกัน

ความเสี่ยงด้านโครงสร้างเป็นปัจจัยเสี่ยงสำคัญอีกประการหนึ่ง ซึ่งครอบคลุมถึงความซับซ้อนของโครงสร้างผลิตภัณฑ์และความเสี่ยงที่เกี่ยวข้องกับโครงสร้างแบบลำดับชั้น ผลิตภัณฑ์ที่มีหลักทรัพย์ค้ำประกันมักมีโครงสร้างที่ซับซ้อน และเมื่อเกี่ยวข้องกับหนี้หลายชั้น (เช่น ใน CDO) ความซับซ้อนนี้อาจทำให้ผู้ลงทุนไม่สามารถเข้าใจและประเมินความเสี่ยงที่แท้จริงของผลิตภัณฑ์ได้อย่างเต็มที่

ในเวลาเดียวกัน แม้ว่าโครงสร้างแบบลำดับชั้น (เช่น หลักทรัพย์อาวุโสและหลักทรัพย์รอง) จะช่วยกระจายความเสี่ยงได้ แต่ผู้ลงทุนในหลักทรัพย์รองอาจเผชิญกับการสูญเสียจำนวนมากหากสินทรัพย์อ้างอิงเกิดการผิดนัดชำระหนี้เป็นวงกว้าง ความซับซ้อนของโครงสร้างเหล่านี้และความแตกต่างระหว่างระดับทำให้การบริหารความเสี่ยงมีความท้าทายมากขึ้น ส่งผลให้ความไม่แน่นอนที่เกี่ยวข้องกับการลงทุนเพิ่มมากขึ้น

สุดท้าย การแปลงสินทรัพย์เป็นหลักทรัพย์ยังมีความเสี่ยงด้านเลเวอเรจอย่างมาก โดยเฉพาะอย่างยิ่งเมื่อความถี่และขนาดของการแปลงสินทรัพย์เป็นหลักทรัพย์เพิ่มขึ้นอย่างมาก ตัวอย่างเช่น บริษัทสินเชื่อรายย่อยอาจขยายความพยายามในการแปลงสินทรัพย์เป็นหลักทรัพย์อย่างรวดเร็ว ส่งผลให้ผลกระทบของเลเวอเรจเพิ่มขึ้น ซึ่งอาจนำไปสู่ความเสี่ยงเชิงระบบหากอัตราการผิดนัดชำระหนี้ต่ำเพิ่มขึ้นอย่างรวดเร็วและกระตุ้นให้เกิดความไม่มั่นคงทางการเงินในวงกว้าง

หากถือว่าบริษัทเหล่านี้มีอัตราหนี้เสียต่ำกว่า 2% รายได้ดอกเบี้ยที่เกิดขึ้นมักจะเพียงพอที่จะชดเชยการสูญเสียเหล่านี้ อย่างไรก็ตาม เมื่อขนาดของการแปลงสินทรัพย์เป็นหลักทรัพย์ขยายตัวอย่างรวดเร็ว อัตราหนี้เสียที่ต่ำก็สามารถสะสมได้อย่างรวดเร็ว ส่งผลให้เกิดความเสี่ยงในระบบที่สำคัญและเพิ่มความเสี่ยงของระบบการเงินทั้งหมด

แม้ว่าการแปลงสินทรัพย์เป็นหลักทรัพย์จะมีศักยภาพในการเพิ่มสภาพคล่องและประสิทธิภาพของตลาดการเงิน แต่ก็อาจก่อให้เกิดความเสี่ยงต่อระบบการเงินได้เช่นกัน ซึ่งเห็นได้ชัดเจนในช่วงวิกฤตการณ์ทางการเงินในปี 2551 ซึ่งการใช้ CDO และ Credit Default Swaps (CDS) มากเกินไปทำให้เกิดความไม่มั่นคงในตลาด ซึ่งท้ายที่สุดแล้วก่อให้เกิดภาวะเศรษฐกิจตกต่ำอย่างรุนแรง

โดยสรุป การแปลงสินทรัพย์เป็นหลักทรัพย์สามารถปรับปรุงประสิทธิภาพการจัดหาเงินทุนและลดอัตราดอกเบี้ยเงินกู้ได้อย่างมีนัยสำคัญ ทำให้บุคคลและธุรกิจเข้าถึงเงินทุนที่ต้องการได้ง่ายขึ้น จึงช่วยขับเคลื่อนการเติบโตทางเศรษฐกิจ อย่างไรก็ตาม กระบวนการนี้อาจนำไปสู่ผลิตภัณฑ์ทางการเงินที่ซับซ้อนมากขึ้น ซึ่งอาจทำให้ผู้ลงทุนทั่วไปต้องเผชิญกับความเสี่ยงทางการเงินที่สูงขึ้น ในขณะเดียวกัน ผลิตภัณฑ์ที่เป็นหลักทรัพย์ที่ซับซ้อนเหล่านี้อาจเพิ่มความไม่แน่นอนในตลาดการเงิน ซึ่งหมายความว่าผู้ลงทุนจะต้องประเมินความเสี่ยงที่เกี่ยวข้องอย่างรอบคอบเพื่อให้แน่ใจว่าพวกเขาตัดสินใจลงทุนอย่างรอบรู้

| ประโยชน์ | ความเสี่ยง |

| สภาพคล่องดีขึ้น | ความเสี่ยงด้านสินเชื่อ |

| แปลงสินทรัพย์ที่ไม่มีสภาพคล่องให้เป็นหลักทรัพย์ที่สามารถซื้อขายได้ | สินทรัพย์อาจไม่สามารถสร้างกระแสเงินสดตามที่คาดหวังได้ |

| การลดต้นทุน | โครงสร้างที่ซับซ้อน |

| กองทุนมักจะถูกกว่าสินเชื่อแบบดั้งเดิม | ยากที่จะเข้าใจและประเมินความเสี่ยง |

| การกระจายความเสี่ยง | เลเวอเรจสูง |

| กระจายความเสี่ยงระหว่างนักลงทุน | สามารถเพิ่มการสูญเสียได้ |

| การใช้เงินทุนที่เหมาะสมที่สุด | ความผันผวนของตลาด |

| ปลดล็อคมูลค่าสินทรัพย์ เพิ่มประสิทธิภาพ | การเปลี่ยนแปลงของตลาดสามารถส่งผลกระทบต่อประสิทธิภาพได้ |

| แหล่งเงินทุนที่กว้างขึ้น | ปัญหาสภาพคล่อง |

| ดึงดูดทุนนักลงทุนที่มีความหลากหลาย | สภาพคล่องในตลาดรองมีจำกัด |

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

เรียนรู้ว่าการเรียกหลักประกันคืออะไร มันทำงานอย่างไร และเหตุใดจึงถือเป็นความเสี่ยงร้ายแรงต่อผู้ซื้อขายที่ใช้ประโยชน์จากเลเวอเรจในตลาดที่มีความผันผวนด้วยตัวอย่างในโลกแห่งความเป็นจริง

2025-04-25

ค้นพบกองทุนดัชนีที่ดีที่สุดสำหรับปี 2025 พร้อม ETF ชั้นนำที่ควรซื้อ สร้างพอร์ตโฟลิโอที่มีความหลากหลายด้วยตัวเลือกที่ต้นทุนต่ำและให้ผลงานสูงเพื่อการเติบโตในระยะยาว

2025-04-25

เรียนรู้วิธีการสร้างแผนการจัดการความเสี่ยงที่ช่วยปกป้องกลยุทธ์ทางการเงินของคุณและช่วยให้คุณรับมือกับความไม่แน่นอนได้อย่างมั่นใจ

2025-04-25