Dalam pandangan umum, profesional keuangan sering kali dianggap sangat kaya, terutama mereka yang bekerja di perusahaan-perusahaan besar di Wall Street. Bahkan gaji karyawan junior bisa beberapa kali lebih tinggi daripada gaji orang kebanyakan. Hal ini menimbulkan pertanyaan umum: bagaimana para profesional keuangan ini menghasilkan begitu banyak uang? Sebenarnya, gaji tinggi di bidang keuangan sebagian besar didorong oleh penggunaan perangkat dan strategi keuangan yang kompleks yang dapat meningkatkan hasil investasi secara signifikan. Salah satu perangkat tersebut adalah sekuritisasi aset, yang menjadi contoh utama.

Dalam artikel ini, kita akan melihat lebih dekat apa itu sekuritisasi aset, cara kerjanya, manfaatnya, dan risiko yang terlibat, untuk memahami perannya di pasar keuangan.

Definisi Sekuritisasi Aset

Definisi Sekuritisasi Aset

Sekuritisasi aset adalah bentuk sekuritisasi yang bertujuan untuk mengubah aset dengan likuiditas rendah, seperti pinjaman, piutang, dan real estat, menjadi sekuritas yang dapat diperdagangkan di pasar keuangan.

Secara khusus, proses sekuritisasi melibatkan pengumpulan aset-aset ini bersama-sama, kemudian mengkonfigurasi ulang arus kas yang dihasilkan oleh kumpulan tersebut (seperti pokok dan bunga dari pinjaman, atau pembayaran dari piutang) menjadi serangkaian sekuritas dengan profil risiko dan pengembalian yang bervariasi. Sekuritas ini kemudian dijual kepada investor, yang, dengan memegangnya, berbagi dalam pengembalian arus kas masa depan dari kumpulan aset.

Pada intinya, sekuritisasi aset mengubah arus kas aset di masa mendatang (seperti pembayaran pinjaman) menjadi sekuritas yang dapat diperdagangkan, yang memungkinkan perusahaan atau lembaga untuk mengumpulkan dana dengan cepat. Dengan cara ini, hak pendapatan aset di masa mendatang dipisahkan dan dijual kepada investor dalam bentuk sekuritas, sehingga mengaburkan batasan antara pembiayaan langsung dan tidak langsung, dan membuat proses pembiayaan lebih fleksibel dan efisien.

Selain itu, proses ini meningkatkan likuiditas aset dengan memperdagangkan sekuritas di pasar, sehingga mencapai tujuan pembiayaan. Proses ini memungkinkan perusahaan untuk mengakses dana lebih cepat, sekaligus menawarkan peluang investasi yang solid bagi investor, mendorong inovasi, dan pengembangan lebih mendalam di pasar keuangan.

Selain itu, sekuritisasi aset mendiskontokan hak atas arus kas masa depan ke masa kini, sehingga mengamankan pendanaan langsung. Metode ini tidak hanya mengoptimalkan efisiensi penggunaan modal tetapi juga mendiversifikasi risiko, sekaligus menawarkan kepada investor alat dan saluran investasi baru, yang memainkan peran penting dalam pasar keuangan.

Intinya, sekuritisasi aset adalah transformasi pendapatan atau aset yang diharapkan di masa mendatang menjadi sekuritas yang dapat diperdagangkan, yang kemudian dijual kepada investor. Proses ini tidak hanya membantu perusahaan mengumpulkan modal dengan cepat, tetapi juga meningkatkan likuiditas aset yang mendasarinya.

Misalnya, bayangkan Anda mengambil pinjaman sebesar £200.000 dari bank untuk membuka toko bunga. Toko tersebut berjalan dengan baik, menghasilkan laba bersih sebesar £10.000 per bulan. Jika tujuannya adalah untuk mempercepat arus kas, laba yang diharapkan untuk lima tahun ke depan dapat dikemas dalam produk sekuritas. Sekuritas ini akan dijual oleh bank kepada investor lain, yang akan menerima pembayaran bunga secara berkala, dengan pokok pinjaman yang ditebus pada saat jatuh tempo.

Sekuritisasi aset memungkinkan bisnis atau lembaga keuangan mengubah aset mereka menjadi sekuritas yang lebih likuid, mengoptimalkan perputaran modal dan memungkinkan mereka mengamankan dana yang sangat dibutuhkan untuk pertumbuhan. Sementara itu, investor mendapatkan keuntungan dari pengembalian yang relatif stabil. Keuntungan ganda ini meningkatkan kapasitas pembiayaan bagi bisnis dan memberi investor peluang investasi yang baik, mendorong pergerakan dan pemanfaatan modal yang efisien.

Inti dari sekuritisasi aset terletak pada prediktabilitas arus kas aset yang mendasarinya, yang harus stabil dan dapat diperkirakan di masa mendatang. Prediktabilitas ini memastikan bahwa investor dapat memiliki ekspektasi yang wajar tentang pengembalian aset di masa mendatang, sehingga membuatnya lebih menarik. Aset umum dengan arus kas yang dapat diprediksi meliputi pinjaman, pendapatan sewa, dan piutang, karena aset-aset ini sering kali memiliki jadwal yang jelas dan jumlah arus kas yang tetap.

Selama proses sekuritisasi, aset direstrukturisasi melalui pasar modal, mengubah arus kas masa depan menjadi sekuritas yang dapat diperdagangkan. Proses ini meningkatkan likuiditas aset yang jika tidak akan menjadi tidak likuid, sekaligus memungkinkan investor untuk memilih sekuritas dengan berbagai tingkat risiko berdasarkan preferensi mereka. Hal ini memungkinkan alokasi modal yang lebih efisien dan manajemen risiko yang lebih baik.

Singkatnya, sekuritisasi aset membantu bisnis dan lembaga keuangan mengoptimalkan efisiensi modal dengan mengubah arus kas masa depan yang dapat diprediksi menjadi sekuritas yang dapat diperdagangkan, sehingga meningkatkan likuiditas. Hal ini tidak hanya memenuhi kebutuhan pembiayaan tetapi juga memberi investor peluang investasi yang stabil. Selain itu, hal ini mendorong inovasi dan memperdalam pasar keuangan, memfasilitasi alokasi modal yang lebih efisien, mendiversifikasi instrumen keuangan, dan meningkatkan fleksibilitas pasar.

Pengembangan sekuritisasi aset

| Panggung |

Periode |

Fitur Utama |

| Awal |

Tahun 1960-an hingga 1970-an |

Dimulainya sekuritas yang didukung hipotek. |

| Pertumbuhan |

Tahun 1980-an hingga awal 1990-an |

Sekuritisasi kartu, pinjaman. |

| Kompleksitas |

Pertengahan 1990-an hingga 2000-an |

Munculnya CDO, diversifikasi produk. |

| Krisis |

Tahun 2007-2009 |

Krisis subprime, ketidakstabilan pasar. |

| Pemulihan |

tahun 2010-an |

Pemulihan pasar, regulasi lebih ketat. |

| Inovasi |

Tahun 2020-an hingga sekarang |

Inovasi teknologi, kebangkitan keuangan hijau. |

Penjelasan Prosedur Sekuritisasi Aset

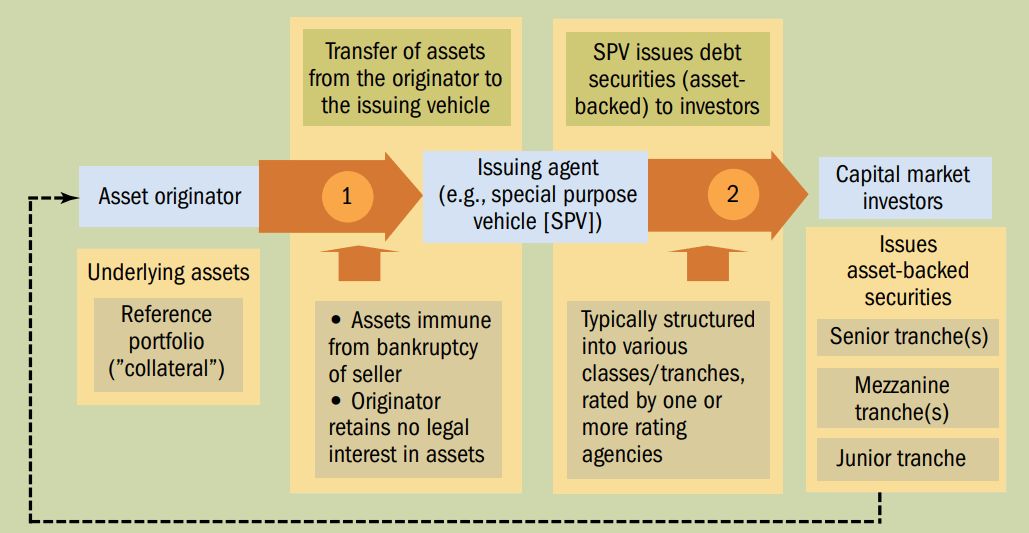

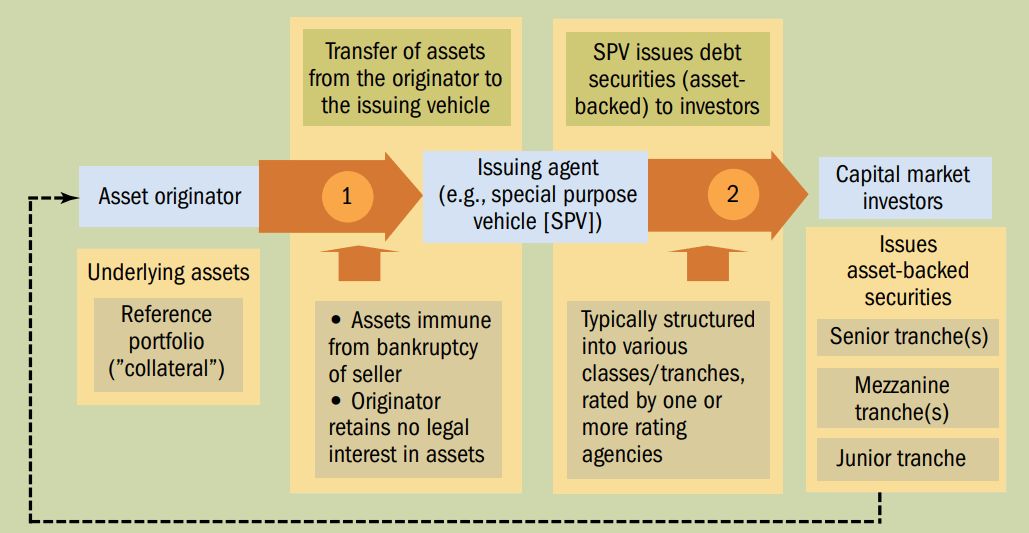

Proses sekuritisasi aset melibatkan konversi sekelompok aset penghasil uang tunai menjadi sekuritas yang dapat diperdagangkan, yang kemudian digunakan untuk mengumpulkan dana dari investor. Tahapan utama dari proses ini meliputi pengumpulan aset, penerbitan sekuritas, dan pengelolaan arus kas.

Proses sekuritisasi dimulai dengan lembaga asal, seperti bank atau perusahaan peminjaman, yang menjual asetnya (misalnya pinjaman atau piutang) kepada Special Purpose Vehicle (SPV) dengan imbalan dana. Dana ini dapat diinvestasikan kembali atau digunakan untuk kegiatan bisnis lainnya, sehingga meningkatkan fleksibilitas keuangan dan penggunaan modal yang efisien.

Bagian proses ini disebut sebagai penggabungan aset. Biasanya, lembaga keuangan akan mengumpulkan dan mengemas jenis pinjaman yang serupa (misalnya hipotek atau pinjaman mobil) ke dalam suatu kumpulan sebelum mentransfernya ke SPV. SPV memegang aset-aset ini dan mengelola arus kasnya, mengisolasi risiko aset dari bisnis lembaga lainnya. Hal ini memungkinkan arus kas aset untuk diperdagangkan di pasar sekuritisasi.

Kemudian, SPV akan menyusun sekuritas ke dalam beberapa lapisan sesuai dengan tingkat risiko dan pengembalian yang berbeda-beda. Lapisan-lapisan ini biasanya meliputi sekuritas senior, sekuritas mezzanine, dan sekuritas subordinat, dengan masing-masing lapisan memiliki tingkat risiko yang berbeda.

Untuk meningkatkan daya tarik sekuritas ini di pasar, lembaga pemeringkat kredit biasanya digunakan untuk menilai peringkatnya. Peringkat yang tinggi menunjukkan keamanan yang lebih baik, sehingga investor lebih cenderung untuk membelinya. Selain itu, untuk lebih mengurangi risiko investor, berbagai langkah peningkatan kredit dapat diterapkan. Langkah-langkah ini termasuk agunan berlebih, dana cadangan, dan jaminan pihak ketiga.

Agunan berlebih mengacu pada nilai total aset acuan yang lebih tinggi daripada jumlah sekuritas yang diterbitkan, sehingga memberikan margin keamanan tambahan. Dana cadangan ditetapkan melalui pembentukan dana cadangan untuk mengatasi potensi risiko gagal bayar dalam kumpulan aset, sementara jaminan pihak ketiga melibatkan lembaga eksternal yang menyediakan keamanan ekstra untuk lebih meningkatkan keamanan sekuritas. Langkah-langkah peningkatan ini secara efektif meningkatkan kepercayaan investor dan mengurangi risiko investasi.

Selanjutnya, SPV menerbitkan sekuritas berlapis ini dalam bentuk obligasi dan menjualnya kepada investor di pasar. Sekuritas senior menawarkan pengembalian yang lebih stabil, meskipun dengan imbal hasil yang lebih rendah, sedangkan sekuritas subordinasi memberikan pengembalian yang lebih tinggi tetapi disertai risiko yang lebih besar. Struktur berlapis dan metode penerbitan obligasi ini memungkinkan investor untuk berpartisipasi dalam investasi dengan profil risiko-imbal hasil yang bervariasi, sesuai dengan kebutuhan masing-masing.

Manajemen arus kas merupakan elemen penting dalam penerapan sekuritisasi aset. Peminjam (seperti pembeli rumah) melakukan pembayaran sesuai dengan ketentuan kontrak, yang pertama-tama ditagih oleh Special Purpose Vehicle (SPV). SPV kemudian mengalokasikan arus kas ini sesuai dengan prioritas dan tingkat risiko sekuritas, mengubah arus kas dari kumpulan aset menjadi pembayaran bunga dan pokok kepada pemegang sekuritas. Investor menerima pembayaran bunga secara berkala dan pokok pinjaman mereka ditebus saat sekuritas jatuh tempo.

Proses ini memastikan distribusi keuntungan yang adil. SPV bertanggung jawab untuk mengalokasikan arus kas yang dihasilkan oleh kumpulan aset (seperti pembayaran kembali) sesuai dengan prioritas obligasi. Bergantung pada tingkat risiko sekuritas, pemegang obligasi berisiko tinggi dapat menerima keuntungan yang lebih tinggi, sementara mereka yang memegang obligasi berisiko rendah akan memperoleh keuntungan yang relatif lebih rendah. Dengan cara ini, investor dapat menyelaraskan keuntungan mereka dengan toleransi risiko dan ekspektasi keuntungan masing-masing, yang membantu mereka mencapai tujuan investasi mereka.

Sepanjang siklus sekuritisasi aset, SPV bertanggung jawab untuk mengelola dan mengawasi kumpulan aset acuan, memastikan bahwa arus kas diterima dengan baik. Selain itu, SPV harus secara berkala melaporkan kinerja kumpulan aset kepada investor dan pihak terkait, memastikan transparansi dan kepatuhan.

Manfaat dan Risiko Sekuritisasi Aset

Sekuritisasi aset menawarkan beberapa manfaat penting. Manfaat ini tidak hanya menguntungkan pemegang aset tetapi juga berdampak positif pada investor, pasar keuangan, dan ekonomi yang lebih luas. Namun, meskipun menyediakan alat bagi lembaga keuangan untuk pendanaan dan diversifikasi risiko, sekuritisasi juga menimbulkan berbagai risiko.

Salah satu manfaat utama sekuritisasi aset adalah kemampuannya untuk mengurangi biaya penerbitan. Dengan mengubah aset menjadi sekuritas, perusahaan dapat mengumpulkan dana dengan suku bunga yang lebih rendah. Metode ini biasanya lebih hemat biaya daripada pinjaman tradisional, sehingga mengurangi biaya yang terkait dengan pembiayaan langsung dan menyediakan saluran pembiayaan yang lebih efisien dan terjangkau bagi bisnis.

Selain itu, dengan mendistribusikan aset kredit ke berbagai investor, sekuritisasi aset secara efektif mengurangi konsentrasi risiko kredit. Mekanisme diversifikasi ini memastikan bahwa risiko tidak terpusat pada satu pemberi pinjaman atau lembaga keuangan, sehingga meningkatkan stabilitas sistem keuangan secara keseluruhan.

Pengemasan aset yang tersebar ke dalam sekuritas juga memungkinkan terciptanya skala ekonomi. Hal ini tidak hanya memusatkan pengelolaan aset, tetapi juga mengoptimalkan penggunaan sumber daya, mengurangi biaya operasional sekaligus meningkatkan pemanfaatan aset.

Selain itu, mengubah arus kas masa depan menjadi surat berharga dapat meningkatkan likuiditas aset secara signifikan. Transformasi ini membuat aset yang sebelumnya sulit dilikuidasi dengan cepat menjadi dapat diperdagangkan, sehingga aset tersebut dapat dikonversi menjadi uang tunai dengan lebih cepat di pasar. Hal ini tidak hanya mengoptimalkan efisiensi penggunaan modal, tetapi juga meningkatkan fleksibilitas pengelolaan aset, sehingga memungkinkan bisnis dan lembaga keuangan untuk menggunakan dan mengalokasikan dana secara lebih efektif.

Pendekatan ini juga memungkinkan lembaga keuangan untuk melepaskan modal yang terikat dalam pinjaman, sehingga meningkatkan rasio modal mereka. Pelepasan ini memperkuat basis modal lembaga dan meningkatkan kapasitasnya untuk mengelola risiko, sehingga memungkinkannya untuk lebih tahan terhadap volatilitas pasar dan ketidakpastian ekonomi sekaligus mendukung ekspansi bisnis dan manajemen risiko.

Risiko kredit merupakan salah satu risiko utama dalam sekuritisasi aset, yang mengacu pada kemungkinan bahwa gagal bayar atas aset acuan dapat mencegah investor menerima pengembalian yang diharapkan tepat waktu. Risiko ini terwujud dalam dua cara utama. Pertama, gagal bayar atas aset acuan merupakan risiko utama. Jika aset acuan, seperti pinjaman atau piutang, gagal bayar (misalnya, jika peminjam gagal membayar tepat waktu), hal itu akan berdampak langsung pada pengembalian dari produk yang disekuritisasi, sehingga mencegah investor menerima pengembalian yang diharapkan sesuai jadwal.

Kedua, perubahan dalam peringkat kredit merupakan risiko kritis. Peringkat kredit suatu sekuritas dapat diturunkan karena memburuknya kualitas aset yang mendasarinya, yang pada gilirannya dapat memengaruhi nilai pasar sekuritas dan, akibatnya, laba bagi investor. Adanya risiko kredit ini berarti bahwa, meskipun memberikan manfaat pembiayaan, risiko tersebut juga memerlukan manajemen dan penilaian yang cermat.

Risiko struktural merupakan faktor risiko utama lainnya, yang terutama meliputi kompleksitas struktur produk dan risiko yang terkait dengan struktur hierarkis. Produk yang disekuritisasi sering kali memiliki struktur yang rumit, dan ketika melibatkan beberapa lapisan utang (seperti dalam CDO), kompleksitas ini dapat menyulitkan investor untuk sepenuhnya memahami dan menilai risiko produk yang sebenarnya.

Pada saat yang sama, meskipun struktur hierarkis (seperti sekuritas senior dan subordinasi) dapat membantu mendiversifikasi risiko, investor dalam sekuritas subordinasi dapat menghadapi kerugian yang signifikan jika aset yang mendasarinya mengalami gagal bayar yang meluas. Kompleksitas struktur ini dan perbedaan antara tingkatan membuat manajemen risiko lebih menantang, sehingga meningkatkan ketidakpastian yang terkait dengan investasi.

Terakhir, sekuritisasi aset juga membawa risiko leverage yang signifikan, terutama ketika frekuensi dan skala sekuritisasi meningkat secara dramatis. Misalnya, perusahaan pinjaman kecil dapat memperluas upaya sekuritisasi mereka dengan cepat, sehingga memperbesar efek leverage. Hal ini dapat menyebabkan risiko sistemik jika tingkat gagal bayar yang rendah pun terakumulasi dengan cepat dan memicu ketidakstabilan keuangan yang lebih luas.

Dengan asumsi perusahaan-perusahaan ini biasanya memiliki tingkat utang macet di bawah 2%, pendapatan bunga yang dihasilkan biasanya cukup untuk menutupi kerugian ini. Namun, ketika skala sekuritisasi aset meluas dengan cepat, bahkan tingkat utang macet yang rendah dapat dengan cepat terakumulasi, yang menyebabkan risiko sistemik yang signifikan dan meningkatkan kerentanan seluruh sistem keuangan.

Meskipun sekuritisasi aset berpotensi meningkatkan likuiditas dan efisiensi pasar keuangan, hal itu juga dapat menimbulkan risiko pada sistem keuangan. Hal ini terbukti selama krisis keuangan 2008, di mana penggunaan CDO dan Credit Default Swaps (CDS) yang berlebihan menyebabkan ketidakstabilan pasar, yang pada akhirnya memicu kemerosotan ekonomi yang parah.

Kesimpulannya, sekuritisasi aset dapat meningkatkan efisiensi pembiayaan dan menurunkan suku bunga pinjaman secara signifikan, sehingga memudahkan individu dan bisnis untuk mengakses dana yang mereka butuhkan, sehingga mendorong pertumbuhan ekonomi. Namun, proses ini juga dapat memperkenalkan produk keuangan yang lebih kompleks, yang dapat membuat investor biasa menghadapi risiko keuangan yang lebih tinggi. Pada saat yang sama, produk sekuritisasi yang rumit ini dapat meningkatkan ketidakpastian di pasar keuangan, yang berarti investor harus menilai risiko terkait secara cermat untuk memastikan mereka membuat keputusan investasi yang tepat.

Manfaat dan Risiko Sekuritisasi Aset

| Manfaat |

Risiko

|

| Peningkatan Likuiditas

|

Risiko Kredit

|

| Mengubah aset tidak likuid menjadi surat berharga yang dapat diperdagangkan. |

Aset mungkin gagal menghasilkan arus kas yang diharapkan. |

| Pengurangan Biaya

|

Struktur Kompleks

|

| Dana seringkali lebih murah daripada pinjaman tradisional. |

Sulit untuk memahami dan menilai risiko. |

| Diversifikasi Risiko

|

Leverage Tinggi

|

| Menyebarkan risiko kepada investor. |

Dapat memperbesar kerugian. |

| Pemanfaatan Modal yang Dioptimalkan

|

Volatilitas Pasar

|

| Membuka nilai aset, meningkatkan efisiensi. |

Perubahan pasar dapat memengaruhi kinerja. |

| Sumber Pendanaan yang Lebih Luas

|

Masalah Likuiditas

|

| Menarik modal investor yang beragam. |

Likuiditas pasar sekunder terbatas. |

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.

Definisi Sekuritisasi Aset

Definisi Sekuritisasi Aset