Торговля

Краткое содержание:

Краткое содержание:

Секьюритизация активов — это процесс конвертации неликвидных активов, таких как кредиты, ипотечные кредиты или дебиторская задолженность, в торгуемые ценные бумаги.

В общественном мнении финансовые специалисты часто считаются невероятно богатыми, особенно те, кто работает в влиятельных фирмах Уолл-стрит. Даже зарплата младшего сотрудника может быть в несколько раз выше, чем у среднестатистического человека. Это поднимает распространенный вопрос: как эти финансовые специалисты зарабатывают так много денег? Правда в том, что высокие зарплаты в сфере финансов в значительной степени обусловлены использованием сложных финансовых инструментов и стратегий, которые могут значительно повысить доходность инвестиций. Одним из таких инструментов является секьюритизация активов, которая выделяется как яркий пример.

В этой статье мы подробнее рассмотрим, что такое секьюритизация активов, как она работает, ее преимущества и связанные с ней риски, чтобы понять ее роль на финансовых рынках.

Определение секьюритизации активов

Определение секьюритизации активов

Секьюритизация активов — это форма секьюритизации, направленная на трансформацию активов с низкой ликвидностью, таких как кредиты, дебиторская задолженность и недвижимость, в ценные бумаги, которыми можно торговать на финансовых рынках.

В частности, процесс секьюритизации включает объединение этих активов вместе, а затем реконфигурацию денежных потоков, генерируемых пулом (таких как основной долг и проценты по кредитам или платежи по дебиторской задолженности) в ряд ценных бумаг с различными профилями риска и доходности. Затем эти ценные бумаги продаются инвесторам, которые, удерживая их, разделяют будущие денежные потоки от пула активов.

По своей сути секьюритизация активов преобразует будущие денежные потоки активов (например, погашение кредитов) в торгуемые ценные бумаги, позволяя компаниям или учреждениям быстро привлекать средства. Таким образом, будущие права на доход от активов разделяются и продаются инвесторам в форме ценных бумаг, стирая грань между прямым и косвенным финансированием и делая процесс финансирования более гибким и эффективным.

Более того, этот процесс повышает ликвидность активов за счет торговли ценными бумагами на рынке, тем самым достигая цели финансирования. Он позволяет компаниям получать доступ к средствам быстрее, предлагая инвесторам надежные инвестиционные возможности, стимулируя инновации и более глубокое развитие на финансовых рынках.

Кроме того, секьюритизация активов дисконтирует права на будущие денежные потоки к настоящему, тем самым обеспечивая немедленное финансирование. Этот метод не только оптимизирует эффективность использования капитала, но и диверсифицирует риск, предлагая инвесторам новые инвестиционные инструменты и каналы, играя решающую роль на финансовых рынках.

По сути, секьюритизация активов — это преобразование будущих ожидаемых доходов или активов в торгуемые ценные бумаги, которые затем продаются инвесторам. Этот процесс не только помогает фирмам быстро привлекать капитал, но и повышает ликвидность базовых активов.

Например, представьте, что вы берете кредит в размере 200 000 фунтов стерлингов в банке, чтобы открыть цветочный магазин. Магазин работает хорошо, принося чистую прибыль в размере 10 000 фунтов стерлингов в месяц. Если цель состоит в ускорении денежного потока, ожидаемая прибыль на следующие пять лет может быть упакована в ценную бумагу. Эти ценные бумаги будут продаваться банком другим инвесторам, которые будут получать регулярные процентные платежи, а основная сумма будет выкуплена по истечении срока.

Секьюритизация активов позволяет компаниям или финансовым учреждениям превратить свои активы в более ликвидные ценные бумаги, оптимизируя оборачиваемость капитала и позволяя им получить срочно необходимые средства для роста. Между тем, инвесторы получают выгоду от относительно стабильной прибыли. Это двойное преимущество увеличивает финансовые возможности для предприятий и предоставляет инвесторам надежные инвестиционные возможности, способствуя эффективному движению и использованию капитала.

Суть секьюритизации активов заключается в предсказуемости денежных потоков базового актива, которые должны быть стабильными и предсказуемыми в будущем. Эта предсказуемость гарантирует, что инвесторы могут иметь разумные ожидания относительно будущих доходов актива, что делает его более привлекательным. Обычные активы с предсказуемыми денежными потоками включают кредиты, доход от аренды и дебиторскую задолженность, поскольку они часто имеют четкий график и фиксированные суммы денежных потоков.

В процессе секьюритизации активы реструктурируются через рынки капитала, преобразуя будущие денежные потоки в торгуемые ценные бумаги. Этот процесс повышает ликвидность активов, которые в противном случае были бы неликвидными, а также позволяет инвесторам выбирать ценные бумаги с различными уровнями риска в зависимости от их предпочтений. Это позволяет более эффективно распределять капитал и лучше управлять рисками.

Подводя итог, секьюритизация активов помогает компаниям и финансовым учреждениям оптимизировать эффективность капитала, конвертируя предсказуемые будущие денежные потоки в торгуемые ценные бумаги, улучшая ликвидность. Она не только удовлетворяет потребности в финансировании, но и предоставляет инвесторам стабильные инвестиционные возможности. Более того, она стимулирует инновации и углубляет финансовые рынки, способствуя более эффективному распределению капитала, диверсификации финансовых инструментов и повышению гибкости рынка.

| Этап | Период | Основные характеристики |

| Исходный | 1960-е-1970-е годы | Начало выпуска ипотечных ценных бумаг. |

| Рост | 1980-е - начало 1990-х | Секьюритизация карт, кредитов. |

| Сложность | Середина 1990-х-2000-е гг. | Рост CDO, диверсификация продукции. |

| Кризис | 2007-2009 | Кризис субстандартного кредитования, нестабильность рынка. |

| Восстановление | 2010-е | Восстановление рынка, ужесточение регулирования. |

| Инновации | 2020-е годы-настоящее время | Развитие технологических инноваций и зеленого финансирования. |

Объяснение процедуры секьюритизации активов

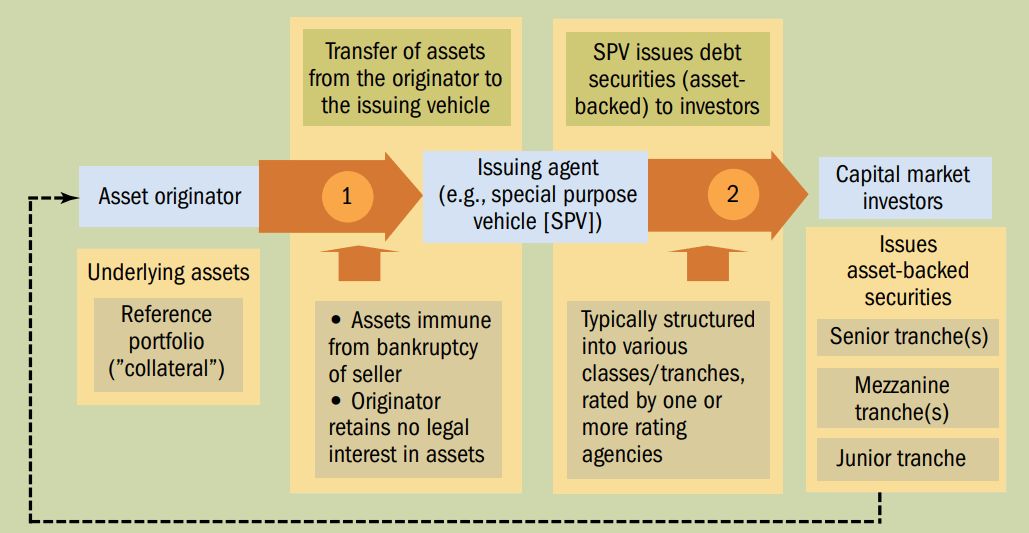

Процесс секьюритизации активов включает конвертацию группы активов, генерирующих денежные средства, в торгуемые ценные бумаги, которые затем используются для привлечения средств инвесторов. Ключевые этапы этого процесса включают объединение активов, выпуск ценных бумаг и управление денежными потоками.

Процесс секьюритизации начинается с учреждения-инициатора, например, банка или кредитной компании, которая продает свои активы (например, кредиты или дебиторскую задолженность) компании специального назначения (SPV) в обмен на средства. Эти средства могут быть реинвестированы или использованы для других видов деятельности, тем самым повышая финансовую гибкость и эффективное использование капитала.

Этот раздел процесса называется объединением активов. Обычно финансовое учреждение собирает и упаковывает схожие типы кредитов (например, ипотечные кредиты или автокредиты) в пул перед тем, как передать их SPV. SPV держит эти активы и управляет их денежными потоками, изолируя риск активов от остального бизнеса учреждения. Это позволяет торговать денежными потоками активов на рынке секьюритизации.

Затем SPV структурирует ценные бумаги в различные слои в соответствии с их различными уровнями риска и доходности. Эти слои обычно включают старшие ценные бумаги, мезонинные ценные бумаги и подчиненные ценные бумаги, причем каждый слой несет определенный уровень риска.

Для повышения привлекательности этих ценных бумаг на рынке обычно привлекаются кредитные рейтинговые агентства для оценки их рейтингов. Высокий рейтинг указывает на большую безопасность, что делает инвесторов более склонными к их покупке. Кроме того, для дальнейшего снижения риска инвесторов могут быть реализованы различные меры по повышению кредитного качества. Эти меры включают избыточное обеспечение, резервные фонды и гарантии третьих лиц.

Избыточное обеспечение относится к общей стоимости базовых активов, превышающей сумму выпущенных ценных бумаг, что обеспечивает дополнительный запас прочности. Резервные фонды создаются путем создания резервного фонда для устранения потенциальных рисков дефолта в пуле активов, в то время как гарантии третьих лиц включают внешние институты, предоставляющие дополнительное обеспечение для дальнейшего повышения безопасности ценных бумаг. Эти меры по повышению эффективности повышают доверие инвесторов и снижают инвестиционные риски.

Впоследствии SPV выпускает эти многослойные ценные бумаги в форме облигаций и продает их инвесторам на рынке. Старшие ценные бумаги предлагают более стабильную доходность, хотя и с более низкой доходностью, в то время как субординированные ценные бумаги обеспечивают более высокую доходность, но сопряжены с большим риском. Эта многослойная структура и метод выпуска облигаций позволяют инвесторам участвовать в инвестициях с различными профилями риска и доходности в соответствии с их индивидуальными потребностями.

Управление денежными потоками является важнейшим элементом в реализации секьюритизации активов. Заемщики (например, покупатели жилья) осуществляют выплаты в соответствии с условиями договора, которые сначала собираются компанией специального назначения (SPV). Затем SPV распределяет эти денежные потоки в соответствии с приоритетом и уровнями риска ценных бумаг, конвертируя денежные потоки из пула активов в выплаты процентов и основного долга держателям ценных бумаг. Инвесторы получают регулярные выплаты процентов и выкупают свой основной долг по истечении срока действия ценных бумаг.

Этот процесс обеспечивает справедливое распределение доходов. SPV отвечает за распределение денежных потоков, генерируемых пулом активов (например, погашений) в соответствии с приоритетом облигаций. В зависимости от уровня риска ценных бумаг держатели облигаций с более высоким риском могут получать более высокий доход, в то время как держатели облигаций с более низким риском будут получать относительно более низкий доход. Таким образом, инвесторы могут согласовывать свой доход с индивидуальной толерантностью к риску и ожиданиями по доходности, помогая им достигать своих инвестиционных целей.

На протяжении всего жизненного цикла секьюритизации активов SPV отвечает за управление и надзор за базовым пулом активов, гарантируя, что денежные потоки будут получены надлежащим образом. Кроме того, SPV должна регулярно отчитываться о результатах пула активов перед инвесторами и соответствующими сторонами, обеспечивая прозрачность и соответствие.

Преимущества и риски секьюритизации активов

Секьюритизация активов предлагает несколько существенных преимуществ. Эти преимущества не только выгодны держателям активов, но и оказывают положительное влияние на инвесторов, финансовые рынки и экономику в целом. Однако, предоставляя финансовым учреждениям инструменты для финансирования и диверсификации рисков, она также вносит различные риски.

Одним из основных преимуществ секьюритизации активов является ее способность снижать издержки эмиссии. Конвертируя активы в ценные бумаги, компании могут привлекать средства по более низким процентным ставкам. Этот метод, как правило, более экономически эффективен, чем традиционное кредитование, тем самым снижая расходы, связанные с прямым финансированием, и предоставляя компаниям более эффективный и доступный канал финансирования.

Более того, распределяя кредитные активы среди ряда инвесторов, секьюритизация активов эффективно снижает концентрацию кредитного риска. Этот механизм диверсификации гарантирует, что риск не будет сконцентрирован в одном кредиторе или финансовом учреждении, что повышает общую стабильность финансовой системы.

Упаковка рассредоточенных активов в ценные бумаги также позволяет экономить за счет масштаба. Это не только централизует управление активами, но и оптимизирует использование ресурсов, снижая эксплуатационные расходы и одновременно повышая эффективность использования активов.

Более того, конвертация будущих денежных потоков в ценные бумаги может значительно повысить ликвидность активов. Эта трансформация делает активы, которые в противном случае было бы трудно быстро ликвидировать, торгуемыми, позволяя быстрее конвертировать их в наличные на рынке. Это не только оптимизирует эффективность использования капитала, но и повышает гибкость управления активами, позволяя предприятиям и финансовым учреждениям более эффективно размещать и распределять средства.

Этот подход также позволяет финансовым учреждениям высвобождать капитал, связанный в кредитах, тем самым улучшая их капитальные показатели. Это высвобождение укрепляет капитальную базу учреждения и повышает его способность управлять рисками, позволяя ему лучше противостоять волатильности рынка и экономической неопределенности, одновременно поддерживая расширение бизнеса и управление рисками.

Кредитный риск является одним из основных рисков при секьюритизации активов, ссылаясь на возможность того, что дефолты по базовым активам могут помешать инвесторам получить ожидаемую прибыль вовремя. Этот риск проявляется двумя основными способами. Во-первых, дефолт по базовым активам является ключевым риском. Если базовые активы, такие как кредиты или дебиторская задолженность, дефолтны (например, если заемщик не погашает вовремя), это напрямую повлияет на доходность секьюритизированных продуктов, не позволяя инвесторам получать ожидаемую прибыль в запланированные сроки.

Во-вторых, изменения кредитных рейтингов представляют собой критический риск. Кредитный рейтинг ценной бумаги может быть понижен из-за ухудшения качества базовых активов, что в свою очередь может повлиять на рыночную стоимость ценной бумаги и, следовательно, на доходность для инвесторов. Наличие этих кредитных рисков означает, что, хотя они и обеспечивают финансовые преимущества, они также требуют тщательного управления и оценки.

Структурный риск — еще один ключевой фактор риска, в первую очередь охватывающий сложность структуры продукта и риски, связанные с иерархическими структурами. Секьюритизированные продукты часто имеют сложную структуру, и когда задействованы несколько слоев долга (например, в CDO), эта сложность может затруднить для инвесторов полное понимание и оценку фактических рисков продукта.

В то же время, хотя иерархические структуры (такие как старшие и подчиненные ценные бумаги) могут помочь диверсифицировать риск, инвесторы в подчиненные ценные бумаги могут столкнуться со значительными потерями, если базовые активы столкнутся с широко распространенными дефолтами. Сложность этих структур и дифференциация между уровнями усложняют управление рисками, тем самым увеличивая неопределенность, связанную с инвестициями.

Наконец, секьюритизация активов также несет в себе значительные риски кредитного плеча, особенно когда частота и масштабы секьюритизации резко возрастают. Например, небольшие кредитные компании могут быстро расширять свои усилия по секьюритизации, увеличивая эффект кредитного плеча. Это может привести к системным рискам, если даже низкий уровень дефолта быстро накапливается и вызывает более широкую финансовую нестабильность.

Если предположить, что эти компании обычно имеют ставку плохих долгов менее 2%, то полученный процентный доход обычно достаточен для покрытия этих убытков. Однако, когда масштаб секьюритизации активов быстро расширяется, даже низкая ставка плохих долгов может быстро накапливаться, что приводит к значительным системным рискам и повышает уязвимость всей финансовой системы.

Хотя секьюритизация активов имеет потенциал для повышения ликвидности и эффективности финансового рынка, она также может привнести риски в финансовую систему. Это было очевидно во время финансового кризиса 2008 года, когда чрезмерное использование CDO и кредитных дефолтных свопов (CDS) привело к нестабильности рынка, в конечном итоге спровоцировав серьезный экономический спад.

В заключение следует отметить, что секьюритизация активов может значительно повысить эффективность финансирования и снизить процентные ставки по кредитам, что упрощает физическим и юридическим лицам доступ к необходимым им средствам, тем самым способствуя экономическому росту. Однако этот процесс может также ввести более сложные финансовые продукты, которые могут подвергнуть обычных инвесторов более высоким финансовым рискам. В то же время эти сложные секьюритизированные продукты могут повысить неопределенность на финансовых рынках, а это означает, что инвесторы должны тщательно оценивать сопутствующие риски, чтобы гарантировать принятие обоснованных инвестиционных решений.

| Преимущества | Риски |

| Улучшенная ликвидность | Кредитный риск |

| Конвертирует неликвидные активы в торгуемые ценные бумаги. | Активы могут не генерировать ожидаемые денежные потоки. |

| Сокращение затрат | Сложная структура |

| Средства часто дешевле традиционных кредитов. | Трудно понять и оценить риск. |

| Диверсификация рисков | Высокое кредитное плечо |

| Распределяет риск между инвесторами. | Может увеличить потери. |

| Оптимизированное использование капитала | Волатильность рынка |

| Раскрывает ценность активов, повышая эффективность. | Изменения на рынке могут повлиять на производительность. |

| Более широкие источники финансирования | Проблемы с ликвидностью |

| Привлекает разнообразный инвестиционный капитал. | Ограниченная ликвидность вторичного рынка. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Узнайте на реальном примере, что такое маржин-колл, как он работает и почему он представляет серьезный риск для трейдеров, использующих кредитное плечо на волатильных рынках.

2025-04-25

Откройте для себя лучшие индексные фонды на 2025 год с лучшими ETF для покупки. Создайте диверсифицированный портфель с недорогими, высокоэффективными вариантами для долгосрочного роста.

2025-04-25

Узнайте, как создать план управления рисками, который защитит ваши финансовые стратегии и поможет вам уверенно преодолевать неопределенность.

2025-04-25