การเทรด

เกี่ยวกับ EBC

กิจกรรม

เผยแพร่เมื่อ: 2024-12-11

คุณเคยสงสัยไหมว่าทำไมนักลงทุนบางคนถึงดูเหมือนจะทำกำไรได้แม้ว่าตลาดจะตกต่ำ หรือทำไมบางคนจึงเลือกหุ้นที่มีมูลค่าเพิ่มขึ้นอย่างต่อเนื่องตลอดเวลา หากเป็นเช่นนั้น คุณคงเคยพบกับคำว่าการลงทุนแบบเน้นมูลค่า แต่จริงๆ แล้ว คำว่าการลงทุนแบบเน้นมูลค่าหมายความว่าอย่างไร และจะส่งผลดีต่อคุณได้อย่างไร

การลงทุนแบบเน้นมูลค่าเป็นกลยุทธ์ที่ผ่านการทดสอบของเวลามาแล้ว โดยได้รับความนิยมจากนักลงทุนในตำนานอย่าง Warren Buffett และ Benjamin Graham แก่นแท้ของกลยุทธ์นี้ คือ การค้นหาหุ้นที่มีมูลค่าต่ำกว่ามูลค่าจริงและถือไว้จนกว่าตลาดจะรับรู้ถึงมูลค่าที่แท้จริงของหุ้นเหล่านั้น แต่คุณจะระบุอัญมณีที่ซ่อนอยู่เหล่านั้นได้อย่างไร และกลยุทธ์นี้เปรียบเทียบกับกลยุทธ์อื่นๆ เช่น การลงทุนเพื่อการเติบโตได้อย่างไร

ในบทความนี้ เรา จะ มาวิเคราะห์ว่าการลงทุนแบบเน้นคุณค่าคืออะไร สำรวจตัวอย่างที่มีชื่อเสียงบางส่วน และเน้นว่าการลงทุนแบบเน้นคุณค่าเปรียบเทียบกับรูปแบบการลงทุนอื่น ๆ ได้อย่างไร

ความหมาย ของ การลงทุนแบบเน้นคุณค่า

การลงทุนแบบเน้นมูลค่าเป็นกลยุทธ์การลงทุนที่เน้นการซื้อหุ้นที่มีมูลค่าต่ำกว่ามูลค่าที่แท้จริง โดยพื้นฐานแล้ว การลงทุนแบบเน้นมูลค่าเกี่ยวข้องกับแนวคิดที่ว่าตลาดหุ้นอาจตอบสนองต่อข่าวสาร ความรู้สึกของตลาด หรือความท้าทายในระยะสั้นมากเกินไป จนทำให้หุ้นมีมูลค่าต่ำกว่ามูลค่าที่แท้จริง ซึ่งถือเป็นโอกาสให้นักลงทุนซื้อหุ้นเหล่านี้ในราคาที่ลดลง โดยคาดหวังว่าตลาดจะแก้ไขข้อผิดพลาดด้านราคาได้ในที่สุด เพื่อระบุโอกาสเหล่านี้ นักลงทุนแบบเน้นมูลค่ามักจะประเมินองค์ประกอบสำคัญสี่ประการ ได้แก่

พลังแห่งการสร้างรายได้: ความสามารถของบริษัทในการสร้างกำไรที่สม่ำเสมอตลอดเวลา

ความแข็งแกร่งทางการเงิน: งบดุลที่แข็งแกร่งโดยมีหนี้ต่ำและเงินสำรองที่แข็งแกร่ง

การประเมินมูลค่า: ราคาของหุ้นเมื่อเทียบกับมูลค่าที่แท้จริง มักวัดโดยใช้ตัวชี้วัด เช่น อัตราส่วน P/E หรือ P/B

อัตราผลตอบแทนจากเงินปันผลและการมุ่งเน้นที่ผู้ถือหุ้น: ความมุ่งมั่นของบริษัทในการคืนมูลค่าให้กับนักลงทุนผ่านเงินปันผลหรือการซื้อหุ้นคืน

โดยการเน้นที่องค์ประกอบเหล่านี้ นักลงทุนแบบเน้นมูลค่ามุ่งหวังที่จะลดความเสี่ยงในขณะที่วางตำแหน่งตัวเองให้พร้อมสำหรับการเติบโตในระยะยาวในขณะที่ตลาดแก้ไขการประเมินมูลค่าต่ำเกินไป

กฎข้อที่หนึ่ง สำหรับ การลงทุนแบบเน้นมูลค่า

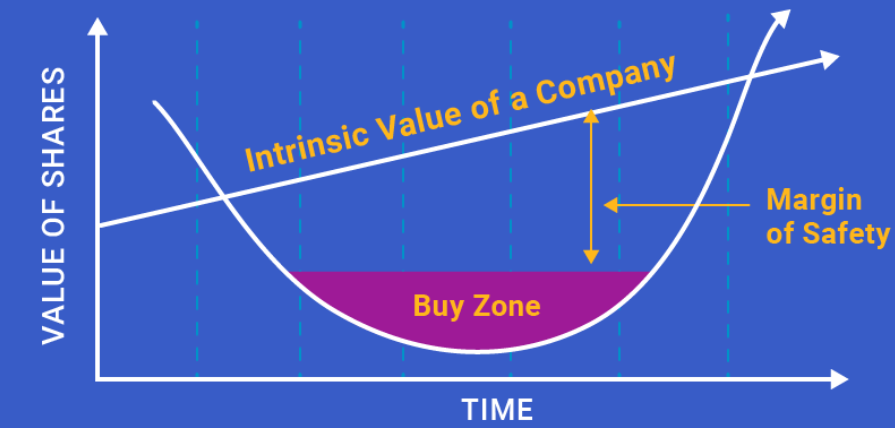

กฎข้อแรกในกลยุทธ์นี้มักจะสรุปไว้ในสุภาษิตที่มีชื่อเสียง ของ เบนจามิน เกรแฮม: " ส่วนต่างความปลอดภัย" หลักการนี้เน้นย้ำถึงความสำคัญของการลงทุนโดยมีเงินสำรองไว้เพื่อป้องกันตัวเองจากการสูญเสียที่อาจเกิดขึ้น "ส่วนต่างความปลอดภัย" นั้นโดยพื้นฐานแล้วคือความแตกต่างระหว่างมูลค่าที่แท้จริงของหุ้น (ซึ่งก็ คือ มูลค่าที่แท้จริงตามการวิเคราะห์พื้นฐาน) และราคาตลาด (ซึ่งก็คือราคาที่คุณจ่ายไป)

โดยสรุปแล้ว หากคุณซื้อหุ้นในราคาที่ลดลงอย่างมากเมื่อเทียบกับมูลค่าที่แท้จริงของหุ้น คุณ ก็ กำลังสร้าง "บัฟเฟอร์" ที่จะปกป้องคุณจากความผันผวนของตลาด ความเสี่ยงเฉพาะบริษัท และแม้แต่เหตุการณ์ที่ไม่คาดคิดซึ่งอาจส่งผลกระทบต่อราคาหุ้น ยิ่งมีระยะขอบความปลอดภัยสูง การลงทุนก็จะมีความเสี่ยงน้อยลง

ความสำคัญของ “ขอบเขตความปลอดภัย” สามารถแบ่งออกได้เป็น 3 ประเด็นหลัก:

ลดความเสี่ยง: การซื้อหุ้นที่มีมูลค่าต่ำกว่าราคาจริงจะทำให้ คุณ มีความเสี่ยงจากการจ่ายเงินมากเกินไปน้อยลง แม้ว่าหุ้นดังกล่าวจะไม่เป็นไปตามที่คาดไว้ แต่ระดับความปลอดภัยก็ช่วยลดการสูญเสียที่อาจเกิดขึ้นได้

การมุ่งเน้นในระยะยาว: อัตรากำไรขั้นต้นที่สูงหมายถึง คุณ มีแนวโน้มที่จะตื่นตระหนกน้อยลงระหว่างช่วงที่ตลาดตกต่ำหรือเกิดความผันผวนในระยะสั้น เนื่องจากคุณ ได้ ลงทุนในราคาที่เสนอการป้องกันความเสี่ยงด้านลบ

ปกป้องจากความไม่แน่นอน: ในโลกของการลงทุน ไม่มีอะไรแน่นอน การมีหลักประกันความปลอดภัยช่วยให้มั่นใจได้ว่าแม้ว่าสมมติฐานบางประการเกี่ยวกับผลงานของบริษัทจะผิดพลาด แต่ราคาที่คุณจ่ายไปสำหรับหุ้นก็ยังคงเป็นเบาะรองสำหรับคุณ

ในทางปฏิบัติ นี่อาจหมายความถึงการมองหาหุ้นที่มีอัตราส่วน P/E ต่ำ ราคาที่ลดแล้วเมื่อเทียบกับมูลค่าทางบัญชี หรือใช้การวิเคราะห์กระแสเงินสดที่ลดแล้ว (DCF) เพื่อประมาณมูลค่าที่แท้จริงและซื้อเมื่อราคาตลาดต่ำกว่านั้นอย่างมีนัยสำคัญ

ปรัชญา ของ เกรแฮมมีอิทธิพลต่อนักลงทุนเน้นมูลค่าหลายชั่วอายุคน รวมถึงวอร์เรน บัฟเฟตต์ ที่ทำให้หลักประกันความปลอดภัยเป็นรากฐานสำคัญของกลยุทธ์การลงทุนของเขา

นอกเหนือจากกฎ "ส่วนต่างความปลอดภัย" แล้ว กฎ 5% ยังเป็นหลักการที่รู้จักกันดีอีกประการหนึ่งในการลงทุนแบบเน้นมูลค่า ซึ่งมักเกี่ยวข้องกับวอร์เรน บัฟเฟตต์ กฎนี้แนะนำให้นักลงทุนจำกัดการลงทุนในหุ้นตัวใดตัวหนึ่งไว้ไม่เกิน 5% ของพอร์ตโฟลิโอทั้งหมด เว้นแต่ว่านักลงทุนจะมีความเข้าใจอย่างถ่องแท้เกี่ยวกับบริษัทนั้นและมั่นใจในอนาคตของบริษัท แนวคิดเบื้องหลังกฎนี้ก็คือการลงทุนในธุรกิจที่คุณเข้าใจอย่างแท้จริงจะช่วยลดความเสี่ยงในการตัดสินใจลงทุนที่ผิดพลาด โดยเฉพาะในอุตสาหกรรมที่ไม่คุ้นเคยหรือซับซ้อน

แม้ว่ากฎ 5% จะแนะนำแนวทางที่รอบคอบ แต่ก็ไม่ใช่กฎที่เข้มงวดและสามารถปรับเปลี่ยนได้ตามสถานการณ์เฉพาะบุคคล สำหรับบริษัทในอุตสาหกรรมที่คุณรู้จักดีหรือได้ทำการวิจัยอย่างละเอียด คุณอาจรู้สึกสบายใจที่จะจัดสรรมากกว่า 5% อย่างไรก็ตาม สำหรับธุรกิจที่อยู่นอกพื้นที่ความเชี่ยวชาญของคุณหรือในภาคส่วนที่มีความผันผวนมากกว่า กฎนี้ทำหน้าที่เป็นเครื่องป้องกันโดยสนับสนุนให้คุณจำกัดการเปิดรับความเสี่ยง นักวิจารณ์โต้แย้งว่ากฎ 5% อาจจะอนุรักษ์นิยมเกินไป โดยเฉพาะอย่างยิ่งสำหรับการลงทุนที่มีความเชื่อมั่นสูง ซึ่งนักลงทุนอาจรู้สึกว่ามีเหตุผลที่จะลงทุนเกินเกณฑ์ 5% ในท้ายที่สุด กฎนี้ทำหน้าที่เป็นแนวทางที่ยืดหยุ่นซึ่งนักลงทุนที่มีประสบการณ์สามารถปรับเปลี่ยนได้ตามความรู้และความสามารถในการรับความเสี่ยงของตนเอง

การลงทุนแบบเน้นมูลค่าเทียบกับการลงทุนแบบเติบโต

ในขณะที่การลงทุนแบบเน้นมูลค่าจะเน้นไปที่การซื้อหุ้นที่มีมูลค่าต่ำกว่ามูลค่าจริงโดยคาดหวังว่าตลาดจะรับรู้ถึงมูลค่าที่แท้จริงของหุ้นเหล่านั้นในที่สุด การลงทุนแบบเน้นการเติบโตจะใช้แนวทางที่แตกต่างออกไป นักลงทุนแบบเน้นการเติบโตจะมองหาบริษัทที่คาดว่าจะเติบโตอย่างมีนัยสำคัญในอนาคต แม้ว่ามูลค่าปัจจุบันของบริษัทจะสูงก็ตาม นี่คือการเปรียบเทียบระหว่างสองกลยุทธ์:

แนวทางการประเมินมูลค่า: การลงทุนในหุ้นเน้นที่ราคาหุ้นเมื่อเทียบกับมูลค่าที่แท้จริง ในขณะที่การลงทุนในหุ้นเพื่อการเติบโตเน้นที่การเติบโตของรายได้ในอนาคต นักลงทุนในหุ้นเน้นที่มูลค่าอาจซื้อหุ้นที่ดูเหมือนราคาถูกแต่มีการซื้อขายต่ำกว่ามูลค่าที่แท้จริง ในขณะที่นักลงทุนในหุ้นเพื่อการเติบโตยินดีจ่ายเบี้ยประกันภัยสำหรับบริษัทที่พวกเขาเชื่อว่าจะเติบโตอย่างรวดเร็ว

โปรไฟล์ความเสี่ยง: การลงทุนเพื่อมูลค่ามักจะมีความเสี่ยงน้อยกว่า เนื่องจากเน้นไปที่การซื้อบริษัทที่มีความมั่นคงในราคาที่ลดราคา ในทางกลับกัน การลงทุนเพื่อการเติบโตอาจมีความเสี่ยงมากกว่า เนื่องจากนักลงทุนเดิมพันกับความสำเร็จในอนาคตของบริษัทที่อาจมีมูลค่าสูงเกินจริงหรืออาจไม่เป็นไปตามความคาดหวังด้านการเติบโต

กรอบเวลา: การลงทุนแบบเน้นมูลค่ามักต้องใช้กรอบเวลาที่ยาวนานกว่า เนื่องจากต้องอาศัยการที่ตลาดรับรู้มูลค่าที่แท้จริงของหุ้นในที่สุด นักลงทุนที่เน้นการเติบโตอาจใช้แนวทางระยะสั้นหรือระยะกลางเพื่อใช้ประโยชน์จากการที่ราคาหุ้นเพิ่มขึ้นอย่างรวดเร็วอันเนื่องมาจากการเติบโตในอนาคตที่คาดการณ์ไว้

สภาวะตลาด: การลงทุนเพื่อเน้นมูลค่ามีแนวโน้มที่จะให้ผลตอบแทนดีกว่าในสภาวะตลาดที่หุ้นมีมูลค่าต่ำกว่ามูลค่าจริงหรือในสภาวะที่การเติบโตทางเศรษฐกิจชะลอตัว ในทางกลับกัน การลงทุนเพื่อการเติบโตมักจะให้ผลตอบแทนดีกว่าในช่วงที่เศรษฐกิจขยายตัวและเมื่อนักลงทุนเต็มใจที่จะจ่ายเงินเพิ่มเพื่อศักยภาพในการเติบโตในอนาคต

| ด้าน | การลงทุนแบบเน้นมูลค่า | การลงทุนเพื่อการเติบโต |

| โฟกัสการลงทุน | บริษัทที่ถูกประเมินค่าต่ำกว่ามูลค่าจริงแต่มีปัจจัยพื้นฐานที่แข็งแกร่ง | บริษัทที่มีศักยภาพเติบโตสูง |

| การประเมินค่า | หุ้นถูกประเมินค่าต่ำเกินไปตามตัวชี้วัดมูลค่าที่แท้จริง (เช่น P/E, P/B) | หุ้นมักถูกประเมินค่าสูงเกินจริงโดยพิจารณาจากแนวโน้มการเติบโตในอนาคต |

| เสี่ยง | ความเสี่ยงต่ำลง เนื่องจากบริษัทถูกประเมินค่าต่ำกว่ามูลค่าจริงแล้ว และยังมีอัตราความปลอดภัย | ความเสี่ยงที่สูงขึ้น เนื่องจากการประเมินมูลค่าที่สูงอาจนำไปสู่การสูญเสียหากการเติบโต ไม่ เกิดขึ้นจริง |

| เส้นขอบฟ้าแห่งกาลเวลา | ระยะยาว โดยเน้นการยืนหยัดท่ามกลางความผันผวนของตลาด | อาจเป็นระยะกลางหรือระยะยาว โดยเน้นการใช้ประโยชน์จากการเติบโตในอนาคต |

| ตัวอย่างของบริษัท | บริษัทที่เติบโตเต็มที่ เช่น Coca-Cola, Johnson & Johnson และ Procter & Gamble | บริษัทที่มีการเติบโตสูง เช่น Tesla, Amazon และ NVIDIA |

| เป้าหมายของนักลงทุน | ซื้อในราคาต่ำและถือไว้จนกว่าตลาดจะปรับมูลค่า | ซื้อหุ้นที่มีการเติบโตสูงโดยคาดหวังว่าราคาจะเพิ่มขึ้นอย่างรวดเร็ว |

ตัวอย่างที่โดดเด่น ของ การลงทุนแบบเน้นมูลค่า

ตอนนี้ เรา ได้ศึกษาแล้วว่าการลงทุนแบบเน้นมูลค่าคืออะไรและหลักการที่ชี้นำการลงทุนนั้นคืออะไร มา ดูกันว่ากลยุทธ์นี้ใช้ได้ผลในโลกแห่งความเป็นจริงอย่างไร มีตัวอย่างในทางปฏิบัติที่กลยุทธ์การลงทุนนี้นำไปสู่ผลตอบแทนที่ไม่ธรรมดาหรือไม่ ในส่วนนี้ เราจะเจาะลึกตัวอย่างที่โดดเด่นบางกรณีที่นักลงทุนที่ชาญฉลาดเปลี่ยนหุ้นที่มีมูลค่าต่ำกว่ามูลค่าให้กลายเป็นเหมืองทองคำ เรื่องราวเหล่านี้ไม่เพียงเน้นย้ำถึงพลังของการซื้อหุ้นที่มีมูลค่าต่ำกว่ามูลค่า แต่ยังแสดงให้เห็นอีกด้วยว่าความอดทนและสายตาที่เฉียบแหลมในการมองหาโอกาสสามารถนำไปสู่ความสำเร็จทางการเงินในระยะยาวได้อย่างไร

การลงทุนแบบเน้นมูลค่าแบบคลาสสิก ของ Warren Buffett: ตัวอย่างการลงทุนแบบเน้นมูลค่าที่มีชื่อเสียงที่สุดตัวอย่างหนึ่งมาจากการซื้อ Coca-Cola ของ Warren Buffett ในปี 1988 Coca-Cola เป็นแบรนด์ที่มีชื่อเสียง แต่ราคาหุ้นของบริษัทถูกประเมินค่าต่ำเกินไปในเวลานั้น Buffett ตระหนักถึงบริษัทนี้ แบรนด์ ที่แข็งแกร่ง การครองตลาดโลก รายได้ที่สม่ำเสมอ และศักยภาพในการเติบโตในระยะยาว แม้ว่าราคาหุ้นจะถูกลงชั่วคราวก็ตาม การลงทุนของเขาให้ผลตอบแทนมหาศาลเมื่อราคาหุ้น ของ Coca-Cola เติบโตขึ้นอย่างมากในช่วงหลายปีที่ผ่านมา ส่งผลให้ Berkshire Hathaway ได้รับผลตอบแทนมากมาย

ในทำนองเดียวกัน การลงทุนของเขาใน American Express, Geico และ The Washington Post ก็ให้ผลตอบแทนที่ดีเช่นกัน ทั้งหมดนี้เป็นตัวอย่างคลาสสิกและโดดเด่นของการลงทุนแบบเน้นมูลค่า

อย่างไรก็ตาม สำหรับนักลงทุนในปัจจุบันจำนวนมาก พวกเขาอาจรู้สึกว่าตัวเองเป็นคนซ้ำซากและอาจไม่เกี่ยวข้องกับแนวโน้มการลงทุนในปัจจุบัน โดยเฉพาะอย่างยิ่งเมื่อมีอุตสาหกรรม เทคโนโลยี และกลยุทธ์ใหม่ๆ เกิดขึ้น ในกรณีนั้น ลองมาดูตัวอย่างปัจจุบันบางส่วนที่อาจเข้าถึงนักลงทุน ใน ปัจจุบันได้มากขึ้น

Lumen Technologies (เดิมชื่อ CenturyLink) : Lumen Technologies (เดิมชื่อ CenturyLink) ถือเป็นตัวอย่างล่าสุดของการลงทุนที่เน้นมูลค่า บริษัทที่ดำเนินธุรกิจในภาคโทรคมนาคมและไฟเบอร์ออปติกต้องดิ้นรนกับภาระหนี้และรายได้ที่ลดลงในช่วงต้นทศวรรษ 2010 อย่างไรก็ตาม นักลงทุนที่ชาญฉลาดระบุว่าหุ้น ของ Lumen ถูกประเมินค่าต่ำเกินไปเนื่องจากโครงสร้างพื้นฐานไฟเบอร์ออปติกที่แข็งแกร่ง การเปลี่ยนทิศทางไปสู่บริการระดับองค์กรที่มีอัตรากำไรสูง และการประเมินมูลค่าตลาดที่ค่อนข้างต่ำเมื่อเทียบกับสินทรัพย์ของบริษัท เมื่อเวลาผ่านไป การเปลี่ยนแปลง ของ Lumen เป็นบริษัทโครงสร้างพื้นฐานดิจิทัลทำให้บริษัทอยู่ในตำแหน่งที่จะเติบโตได้ แม้จะเคยประสบปัญหาในช่วงแรกก็ตาม

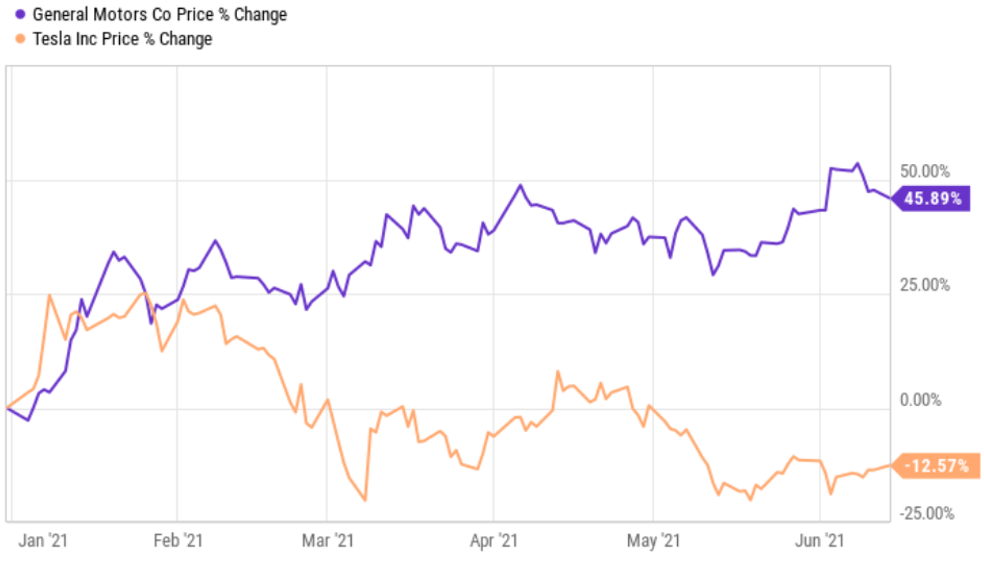

General Motors (GM) - การเปลี่ยนมาใช้รถยนต์ไฟฟ้า: General Motors (GM) ถือเป็นตัวอย่างที่โดดเด่นของการลงทุนด้านมูลค่าในช่วงไม่กี่ปีที่ผ่านมา โดยในปี 2020 หลายๆ คนมองว่า GM เป็นผู้ผลิตรถยนต์แบบดั้งเดิมที่ดิ้นรนกับอนาคตที่ไม่แน่นอนท่ามกลางการแพร่ระบาดของ COVID-19 และการเติบโตของรถยนต์ไฟฟ้า (EV) อย่างไรก็ตาม การประกาศความมุ่งมั่นของบริษัทในการเปลี่ยนมาใช้รถยนต์ไฟฟ้า (EV) และการลงทุนมหาศาลในเทคโนโลยีรถยนต์ไฟฟ้าทำให้ผู้ลงทุนด้านมูลค่ามีโอกาสซื้อหุ้นในราคาลดพิเศษ ด้วยการเติบโตของตลาดรถยนต์ไฟฟ้าและแบรนด์ที่แข็งแกร่งของ GM นักลงทุนที่เดิมพันกับการเปลี่ยนแปลงครั้งนี้จึงมองเห็นผลกำไรที่สำคัญ เนื่องจากศักยภาพ ของ บริษัทในภาคส่วนพลังงานสีเขียวเริ่มเป็นรูปเป็นร่างขึ้น

โดยสรุป การลงทุนแบบเน้นมูลค่าเป็นกลยุทธ์ที่ผ่านการพิสูจน์มาแล้ว โดยมีหลักการคือการซื้อหุ้นที่ตลาดประเมินค่าต่ำกว่ามูลค่าจริง และถือไว้จนกว่ามูลค่าที่แท้จริงของหุ้นจะได้รับการยอมรับ แม้ว่าอาจต้องใช้ความอดทนและการมุ่งเน้นในระยะยาว แต่กลยุทธ์นี้ก็มอบผลตอบแทนที่มั่นคงให้กับนักลงทุนอย่างวอร์เรน บัฟเฟตต์และเบนจามิน เกรแฮมมาหลายทศวรรษ ในทางตรงกันข้าม การลงทุนเพื่อการเติบโตนั้นมีศักยภาพในการสร้างผลตอบแทนที่สูงกว่า แต่ก็มีความเสี่ยงและความผันผวนที่สูงกว่าด้วย

ท้ายที่สุดแล้ว การลงทุนเพื่อเน้นมูลค่าหรือเพื่อการเติบโตจะเป็นกลยุทธ์ที่เหมาะสมหรือไม่นั้น ขึ้นอยู่กับเป้าหมายส่วนบุคคล ความสามารถในการรับความเสี่ยง และระยะเวลาการลงทุน กลยุทธ์ทั้งสองมีข้อดีในตัว และนักลงทุนจำนวนมากเลือกที่จะผสมผสานองค์ประกอบของทั้งสองเข้าด้วยกันเพื่อสร้างพอร์ตการลงทุนที่หลากหลายซึ่งสร้างสมดุลระหว่างความเสี่ยงและผลตอบแทน

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ