تجارة

حول إي بي سي

اريخ النشر: 2024-12-11

هل تساءلت يومًا لماذا يبدو أن بعض المستثمرين يكسبون المال حتى عندما يكون السوق في حالة هبوط؟ أو كيف يتمكن آخرون من اختيار الأسهم التي تستمر في النمو في القيمة بمرور الوقت؟ إذا كان الأمر كذلك، فمن المحتمل أنك صادفت مصطلح الاستثمار القائم على القيمة. ولكن ماذا يعني هذا المصطلح في الواقع؟ وكيف يمكن أن يعمل لصالحك؟

الاستثمار القائم على القيمة هو استراتيجية صمدت أمام اختبار الزمن، واشتهرت بفضل مستثمرين أسطوريين مثل وارن بافيت وبنجامين جراهام. وفي جوهرها، تتلخص في العثور على الأسهم التي يتم التقليل من قيمتها والاحتفاظ بها حتى يدرك السوق قيمتها الحقيقية. ولكن كيف يمكنك تحديد تلك الجواهر المخفية؟ وكيف تقارن هذه الاستراتيجية باستراتيجيات أخرى، مثل الاستثمار القائم على النمو؟

في هذه المقالة، سنقوم بتوضيح ما هو الاستثمار القيمي، واستكشاف بعض الأمثلة الشهيرة، وتسليط الضوء على كيفية مقارنته بأنماط الاستثمار الأخرى.

معنى الاستثمار القيمي

الاستثمار القائم على القيمة هو استراتيجية استثمارية تركز على شراء الأسهم التي يتم تقييمها بأقل من قيمتها الحقيقية. وفي جوهرها، تدور حول فكرة مفادها أن سوق الأوراق المالية قد تبالغ في رد فعلها في بعض الأحيان تجاه الأخبار أو معنويات السوق أو التحديات قصيرة الأجل، مما يتسبب في انخفاض قيمة الأسهم. وهذا يمثل فرصة للمستثمرين لشراء هذه الأسهم بسعر مخفض، مع توقع أن السوق سوف يصحح خطأ التسعير بمرور الوقت. لتحديد هذه الفرص، يقوم مستثمرو القيمة عادةً بتقييم أربعة عناصر رئيسية:

القدرة على تحقيق الأرباح: قدرة الشركة على تحقيق أرباح ثابتة بمرور الوقت.

القوة المالية: ميزانية عمومية قوية مع ديون منخفضة واحتياطيات نقدية قوية.

التقييم: سعر السهم نسبة إلى قيمته الجوهرية، ويتم قياسه غالبًا باستخدام مقاييس مثل نسبة السعر إلى الأرباح أو نسبة السعر إلى القيمة الدفترية.

عائد الأرباح والتركيز على المساهمين: التزام الشركة بإعادة القيمة إلى مستثمريها من خلال توزيع الأرباح أو إعادة شراء الأسهم.

من خلال التركيز على هذه العناصر، يهدف مستثمرو القيمة إلى تقليل المخاطر مع وضع أنفسهم في وضع يسمح لهم بالنمو على المدى الطويل مع تصحيح السوق للتقييم المنخفض.

القاعدة الأولى للاستثمار القيمي

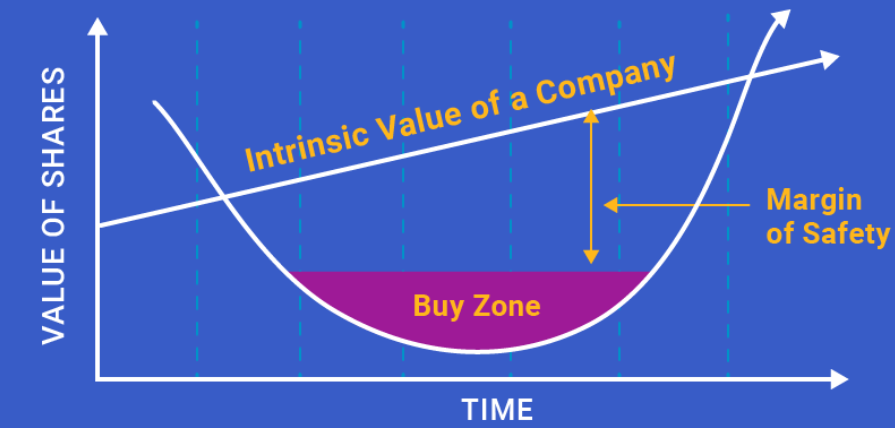

غالبًا ما يتم تلخيص القاعدة الأولى في هذه الاستراتيجية بمبدأ بنيامين جراهام الشهير: "هامش الأمان". يؤكد هذا المبدأ على أهمية الاستثمار مع وجود وسادة لحماية نفسك من الخسائر المحتملة. "هامش الأمان" هو في الأساس الفرق بين القيمة الجوهرية للسهم (ما يستحقه حقًا بناءً على التحليل الأساسي) وسعره في السوق (ما تدفعه مقابل ذلك).

باختصار، إذا اشتريت سهمًا بخصم كبير عن قيمته الجوهرية، فأنت في الأساس تخلق "حاجزًا" يحميك من تقلبات السوق والمخاطر الخاصة بالشركة، وحتى الأحداث غير المتوقعة التي قد تؤثر على سعر السهم. وكلما زاد هامش الأمان، كلما قلّت مخاطر الاستثمار.

ويمكن تقسيم أهمية "هامش الأمان" إلى ثلاثة جوانب رئيسية:

يقلل من المخاطر: من خلال شراء الأسهم المقومة بأقل من قيمتها الحقيقية، فإنك تكون أقل عرضة لمخاطر دفع مبالغ زائدة. وحتى إذا لم يكن أداء السهم كما هو متوقع تمامًا، فإن هامش الأمان يمكن أن يساعد في التخفيف من الخسائر المحتملة.

التركيز على المدى الطويل: إن وجود هامش قوي من الأمان يعني أنك أقل عرضة للذعر أثناء فترات انخفاض السوق أو التقلبات قصيرة الأجل لأنك استثمرت بسعر يوفر الحماية ضد مخاطر الهبوط.

الحماية من عدم اليقين: في عالم الاستثمار، لا يوجد شيء مؤكد. يضمن هامش الأمان أنه حتى لو كانت بعض افتراضاتك حول أداء الشركة خاطئة، فإن السعر الذي دفعته مقابل السهم لا يزال يوفر لك حماية.

من الناحية العملية، قد يعني هذا البحث عن الأسهم ذات نسب السعر إلى الأرباح المنخفضة، أو الأسعار المخفضة نسبة إلى القيمة الدفترية، أو استخدام تحليل التدفقات النقدية المخصومة لتقدير القيمة الجوهرية والشراء عندما يكون سعر السوق أقل بكثير من ذلك.

لقد أثرت فلسفة جراهام على أجيال من المستثمرين القيميين، بما في ذلك وارن بافيت، الذي جعل هامش الأمان حجر الزاوية في استراتيجيته الاستثمارية.

وبعيداً عن قاعدة "هامش الأمان"، فإن قاعدة الـ 5% هي مبدأ آخر معروف في الاستثمار القيمي، وغالباً ما ترتبط بوارين بافيت. وتنصح هذه القاعدة المستثمرين بالحد من استثماراتهم في أي سهم واحد إلى ما لا يزيد على 5% من إجمالي محفظتهم، ما لم يكن لديهم فهم قوي للشركة وواثقون من آفاقها المستقبلية. والفكرة وراء هذه القاعدة هي أن الاستثمار في الشركات التي تفهمها حقاً يقلل من مخاطر اتخاذ قرارات استثمارية سيئة، وخاصة في الصناعات غير المألوفة أو المعقدة.

في حين أن قاعدة 5% تشير إلى نهج حذر، إلا أنها ليست قاعدة صارمة ويمكن تعديلها بناءً على الظروف الفردية. بالنسبة للشركات داخل الصناعات التي تعرفها جيدًا أو أجريت بحثًا مكثفًا عنها، فقد تشعر بالراحة في تخصيص أكثر من 5%. ومع ذلك، بالنسبة للشركات خارج مجال خبرتك أو في قطاعات أكثر تقلبًا، تعمل القاعدة كحماية، وتشجعك على الحد من التعرض. يزعم المنتقدون أن قاعدة 5% قد تكون متحفظة للغاية، وخاصة بالنسبة للاستثمارات ذات القناعة العالية، حيث قد يشعر المستثمر بأنه مبرر في تجاوز عتبة 5%. في النهاية، تعمل القاعدة كدليل مرن يمكن للمستثمرين ذوي الخبرة تعديله بناءً على معرفتهم وتحملهم للمخاطر.

الاستثمار القيمي مقابل الاستثمار النامي

في حين يركز الاستثمار القائم على القيمة على شراء الأسهم المقومة بأقل من قيمتها الحقيقية على أمل أن يدرك السوق في نهاية المطاف قيمتها الحقيقية، فإن الاستثمار القائم على النمو يتبنى نهجًا مختلفًا. يبحث المستثمرون القائمون على النمو عن الشركات التي من المتوقع أن تنمو بشكل كبير في المستقبل، حتى لو كانت تقييماتها الحالية مرتفعة. وفيما يلي مقارنة بين الاستراتيجيتين:

النهج المتبع في التقييم: يركز الاستثمار القائم على القيمة على سعر السهم نسبة إلى قيمته الجوهرية، في حين يركز الاستثمار القائم على النمو على نمو الأرباح في المستقبل. وقد يشتري المستثمرون القائمون على القيمة الأسهم التي تبدو رخيصة ولكنها تتداول بأقل من قيمتها الحقيقية، في حين يكون المستثمرون القائمون على النمو على استعداد لدفع علاوة على الشركات التي يعتقدون أنها سوف تنمو بسرعة.

ملف المخاطر: تحمل الاستثمارات القائمة على القيمة مخاطر أقل عمومًا لأنها تركز على شراء الشركات القوية بأسعار مخفضة. وعلى النقيض من ذلك، قد تكون الاستثمارات القائمة على النمو أكثر خطورة، حيث يراهن المستثمرون على النجاح المستقبلي للشركات التي قد تكون مبالغًا في قيمتها أو قد لا تلبي توقعات نموها.

أفق زمني: يتطلب الاستثمار في القيمة عادةً أفقًا زمنيًا أطول لأنه يعتمد على إدراك السوق في النهاية للقيمة الجوهرية للسهم. قد يتبنى المستثمرون في النمو نهجًا أقصر أو متوسط الأجل، مستفيدين من الزيادات السريعة في الأسعار بسبب النمو المستقبلي المتوقع.

ظروف السوق: يميل الاستثمار في القيمة إلى التفوق في ظروف السوق حيث تكون الأسهم مقومة بأقل من قيمتها الحقيقية أو حيث يتباطأ النمو الاقتصادي. من ناحية أخرى، غالبًا ما يتفوق الاستثمار في النمو خلال فترات التوسع الاقتصادي وعندما يكون المستثمرون على استعداد لدفع علاوة مقابل إمكانات النمو المستقبلية.

| وجه | الاستثمار القيمي | الاستثمار في النمو |

| التركيز على الاستثمار | شركات مقومة بأقل من قيمتها الحقيقية ولكنها تتمتع بأساسيات قوية | الشركات ذات إمكانات النمو العالية |

| تقييم | يتم التقليل من قيمة الأسهم بناءً على مقاييس القيمة الجوهرية (على سبيل المثال، P/E، P/B) | غالبًا ما يتم المبالغة في تقدير قيمة الأسهم بناءً على آفاق النمو المستقبلية |

| مخاطرة | انخفاض المخاطر، حيث أن الشركة مقومة بأقل من قيمتها الحقيقية وتوفر هامش أمان | مخاطر أعلى، حيث أن التقييمات المرتفعة قد تؤدي إلى خسائر إذا لم يتحقق النمو |

| أفق زمني | على المدى الطويل، مع التركيز على الاحتفاظ بالأصول خلال تقلبات السوق | يمكن أن تكون متوسطة أو طويلة الأجل، مع التركيز على الاستفادة من النمو المستقبلي |

| أمثلة للشركات | الشركات الناضجة مثل كوكا كولا، وجونسون آند جونسون، وبروكتر آند جامبل | شركات ذات نمو مرتفع مثل Tesla وAmazon وNVIDIA |

| هدف المستثمر | شراء بسعر منخفض والاحتفاظ به حتى يقوم السوق بتصحيح تقييمه | شراء الأسهم ذات النمو المرتفع مع توقع ارتفاع سريع في قيمتها |

أمثلة بارزة للاستثمار القيمي

الآن بعد أن استكشفنا ما هو الاستثمار القائم على القيمة والمبادئ التي توجهه، فلنلق نظرة على كيفية عمل هذه الاستراتيجية في العالم الحقيقي. هل هناك أمثلة عملية حيث أدت هذه الاستراتيجية الاستثمارية إلى عوائد غير عادية؟ في هذا القسم، سنتعمق في بعض الأمثلة البارزة حيث حول المستثمرون الأذكياء الأسهم المقومة بأقل من قيمتها الحقيقية إلى مناجم ذهب. لا تسلط هذه القصص الضوء على قوة شراء الأسهم المقومة بأقل من قيمتها الحقيقية فحسب، بل تُظهر أيضًا كيف يمكن للصبر والنظر الثاقب للفرص أن يؤديا إلى النجاح المالي بمرور الوقت.

الاستثمارات القيمة الكلاسيكية لوورن بافيت: يأتي أحد أشهر الأمثلة على الاستثمار بالقيمة من شراء وارن بافيت لشركة كوكاكولا في عام 1988. كانت كوكاكولا علامة تجارية راسخة، لكن أسهمها كانت مقومة بأقل من قيمتها الحقيقية في ذلك الوقت. أدرك بافيت العلامة التجارية القوية للشركة وهيمنتها على السوق العالمية وأرباحها الثابتة وإمكانية النمو على المدى الطويل، على الرغم من أن السهم كان أقل من قيمته الحقيقية مؤقتًا. وقد أتت استثماراته بثمارها بشكل كبير حيث نما سعر سهم كوكاكولا بشكل كبير على مر السنين، مما أدى إلى تحقيق عوائد كبيرة لشركة بيركشاير هاثاواي.

وعلى نحو مماثل، أثمرت استثماراته في أميركان إكسبريس، وجيكو، وواشنطن بوست بشكل كبير. وكل هذه أمثلة كلاسيكية بارزة للاستثمار القائم على القيمة.

ومع ذلك، قد يشعر العديد من المستثمرين الحاليين بأن هذه الأفكار مبتذلة بعض الشيء وربما لا ترتبط باتجاهات الاستثمار الحديثة، وخاصة مع ظهور صناعات وتقنيات واستراتيجيات جديدة. في هذه الحالة، دعونا نلقي نظرة على بعض الأمثلة الحالية والأكثر ارتباطًا والتي قد تلامس مشاعر المستثمرين اليوم.

Lumen Technologies (سابقًا CenturyLink) : تمثل Lumen Technologies (سابقًا CenturyLink) مثالاً أحدث للاستثمار القائم على القيمة. كانت الشركة، التي تعمل في قطاعي الاتصالات والألياف الضوئية، تعاني من عبء الديون وانخفاض الإيرادات في أوائل العقد الأول من القرن الحادي والعشرين. ومع ذلك، حدد المستثمرون الأذكياء أسهم Lumen المقومة بأقل من قيمتها الحقيقية بسبب بنيتها التحتية القوية للألياف الضوئية، وتحولها نحو خدمات المؤسسات ذات الهامش المرتفع، وقيمتها السوقية المنخفضة نسبيًا مقارنة بأصولها. بمرور الوقت، أدى تحول Lumen إلى شركة بنية تحتية رقمية إلى وضعها في وضع يسمح لها بالنمو على الرغم من الصراعات السابقة.

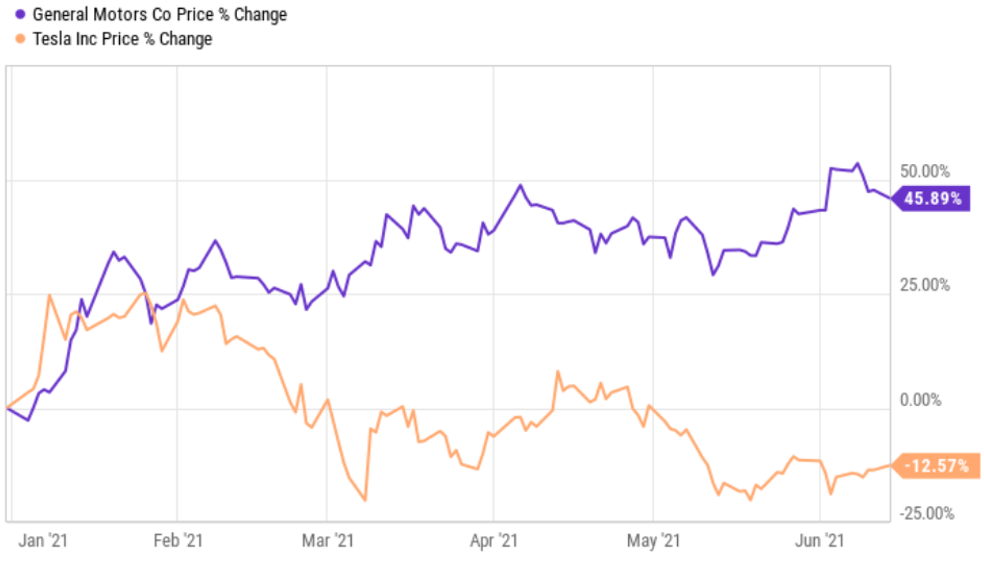

جنرال موتورز (GM) - التحول إلى المركبات الكهربائية: تُعَد جنرال موتورز (GM) مثالاً قويًا حديثًا للاستثمار القائم على القيمة مع لمسة جديدة. في عام 2020، كان الكثيرون لا يزالون ينظرون إلى جنرال موتورز على أنها شركة تصنيع سيارات تقليدية تكافح مع مستقبل غير مؤكد في أعقاب كوفيد-19 وصعود المركبات الكهربائية. ومع ذلك، فإن التزامها المعلن بالتحول إلى المركبات الكهربائية واستثماراتها الضخمة في تكنولوجيا المركبات الكهربائية خلقت فرصة للمستثمرين القائمين على القيمة لشراء الأسهم بخصم. ومع صعود أسواق المركبات الكهربائية والعلامة التجارية القوية لشركة جنرال موتورز، شهد المستثمرون الذين راهنوا على هذا التحول مكاسب كبيرة حيث بدأت إمكانات الشركة في قطاع الطاقة الخضراء تتحقق.

في الختام، فإن الاستثمار في القيمة هو استراتيجية مجربة تدور حول مبدأ شراء الأسهم التي تقل قيمتها السوقية عن قيمتها الحقيقية والاحتفاظ بها حتى يتم الاعتراف بقيمتها الجوهرية. ورغم أن هذا قد يتطلب الصبر والتركيز على الأمد البعيد، فقد حققت هذه الاستراتيجية عائدات قوية للمستثمرين مثل وارن بافيت وبنجامين جراهام على مدى عقود من الزمان. وعلى النقيض من ذلك، يوفر الاستثمار في النمو إمكانية تحقيق عائدات أعلى ولكنه يأتي مع مخاطر أكبر وتقلبات أعلى.

في النهاية، يعتمد تحديد ما إذا كان الاستثمار القائم على القيمة أو الاستثمار القائم على النمو هو الاستراتيجية الصحيحة على أهدافك الفردية وقدرتك على تحمل المخاطر والجدول الزمني للاستثمار. ولكل من الاستراتيجيتين مزاياها، ويختار العديد من المستثمرين الجمع بين عناصر كل منهما لبناء محفظة متنوعة تحقق التوازن بين المخاطر والمكافآت.

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط ولا يُقصد بها تقديم المشورة المالية أو الاستثمارية أو غيرها من النصائح التي يمكن الاعتماد عليها (ولا ينبغي اعتبارها كذلك). لا يشكل أي رأي وارد في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمارية معينة مناسبة لأي شخص معين.