取引

EBCについて

公開日: 2024-12-11

更新日: 2024-12-13

市場が低迷しているときでも、なぜ一部の投資家は利益を上げているように見えるのか、あるいは、時間の経過とともに価値が上がり続ける株をどうやって選ぶのか、という疑問が生じたことがあるでしょう。もしそうなら、おそらくバリュー投資という言葉を聞いたことがあるでしょう。これは、ウォーレン・バフェットやベンジャミン・グレアムなどの投資界の権威によって普及されて、時の試練に耐えてきた戦略です。本記事では、バリュー投資の意味、有名な例、そして他の投資スタイルに優れた利点を詳しく解説します。

バリュー投資の本質は、過小評価されている株式を見つけ、市場がその真の価値を認識するまで保有し続けることです。しかし、どのようにその「有望株」を見つけるのでしょうか。そして、この戦略は成長投資などの他の戦略より何の利点を持っていますか。

バリュー投資の意味

バリュー投資は、本来の価値に比べて過小評価されている株式の購入に重点を置く投資戦略です。本質的には、この戦略は株式市場がニュース、市場センチメント、または短期的な課題に過剰反応したり、株式を過小評価したりする可能性に基づいています。これにより、投資家はこれらの株式を割引価格で購入する機会が得られ、時間の経過とともに市場が価格設定の誤りを修正することを期待できます。これらの機会を特定するために、バリュー投資家は通常、次の 4 つの主要な要素を評価します。

収益性:企業が長期にわたって安定した利益を生み出す能力。

財務健全性:負債が少なく、現金準備金が豊富な堅実なバランスシート。

評価:株式の本質的価値に対する価格。多くの場合、PERやPBRなどの指標を使用して測定されます。

配当利回りと株主の焦点:配当または自社株買いを通じて投資家に価値を還元するという企業のコミットメント。

これらの要素に焦点を当てることで、バリュー投資家は、市場が過小評価を修正する中で、リスクを最小限に抑えながら長期的な成長に向けて態勢を整えることを目指します。

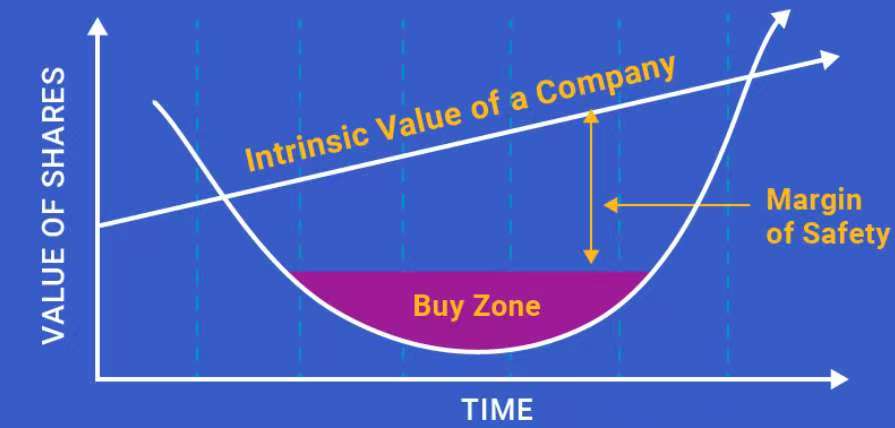

バリュー投資の黄金原則

バリュー投資の黄金原則は、ベンジャミン・グレアムの「安全域」によくまとめられています。この原則は、潜在的な損失から身を守るために余裕を持って投資することの重要性を強調しています。「安全域」とは、基本的に株式の本質的価値 (ファンダメンタル分析に基づく真の価値) と市場価格 (購入する価格) の差です。

簡単に言えば、本質的価値よりも大幅に安い価格で株式を購入すると、市場の変動、企業固有のリスク、さらには株価に影響を与える予期せぬ出来事から身を守る「バッファー(緩衝帯)」を本質的に作成していることになります。安全域が大きいほど、投資のリスクは低くなります。

「安全域」の重要性は、3つの主要な側面に分けることができます。

リスクの軽減:割安な株式を購入することで、過払いのリスクにさらされる可能性が低くなります。株式のパフォーマンスが期待どおりに進まなくても、安全域があれば潜在的な損失を軽減できます。

長期的焦点:安全域が強ければ、下落リスクから保護される価格で投資しているため、市場の低迷や短期的な変動の際にパニックに陥る可能性が低くなります。

不確実性からの保護:投資の世界では、確実なものは何もありません。安全域があれば、企業の業績に関する想定の一部が間違っていたとしても、株式に支払った価格が依然としてクッションになります。

実際、これはPERが低い株式、帳簿価格に比べてディスカウントされた価格の株式、またはディスカウントキャッシュフロー(DCF)分析を使用して本質的価値を推定し、市場価格がそれよりも大幅に低いときに購入することを意味します。

グレアムの視点は、安全域を投資戦略の要としているウォーレン・バフェットを含む、何世代にもわたるバリュー投資家に影響を与えてきました。

「安全域」原則の他に、5%ルールはバリュー投資におけるもう1つのよく知られた原則で、ウォーレン・バフェットと関連付けられることが多いものです。この原則は、投資家が企業について十分に理解し、将来の見通しに自信がない限り、単一の株式への投資をポートフォリオ全体の5% 以下に抑えるようアドバイスしています。この原則によって、投資家は本当に理解している企業に投資することで、特になじみのない業界や複雑な業界では、誤った投資判断を下すリスクを軽減できます。

5%ルールはバリュー投資への慎重さを強調していますが、厳格なルールではなく、個々の状況に基づいて調整できます。よく知っている業界や徹底的に調査した業界の企業の場合、5%を超える割り当てでも問題ないと感じるかもしれません。ただし、専門分野外の企業やより不安定なセクターの企業の場合、このルールは安全策として機能し、リスクへのエクスポージャーを制限するよう促します。批評家は、5%ルールは、特に確信度の高い投資では、投資家が 5%の閾値を超えても正当だと感じる可能性がある場合には、保守的すぎる可能性があると主張しています。結局のところ、このルールは、経験豊富な投資家が自身の知識とリスク許容度に基づいて変更できる柔軟なガイドラインとして機能します。

バリュー投資とグロース投資

バリュー投資は、市場が最終的にその真の価値を認識するという期待に基づき、過小評価されている株式を購入することに重点を置いていますが、グロース投資は異なるアプローチを取ります。グロース投資家は、現在の評価額が高くても、将来的に大幅に成長すると見込まれる企業を探します。2 つの戦略の比較を以下に示します。

評価方法:バリュー投資は、株式の本質的価値に対する価格に焦点を当てますが、グロース投資は将来の収益成長に焦点を当てます。バリュー投資家は、割安に見えても実際の価値を下回る価格で取引されている株式を購入することがあります。一方、グロース投資家は、急成長すると見込まれる企業にはプレミアムを支払う用意があります。

リスク:バリュー投資は、割引価格で堅実な企業を購入することに重点を置いているため、一般的にリスクは低くなります。対照的に、グロース投資は、過大評価されているか、成長期待を満たさない可能性のある企業の将来の成功に投資家が賭けているため、リスクが高くなるかもしれません。

時間軸:バリュー投資は、市場が最終的に株式の本質的価値を認識することを前提としているため、通常、より長い時間軸を必要とします。グロース投資家は、予想される将来の成長による急激な価格上昇を利用して、短期または中期のアプローチを取る場合があります。

市場状況:バリュー投資は、株式が過小評価されている市場状況や経済成長が鈍化している市場状況で優れたパフォーマンスを発揮する傾向があります。一方、グロース投資は、経済拡大期や投資家が将来の成長の可能性に対してプレミアムを支払う意思があるときに優れたパフォーマンスを発揮することがよくあります。

| 項目 | バリュー投資 | グロース投資 |

| 投資の焦点 | 強固な基盤を持つ過小評価された企業 | 成長の可能性が高い企業 |

| 評価 | 株式は、本質的価値指標(例:PER、PBR)に基づいて過小評価されている | 株式は将来の成長見通しに基づいて過大評価されることが多い |

| リスク | 同社はすでに過小評価されており、安全域があるため、リスクは低い | 成長が実現しない場合、評価額が高いと損失につながる可能性があるため、リスクが高くなる |

| 時間軸 | 長期的視点で、市場変動を乗り切ることを重視 | 中期または長期にわたる可能性があり、将来の成長に重点を置く |

| 企業の例 | コカコーラ、ジョンソン・エンド・ジョンソン、プロクター・アンド・ギャンブルなどの成熟した企業 | テスラ、アマゾン、NVIDIAなどの急成長企業 |

| 投資家の目標 | 安く買って、市場が評価を修正するまで保有する | 急速な値上がりを期待して高成長株を買う |

バリュー投資の有名な例

バリュー投資とは何か、そしてそれを導く原則について検討したところで、この戦略が現実世界でどのように機能するかを見てみましょう。この投資戦略が並外れた利益をもたらした実例はありますか? このセクションでは、賢明な投資家が過小評価された株式を金鉱に変えたいくつかの傑出した例を詳しく見ていきましょう。これらの物語は、過小評価された株式を購入する力を強調するだけでなく、忍耐と機会を鋭く見極めることが時間の経過とともに経済的成功につながることを示しています。

ウォーレン・バフェットの経典的なバリュー投資: バリュー投資の最もよく知られた例の1つは、1988年にウォーレン・バフェットがコカコーラを買収したことです。コカコーラは軌道に乗ったブランドでしたが、当時その株価は過小評価されていました。バフェットは、一時的に株価が低かったにもかかわらず、同社の強力なブランド、世界的な市場支配、安定した収益、長期的な成長の可能性を認識していました。その後、コカコーラの株価が数年にわたって大幅に上昇し、バークシャー・ハサウェイに莫大な利益をもたらしました。

同様に、アメリカン・エキスプレス、ガイコ、ワシントン・ポストへの投資も大きな成果を収めました。これらはすべて、バリュー投資の非常に典型的で注目すべき例です。

しかし、現在の多くの投資家にとって、これらの事例は少々陳腐で、特に新しい産業、技術、戦略の台頭により、現代の投資トレンドにあまり関連がないと感じるかもしれません。その場合は、今日の投資家の心を動かし、より関連のある例をいくつか見てみましょう。

ルーメン・テクノロジーズ(旧センチュリーリンク):ルーメン・テクノロジーズ(旧センチュリーリンク)は、バリュー投資のより最近の例です。通信および光ファイバー分野で事業を展開する同社は、2010年代初頭に負債の負担と収益の減少に苦しんでいました。しかし、賢明な投資家は、強力な光ファイバーインフラ、高利益率のエンタープライズサービスへの転換、資産に比べて比較的低い市場評価により、ルーメンの株価が過小評価されていることを認識しました。時間の経過とともに、ルーメンはデジタルインフラ企業へと変貌し、以前の苦戦にもかかわらず、成長の基盤を築きました。

ゼネラルモーターズ(GM) - EVへの移行:ゼネラルモーターズ(GM)は、ひねりを効かせたバリュー投資の最近の好例です。2020年、GMは依然として、「新型コロナと電気自動車(EV)の台頭を受けて、不確実な未来に苦しむ伝統的な自動車メーカー」と多くの人から見なされていました。しかし、電気自動車(EV)への移行へのコミットメントを発表し、EV技術に多額の投資を行うことで、バリュー投資家が割引価格で株式を購入する機会が生まれました。 EV市場の台頭とGMの強力なブランド力により、この変革に賭けた投資家は、グリーンエネルギー分野における同社の潜在力が具体化し始めたことで大きな利益を得ています。

結論として、バリュー投資は、市場で過小評価されている株式を購入し、その本質的価値が認識されるまで保有するという原則を中心に展開する、実績のある戦略です。忍耐と長期的な視点が求められることもありますが、この戦略は数十年間にウォーレン・バフェットやベンジャミン・グレアムなどの投資家に堅実な利益をもたらしてきました。対照的に、グロース投資はより高い利益の可能性を秘めていますが、リスクとボラティリティが高くなります。

しかし、バリュー投資とグロース投資のどちらが適切な戦略であるかは、個人の目標、リスク許容度、投資期間によって異なります。どちらの戦略にも利点があり、多くの投資家は両方の要素を組み合わせて、リスクとリターンのバランスが取れた分散型ポートフォリオを構築することを選択してください。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。