Você já se perguntou por que alguns investidores parecem ganhar dinheiro mesmo quando o mercado está em baixa? Ou como outros conseguem escolher ações que continuam a crescer em valor ao longo do tempo? Se sim, você provavelmente já se deparou com o termo investimento em valor. Mas o que isso realmente significa? E como isso pode funcionar a seu favor?

O investimento em valor é uma estratégia que resistiu ao teste do tempo, popularizada por investidores lendários como Warren Buffett e Benjamin Graham. Em sua essência, trata-se de encontrar ações que estão subvalorizadas e mantê-las até que o mercado reconheça seu verdadeiro valor. Mas como você identifica essas joias escondidas? E como essa estratégia se compara a outras estratégias, como o investimento em crescimento?

Neste artigo, vamos detalhar o que é investimento em valor, explorar alguns exemplos famosos e destacar como ele se compara a outros estilos de investimento.

Significado do investimento em valor

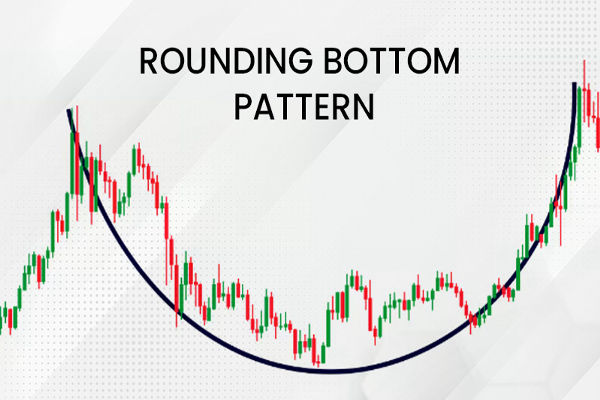

O investimento em valor é uma estratégia de investimento que se concentra na compra de ações que estão subvalorizadas em comparação com seu valor intrínseco. Em essência, ele gira em torno da ideia de que o mercado de ações pode, às vezes, reagir exageradamente a notícias, sentimento de mercado ou desafios de curto prazo, fazendo com que as ações sejam subvalorizadas. Isso apresenta uma oportunidade para os investidores comprarem essas ações com desconto, com a expectativa de que, com o tempo, o mercado corrigirá seu erro de precificação. Para identificar essas oportunidades, os investidores em valor normalmente avaliam quatro elementos-chave:

Poder de lucro: capacidade da empresa de gerar lucros consistentes ao longo do tempo.

Solidez financeira: Um balanço patrimonial sólido com baixa dívida e fortes reservas de caixa.

Avaliação: O preço da ação em relação ao seu valor intrínseco, geralmente medido usando métricas como os índices P/L ou P/B.

Rendimento de dividendos e foco no acionista: o compromisso da empresa em retornar valor aos seus investidores por meio de dividendos ou recompras de ações.

Ao focar nesses elementos, os investidores de valor buscam minimizar o risco enquanto se posicionam para o crescimento de longo prazo, à medida que o mercado corrige a subvalorização.

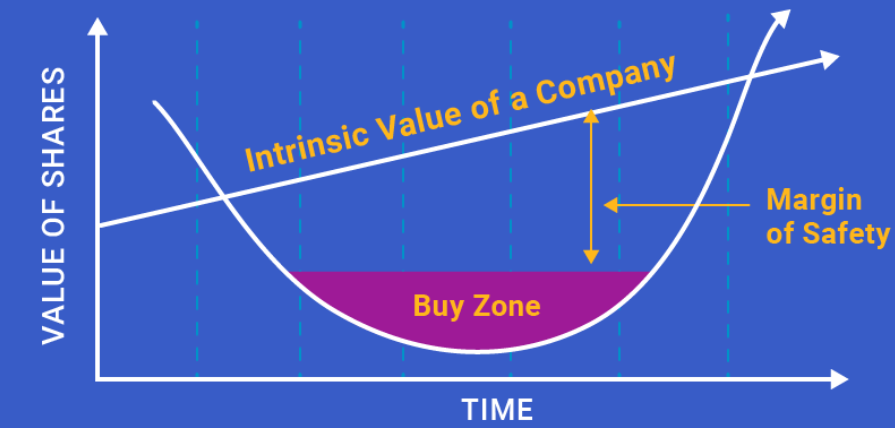

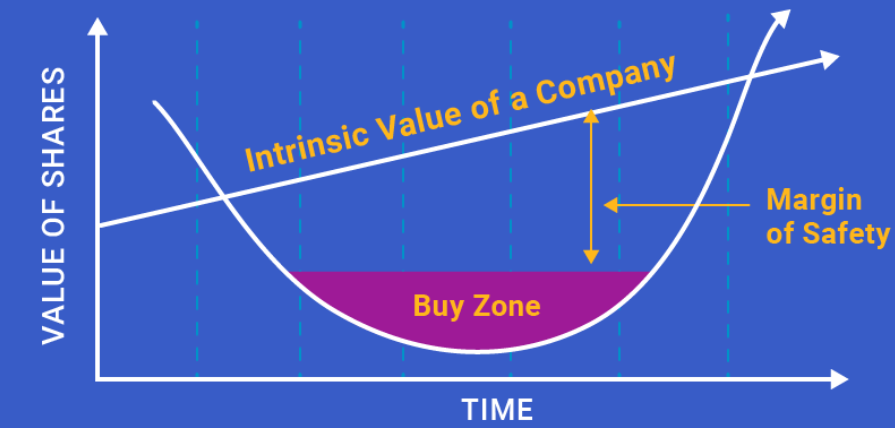

Regra número um do investimento em valor

A regra número um dessa estratégia é frequentemente resumida pela famosa máxima de Benjamin Graham: "Margem de Segurança". Esse princípio enfatiza a importância de investir com uma almofada para se proteger de perdas potenciais. A "margem de segurança" é essencialmente a diferença entre o valor intrínseco de uma ação (o que ela realmente vale com base na análise fundamental) e seu preço de mercado (o que você paga por ela).

Em poucas palavras, se você comprar uma ação com um desconto significativo em relação ao seu valor intrínseco, você está essencialmente criando um "amortecedor" que o protege de flutuações de mercado, riscos específicos da empresa e até mesmo eventos imprevistos que podem afetar o preço da ação. Quanto maior a margem de segurança, menos arriscado é o investimento.

A importância da “Margem de Segurança” pode ser dividida em três aspectos principais:

Reduz o risco: Ao comprar ações subvalorizadas, você fica menos exposto ao risco de pagar a mais. Mesmo que a ação não tenha o desempenho exatamente esperado, a margem de segurança pode ajudar a mitigar perdas potenciais.

Foco em longo prazo: uma forte margem de segurança significa que você tem menos probabilidade de entrar em pânico durante quedas do mercado ou volatilidade de curto prazo porque você investiu a um preço que oferece proteção contra riscos de queda.

Protege da Incerteza: No mundo dos investimentos, nada é certo. Uma margem de segurança garante que, mesmo que algumas de suas suposições sobre o desempenho de uma empresa estejam erradas, o preço que você pagou pela ação ainda lhe oferece uma proteção.

Em termos práticos, isso pode significar procurar ações com baixos índices P/L, preços descontados em relação ao valor contábil ou usar a análise de fluxo de caixa descontado (DCF) para estimar o valor intrínseco e comprar quando o preço de mercado estiver significativamente menor que isso.

A filosofia de Graham influenciou gerações de investidores de valor, incluindo Warren Buffett, que fez da margem de segurança um pilar fundamental de sua estratégia de investimento.

Além da regra da "Margem de Segurança", a regra dos 5% é outro princípio bem conhecido em investimento de valor, frequentemente associado a Warren Buffett. Esta regra aconselha os investidores a limitarem seus investimentos em qualquer ação individual a não mais do que 5% de seu portfólio total, a menos que tenham um forte entendimento da empresa e estejam confiantes em suas perspectivas futuras. A ideia por trás desta regra é que investir em negócios que você realmente entende diminui o risco de tomar decisões de investimento ruins, especialmente em setores desconhecidos ou complexos.

Embora a regra dos 5% sugira uma abordagem cautelosa, ela não é uma regra rígida e pode ser ajustada com base em circunstâncias individuais. Para empresas dentro de setores que você conhece bem ou sobre os quais fez uma extensa pesquisa, você pode se sentir confortável alocando mais de 5%. No entanto, para empresas fora de sua área de especialização ou em setores mais voláteis, a regra serve como uma salvaguarda, encorajando você a limitar a exposição. Os críticos argumentam que a regra dos 5% pode ser muito conservadora, especialmente para investimentos de alta convicção, onde um investidor pode se sentir justificado em ir além do limite de 5%. Em última análise, a regra serve como uma diretriz flexível que investidores experientes podem modificar com base em seu próprio conhecimento e tolerância ao risco.

Investimento em valor versus investimento em crescimento

Enquanto o investimento em valor foca na compra de ações subvalorizadas com a expectativa de que o mercado eventualmente reconheça seu verdadeiro valor, o investimento em crescimento adota uma abordagem diferente. Os investidores em crescimento buscam empresas que devem crescer significativamente no futuro, mesmo que suas avaliações atuais sejam altas. Aqui está uma comparação entre as duas estratégias:

Abordagem para Valuation: O investimento em valor foca no preço da ação em relação ao seu valor intrínseco, enquanto o investimento em crescimento foca no crescimento futuro dos lucros. Os investidores em valor podem comprar ações que parecem baratas, mas estão sendo negociadas abaixo do seu valor real, enquanto os investidores em crescimento estão dispostos a pagar um prêmio por empresas que acreditam que crescerão rapidamente.

Perfil de Risco: O investimento em valor geralmente carrega menos risco, pois foca na compra de empresas sólidas a preços com desconto. Em contraste, o investimento em crescimento pode ser mais arriscado, pois os investidores estão apostando no sucesso futuro de empresas que podem estar supervalorizadas ou podem não atender às suas expectativas de crescimento.

Horizonte de tempo: O investimento em valor normalmente requer um horizonte de tempo mais longo, pois depende do mercado eventualmente reconhecer o valor intrínseco de uma ação. Os investidores em crescimento podem adotar uma abordagem de curto ou médio prazo, capitalizando em aumentos rápidos de preço devido ao crescimento futuro antecipado.

Condições de Mercado: O investimento em valor tende a ter desempenho superior em condições de mercado em que as ações estão subvalorizadas ou em que o crescimento econômico desacelera. O investimento em crescimento, por outro lado, geralmente tem desempenho superior durante períodos de expansão econômica e quando os investidores estão dispostos a pagar um prêmio pelo potencial de crescimento futuro.

Investimento em valor versus investimento em crescimento

| Aspecto |

Investimento de valor |

Investimento em crescimento |

| Foco no Investimento |

Empresas subvalorizadas com fundamentos sólidos |

Empresas com alto potencial de crescimento |

| Avaliação |

As ações são subvalorizadas com base em métricas de valor intrínseco (por exemplo, P/L, P/B) |

As ações são frequentemente supervalorizadas com base nas perspectivas de crescimento futuro |

| Risco |

Menor risco, pois a empresa já está subvalorizada e oferece margem de segurança |

Risco mais alto, pois avaliações altas podem levar a perdas se o crescimento não se materializar |

| Horizonte temporal |

Longo prazo, com ênfase na manutenção durante as flutuações do mercado |

Pode ser de médio ou longo prazo, com foco na capitalização do crescimento futuro |

| Exemplos de empresas |

Empresas maduras como Coca-Cola, Johnson & Johnson e Procter & Gamble |

Empresas de alto crescimento como Tesla, Amazon e NVIDIA |

| Objetivo do investidor |

Compre barato e segure até que o mercado corrija sua avaliação |

Compre ações de alto crescimento com a expectativa de rápida valorização |

Exemplos notáveis de investimento em valor

Agora que exploramos o que é investimento em valor e os princípios que o orientam, vamos dar uma olhada em como essa estratégia funciona no mundo real. Existem exemplos práticos em que essa estratégia de investimento levou a retornos extraordinários? Nesta seção, vamos mergulhar em alguns exemplos de destaque em que investidores experientes transformaram ações subvalorizadas em minas de ouro. Essas histórias não apenas destacam o poder de comprar ações subvalorizadas, mas também mostram como paciência e um olhar atento para oportunidades podem levar ao sucesso financeiro ao longo do tempo.

Investimentos de valor clássicos de Warren Buffett: Um dos exemplos mais conhecidos de investimento de valor vem da compra da Coca-Cola por Warren Buffett em 1988. A Coca-Cola era uma marca bem estabelecida, mas suas ações estavam subvalorizadas na época. Buffett reconheceu a marca forte da empresa, o domínio do mercado global, os lucros consistentes e o potencial de crescimento a longo prazo, embora as ações estivessem temporariamente subvalorizadas. Seu investimento rendeu muito, pois o preço das ações da Coca-Cola cresceu significativamente ao longo dos anos, gerando retornos substanciais para a Berkshire Hathaway.

Similarmente, seu investimento na American Express, Geico, The Washington Post também rendeu significativamente. Essas são todas instâncias muito clássicas e notáveis de investimento de valor.

No entanto, para muitos investidores atuais, eles podem parecer um pouco clichês e talvez menos relacionáveis com as tendências modernas de investimento, especialmente com o surgimento de novas indústrias, tecnologias e estratégias. Nesse caso, vamos dar uma olhada em alguns exemplos atuais e mais relacionáveis que podem tocar o coração dos investidores de hoje.

Lumen Technologies (antiga CenturyLink) : A Lumen Technologies (antiga CenturyLink) representa um exemplo mais recente de um investimento de valor. A empresa, que opera nos setores de telecomunicações e fibra óptica, teve dificuldades com sua carga de dívida e receitas em declínio no início da década de 2010. No entanto, investidores experientes identificaram as ações subvalorizadas da Lumen devido à sua forte infraestrutura de fibra óptica, sua mudança para serviços empresariais de alta margem e sua avaliação de mercado relativamente baixa em comparação com seus ativos. Com o tempo, a transformação da Lumen em uma empresa de infraestrutura digital a posicionou para o crescimento, apesar das dificuldades anteriores.

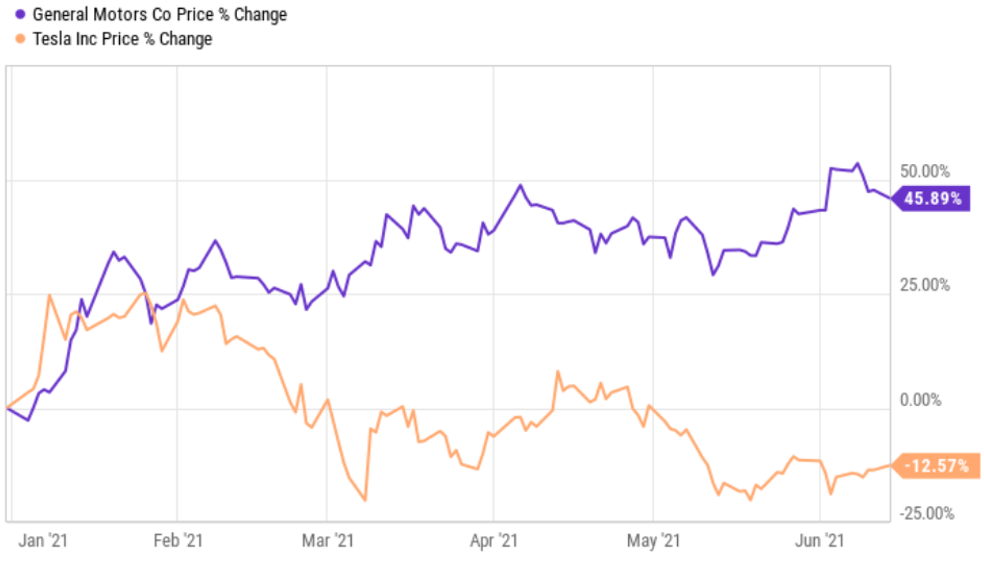

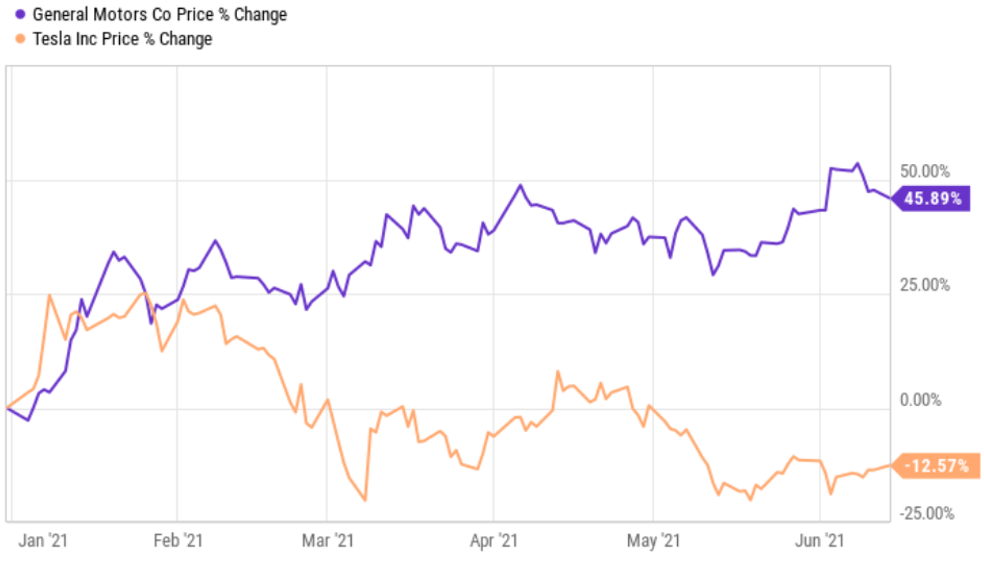

General Motors (GM) - Mudança para veículos elétricos: A General Motors (GM) é um forte exemplo recente de investimento em valor com uma reviravolta. Em 2020, a GM ainda era vista por muitos como uma fabricante de automóveis tradicional lutando com um futuro incerto após a COVID-19 e a ascensão dos veículos elétricos (VEs). No entanto, seu compromisso anunciado de transição para veículos elétricos (VEs) e seu investimento massivo em tecnologia de VE criaram uma oportunidade para investidores de valor comprarem as ações com desconto. Com a ascensão dos mercados de VEs e a marca forte da GM, os investidores que apostaram nessa transformação viram ganhos significativos à medida que o potencial da empresa no setor de energia verde começou a se materializar.

Concluindo, o investimento em valor é uma estratégia testada pelo tempo que gira em torno do princípio de comprar ações que são subvalorizadas pelo mercado e mantê-las até que seu valor intrínseco seja reconhecido. Embora possa exigir paciência e foco em longo prazo, a estratégia tem proporcionado retornos sólidos para investidores como Warren Buffett e Benjamin Graham ao longo de décadas. Em contraste, o investimento em crescimento oferece o potencial para retornos mais altos, mas vem com maiores riscos e maior volatilidade.

Em última análise, se o investimento em valor ou o investimento em crescimento é a estratégia certa depende de seus objetivos individuais, tolerância a riscos e cronograma de investimento. Ambas as estratégias têm seus méritos, e muitos investidores escolhem combinar elementos de ambas para construir um portfólio diversificado que equilibre risco e recompensa.

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.