O investimento passivo se tornou uma das estratégias de investimento mais populares nos últimos anos. Seja você um iniciante ou um investidor experiente, essa estratégia de investimento oferece uma maneira fácil e econômica de aumentar sua riqueza ao longo do tempo. Mas o que exatamente é investimento passivo e como ele difere do investimento ativo? Neste artigo, exploraremos a definição e o significado dessa estratégia, bem como a compararemos com a abordagem mais tradicional de investimento ativo.

Definição de Investimento Passivo

Em sua essência, o investimento passivo é uma estratégia que visa replicar o desempenho de um índice de mercado ou benchmark específico, em vez de tentar superar o mercado por meio da seleção de ações individuais ou negociação frequente. A forma mais comum de investimento passivo é por meio de fundos de índice ou fundos negociados em bolsa (ETFs), que rastreiam o desempenho de índices de mercado como o S&P 500, o Nasdaq-100 ou o Dow Jones Industrial Average.

No investimento passivo, o objetivo não é escolher ativamente ações vencedoras ou cronometrar o mercado, mas espelhar o desempenho do mercado mais amplo. Essa estratégia pressupõe que, a longo prazo, os mercados crescerão em valor, e o investidor se beneficiará dessa tendência geral de alta. Como resultado, os investidores passivos mantêm seus investimentos a longo prazo, fazendo mudanças mínimas em seu portfólio.

Como uma estratégia de investimento cada vez mais popular, o investimento passivo tem diversas características distintas que o tornam uma opção cada vez mais atraente para muitos investidores:

Baixos Custos: Fundos passivos geralmente têm taxas de administração muito mais baixas em comparação a fundos ativos. Como não há necessidade de administração ativa ou negociação frequente, os custos gerais do investimento passivo podem ser mantidos no mínimo.

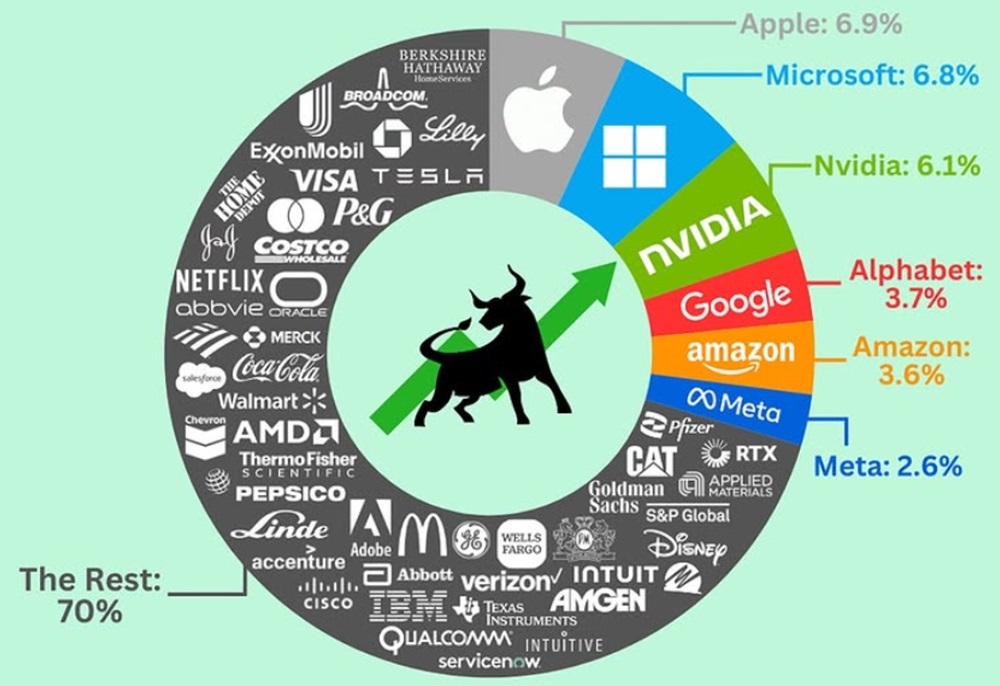

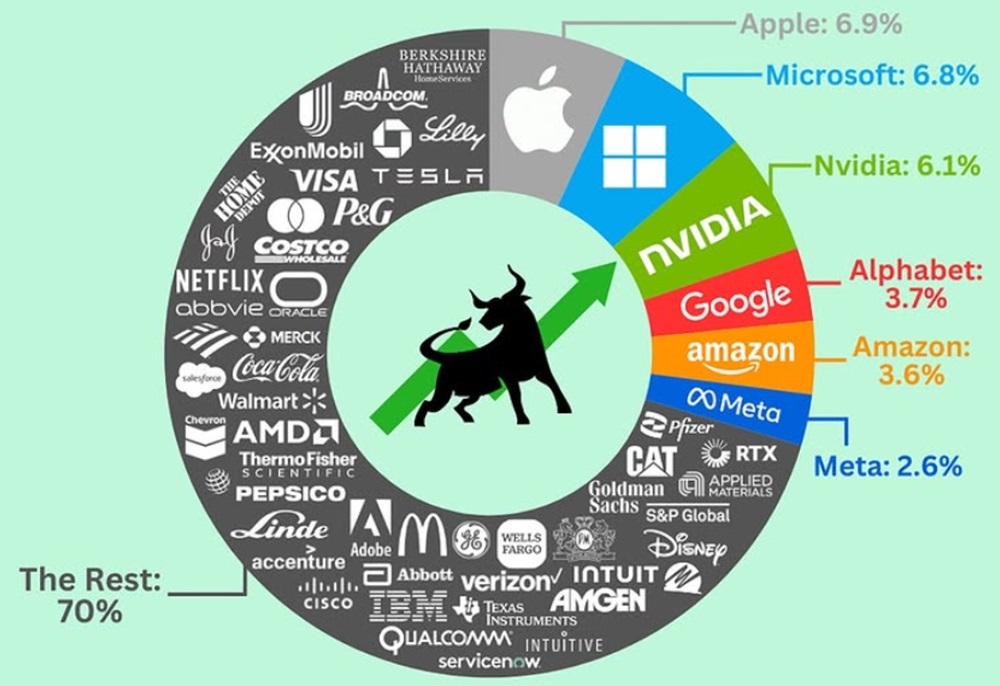

Diversificação: Ao investir em fundos de índice que rastreiam índices de mercado amplos, investidores passivos ganham diversificação imediata. Isso ajuda a espalhar o risco entre várias empresas e setores, tornando menos provável que o desempenho individual das ações tenha impacto significativo no portfólio.

Foco de Longo Prazo: a estratégia passiva é centrada na ideia de crescimento de longo prazo. Os investidores normalmente mantêm suas posições por anos, se não décadas, visando se beneficiar do desempenho geral do mercado.

Esforço Mínimo: Uma vez que um fundo de índice ou ETF é selecionado, há pouca ou nenhuma necessidade de o investidor gerenciar ou ajustar ativamente seu portfólio. Isso torna a estratégia de investimento passivo particularmente atraente para aqueles que preferem uma abordagem sem intervenção.

Nível de risco do investimento passivo

O nível de risco do investimento passivo é geralmente considerado baixo a moderado, especialmente quando comparado ao investimento ativo. Como os investidores passivos normalmente investem em índices de mercado amplos, eles são expostos a uma ampla gama de ações, indústrias e setores. Sua diversificação inerente ajuda a espalhar o risco entre diferentes ativos, o que pode reduzir o impacto de qualquer ação ou setor de baixo desempenho no portfólio geral. Se uma empresa ou setor tiver dificuldades, outros dentro do índice podem ajudar a compensar as perdas.

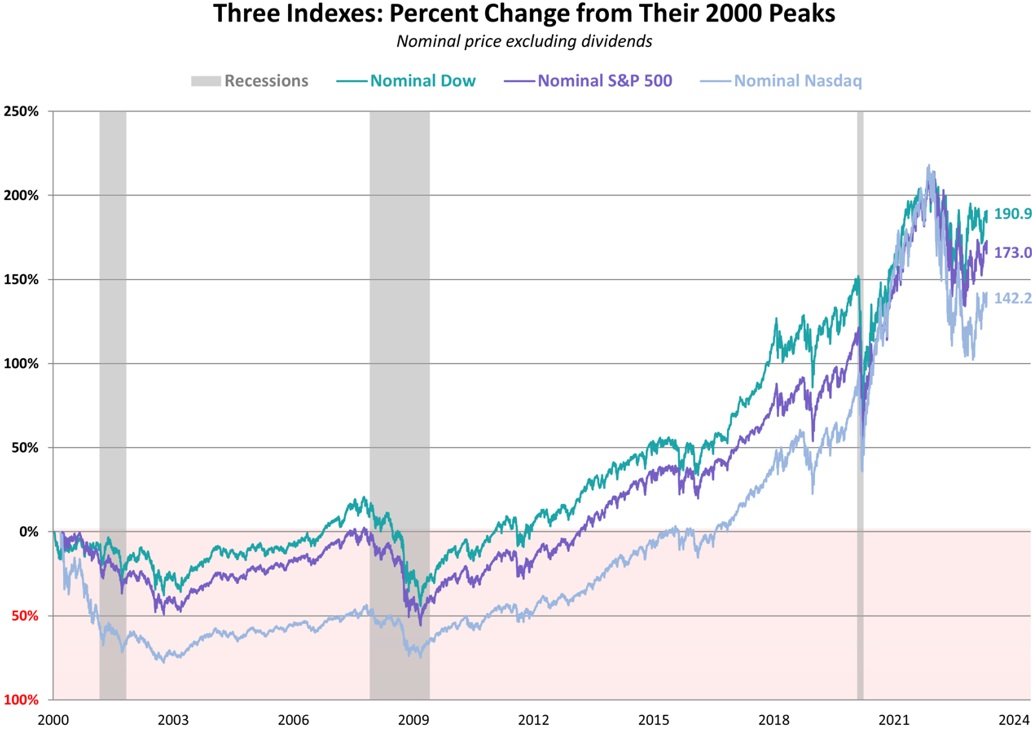

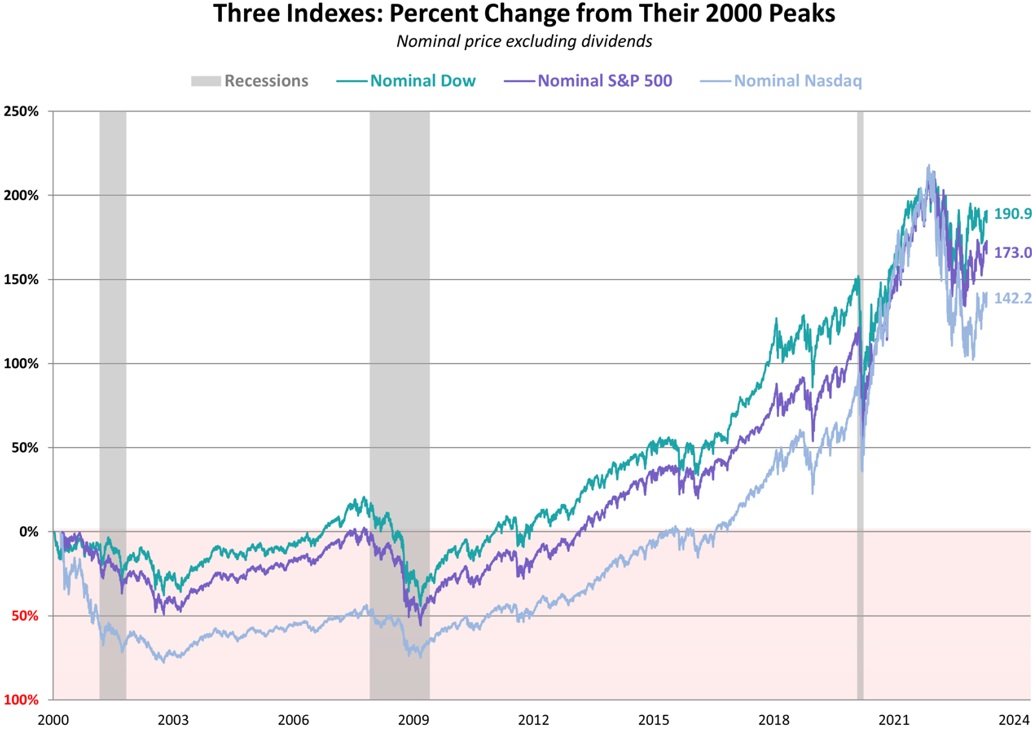

No entanto, essa estratégia ainda carrega risco de mercado. Se o mercado geral cair, o investidor passivo provavelmente experimentará perdas semelhantes. Por exemplo, durante uma queda do mercado, um S&P 500 Index Fund geralmente refletirá a queda de todo o índice. Embora o investimento passivo ofereça menor risco do que a seleção de ações ou o timing do mercado, ele ainda está sujeito a flutuações de mercado mais amplas.

O nível de risco também pode variar dependendo do tipo de fundo de índice escolhido. Por exemplo, fundos que focam em setores ou ações mais voláteis, como tecnologia ou mercados emergentes, podem ter risco maior do que aqueles que rastreiam índices mais amplos e estáveis, como o S&P 500.

Em uma palavra, o investimento passivo tende a ter um nível de risco baixo a moderado porque evita as armadilhas de tentar cronometrar o mercado ou escolher ações individuais. No entanto, não é isento de risco e está sujeito aos amplos movimentos de mercado e riscos específicos associados ao índice que segue. A diversificação, um princípio fundamental do investimento passivo, ajuda a reduzir os riscos, mas nunca pode eliminá-los completamente.

Investimento passivo vs. investimento ativo

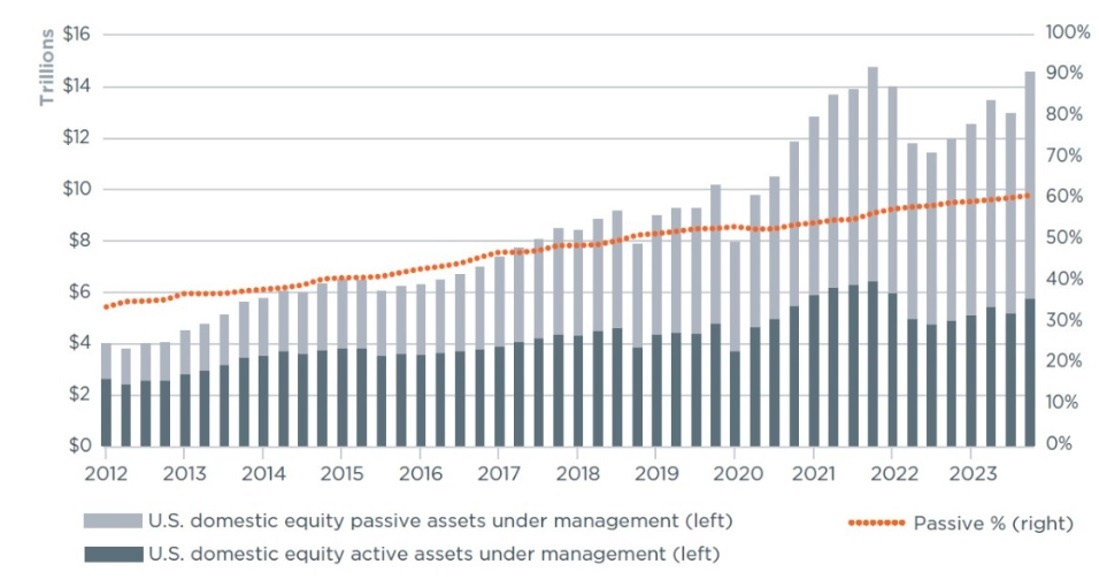

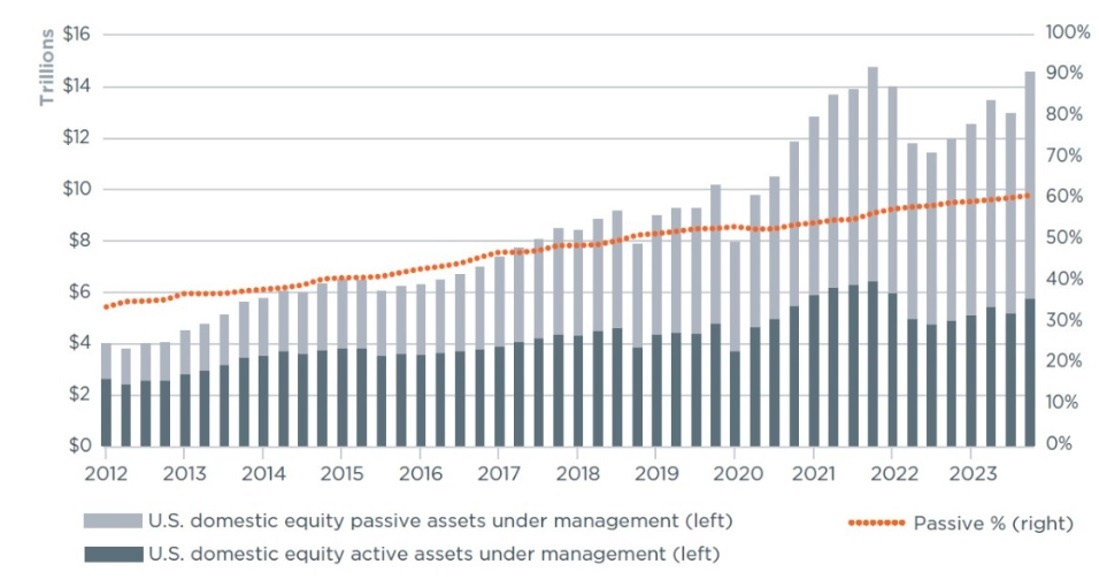

Como mostra o gráfico abaixo, na última década, o investimento passivo ganhou força, ultrapassando as estratégias ativas no total de ativos sob gestão, e essa tendência se acelerou nos últimos anos.

Tanto o investimento passivo quanto o ativo têm suas vantagens, mas seus objetivos, métodos e resultados são bem distintos. Aqui está uma comparação detalhada dessas duas estratégias, que também pode explicar por que o investimento passivo superou o investimento ativo nos últimos anos.

Objetivo:

O objetivo principal do investimento passivo é igualar o desempenho de um índice de mercado, como o S&P 500 ou o Dow Jones Industrial Average. Os investidores visam se beneficiar do crescimento geral do mercado sem tentar superar o mercado. Essa abordagem é baseada na crença de que o desempenho de longo prazo do mercado proporcionará retornos adequados.

Em contraste, o investimento ativo visa superar o mercado ou um benchmark específico. Investidores ativos fazem isso selecionando ações individuais ou outros títulos que eles acreditam que superarão o mercado, com base em pesquisa, análise ou intuição.

Estilo de gestão:

O investimento passivo requer intervenção mínima. Uma vez que um fundo de índice ou ETF é escolhido, o fundo é automaticamente reequilibrado para refletir as mudanças no índice. Há pouca ou nenhuma necessidade de o investidor monitorar ou tomar decisões sobre ações específicas.

No entanto, o investimento ativo envolve análise e tomada de decisão contínuas. Investidores ou gestores de fundos avaliam constantemente as condições de mercado, analisam títulos individuais e ajustam o portfólio comprando ou vendendo ativos com base em oportunidades ou riscos previstos.

Custo:

Uma das maiores vantagens do investimento passivo é seu baixo custo. Como fundos passivos não exigem gestão ativa, eles têm taxas de gestão mais baixas e menos custos de transação.

Em comparação, o investimento ativo carrega taxas mais altas devido aos custos de gestão ativa, pesquisa e negociação frequente. Essas taxas podem corroer os retornos ao longo do tempo, especialmente em fundos que têm desempenho inferior ao do mercado.

Risco:

O investimento passivo é geralmente considerado de menor risco do que o investimento ativo devido à sua natureza diversificada. Ao rastrear um índice inteiro, os investidores passivos espalham seu risco entre vários setores e empresas. Enquanto o risco de mercado ainda está presente, a exposição à volatilidade de ações individuais é reduzida.

O investimento ativo carrega um risco maior porque depende da capacidade do investidor de selecionar ações que superem o mercado. Escolhas ruins de ações ou julgamentos errados de mercado podem levar a perdas significativas, especialmente quando comparados a estratégias passivas que simplesmente rastreiam o mercado.

Horizonte temporal:

O investimento passivo é tipicamente uma estratégia de longo prazo. Os investidores geralmente mantêm suas posições por anos, permitindo que seus investimentos cresçam junto com o mercado. Essa abordagem de longo prazo é adequada para aqueles que não precisam de retornos imediatos e preferem investir para objetivos futuros, como aposentadoria.

O investimento ativo pode ter um foco de curto ou médio prazo, dependendo dos objetivos do investidor. Muitos investidores ativos buscam lucrar com as flutuações do mercado, frequentemente tomando decisões com base em tendências de curto prazo ou relatórios de lucros.

Expectativas de retorno:

Investidores passivos podem esperar retornos que refletem o desempenho do índice que estão rastreando. Historicamente, a forma passiva de investir demonstrou entregar retornos que são competitivos com a maioria dos fundos ativamente gerenciados, especialmente após contabilizar taxas mais baixas.

Investidores ativos, no entanto, visam superar o mercado. Embora o potencial para retornos mais altos exista, pesquisas mostram que muitos investidores ativos falham em superar consistentemente o mercado, particularmente após deduzir taxas de administração mais altas.

Investimento passivo vs investimento ativo

| Aspecto

|

Investimento Passivo

|

Investimento Ativo

|

| Objetivo

|

Para espelhar o desempenho de um índice de mercado.

|

Para superar o mercado ou um benchmark.

|

| Estilo de Gestão

|

Intervenção mínima; abordagem sem intervenção.

|

Compra e venda frequente de ações.

|

| Custo

|

Baixas taxas de administração e custos de transação.

|

Taxas mais altas devido à gestão ativa.

|

| Risco

|

Geralmente menor, graças à diversificação.

|

Risco potencialmente maior, dependendo da seleção de ações.

|

| Horizonte temporal

|

Foco em longo prazo, mantendo cargos por anos.

|

Curto ou médio prazo, com mudanças frequentes.

|

| Expectativas de retorno

|

Corresponde aos retornos médios do mercado.

|

Tem como objetivo superar o desempenho do mercado.

|

Para resumir, o investimento passivo é uma estratégia econômica com baixas taxas de administração e fornece diversificação instantânea, reduzindo o risco. Ele oferece retornos consistentes e de longo prazo que refletem o desempenho do mercado, tornando-o ideal para investidores de longo prazo e sem intervenção. No entanto, ele também tem limitações, como potencial limitado para desempenho superior e vulnerabilidade a quedas do mercado, pois segue o mercado geral. Adotar uma estratégia passiva em investimentos depende da disposição do investidor em aceitar riscos, seu horizonte de investimento e se ele valoriza a simplicidade ou está procurando gerenciar ativamente seus investimentos.

Aviso Legal: Este material é apenas para fins de informação geral e não se destina a (e não deve ser considerado como) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, segurança, transação ou estratégia de investimento em particular seja adequada para qualquer pessoa específica.