การเทรด

เกี่ยวกับ EBC

กิจกรรม

เผยแพร่เมื่อ: 2024-12-10

การลงทุนแบบ Passive ได้กลายเป็นหนึ่งในกลยุทธ์การลงทุนที่ได้รับความนิยมมากที่สุดในช่วงไม่กี่ปีที่ผ่านมา ไม่ว่าคุณจะเป็นนักลงทุนมือใหม่หรือผู้มีประสบการณ์ กลยุทธ์การลงทุนนี้เป็นวิธีง่ายๆ และคุ้มต้นทุนในการเพิ่มความมั่งคั่งของคุณเมื่อเวลาผ่านไป แต่การลงทุนแบบ Passive คืออะไรกันแน่ และแตกต่างจากการลงทุนแบบ Active อย่างไร ในบทความนี้ เราจะมาสำรวจคำจำกัดความและความหมายของกลยุทธ์นี้ ตลอดจนเปรียบเทียบกับแนวทางการลงทุนแบบ Active ดั้งเดิม

คำจำกัดความของการลงทุนแบบ Passive

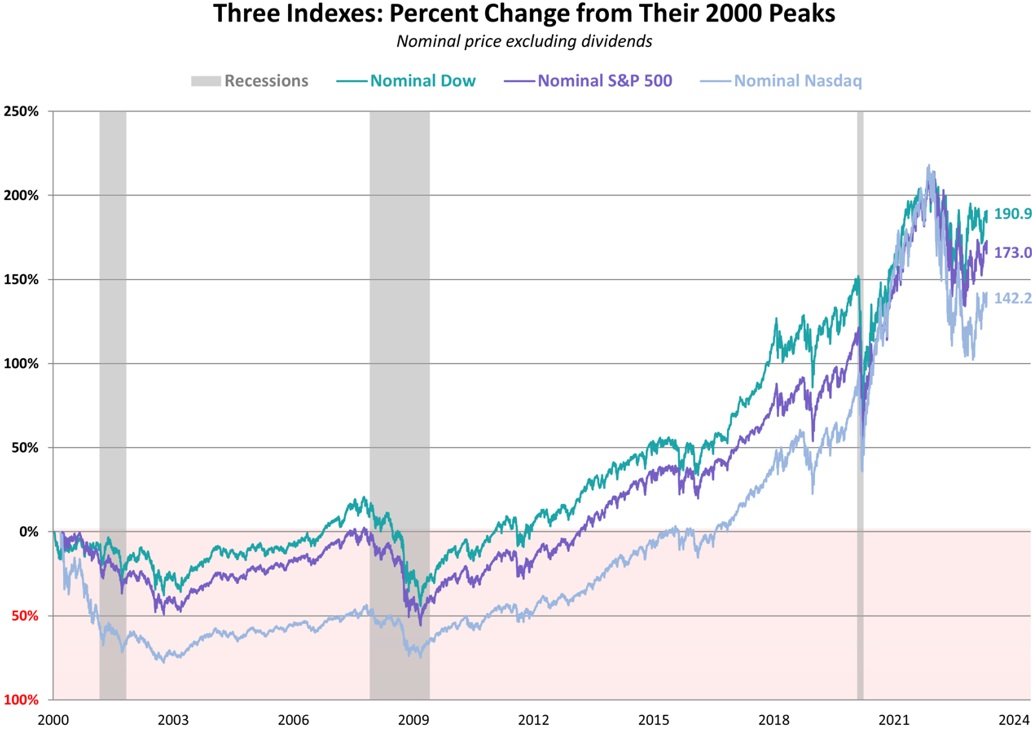

การลงทุนแบบเฉื่อยชาเป็นกลยุทธ์ที่มุ่งหวังที่จะเลียนแบบผลงานของดัชนีตลาดหรือเกณฑ์มาตรฐานเฉพาะเจาะจง แทนที่จะพยายามเอาชนะตลาดด้วยการเลือกหุ้นรายตัวหรือการซื้อขายบ่อยครั้ง รูปแบบการลงทุนแบบเฉื่อยชาที่พบเห็นได้ทั่วไปที่สุดคือผ่านกองทุนดัชนีหรือกองทุนซื้อขายแลกเปลี่ยน (ETF) ซึ่งติดตามผลงานของดัชนีตลาด เช่น S&P 500, Nasdaq-100 หรือ Dow Jones Industrial Average

ในการลงทุนแบบเฉื่อยๆ เป้าหมายไม่ได้อยู่ที่การเลือกหุ้นที่ทำกำไรหรือกำหนดเวลาในตลาด แต่คือการสะท้อนผลการดำเนินงานของตลาดโดยรวม กลยุทธ์นี้ถือว่าในระยะยาว มูลค่าของตลาดจะเติบโตขึ้น และนักลงทุนจะได้รับประโยชน์จากแนวโน้มขาขึ้นโดยทั่วไปนี้ ดังนั้น นักลงทุนแบบเฉื่อยๆ จะถือการลงทุนของตนในระยะยาว โดยเปลี่ยนแปลงพอร์ตโฟลิโอของตนเพียงเล็กน้อย

การลงทุนแบบ Passive เป็นกลยุทธ์การลงทุนที่ได้รับความนิยมเพิ่มมากขึ้น โดยมีคุณลักษณะเด่นหลายประการที่ทำให้กลายเป็นตัวเลือกที่น่าสนใจมากขึ้นสำหรับนักลงทุนจำนวนมาก:

ต้นทุนต่ำ: กองทุนแบบ Passive มักมีค่าธรรมเนียมการจัดการที่ต่ำกว่ามากเมื่อเทียบกับกองทุนแบบ Active เนื่องจากไม่จำเป็นต้องมีการจัดการแบบ Active หรือการซื้อขายบ่อยครั้ง ต้นทุนโดยรวมของการลงทุนแบบ Passive จึงสามารถลดลงให้น้อยที่สุดได้

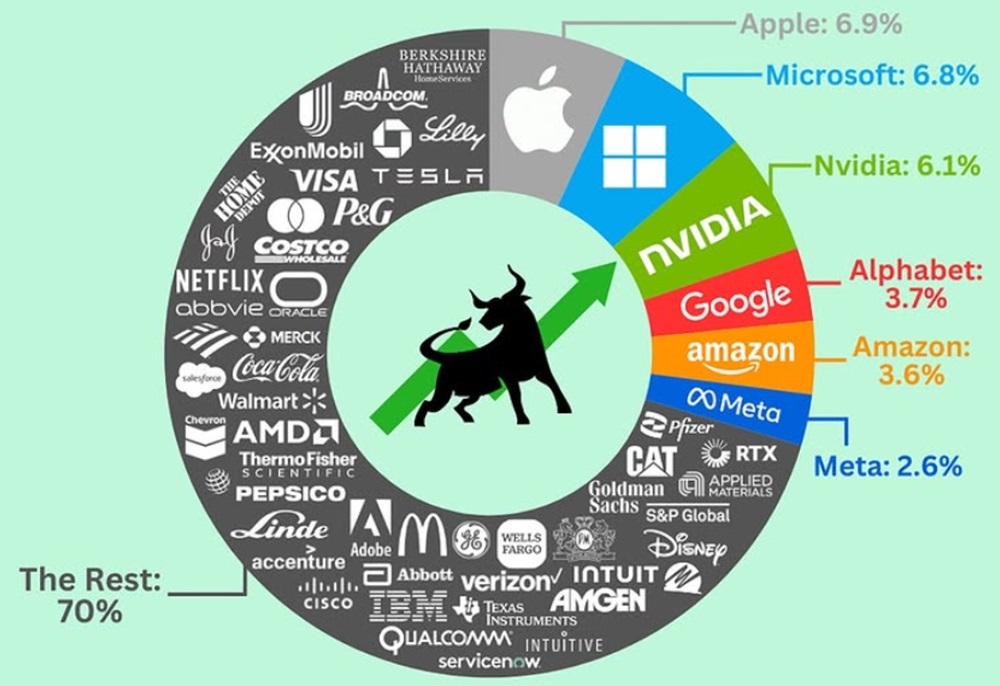

การกระจายความเสี่ยง: การลงทุนในกองทุนดัชนีที่ติดตามดัชนีตลาดกว้างช่วยให้ผู้ลงทุนที่ไม่ค่อยลงทุนได้รับการกระจายความเสี่ยงทันที ซึ่งจะช่วยกระจายความเสี่ยงไปยังบริษัทและภาคส่วนต่างๆ มากมาย ทำให้มีโอกาสน้อยลงที่ผลงานของหุ้นแต่ละตัวจะส่งผลกระทบต่อพอร์ตโฟลิโออย่างมีนัยสำคัญ

การมุ่งเน้นในระยะยาว: กลยุทธ์แบบ Passive เน้นที่แนวคิดการเติบโตในระยะยาว โดยทั่วไป นักลงทุนจะถือครองตำแหน่งของตนเป็นเวลาหลายปีหรือหลายทศวรรษ โดยมุ่งหวังที่จะได้รับประโยชน์จากผลงานโดยรวมของตลาด

ความพยายามน้อยที่สุด: เมื่อเลือกกองทุนดัชนีหรือ ETF แล้ว นักลงทุนแทบจะไม่ต้องจัดการหรือปรับพอร์ตโฟลิโอของตนเองเลย ซึ่งทำให้กลยุทธ์การลงทุนแบบ Passive น่าสนใจเป็นพิเศษสำหรับผู้ที่ต้องการแนวทางที่ไม่ยุ่งยาก

ระดับความเสี่ยงของการลงทุนแบบ Passive

ระดับความเสี่ยงของการลงทุนแบบ Passive มักถือว่าต่ำถึงปานกลาง โดยเฉพาะเมื่อเปรียบเทียบกับการลงทุนแบบ Active เนื่องจากนักลงทุนแบบ Passive มักลงทุนในดัชนีตลาดกว้าง จึงมีความเสี่ยงจากหุ้น อุตสาหกรรม และภาคส่วนต่างๆ มากมาย การกระจายความเสี่ยงโดยธรรมชาติช่วยกระจายความเสี่ยงในสินทรัพย์ต่างๆ ซึ่งสามารถลดผลกระทบของหุ้นหรือภาคส่วนที่มีผลงานต่ำกว่ามาตรฐานตัวใดตัวหนึ่งต่อพอร์ตโฟลิโอโดยรวมได้ หากบริษัทหรือภาคส่วนใดภาคส่วนหนึ่งประสบปัญหา บริษัทอื่นๆ ในดัชนีก็สามารถช่วยชดเชยการสูญเสียได้

อย่างไรก็ตาม กลยุทธ์นี้ยังคงมีความเสี่ยงในตลาด หากตลาดโดยรวมตกต่ำ นักลงทุนแบบเฉื่อยชาอาจประสบกับการสูญเสียที่คล้ายคลึงกัน ตัวอย่างเช่น ในช่วงที่ตลาดตกต่ำ กองทุนดัชนี S&P 500 โดยทั่วไปจะสะท้อนถึงการตกต่ำของดัชนีทั้งหมด แม้ว่าการลงทุนแบบเฉื่อยชาจะมีความเสี่ยงต่ำกว่าการเลือกหุ้นหรือการจับจังหวะตลาด แต่การลงทุนแบบเฉื่อยชาก็ยังคงมีความผันผวนของตลาดในวงกว้าง

ระดับความเสี่ยงอาจแตกต่างกันไปขึ้นอยู่กับประเภทของกองทุนดัชนีที่เลือก ตัวอย่างเช่น กองทุนที่เน้นลงทุนในภาคส่วนหรือหุ้นที่มีความผันผวนสูง เช่น เทคโนโลยีหรือตลาดเกิดใหม่ อาจมีความเสี่ยงมากกว่ากองทุนที่ติดตามดัชนีที่กว้างกว่าและมีเสถียรภาพมากกว่า เช่น S&P 500

กล่าวโดยสรุป การลงทุนแบบเฉื่อยชาจะมีความเสี่ยงในระดับต่ำถึงปานกลาง เนื่องจากหลีกเลี่ยงความเสี่ยงที่อาจเกิดขึ้นได้จากการพยายามจับจังหวะตลาดหรือคัดเลือกหุ้นทีละตัว อย่างไรก็ตาม การลงทุนแบบเฉื่อยชาไม่ได้ปราศจากความเสี่ยง และขึ้นอยู่กับการเคลื่อนไหวของตลาดโดยรวมและความเสี่ยงเฉพาะที่เกี่ยวข้องกับดัชนีที่ใช้ การกระจายความเสี่ยง ซึ่งเป็นหลักการสำคัญของการลงทุนแบบเฉื่อยชา จะช่วยลดความเสี่ยงได้ แต่ไม่สามารถขจัดความเสี่ยงได้ทั้งหมด

การลงทุนแบบ Passive กับการลงทุนแบบ Active

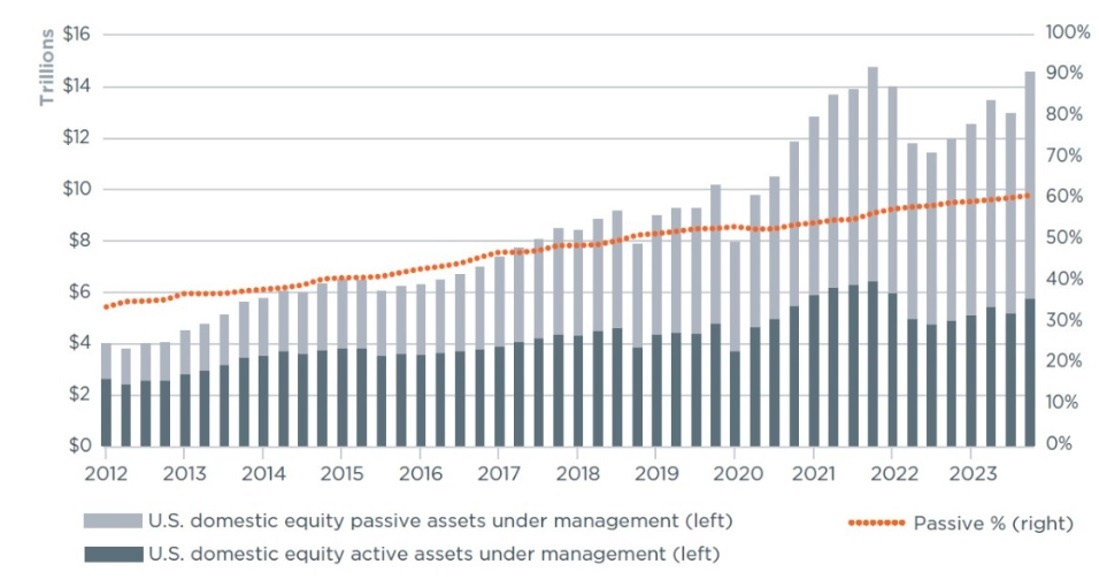

ดังที่แสดงในแผนภูมิด้านล่าง ในช่วงทศวรรษที่ผ่านมา การลงทุนแบบเฉื่อยชาได้รับความนิยมมากขึ้น โดยแซงหน้ากลยุทธ์แบบเชิงรุกในสินทรัพย์รวมภายใต้การบริหาร และแนวโน้มนี้ยังเร่งตัวขึ้นในช่วงไม่กี่ปีที่ผ่านมา

การลงทุนแบบ Passive และ Active ต่างก็มีข้อดีของตัวเอง แต่เป้าหมาย วิธีการ และผลลัพธ์ของทั้งสองแบบมีความแตกต่างกันมาก ต่อไปนี้คือการเปรียบเทียบโดยละเอียดของกลยุทธ์ทั้งสองนี้ ซึ่งอาจอธิบายได้เช่นกันว่าเหตุใดการลงทุนแบบ Passive จึงเติบโตแซงหน้าการลงทุนแบบ Active ในช่วงไม่กี่ปีที่ผ่านมา

วัตถุประสงค์:

วัตถุประสงค์หลักของการลงทุนแบบเฉื่อยชาคือการให้ผลตอบแทนที่สอดคล้องกับดัชนีตลาด เช่น S&P 500 หรือ Dow Jones Industrial Average นักลงทุนมุ่งหวังที่จะได้รับประโยชน์จากการเติบโตของตลาดโดยรวมโดยไม่พยายามที่จะทำผลงานให้เหนือกว่าตลาด แนวทางนี้ขึ้นอยู่กับความเชื่อที่ว่าผลงานในระยะยาวของตลาดจะให้ผลตอบแทนที่เหมาะสม

ในทางตรงกันข้าม การลงทุนแบบ Active มีเป้าหมายที่จะทำผลงานให้ดีกว่าตลาดหรือดัชนีชี้วัดเฉพาะ นักลงทุนแบบ Active ทำได้โดยการเลือกหุ้นแต่ละตัวหรือหลักทรัพย์อื่น ๆ ที่พวกเขาเชื่อว่าจะทำผลงานได้ดีกว่าตลาด โดยอิงจากการวิจัย การวิเคราะห์ หรือสัญชาตญาณ

รูปแบบการบริหารจัดการ:

การลงทุนแบบ Passive ต้องมีการแทรกแซงเพียงเล็กน้อย เมื่อเลือกกองทุนดัชนีหรือ ETF แล้ว กองทุนจะปรับสมดุลใหม่โดยอัตโนมัติเพื่อสะท้อนการเปลี่ยนแปลงของดัชนี นักลงทุนแทบไม่ต้องติดตามหรือตัดสินใจเกี่ยวกับหุ้นตัวใดตัวหนึ่งเลย

อย่างไรก็ตาม การลงทุนแบบแอคทีฟเกี่ยวข้องกับการวิเคราะห์และการตัดสินใจอย่างต่อเนื่อง นักลงทุนหรือผู้จัดการกองทุนจะประเมินสภาวะตลาด วิเคราะห์หลักทรัพย์แต่ละตัว และปรับพอร์ตโฟลิโอโดยการซื้อหรือขายสินทรัพย์ตามโอกาสหรือความเสี่ยงที่คาดการณ์ไว้

ค่าใช้จ่าย:

ข้อดีประการหนึ่งของการลงทุนแบบ Passive คือต้นทุนที่ต่ำ เนื่องจากกองทุนแบบ Passive ไม่จำเป็นต้องมีการจัดการแบบ Active จึงมีค่าธรรมเนียมการจัดการที่ต่ำกว่าและต้นทุนการทำธุรกรรมน้อยกว่า

เมื่อเปรียบเทียบแล้ว การลงทุนแบบ Active จะมีค่าธรรมเนียมที่สูงกว่าเนื่องจากต้องเสียค่าใช้จ่ายในการบริหารจัดการ การวิจัย และการซื้อขายบ่อยครั้ง ค่าธรรมเนียมเหล่านี้อาจกินผลตอบแทนไปในระยะยาว โดยเฉพาะในกองทุนที่มีผลงานต่ำกว่าตลาด

เสี่ยง:

การลงทุนแบบ Passive มักถือว่ามีความเสี่ยงต่ำกว่าการลงทุนแบบ Active เนื่องจากมีลักษณะการกระจายความเสี่ยง นักลงทุนแบบ Passive สามารถกระจายความเสี่ยงไปยังหลายภาคส่วนและหลายบริษัทโดยการติดตามดัชนีทั้งหมด แม้ว่าความเสี่ยงในตลาดจะยังคงมีอยู่ แต่ความเสี่ยงจากความผันผวนของหุ้นแต่ละตัวก็ลดลง

การลงทุนแบบ Active มีความเสี่ยงสูงกว่าเพราะต้องอาศัยความสามารถของนักลงทุนในการเลือกหุ้นที่มีผลงานดีกว่าตลาด การเลือกหุ้นที่ไม่ดีหรือการตัดสินใจที่ผิดพลาดของตลาดอาจนำไปสู่การสูญเสียครั้งใหญ่ โดยเฉพาะเมื่อเปรียบเทียบกับกลยุทธ์แบบ Passive ที่เพียงแค่ติดตามตลาด

ขอบเขตเวลา:

การลงทุนแบบเฉื่อยชาเป็นกลยุทธ์ระยะยาวโดยทั่วไป นักลงทุนมักจะถือครองตำแหน่งของตนเป็นเวลาหลายปี ซึ่งช่วยให้การลงทุนของตนเติบโตไปพร้อมกับตลาด แนวทางระยะยาวนี้เหมาะสำหรับผู้ที่ไม่ต้องการผลตอบแทนทันทีและต้องการลงทุนเพื่อเป้าหมายในอนาคต เช่น การเกษียณอายุ

การลงทุนแบบแอคทีฟอาจเน้นในระยะสั้นหรือระยะกลาง ขึ้นอยู่กับเป้าหมายของผู้ลงทุน นักลงทุนแบบแอคทีฟจำนวนมากแสวงหากำไรจากความผันผวนของตลาด โดยมักจะตัดสินใจโดยอิงตามแนวโน้มระยะสั้นหรือรายงานผลประกอบการ

ความคาดหวังผลตอบแทน:

นักลงทุนแบบ Passive สามารถคาดหวังผลตอบแทนที่สะท้อนถึงผลงานของดัชนีที่พวกเขากำลังติดตามอยู่ โดยในอดีต วิธีการลงทุนแบบ Passive ได้รับการพิสูจน์แล้วว่าให้ผลตอบแทนที่สามารถแข่งขันกับกองทุนที่บริหารจัดการแบบ Active ได้ โดยเฉพาะอย่างยิ่งเมื่อคำนึงถึงค่าธรรมเนียมที่ถูกกว่า

อย่างไรก็ตาม นักลงทุนที่กระตือรือร้นมักตั้งเป้าที่จะเอาชนะตลาด แม้ว่าจะมีศักยภาพในการสร้างผลตอบแทนที่สูงขึ้น แต่การวิจัยแสดงให้เห็นว่านักลงทุนที่กระตือรือร้นจำนวนมากไม่สามารถทำผลงานได้ดีกว่าตลาดอย่างสม่ำเสมอ โดยเฉพาะอย่างยิ่งหลังจากหักค่าธรรมเนียมการจัดการที่สูงขึ้น

| ด้าน | การลงทุนแบบเฉื่อยชา | การลงทุนที่กระตือรือร้น |

| วัตถุประสงค์ | เพื่อสะท้อนประสิทธิภาพของดัชนีตลาด | เพื่อเอาชนะตลาดหรือมาตรฐานอ้างอิง |

| รูปแบบการบริหารจัดการ | การแทรกแซงน้อยที่สุด แนวทางที่ไม่ยุ่งยาก | การซื้อและขายหุ้นบ่อยครั้ง |

| ค่าใช้จ่าย | ค่าธรรมเนียมการจัดการและต้นทุนธุรกรรมต่ำ | ค่าธรรมเนียมสูงขึ้นเนื่องจากมีการบริหารจัดการที่กระตือรือร้น |

| เสี่ยง | โดยทั่วไปจะลดลงเนื่องมาจากการกระจายความเสี่ยง | ความเสี่ยงอาจสูงขึ้นขึ้นอยู่กับการคัดเลือกหุ้น |

| เส้นขอบฟ้าแห่งกาลเวลา | มุ่งเน้นระยะยาว ดำรงตำแหน่งเป็นเวลาหลายปี | ระยะสั้นหรือระยะกลาง โดยมีการเปลี่ยนแปลงบ่อยครั้ง |

| ความคาดหวังกลับคืนมา | ตรงกับผลตอบแทนเฉลี่ยของตลาด | มุ่งหวังที่จะเกินผลงานของตลาด |

โดยสรุป การลงทุนแบบเฉื่อยชาเป็นกลยุทธ์ที่มีประสิทธิภาพด้านต้นทุน โดยมีค่าธรรมเนียมการจัดการต่ำ และให้การกระจายความเสี่ยงได้ทันที ซึ่งช่วยลดความเสี่ยง อีกทั้งยังให้ผลตอบแทนที่สม่ำเสมอในระยะยาว ซึ่งสะท้อนถึงประสิทธิภาพของตลาด จึงเหมาะอย่างยิ่งสำหรับนักลงทุนระยะยาวที่ไม่ต้องลงมือทำอะไรมาก อย่างไรก็ตาม การลงทุนแบบเฉื่อยชายังมีข้อจำกัด เช่น ศักยภาพในการทำผลงานได้ดีเกินคาดและความเสี่ยงต่อภาวะตกต่ำของตลาดที่จำกัด เนื่องจากการลงทุนแบบเฉื่อยชาจะเป็นไปตามตลาดโดยรวม การจะใช้กลยุทธ์การลงทุนแบบเฉื่อยชาหรือไม่นั้น ขึ้นอยู่กับความเต็มใจของนักลงทุนที่จะยอมรับความเสี่ยง ขอบเขตการลงทุน และคุณค่าของความเรียบง่ายหรือต้องการจัดการการลงทุนอย่างแข็งขัน

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ