Торговля

Краткое содержание:

Краткое содержание:

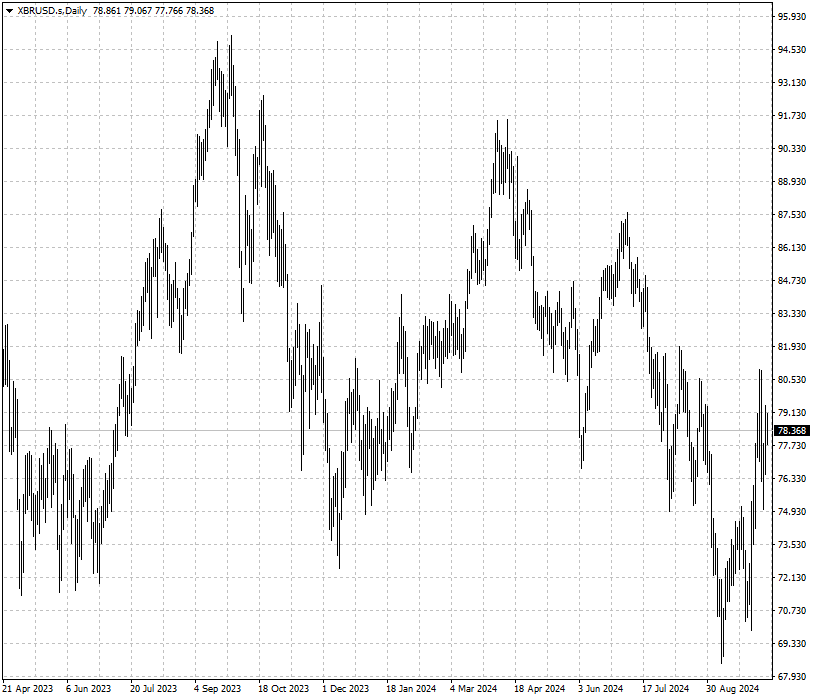

На прошлой неделе фьючерсы на нефть показали самый большой рост за последний год и находятся на пути к новому росту, несмотря на сильный доллар и активную торговлю опционами.

Фьючерсы на нефть показали самый большой прирост за год на прошлой неделе и находятся на пути к очередному недельному росту, несмотря на устойчивый доллар. Ажиотаж был еще сильнее на рынке опционов.

Трейдеры раскупили декабрьские опционы на нефть марки Brent, делая ставку на то, что цена на нефть достигнет 100 долларов и выше, при этом совокупный объем опционов достиг рекордного значения после обострения напряженности на Ближнем Востоке.

Между тем они скупили нелепые ставки на фьючерсную кривую, которая стремительно росла. Более 5 миллионов баррелей поставлено на ближайший спред Brent, достигший $3.

Перекос опционов «колл» на фьючерсы WTI со сдачей во второй месяц подскочил до самого высокого уровня с марта 2022 года, когда шокирующее вторжение России на Украину вызвало опасения по поводу поставок.

Это стало резким поворотом событий для хедж-фондов, консультантов по торговле сырьевыми товарами и других управляющих финансами, которые поспешили изменить свои позиции, которые в середине сентября стали медвежьими по отношению к сырой нефти.

Подразумеваемая волатильность для декабрьских коллов выросла более чем на 30 пунктов на прошлой неделе, что более чем в три раза превышает волатильность для путов, в то время как для июльских и последующих контрактов не произошло практически никаких изменений ни по бычьим, ни по медвежьим позициям.

«Фундаментальные инвесторы в энергетику… используют опционы колл вместо того, чтобы гоняться за ростом цен на сырую нефть, чтобы получить выгоду от потенциального перебоя с поставками», — сказала Ребекка Бабин, старший трейдер акций в CIBC Private Wealth Group.

Головная боль Харриса

Goldman Sachs сообщил, что геополитические показатели премии за риск на рынке нефти на этой неделе немного снизились. Банк ожидает пикового роста на $10-$20 за Brent в случае перебоев с поставками в Иране.

Однако при отсутствии серьезных сбоев цены могут стабилизироваться около текущих уровней в этом квартале, говорится в записке банка от вторника. Все зависит от того, нацелится ли Израиль на нефтяную промышленность Ирана.

Ранее Иран угрожал перекрыть поставки через Ормузский пролив, который является важнейшим каналом, через который проходит примерно пятая часть ежедневно добываемой в мире нефти.

«В случае полномасштабной войны цена на нефть марки Brent, скорее всего, взлетит выше 100 долларов, а потенциальное закрытие пролива грозит ценами в 150 долларов и выше», — говорится в заметке Fitch Solutions.

Источники Reuters сообщили, что страны Персидского залива оказывают давление на Вашингтон, чтобы остановить атаки Израиля на иранские нефтяные объекты, поскольку они обеспокоены тем, что их собственные нефтяные объекты могут подвергнуться обстрелу со стороны доверенных лиц Тегерана.

В ходе встреч на этой неделе Иран предупредил Саудовскую Аравию, что не сможет гарантировать безопасность нефтяных объектов королевства Персидского залива, если Израилю будет оказана какая-либо помощь в проведении атаки.

«Если цены на нефть вырастут до 120 долларов за баррель, это нанесет ущерб как экономике США, так и шансам Харрис на выборах. Поэтому они (американцы) не допустят расширения нефтяной войны», — сказал источник.

дискомфорт Саудовской Аравии

Саудовская Аравия готова отказаться от своей неофициальной целевой цены на сырую нефть, поскольку она готовится увеличить добычу, согласно FT. Это произошло, когда производители, не входящие в ОПЕК, ослабили свои краны.

Изменение мышления представляет собой существенную смену курса для королевства, которое заставило других членов ОПЕК+ сократить добычу с ноября 2022 года в попытке стабилизировать рынок.

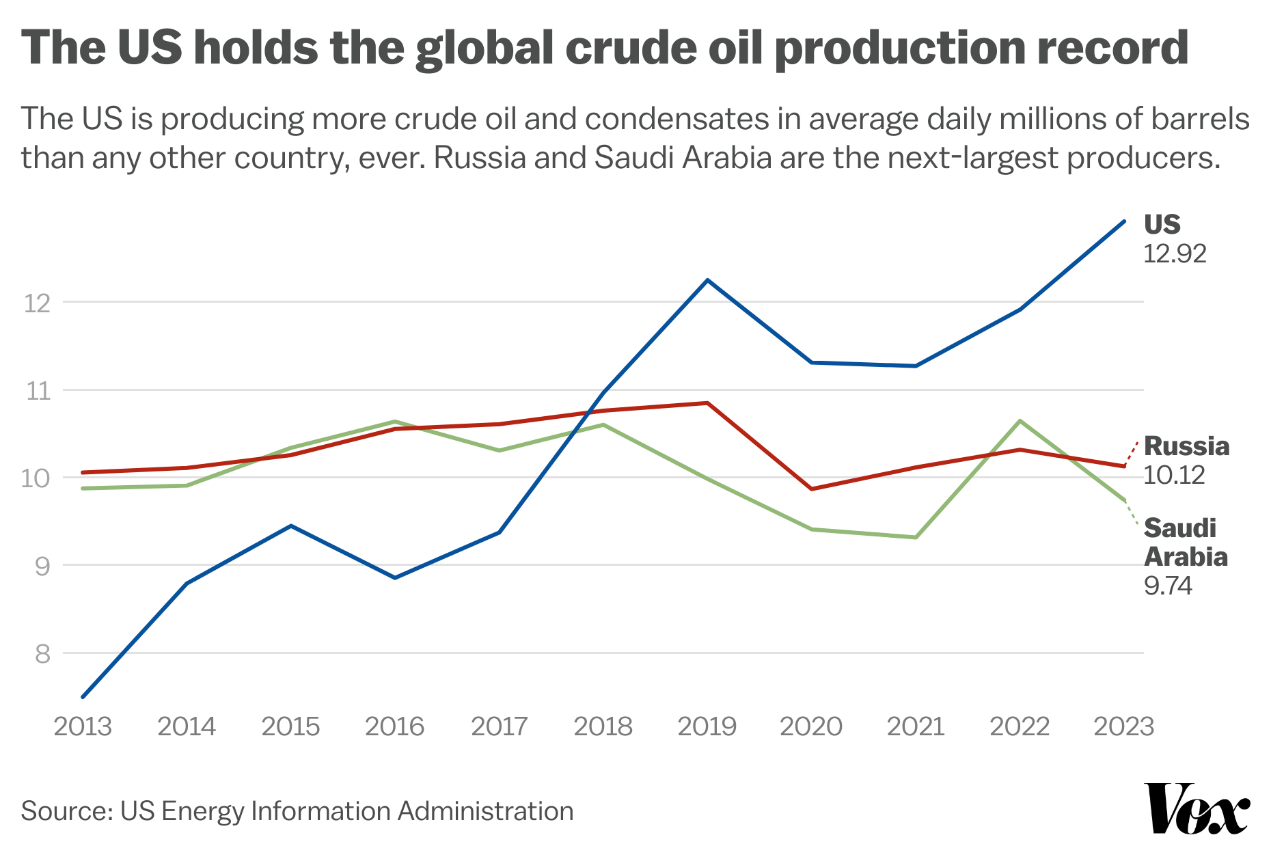

Десять лет назад Саудовская Аравия увеличила добычу, пытаясь помешать быстрому развитию сланцевой промышленности США, и в результате цены на нефть испытали самые большие трудности за последние 6 лет.

Однако нетрадиционная нефть оказалась устойчивой в ценовой войне. По данным МЭА, доля рынка ОПЕК+ упала до исторического минимума после сокращения добычи с 2022 года.

В стране имеется большой запас свободных мощностей, в настоящее время добывающих 8,9 млн баррелей в сутки — самый низкий уровень с 2011 года. Последнее решение может быть отчасти обусловлено разочарованием в соблюдении требований по сокращению добычи.

Несколько членов картеля, включая Ирак и Казахстан, качали больше, чем им положено по квотам. Между тем, Эр-Рияд взял на себя большую часть общих сокращений.

Более того, в сложившейся ситуации Москва, скорее всего, будет испытывать нехватку средств для ведения своей военной экономики и у нее появится еще больше соблазна схитрить в сделке.

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Четверг ознаменовал собой окончательное урегулирование недели перед Пасхой, с низкой торговлей. Brent и WTI выросли примерно на 5%, их первый недельный прирост за 3 недели.

2025-04-18

Золото упало с максимума в четверг, но осталось на прежнем уровне, поскольку американские акции снова упали после того, как Трамп приказал провести расследование, что вызвало новые опасения по поводу глобальной торговой войны.

2025-04-17

ВВП Китая в первом квартале превзошел ожидания, однако пошлины США могут представлять значительный риск, и ожидается сокращение экспорта.

2025-04-16