Торговля

Краткое содержание:

Краткое содержание:

Инвестиционные банки предлагают комплексные финансовые услуги через рынки капитала, включая андеррайтинг, корпоративное финансирование, слияния и поглощения и реструктуризацию, уделяя особое внимание передовым консультациям по сравнению с традиционными банковскими услугами.

Пока вы работаете в финансовой индустрии, вы не сможете обойти Уолл-стрит, и вам будет хорошо знакомо слово «инвестиционный банкинг». Первое, что бросается в глаза среднестатистическому человеку, когда он говорит об этом, — это то, что отрасль пахнет деньгами. Будь то сотрудники внутри или клиенты, оно источает деньги. Но говорить о том, что именно он делает и в чем разница между обычными банками, я думаю, многие не могут. С этой целью в этой статье основное внимание будет уделяться теме «инвестиционно-банковская деятельность, что делать», чтобы вы могли раскрыть всеобъемлющую тайну.

Чем занимается инвестиционный банкинг?

Его также называют инвестиционным банком; по-английски это называется инвестиционный банк. Его основной деятельностью является помощь предприятиям в выпуске акций и облигаций и завершении процесса финансирования на рынке капитала. Проще говоря, это посредник, который помогает предприятиям привлекать средства. Если вы хотите купить или продать дом, это почти то же самое, что искать агента по недвижимости, чтобы найти подходящего покупателя или продавца.

Оно началось в США в середине XIX века, когда экономика США быстро развивалась и традиционные коммерческие банки уже не могли удовлетворять потребности правительства и компаний в финансировании. С его появлением в этой ситуации он начал предоставлять различные услуги этим организациям, нуждающимся в финансировании. В его состав входят два подразделения: инвестиционно-банковское и маркетинговое.

Подразделение инвестиционно-банковской деятельности, или сокращенно IBD, отвечает за основной бизнес, то есть услуги, связанные с первичным рынком. Он отвечает за основной бизнес, который заключается в предоставлении услуг на первичном рынке, таких как IPO для корпораций или государственных подрядчиков, предоставление консультаций по предложению цен и соответствующей информации или предоставление консультативных услуг по реструктуризации активов и совместимым слияниям и поглощениям.

Некоторые более мелкие инвестиционные банки специализируются только на одной или нескольких основных услугах, связанных с рынком, например, известный инвестиционный банк семьи Ротшильдов, который специализируется на консультационных услугах по слияниям и поглощениям.

Все услуги рыночного сектора сосредоточены на операциях на вторичном рынке. Вторичный рынок — это рынок долевых ценных бумаг и других производных инструментов, а товары, торгуемые на нем, происходят из первичного рынка. Финансирование достигается, когда компания выпускает новые акции на первичном рынке, и последующая торговля акциями не влияет на сумму денег, привлеченную компанией.

В этом секторе торгуются товары на вторичном рынке, помимо традиционных облигаций, акций и иностранной валюты, а также большое количество сложных деривативов и продуктов, позволяющих избежать риска, созданных в соответствии с потребностями клиентов.

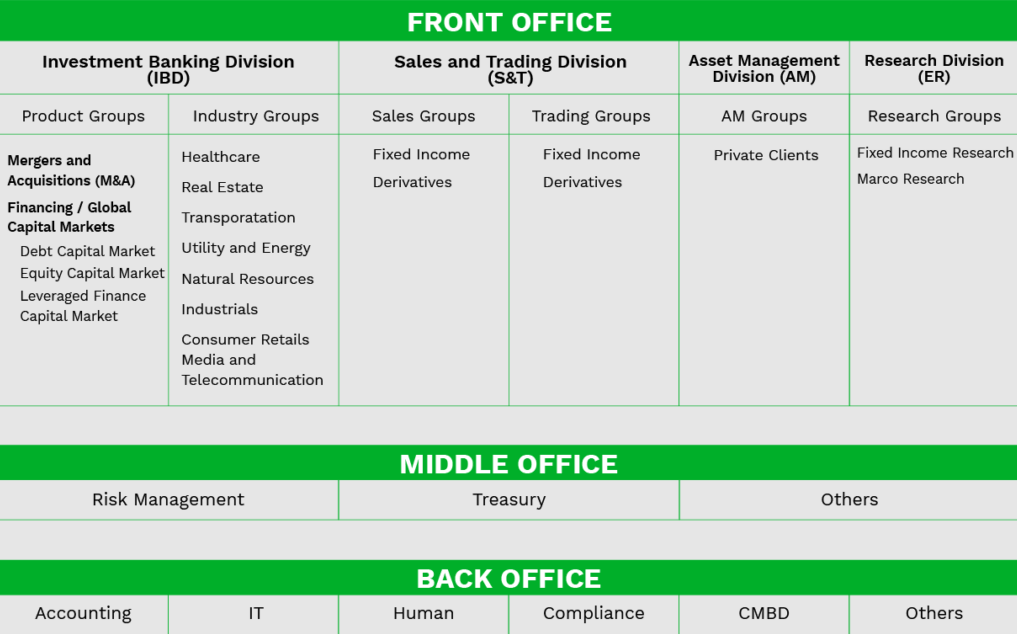

Должности продавцов в этом отделе делятся на фронт-офис, мидл-офис и бэк-офис. Во фронт-офисе находятся должности, близкие к клиентам, например, трейдеры и продажи финансовых продуктов. Кроме того, отделы, которые обеспечивают ценообразование и анализ торговли, часто классифицируются как трейдеры фронт-офиса. Как и отделы, обеспечивающие вспомогательную поддержку продаж, их называют мидл- или бэк-офисом. Сюда входит все: от контроля рисков, анализа рисков, контроля продукции и так далее.

Чтобы предотвратить конфликты интересов между первичным и вторичным рынками, между ними устанавливается брандмауэр. Это означает, что аналитики вторичного рынка не имеют доступа к аналитическим отчетам аналитиков первичного рынка. Бизнес на первичном и вторичном рынках вместе взятых представляет собой инвестиционно-банковский бизнес в широком смысле. Некоторые из наиболее известных крупных инвестиционных банков работают на первичном и вторичном рынках, например JP Morgan, Stanley, Goldman Sachs и так далее.

| Позиция | График продвижения | Базовая зарплата (долл. США) | Общая компенсация (долл. США) |

| Аналитик | 23 года | 80К – 100К | 150К – 200К |

| Партнер | 23 года | 150К – 180К | 250К – 400К |

| вице-президент | 5 лет с высокими показателями | 200К – 300К | 500К – 700К |

| Директор/Директор/Старший вице-президент | 5 – 10 лет | 250К – 350К | 500К – 1000К |

| Управляющий | 450К – 600К | 1000 тыс.+ |

Инвестиционно-банковский бизнес

Если частная компания хочет провести IPO и стать публичной, инвестиционно-банковская деятельность может быть оказана в форме финансового консультанта. Это помогает компании получить листинг на фондовой бирже, звоня в колокол и выпуская ценные бумаги для сбора средств. В этом процессе инвестиционный банк помогает компании провести IPO, выводя частную компанию на фондовый рынок.

И в этом процессе ее компания должна предоставлять консультации. Например, инвестиционный банк должен помочь компании решить, сколько акций она хочет выпустить. Если компания хочет привлечь, скажем, 3,3 миллиарда долларов, инвестиционному банку необходимо помочь примерно проанализировать, сколько акций выпустить, какую цену оценить каждую акцию и так далее.

Или, если компания хочет стать публичной, инвестиционный банк также может выступать в качестве андеррайтера. Андеррайтеры называются андеррайтерами, что означает, что инвестиционный банк участвует в процессе выпуска новых акций или облигаций, принимая на себя определенное количество ценных бумаг, и несет ответственность за их вывод на рынок.

То есть эмитент заключает договор с андеррайтером, а затем андеррайтер будет помогать эмитенту оказывать помощь в публичном размещении этих ценных бумаг на протяжении всего процесса выпуска ценных бумаг или акций облигаций, при котором инвестиционный банк должен участвовать в каждом маленьком этапе процесса.

Помимо публичного размещения ценных бумаг для помощи в финансировании компаний, он также может проводить частные размещения. Частное размещение означает, что вместо того, чтобы публично предлагать акции компании для сбора денег, она решает продать их в частном порядке какой-либо крупной организации. Например, обратиться напрямую к крупным корпорациям, таким как Alibaba или Facebook, и заставить их инвестировать в компанию, чтобы они стали ее основными акционерами.

Преимущество частного размещения перед IPO состоит в том, что вам не нужно подвергаться множеству ограничений, т. е. вам не нужно выходить на биржу. Естественно, вам не нужно публиковать свою финансовую отчетность или постоянно раскрывать юридические документы. Поскольку это финансирование только частной компании, информацию необходимо отправить только важным инвесторам. Сравнительно говоря, IPO регулируется более строго.

Помимо финансирования, инвестиционные банки также могут заниматься слияниями и поглощениями, что означает слияние двух или более компаний в одну. На самом деле существует два типа этой концепции: слияния и поглощения. Слияния обычно подразумевают интеграцию двух более крупных компаний или двух компаний из разных отраслей, которые затем образуют более полную производственную цепочку. Будь то горизонтально или вертикально, две компании могут получить большую долю рынка в случае слияния.

Существует еще одна ситуация, когда более крупная группа и недавно созданная или меньшая компания. Но более крупная компания больше ценит бизнес-философию меньшей компании, и тогда более крупная компания покупает меньшую компанию, что называется приобретением. После того, как поглощение завершено, маленькая компания ничем не эквивалентна, и после этого появляется только большая компания.

Различия с банками

В финансовой системе существует два разных типа организаций, и существуют некоторые очевидные различия в их функциях, бизнес-моделях и целях обслуживания.

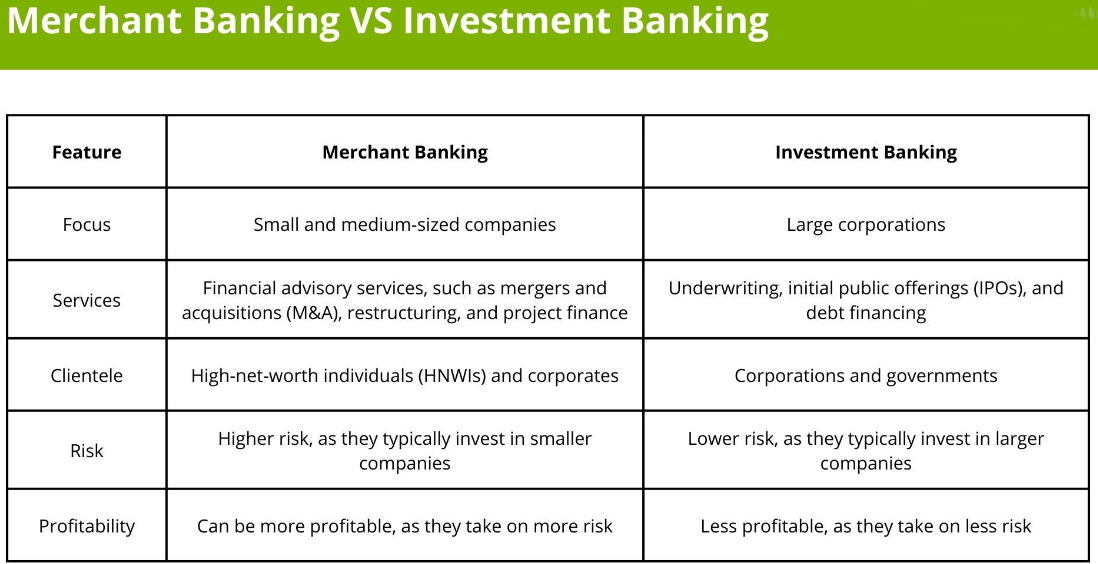

Среди них коммерческие банки в основном предоставляют традиционные банковские услуги, включая депозиты, кредиты, кредитные карты, платежные услуги и так далее. Их основной деятельностью является прием депозитов, предоставление кредитов клиентам и предложение различных платежных и сберегательных продуктов. Инвестиционные банки в основном занимаются передовыми финансовыми услугами, связанными с рынком капитала, включая андеррайтинг ценных бумаг, корпоративное финансирование, слияния и поглощения, реструктуризацию и управление активами. Их операции более сложны и обычно включают крупные транзакции и финансовую деятельность с высоким уровнем риска.

Коммерческие банки обслуживают широкий круг социальных групп, предоставляя розничные банковские услуги, в основном частным лицам, домохозяйствам и малым и средним предприятиям. Инвестиционные банки, с другой стороны, обслуживают крупные корпорации, правительственные учреждения и институциональных инвесторов и предоставляют услуги клиентам, которым требуются сложные финансовые услуги и консультации.

Бизнес-модель коммерческих банков в значительной степени опирается на привлечение депозитов и предоставление кредитов, получая прибыль за счет разницы между депозитами и кредитами. Кроме того, коммерческие банки зарабатывают комиссионные, предоставляя другие финансовые услуги, такие как кредитные карты и платежные услуги. Бизнес-модель инвестиционных банков гораздо более диверсифицирована, включая андеррайтинг ценных бумаг, торговлю и управление активами. Их источником прибыли является получение комиссионных и их распределение посредством андеррайтинга, торговли и предоставления передовых финансовых услуг.

Деятельность коммерческих банков относительно более традиционна, основные риски связаны с кредитным риском и рыночным риском. Кредитный портфель и депозитный бизнес относительно стабильны. Инвестиционно-банковский бизнес более сложен и обычно предполагает более высокий уровень риска. К ним относятся рыночный риск, кредитный риск, операционный риск и т. д., и они особенно высоки при участии в торговле блоками и на рынках деривативов.

Коммерческие банки подлежат относительно более строгому и жесткому регулированию, при этом регуляторы обычно контролируют уровень их капитала, управление рисками и соблюдение требований. Инвестиционные банки также регулируются, но нормативные требования могут быть относительно более сложными. Это связано с тем, что им необходимо соответствовать более высоким требованиям к капиталу и более строгим нормативным требованиям для обеспечения их надежной деятельности.

То есть коммерческие банки в основном занимаются традиционными розничными банковскими услугами, в то время как инвестиционные банки сосредотачиваются на предоставлении современных финансовых услуг и участии в деятельности на рынке капитала. В некоторых финансовых учреждениях функции этих двух компаний могут пересекаться, но они в значительной степени сохраняют свои отличительные характеристики.

Отличия от брокерских фирм

Это две организации с разными функциями и операциями в финансовом секторе, и, хотя они могут частично пересекаться, во многих отношениях они также явно различаются. Основные различия между ними заключаются в функциях, клиентской базе, направленности бизнеса, источниках доходов и нормативных требованиях.

Инвестиционные банки являются посредниками в деятельности корпораций и правительств на рынке капитала, предоставляя услуги по сбору средств, торговле и инвестициям. Основная функция брокерской фирмы — выступать в качестве посредника в торговле, предоставляя клиентам услуги по покупке и продаже финансовых инструментов, таких как акции, облигации и деривативы. Брокерские фирмы также могут предоставлять исследовательские отчеты, инвестиционные консультации и другие сопутствующие услуги.

Основными объектами обслуживания инвестиционных банков являются крупные корпорации, правительственные учреждения и институциональные инвесторы, и они больше работают с крупными клиентами в сфере андеррайтинга ценных бумаг, слияний и поглощений и других видов бизнеса. Брокерские фирмы обслуживают индивидуальных инвесторов, институциональных инвесторов, корпорации и другие брокерские фирмы, а также обслуживают широкий круг групп клиентов, предоставляя им торговые платформы и инвестиционные услуги.

Инвестиционные банки сосредоточены на передовых финансовых услугах, таких как рынки капитала, корпоративные финансы, а также слияния и поглощения, уделяя больше внимания предоставлению специализированных финансовых консультаций и комплексных транзакционных услуг. Деятельность брокерских фирм сосредоточена на торговле ценными бумагами, включая покупку и продажу акций, облигаций и фьючерсов.

Основными источниками доходов инвестиционных банков являются комиссии за андеррайтинг, консультационные услуги, торговые спреды, комиссии за управление активами и т. д. Обычно они могут получать более высокие комиссионные за услуги при предоставлении передовых финансовых услуг своим клиентам. Основными источниками дохода брокерских фирм являются торговые комиссии, комиссии за управление, процентные спреды и т. д. Они получают доход, предоставляя своим клиентам торговые услуги и услуги по управлению активами.

Что касается интенсивности регулирования, инвестиционные банки будут подвергаться более строгому регулированию из-за сложных финансовых операций и операций, в которых они участвуют. Регуляторы обычно требуют от них соблюдения более высоких требований к капиталу и стандартов прозрачности. Брокерские фирмы также регулируются, но их нормативные требования, вероятно, будут более гибкими, поскольку они в основном занимаются относительно традиционной финансовой деятельностью, такой как торговля ценными бумагами.

То есть инвестиционные банки больше ориентированы на передовые финансовые услуги, тогда как брокеры-дилеры больше ориентированы на предоставление услуг по торговле ценными бумагами широкому кругу клиентов.

| Лучший инвестиционный банк | Банк Америки ценных бумаг |

| Лучший акционерный банк | СИТИК Секьюритиз |

| Лучший долговой банк | Джей Пи Морган |

| Лучший банк слияний и поглощений | Морган Стенли |

| Лучший банк для IPO | Сити |

| Лучшее на развивающихся рынках | Брадеско ББИ |

| Лучшее на пограничных рынках | Абса |

| Лучший инвестиционный банк по устойчивому финансированию | Сосьете Женераль |

| Лучшее многостороннее финансовое учреждение | Африканский банк развития |

| Лучший банк по технологиям работы с клиентами | Недбанк |

| Лучший банк по новым финансовым продуктам | БТГ П факт. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Изучите ключевые концепции и понятные для новичков стратегии торговли фьючерсами, которые помогут вам управлять рисками и развивать торговые навыки.

2025-04-18

Линия распределения накопления отслеживает давление покупателей и продавцов, объединяя цену и объем, помогая трейдерам подтверждать тренды и определять развороты.

2025-04-18

Изучите пять наиболее важных моделей треугольных графиков, которые трейдеры используют для уверенного определения прорывов, продолжения тренда и консолидации рынка.

2025-04-18