تجارة

حول إي بي سي

ملخص:

ملخص:

تقدم البنوك الاستثمارية خدمات مالية معقدة من خلال أسواق رأس المال، بما في ذلك الاكتتاب، وتمويل الشركات، وعمليات الاندماج والاستحواذ، وإعادة الهيكلة، مع التركيز على الاستشارات المتقدمة بشأن الخدمات المصرفية التقليدية.

طالما أنك تعمل في المجال المالي، فلن تتمكن من التجول في وول ستريت، وستكون على دراية كبيرة بكلمة الخدمات المصرفية الاستثمارية. أول ما يلفت انتباه الشخص العادي عندما يتحدث عنها هو أن الصناعة تفوح منها رائحة المال. سواء كان ذلك الموظفين في الداخل أو العملاء، فإنه ينضح المال. ولكن القول بأن هذا هو ما تفعله على وجه التحديد وما هو الفرق بين البنوك العادية، أعتقد أن الكثير من الناس لا يستطيعون إعطاء سبب. ولتحقيق هذه الغاية، ستركز هذه المقالة على موضوع "الخدمات المصرفية الاستثمارية هي أن تفعل ما" لتتمكن من القيام بغموض شامل.

ماذا تفعل الخدمات المصرفية الاستثمارية؟

ويسمى أيضًا بنك الاستثمار. باللغة الإنجليزية، ويسمى بنك الاستثمار. ويتمثل عملها الرئيسي في مساعدة المؤسسات على إصدار الأسهم والسندات وإكمال عملية التمويل في سوق رأس المال. وببساطة، فهو وسيط يساعد الشركات على جمع الأموال. إذا كنت ترغب في شراء أو بيع منزل، فإن الأمر يشبه تقريبًا البحث عن وكيل عقاري للعثور على مشتري أو بائع مناسب.

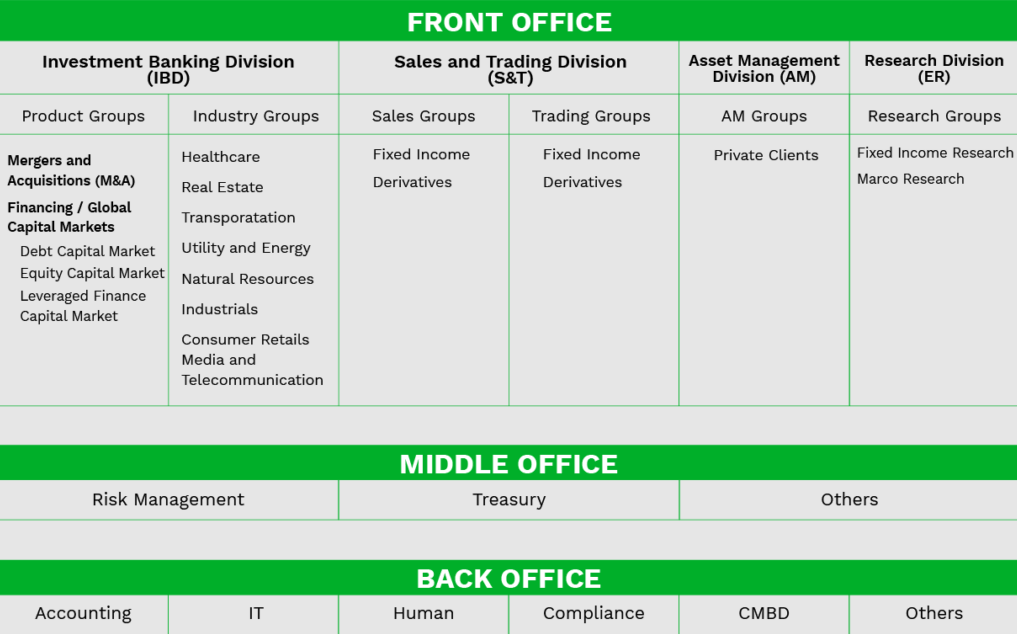

بدأ الأمر في الولايات المتحدة في منتصف القرن التاسع عشر، عندما كان الاقتصاد الأمريكي يتطور بسرعة ولم تعد البنوك التجارية التقليدية قادرة على تلبية الاحتياجات التمويلية للحكومة والشركات. ومع ظهورها في هذا الوضع، بدأت بتقديم خدمات متنوعة لهذه المنظمات ذات الاحتياجات التمويلية. ويتكون من قسمين: قسم الخدمات المصرفية الاستثمارية وقسم التسويق.

قسم الخدمات المصرفية الاستثمارية، أو IBD باختصار، هو المسؤول عن الأعمال الأساسية، وهي الخدمات المتعلقة بالسوق الأولية. وهي مسؤولة عن الأعمال الأساسية، وهي تقديم الخدمات في السوق الأولية، مثل الاكتتابات العامة للشركات أو المقاولين الحكوميين، وتقديم المشورة بشأن عرض الأسعار والمعلومات ذات الصلة، أو تقديم الخدمات الاستشارية لإعادة هيكلة الأصول وعمليات الدمج والاستحواذ المتوافقة.

تتخصص بعض البنوك الاستثمارية الصغيرة في خدمة واحدة فقط أو عدد قليل من الخدمات الأساسية المرتبطة بالسوق، مثل بنك روتشيلد للاستثمار العائلي المعروف، والذي يركز على الخدمات الاستشارية لعمليات الاندماج والاستحواذ.

تتمحور جميع خدمات قطاع السوق حول معاملات السوق الثانوية. السوق الثانوية هي سوق الأوراق المالية والمشتقات الأخرى، والسلع المتداولة فيها تنشأ من السوق الأولية. يتم تحقيق التمويل عندما تقوم الشركة بإصدار أسهم جديدة في السوق الأولية، ولا يكون للتداول اللاحق للأسهم أي تأثير على مبلغ الأموال التي تجمعها الشركة.

ويتم في هذا القطاع تداول السلع في السوق الثانوية، بالإضافة إلى السندات والأسهم التقليدية والعملات الأجنبية، فضلا عن عدد كبير من المشتقات المعقدة ومنتجات تجنب المخاطر التي يتم إنشاؤها وفقا لاحتياجات العملاء.

يتم تصنيف مناصب مندوبي المبيعات في هذا القسم إلى المكاتب الأمامية والمتوسطة والخلفية. المناصب القريبة من العملاء موجودة في المكتب الأمامي، مثل المتداولين ومبيعات المنتجات المالية. أيضًا، غالبًا ما يتم تصنيف الأقسام التي تقدم التسعير والتحليل للتداول على أنها متداولين في المكاتب الأمامية. بالإضافة إلى الأقسام التي تقدم الدعم الإضافي للمبيعات، يشار إليها باسم المكتب الأوسط أو الخلفي. يتضمن ذلك كل شيء بدءًا من التحكم في المخاطر وتحليل المخاطر والتحكم في المنتج وما إلى ذلك.

من أجل منع تضارب المصالح بين الأسواق الأولية والثانوية، هناك جدار حماية بين الاثنين. وهذا يعني أن المحللين في السوق الثانوية لا يستطيعون الوصول إلى التقارير التحليلية للمحللين في السوق الأولية. إن أعمال السوق الأولية والسوق الثانوية مجتمعة هي الأعمال المصرفية الاستثمارية بالمعنى الواسع. وتشارك بعض البنوك الاستثمارية الكبيرة الأكثر شهرة في الأسواق الأولية والثانوية، مثل جي بي مورغان، وستانلي، وغولدمان ساكس، وما إلى ذلك.

| موضع | الجدول الزمني للترويج | الراتب الأساسي (بالدولار الأمريكي) | إجمالي التعويض (بالدولار الأمريكي) |

| المحلل | 23 سنة | 80 ألف – 100 ألف | 150 ألف – 200 ألف |

| شريك | 23 سنة | 150 ألف – 180 ألف | 250 ألف - 400 ألف |

| نائب الرئيس | 5 سنوات بأداء قوي | 200 ألف – 300 ألف | 500 ألف – 700 ألف |

| مدير / مدير / نائب الرئيس الأول | 5 - 10 سنوات | 250 ألف – 350 ألف | 500 ألف – 1000 ألف |

| المدير العام | 450 ألف – 600 ألف | 1000 ألف+ |

الأعمال المصرفية الاستثمارية

إذا أرادت شركة مملوكة للقطاع الخاص إجراء اكتتاب عام للاكتتاب العام، فإن الخدمات المصرفية الاستثمارية تأتي في شكل مستشار مالي. إنها تساعد الشركة على الإدراج في البورصة من خلال قرع الجرس وإصدار الأوراق المالية لجمع الأموال. في هذه العملية، يساعد البنك الاستثماري الشركة في إجراء الاكتتاب العام، وإدخال الشركة المملوكة للقطاع الخاص إلى سوق الأوراق المالية.

وفي هذه العملية، تقوم شركتها بتقديم المشورة. على سبيل المثال، يتعين على البنك الاستثماري مساعدة الشركة في تحديد عدد الأسهم التي ترغب في إصدارها. إذا أرادت الشركة جمع 3.3 مليار دولار، على سبيل المثال، يحتاج البنك الاستثماري إلى المساعدة في تحليل عدد الأسهم التي سيتم إصدارها تقريبًا، وسعر كل سهم، وما إلى ذلك.

أو إذا كانت الشركة ترغب في طرح أسهمها للاكتتاب العام، فيمكن للبنك الاستثماري أيضًا أن يعمل كضامن. يُطلق على مكتتبي الاكتتاب اسم متعهدي الاكتتاب، مما يعني أن البنك الاستثماري يشارك في عملية إصدار أسهم أو سندات جديدة من خلال افتراض عدد معين من الأوراق المالية ويكون مسؤولاً عن إدخالها إلى السوق.

وهذا يعني أن المصدر يدخل في اتفاقية مع الضامن، ومن ثم سيساعد الضامن المصدر على المساعدة في الطرح العام لهذه الأوراق المالية طوال عملية إصدار الأوراق المالية أو أسهم السندات، والتي يتعين على البنك الاستثماري فيها المشاركة في كل خطوة صغيرة من العملية.

بالإضافة إلى العروض العامة للأوراق المالية لمساعدة شركات التمويل، يمكنها أيضًا إجراء عمليات طرح خاصة. يعني الاكتتاب الخاص أنه بدلاً من طرح أسهم الشركة علنًا لجمع الأموال، فإنها تختار بيعها بشكل خاص إلى مؤسسة كبيرة. على سبيل المثال، التوجه مباشرة إلى الشركات الكبيرة مثل Alibaba أو Facebook وجعلهم يستثمرون في الشركة ليصبحوا مساهمين رئيسيين في الشركة.

تتمثل ميزة الاكتتاب الخاص مقارنة بالاكتتاب العام الأولي في أنك لا تحتاج إلى الخضوع للكثير من القيود، أي أنك لا يتعين عليك الخروج للعامة. وبطبيعة الحال، لا يتعين عليك نشر بياناتك المالية أو الكشف باستمرار عن المستندات القانونية. نظرًا لأنه تمويل لشركة خاصة فقط، فلا يلزم إرسال المعلومات إلا إلى المستثمرين المهمين. وبالمقارنة، فإن الاكتتابات العامة الأولية تخضع لتنظيم أكثر صرامة.

وبصرف النظر عن التمويل، يمكن للبنوك الاستثمارية أيضًا أن تقوم بعمليات الاندماج والاستحواذ، مما يعني دمج شركتين أو أكثر في شركة واحدة. في الواقع هناك نوعان ضمن هذا المفهوم، وهما عمليات الاندماج والاستحواذ. تشير عمليات الاندماج عمومًا إلى دمج شركتين كبيرتين أو شركتين في صناعات مختلفة، والتي تشكل بعد ذلك سلسلة صناعية أكثر اكتمالاً. وسواء كان ذلك أفقيًا أو رأسيًا، يمكن للشركتين الحصول على حصة أكبر في السوق عند اندماجهما.

هناك موقف آخر حيث تكون مجموعة أكبر وشركة مطورة حديثًا أو أصغر. لكن الشركة الأكبر تقدر فلسفة العمل الخاصة بالشركة الأصغر حجمًا أكثر، ومن ثم تقوم الشركة الأكبر بشراء الشركة الأصغر، وهو ما يسمى الاستحواذ. وبعد إتمام عملية الاستحواذ لا تعادل الشركة الصغيرة أكثر، وبعد ذلك تظهر الشركة الكبيرة فقط.

الاختلافات مع البنوك

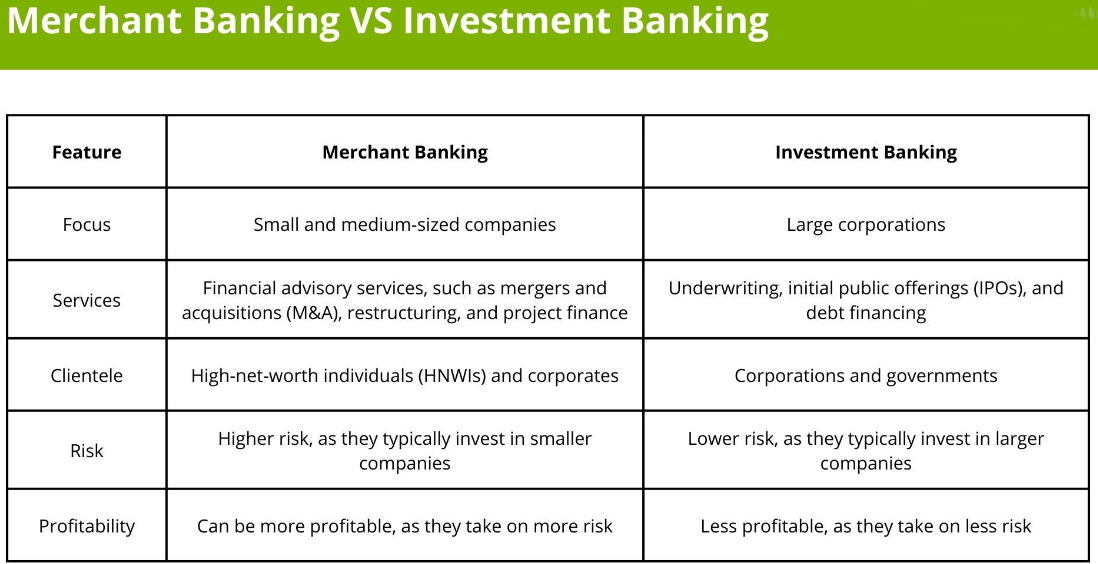

هناك نوعان مختلفان من المنظمات في النظام المالي، وهناك بعض الاختلافات الواضحة في وظائفها ونماذج أعمالها وأهداف الخدمة.

من بينها، تقدم البنوك التجارية بشكل أساسي الخدمات المصرفية التقليدية، بما في ذلك الودائع والقروض وبطاقات الائتمان وخدمات الدفع وما إلى ذلك. عملهم الرئيسي هو تلقي الودائع، وتقديم القروض للعملاء، وتقديم مجموعة متنوعة من منتجات الدفع والادخار. تعمل البنوك الاستثمارية بشكل رئيسي في الخدمات المالية المتقدمة المتعلقة بسوق رأس المال، بما في ذلك ضمان الأوراق المالية، وتمويل الشركات، وعمليات الدمج والاستحواذ، وإعادة الهيكلة، وإدارة الأصول. وعملياتها أكثر تعقيدا وعادة ما تنطوي على معاملات كبيرة وأنشطة مالية عالية المخاطر.

تخدم البنوك التجارية مجموعة واسعة من الفئات الاجتماعية من خلال توفير الخدمات المصرفية للأفراد، وخاصة للأفراد والأسر والمؤسسات الصغيرة والمتوسطة الحجم. ومن ناحية أخرى، تخدم البنوك الاستثمارية الشركات الكبيرة والوكالات الحكومية والمستثمرين المؤسسيين وتقدم الخدمات للعملاء الذين يحتاجون إلى خدمات ومشورة مالية متطورة.

يعتمد نموذج أعمال البنوك التجارية بشكل كبير على تلقي الودائع ومنح القروض، وكسب الأرباح من خلال الفارق بين الودائع والقروض. بالإضافة إلى ذلك، تحصل البنوك التجارية على رسوم من خلال تقديم خدمات مالية أخرى، مثل بطاقات الائتمان وخدمات الدفع. يعتبر نموذج أعمال البنوك الاستثمارية أكثر تنوعًا، بما في ذلك ضمان الأوراق المالية والتداول وإدارة الأصول. مصدر ربحهم هو كسب العمولات ونشرها من خلال الاكتتاب والتداول وتقديم الخدمات المالية المتقدمة.

إن أعمال البنوك التجارية أكثر تقليدية نسبيًا، حيث تأتي المخاطر الرئيسية من مخاطر الائتمان ومخاطر السوق. وتتميز محفظة القروض وأعمال الودائع بأنها مستقرة نسبيًا. تعتبر أعمال الخدمات المصرفية الاستثمارية أكثر تعقيدًا وعادةً ما تنطوي على مستوى أعلى من المخاطر. وتشمل هذه مخاطر السوق، ومخاطر الائتمان، والمخاطر التشغيلية، وما إلى ذلك، وتكون مرتفعة بشكل خاص عند المشاركة في أسواق التجارة الجماعية والمشتقات.

وتخضع البنوك التجارية لتنظيمات أكثر صرامة وقوة نسبيا، حيث تشرف الهيئات التنظيمية عادة على مستويات رأس مالها، وإدارة المخاطر، والامتثال. يتم تنظيم البنوك الاستثمارية أيضًا، لكن المتطلبات التنظيمية يمكن أن تكون أكثر تعقيدًا نسبيًا. وذلك لأنهم بحاجة إلى تلبية متطلبات رأس المال الأعلى ومواجهة متطلبات تنظيمية أكثر صرامة لضمان سلامة عملياتهم.

أي أن البنوك التجارية تعمل في المقام الأول في الخدمات المصرفية التقليدية للأفراد، بينما تركز البنوك الاستثمارية على تقديم خدمات مالية متقدمة والمشاركة في أنشطة سوق رأس المال. وفي بعض المؤسسات المالية، قد تتقاطع وظيفتا الاثنين، لكنهما تحتفظان إلى حد كبير بخصائصهما المميزة.

الاختلافات مع شركات الوساطة

وهما كيانان لهما وظائف وعمليات مختلفة في القطاع المالي، وعلى الرغم من أنهما قد يتداخلان في بعض النواحي، إلا أنهما مختلفان بشكل واضح في العديد من النواحي. تكمن الاختلافات الرئيسية بينهما في وظائفهم وقاعدة العملاء وتركيز الأعمال ومصادر الإيرادات والمتطلبات التنظيمية.

تعمل البنوك الاستثمارية كوسطاء لأنشطة سوق رأس المال للشركات والحكومات، حيث تقدم خدمات جمع الأموال والتداول والاستثمار. تتمثل الوظيفة الرئيسية لشركة الوساطة في العمل كوسيط في التداول من خلال تقديم الخدمات للعملاء في شراء وبيع الأدوات المالية مثل الأسهم والسندات والمشتقات. قد تقدم شركات الوساطة أيضًا تقارير بحثية ونصائح استثمارية وخدمات أخرى ذات صلة.

أهداف الخدمة الرئيسية للبنوك الاستثمارية هي الشركات الكبيرة والوكالات الحكومية والمستثمرين المؤسسيين، وهم يتعاملون بشكل أكبر مع كبار العملاء في الاكتتاب في الأوراق المالية وعمليات الدمج والاستحواذ وغيرها من الشركات. تخدم شركات الوساطة المستثمرين الأفراد والمستثمرين المؤسسيين والشركات وشركات الوساطة الأخرى، كما أنها تخدم مجموعة واسعة من مجموعات العملاء من خلال تزويدهم بمنصات التداول والخدمات الاستثمارية.

تركز البنوك الاستثمارية على الخدمات المالية المتقدمة مثل أسواق رأس المال، وتمويل الشركات، وعمليات الدمج والاستحواذ، مع التركيز بشكل أكبر على تقديم المشورة المالية المتخصصة وخدمات المعاملات المعقدة. تركز أعمال شركات الوساطة على تداول الأوراق المالية، بما في ذلك شراء وبيع الأسهم والسندات والعقود الآجلة.

تشمل مصادر الدخل الرئيسية للبنوك الاستثمارية رسوم الاكتتاب، والرسوم الاستشارية، وفوارق التداول، ورسوم إدارة الأصول، وما إلى ذلك. وعادة ما تكون قادرة على كسب رسوم خدمة أعلى عند تقديم خدمات مالية متقدمة لعملائها. تشمل المصادر الرئيسية للدخل لشركات الوساطة عمولات التداول ورسوم الإدارة وفروق الفائدة وما إلى ذلك. وهي تكسب الدخل من خلال تقديم خدمات التداول وخدمات إدارة الأصول لعملائها.

ومن حيث الكثافة التنظيمية، ستخضع البنوك الاستثمارية لتنظيم أكثر صرامة بسبب المعاملات والعمليات المالية المعقدة التي تشارك فيها. وعادةً ما تطلب الهيئات التنظيمية منهم تلبية متطلبات رأس المال الأعلى ومعايير الشفافية. يتم تنظيم شركات الوساطة أيضًا، ولكن من المرجح أن تكون متطلباتها التنظيمية أكثر مرونة لأنها تعمل في المقام الأول في الأنشطة المالية التقليدية نسبيًا مثل تداول الأوراق المالية.

وهذا يعني أن البنوك الاستثمارية تركز بشكل أكبر على الخدمات المالية المتقدمة، في حين يركز تجار الوساطة بشكل أكبر على تقديم خدمات تداول الأوراق المالية لمجموعة واسعة من العملاء.

| أفضل بنك استثماري | بنك أوف أمريكا للأوراق المالية |

| أفضل بنك للأسهم | سيتيك للأوراق المالية |

| أفضل بنك للديون | جي بي مورغان |

| أفضل بنك للاندماج والاستحواذ | مورجان ستانلي |

| أفضل بنك للاكتتابات العامة | سيتي |

| الأفضل في الأسواق الناشئة | براديسكو بي بي آي |

| الأفضل في الأسواق الحدودية | عبسة |

| أفضل بنك استثماري للتمويل المستدام | سوسيتيه جنرال |

| أفضل مؤسسة مالية متعددة الأطراف | بنك التنمية الأفريقي |

| أفضل بنك في مجال التكنولوجيا التي تواجه العملاء | نيدبانك |

| أفضل بنك للمنتجات المالية الجديدة | BTG P الفعلي |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

تجاوز سعر سهم كامبريكون سعر ماوتاي، جاعلاً إياها تتربع على عرش السوق الصينية. هل هذا إنجاز تكنولوجي أم فقاعة في طور التشكل؟

2025-08-29

اكتشف ما هو رمز البورصة، وكيف تعمل رموز البورصة، ولماذا تعتبر ضرورية للأسواق المالية الحديثة.

2025-08-29

تُبرز فجوة القيمة العادلة عدم كفاءة الأسعار في الرسوم البيانية. يشرح هذا الدليل ماهيتها، وأهميتها، وكيفية تداول فجوات القيمة العادلة بفعالية.

2025-08-29