Bản tóm tắt:

Bản tóm tắt:

Các ngân hàng đầu tư chủ yếu cung cấp các dịch vụ tài chính tiên tiến trên thị trường vốn, bao gồm bảo lãnh phát hành chứng khoán, tài trợ doanh nghiệp, mua bán và sáp nhập và tái cơ cấu. So với các ngân hàng và công ty chứng khoán, nó tập trung nhiều hơn vào các hoạt động tài chính phức tạp và dịch vụ tư vấn tiên tiến.

Chỉ cần bạn làm trong ngành tài chính, chắc chắn bạn sẽ không thể tránh khỏi Phố Wall, và bạn sẽ rất quen thuộc với thuật ngữ ngân hàng đầu tư. Khi hầu hết mọi người nói về nó, ấn tượng đầu tiên của họ là ngành này đầy tiền. Dù là nhân viên hay khách hàng bên trong, họ đều toát ra ánh hào quang của đồng tiền. Nhưng khi nói đến chức năng cụ thể của nó và nó khác biệt như thế nào so với các ngân hàng thông thường, tôi tin rằng nhiều người không thể giải thích được tại sao. Để đạt được mục đích này, bài viết này sẽ tập trung vào chủ đề "Ngân hàng đầu tư làm gì" để cung cấp cho bạn thông tin toàn diện.

Ngân hàng đầu tư làm gì?

Nó còn được gọi là ngân hàng đầu tư; trong tiếng Anh, nó được gọi là ngân hàng đầu tư. Hoạt động kinh doanh chính của nó là giúp các doanh nghiệp phát hành cổ phiếu, trái phiếu và hoàn tất quá trình tài trợ trên thị trường vốn. Nói một cách đơn giản, nó là trung gian giúp doanh nghiệp huy động vốn. Nếu bạn muốn mua hoặc bán một ngôi nhà, nó gần giống như việc tìm kiếm một đại lý bất động sản để tìm người mua hoặc người bán phù hợp.

Nó bắt đầu ở Hoa Kỳ vào giữa thế kỷ 19, khi nền kinh tế Hoa Kỳ đang phát triển nhanh chóng và các ngân hàng thương mại truyền thống không còn có thể đáp ứng nhu cầu tài chính của chính phủ và các công ty. Với sự xuất hiện của nó trong tình huống này, nó bắt đầu cung cấp nhiều loại dịch vụ cho các tổ chức có nhu cầu tài chính này. Nó có hai bộ phận: bộ phận ngân hàng đầu tư và bộ phận tiếp thị.

Khối Ngân hàng Đầu tư, hay gọi tắt là IBD, chịu trách nhiệm về hoạt động kinh doanh cốt lõi là các dịch vụ liên quan đến thị trường sơ cấp. Nó chịu trách nhiệm về hoạt động kinh doanh cốt lõi là cung cấp dịch vụ trên thị trường sơ cấp, chẳng hạn như IPO cho các tập đoàn hoặc nhà thầu chính phủ, cung cấp lời khuyên về việc đưa ra giá cả và thông tin liên quan hoặc cung cấp dịch vụ tư vấn để tái cơ cấu tài sản và mua bán và sáp nhập tương thích.

Một số ngân hàng đầu tư nhỏ hơn chỉ chuyên về một hoặc một vài dịch vụ cơ bản liên quan đến thị trường, chẳng hạn như Ngân hàng Đầu tư Gia đình Rothschild quen thuộc, tập trung vào các dịch vụ tư vấn M&A.

Các dịch vụ của khu vực thị trường đều tập trung vào các giao dịch trên thị trường thứ cấp. Thị trường thứ cấp là thị trường Chứng khoán vốn và các công cụ phái sinh khác, hàng hóa được giao dịch trong đó đều bắt nguồn từ thị trường sơ cấp. Nguồn tài chính đạt được khi một công ty phát hành cổ phiếu mới trên thị trường sơ cấp và việc giao dịch cổ phiếu sau đó không ảnh hưởng đến số tiền mà công ty huy động được.

Hàng hóa trên thị trường thứ cấp được giao dịch trong lĩnh vực này, ngoài trái phiếu, cổ phiếu truyền thống và ngoại hối, cũng như một số lượng lớn các sản phẩm phái sinh phức tạp và tránh rủi ro được tạo ra phù hợp với nhu cầu của khách hàng.

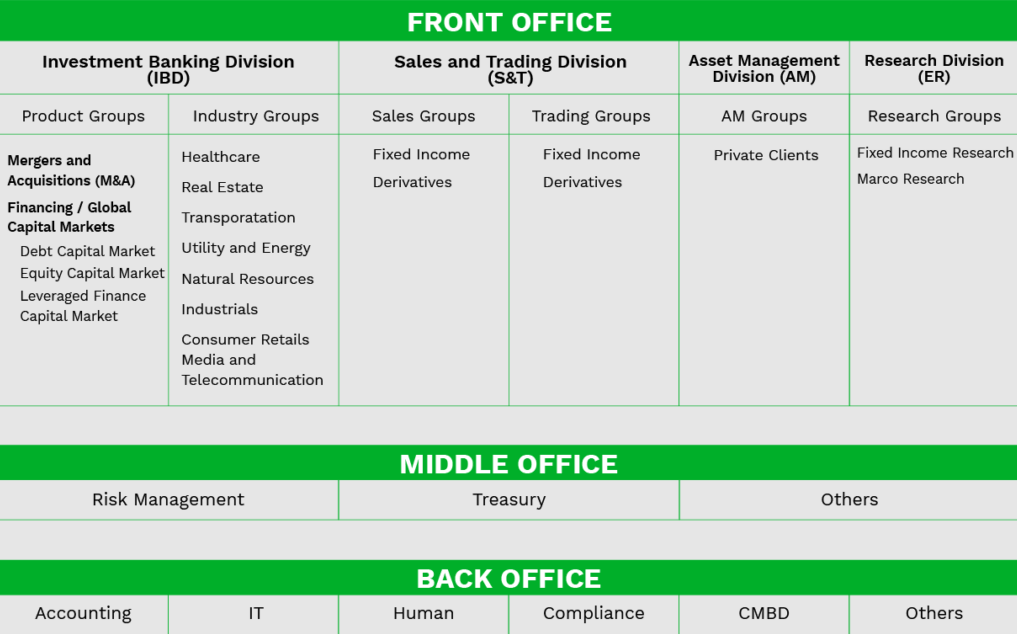

Các vị trí của nhân viên bán hàng trong bộ phận này được phân loại thành front office, middle và back office. Các vị trí gần gũi với khách hàng là ở văn phòng phía trước, chẳng hạn như nhân viên giao dịch và bán các sản phẩm tài chính. Ngoài ra, các bộ phận cung cấp giá cả và phân tích giao dịch thường được phân loại là nhân viên giao dịch trực tiếp. Cũng như các bộ phận cung cấp hỗ trợ phụ trợ cho việc bán hàng, chúng được gọi là văn phòng trung gian hoặc văn phòng hỗ trợ. Điều này bao gồm mọi thứ từ kiểm soát rủi ro, phân tích rủi ro, kiểm soát sản phẩm, v.v.

Để ngăn chặn xung đột lợi ích giữa thị trường sơ cấp và thứ cấp, có một bức tường lửa giữa hai thị trường. Điều này có nghĩa là các nhà phân tích trên thị trường thứ cấp không có quyền truy cập vào các báo cáo phân tích của các nhà phân tích trên thị trường sơ cấp. Hoạt động kinh doanh của thị trường sơ cấp và thị trường thứ cấp kết hợp lại là hoạt động kinh doanh ngân hàng đầu tư theo nghĩa rộng. Một số ngân hàng đầu tư lớn quen thuộc nhất đều tham gia vào thị trường sơ cấp và thứ cấp, chẳng hạn như JP Morgan, Stanley, Goldman Sachs, v.v.

| Chức vụ | Dòng thời gian khuyến mãi | Lương cơ bản (USD) | Tổng số tiền bồi thường (USD) |

| Nhà phân tích | 23 năm | 80K – 100K | 150K – 200K |

| Kết hợp | 23 năm | 150K – 180K | 250K – 400K |

| Phó Tổng Thống | 5 năm với thành tích vững chắc | 200K – 300K | 500K – 700K |

| Giám đốc/Hiệu trưởng/Phó chủ tịch cấp cao | 5 – 10 năm | 250K – 350K | 500K – 1000K |

| Giám đốc điều hành | 450K – 600K | 1000K+ |

Hoạt động ngân hàng đầu tư

Nếu một công ty tư nhân muốn IPO để ra công chúng, ngân hàng đầu tư sẽ xuất hiện dưới hình thức cố vấn tài chính. Nó giúp công ty được niêm yết trên sàn giao dịch chứng khoán bằng cách rung chuông và phát hành chứng khoán để gây quỹ. Trong quá trình này, ngân hàng đầu tư hỗ trợ công ty thực hiện IPO, giới thiệu công ty tư nhân với thị trường chứng khoán.

Và trong quá trình này, công ty của họ sẽ đưa ra lời khuyên. Ví dụ, ngân hàng đầu tư phải giúp công ty quyết định số lượng cổ phiếu muốn phát hành. Nếu công ty muốn huy động vốn, chẳng hạn, 3,3 tỷ USD, ngân hàng đầu tư cần giúp phân tích đại khái số lượng cổ phiếu sẽ phát hành, giá mỗi cổ phiếu là bao nhiêu, v.v.

Hoặc nếu công ty muốn IPO, ngân hàng đầu tư cũng có thể đóng vai trò là người bảo lãnh phát hành. Người bảo lãnh được gọi là người bảo lãnh, có nghĩa là ngân hàng đầu tư tham gia vào quá trình phát hành cổ phiếu hoặc trái phiếu mới bằng cách giả định một số lượng chứng khoán nhất định và chịu trách nhiệm giới thiệu chúng ra thị trường.

Nghĩa là, tổ chức phát hành ký kết một thỏa thuận với tổ chức bảo lãnh phát hành, sau đó tổ chức phát hành sẽ giúp tổ chức phát hành hỗ trợ việc chào bán các chứng khoán này ra công chúng trong toàn bộ quá trình phát hành chứng khoán hoặc cổ phiếu trái phiếu mà ngân hàng đầu tư phải thực hiện. tham gia vào từng bước nhỏ của quy trình.

Ngoài việc chào bán chứng khoán ra công chúng để giúp các công ty tài chính, nó cũng có thể thực hiện các đợt phát hành riêng lẻ. Phát hành riêng lẻ có nghĩa là thay vì chào bán công khai cổ phiếu của công ty để huy động tiền, công ty chọn bán riêng cho một số tổ chức lớn. Ví dụ như trực tiếp đến các tập đoàn lớn như Alibaba hay Facebook và nhờ họ đầu tư vào công ty để trở thành cổ đông lớn của công ty.

Ưu điểm của phát hành riêng lẻ so với IPO là bạn không phải chịu nhiều hạn chế, tức là bạn không cần phải ra mắt công chúng. Đương nhiên, bạn không cần phải công khai báo cáo tài chính của mình hoặc liên tục tiết lộ các tài liệu pháp lý. Vì đây chỉ là nguồn tài trợ cho một công ty tư nhân nên thông tin chỉ cần gửi đến các nhà đầu tư quan trọng. Nói một cách tương đối, IPO được quy định chặt chẽ hơn.

Ngoài tài chính, các ngân hàng đầu tư còn có thể tiến hành mua bán và sáp nhập, nghĩa là sáp nhập hai hoặc nhiều công ty thành một. Thực tế có hai loại theo khái niệm này, đó là sáp nhập và mua lại. Sáp nhập thường đề cập đến sự hợp nhất của hai công ty lớn hơn hoặc hai công ty trong các ngành khác nhau, sau đó tạo thành một chuỗi công nghiệp hoàn chỉnh hơn. Dù theo chiều ngang hay chiều dọc, hai công ty đều có thể giành được nhiều thị phần hơn khi hợp nhất.

Có một tình huống khác là một nhóm lớn hơn và một công ty mới phát triển hoặc nhỏ hơn. Nhưng công ty lớn hơn đánh giá cao triết lý kinh doanh của công ty nhỏ hơn, và sau đó công ty lớn hơn mua lại công ty nhỏ hơn, gọi là mua lại. Sau khi mua lại hoàn tất, công ty nhỏ tương đương không còn nữa, sau đó chỉ còn công ty lớn xuất hiện.

Sự khác biệt với ngân hàng

Có hai loại tổ chức khác nhau trong hệ thống tài chính và có một số khác biệt rõ ràng về chức năng, mô hình kinh doanh và mục tiêu dịch vụ của chúng.

Trong số đó, các ngân hàng thương mại chủ yếu cung cấp các dịch vụ ngân hàng truyền thống, bao gồm tiền gửi, cho vay, thẻ tín dụng, dịch vụ thanh toán, v.v. Hoạt động kinh doanh chính của họ là nhận tiền gửi, cho khách hàng vay và cung cấp nhiều sản phẩm thanh toán và tiết kiệm. Các ngân hàng đầu tư chủ yếu tham gia vào các dịch vụ tài chính tiên tiến liên quan đến thị trường vốn, bao gồm bảo lãnh phát hành chứng khoán, tài chính doanh nghiệp, mua bán và sáp nhập, tái cơ cấu và quản lý tài sản. Hoạt động của họ phức tạp hơn và thường liên quan đến các giao dịch lớn và hoạt động tài chính có rủi ro cao.

Các ngân hàng thương mại phục vụ nhiều nhóm xã hội thông qua việc cung cấp dịch vụ ngân hàng bán lẻ, chủ yếu cho các cá nhân, hộ gia đình và doanh nghiệp vừa và nhỏ. Mặt khác, các ngân hàng đầu tư phục vụ các tập đoàn lớn, cơ quan chính phủ và các nhà đầu tư tổ chức và cung cấp dịch vụ cho những khách hàng yêu cầu các dịch vụ và lời khuyên tài chính phức tạp.

Mô hình kinh doanh của các ngân hàng thương mại chủ yếu dựa vào việc nhận tiền gửi và cho vay, thu lợi nhuận thông qua chênh lệch giữa tiền gửi và cho vay. Ngoài ra, các ngân hàng thương mại còn thu phí bằng cách cung cấp các dịch vụ tài chính khác, như thẻ tín dụng và dịch vụ thanh toán. Mô hình kinh doanh của các ngân hàng đầu tư đa dạng hơn nhiều, bao gồm bảo lãnh phát hành chứng khoán, giao dịch và quản lý tài sản. Nguồn lợi nhuận của họ là kiếm tiền hoa hồng và phân bổ chúng thông qua bảo lãnh, giao dịch và cung cấp các dịch vụ tài chính tiên tiến.

Hoạt động kinh doanh của các ngân hàng thương mại tương đối truyền thống hơn, với rủi ro chính đến từ rủi ro tín dụng và rủi ro thị trường. Danh mục cho vay và hoạt động kinh doanh tiền gửi tương đối ổn định. Hoạt động kinh doanh ngân hàng đầu tư phức tạp hơn và thường có mức độ rủi ro cao hơn. Chúng bao gồm rủi ro thị trường, rủi ro tín dụng, rủi ro hoạt động… và đặc biệt cao khi tham gia thị trường giao dịch khối và thị trường phái sinh.

Các ngân hàng thương mại phải tuân theo quy định tương đối chặt chẽ và mạnh mẽ hơn, với các cơ quan quản lý thường giám sát mức vốn, quản lý rủi ro và tuân thủ của họ. Các ngân hàng đầu tư cũng được quản lý, nhưng các yêu cầu quản lý có thể phức tạp hơn. Điều này là do họ cần đáp ứng các yêu cầu về vốn cao hơn và phải đối mặt với các yêu cầu pháp lý nghiêm ngặt hơn để đảm bảo hoạt động ổn định của mình.

Nghĩa là, các ngân hàng thương mại chủ yếu tham gia vào các dịch vụ ngân hàng bán lẻ truyền thống, trong khi các ngân hàng đầu tư tập trung vào việc cung cấp các dịch vụ tài chính tiên tiến và tham gia các hoạt động thị trường vốn. Ở một số tổ chức tài chính, chức năng của cả hai có thể giao nhau nhưng phần lớn chúng vẫn duy trì những đặc điểm riêng biệt.

Sự khác biệt với các công ty môi giới

Họ là hai thực thể có chức năng và hoạt động khác nhau trong lĩnh vực tài chính, và mặc dù có thể trùng lặp ở một số khía cạnh nhưng chúng cũng khác nhau rõ rệt ở nhiều khía cạnh. Sự khác biệt chính giữa chúng là ở chức năng, cơ sở khách hàng, trọng tâm kinh doanh, nguồn doanh thu và các yêu cầu pháp lý.

Các ngân hàng đầu tư là trung gian cho các hoạt động thị trường vốn của các tập đoàn và chính phủ, cung cấp các dịch vụ gây quỹ, giao dịch và đầu tư. Chức năng chính của công ty môi giới là đóng vai trò trung gian trong giao dịch bằng cách cung cấp dịch vụ cho khách hàng trong việc mua bán các công cụ tài chính như cổ phiếu, trái phiếu và các công cụ phái sinh. Các công ty môi giới cũng có thể cung cấp các báo cáo nghiên cứu, tư vấn đầu tư và các dịch vụ liên quan khác.

Mục tiêu dịch vụ chính của các ngân hàng đầu tư là các tập đoàn lớn, cơ quan chính phủ và nhà đầu tư tổ chức và họ giao dịch nhiều hơn với các khách hàng lớn trong việc bảo lãnh phát hành chứng khoán, mua bán và sáp nhập cũng như các hoạt động kinh doanh khác. Các công ty môi giới phục vụ các nhà đầu tư cá nhân, nhà đầu tư tổ chức, tập đoàn và các công ty môi giới khác, đồng thời họ phục vụ nhiều nhóm khách hàng bằng cách cung cấp cho họ nền tảng giao dịch và dịch vụ đầu tư.

Các ngân hàng đầu tư tập trung vào các dịch vụ tài chính tiên tiến như thị trường vốn, tài chính doanh nghiệp, mua bán và sáp nhập, tập trung nhiều hơn vào việc cung cấp tư vấn tài chính chuyên biệt và các dịch vụ giao dịch phức tạp. Hoạt động kinh doanh của các công ty môi giới tập trung vào giao dịch chứng khoán, bao gồm mua bán cổ phiếu, trái phiếu và hợp đồng tương lai.

Nguồn thu nhập chính của các ngân hàng đầu tư bao gồm phí bảo lãnh phát hành, phí tư vấn, chênh lệch giao dịch, phí quản lý tài sản, v.v. Ngân hàng này thường có thể kiếm được phí dịch vụ cao hơn khi cung cấp các dịch vụ tài chính tiên tiến cho khách hàng của mình. Nguồn thu nhập chính của các công ty môi giới bao gồm hoa hồng giao dịch, phí quản lý, chênh lệch lãi suất, v.v. Công ty kiếm thu nhập bằng cách cung cấp dịch vụ giao dịch và dịch vụ quản lý tài sản cho khách hàng của mình.

Về cường độ quản lý, các ngân hàng đầu tư sẽ phải chịu quy định chặt chẽ hơn do các giao dịch và hoạt động tài chính phức tạp mà họ tham gia. Các cơ quan quản lý thường yêu cầu họ phải đáp ứng các yêu cầu về vốn cao hơn và các tiêu chuẩn minh bạch. Các công ty môi giới cũng bị quản lý, nhưng các yêu cầu quản lý của họ có thể linh hoạt hơn vì họ chủ yếu tham gia vào các hoạt động tài chính tương đối truyền thống như giao dịch chứng khoán.

Nghĩa là, các ngân hàng đầu tư tập trung hơn vào các dịch vụ tài chính tiên tiến, trong khi các đại lý môi giới tập trung hơn vào việc cung cấp dịch vụ giao dịch chứng khoán cho nhiều khách hàng.

| Ngân hàng đầu tư tốt nhất | Chứng khoán Ngân hàng Mỹ |

| Ngân hàng cổ phần tốt nhất | Chứng khoán CITIC |

| Ngân hàng nợ tốt nhất | JP Morgan |

| Ngân hàng M&A tốt nhất | Morgan Stanley |

| Ngân hàng tốt nhất cho IPO | thành phố |

| Tốt nhất ở các thị trường mới nổi | Bradesco BBI |

| Tốt nhất ở thị trường biên giới | Absa |

| Ngân hàng đầu tư tốt nhất cho tài chính bền vững | Hiệp hội tổng hợp |

| Tổ chức tài chính đa phương tốt nhất | Ngân hàng Phát triển Châu Phi |

| Ngân hàng tốt nhất cho công nghệ đối mặt với khách hàng | Nedbank |

| Ngân hàng tốt nhất cho các sản phẩm tài chính mới | BTG P thực tế |

Khám phá các khái niệm chính và chiến lược giao dịch tương lai dành cho người mới bắt đầu giúp bạn quản lý rủi ro và phát triển kỹ năng giao dịch.

2025-04-18

Đường phân phối tích lũy theo dõi áp lực mua và bán bằng cách kết hợp giá và khối lượng, giúp các nhà giao dịch xác nhận xu hướng và phát hiện sự đảo chiều.

2025-04-18

Tìm hiểu năm mô hình biểu đồ tam giác quan trọng nhất mà các nhà giao dịch sử dụng để xác định sự đột phá, sự tiếp tục xu hướng và sự hợp nhất thị trường một cách tự tin.

2025-04-18