No mercado de ações de hoje, é amplamente reconhecido que as ações de tecnologia são a sorte inesperada e justa. Basta olhar para as 10 principais empresas por capitalização de mercado para ver que as maiores empresas, não importa quem esteja em alta ou em baixa, são empresas de tecnologia. E entre essas empresas de tecnologia de ponta, há uma empresa que é particularmente estranha. Está no mercado há 20 anos e perde dinheiro todos os anos, mas quando você olha tudo em conjunto, é a empresa que tem proporcionado aos investidores a maior taxa de retorno. Agora vamos dar uma boa olhada nessas estranhas ações dos EUA, no modelo de negócios da Amazon e na análise de investimentos.

O que a Amazon faz?

A Amazon é uma gigante global do comércio eletrônico e da computação em nuvem fundada por Jeff Bezos em Seattle, EUA, em 1994. Começou como uma livraria online, tendo como principal negócio a venda de livros. E agora o seu negócio abrange uma variedade de campos, incluindo, entre outros, varejo on-line, serviços de computação em nuvem, mídia de streaming digital, inteligência artificial e assistentes de inteligência artificial.

Embora a Amazon seja conhecida pela sua plataforma abrangente de compras on-line que vende uma ampla variedade de produtos, incluindo livros, eletrônicos, artigos de decoração, roupas, alimentos e outros itens, o que a torna um dos maiores varejistas on-line do mundo, seu negócio vai longe além disso. Também tem numerosos investimentos, dos quais os mais notáveis incluem Whole Foods, um supermercado orgânico, e AWS, um serviço de computação em nuvem em rápido crescimento.

Como resultado, não é mais apenas uma empresa de comércio eletrônico, mas uma gigante da tecnologia com um enorme negócio de computação em nuvem. O seu serviço de computação em nuvem, AWS, tornou-se um componente importante da capitalização de mercado da empresa, representando uma percentagem significativa, e essa percentagem continua a crescer. Como resultado, transformou-se completamente em uma empresa de computação em nuvem.

Como investidor, você não pode habitualmente pensar nela como uma empresa de comércio eletrônico e ignorar seu enorme negócio de computação em nuvem (AWS). Na verdade, a Amazon tornou-se um dos maiores fornecedores de serviços de computação em nuvem do mundo, e o negócio AWS representa uma percentagem significativa da sua avaliação global.

Seus negócios AWS continuarão a desempenhar um papel importante à medida que a indústria de computação em nuvem continua a crescer e se expandir. Embora o negócio do comércio eletrónico continue a ser a sua principal fonte de receitas, o potencial de crescimento e a contribuição para os lucros da AWS não podem ser ignorados. Portanto, os investidores precisam de considerar plenamente o impacto do seu negócio de computação em nuvem, e não apenas do seu negócio de comércio eletrónico, ao avaliar o seu valor.

Isto acontece porque o seu negócio de comércio eletrónico, embora com receitas elevadas, no passado dependeu fortemente das receitas tradicionais de vendas online, o que não é rentável. É claro que, ao introduzir com sucesso serviços de subscrição e negócios de publicidade de primeira linha, a Amazon também encontrou novas formas de rentabilizar o seu negócio de comércio eletrónico.

Em termos de serviços de assinatura Prime, alcançou escala com 200 milhões de assinantes em todo o mundo e está gerando lucro líquido para cada assinante Prime adicional. As receitas prime cresceram rapidamente nos últimos anos, a uma taxa média de 30%, e o recente aumento anual das taxas impulsionou ainda mais os lucros futuros.

Entretanto, o seu negócio de publicidade também apresentou um crescimento fenomenal, com uma média de 57% nos últimos dois anos, tornando-se uma das principais fontes de crescimento futuro dos lucros. Embora as margens do seu negócio de publicidade não tenham sido divulgadas, pode-se esperar que também seja uma fonte significativa de lucro, com referência às elevadas margens de lucro bruto e líquido da Google e do Facebook nos seus negócios de publicidade.

No entanto, embora a empresa tenha registado crescimento no seu serviço de subscrição Prime e no negócio de publicidade, o seu negócio de comércio eletrónico ainda tem uma margem operacional baixa de 1,5%. Mesmo depois de ter em conta a contribuição destas duas grandes máquinas de fazer dinheiro, as margens do negócio do comércio electrónico não melhoraram. Este deve-se ao aumento das despesas de capital e o outro ao aumento contínuo do tamanho da dívida.

Seu investimento quase quadruplicou com base nos dados, mostrando um aumento. E a maior parte desse investimento foi para o negócio de comércio eletrônico, e não para projetos de margens mais altas como a AWS. Este elevado nível de investimento levou a um aumento dos custos de depreciação, o que pressionou as margens do negócio de comércio eletrónico. Embora o negócio do comércio eletrónico continue a ser a principal fonte de receitas da Amazon, as suas margens sofreram, em certa medida, devido ao aumento das despesas de capital.

Além disso, o tamanho da sua dívida continuou a aumentar, especialmente durante a epidemia. A sua dívida de longo prazo quase duplicou, passando de 63 mil milhões de dólares para 116,4 mil milhões de dólares. E, em percentagem da dívida, este rácio também tem vindo a aumentar, sugerindo que mostra que depende da dívida para apoiar a sua expansão e operações.

Porque tirou partido do ambiente de taxas de juro muito baixas, beneficiou de uma taxa de juro de 0,35% e investiu os fundos na expansão massiva e no crescimento dos negócios. E apesar de dificuldades como a epidemia, continuou a contratar e a expandir-se maciçamente nos últimos dois anos, duplicando a sua força de trabalho e comprando um grande número de aviões para reduzir a sua dependência do transporte marítimo de terceiros, reduzindo ao mesmo tempo os prazos médios de entrega.

O modelo de negócios e a estratégia operacional únicos da Amazon, embora proporcionem uma participação e influência de mercado significativas, também levaram a um longo histórico de perdas para a empresa. Apesar do seu crescimento fenomenal ao longo das últimas duas décadas, a empresa tem vindo a perder dinheiro há muito tempo devido aos elevados custos operacionais e aos constantes gastos de investimento.

Só depois de 2015 é que começou a obter lucros maiores. Em 2018. tornou-se uma das empresas com maior capitalização bolsista. E de acordo com o seu último relatório de lucros, a sua receita total no primeiro trimestre de 2024 ascendeu a 143,31 mil milhões de dólares, com desempenhos particularmente fortes na computação em nuvem e na publicidade. Mas, enfrentando a pressão dos concorrentes, a Amazon precisa mostrar aos investidores como permanecer competitiva.

O que faz a Amazon funcionar?

Em termos de ganhos de desempenho, a Amazon esteve no vermelho até 2014. Isto porque a estratégia central da empresa não se concentra principalmente na rentabilidade, mas sim na maximização do fluxo de caixa. Isto significa que embora tenha sido pouco rentável, isso não é por acidente ou incapacidade; é intencional.

A primeira razão é que tem um ciclo de pagamento mais longo em comparação com outros gigantes do sector retalhista, esperando em média 28 dias antes de pagar aos seus fornecedores pelas suas mercadorias. Essa operação permite ter mais caixa disponível para operações de capital, o que impulsiona o crescimento da empresa.

A segunda razão é que a Amazon tende a investir o dinheiro que ganha em novos projetos de investigação e desenvolvimento para continuar o seu crescimento. A empresa está acostumada a investir seus lucros em novos projetos na primeira oportunidade, como o serviço de computação em nuvem AWS, que tende a exigir um grande investimento de capital, mas também traz benefícios de longo prazo para a empresa.

A administração da empresa é especialista em utilizar o dinheiro disponível para investir em novas tecnologias e usar os lucros com sabedoria para crescimento e expansão. Esta estratégia permitiu à empresa fazer investimentos sustentados em I&D em comércio eletrónico e computação em nuvem. Com a rentabilidade do seu negócio de computação em nuvem, a empresa começou a tornar-se rentável e o tamanho dos seus ganhos continuou a crescer. Globalmente, o volume de negócios da empresa tem crescido de forma constante todos os anos, apesar de ter registado perdas em 2017 devido ao fracasso de alguns dos seus projetos de investimento.

Esta estratégia central foi estabelecida graças ao fundador da empresa, Bezos, que tem um profundo conhecimento de capital e uma visão muito além dos outros fundadores de empresas de tecnologia. Bezos entende que, para garantir o sucesso da Amazon, esta deve continuar a gerar retornos excessivos a longo prazo para os seus acionistas. Portanto, três anos após a sua fundação, a empresa definiu claramente a sua direção para maximizar o fluxo de caixa como objetivo final, definiu agressivamente metas financeiras e implementou estratégias eficazes de gestão de capital.

Ao implementar a estratégia de maximizar o fluxo de caixa como objectivo final, a empresa ganhou uma vantagem competitiva a longo prazo na indústria, e o preço das suas acções foi reconhecido pelos analistas de Wall Street e continuou a subir. Esta iniciativa não só atendeu às expectativas dos investidores, mas também converteu rapidamente o fluxo de caixa em financiamento de P&D, o que impulsionou o rápido crescimento da empresa. O crescimento constante do preço das suas ações ao longo dos anos tem estado intimamente ligado à visão de Bezos e à execução da sua estratégia para a empresa.

E compreender essa característica da Amazon pode ser um grande benefício para o investidor médio. Não só pode ajudar os investidores a avaliar o valor da empresa de forma mais abrangente, mas também pode ajudá-los a evitar tomar decisões de investimento erradas devido a métricas erradas. Afinal de contas, o investidor médio fica particularmente exultante com os dados relacionados com o rendimento líquido, tais como os rácios preço/lucro e o lucro por ação.

Mas para esta empresa, as métricas P/E tradicionais podem não reflectir com precisão o valor da empresa porque podem diminuir deliberadamente os lucros líquidos ou utilizá-los para outros fins. Portanto, compreender métricas mais adequadas, como o fluxo de caixa por ação, pode ajudar os investidores a avaliar com mais precisão o desempenho e o valor potencial de uma empresa.

No geral, é importante compreender estas características menos conhecidas da Amazon para desenvolver uma estratégia de investimento mais informada. Isto porque, ao contrário de outras empresas tecnológicas, a sua estratégia central visa maximizar o fluxo de caixa, em vez de apenas perseguir lucros. A compreensão destas características ajudará os investidores a avaliar de forma mais completa o valor e o potencial futuro da empresa, para que possam desenvolver uma estratégia de investimento mais inteligente e capitalizar melhor as oportunidades de investimento.

Análise de investimento em ações da Amazon

Análise de investimento em ações da Amazon

Como gigante da tecnologia com enorme presença no comércio eletrônico, computação em nuvem e outras áreas, as ações da empresa são alvo de investimento para muitos. E depois de compreender as características operacionais da empresa, fica claro que uma estratégia de investimento deve focar no crescimento de longo prazo e na priorização do fluxo de caixa.

Isto porque, ao contrário de empresas tecnológicas como a Apple e a Microsoft, o investimento em ações da empresa deve basear-se no crescimento contínuo e no desenvolvimento da sua rentabilidade. Isto porque a empresa pretende maximizar o seu fluxo de caixa investindo os seus lucros em investigação e desenvolvimento e expansão em áreas como o comércio eletrónico e a computação em nuvem, bem como gerindo o seu capital de forma flexível para responder às mudanças do mercado.

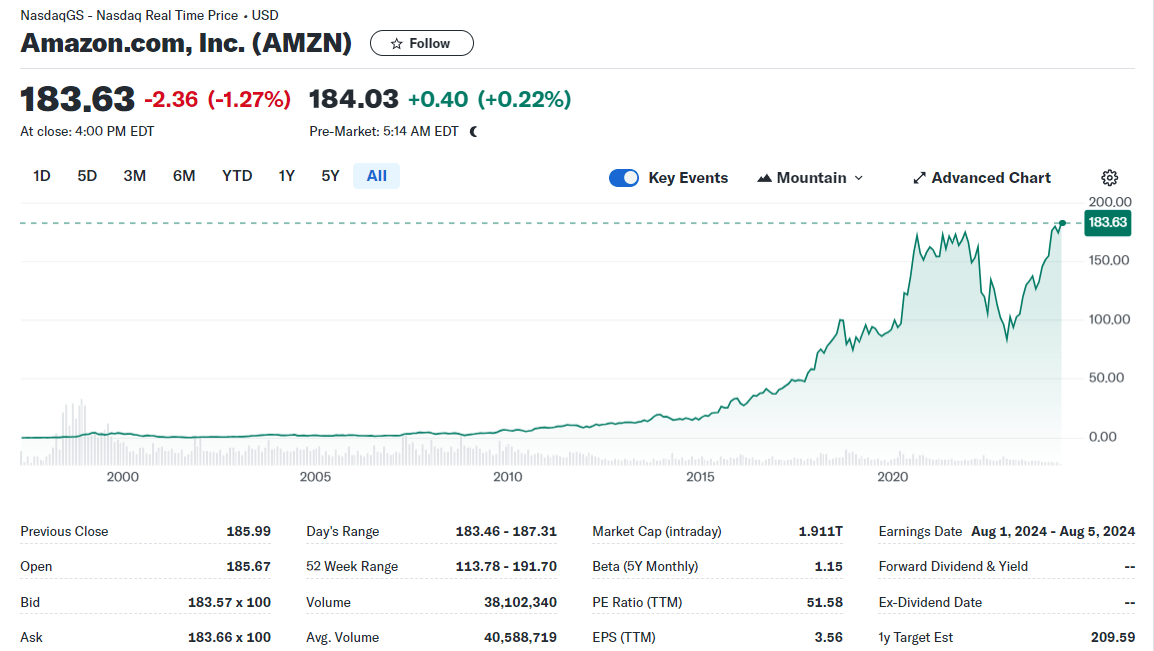

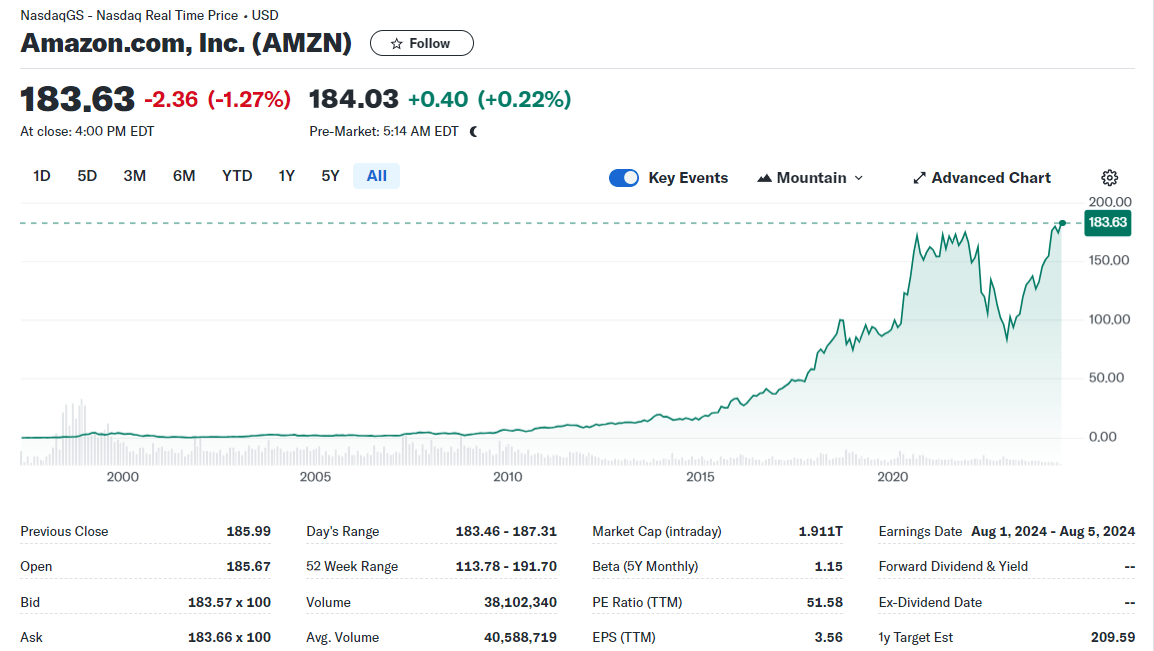

E, como pode ser visto pela tendência dos preços das suas ações, tem mostrado uma tendência ascendente constante ao longo do tempo, o que reflete, em parte, a confiança dos investidores no seu modelo de negócio e no potencial de crescimento a longo prazo. Como tal, o foco nas áreas de investimento e a ênfase no potencial futuro da mineração permitiram à SUN sustentar a sua vantagem competitiva e é algo a que os investidores devem estar atentos a longo prazo.

Os dados históricos sobre o preço das ações mostram que existem diferentes fases da sua rentabilidade antes e depois de 2017. Antes de 2017. a sua rentabilidade era geralmente baixa, enquanto depois de 2018. a rentabilidade melhorou. E em comparação com 2021. em 2022, registou um declínio significativo na rentabilidade e no crescimento e, como resultado, uma queda significativa no preço das ações.

Até 2023, a rentabilidade terá recuperado em grande parte, mas o crescimento ainda não atingirá níveis normais. Em tempos normais, a taxa de crescimento da receita da Amazon geralmente fica em torno de 20%, enquanto em 2023 esse número é de apenas 11%. No entanto, algumas métricas importantes de rentabilidade, como margens líquidas, ROA e ROE, regressaram aos níveis anteriores a 2017 em 2023.

A rentabilidade que começa a recuperar proporciona uma boa base para investimento. E a recuperação do seu crescimento e o potencial do seu negócio na nuvem AWS são os principais impulsionadores dos futuros ganhos no preço das ações. É importante notar, claro, que as três principais áreas de negócio tiveram taxas de crescimento diferentes ao longo dos últimos anos.

Nos negócios na América do Norte, por exemplo, espera-se que as taxas de crescimento permaneçam baixas ou mesmo diminuam ligeiramente devido às expectativas de crescimento mais baixas nos EUA. Para os negócios internacionais, por outro lado, espera-se que a taxa de crescimento possa aumentar devido a maiores expectativas de crescimento económico em países como a Europa. Quanto ao negócio de nuvem AWS, embora a taxa de crescimento atual seja menor do que antes, sua base é menor e está no período de dividendos da era da IA, portanto seu crescimento ainda é considerável.

Portanto, os negócios internacionais e os negócios de nuvem AWS têm mais espaço para crescimento e desempenharão um papel fundamental na condução do crescimento geral da empresa. Em particular, espera-se que o negócio da nuvem AWS seja o principal motor de crescimento no futuro, trazendo crescimento sustentável de lucros a longo prazo para a empresa devido à sua base baixa e aos dividendos da era da IA.

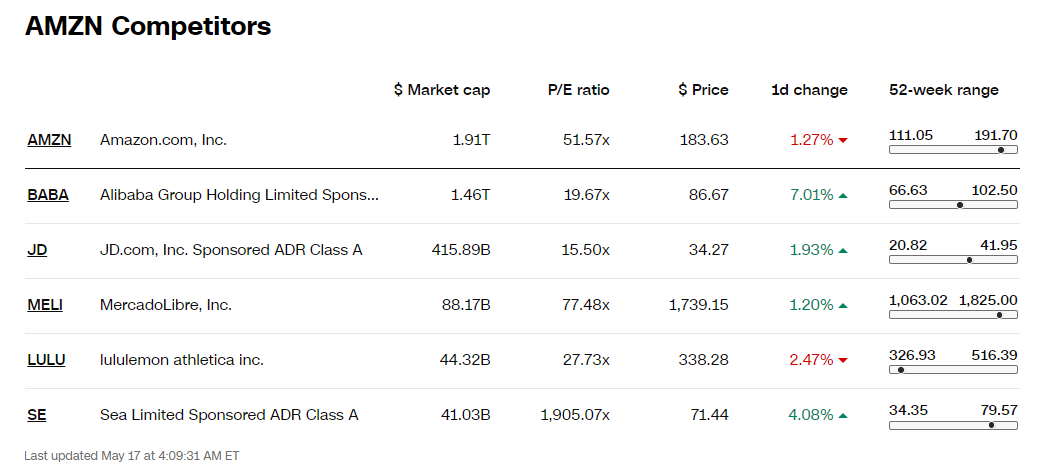

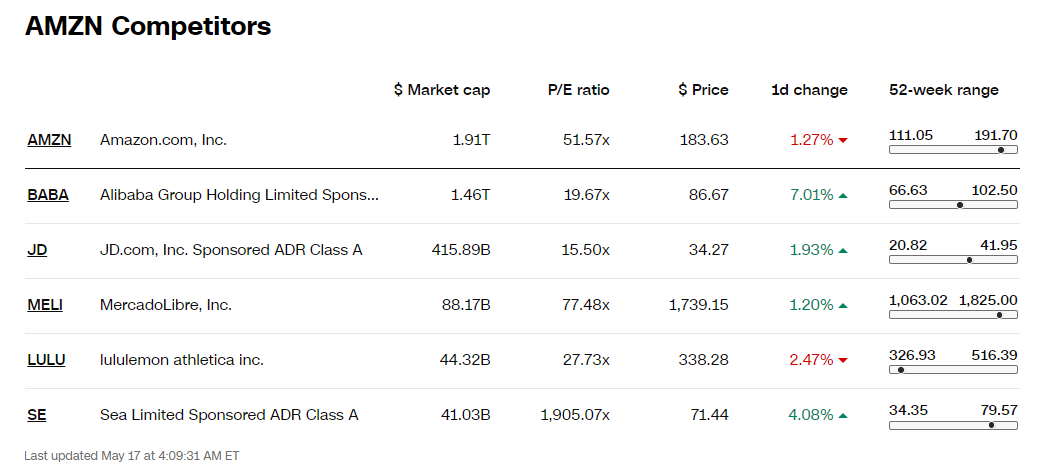

O preço das ações da Amazon subiu mais de 1.100% nos últimos 10 anos, um desempenho notável, especialmente quando comparado a outros gigantes da tecnologia como o Alibaba, que caiu 28% no mesmo período. Embora alguns executivos internos e grandes organizações de investimento tenham reduzido as suas participações ao longo do ano passado, também é possível que o façam para retirar dinheiro, e não necessariamente porque perderam a confiança nas perspectivas de longo prazo da empresa. De facto, as instituições de investimento aumentaram as suas participações em acções da empresa durante o ano passado, sugerindo que estão optimistas quanto ao seu crescimento futuro.

E dependendo de como a sua rentabilidade recupera, os investidores podem considerar manter a sua posição entre 10% e 20% e, se a rentabilidade melhorar ainda mais, podem aumentar a sua posição para mais de 20%, conforme apropriado. E ao comprar, é aconselhável optar por entrar em retrocessos em vez de comprar em máximos históricos, o que pode ajudar a minimizar o risco e gerar melhores retornos de investimento.

É importante ressaltar que é aconselhável manter ações da Amazon por mais de um ano, pois leva tempo para que uma empresa tão grande mostre todo o seu potencial de crescimento. Os investidores de curto prazo podem considerar a procura de ações de pequena capitalização mais voláteis para negociar, em vez de optar por ações de grande capitalização relativamente menos voláteis como esta, uma vez que os retornos podem ser mais limitados no curto prazo.

Estas são as preferências de investimento analisadas a partir dos fundamentos e, com base na análise do gráfico K semanal da empresa, o preço atual das ações está em um nível mais alto e em um nível de pressão chave, portanto, não é apropriado entrar diretamente aqui . Considerando que o mercado mais amplo começou recentemente a recuar, o preço das suas ações também pode recuar, e um ponto de entrada apropriado seria um retrocesso para cerca de 168 dólares. Se a ação continuar a cair, o nível de suporte mais baixo seria em torno de US$ 145. mas isso precisaria ser analisado mais detalhadamente caso a caso.

Modelo de negócios e análise de investimentos da Amazon

| Características |

Vantagens |

| Modelo de negócios foca no fluxo de caixa |

Plataforma líder global de comércio eletrônico com ampla base de usuários |

| Concentre-se no crescimento de longo prazo e no fluxo de caixa. |

Forte negócio de computação em nuvem (AWS) |

| Adapte o capital de forma flexível às mudanças do mercado. |

Expansão e inovação contínuas, enorme influência da marca |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

Análise de investimento em ações da Amazon

Análise de investimento em ações da Amazon