ट्रेडिंग

ईबीसी के बारे में

अपनी भाषा का चयन करें

सारांश:

सारांश:

अमेज़ॅन एक वैश्विक ई-कॉमर्स और क्लाउड दिग्गज है जिसका व्यवसाय मॉडल नकदी प्रवाह को प्राथमिकता देता है। निवेशक दीर्घकालिक विकास और नकदी प्रवाह पर ध्यान केंद्रित करते हैं।

आज के शेयर बाजार में, यह व्यापक रूप से माना जाता है कि टेक स्टॉक उचित रूप से बहुत ज़्यादा फ़ायदेमंद होते हैं। बाजार पूंजीकरण के हिसाब से शीर्ष 10 कंपनियों को देखने से पता चलता है कि सबसे बड़ी कंपनियाँ, चाहे कोई भी ऊपर या नीचे हो, टेक कंपनियाँ ही हैं। और इन शीर्ष टेक कंपनियों में, एक कंपनी है जो विशेष रूप से अजीब है। यह 20 वर्षों से बाजार में है और हर साल पैसा खो रही है, लेकिन जब आप इसे एक साथ देखते हैं, तो यह वह कंपनी है जिसने निवेशकों को सबसे अधिक रिटर्न दिया है। अब आइए इस अजीब अमेरिकी स्टॉक, अमेज़न के बिजनेस मॉडल और निवेश विश्लेषण पर एक अच्छी नज़र डालें।

अमेज़न क्या करता है?

अमेज़न एक वैश्विक ई-कॉमर्स और क्लाउड कंप्यूटिंग दिग्गज है जिसकी स्थापना जेफ बेजोस ने 1994 में सिएटल, यूएसए में की थी। इसकी शुरुआत एक ऑनलाइन बुकस्टोर के रूप में हुई थी, जिसका मुख्य व्यवसाय किताबें बेचना था। और अब इसका व्यवसाय कई क्षेत्रों में फैल चुका है, जिसमें ऑनलाइन रिटेल, क्लाउड कंप्यूटिंग सेवाएँ, डिजिटल स्ट्रीमिंग मीडिया, आर्टिफिशियल इंटेलिजेंस और आर्टिफिशियल इंटेलिजेंस सहायक शामिल हैं, लेकिन इन्हीं तक सीमित नहीं हैं।

हालाँकि अमेज़न अपने व्यापक ऑनलाइन शॉपिंग प्लेटफ़ॉर्म के लिए जाना जाता है जो किताबों, इलेक्ट्रॉनिक्स, घरेलू सामान, परिधान, भोजन और अन्य वस्तुओं सहित कई तरह के सामान बेचता है, जो इसे दुनिया के सबसे बड़े ऑनलाइन खुदरा विक्रेताओं में से एक बनाता है, इसका व्यवसाय इससे कहीं आगे तक जाता है। इसके पास कई निवेश भी हैं, जिनमें से सबसे उल्लेखनीय हैं होल फूड्स, एक ऑर्गेनिक सुपरमार्केट और AWS, एक तेज़ी से बढ़ती क्लाउड कंप्यूटिंग सेवा।

परिणामस्वरूप, यह अब केवल एक ई-कॉमर्स कंपनी नहीं रह गई है, बल्कि एक विशाल क्लाउड कंप्यूटिंग व्यवसाय वाली एक तकनीकी दिग्गज कंपनी बन गई है। इसकी क्लाउड कंप्यूटिंग सेवा, AWS, कंपनी के बाजार पूंजीकरण का एक प्रमुख घटक बन गई है, जो एक महत्वपूर्ण प्रतिशत के लिए जिम्मेदार है, और यह प्रतिशत बढ़ता जा रहा है। परिणामस्वरूप, इसने खुद को पूरी तरह से क्लाउड कंप्यूटिंग कंपनी में बदल दिया है।

एक निवेशक के तौर पर, आप आदतन इसे एक ई-कॉमर्स कंपनी के तौर पर नहीं सोच सकते और इसके विशाल क्लाउड कंप्यूटिंग व्यवसाय (AWS) को नज़रअंदाज़ नहीं कर सकते। वास्तव में, Amazon दुनिया के सबसे बड़े क्लाउड कंप्यूटिंग सेवा प्रदाताओं में से एक बन गया है, और AWS व्यवसाय इसके समग्र मूल्यांकन का एक महत्वपूर्ण प्रतिशत है।

क्लाउड कंप्यूटिंग उद्योग के विकास और विस्तार के साथ इसका AWS व्यवसाय एक महत्वपूर्ण भूमिका निभाता रहेगा। जबकि ई-कॉमर्स व्यवसाय इसका मुख्य राजस्व स्रोत बना हुआ है, AWS की विकास क्षमता और लाभ योगदान को नज़रअंदाज़ नहीं किया जा सकता है। इसलिए, निवेशकों को इसके मूल्य का आकलन करते समय इसके क्लाउड कंप्यूटिंग व्यवसाय के प्रभाव पर पूरी तरह से विचार करने की आवश्यकता है, न कि केवल इसके ई-कॉमर्स व्यवसाय पर।

ऐसा इसलिए है क्योंकि इसका ई-कॉमर्स व्यवसाय, हालांकि राजस्व में उच्च है, अतीत में पारंपरिक ऑनलाइन बिक्री राजस्व पर बहुत अधिक निर्भर रहा है, जो लाभदायक नहीं है। बेशक, प्राइम सब्सक्रिप्शन सेवाओं और विज्ञापन व्यवसायों को सफलतापूर्वक पेश करके, अमेज़ॅन ने अपने ई-कॉमर्स व्यवसाय को मुद्रीकृत करने के नए तरीके भी खोजे हैं।

प्राइम सब्सक्रिप्शन सेवाओं के मामले में, इसने वैश्विक स्तर पर 200 मिलियन ग्राहकों के साथ पैमाने हासिल किया है और प्रत्येक अतिरिक्त प्राइम ग्राहक के लिए शुद्ध लाभ ला रहा है। पिछले कुछ वर्षों में प्राइम राजस्व में तेजी से वृद्धि हुई है, औसतन 30% की दर से, और हाल ही में वार्षिक शुल्क वृद्धि ने भविष्य के मुनाफे को और बढ़ा दिया है।

इस बीच, इसके विज्ञापन व्यवसाय ने भी पिछले दो वर्षों में औसतन 57% की अभूतपूर्व वृद्धि दिखाई है, जिससे यह भविष्य के लाभ वृद्धि के मुख्य स्रोतों में से एक बन गया है। हालाँकि इसके विज्ञापन व्यवसाय के मार्जिन का खुलासा नहीं किया गया है, लेकिन Google और Facebook के अपने विज्ञापन व्यवसायों पर उच्च सकल और शुद्ध लाभ मार्जिन के संदर्भ में यह भी लाभ का एक महत्वपूर्ण स्रोत होने की उम्मीद की जा सकती है।

हालांकि, कंपनी ने अपनी प्राइम सब्सक्रिप्शन सेवा और विज्ञापन व्यवसाय में वृद्धि हासिल की है, लेकिन इसके ई-कॉमर्स व्यवसाय में अभी भी 1.5% का कम ऑपरेटिंग मार्जिन है। इन दो प्रमुख पैसे बनाने वाली मशीनों के योगदान को ध्यान में रखने के बाद भी, ई-कॉमर्स व्यवसाय के मार्जिन में सुधार नहीं हुआ है। यह एक तो पूंजीगत व्यय में वृद्धि के कारण है, और दूसरा इसके ऋण आकार में निरंतर वृद्धि के कारण है।

आंकड़ों के अनुसार इसका पूंजीगत व्यय लगभग चार गुना बढ़ गया है, जो वृद्धि दर्शाता है। और उस पूंजीगत व्यय का अधिकांश हिस्सा ई-कॉमर्स व्यवसाय में गया, न कि AWS जैसी उच्च-मार्जिन परियोजनाओं में। पूंजीगत व्यय के इस उच्च स्तर के कारण मूल्यह्रास लागत में वृद्धि हुई है, जिसने ई-कॉमर्स व्यवसाय के मार्जिन पर दबाव डाला है। जबकि ई-कॉमर्स व्यवसाय अमेज़ॅन के राजस्व का मुख्य स्रोत बना हुआ है, पूंजीगत व्यय में वृद्धि के कारण इसके मार्जिन को कुछ हद तक नुकसान हुआ है।

इसके अलावा, इसके ऋण का आकार भी लगातार बढ़ रहा है, खास तौर पर महामारी के दौरान। इसका दीर्घकालिक ऋण $63 बिलियन से लगभग दोगुना होकर $116.4 बिलियन हो गया। और, ऋण के प्रतिशत के रूप में, यह अनुपात भी बढ़ रहा है, जो दर्शाता है कि यह अपने विस्तार और संचालन का समर्थन करने के लिए ऋण पर निर्भर है।

क्योंकि इसने बहुत कम ब्याज दर के माहौल का लाभ उठाया है, इसने 0.35% ब्याज दर से लाभ उठाया है और बड़े पैमाने पर विस्तार और व्यापार वृद्धि में धन का निवेश किया है। और महामारी जैसी कठिनाइयों के बावजूद, इसने पिछले दो वर्षों में बड़े पैमाने पर काम पर रखना और विस्तार करना जारी रखा है, अपने कर्मचारियों की संख्या को दोगुना किया है और औसत डिलीवरी समय को कम करते हुए तीसरे पक्ष के शिपिंग पर अपनी निर्भरता को कम करने के लिए बड़ी संख्या में हवाई जहाज खरीदे हैं।

अमेज़ॅन के अनूठे व्यवसाय मॉडल और परिचालन रणनीति ने महत्वपूर्ण बाजार हिस्सेदारी और प्रभाव प्रदान करते हुए कंपनी के लिए घाटे का एक लंबा इतिहास भी बनाया है। पिछले दो दशकों में अपनी अभूतपूर्व वृद्धि के बावजूद, कंपनी उच्च परिचालन लागत और निरंतर निवेश खर्च के कारण लंबे समय से घाटे में चल रही है।

2015 के बाद ही इसने बड़ा मुनाफा कमाना शुरू किया। 2018 में यह सबसे ज़्यादा मार्केट कैपिटलाइज़ेशन वाली कंपनियों में से एक बन गई। और इसकी नवीनतम आय रिपोर्ट के अनुसार, 2024 की पहली तिमाही के लिए इसका कुल राजस्व $143.31 बिलियन था, जिसमें क्लाउड कंप्यूटिंग और विज्ञापन में विशेष रूप से मजबूत प्रदर्शन शामिल थे। लेकिन प्रतिस्पर्धियों के दबाव का सामना करते हुए, अमेज़ॅन को निवेशकों को यह दिखाने की ज़रूरत है कि प्रतिस्पर्धी कैसे बने रहें।

अमेज़न को क्या खास बनाता है?

प्रदर्शन आय के मामले में, अमेज़ॅन 2014 तक घाटे में था। ऐसा इसलिए है क्योंकि कंपनी की मुख्य रणनीति मुख्य रूप से लाभप्रदता पर केंद्रित नहीं है, बल्कि नकदी प्रवाह को अधिकतम करने पर केंद्रित है। इसका मतलब यह है कि भले ही यह कम लाभदायक रहा हो, लेकिन यह दुर्घटना या अक्षमता से नहीं है; यह जानबूझकर किया गया है।

पहला कारण यह है कि अन्य खुदरा उद्योग दिग्गजों की तुलना में इसका भुगतान चक्र लंबा है, अपने आपूर्तिकर्ताओं को उनके सामान के लिए भुगतान करने से पहले औसतन 28 दिन प्रतीक्षा करनी पड़ती है। इस ऑपरेशन से उसे पूंजी संचालन के लिए अधिक नकदी उपलब्ध हो जाती है, जिससे कंपनी की वृद्धि को बढ़ावा मिलता है।

दूसरा कारण यह है कि अमेज़ॅन अपनी कमाई का पैसा नए शोध और विकास परियोजनाओं में निवेश करता है ताकि उसका विकास जारी रहे। कंपनी अपने मुनाफे को पहले अवसर पर नई परियोजनाओं में निवेश करने की आदी है, जैसे कि क्लाउड कंप्यूटिंग सेवा AWS, जिसके लिए बड़े पूंजी निवेश की आवश्यकता होती है, लेकिन यह कंपनी को दीर्घकालिक लाभ भी पहुंचाता है।

कंपनी का प्रबंधन नई तकनीकों में निवेश करने के लिए उपलब्ध नकदी का उपयोग करने और विकास और विस्तार के लिए लाभ का बुद्धिमानी से उपयोग करने में माहिर है। इस रणनीति ने कंपनी को ई-कॉमर्स और क्लाउड कंप्यूटिंग में निरंतर अनुसंधान और विकास निवेश करने में सक्षम बनाया है। अपने क्लाउड कंप्यूटिंग व्यवसाय की लाभप्रदता के साथ, कंपनी लाभदायक बनने लगी और इसकी आय का आकार बढ़ता रहा। कुल मिलाकर, कंपनी का कारोबार हर साल लगातार बढ़ा है, इस तथ्य के बावजूद कि 2017 में इसकी कुछ निवेश परियोजनाओं की विफलता के कारण इसे नुकसान हुआ था।

यह मुख्य रणनीति कंपनी के संस्थापक बेजोस की बदौलत स्थापित हुई है, जिनके पास पूंजी की गहरी समझ है और अन्य तकनीकी कंपनी के संस्थापकों से कहीं ज़्यादा दूरदृष्टि है। बेजोस समझते हैं कि अमेज़ॅन की सफलता सुनिश्चित करने के लिए, इसे अपने शेयरधारकों के लिए दीर्घकालिक अतिरिक्त रिटर्न उत्पन्न करना जारी रखना चाहिए। इसलिए, अपनी स्थापना के तीन साल बाद, कंपनी ने अपने अंतिम लक्ष्य के रूप में नकदी प्रवाह को अधिकतम करने की अपनी दिशा को स्पष्ट रूप से परिभाषित किया, आक्रामक रूप से वित्तीय लक्ष्य निर्धारित किए और प्रभावी पूंजी प्रबंधन रणनीतियों को लागू किया।

अंतिम लक्ष्य के रूप में नकदी प्रवाह को अधिकतम करने की रणनीति को लागू करके, कंपनी ने उद्योग में दीर्घकालिक प्रतिस्पर्धी लाभ प्राप्त किया, और इसके शेयर की कीमत को वॉल स्ट्रीट विश्लेषकों द्वारा मान्यता दी गई और यह लगातार चढ़ती रही। इस पहल ने न केवल निवेशकों की अपेक्षाओं को पूरा किया, बल्कि नकदी प्रवाह को आरएंडडी फंडिंग में भी तेजी से परिवर्तित किया, जिसने कंपनी के तेजी से विकास को बढ़ावा दिया। पिछले कुछ वर्षों में इसके शेयर की कीमत में लगातार वृद्धि बेजोस की दृष्टि और कंपनी के लिए उनकी रणनीति के क्रियान्वयन से निकटता से जुड़ी हुई है।

और अमेज़ॅन की इस विशेषता को समझना औसत निवेशक के लिए बहुत फ़ायदेमंद हो सकता है। यह न केवल निवेशकों को कंपनी के मूल्य का अधिक व्यापक रूप से आकलन करने में मदद कर सकता है, बल्कि यह उन्हें गलत मीट्रिक के कारण खराब निवेश निर्णय लेने से भी बचा सकता है। आखिरकार, औसत निवेशक विशेष रूप से शुद्ध आय से संबंधित डेटा, जैसे कि मूल्य-से-आय अनुपात और प्रति शेयर आय के बारे में उत्साहित होता है।

लेकिन इस कंपनी के लिए, पारंपरिक पी/ई मेट्रिक्स कंपनी के मूल्य को सटीक रूप से प्रतिबिंबित नहीं कर सकते हैं क्योंकि वे जानबूझकर शुद्ध लाभ को कम कर सकते हैं या उन्हें अन्य उद्देश्यों के लिए उपयोग कर सकते हैं। इसलिए, प्रति शेयर नकदी प्रवाह जैसे अधिक उपयुक्त मेट्रिक्स को समझना निवेशकों को कंपनी के प्रदर्शन और संभावित मूल्य का अधिक सटीक रूप से आकलन करने में मदद कर सकता है।

कुल मिलाकर, अधिक सूचित निवेश रणनीति विकसित करने के लिए अमेज़ॅन की इन कम-ज्ञात विशेषताओं को समझना महत्वपूर्ण है। ऐसा इसलिए है क्योंकि, अन्य तकनीकी कंपनियों के विपरीत, इसकी मुख्य रणनीति केवल लाभ कमाने के बजाय नकदी प्रवाह को अधिकतम करने पर केंद्रित है। इन विशेषताओं को समझने से निवेशकों को कंपनी के मूल्य और भविष्य की संभावनाओं का अधिक पूरी तरह से आकलन करने में मदद मिलेगी, ताकि वे एक बेहतर निवेश रणनीति विकसित कर सकें और निवेश के अवसरों का बेहतर लाभ उठा सकें।

अमेज़न स्टॉक निवेश विश्लेषण

अमेज़न स्टॉक निवेश विश्लेषण

ई-कॉमर्स, क्लाउड कंप्यूटिंग और अन्य क्षेत्रों में बड़ी मौजूदगी वाली एक तकनीकी दिग्गज के रूप में, कंपनी का स्टॉक कई लोगों के लिए निवेश का लक्ष्य है। और कंपनी की परिचालन विशेषताओं को समझने के बाद, यह स्पष्ट है कि निवेश रणनीति को दीर्घकालिक विकास और नकदी प्रवाह प्राथमिकता पर ध्यान केंद्रित करना चाहिए।

ऐसा इसलिए है क्योंकि, Apple और Microsoft जैसी तकनीकी कंपनियों के विपरीत, कंपनी के स्टॉक में निवेश इसकी लाभप्रदता की निरंतर वृद्धि और विकास पर आधारित होना चाहिए। ऐसा इसलिए है क्योंकि कंपनी का लक्ष्य ई-कॉमर्स और क्लाउड कंप्यूटिंग जैसे क्षेत्रों में अनुसंधान और विकास और विस्तार में अपने मुनाफे का निवेश करके अपने नकदी प्रवाह को अधिकतम करना है, साथ ही बाजार में बदलावों का जवाब देने के लिए अपनी पूंजी का लचीले ढंग से प्रबंधन करना है।

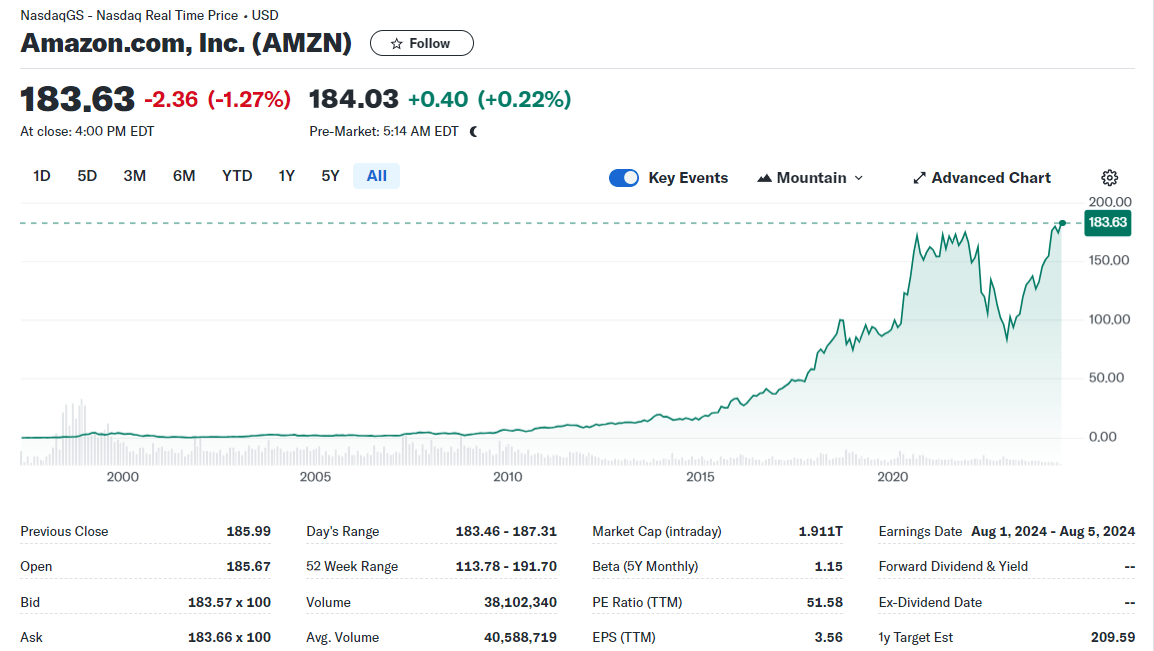

और जैसा कि इसके स्टॉक मूल्य की प्रवृत्ति से देखा जा सकता है, इसने समय के साथ लगातार ऊपर की ओर रुझान दिखाया है, जो आंशिक रूप से इसके व्यवसाय मॉडल और दीर्घकालिक विकास क्षमता में निवेशकों के विश्वास को दर्शाता है। इस प्रकार, निवेश क्षेत्रों पर ध्यान केंद्रित करने और भविष्य की संभावित खनन पर जोर देने से SUN को अपने प्रतिस्पर्धी लाभ को बनाए रखने में मदद मिली है और यह कुछ ऐसा है जिस पर निवेशकों को लंबी अवधि में नज़र रखनी चाहिए।

शेयर की कीमत पर ऐतिहासिक डेटा से पता चलता है कि 2017 से पहले और बाद में इसकी लाभप्रदता के अलग-अलग चरण हैं। 2017 से पहले इसकी लाभप्रदता आम तौर पर कम थी, जबकि 2018 के बाद लाभप्रदता में सुधार हुआ। और 2021 की तुलना में 2022 में इसने लाभप्रदता और विकास में महत्वपूर्ण गिरावट का अनुभव किया, और इसलिए परिणामस्वरूप शेयर की कीमत में एक महत्वपूर्ण गिरावट आई।

2023 तक लाभप्रदता काफी हद तक ठीक हो जाएगी, लेकिन वृद्धि अभी भी सामान्य स्तर पर नहीं होगी। सामान्य समय में, अमेज़ॅन की राजस्व वृद्धि दर आमतौर पर 20% के आसपास रहती है, जबकि 2023 में यह आंकड़ा केवल 11% है। हालांकि, लाभप्रदता के कुछ प्रमुख मीट्रिक, जैसे कि शुद्ध मार्जिन, आरओए और आरओई, 2023 में 2017 से पहले के स्तर पर लौट आए हैं।

लाभप्रदता में सुधार की शुरुआत निवेश के लिए एक अच्छा आधार प्रदान करती है। और इसके विकास की वसूली और इसके AWS क्लाउड व्यवसाय की क्षमता भविष्य के शेयर मूल्य लाभ के मुख्य चालक हैं। यह ध्यान रखना महत्वपूर्ण है कि पिछले कुछ वर्षों में तीन मुख्य व्यवसाय क्षेत्रों में अलग-अलग विकास दर रही है।

उदाहरण के लिए, उत्तरी अमेरिकी व्यवसाय में, अमेरिका में कम विकास की उम्मीदों के कारण विकास दर कम रहने या थोड़ी गिरावट आने की संभावना है। दूसरी ओर, अंतर्राष्ट्रीय व्यापार के लिए, यह उम्मीद की जाती है कि यूरोप जैसे देशों में उच्च आर्थिक विकास की उम्मीदों के कारण विकास दर बढ़ सकती है। AWS क्लाउड व्यवसाय के लिए, हालाँकि वर्तमान विकास दर पहले की तुलना में कम है, इसका आधार छोटा है और यह AI युग के लाभांश अवधि में है, इसलिए इसकी वृद्धि अभी भी काफी है।

इसलिए, अंतर्राष्ट्रीय व्यापार और AWS क्लाउड व्यवसाय में वृद्धि के लिए अधिक जगह है और यह कंपनी के समग्र विकास को आगे बढ़ाने में महत्वपूर्ण भूमिका निभाएगा। विशेष रूप से, AWS क्लाउड व्यवसाय को आगे बढ़ने में विकास का मुख्य इंजन होने की उम्मीद है, जो अपने कम आधार और AI-युग के लाभांश के कारण कंपनी को दीर्घकालिक स्थायी आय वृद्धि लाएगा।

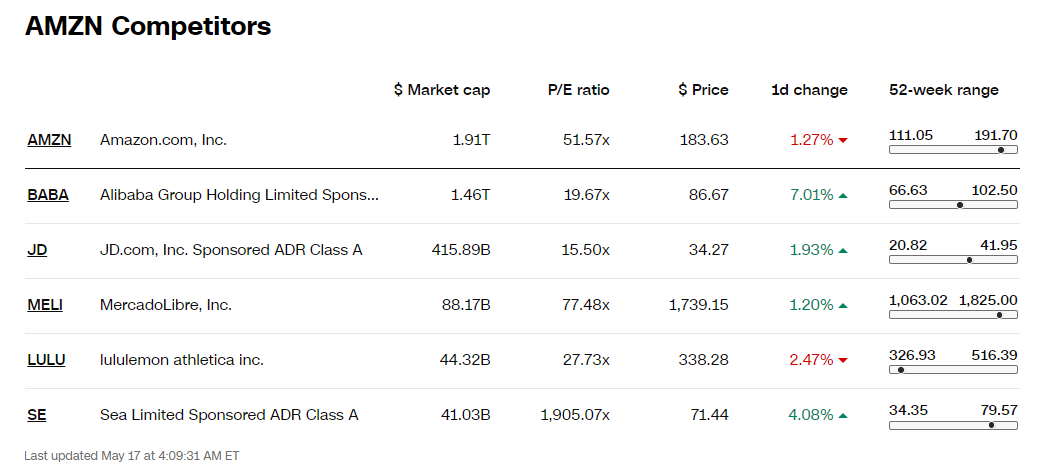

पिछले 10 वर्षों में अमेज़न के शेयर की कीमत में 1.100% से अधिक की वृद्धि हुई है, जो एक उल्लेखनीय प्रदर्शन है, खासकर जब अलीबाबा जैसे अन्य तकनीकी दिग्गजों की तुलना में, जो इसी अवधि में 28% गिर गया है। जबकि कुछ इन-हाउस अधिकारियों और बड़े निवेश संगठनों ने पिछले साल अपनी होल्डिंग कम कर दी है, यह भी संभव है कि वे ऐसा नकद निकालने के लिए कर रहे हों, और जरूरी नहीं कि वे कंपनी की दीर्घकालिक संभावनाओं में विश्वास खो चुके हों। वास्तव में, निवेश संस्थानों ने पिछले साल कंपनी के स्टॉक में अपनी होल्डिंग बढ़ा दी है, यह दर्शाता है कि वे इसके भविष्य के विकास के बारे में आशावादी हैं।

और इस बात पर निर्भर करते हुए कि इसकी लाभप्रदता कैसे ठीक होती है, निवेशक अपनी स्थिति को 10% से 20% के बीच रखने पर विचार कर सकते हैं, और यदि लाभप्रदता में और सुधार होता है, तो वे अपनी स्थिति को उचित रूप से 20% से अधिक तक बढ़ा सकते हैं। और खरीदते समय, सभी समय के उच्चतम स्तर पर खरीदने के बजाय पुलबैक पर प्रवेश करना उचित है, जो जोखिम को कम करने और बेहतर निवेश रिटर्न प्राप्त करने में मदद कर सकता है।

यह ध्यान रखना महत्वपूर्ण है कि अमेज़ॅन स्टॉक को एक वर्ष से अधिक समय तक रखना उचित है, क्योंकि इतनी बड़ी कंपनी को अपनी पूर्ण विकास क्षमता दिखाने में समय लगता है। अल्पकालिक निवेशक अपेक्षाकृत कम अस्थिर बड़े-कैप स्टॉक जैसे कि इसके बजाय व्यापार करने के लिए अधिक अस्थिर छोटे-कैप स्टॉक की तलाश कर सकते हैं, क्योंकि अल्पावधि में रिटर्न अधिक सीमित हो सकता है।

ये निवेश प्राथमिकताएं हैं जिनका विश्लेषण फंडामेंटल से किया गया है, और कंपनी के साप्ताहिक के-चार्ट के विश्लेषण के आधार पर, वर्तमान शेयर की कीमत अब तक के उच्चतम स्तर पर है और एक महत्वपूर्ण दबाव स्तर पर है, इसलिए यहां सीधे प्रवेश करना उचित नहीं है। यह देखते हुए कि व्यापक बाजार ने हाल ही में वापस खींचना शुरू कर दिया है, इसके शेयर की कीमत भी वापस आ सकती है, और एक उपयुक्त प्रवेश बिंदु $168 के आसपास पुलबैक पर होगा। यदि शेयर में गिरावट जारी रहती है, तो निचला समर्थन स्तर $145 के आसपास होगा। लेकिन इसे केस-दर-केस आधार पर आगे विश्लेषण करने की आवश्यकता होगी।

| विशेषताएँ | लाभ |

| व्यवसाय मॉडल नकदी प्रवाह पर केंद्रित है | व्यापक उपयोगकर्ता आधार वाला अग्रणी वैश्विक ई-कॉमर्स प्लेटफॉर्म |

| दीर्घकालिक विकास, नकदी प्रवाह पर ध्यान केंद्रित करें। | मजबूत क्लाउड कंप्यूटिंग व्यवसाय (AWS) |

| बाजार में होने वाले परिवर्तनों के अनुरूप पूंजी को लचीले ढंग से अनुकूलित करें। | निरंतर विस्तार और नवाचार, विशाल ब्रांड प्रभाव |

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

कैम्ब्रिकॉन के शेयर की कीमत मुताई से भी ज़्यादा हो गई है, जिससे यह चीन का नया बाज़ार बादशाह बन गया है। क्या यह तकनीकी सफलता है या कोई बुलबुला बनने की तैयारी में है?

2025-08-29

जानें कि स्टॉक टिकर क्या है, टिकर प्रतीक कैसे काम करते हैं, और आधुनिक वित्तीय बाजारों के लिए वे क्यों आवश्यक हैं।

2025-08-29

उचित मूल्य अंतर चार्ट में मूल्य अक्षमताओं को उजागर करता है। यह मार्गदर्शिका बताती है कि यह क्या है, यह क्यों महत्वपूर्ण है, और FVG का प्रभावी ढंग से व्यापार कैसे करें।

2025-08-29