Торговля

Краткое содержание:

Краткое содержание:

Amazon — глобальный гигант электронной коммерции и облачных технологий, в бизнес-модели которого приоритет отдается денежному потоку. Инвесторы сосредотачиваются на долгосрочном росте и денежном потоке.

На сегодняшнем фондовом рынке широко признано, что акции технологических компаний являются заслуженной неожиданной удачей. Просто взглянув на 10 крупнейших компаний по рыночной капитализации, можно увидеть, что крупнейшие компании, независимо от того, кто находится в плюсе или минусе, — это технологические компании. И среди этих ведущих технологических компаний есть одна особенно странная. Она существует на рынке уже 20 лет и каждый год теряет деньги, но если посмотреть на все это вместе, то окажется, что это компания, которая дала инвесторам самую высокую норму прибыли. Теперь давайте внимательно посмотрим на эти странные американские акции, бизнес-модель Amazon и инвестиционный анализ.

Что делает Amazon?

Amazon — глобальный гигант электронной коммерции и облачных вычислений, основанный Джеффом Безосом в Сиэтле, США, в 1994 году. Он начинал как книжный интернет-магазин, основным бизнесом которого была продажа книг. И теперь ее бизнес охватывает множество областей, включая, помимо прочего, онлайн-торговлю, услуги облачных вычислений, цифровые потоковые медиа, искусственный интеллект и помощников с искусственным интеллектом.

Хотя Amazon известна своей комплексной онлайн-платформой для покупок, которая продает широкий ассортимент товаров, включая книги, электронику, предметы интерьера, одежду, продукты питания и другие товары, что делает ее одним из крупнейших интернет-торговцев в мире, ее бизнес идет далеко. за гранью этого. Компания также имеет многочисленные инвестиции, наиболее заметные из которых включают Whole Foods, органический супермаркет, и AWS, быстрорастущий сервис облачных вычислений.

В результате это уже не просто компания электронной коммерции, а технологический гигант с огромным бизнесом облачных вычислений. Ее сервис облачных вычислений AWS стал основным компонентом рыночной капитализации компании, составляя значительную долю, и эта доля продолжает расти. В результате она полностью превратилась в компанию, занимающуюся облачными вычислениями.

Как инвестор, вы не можете привычно думать о ней как о компании электронной коммерции и игнорировать ее огромный бизнес в области облачных вычислений (AWS). Фактически, Amazon стала одним из крупнейших поставщиков услуг облачных вычислений в мире, и на бизнес AWS приходится значительная часть ее общей стоимости.

Ее бизнес AWS будет продолжать играть важную роль, поскольку индустрия облачных вычислений продолжает расти и расширяться. Хотя бизнес электронной коммерции остается основным источником дохода, потенциал роста и вклад AWS в прибыль нельзя игнорировать. Поэтому инвесторам необходимо в полной мере учитывать влияние своего бизнеса в области облачных вычислений, а не только бизнеса в области электронной коммерции, при оценке его стоимости.

Это связано с тем, что ее бизнес в области электронной коммерции, хотя и имеет высокие доходы, в прошлом в значительной степени зависел от традиционных доходов от онлайн-продаж, что не приносило прибыли. Конечно, успешно внедрив первоклассные услуги по подписке и рекламный бизнес, Amazon также нашла новые способы монетизации своего бизнеса в сфере электронной коммерции.

Что касается услуг подписки Prime, она достигла масштаба с 200 миллионами подписчиков по всему миру и приносит чистую прибыль на каждого дополнительного подписчика Prime. Доходы Prime быстро росли за последние несколько лет, в среднем на 30%, а недавнее повышение ежегодных сборов еще больше увеличило будущие прибыли.

Между тем, ее рекламный бизнес также продемонстрировал феноменальный рост, составив в среднем 57% за последние два года, что делает его одним из основных источников будущего роста прибыли. Хотя прибыль от рекламного бизнеса не разглашается, можно ожидать, что он также станет значительным источником прибыли, учитывая высокую валовую и чистую прибыль Google и Facebook от их рекламного бизнеса.

Однако, несмотря на то, что компания добилась роста своего бизнеса по подписке Prime и рекламного бизнеса, ее бизнес электронной коммерции по-прежнему имеет низкую операционную рентабельность — 1,5%. Даже если принять во внимание вклад этих двух основных механизмов зарабатывания денег, прибыльность бизнеса электронной коммерции не улучшилась. Это связано с увеличением капитальных затрат, а другое - с продолжающимся увеличением размера долга.

Капитальные затраты компании выросли почти в четыре раза по сравнению с данными, что свидетельствует о резком росте. И большая часть этих капиталовложений пошла на бизнес электронной коммерции, а не на более прибыльные проекты, такие как AWS. Столь высокий уровень капвложений привел к увеличению затрат на амортизацию, что оказало давление на рентабельность бизнеса электронной коммерции. Хотя бизнес электронной коммерции остается основным источником дохода Amazon, его прибыль в некоторой степени пострадала из-за увеличения капитальных затрат.

Кроме того, размер его долга продолжал расти, особенно во время эпидемии. Ее долгосрочный долг почти удвоился с $63 млрд до $116,4 млрд. И, что касается долга, это соотношение также увеличивается, что позволяет предположить, что оно зависит от долга для поддержки своего расширения и операций.

Поскольку он воспользовался преимуществами очень низких процентных ставок, он получил выгоду от процентной ставки в 0,35% и инвестировал средства в масштабное расширение и рост бизнеса. И, несмотря на такие трудности, как эпидемия, в течение последних двух лет компания продолжала массово нанимать сотрудников и расширяться, удвоив свою рабочую силу и закупив большое количество самолетов, чтобы уменьшить зависимость от сторонних перевозок и одновременно сократить средние сроки доставки.

Уникальная бизнес-модель и операционная стратегия Amazon, хотя и обеспечили значительную долю рынка и влияние, также привели к долгой истории убытков для компании. Несмотря на феноменальный рост за последние два десятилетия или около того, компания долгое время терпела убытки из-за высоких эксплуатационных расходов и постоянных инвестиционных расходов.

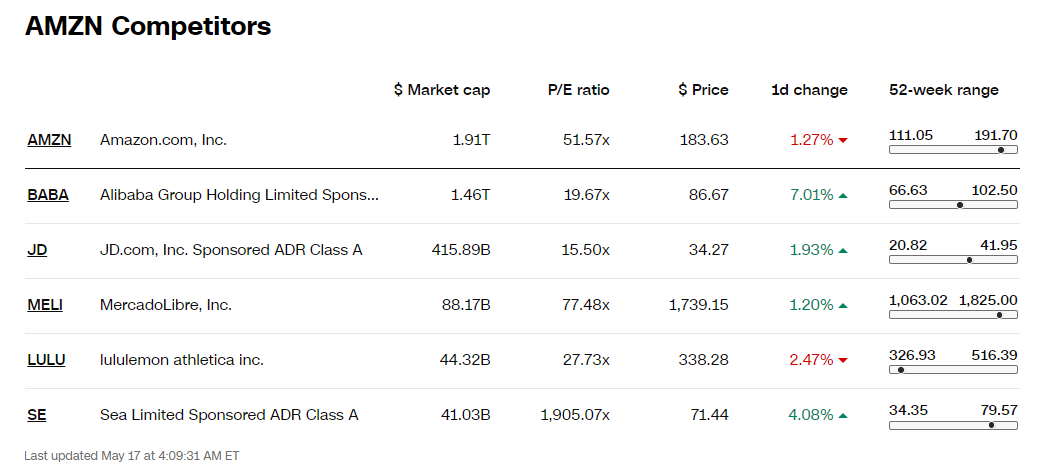

Лишь после 2015 года компания начала получать большую прибыль. В 2018г. она вошла в число компаний с самой высокой рыночной капитализацией. Согласно последнему отчету о прибылях и убытках, общий доход компании за первый квартал 2024 года составил $143,31 млрд, причем особенно высокие показатели были достигнуты в сфере облачных вычислений и рекламы. Но, столкнувшись с давлением со стороны конкурентов, Amazon необходимо показать инвесторам, как оставаться конкурентоспособными.

Что делает Amazon успешным?

С точки зрения прибыли от продаж Amazon до 2014 года находилась в убытке. Это связано с тем, что основная стратегия компании ориентирована не на прибыльность, а, скорее, на максимизацию денежного потока. Это означает, что, хотя оно и было малорентабельным, это не случайность или неумение; это намеренно.

Первая причина заключается в том, что у него более длительный платежный цикл по сравнению с другими гигантами розничной торговли: ожидание в среднем составляет 28 дней, прежде чем заплатить поставщикам за их товары. Эта операция позволяет ей иметь больше денежных средств для капитальных операций, что способствует росту компании.

Вторая причина заключается в том, что Amazon стремится инвестировать заработанные деньги в новые проекты исследований и разработок, чтобы продолжить свой рост. Компания привыкла инвестировать свою прибыль в новые проекты при первой возможности, такие как сервис облачных вычислений AWS, который, как правило, требует крупных капиталовложений, но также приносит компании долгосрочную выгоду.

Руководство компании умеет использовать имеющиеся денежные средства для инвестирования в новые технологии и разумно использовать прибыль для роста и расширения. Эта стратегия позволила компании осуществлять устойчивые инвестиции в исследования и разработки в области электронной коммерции и облачных вычислений. Благодаря прибыльности бизнеса облачных вычислений компания начала приносить прибыль, и размер ее доходов продолжал расти. В целом оборот компании ежегодно стабильно рос, несмотря на то, что в 2017 году она понесла убыток из-за провала некоторых инвестиционных проектов.

Эта основная стратегия была разработана благодаря основателю компании Безосу, который обладает глубоким пониманием капитала и видением, далеко превосходящим взгляды основателей других технологических компаний. Безос понимает, что для обеспечения успеха Amazon она должна продолжать приносить долгосрочную избыточную прибыль своим акционерам. Таким образом, через три года после своего основания компания четко определила направление максимизации денежного потока в качестве своей конечной цели, агрессивно установила финансовые цели и внедрила эффективные стратегии управления капиталом.

Реализовав стратегию максимизации денежного потока в качестве конечной цели, компания получила долгосрочное конкурентное преимущество в отрасли, а цена ее акций была признана аналитиками Уолл-стрит и продолжала расти. Эта инициатива не только оправдала ожидания инвесторов, но и быстро превратила денежный поток в финансирование НИОКР, что способствовало быстрому росту компании. Устойчивый рост стоимости акций компании на протяжении многих лет был тесно связан с видением Безоса и реализацией его стратегии в отношении компании.

И понимание этой характеристики Amazon может принести большую пользу среднему инвестору. Это не только поможет инвесторам более комплексно оценить стоимость компании, но и поможет им избежать принятия плохих инвестиционных решений из-за неверных показателей. В конце концов, средний инвестор особенно радуется данным, связанным с чистой прибылью, таким как соотношение цены и прибыли и прибыль на акцию.

Но для этой компании традиционные показатели P/E могут неточно отражать стоимость компании, поскольку они могут намеренно снижать чистую прибыль или использовать ее для других целей. Таким образом, понимание более подходящих показателей, таких как денежный поток на акцию, может помочь инвесторам более точно оценить эффективность и потенциальную стоимость компании.

В целом, важно понимать эти менее известные характеристики Amazon, чтобы разработать более обоснованную инвестиционную стратегию. Это связано с тем, что, в отличие от других технологических компаний, ее основная стратегия направлена на максимизацию денежного потока, а не просто на получение прибыли. Понимание этих характеристик поможет инвесторам более полно оценить стоимость компании и ее будущий потенциал, чтобы они могли разработать более разумную инвестиционную стратегию и лучше использовать инвестиционные возможности.

Анализ инвестиций в акции Amazon

Анализ инвестиций в акции Amazon

Акции компании, технологического гиганта с огромным присутствием в электронной коммерции, облачных вычислениях и других областях, являются объектом инвестиций для многих. А после понимания операционных характеристик компании становится ясно, что инвестиционная стратегия должна быть сосредоточена на долгосрочном росте и определении приоритетности денежных потоков.

Это связано с тем, что, в отличие от технологических компаний, таких как Apple и Microsoft, инвестирование в акции компании должно быть основано на постоянном росте и развитии ее прибыльности. Это связано с тем, что компания стремится максимизировать свой денежный поток, инвестируя прибыль в исследования, разработки и расширение в таких областях, как электронная коммерция и облачные вычисления, а также гибко управляя своим капиталом, чтобы реагировать на изменения рынка.

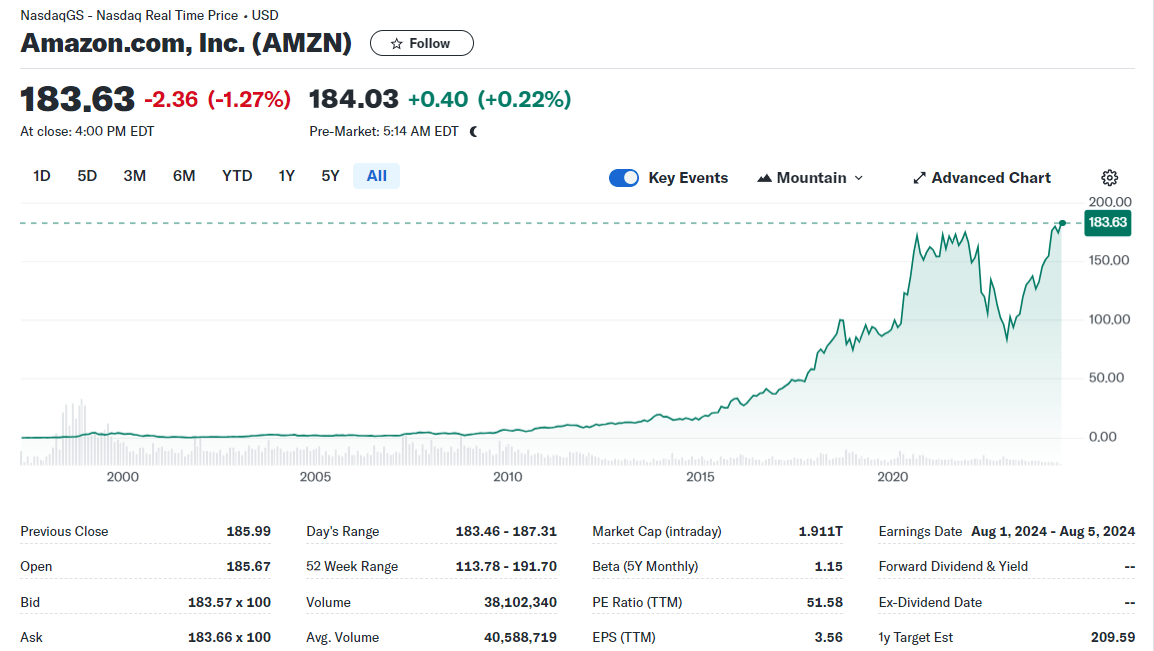

И, как видно из динамики цен на акции, с течением времени компания демонстрирует устойчивую тенденцию к росту, что частично отражает уверенность инвесторов в ее бизнес-модели и потенциале долгосрочного роста. Таким образом, ориентация на инвестиционные направления и акцент на будущий потенциал горнодобывающей промышленности позволили SUN сохранить свое конкурентное преимущество, и инвесторам следует следить за этим в долгосрочной перспективе.

Исторические данные о цене акций показывают, что существуют разные этапы ее прибыльности до и после 2017 года. До 2017 года ее рентабельность в целом была низкой, а после 2018 года рентабельность улучшилась. И по сравнению с 2021 г. в 2022 г. произошло значительное снижение прибыльности и роста, а, следовательно, и, как следствие, значительное падение цены акций.

К 2023 году рентабельность в значительной степени восстановится, но рост все равно не будет на нормальном уровне. В обычное время темпы роста доходов Amazon обычно остаются на уровне около 20%, тогда как в 2023 году эта цифра составит всего 11%. Однако некоторые ключевые показатели прибыльности, такие как чистая прибыль, рентабельность активов и рентабельность капитала, в 2023 году вернулись к уровням, наблюдавшимся до 2017 года.

Рентабельность, которая начинает восстанавливаться, обеспечивает хорошую базу для инвестиций. А восстановление роста и потенциал облачного бизнеса AWS являются основными факторами будущего роста цен на акции. Конечно, важно отметить, что три основных направления бизнеса в течение последних нескольких лет демонстрировали разные темпы роста.

Например, в североамериканском бизнесе темпы роста, скорее всего, останутся низкими или даже несколько снизятся из-за более низких ожиданий роста в США. С другой стороны, для международного бизнеса ожидается, что темпы роста могут увеличиться из-за более высоких ожиданий экономического роста в таких странах, как Европа. Что касается облачного бизнеса AWS, хотя текущие темпы роста ниже, чем раньше, его база меньше и он находится в периоде дивидендов эпохи искусственного интеллекта, поэтому его рост по-прежнему значителен.

Таким образом, международный бизнес и облачный бизнес AWS имеют больше возможностей для роста и будут играть ключевую роль в общем росте компании. В частности, ожидается, что облачный бизнес AWS станет основным двигателем дальнейшего роста, обеспечивая долгосрочный устойчивый рост прибыли компании благодаря низкой базе и дивидендам эпохи искусственного интеллекта.

Цена акций Amazon выросла более чем на 1100% за последние 10 лет, что является заметным показателем, особенно по сравнению с другими технологическими гигантами, такими как Alibaba, цена которой за тот же период упала на 28%. Хотя некоторые руководители компаний и крупные инвестиционные организации за последний год сократили свои активы, возможно, они делают это для того, чтобы получить наличные, и не обязательно потому, что они потеряли уверенность в долгосрочных перспективах компании. Фактически, инвестиционные институты увеличили свои пакеты акций компании за последний год, что говорит о том, что они с оптимизмом смотрят на ее будущий рост.

И в зависимости от того, как восстановится его прибыльность, инвесторы могут рассмотреть возможность сохранения своей позиции на уровне от 10% до 20%, а если прибыльность продолжит улучшаться, они могут увеличить свою позицию до более чем 20%, если это необходимо. А при покупке желательно входить на откатах, а не покупать на исторических максимумах, что может помочь минимизировать риск и обеспечить более высокую доходность инвестиций.

Важно отметить, что акции Amazon желательно держать дольше года, поскольку такой крупной компании требуется время, чтобы полностью раскрыть свой потенциал роста. Краткосрочные инвесторы могут рассмотреть возможность поиска более волатильных акций с малой капитализацией для торговли, а не выбирать относительно менее волатильные акции с большой капитализацией, подобные этой, поскольку доходность может быть более ограниченной в краткосрочной перспективе.

Это инвестиционные предпочтения, проанализированные с точки зрения фундаментальных показателей, и на основе анализа недельного K-графика компании текущая цена акций находится на рекордно высоком уровне и на ключевом уровне давления, поэтому входить непосредственно здесь нецелесообразно. . Учитывая, что более широкий рынок в последнее время начал отступать, цена его акций также может восстановиться, и подходящей точкой входа будет откат примерно до $168. Если акции продолжат падать, нижний уровень поддержки составит около 145 долларов. но это необходимо будет дополнительно проанализировать в каждом конкретном случае.

| Характеристики | Преимущества |

| Бизнес-модель ориентирована на денежный поток | Ведущая глобальная платформа электронной коммерции с обширной базой пользователей. |

| Сосредоточьтесь на долгосрочном росте, денежном потоке. | Сильный бизнес в области облачных вычислений (AWS) |

| Гибко адаптируйте капитал к изменениям рынка. | Постоянное расширение и инновации, огромное влияние бренда |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Акции Cambricon резко обошли Moutai, став новым королём китайского рынка. Это технологический прорыв или надувающийся пузырь?

2025-08-29

Узнайте, что такое тикер акций, как работают тикерные символы и почему они необходимы для современных финансовых рынков.

2025-08-29

Разрыв справедливой стоимости выявляет неэффективность цен на графиках. В этом руководстве объясняется, что это такое, почему это важно и как эффективно торговать ценовыми разрывами.

2025-08-29