En el mercado bursátil actual, es ampliamente reconocido que las acciones tecnológicas son las justas ganadoras. Basta con echar un vistazo a las 10 principales empresas por Capitalización bursátil para darse cuenta de que las mayores empresas, independientemente de quién suba o baje, son empresas tecnológicas. Y entre estas principales empresas tecnológicas, hay una empresa que es particularmente extraña. Lleva 20 años en el mercado y ha perdido dinero todos los años, pero cuando se mira en conjunto, es la empresa que ha dado a los inversores la mayor tasa de rentabilidad. Echemos ahora un buen vistazo a esta extraña acción estadounidense, al modelo de negocio de Amazon y al análisis de las inversiones.

¿Qué es Amazon?

Amazon es un gigante mundial del comercio electrónico y la computación en nube fundado por Jeff Bezos en Seattle, EE.UU., en 1994. Comenzó como una librería en línea, con la venta de libros como negocio principal. Y ahora su negocio ha abarcado una gran variedad de campos, que incluyen, entre otros, la venta minorista en línea, los servicios de computación en la nube, los medios digitales de streaming, la inteligencia artificial y los asistentes de inteligencia artificial.

Aunque Amazon es conocida por su completa plataforma de venta online que vende una amplia gama de productos, como libros, electrónica, muebles para el hogar, ropa, alimentos y otros artículos, lo que la convierte en uno de los mayores minoristas online del mundo, su negocio va mucho más allá. También cuenta con numerosas inversiones, entre las que destacan Whole Foods, un supermercado ecológico, y AWS, un servicio de computación en la nube de rápido crecimiento.

Como resultado, ya no es sólo una empresa de comercio electrónico, sino un gigante tecnológico con un enorme negocio de computación en nube. Su servicio de computación en la nube, AWS, se ha convertido en un componente importante de la capitalización bursátil de la empresa, representando un porcentaje significativo, y ese porcentaje sigue creciendo. Como resultado, se ha transformado completamente en una empresa de computación en nube.

Como inversor, no puede pensar habitualmente en ella como una empresa de comercio electrónico e ignorar su enorme negocio de computación en nube (AWS). De hecho, Amazon se ha convertido en uno de los mayores proveedores de servicios de computación en nube del mundo, y el negocio de AWS representa un porcentaje significativo de su valoración global.

Su negocio de AWS seguirá desempeñando un papel importante a medida que la industria de la computación en nube siga creciendo y expandiéndose. Aunque el negocio de comercio electrónico sigue siendo su principal fuente de ingresos, no puede ignorarse el potencial de crecimiento y la contribución a las ganancias de AWS. Por lo tanto, los inversores deben tener plenamente en cuenta el impacto de su negocio de computación en nube, y no sólo el de su negocio de comercio electrónico, a la hora de evaluar su valor.

Esto se debe a que su negocio de comercio electrónico, aunque elevado en ingresos, ha dependido en el pasado en gran medida de los ingresos por ventas tradicionales en línea, que no son rentables. Por supuesto, al introducir con éxito los servicios de suscripción Prime y los negocios de publicidad, Amazon también ha encontrado nuevas formas de monetizar su negocio de comercio electrónico.

En cuanto a los servicios de suscripción Prime, ha alcanzado escala con 200 millones de suscriptores en todo el mundo y está obteniendo ganancias netas por cada suscriptor Prime adicional. Los ingresos de Prime han crecido rápidamente en los últimos años, a un ritmo medio del 30%, y la reciente subida de la cuota anual ha impulsado aún más las ganancias futuras.

Mientras tanto, el negocio publicitario de Amazon también ha mostrado un crecimiento fenomenal, con una media del 57% en los dos últimos años, lo que lo convierte en una de las principales fuentes de crecimiento de las ganancias futuras. Aunque no se han revelado los márgenes de su negocio publicitario, cabe esperar que también sea una fuente importante de ganancias, en referencia a los elevados márgenes de beneficios brutos y netos de Google y Facebook en sus negocios publicitarios.

Sin embargo, aunque Amazon ha registrado un crecimiento en su servicio de suscripción Prime y en su negocio publicitario, su negocio de comercio electrónico sigue teniendo un bajo margen operativo del 1,5%. Incluso teniendo en cuenta la contribución de estas dos grandes máquinas de hacer dinero, los márgenes del negocio de comercio electrónico no han mejorado. Uno se debe al aumento de los gastos de capital, y el otro a su continuo incremento del tamaño de la deuda.

Su capex casi se ha cuadruplicado con respecto a los datos, lo que muestra un aumento. Y la mayor parte de ese capex se destinó al negocio del comercio electrónico, no a proyectos de mayor margen como AWS. Este alto nivel de capex ha provocado un aumento de los costes de depreciación, lo que ha presionado los márgenes del negocio de comercio electrónico. Aunque el negocio de comercio electrónico sigue siendo la principal fuente de ingresos de Amazon, sus márgenes se han resentido en cierta medida debido al aumento del gasto de capital.

Además, el tamaño de la deuda de Amazon ha seguido aumentando, especialmente durante la epidemia. Su deuda a largo plazo casi se duplicó, pasando de 63.000 millones de dólares a 116.400 millones. Y, como porcentaje de la deuda, este ratio también ha ido en aumento, lo que demuestra que depende de la deuda para apoyar su expansión y sus operaciones.

Como ha aprovechado el entorno de tipos de interés muy bajos, se ha beneficiado de un tipo de interés del 0,35% y ha invertido los fondos en una expansión masiva y en el crecimiento del negocio. Y a pesar de dificultades como la epidemia, ha seguido contratando y expandiéndose masivamente en los dos últimos años, duplicando su plantilla y comprando un gran número de aviones para reducir su dependencia de los envíos de terceros y reducir al mismo tiempo los plazos medios de entrega.

El modelo de negocio y la estrategia operativa únicos de Amazon, si bien le han proporcionado una cuota de mercado y una influencia significativas, también han dado lugar a un largo historial de pérdidas para la empresa. A pesar de su fenomenal crecimiento durante las dos últimas décadas aproximadamente, la empresa ha estado perdiendo dinero durante mucho tiempo debido a los elevados costes operativos y al constante gasto en inversiones.

No fue hasta después de 2015 cuando empezó a obtener mayores ganancias. En 2018. se convirtió en una de las empresas con mayor capitalización bursátil. Y según su último informe de resultados, sus ingresos totales en el primer trimestre de 2024 ascendieron a 143.310 millones de dólares, con unos resultados especialmente buenos en computación en la nube y publicidad. Pero ante la presión de sus competidores, Amazon necesita mostrar a los inversores cómo seguir siendo competitiva.

Qué impulsa el éxito de Amazon

En términos de beneficios por rendimiento, Amazon estuvo en números rojos hasta 2014. Esto se debe a que la estrategia central de la empresa no se centra principalmente en la rentabilidad, sino más bien en maximizar el flujo de efectivo. Esto significa que, aunque ha sido poco rentable, no es por accidente o incapacidad; es intencionado.

La primera razón es que tiene un ciclo de pago más largo en comparación con otros gigantes de la industria minorista, esperando una media de 28 días antes de pagar a sus proveedores por sus mercancías. Esta operación le permite disponer de más efectivo para operaciones de capital, lo que impulsa el crecimiento de la empresa.

La segunda razón es que Amazon tiende a invertir el dinero que gana en nuevos proyectos de investigación y desarrollo para continuar su crecimiento. La empresa está acostumbrada a invertir sus ganancias en nuevos proyectos a la primera oportunidad, como el servicio de computación en nube AWS, que suele requerir una gran inversión de capital pero también aporta beneficios a largo plazo a la empresa.

La dirección de la empresa es experta en utilizar el efectivo disponible para invertir en nuevas tecnologías y utilizar las ganancias sabiamente para el crecimiento y la expansión. Esta estrategia ha permitido a la empresa realizar inversiones sostenidas en I+D en comercio electrónico y computación en nube. Con la rentabilidad de su negocio de computación en nube, la empresa empezó a ser rentable y la cuantía de sus ganancias siguió creciendo. En conjunto, la facturación de la empresa ha crecido de forma constante cada año, a pesar de que en 2017 registró pérdidas debido al fracaso de algunos de sus proyectos de inversión.

Esta estrategia central se ha establecido gracias al fundador de la empresa, Bezos, que entiende perfectamente el capital y tiene una visión mucho más amplia que la de otros fundadores de empresas tecnológicas. Bezos entiende que, para garantizar el éxito de Amazon, ésta debe seguir generando un exceso de rentabilidad a largo plazo para sus accionistas. Por lo tanto, tres años después de su fundación, la empresa definió claramente su dirección para maximizar el flujo de caja como su objetivo final, estableció agresivamente objetivos financieros e implementó estrategias efectivas de gestión del capital.

Al aplicar la estrategia de maximizar el flujo de efectivo como objetivo final, la empresa obtuvo una ventaja competitiva a largo plazo en el sector, y el precio de sus acciones fue reconocido por los analistas de Wall Street y siguió subiendo. Esta iniciativa no sólo satisfizo las expectativas de los inversores, sino que convirtió rápidamente el flujo de efectivo en financiación para I+D, lo que impulsó el rápido crecimiento de la empresa. El crecimiento constante del precio de sus acciones a lo largo de los años ha estado estrechamente vinculado a la visión de Bezos y a la ejecución de su estrategia para la empresa.

Y entender esta característica de Amazon puede resultar muy beneficioso para el inversor medio. No sólo puede ayudar a los inversores a evaluar el valor de la empresa de forma más exhaustiva, sino que también puede ayudarles a evitar tomar malas decisiones de inversión debido a unas métricas equivocadas. Al fin y al cabo, el inversor medio se muestra especialmente exultante ante los datos relacionados con los ingresos netos, como la relación precio-beneficio y los beneficios por acción.

Pero en el caso de esta empresa, las métricas tradicionales de PER pueden no reflejar con exactitud el valor de la empresa, porque pueden deprimir deliberadamente las ganancias netas o utilizarlas para otros fines. Por lo tanto, entender métricas más apropiadas, como el flujo de efectivo por acción, puede ayudar a los inversores a evaluar con mayor precisión los resultados de una empresa y su valor potencial.

En general, es importante entender estas características menos conocidas de Amazon para desarrollar una estrategia de inversiones más informada. Esto se debe a que, a diferencia de otras empresas tecnológicas, su estrategia principal está orientada a maximizar el flujo de efectivo en lugar de limitarse a perseguir ganancias. Entender estas características ayudará a los inversores a evaluar mejor el valor y el potencial futuro de la empresa, de modo que puedan desarrollar una estrategia de inversión más inteligente y aprovechar mejor las oportunidades de inversión.

Análisis de las inversiones en acciones de Amazon

Como gigante tecnológico con una enorme presencia en el comercio electrónico, la computación en nube y otras áreas, las acciones de la empresa son un objetivo de inversión para muchos. Y después de entender las características operativas de la empresa, está claro que una estrategia de inversiones debe centrarse en el crecimiento a largo plazo y la priorización del flujo de efectivo.

Esto se debe a que, a diferencia de empresas tecnológicas como Apple y Microsoft, las inversiones en las acciones de Amazon deben basarse en el crecimiento y el desarrollo continuos de su rentabilidad. Esto se debe a que la empresa pretende maximizar su flujo de efectivo invirtiendo sus ganancias en investigación y desarrollo y en la expansión en áreas como el comercio electrónico y la computación en nube, así como gestionando su capital con flexibilidad para responder a los cambios del mercado.

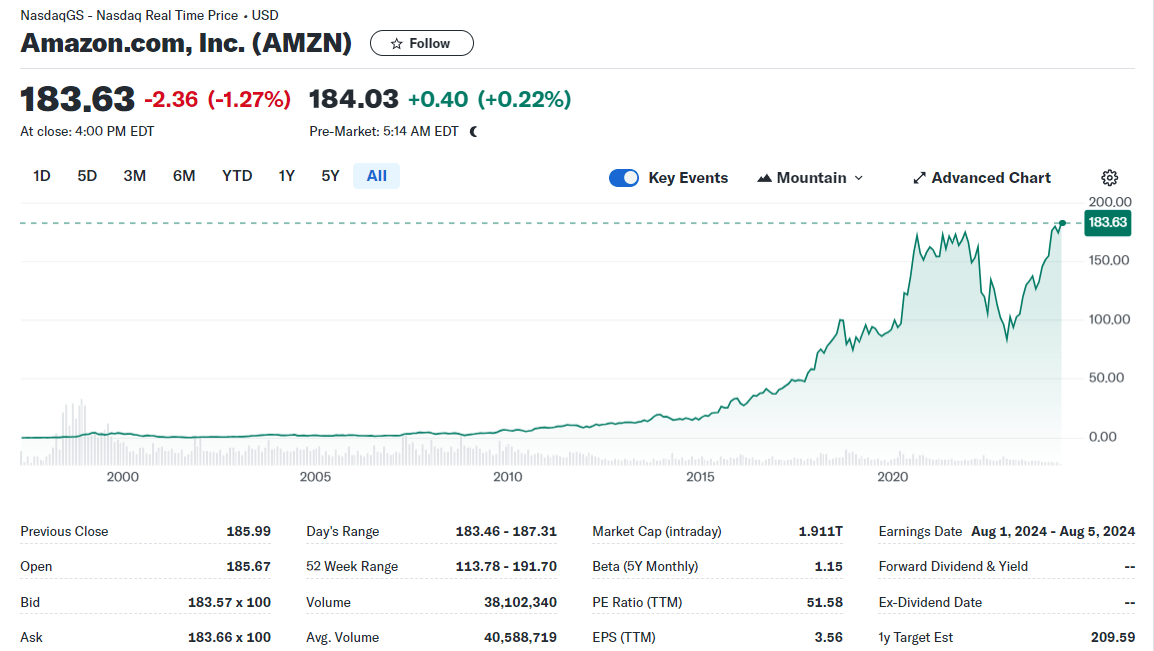

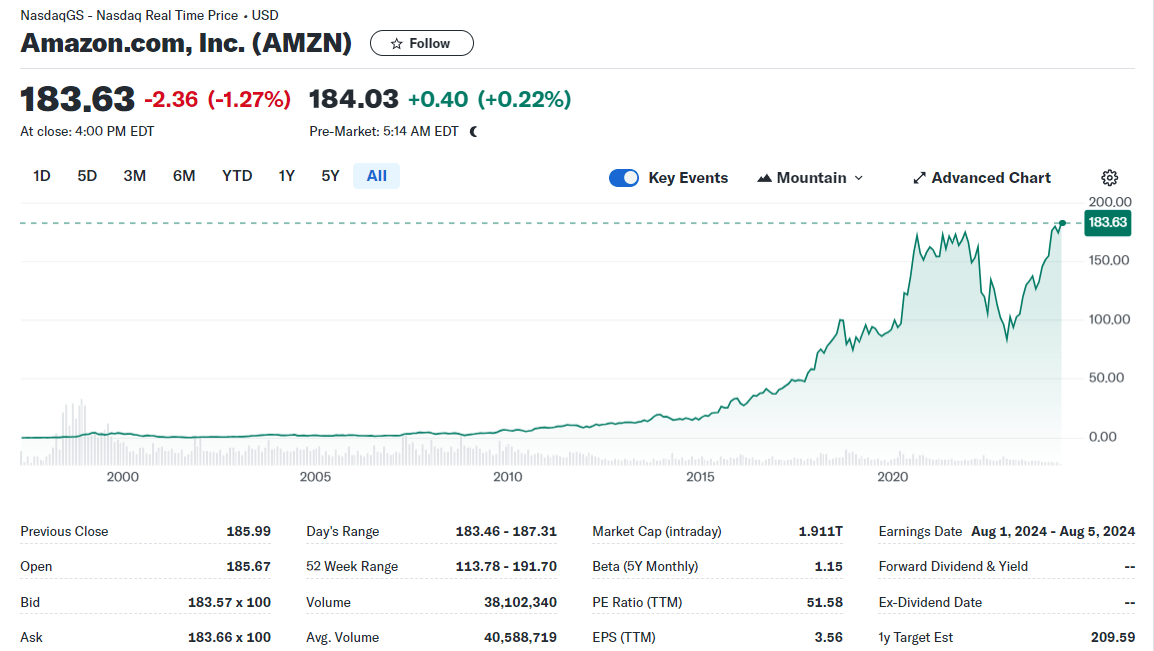

Y como puede verse en la evolución de su cotización, ha mostrado una tendencia al alza constante a lo largo del tiempo, lo que refleja en parte la confianza de los inversores en su modelo de negocio y en su potencial de crecimiento a largo plazo. Como tal, el enfoque en las áreas de inversiones y el énfasis en el potencial minero futuro han permitido a SUN mantener su ventaja competitiva y es algo que los inversores deberían vigilar a largo plazo.

Los datos históricos sobre la cotización de las acciones de Amazon muestran que existen diferentes etapas de su rentabilidad antes y después de 2017. Antes de 2017. su rentabilidad era generalmente baja, mientras que después de 2018. la rentabilidad mejoró. Y en comparación con 2021. en 2022 experimentó un descenso significativo de la rentabilidad y el crecimiento, y por lo tanto una caída significativa del precio de la acción como resultado.

En 2023. la rentabilidad se habrá recuperado en gran medida, pero el crecimiento seguirá sin alcanzar los niveles normales. En épocas normales, la tasa de crecimiento de los ingresos de Amazon suele mantenerse en torno al 20%, mientras que en 2023. esa cifra será sólo del 11%. Sin embargo, algunas métricas clave de la rentabilidad, como los márgenes netos, el ROA y el ROE, han vuelto a los niveles anteriores a 2017 en 2023.

La rentabilidad que empieza a recuperarse constituye una buena base para las inversiones en Amazon. Y la recuperación de su crecimiento y el potencial de su negocio en la nube AWS son los principales impulsores de futuras subidas del precio de las acciones. Es importante señalar, por supuesto, que las tres principales áreas de negocio han tenido diferentes tasas de crecimiento en los últimos años.

En el negocio norteamericano, por ejemplo, se espera que las tasas de crecimiento se mantengan probablemente bajas o incluso disminuyan ligeramente debido a las menores expectativas de crecimiento en EE.UU.. En cambio, en el negocio internacional, se espera que la tasa de crecimiento aumente debido a las mayores expectativas de crecimiento económico en países como Europa. En cuanto al negocio en la nube de AWS, aunque la tasa de crecimiento actual es inferior a la anterior, su base es menor y se encuentra en el periodo de dividendos de la era de la IA, por lo que su crecimiento sigue siendo considerable.

Por lo tanto, el negocio internacional de Amazon y el negocio en la nube de AWS tienen más margen de crecimiento y desempeñarán un papel clave en el impulso del crecimiento global de la empresa. En particular, se espera que el negocio en la nube de AWS sea el principal motor de crecimiento en el futuro, aportando a la empresa un crecimiento sostenible de los beneficios a largo plazo gracias a su baja base y a los dividendos de la era de la IA.

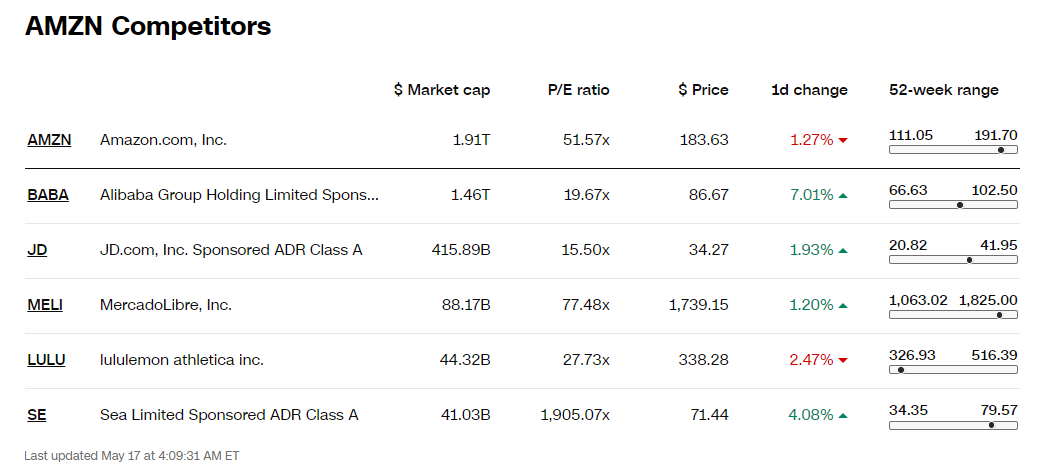

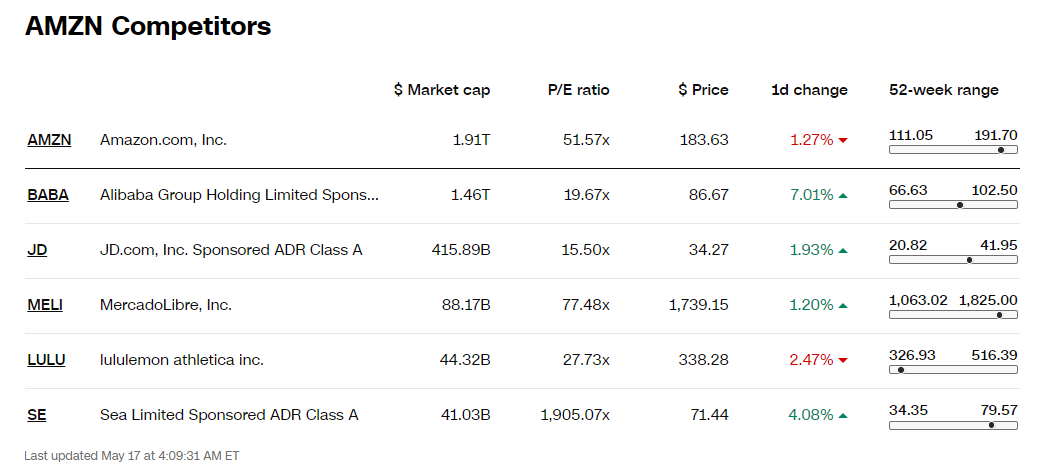

El precio de las acciones de Amazon ha subido más de un 1,100% en los últimos 10 años, un rendimiento notable, especialmente si se compara con el de otros gigantes tecnológicos como Alibaba, que ha caído un 28% en el mismo periodo. Aunque algunos ejecutivos internos y grandes organizaciones de inversión han reducido sus participaciones en el último año, también es posible que lo hagan para retirar efectivo, y no necesariamente porque hayan perdido la confianza en las perspectivas a largo plazo de la empresa. De hecho, las instituciones de inversión han aumentado sus participaciones en las acciones de la empresa durante el último año, lo que sugiere que son optimistas sobre su crecimiento futuro.

Y dependiendo de cómo se recupere su rentabilidad, los inversores pueden considerar mantener su posición entre el 10% y el 20%, y si la rentabilidad mejora aún más, pueden aumentar su posición a más del 20% según convenga. Y a la hora de comprar, es aconsejable optar por entrar en los retrocesos en lugar de comprar en los máximos históricos, lo que puede ayudar a minimizar el riesgo y obtener mejores rendimientos de las inversiones.

Es importante señalar que es aconsejable mantener las acciones de Amazon durante más de un año, ya que una empresa tan grande necesita tiempo para mostrar todo su potencial de crecimiento. Los inversores a corto plazo pueden considerar la posibilidad de buscar valores de pequeña capitalización más volátiles para operar en lugar de optar por valores de gran capitalización relativamente menos volátiles como ella, ya que los rendimientos pueden ser más limitados a corto plazo.

Estas son las preferencias de inversión analizadas desde los factores fundamentales, y basándonos en el análisis del gráfico K semanal de Amazon, el precio actual de la acción se encuentra en máximos históricos y en un nivel de presión clave, por lo que no conviene entrar directamente aquí. Teniendo en cuenta que el mercado en general ha comenzado a retroceder recientemente, es posible que su cotización también retroceda, y un punto de entrada adecuado sería en un retroceso a unos 168 $. Si la acción sigue cayendo, el punto más bajo estaría en torno a los 145 $, pero habría que analizarlo más detenidamente caso por caso.

Modelo de negocio de Amazon y análisis de inversiones

| Características |

Ventajas |

| El modelo de negocio se centra en el flujo de efectivo |

Plataforma de comercio electrónico líder en el mundo con una amplia base de usuarios |

| Centrarse en el crecimiento a largo plazo y el flujo de caja. |

Sólido negocio de computación en nube (AWS) |

| Adaptar el capital con flexibilidad a los cambios del mercado. |

Expansión e innovación continuas, enorme influencia de marca |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.