تجارة

حول إي بي سي

ملخص:

ملخص:

أمازون هي شركة عالمية عملاقة في مجال التجارة الإلكترونية والخدمات السحابية، ويعطي نموذج أعمالها الأولوية للتدفق النقدي. يركز المستثمرون على النمو طويل الأجل والتدفق النقدي.

في سوق الأوراق المالية اليوم، من المسلم به على نطاق واسع أن أسهم التكنولوجيا هي المكاسب غير المتوقعة. إن مجرد النظر إلى أكبر 10 شركات من حيث القيمة السوقية يظهر أن أكبر الشركات، بغض النظر عمن هي في القمة أو في الأسفل، هي شركات التكنولوجيا. ومن بين شركات التكنولوجيا الكبرى هذه، هناك شركة واحدة غريبة بشكل خاص. لقد كانت موجودة في السوق لمدة 20 عامًا وكانت تخسر أموالًا كل عام، ولكن عندما تنظر إلى كل ذلك معًا، فهي الشركة التي أعطت المستثمرين أعلى معدل عائد. الآن دعونا نلقي نظرة فاحصة على هذا السهم الأمريكي الغريب، ونموذج أعمال أمازون، وتحليل الاستثمار.

ماذا تفعل أمازون؟

أمازون هي شركة عالمية عملاقة في مجال التجارة الإلكترونية والحوسبة السحابية، أسسها جيف بيزوس في سياتل بالولايات المتحدة الأمريكية عام 1994. بدأت كمتجر لبيع الكتب عبر الإنترنت، حيث كان بيع الكتب هو نشاطها الرئيسي. والآن غطت أعمالها مجموعة متنوعة من المجالات، بما في ذلك على سبيل المثال لا الحصر البيع بالتجزئة عبر الإنترنت، وخدمات الحوسبة السحابية، ووسائط البث الرقمي، والذكاء الاصطناعي، ومساعدي الذكاء الاصطناعي.

على الرغم من أن أمازون معروفة بمنصة التسوق الشاملة عبر الإنترنت التي تبيع مجموعة واسعة من السلع، بما في ذلك الكتب والإلكترونيات والمفروشات المنزلية والملابس والمواد الغذائية وغيرها من العناصر، مما يجعلها واحدة من أكبر بائعي التجزئة عبر الإنترنت في العالم، إلا أن أعمالها تذهب إلى أبعد من ذلك أبعد من ذلك. كما أن لديها العديد من الاستثمارات، أبرزها Whole Foods، وهو سوبر ماركت عضوي، وAWS، وهي خدمة حوسبة سحابية سريعة النمو.

ونتيجة لذلك، لم تعد مجرد شركة تجارة إلكترونية، بل أصبحت شركة عملاقة في مجال التكنولوجيا ولها أعمال ضخمة في مجال الحوسبة السحابية. أصبحت خدمة الحوسبة السحابية الخاصة بها، AWS، مكونًا رئيسيًا من القيمة السوقية للشركة، حيث تمثل نسبة كبيرة، وتستمر هذه النسبة في النمو. ونتيجة لذلك، فقد حولت نفسها بالكامل إلى شركة حوسبة سحابية.

كمستثمر، لا يمكنك اعتبارها شركة تجارة إلكترونية بشكل معتاد وتتجاهل أعمالها الضخمة في مجال الحوسبة السحابية (AWS). في الواقع، أصبحت أمازون واحدة من أكبر مقدمي خدمات الحوسبة السحابية في العالم، وتمثل أعمال AWS نسبة كبيرة من تقييمها الإجمالي.

ستستمر أعمال AWS الخاصة بها في لعب دور مهم مع استمرار نمو وتوسع صناعة الحوسبة السحابية. في حين أن أعمال التجارة الإلكترونية تظل المصدر الرئيسي للإيرادات، إلا أنه لا يمكن تجاهل إمكانات النمو ومساهمة الأرباح التي تقدمها AWS. ولذلك، يحتاج المستثمرون إلى النظر بشكل كامل في تأثير أعمال الحوسبة السحابية، وليس فقط أعمال التجارة الإلكترونية، عند تقييم قيمتها.

وذلك لأن أعمال التجارة الإلكترونية الخاصة بها، على الرغم من ارتفاع إيراداتها، اعتمدت في الماضي بشكل كبير على إيرادات المبيعات التقليدية عبر الإنترنت، وهي غير مربحة. وبطبيعة الحال، من خلال تقديم خدمات الاشتراك الرئيسية والشركات الإعلانية بنجاح، وجدت أمازون أيضًا طرقًا جديدة لتحقيق الدخل من أعمال التجارة الإلكترونية الخاصة بها.

وفيما يتعلق بخدمات الاشتراك في Prime، فقد حققت نطاقًا واسعًا مع 200 مليون مشترك على مستوى العالم وتحقق أرباحًا صافية لكل مشترك إضافي في Prime. وقد نمت الإيرادات الرئيسية بسرعة على مدى السنوات القليلة الماضية، بمعدل متوسط قدره 30%، وقد أدت الزيادة الأخيرة في الرسوم السنوية إلى زيادة الأرباح المستقبلية.

وفي الوقت نفسه، أظهرت أعمالها الإعلانية أيضًا نموًا هائلاً، حيث بلغ متوسطها 57% خلال العامين الماضيين، مما يجعلها أحد المصادر الرئيسية لنمو الأرباح المستقبلية. على الرغم من عدم الكشف عن هوامش أعمالها الإعلانية، فمن المتوقع أن تكون مصدرًا مهمًا للربح أيضًا، مع الإشارة إلى هوامش الربح الإجمالية والصافية المرتفعة لشركة Google وFacebook على أعمالها الإعلانية.

ومع ذلك، في حين حققت الشركة نموًا في خدمة الاشتراك Prime وأعمال الإعلانات، إلا أن أعمال التجارة الإلكترونية الخاصة بها لا تزال تتمتع بهامش تشغيل منخفض يبلغ 1.5%. وحتى بعد الأخذ في الاعتبار مساهمة هاتين الآلتين الرئيسيتين لكسب المال، فإن هوامش أعمال التجارة الإلكترونية لم تتحسن. ويرجع هذا الأمر إلى زيادة الإنفاق الرأسمالي، والآخر إلى الزيادة المستمرة في حجم الديون.

وقد تضاعفت نفقاتها الرأسمالية أربع مرات تقريبًا مقارنة بالبيانات، مما يدل على زيادة. وذهبت معظم هذه النفقات الرأسمالية إلى أعمال التجارة الإلكترونية، وليس المشاريع ذات هامش الربح المرتفع مثل AWS. وقد أدى هذا المستوى المرتفع من النفقات الرأسمالية إلى زيادة تكاليف الاستهلاك، مما أدى إلى الضغط على هوامش أعمال التجارة الإلكترونية. في حين أن أعمال التجارة الإلكترونية لا تزال المصدر الرئيسي لإيرادات أمازون، فقد عانت هوامشها إلى حد ما بسبب زيادة الإنفاق الرأسمالي.

كما أن حجم ديونها استمر في التزايد، خاصة خلال الوباء. وتضاعفت ديونها طويلة الأجل تقريبا من 63 مليار دولار إلى 116.4 مليار دولار. وكنسبة مئوية من الديون، فإن هذه النسبة آخذة في الارتفاع أيضا، مما يشير إلى أنها تظهر أنها تعتمد على الديون لدعم توسعها وعملياتها.

ولأنها استفادت من بيئة أسعار الفائدة المنخفضة للغاية، فقد استفادت من سعر فائدة قدره 0.35% واستثمرت الأموال في التوسع الهائل ونمو الأعمال. وعلى الرغم من الصعوبات مثل الوباء، فقد واصلت التوظيف والتوسع بشكل كبير خلال العامين الماضيين، وضاعفت قوتها العاملة وشراء عدد كبير من الطائرات لتقليل اعتمادها على الشحن من طرف ثالث مع تقليل متوسط أوقات التسليم.

أدى نموذج الأعمال الفريد والاستراتيجية التشغيلية لشركة أمازون، مع تقديم حصة كبيرة وتأثير كبير في السوق، إلى تاريخ طويل من الخسائر للشركة. على الرغم من النمو الهائل الذي حققته على مدى العقدين الماضيين أو نحو ذلك، فقد ظلت الشركة تخسر الأموال لفترة طويلة بسبب ارتفاع تكاليف التشغيل والإنفاق الاستثماري المستمر.

ولم تبدأ في تحقيق أرباح أكبر إلا بعد عام 2015. وفي عام 2018 أصبحت واحدة من الشركات ذات القيمة السوقية الأعلى. ووفقًا لأحدث تقرير للأرباح، بلغ إجمالي إيراداتها للربع الأول من عام 2024 143.31 مليار دولار، مع أداء قوي بشكل خاص في الحوسبة السحابية والإعلان. لكن في مواجهة ضغوط المنافسين، تحتاج أمازون إلى أن توضح للمستثمرين كيفية الحفاظ على قدرتها التنافسية.

ما الذي يجعل أمازون علامة؟

فيما يتعلق بأرباح الأداء، كانت أمازون في المنطقة الحمراء حتى عام 2014. وذلك لأن الاستراتيجية الأساسية للشركة لا تركز في المقام الأول على الربحية بل على تعظيم التدفق النقدي. وهذا يعني أنه على الرغم من أنها كانت مربحة بشكل سيئ، إلا أن هذا لم يكن من قبيل الصدفة أو عدم القدرة؛ إنه متعمد.

السبب الأول هو أن لديها دورة دفع أطول مقارنة بعمالقة صناعة التجزئة الآخرين، حيث تنتظر في المتوسط 28 يومًا قبل الدفع لمورديها مقابل سلعهم. تسمح هذه العملية بالحصول على المزيد من الأموال النقدية المتاحة للعمليات الرأسمالية، مما يعزز نمو الشركة.

السبب الثاني هو أن أمازون تميل إلى استثمار الأموال التي تكسبها في مشاريع بحث وتطوير جديدة لمواصلة نموها. اعتادت الشركة على استثمار أرباحها في مشاريع جديدة في أول فرصة، مثل خدمة الحوسبة السحابية AWS، والتي تميل إلى أن تتطلب استثمارًا رأسماليًا كبيرًا ولكنها تجلب أيضًا فوائد طويلة المدى للشركة.

إدارة الشركة ماهرة في استخدام الأموال المتوفرة للاستثمار في التقنيات الجديدة واستخدام الأرباح بحكمة لتحقيق النمو والتوسع. وقد مكنت هذه الاستراتيجية الشركة من القيام باستثمارات مستدامة في مجال البحث والتطوير في مجال التجارة الإلكترونية والحوسبة السحابية. ومع ربحية أعمال الحوسبة السحابية، بدأت الشركة في تحقيق الربحية، واستمر حجم أرباحها في النمو. وبشكل عام، تنمو مبيعات الشركة بشكل مطرد في كل عام، على الرغم من أنها تكبدت خسارة في عام 2017 بسبب فشل بعض مشاريعها الاستثمارية.

تم إنشاء هذه الإستراتيجية الأساسية بفضل مؤسس الشركة، بيزوس، الذي يتمتع بفهم عميق لرأس المال ورؤية تتجاوز بكثير تلك التي يتمتع بها مؤسسو شركات التكنولوجيا الأخرى. ويدرك بيزوس أنه من أجل ضمان نجاح أمازون، يجب عليها الاستمرار في توليد عوائد فائضة طويلة الأجل لمساهميها. لذلك، بعد ثلاث سنوات من تأسيسها، حددت الشركة بوضوح اتجاهها لتحقيق أقصى قدر من التدفق النقدي كهدفها النهائي، ووضعت أهدافًا مالية بقوة، ونفذت استراتيجيات فعالة لإدارة رأس المال.

من خلال تنفيذ استراتيجية تعظيم التدفق النقدي كهدف نهائي، اكتسبت الشركة ميزة تنافسية طويلة المدى في الصناعة، وتم الاعتراف بسعر سهمها من قبل محللي وول ستريت واستمر في الارتفاع. لم تلبي هذه المبادرة توقعات المستثمرين فحسب، بل قامت أيضًا بتحويل التدفق النقدي بسرعة إلى تمويل للبحث والتطوير، مما أدى إلى نمو الشركة السريع. ارتبط النمو المطرد لسعر سهمها على مر السنين ارتباطًا وثيقًا برؤية بيزوس وتنفيذ استراتيجيته للشركة.

وفهم هذه الخاصية التي تتميز بها أمازون يمكن أن يكون ذا فائدة كبيرة للمستثمر العادي. فهو لا يساعد المستثمرين على تقييم قيمة الشركة بشكل أكثر شمولاً فحسب، بل يمكن أن يساعدهم أيضًا على تجنب اتخاذ قرارات استثمارية سيئة بسبب المقاييس الخاطئة. ففي نهاية المطاف، يكون المستثمر العادي مبتهجاً بشكل خاص بشأن البيانات المتعلقة بصافي الدخل، مثل نسب السعر إلى الأرباح والأرباح لكل سهم.

ولكن بالنسبة لهذه الشركة، قد لا تعكس مقاييس السعر إلى الربحية التقليدية قيمة الشركة بدقة لأنها قد تؤدي إلى خفض صافي الأرباح عن عمد أو استخدامها لأغراض أخرى. ولذلك، فإن فهم المقاييس الأكثر ملاءمة، مثل التدفق النقدي للسهم الواحد، يمكن أن يساعد المستثمرين على تقييم أداء الشركة وقيمتها المحتملة بشكل أكثر دقة.

بشكل عام، من المهم فهم هذه الخصائص الأقل شهرة لشركة أمازون من أجل تطوير استراتيجية استثمار أكثر استنارة. وذلك لأنه، على عكس شركات التكنولوجيا الأخرى، تهدف استراتيجيتها الأساسية إلى زيادة التدفق النقدي إلى الحد الأقصى بدلاً من مجرد السعي وراء الأرباح. إن فهم هذه الخصائص سيساعد المستثمرين على تقييم قيمة الشركة وإمكاناتها المستقبلية بشكل كامل، حتى يتمكنوا من تطوير استراتيجية استثمار أكثر ذكاءً والاستفادة بشكل أفضل من فرص الاستثمار.

تحليل الاستثمار في أسهم أمازون

تحليل الاستثمار في أسهم أمازون

وباعتبارها شركة تكنولوجية عملاقة ذات حضور كبير في التجارة الإلكترونية والحوسبة السحابية ومجالات أخرى، فإن أسهم الشركة تعد هدفًا استثماريًا للكثيرين. وبعد فهم الخصائص التشغيلية للشركة، من الواضح أن استراتيجية الاستثمار يجب أن تركز على النمو طويل المدى وتحديد أولويات التدفق النقدي.

وذلك لأنه، على عكس شركات التكنولوجيا مثل أبل ومايكروسوفت، فإن الاستثمار في أسهم الشركة يجب أن يعتمد على النمو المستمر وتطور ربحيتها. وذلك لأن الشركة تهدف إلى تعظيم تدفقاتها النقدية من خلال استثمار أرباحها في البحث والتطوير والتوسع في مجالات مثل التجارة الإلكترونية والحوسبة السحابية، فضلاً عن إدارة رأس مالها بمرونة للاستجابة لتغيرات السوق.

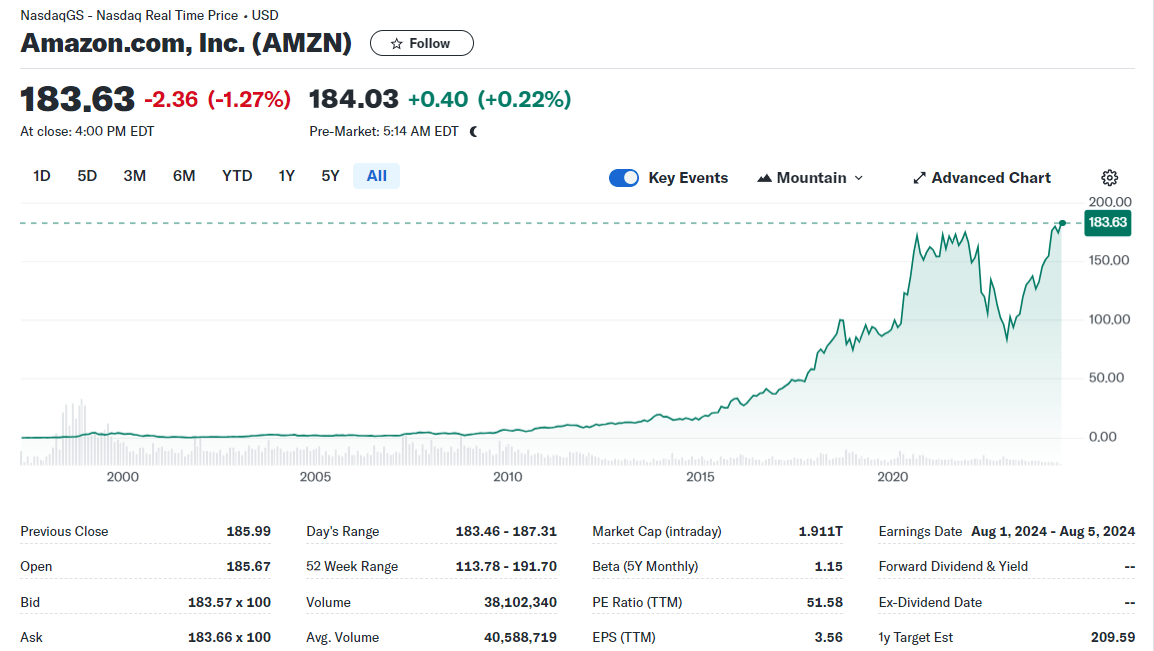

وكما يتبين من اتجاه أسعار أسهمها، فقد أظهرت اتجاهًا تصاعديًا ثابتًا مع مرور الوقت، وهو ما يعكس جزئيًا ثقة المستثمرين في نموذج أعمالها وإمكانات النمو على المدى الطويل. على هذا النحو، فإن التركيز على مجالات الاستثمار والتركيز على التعدين المحتمل في المستقبل قد مكّن SUN من الحفاظ على ميزتها التنافسية وهو أمر يجب على المستثمرين مراقبته على المدى الطويل.

وتظهر البيانات التاريخية عن سعر السهم أن هناك مراحل مختلفة لربحيته قبل عام 2017 وبعده. فقبل عام 2017، كانت ربحيته منخفضة بشكل عام، بينما تحسنت ربحيته بعد عام 2018. ومقارنة بعام 2021. شهد عام 2022 تراجعا كبيرا في الربحية والنمو، وبالتالي انخفاضا كبيرا في سعر السهم نتيجة لذلك.

وبحلول عام 2023، ستتعافى الربحية إلى حد كبير، لكن النمو لن يكون عند مستوياته الطبيعية. في الأوقات العادية، عادة ما يظل معدل نمو إيرادات أمازون حوالي 20%، بينما في عام 2023، سيبلغ هذا الرقم 11% فقط. ومع ذلك، فإن بعض المقاييس الرئيسية للربحية، مثل صافي الهوامش، والعائد على الأصول، والعائد على حقوق المساهمين، قد عادت إلى مستويات ما قبل عام 2017 في عام 2023.

الربحية التي بدأت في التعافي توفر قاعدة جيدة للاستثمار. ويعد انتعاش نموها وإمكانات أعمالها السحابية في AWS المحركين الرئيسيين لمكاسب أسعار الأسهم في المستقبل. من المهم أن نلاحظ، بالطبع، أن مجالات العمل الرئيسية الثلاثة شهدت معدلات نمو مختلفة على مدى السنوات القليلة الماضية.

في الأعمال التجارية في أمريكا الشمالية، على سبيل المثال، من المتوقع أن تظل معدلات النمو منخفضة أو حتى تنخفض قليلاً بسبب انخفاض توقعات النمو في الولايات المتحدة. ومن ناحية أخرى، بالنسبة للأعمال التجارية الدولية، من المتوقع أن يرتفع معدل النمو بسبب ارتفاع توقعات النمو الاقتصادي في دول مثل أوروبا. أما بالنسبة للأعمال السحابية في AWS، على الرغم من أن معدل النمو الحالي أقل من ذي قبل، إلا أن قاعدتها أصغر وهي في فترة توزيع الأرباح في عصر الذكاء الاصطناعي، لذلك لا يزال نموها كبيرًا.

ولذلك، تتمتع الأعمال التجارية الدولية والأعمال السحابية في AWS بمساحة أكبر للنمو وستلعب دورًا رئيسيًا في دفع النمو الإجمالي للشركة. على وجه الخصوص، من المتوقع أن تكون الأعمال السحابية لـ AWS هي المحرك الرئيسي للنمو في المستقبل، مما يحقق نموًا مستدامًا في الأرباح على المدى الطويل للشركة نظرًا لقاعدتها المنخفضة وأرباح عصر الذكاء الاصطناعي.

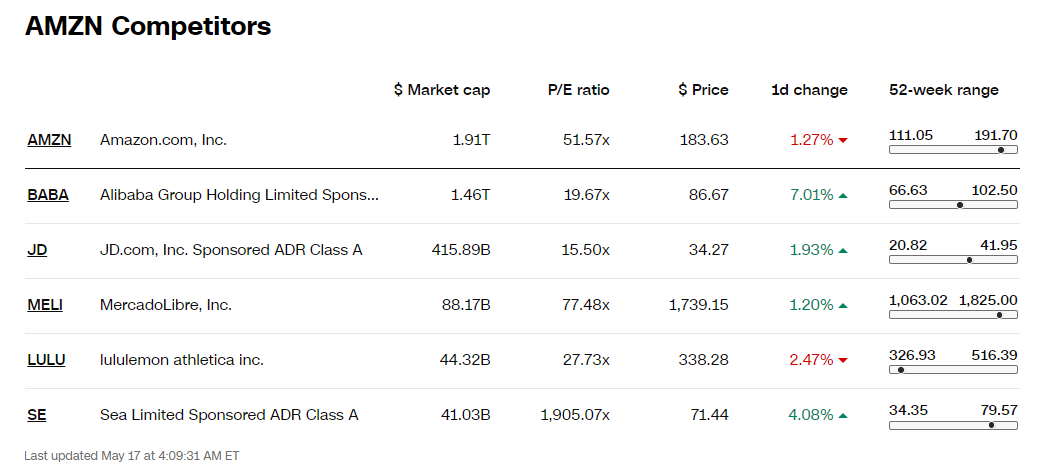

ارتفع سعر سهم أمازون بأكثر من 1.100% على مدى السنوات العشر الماضية، وهو أداء ملحوظ، خاصة عند مقارنته بعمالقة التكنولوجيا الآخرين مثل علي بابا، الذي انخفض بنسبة 28% خلال نفس الفترة. في حين أن بعض المديرين التنفيذيين الداخليين والمنظمات الاستثمارية الكبيرة قد خفضوا ممتلكاتهم خلال العام الماضي، فمن الممكن أيضًا أنهم يفعلون ذلك للحصول على أموال، وليس بالضرورة لأنهم فقدوا الثقة في آفاق الشركة على المدى الطويل. وفي الواقع، قامت المؤسسات الاستثمارية بزيادة حصصها في أسهم الشركة خلال العام الماضي، مما يشير إلى أنها متفائلة بشأن نموها المستقبلي.

واعتمادًا على كيفية تعافي ربحيتها، قد يفكر المستثمرون في الحفاظ على مراكزهم بين 10% و20%، وإذا تحسنت الربحية بشكل أكبر، فيمكنهم زيادة مراكزهم إلى أكثر من 20% حسب الاقتضاء. وعند الشراء، يُنصح باختيار الدخول عند التراجعات بدلاً من الشراء عند أعلى مستوياتها على الإطلاق، مما قد يساعد في تقليل المخاطر وتحقيق عوائد استثمارية أفضل.

من المهم ملاحظة أنه من المستحسن الاحتفاظ بأسهم أمازون لمدة تزيد عن عام، حيث يستغرق الأمر وقتًا حتى تظهر شركة كبيرة كهذه إمكانات نموها الكاملة. قد يفكر المستثمرون على المدى القصير في البحث عن أسهم صغيرة أكثر تقلبًا للتداول بدلاً من اختيار أسهم كبيرة أقل تقلبًا نسبيًا مثلها، حيث قد تكون العوائد محدودة أكثر على المدى القصير.

هذه هي تفضيلات الاستثمار التي تم تحليلها من الأساسيات، واستنادًا إلى تحليل مخطط K الأسبوعي للشركة، فإن سعر السهم الحالي عند أعلى مستوى له على الإطلاق وعند مستوى ضغط رئيسي، لذلك ليس من المناسب الدخول مباشرة هنا . وبالنظر إلى أن السوق الأوسع قد بدأ مؤخرًا في التراجع، فقد يتراجع سعر سهمه أيضًا، وستكون نقطة الدخول المناسبة عند التراجع إلى حوالي 168 دولارًا. إذا استمر السهم في الانخفاض، فسيكون مستوى الدعم الأدنى حوالي 145 دولارًا. ولكن هذا سيحتاج إلى مزيد من التحليل على أساس كل حالة على حدة.

| صفات | مزايا |

| يركز نموذج الأعمال على التدفق النقدي | منصة التجارة الإلكترونية العالمية الرائدة مع قاعدة واسعة من المستخدمين |

| التركيز على النمو طويل الأجل والتدفق النقدي. | أعمال الحوسبة السحابية القوية (AWS) |

| تكييف رأس المال بمرونة مع تغيرات السوق. | التوسع المستمر والابتكار، وتأثير العلامة التجارية الضخمة |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

تجاوز سعر سهم كامبريكون سعر ماوتاي، جاعلاً إياها تتربع على عرش السوق الصينية. هل هذا إنجاز تكنولوجي أم فقاعة في طور التشكل؟

2025-08-29

اكتشف ما هو رمز البورصة، وكيف تعمل رموز البورصة، ولماذا تعتبر ضرورية للأسواق المالية الحديثة.

2025-08-29

تُبرز فجوة القيمة العادلة عدم كفاءة الأسعار في الرسوم البيانية. يشرح هذا الدليل ماهيتها، وأهميتها، وكيفية تداول فجوات القيمة العادلة بفعالية.

2025-08-29