تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

تعمل عمليات السوق المفتوحة على ضبط عرض النقود من خلال تداول السندات بمرونة وشفافية في السوق ولكنها تعاني من التأخر والتدخل.

في السوق المالية، قد يتسبب كثرة الأموال أو قلة الأموال في حدوث سلسلة من المشاكل، تمامًا كما هو الحال في الطبيعة، حيث تؤدي الأمطار الغزيرة إلى حدوث فيضانات، بينما تؤدي قلة الأمطار إلى حدوث حالات جفاف. ولذلك، ومن أجل تجنب هذه المشاكل، من الضروري بناء أداة مثل الخزان لتنظيم تدفق الأموال لضمان استقرار السوق المالية والتنمية الصحية للاقتصاد. وهذه عمليات سوق مفتوحة، تماماً مثل الخزان الذي يخزن المياه في موسم الأمطار ويطلقها في موسم الجفاف، لضمان عدم غرق السوق المالية أو جفافها. دعونا الآن نتعرف على دور عمليات السوق المفتوحة وخصائصها.

ماذا تعني عملية السوق المفتوحة؟

ماذا تعني عملية السوق المفتوحة؟

وتسمى أيضًا عمليات السوق المفتوحة (OMO للاختصار). ويشير إلى عمل البنوك المركزية (على سبيل المثال، الاحتياطي الفيدرالي، وبنك الشعب الصيني، وما إلى ذلك) لتنظيم عرض النقود وأسعار الفائدة في السوق عن طريق شراء أو بيع الأدوات المالية مثل السندات الحكومية.

نشأ هذا النظام في الخمسينيات من القرن الماضي، حيث كانت الولايات المتحدة ممثلة للدول المتقدمة في أوروبا، وبدأت الولايات المتحدة في استخدام عمليات السوق المفتوحة لتنظيم ومراقبة الاقتصاد الكلي. في الولايات المتحدة، تُستخدم عمليات السوق المفتوحة لتنظيم مستوى عرض النقود وأسعار الفائدة لتحقيق هدف استقرار النمو الاقتصادي والسيطرة على التضخم.

في الصين، تاريخ عمليات السوق المفتوحة قصير نسبيا. منذ أبريل 1996. عندما أعادت الصين فتح تداول السندات الحكومية، تم إدخال عمليات السوق المفتوحة تدريجياً لتنفيذ السياسة النقدية. ومن خلال شراء وبيع السندات الحكومية وغيرها من الأوراق المالية، ينظم البنك المركزي الصيني سيولة السوق والمعروض النقدي من أجل التأثير على أسعار الفائدة في سوق المال والبيئة الاقتصادية الشاملة.

السوق المفتوح هو سوق مالي مفتوح وشفاف حيث يمكن تداول الأوراق المالية القابلة للتسويق مثل السندات الحكومية بحرية وحيث يتم عرض معلومات المعاملات علنًا، مما يضمن العدالة والشفافية في السوق. ومن خلال عمليات السوق المفتوحة، يستطيع البنك المركزي تنظيم السيولة وعرض النقود في السوق بمرونة، مما يؤثر على أسعار الفائدة في سوق المال والبيئة الاقتصادية العامة. كما أنه يساعد البنك المركزي على الاستجابة بشكل أكثر فعالية لتقلبات الدورة الاقتصادية والحفاظ على الاستقرار المالي والنمو الاقتصادي.

على سبيل المثال، عندما يرغب البنك المركزي في تشديد المعروض النقدي، أو رفع أسعار الفائدة في السوق، أو الحد من التضخم، فإنه سيقلل السيولة في السوق عن طريق بيع الأدوات المالية مثل السندات الحكومية، وبالتالي رفع أسعار الفائدة في السوق وخفض المعروض من العملات الأجنبية. أموال. على العكس من ذلك، عندما يحاول البنك المركزي تحفيز النمو الاقتصادي، أو تعزيز التوظيف، أو مواجهة الركود، فإنه سيعمل على زيادة السيولة في السوق عن طريق شراء الأدوات المالية مثل السندات الحكومية، وبالتالي خفض سعر الفائدة في السوق وزيادة المعروض من الأموال. .

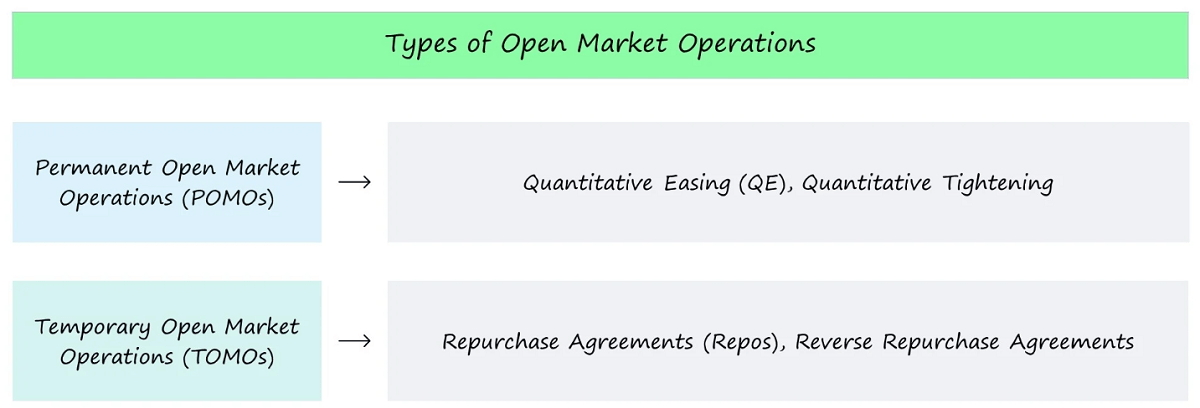

عمليات السوق المفتوحة هي أدوات السياسة النقدية التي يقوم البنك المركزي من خلالها بشراء أو بيع الأوراق المالية القابلة للتسويق في السوق المفتوحة لتنظيم عرض النقود وسيولة السوق. تتضمن هذه الأداة عمليات إعادة الشراء الإيجابية، والريبو العكسي، وأذونات البنك المركزي (أوراق البنك المركزي)، وأدوات تعديل السيولة قصيرة الأجل (SLOs)، ومقايضات سندات البنك المركزي (CBS).

الريبو الإيجابي هو بيع البنك المركزي للأوراق المالية القابلة للتسويق إلى تاجر رئيسي، ثم يعيد شراءها في تاريخ مستقبلي محدد، وعادة ما تكون فترات استحقاقها 7.14.28 و91 يومًا. تسمح مثل هذه المعاملات للبنك المركزي بإعادة السيولة مؤقتًا، وتنظيم عرض الأموال في السوق، والتأثير على مستوى السيولة وأسعار الفائدة في سوق المال. تسمح خيارات الاستحقاق المرنة للبنك المركزي بتعديل معاملات الريبو وفقًا لاحتياجات سياسته لتحقيق أهداف سياسته النقدية.

الريبو العكسي هو معاملة يقوم فيها البنك المركزي بشراء الأوراق المالية القابلة للتسويق من التجار الأساسيين ثم بيعها مرة أخرى إلى التجار الأساسيين في تاريخ محدد في المستقبل، عادة مع فترات استحقاق قدرها 7 أيام، و14 يومًا، و28 يومًا، و91 يومًا. وتسمح هذه العملية للبنك المركزي بضخ السيولة في السوق، وتنظيم عرض النقود، والتأثير على مستوى السيولة وأسعار الفائدة في سوق النقد من أجل تحقيق أهداف سياسته النقدية. تسمح مرونة استحقاقها للبنك المركزي بتعديل معاملات الريبو العكسي مع تغيرات السوق حسب الحاجة.

سندات البنك المركزي هي أدوات دين تصدر للبنوك التجارية لتنظيم احتياطياتها الفائضة، وعادة ما تتراوح فترات استحقاقها بين ثلاثة أشهر وثلاث سنوات. يتم إصدار هذه الأوراق للتأثير على مستوى احتياطيات البنوك التجارية، وبالتالي تنظيم عرض النقود والسيولة، ويكون لها تأثير على أسعار الفائدة في سوق النقد من أجل تحقيق أهداف السياسة النقدية التي حددها البنك المركزي.

أدوات تعديل السيولة قصيرة الأجل (SLOs) هي أدوات تستخدم في حالة حدوث تقلبات مؤقتة في السيولة في النظام المصرفي، مع فترات استحقاق أقصر من معاملات الريبو، وتتراوح عادة من يومين إلى ستة أيام. من خلال استخدام SLOs، يمكن للبنك المركزي تنظيم السيولة قصيرة الأجل للنظام المصرفي بمرونة للاستجابة لاحتياجات التمويل المؤقتة أو التقلبات والحفاظ على استقرار السوق المالية.

تتيح أداة مبادلة سندات البنك المركزي (CBS) لتجار الأعمال الأساسيين في السوق المفتوحة استخدام ممتلكاتهم من السندات الدائمة المؤهلة التي تصدرها البنوك لتبادل سندات البنك المركزي من البنك المركزي لتخفيف قيود رأس المال على البنوك التجارية. وبهذه الطريقة، يمكن للبنوك التجارية الحصول على سندات البنك المركزي من خلال تبادل السندات الدائمة مع البنك المركزي، وبالتالي زيادة سيولتها في أصول البنك المركزي، ومساعدتها على التعامل بشكل أفضل مع متطلبات رأس المال، والحفاظ على التشغيل المستقر للنظام المالي.

بشكل عام، تلعب عمليات السوق المفتوحة دورًا مهمًا في السياسة النقدية الحديثة. وبالاعتماد على بيئة سوق مفتوحة وشفافة، فإنها توفر للبنوك المركزية أدوات قوية لإدارة المعروض النقدي ومستوى أسعار الفائدة من أجل تعزيز النمو الاقتصادي السليم.

الغرض من عمليات السوق المفتوحة

الغرض من عمليات السوق المفتوحة

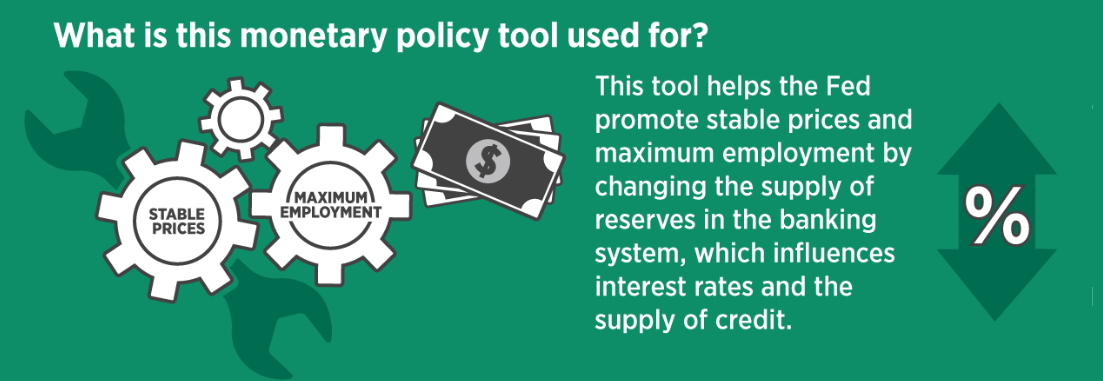

ومن خلال شراء وبيع السندات الحكومية أو غيرها من الأوراق المالية القابلة للتسويق، يستطيع البنك المركزي تنظيم عرض النقود والسيولة في السوق، وبالتالي التأثير على أسعار الفائدة في السوق والنشاط الاقتصادي لتحقيق أهداف السياسة النقدية. وقد تشمل هذه الأهداف تنظيم عرض النقود، وتيسير مستوى أسعار الفائدة، والحفاظ على الاستقرار المالي، وتحسين أسعار الأصول، وما إلى ذلك، مع الهدف النهائي المتمثل في الحفاظ على اقتصاد مستقر وصحي.

ومن المهم أن ندرك أن عمليات السوق المفتوحة سيكون لها تأثير مباشر على القاعدة النقدية. وذلك لأن البنك المركزي سيقوم بعمليات السوق المفتوحة من خلال شراء أو بيع السندات الحكومية والأصول المالية الأخرى، مما سيؤثر على سلوك الودائع والقروض لدى البنوك وبالتالي يؤثر على تدفق الأموال والأنشطة الاقتصادية للنظام الاقتصادي بأكمله.

على سبيل المثال، يؤدي شراء السندات إلى ضخ الأموال إلى السوق، مما يزيد من القاعدة النقدية، في حين أن بيع السندات يسترد الأموال من السوق، مما يقلل القاعدة النقدية. وتساعد هذه العملية البنك المركزي على تحقيق أهداف سياسته النقدية، مثل السيطرة على التضخم أو تحفيز النمو الاقتصادي.

كما أن عمليات السوق المفتوحة يمكن أن تؤثر على مستوى أسعار الفائدة في السوق من خلال تغيير سعر السندات في السوق، وبالتالي مستوى أسعار الفائدة في السوق. وذلك لأن شراء السندات يزيد من سعر السندات مما يقلل من عائدها (سعر الفائدة). وقد ينتشر هذا التأثير إلى أسعار الفائدة الأخرى لأن أسعار السندات عادة ما يكون لها تأثير على أسعار السوق الأخرى.

عندما تنحرف السيولة في السوق نحو الزيادة أو النقص، يمكن للبنك المركزي تعديلها من خلال عمليات السوق المفتوحة. وذلك لأنه من خلال شراء أو بيع الأصول المالية مثل السندات الحكومية، يمكن للبنك المركزي ضخ أو استيعاب السيولة في السوق لتلبية الطلب على الأموال في السوق أو ضبط عرض الأموال من أجل الحفاظ على التشغيل المستقر للبنك. سوق المال.

يمكن للبنك المركزي الاستفادة من عمليات أعمال السوق المفتوحة للاستجابة للتغيرات في الدورة الاقتصادية والتقلبات في السوق المالية. على سبيل المثال، في أوقات الركود، يمكن للبنك المركزي زيادة السيولة لتحفيز النشاط الاقتصادي وتشجيع الائتمان والاستثمار. وفي أوقات ارتفاع المخاطر التضخمية، يستطيع البنك المركزي كبح الضغوط التضخمية عن طريق تشديد السياسة النقدية وخفض السيولة في السوق. وبهذه الطريقة، يمكن للبنك المركزي تعديل السيولة في السوق لمنع التقلبات المفرطة في السوق المالية والحفاظ على الاستقرار المالي والنمو الاقتصادي.

ومن خلال شراء أو بيع الأصول المالية، يستطيع البنك المركزي التأثير على أسعار الأصول وبالتالي تعزيز التنمية الصحية للسوق مع منع ظهور فقاعة في أسعار الأصول المتعثرة. ومن خلال شراء الأصول المالية، يمكن للبنوك المركزية توفير دعم إضافي للسيولة، وتعزيز الأداء الصحي للسوق، وتوفير الاستقرار في حالة تعرض السوق لضغوط.

وعلى العكس من ذلك، من خلال بيع الأصول المالية، يمكن للبنوك المركزية تقليل السيولة المفرطة في السوق، ومنع فقاعات أسعار الأصول غير المعقولة، والمساعدة في إعادة السوق إلى مستوى معقول. وتساعد مثل هذه العمليات في الحفاظ على استقرار الأسواق المالية وتجنب التعرض المفرط للمخاطر لدعم النمو الاقتصادي المستدام.

إن فهم الغرض من اعتماد البنك المركزي لعملية سوق مفتوحة معينة يمكن أن يساعدنا على التنبؤ بشكل أكثر دقة بالاتجاه المستقبلي للسياسة النقدية وبالتالي تخطيط استراتيجيات الاستثمار بشكل أفضل للأفراد والمؤسسات. وفي الوقت نفسه، بالنسبة للبنوك المركزية، فإن فهم الغرض من عمليات السوق المفتوحة يمكن أن يساعدها أيضًا على تحقيق أهداف سياستها النقدية بشكل أكثر فعالية والحفاظ على استقرار السوق المالية والتنمية الصحية للاقتصاد.

مزايا وعيوب عمليات السوق المفتوحة

من خلال تنظيم عرض النقود والسيولة في السوق والتأثير على أسعار الفائدة في السوق والأنشطة الاقتصادية، يمكن لعمليات السوق المفتوحة تحقيق أهداف السياسة النقدية. ومع ذلك، باعتبارها أداة مركزية للسياسة النقدية للبنك المركزي، فإن لها مزايا معينة ولكن لها أيضًا عيوبها.

وتتمثل ميزتها في مرونتها التشغيلية العالية، والتي تسمح للبنك المركزي بتعديل كمية وتكرار شراء وبيع السندات الحكومية بسرعة وفقًا للظروف الاقتصادية وأهداف السياسة. وتمكن هذه المرونة البنك المركزي من الاستجابة للتغيرات في الاقتصاد وتقلبات السوق في الوقت المناسب واتخاذ تدابير السياسة النقدية اللازمة. ومن خلال التعديل المرن لكمية وتكرار شراء وبيع السندات الحكومية، يستطيع البنك المركزي إدارة المعروض النقدي بشكل فعال، وتحقيق الاستقرار في السوق المالية، وتحقيق أهداف السياسة النقدية، مثل السيطرة على التضخم أو تعزيز النمو الاقتصادي.

وبالمقارنة بأدوات السياسة النقدية الأخرى، فإن عمليات السوق المفتوحة سهلة التشغيل نسبيا، ولها تكاليف تنفيذ أقل، ويمكن أن تستجيب بسرعة لتغيرات وصدمات السوق. إن الدرجة العالية من السيولة والشفافية في تعاملاته في السوق المالية تمكن البنك المركزي من تعديل مستوى السيولة وأسعار الفائدة في السوق بمرونة أكبر بما يحقق أهداف سياسته النقدية. وفي المقابل، قد يكون تنفيذ أدوات السياسة النقدية الأخرى أكثر تعقيدا، وقد تتخلف آثارها. وبالتالي، تتمتع عمليات السوق المفتوحة بمزايا فريدة بين أدوات السياسة النقدية للبنك المركزي.

علاوة على ذلك، يتم إجراؤها في السوق المفتوحة، حيث تكون معلومات المعاملات مفتوحة وشفافة ويمكن للمشاركين في السوق فهم عمليات البنك المركزي في الوقت الحقيقي، مما يزيد من شفافية السوق والقدرة على التنبؤ. يمكن أن تساعد هذه الشفافية المشاركين في السوق على فهم نوايا السياسة النقدية للبنك المركزي والإجراءات المتوقعة بشكل أفضل حتى يتمكنوا من صياغة استراتيجيات الاستثمار والتداول بشكل أكثر فعالية، مما يعزز الاستقرار والتنمية الصحية للسوق.

وفي الوقت نفسه، فإن نطاق تأثير العمليات التجارية في السوق المفتوحة واسع جدًا بالفعل. من خلال التأثير على سعر الفائدة في السوق بين البنوك، يمكن للبنك المركزي أن يؤثر بشكل غير مباشر على سعر الإقراض والسلوك الاستثماري للاقتصاد بأكمله. فعندما يزيد البنك المركزي السيولة عن طريق شراء السندات، قد ينخفض سعر الفائدة في سوق الإنتربنك، وبالتالي تنخفض تكاليف الاقتراض لدى البنوك ويعزز نشاط الإقراض والطلب على الاستثمار.

وعلى العكس من ذلك، عندما يقوم البنك المركزي بتشديد السياسة النقدية عن طريق بيع السندات، قد ترتفع أسعار الفائدة في السوق بين البنوك، مما يؤدي إلى زيادة تكاليف اقتراض البنوك وتثبيط نشاط الإقراض والاستثمار. وبالتالي، من خلال التأثير على أسعار الفائدة في السوق، يمكن لعمليات السوق المفتوحة أن يكون لها تأثير مباشر على بيئة الائتمان والاستثمار في الاقتصاد ككل، وبالتالي يكون لها تأثير عميق على النشاط الاقتصادي والنمو.

ومع ذلك، فإنه لا يخلو من عيوبه. أولا وقبل كل شيء، آثاره لا تظهر عادة على الفور ولكنها تستغرق بعض الوقت قبل أن تنتقل إلى الاقتصاد الحقيقي، وهو تأخر يعرف باسم تأخر الإرسال. وذلك لأن عمليات السوق المفتوحة تعمل أولاً من خلال تأثير أسعار الفائدة في السوق للتأثير على أنشطة الإقراض والاستثمار للبنك، وبعد ذلك فقط من خلال أنشطة الإقراض والاستثمار للبنك للتأثير على سلوك الاستهلاك والاستثمار والإنتاج في الاقتصاد الحقيقي.

يمكن أن تستغرق عملية النقل هذه عدة أشهر أو حتى لفترة أطول، حيث يستغرق الأمر وقتًا لقطاعات مختلفة من الاقتصاد للتكيف والتفاعل مع التغيرات في السياسة النقدية للبنك المركزي. ونتيجة لذلك، تحتاج البنوك المركزية عادة إلى مراقبة البيانات الاقتصادية وتغيرات السوق عن كثب وتعديل السياسة النقدية في الوقت المناسب لضمان تحقيق التأثير المطلوب.

وفي الوقت نفسه، قد تثير عمليات السوق المفتوحة بعض الانتقادات بأن التدخل المفرط في السوق من خلال هذه العمليات قد يقوض المنافسة الحرة في السوق ويؤدي إلى تشويه أسعار السوق، وبالتالي تشويه تخصيص الموارد. ويشعر بعض النقاد بالقلق من أن تأثير البنك المركزي على أسعار الفائدة في السوق وعرض النقود من خلال شراء أو بيع الأصول المالية قد يتداخل مع آلية التنظيم الذاتي للسوق، مما يؤدي إلى فشل السوق في عكس العرض والطلب بشكل فعال.

وبالإضافة إلى ذلك، فإن عمليات السوق المفتوحة المتكررة أو غير المنتظمة قد تؤدي أيضًا إلى تقلبات السوق وزيادة عدم اليقين لدى المستثمرين، مما يؤثر على استقرار السوق وتطورها الصحي. ولذلك، تحتاج البنوك المركزية إلى الموازنة بعناية بين الإيجابيات والسلبيات عند إجراء عمليات السوق المفتوحة واتخاذ التدابير المناسبة لتقليل التأثير السلبي على السوق.

ولذلك، فإن التحليل الدقيق للسوق والحكم أمر بالغ الأهمية لعمليات البنك المركزي التجارية في السوق المفتوحة. إذا كانت معلومات البنك المركزي غير دقيقة أو كان حكمه خاطئا، فقد يؤدي ذلك إلى وضع غير مستقر أو حتى خارج عن السيطرة في السوق. وقد يؤدي هذا إلى إثارة حالة من الذعر في السوق، مما يؤدي إلى انخفاض ثقة المستثمرين، وتقلبات حادة في أسعار الأصول، بل وحتى أزمة مالية.

وأخيرا، قد تؤدي الأخطاء التشغيلية، أو ردود فعل السوق التي تتجاوز التوقعات، أو التكرار غير المناسب للعمليات إلى تقلبات السوق المالية وعواقب غير مرغوب فيها. على سبيل المثال، إذا كانت عمليات البنك المركزي لا تتماشى مع توقعات السوق، فقد يؤدي ذلك إلى زيادة عدم اليقين بين المستثمرين بشأن السوق، وهو ما قد يؤدي بدوره إلى تقلبات السوق. بالإضافة إلى ذلك، إذا قام البنك المركزي بعمليات بشكل متكرر أو إذا كان حجم العمليات كبيرًا جدًا، فقد يتداخل ذلك مع التشغيل العادي للسوق أو حتى يؤدي إلى فشل السوق.

لتلخيص ذلك، تتمتع العمليات التجارية في السوق المفتوحة كأداة للسياسة النقدية بمزايا التشغيل المرن وشفافية السوق، ولكنها أيضًا لها مساوئ تأخر التوصيل، والتدخل في السوق، وعدم تناسق المعلومات، والمخاطر المحتملة. ولذلك، يحتاج البنك المركزي إلى النظر بعناية في رد فعل السوق عند إجراء عمليات السوق المفتوحة واتخاذ التدابير المناسبة للحد من المخاطر المحتملة.

| دور | سمات |

| تنظيم عرض النقود | المرونة التشغيلية |

| التأثير على أسعار الفائدة في السوق | معلومات السوق الشفافة |

| الحفاظ على الاستقرار المالي | سيولة عالية في السوق |

| تحفيز النمو الاقتصادي. | تكاليف تنفيذ منخفضة |

| السيطرة على التضخم | الاستجابة السريعة لتغيرات السوق |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) تقديم مشورة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ضمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف ما هو البلاديوم، وكيف يتم استخدامه، وكيف يقارن بالذهب من حيث القيمة، والندرة، وإمكانات الاستثمار في عام 2025.

2025-04-24

هل ستُطرح OpenAI في سوق الأسهم عام ٢٠٢٥؟ تعرّف على كيفية تعزيز حضورها في سوق الذكاء الاصطناعي، وآفاق طرحها العام الأولي، وأفضل البدائل للمستثمرين المهتمين.

2025-04-24

يعد نمط ABCD أداة تداول شائعة، ولكن تجنب الأخطاء مثل سوء تفسير النقاط الرئيسية والمبالغة في التداول أمر بالغ الأهمية للتداول الناجح.

2025-04-24