Di pasar keuangan, terlalu banyak atau terlalu sedikit uang dapat menyebabkan serangkaian masalah, seperti halnya di alam, terlalu banyak hujan akan menyebabkan banjir dan terlalu sedikit hujan akan menyebabkan kekeringan. Oleh karena itu, untuk menghindari permasalahan tersebut, perlu dibangun suatu alat seperti reservoir untuk mengatur aliran dana guna menjamin stabilitas pasar keuangan dan perkembangan perekonomian yang sehat. Dan ini adalah operasi pasar terbuka, seperti waduk yang menyimpan air di musim hujan dan mengeluarkannya di musim kemarau, untuk memastikan pasar keuangan tidak kebanjiran atau kekeringan. Mari kita kenali peran operasi pasar terbuka dan karakteristiknya.

Apa yang dimaksud dengan operasi pasar terbuka?

Apa yang dimaksud dengan operasi pasar terbuka?

Ini juga disebut Operasi Pasar Terbuka (disingkat OMO). Ini mengacu pada operasi bank sentral (misalnya, Federal Reserve, Bank Rakyat Tiongkok, dll.) untuk mengatur jumlah uang beredar dan suku bunga pasar dengan membeli atau menjual instrumen keuangan seperti obligasi pemerintah.

Sistem ini dimulai pada tahun 1950-an, dengan Amerika Serikat sebagai perwakilan negara-negara maju di Eropa, dan Amerika Serikat mulai menggunakan operasi pasar terbuka untuk regulasi dan pengendalian makroekonomi. Di Amerika Serikat, operasi pasar terbuka digunakan untuk mengatur tingkat jumlah uang beredar dan suku bunga untuk mencapai tujuan menstabilkan pertumbuhan ekonomi dan mengendalikan inflasi.

Di Tiongkok, sejarah operasi pasar terbuka relatif singkat. Sejak April 1996, ketika Tiongkok membuka kembali perdagangan obligasi pemerintah, operasi pasar terbuka secara bertahap diperkenalkan untuk menerapkan kebijakan moneter. Dengan membeli dan menjual obligasi pemerintah dan surat berharga lainnya, bank sentral Tiongkok mengatur likuiditas pasar dan jumlah uang beredar untuk mempengaruhi suku bunga pasar uang dan lingkungan perekonomian secara keseluruhan.

Pasar terbuka adalah pasar keuangan yang terbuka dan transparan di mana surat berharga seperti obligasi pemerintah dapat diperdagangkan secara bebas dan informasi transaksi ditampilkan secara publik, sehingga menjamin keadilan dan transparansi di pasar. Melalui operasi pasar terbuka, bank sentral dapat secara fleksibel mengatur likuiditas dan jumlah uang beredar di pasar, sehingga mempengaruhi suku bunga pasar uang dan lingkungan perekonomian secara keseluruhan. Hal ini juga membantu bank sentral merespons fluktuasi siklus ekonomi secara lebih efektif dan menjaga stabilitas keuangan dan pertumbuhan ekonomi.

Misalnya, ketika bank sentral ingin memperketat jumlah uang beredar, menaikkan suku bunga pasar, atau mengekang inflasi, bank sentral akan mengurangi likuiditas di pasar dengan menjual instrumen keuangan seperti obligasi pemerintah, sehingga menaikkan suku bunga pasar dan menurunkan pasokan uang. dana. Sebaliknya, ketika bank sentral mencoba untuk merangsang pertumbuhan ekonomi, meningkatkan lapangan kerja, atau mengatasi resesi, bank sentral akan meningkatkan likuiditas di pasar dengan membeli instrumen keuangan seperti obligasi pemerintah, sehingga menurunkan suku bunga pasar dan meningkatkan pasokan dana. .

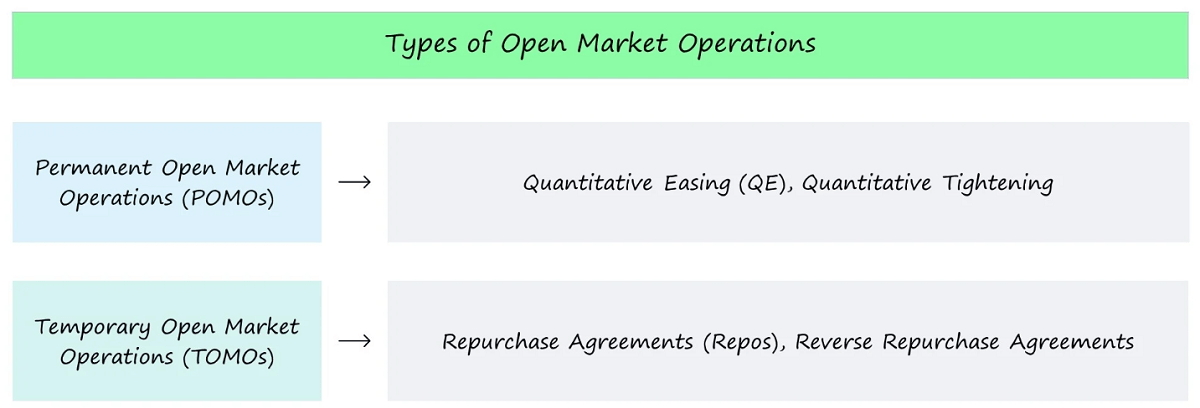

Operasi pasar terbuka adalah instrumen kebijakan moneter di mana bank sentral membeli atau menjual surat berharga di pasar terbuka untuk mengatur jumlah uang beredar dan likuiditas pasar. Alat ini mencakup repo positif, repo terbalik, tagihan bank sentral (central bank note), alat penyesuaian likuiditas jangka pendek (SLO), dan swap tagihan bank sentral (CBS).

Repo positif adalah penjualan surat berharga oleh bank sentral kepada dealer utama, yang dibeli kembali pada tanggal tertentu di masa depan, biasanya dengan jangka waktu 7. 14. 28. dan 91 hari. Transaksi semacam ini memungkinkan bank sentral untuk melakukan repatriasi sementara likuiditas, mengatur pasokan uang di pasar, dan mempengaruhi tingkat likuiditas dan suku bunga di pasar uang. Opsi jatuh tempo yang fleksibel memungkinkan bank sentral untuk menyesuaikan transaksi repo sesuai dengan kebutuhan kebijakannya untuk mencapai tujuan kebijakan moneternya.

Reverse repo adalah transaksi di mana bank sentral membeli surat berharga dari dealer utama dan menjualnya kembali ke dealer utama pada tanggal tertentu di masa depan, biasanya dengan jangka waktu 7 hari, 14 hari, 28 hari, dan 91 hari. Operasi ini memungkinkan bank sentral untuk menyuntikkan likuiditas ke pasar, mengatur jumlah uang beredar, dan mempengaruhi tingkat likuiditas dan suku bunga di pasar uang untuk mencapai tujuan kebijakan moneternya. Fleksibilitas jatuh temponya memungkinkan bank sentral menyesuaikan transaksi reverse repo dengan perubahan pasar sesuai kebutuhan.

Tagihan bank sentral adalah instrumen utang yang diterbitkan kepada bank komersial untuk mengatur kelebihan cadangannya, biasanya dengan jangka waktu berkisar antara tiga bulan hingga tiga tahun. Surat utang ini diterbitkan untuk mempengaruhi tingkat cadangan bank komersial, sehingga mengatur jumlah uang beredar dan likuiditas, serta berdampak pada suku bunga pasar uang guna mencapai tujuan kebijakan moneter yang ditetapkan oleh bank sentral.

Alat penyesuaian likuiditas jangka pendek (SLO) adalah alat yang digunakan jika terjadi fluktuasi likuiditas sementara di sistem perbankan, dengan jangka waktu yang lebih pendek dibandingkan transaksi repo, biasanya berkisar antara dua hingga enam hari. Melalui penggunaan SLO, bank sentral dapat secara fleksibel mengatur likuiditas jangka pendek sistem perbankan untuk merespons kebutuhan atau fluktuasi pendanaan sementara dan menjaga stabilitas pasar keuangan.

Instrumen Central Bank Bill Swap (CBS) memungkinkan pelaku bisnis utama di pasar terbuka untuk menggunakan kepemilikan mereka atas obligasi abadi yang diterbitkan oleh bank yang memenuhi syarat untuk ditukar dengan tagihan bank sentral dari bank sentral guna meringankan kendala modal bank komersial. Dengan cara ini, bank komersial dapat memperoleh tagihan bank sentral dengan menukarkan obligasi abadi dengan bank sentral, sehingga meningkatkan likuiditas aset bank sentral, membantu mereka mengatasi kebutuhan modal dengan lebih baik, dan menjaga stabilitas operasi sistem keuangan.

Secara keseluruhan, operasi pasar terbuka memainkan peran penting dalam kebijakan moneter modern. Dengan mengandalkan lingkungan pasar yang terbuka dan transparan, hal ini memberikan bank sentral alat yang ampuh untuk mengelola jumlah uang beredar dan tingkat suku bunga guna mendorong pertumbuhan ekonomi yang sehat.

Tujuan Operasi Pasar Terbuka

Tujuan Operasi Pasar Terbuka

Dengan membeli dan menjual obligasi pemerintah atau surat berharga lainnya, bank sentral dapat mengatur jumlah uang beredar dan likuiditas di pasar, sehingga mempengaruhi suku bunga pasar dan aktivitas perekonomian untuk mencapai tujuan kebijakan moneter. Tujuan-tujuan ini dapat mencakup pengaturan jumlah uang beredar, memperlancar tingkat suku bunga, menjaga stabilitas keuangan, meningkatkan harga aset, dan lain-lain, dengan tujuan akhir untuk menjaga perekonomian yang stabil dan sehat.

Penting untuk disadari bahwa operasi pasar terbuka akan berdampak langsung pada basis moneter. Hal ini dikarenakan bank sentral akan melakukan operasi pasar terbuka melalui pembelian atau penjualan obligasi pemerintah dan aset keuangan lainnya, yang akan mempengaruhi perilaku simpanan dan pinjaman bank sehingga mempengaruhi aliran dana dan aktivitas ekonomi seluruh sistem perekonomian.

Misalnya, pembelian obligasi menyuntikkan uang ke pasar, meningkatkan basis moneter, sedangkan penjualan obligasi mendapatkan kembali uang dari pasar, sehingga mengurangi basis moneter. Proses ini membantu bank sentral mencapai tujuan kebijakan moneternya, seperti mengendalikan inflasi atau merangsang pertumbuhan ekonomi.

Selain itu, operasi pasar terbuka dapat mempengaruhi tingkat suku bunga di pasar dengan mengubah harga obligasi di pasar dan, karenanya, tingkat suku bunga di pasar. Hal ini karena pembelian obligasi meningkatkan harga obligasi sehingga menurunkan imbal hasil (suku bunga). Dampak ini dapat menyebar ke suku bunga lainnya karena suku bunga obligasi biasanya mempunyai pengaruh terhadap suku bunga pasar lainnya.

Ketika likuiditas di pasar cenderung berlebih atau tidak mencukupi, bank sentral dapat menyesuaikannya melalui operasi pasar terbuka. Hal ini karena dengan membeli atau menjual aset keuangan seperti obligasi pemerintah, bank sentral dapat menyuntikkan atau menyerap likuiditas ke pasar untuk memenuhi permintaan dana di pasar atau menyesuaikan pasokan dana guna menjaga kestabilan operasi bank. pasar uang.

Bank sentral dapat memanfaatkan operasi bisnis pasar terbuka untuk merespons perubahan siklus ekonomi dan fluktuasi pasar keuangan. Misalnya, pada saat resesi, bank sentral dapat meningkatkan likuiditas untuk merangsang aktivitas perekonomian dan meningkatkan kredit dan investasi. Dan pada saat risiko inflasi meningkat, bank sentral dapat mengendalikan tekanan inflasi dengan memperketat kebijakan moneter dan mengurangi likuiditas di pasar. Dengan cara ini, bank sentral dapat menyesuaikan likuiditas di pasar untuk mencegah volatilitas yang berlebihan di pasar keuangan dan menjaga stabilitas keuangan dan pertumbuhan ekonomi.

Dengan membeli atau menjual aset keuangan, bank sentral dapat mempengaruhi harga aset dan dengan demikian mendorong perkembangan pasar yang sehat sekaligus mencegah munculnya gelembung harga aset yang tidak berkinerja baik. Dengan membeli aset keuangan, bank sentral dapat memberikan dukungan likuiditas tambahan, meningkatkan fungsi pasar yang sehat, dan memberikan stabilitas jika terjadi tekanan pasar.

Sebaliknya, dengan menjual aset keuangan, bank sentral dapat mengurangi likuiditas berlebih di pasar, mencegah penggelembungan harga aset yang tidak wajar, dan membantu mengembalikan pasar ke tingkat yang wajar. Operasi tersebut membantu menjaga stabilitas pasar keuangan dan menghindari paparan risiko yang berlebihan untuk mendukung pertumbuhan ekonomi yang berkelanjutan.

Memahami tujuan penerapan operasi pasar terbuka tertentu oleh bank sentral dapat membantu kita memprediksi arah kebijakan moneter di masa depan dengan lebih akurat dan dengan demikian merencanakan strategi investasi untuk individu dan institusi dengan lebih baik. Pada saat yang sama, bagi bank sentral, memahami tujuan operasi pasar terbuka juga dapat membantu mereka mencapai tujuan kebijakan moneter secara lebih efektif dan menjaga stabilitas pasar keuangan serta perkembangan perekonomian yang sehat.

Keuntungan dan kerugian operasi pasar terbuka

Dengan mengatur jumlah uang beredar dan likuiditas di pasar serta mempengaruhi tingkat suku bunga pasar dan aktivitas ekonomi, operasi pasar terbuka dapat mewujudkan tujuan kebijakan moneter. Namun, sebagai alat utama kebijakan moneter bank sentral, ia mempunyai kelebihan tertentu namun juga mempunyai kelemahan.

Keuntungannya adalah fleksibilitas operasionalnya yang tinggi, yang memungkinkan bank sentral dengan cepat menyesuaikan kuantitas dan frekuensi pembelian dan penjualan obligasi pemerintah sesuai dengan kondisi perekonomian dan tujuan kebijakan. Fleksibilitas ini memungkinkan bank sentral untuk merespons perubahan perekonomian dan fluktuasi pasar secara tepat waktu dan mengambil langkah-langkah kebijakan moneter yang diperlukan. Dengan menyesuaikan kuantitas dan frekuensi pembelian dan penjualan obligasi pemerintah secara fleksibel, bank sentral dapat secara efektif mengelola jumlah uang beredar, menstabilkan pasar keuangan, dan mencapai tujuan kebijakan moneter, seperti mengendalikan inflasi atau mendorong pertumbuhan ekonomi.

Dibandingkan dengan alat kebijakan moneter lainnya, operasi pasar terbuka relatif mudah dioperasikan, memiliki biaya pelaksanaan yang lebih rendah, dan dapat merespons perubahan dan guncangan pasar dengan cepat. Tingginya tingkat likuiditas dan transparansi transaksi di pasar keuangan memungkinkan bank sentral untuk menyesuaikan tingkat likuiditas dan suku bunga di pasar secara lebih fleksibel guna mencapai tujuan kebijakan moneternya. Sebaliknya, alat kebijakan moneter lainnya mungkin lebih rumit untuk diterapkan, dan dampaknya mungkin tertinggal. Dengan demikian, operasi pasar terbuka mempunyai keunggulan unik di antara alat kebijakan moneter bank sentral.

Selain itu, hal ini dilakukan di pasar terbuka, dimana informasi transaksi terbuka dan transparan dan pelaku pasar dapat memahami operasi bank sentral secara real time, sehingga meningkatkan transparansi dan prediktabilitas pasar. Transparansi ini dapat membantu pelaku pasar lebih memahami maksud kebijakan moneter bank sentral dan tindakan yang diharapkan sehingga mereka dapat merumuskan strategi investasi dan perdagangan secara lebih efektif, yang mendorong stabilitas dan perkembangan pasar yang sehat.

Pada saat yang sama, cakupan pengaruh operasi bisnis pasar terbuka memang sangat luas. Dengan mempengaruhi tingkat suku bunga pasar antar bank, bank sentral secara tidak langsung dapat mempengaruhi tingkat suku bunga pinjaman dan perilaku investasi perekonomian secara keseluruhan. Ketika bank sentral meningkatkan likuiditas dengan membeli obligasi, suku bunga pasar antar bank mungkin turun, sehingga menurunkan biaya pinjaman bank dan meningkatkan aktivitas pinjaman dan permintaan investasi.

Sebaliknya, ketika bank sentral memperketat kebijakan moneter dengan menjual obligasi, suku bunga pasar antar bank mungkin meningkat, yang menyebabkan peningkatan biaya pinjaman bank dan mengurangi aktivitas pinjaman dan investasi. Oleh karena itu, dengan mempengaruhi tingkat suku bunga pasar, operasi pasar terbuka dapat berdampak langsung pada lingkungan kredit dan investasi perekonomian secara keseluruhan, sehingga mempunyai dampak yang besar terhadap aktivitas dan pertumbuhan ekonomi.

Namun, hal ini bukannya tanpa kekurangan. Pertama-tama, dampaknya biasanya tidak terlihat secara langsung namun membutuhkan waktu untuk diterapkan pada perekonomian riil, suatu kelambatan yang dikenal sebagai kelambatan transmisi. Hal ini karena operasi pasar terbuka beroperasi pertama-tama melalui dampak suku bunga pasar yang mempengaruhi aktivitas peminjaman dan investasi bank, dan kemudian hanya melalui aktivitas peminjaman dan investasi bank yang memengaruhi perilaku konsumsi, investasi, dan produksi perekonomian riil.

Proses transmisi ini dapat memakan waktu beberapa bulan atau bahkan lebih lama, karena berbagai sektor perekonomian memerlukan waktu untuk beradaptasi dan bereaksi terhadap perubahan kebijakan moneter bank sentral. Akibatnya, bank sentral biasanya perlu memantau dengan cermat data ekonomi dan perubahan pasar serta menyesuaikan kebijakan moneter pada waktu yang tepat untuk memastikan bahwa kebijakan tersebut mempunyai dampak yang diinginkan.

Pada saat yang sama, operasi pasar terbuka dapat menimbulkan beberapa kritik bahwa intervensi berlebihan di pasar melalui operasi tersebut dapat melemahkan persaingan bebas di pasar dan menyebabkan distorsi harga pasar, sehingga mengganggu alokasi sumber daya. Beberapa kritikus khawatir bahwa pengaruh bank sentral terhadap suku bunga pasar dan jumlah uang beredar melalui pembelian atau penjualan aset keuangan dapat mengganggu mekanisme pengaturan mandiri pasar, sehingga pasar gagal mencerminkan penawaran dan permintaan secara efektif.

Selain itu, operasi pasar terbuka yang terlalu sering atau tidak menentu juga dapat memicu volatilitas pasar dan meningkatkan ketidakpastian investor, sehingga mempengaruhi stabilitas dan perkembangan pasar yang sehat. Oleh karena itu, bank sentral perlu hati-hati mempertimbangkan pro dan kontra ketika melakukan operasi pasar terbuka dan mengambil langkah-langkah yang tepat untuk meminimalkan dampak buruk terhadap pasar.

Oleh karena itu, analisis dan penilaian pasar yang akurat sangat penting bagi operasi bisnis pasar terbuka bank sentral. Jika informasi bank sentral tidak akurat atau penilaiannya salah, hal ini dapat menyebabkan situasi pasar menjadi tidak stabil atau bahkan tidak terkendali. Hal ini dapat memicu kepanikan pasar, sehingga menyebabkan penurunan kepercayaan investor, fluktuasi harga aset yang tajam, dan bahkan krisis keuangan.

Terakhir, kesalahan operasional, reaksi pasar yang melebihi ekspektasi, atau frekuensi operasi yang tidak sesuai dapat menyebabkan volatilitas pasar keuangan dan konsekuensi yang tidak diinginkan. Misalnya, jika operasi bank sentral tidak sejalan dengan ekspektasi pasar, hal ini dapat menyebabkan meningkatnya ketidakpastian di kalangan investor mengenai pasar, yang pada gilirannya dapat menyebabkan volatilitas pasar. Selain itu, jika bank sentral sering melakukan operasi atau skala operasinya terlalu besar, hal ini dapat mengganggu operasi normal pasar atau bahkan memicu kegagalan pasar.

Ringkasnya, operasi bisnis pasar terbuka sebagai alat kebijakan moneter memiliki keunggulan dalam pengoperasian yang fleksibel dan transparansi pasar, namun juga memiliki kelemahan dalam hal keterlambatan pelaksanaan, intervensi pasar, asimetri informasi, dan potensi risiko. Oleh karena itu, bank sentral perlu mempertimbangkan secara cermat reaksi pasar ketika melakukan operasi pasar terbuka dan mengambil tindakan yang tepat untuk mengurangi potensi risiko.

Peran operasi pasar terbuka dan karakteristiknya

| Peran |

Fitur |

| Mengatur jumlah uang beredar |

Fleksibilitas operasional |

| Mempengaruhi suku bunga pasar |

Informasi pasar yang transparan |

| Menjaga stabilitas keuangan |

Likuiditas pasar yang tinggi |

| Merangsang pertumbuhan ekonomi. |

Biaya eksekusi rendah |

| Kendalikan inflasi |

Respon cepat terhadap perubahan pasar |

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang harus diandalkan. Tidak ada pendapat yang diberikan dalam materi yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, keamanan, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.

Apa yang dimaksud dengan operasi pasar terbuka?

Apa yang dimaksud dengan operasi pasar terbuka? Tujuan Operasi Pasar Terbuka

Tujuan Operasi Pasar Terbuka