Giao dịch

Bản tóm tắt:

Bản tóm tắt:

Hoạt động thị trường mở điều chỉnh cung tiền thông qua giao dịch trái phiếu với tính linh hoạt và minh bạch của thị trường nhưng bị trễ và bị can thiệp.

Trên thị trường tài chính, quá nhiều hay quá ít tiền đều có thể gây ra hàng loạt vấn đề, cũng như trong tự nhiên, mưa quá nhiều sẽ gây ra lũ lụt và mưa quá ít sẽ gây ra hạn hán. Vì vậy, để tránh những vấn đề này, cần xây dựng một công cụ như một bể chứa để điều tiết dòng vốn nhằm đảm bảo sự ổn định của thị trường tài chính và sự phát triển lành mạnh của nền kinh tế. Và đây là nghiệp vụ thị trường mở, giống như hồ chứa nước vào mùa mưa và xả vào mùa khô, để đảm bảo thị trường tài chính không bị ngập, cạn. Bây giờ chúng ta hãy nhận thức vai trò của nghiệp vụ thị trường mở và đặc điểm của chúng.

Nghiệp vụ thị trường mở nghĩa là gì?

Nghiệp vụ thị trường mở nghĩa là gì?

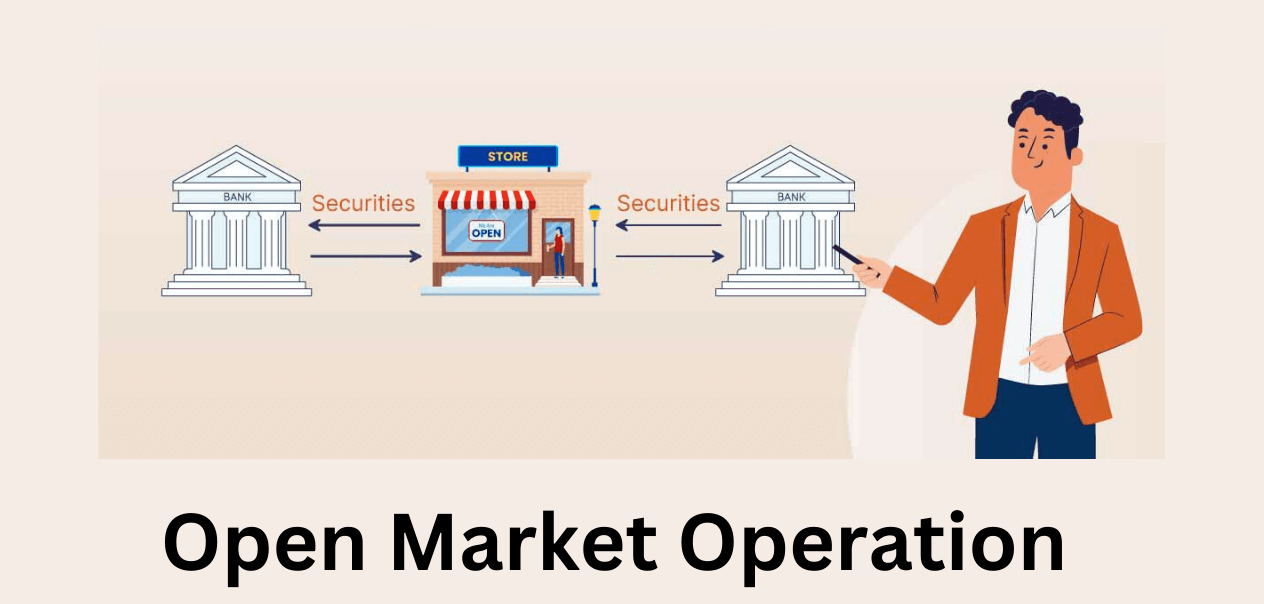

Nó còn được gọi là Hoạt động thị trường mở (viết tắt là OMO). Nó đề cập đến hoạt động của các Ngân hàng Trung ương (ví dụ: Cục Dự trữ Liên bang, Ngân hàng Nhân dân Trung Quốc, v.v.) để điều chỉnh cung tiền và lãi suất thị trường bằng cách mua hoặc bán các công cụ tài chính như trái phiếu chính phủ.

Hệ thống này bắt nguồn từ những năm 1950, với Hoa Kỳ là đại diện của các nước phát triển ở Châu Âu và Hoa Kỳ bắt đầu sử dụng nghiệp vụ thị trường mở để điều tiết và kiểm soát kinh tế vĩ mô. Tại Hoa Kỳ, nghiệp vụ thị trường mở được sử dụng để điều tiết mức cung tiền và lãi suất nhằm đạt được mục đích ổn định tăng trưởng kinh tế và kiểm soát lạm phát.

Ở Trung Quốc, lịch sử hoạt động thị trường mở tương đối ngắn. Kể từ tháng 4/1996, khi Trung Quốc mở cửa trở lại giao dịch trái phiếu Chính phủ, nghiệp vụ thị trường mở đã dần được đưa vào thực hiện chính sách tiền tệ. Bằng cách mua và bán trái phiếu chính phủ và các Chứng khoán khác, ngân hàng trung ương Trung Quốc điều tiết thanh khoản thị trường và cung tiền nhằm tác động đến lãi suất thị trường tiền tệ và môi trường kinh tế tổng thể.

Thị trường mở là thị trường tài chính mở và minh bạch, nơi các chứng khoán có thể bán được như trái phiếu chính phủ có thể được giao dịch tự do và là nơi thông tin giao dịch được hiển thị công khai, đảm bảo sự công bằng và minh bạch trên thị trường. Thông qua nghiệp vụ thị trường mở, ngân hàng trung ương có thể điều tiết linh hoạt thanh khoản và cung tiền trên thị trường, từ đó tác động đến lãi suất thị trường tiền tệ và môi trường kinh tế tổng thể. Nó cũng giúp ngân hàng trung ương phản ứng hiệu quả hơn trước những biến động trong chu kỳ kinh tế và duy trì sự ổn định tài chính và tăng trưởng kinh tế.

Ví dụ, khi ngân hàng trung ương muốn thắt chặt cung tiền, tăng lãi suất thị trường hoặc kiềm chế lạm phát, nó sẽ làm giảm tính thanh khoản trên thị trường bằng cách bán các công cụ tài chính như trái phiếu chính phủ, do đó đẩy lãi suất thị trường lên và giảm nguồn cung trái phiếu. quỹ. Ngược lại, khi ngân hàng trung ương cố gắng kích thích tăng trưởng kinh tế, thúc đẩy việc làm hoặc đối phó với suy thoái kinh tế, nó sẽ làm tăng tính thanh khoản trên thị trường bằng cách mua các công cụ tài chính như trái phiếu chính phủ, do đó làm giảm lãi suất thị trường và tăng nguồn cung vốn. .

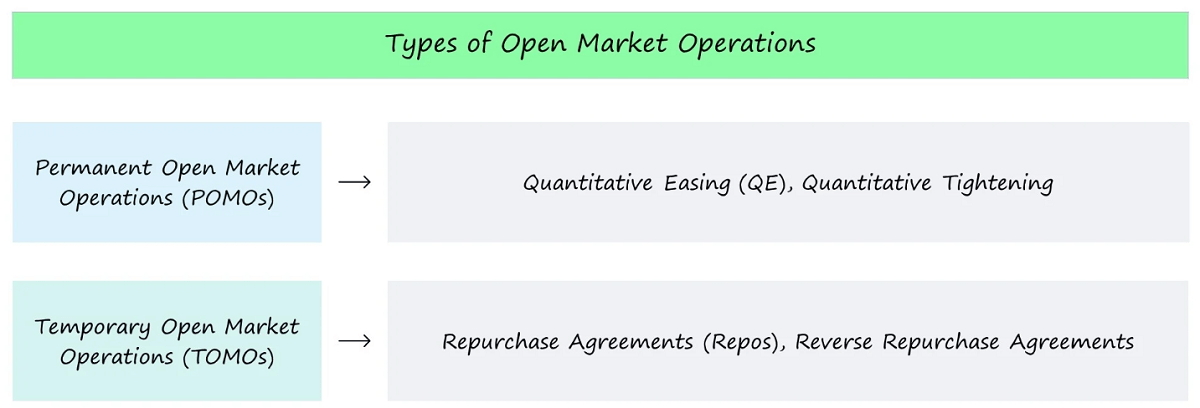

Nghiệp vụ thị trường mở là công cụ chính sách tiền tệ trong đó ngân hàng trung ương mua hoặc bán chứng khoán thị trường trên thị trường mở để điều tiết cung tiền và thanh khoản thị trường. Công cụ này bao gồm repo dương, repo ngược, hóa đơn ngân hàng trung ương (tiền giấy ngân hàng trung ương), công cụ điều chỉnh thanh khoản ngắn hạn (SLO) và hoán đổi hóa đơn ngân hàng trung ương (CBS).

Một repo tích cực là việc ngân hàng trung ương bán chứng khoán có thể bán được trên thị trường cho một đại lý sơ cấp, được mua lại vào một ngày cụ thể trong tương lai, thường có kỳ hạn là 7,14,28 và 91 ngày. Các giao dịch như vậy cho phép ngân hàng trung ương tạm thời hồi hương thanh khoản, điều tiết nguồn cung tiền trên thị trường và ảnh hưởng đến mức độ thanh khoản và lãi suất trên thị trường tiền tệ. Các lựa chọn đáo hạn linh hoạt cho phép ngân hàng trung ương điều chỉnh giao dịch repo theo nhu cầu chính sách của mình để đạt được các mục tiêu chính sách tiền tệ.

Hợp đồng repo ngược là một giao dịch trong đó ngân hàng trung ương mua chứng khoán có thể bán được từ các đại lý cấp một và bán lại cho các đại lý cấp một vào một ngày cụ thể trong tương lai, thường có thời gian đáo hạn là 7 ngày, 14 ngày, 28 ngày và 91 ngày. Hoạt động này cho phép ngân hàng trung ương bơm thanh khoản vào thị trường, điều tiết nguồn cung tiền và tác động đến mức độ thanh khoản và lãi suất trên thị trường tiền tệ nhằm đạt được các mục tiêu chính sách tiền tệ của mình. Tính linh hoạt của kỳ hạn cho phép ngân hàng trung ương điều chỉnh các giao dịch repo ngược theo những thay đổi của thị trường khi cần thiết.

Tín phiếu ngân hàng trung ương là công cụ nợ được phát hành cho các ngân hàng thương mại để điều chỉnh lượng dự trữ vượt mức của họ, thường có kỳ hạn từ ba tháng đến ba năm. Các trái phiếu này được phát hành nhằm tác động đến mức dự trữ của các ngân hàng thương mại, từ đó điều tiết cung tiền và thanh khoản, đồng thời có tác động đến lãi suất thị trường tiền tệ nhằm đạt được các mục tiêu chính sách tiền tệ do ngân hàng trung ương đặt ra.

Công cụ điều chỉnh thanh khoản ngắn hạn (SLO) là công cụ được sử dụng trong trường hợp có biến động thanh khoản tạm thời trong hệ thống ngân hàng, có kỳ hạn ngắn hơn giao dịch repo, thường dao động từ hai đến sáu ngày. Thông qua việc sử dụng SLO, ngân hàng trung ương có thể điều chỉnh linh hoạt tính thanh khoản ngắn hạn của hệ thống ngân hàng để đáp ứng nhu cầu hoặc biến động về nguồn vốn tạm thời và duy trì sự ổn định của thị trường tài chính.

Công cụ Hoán đổi Hoá đơn Ngân hàng Trung ương (CBS) cho phép các đại lý kinh doanh sơ cấp trên thị trường mở sử dụng trái phiếu vĩnh viễn đủ điều kiện do ngân hàng phát hành để đổi lấy tín phiếu ngân hàng trung ương từ ngân hàng trung ương nhằm giảm bớt những hạn chế về vốn của các ngân hàng thương mại. Bằng cách này, các ngân hàng thương mại có thể nhận được tín phiếu ngân hàng trung ương bằng cách trao đổi trái phiếu vĩnh viễn với ngân hàng trung ương, từ đó tăng tính thanh khoản trong tài sản của ngân hàng trung ương, giúp họ đáp ứng tốt hơn các yêu cầu về vốn và duy trì hoạt động ổn định của hệ thống tài chính.

Nhìn chung, nghiệp vụ thị trường mở đóng một vai trò quan trọng trong chính sách tiền tệ hiện đại. Dựa vào môi trường thị trường cởi mở và minh bạch, họ cung cấp cho các ngân hàng trung ương những công cụ mạnh mẽ để quản lý nguồn cung tiền và mức lãi suất nhằm thúc đẩy tăng trưởng kinh tế lành mạnh.

Mục đích của nghiệp vụ thị trường mở

Mục đích của nghiệp vụ thị trường mở

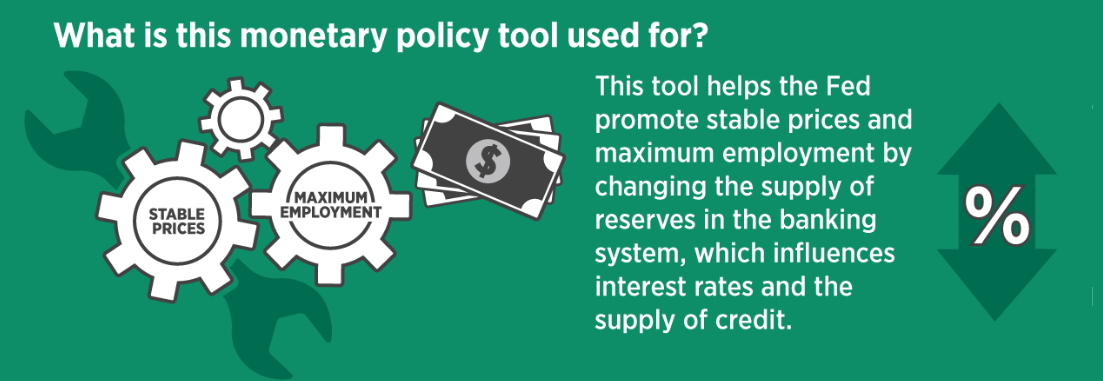

Bằng cách mua và bán trái phiếu chính phủ hoặc các chứng khoán thị trường khác, ngân hàng trung ương có thể điều tiết cung tiền và thanh khoản trên thị trường, từ đó tác động đến lãi suất thị trường và hoạt động kinh tế để đạt được các mục tiêu của chính sách tiền tệ. Những mục tiêu này có thể bao gồm điều tiết nguồn cung tiền, ổn định mức lãi suất, duy trì ổn định tài chính, cải thiện giá tài sản, v.v., với mục tiêu cuối cùng là duy trì nền kinh tế ổn định và lành mạnh.

Điều quan trọng là phải nhận ra rằng hoạt động thị trường mở sẽ có tác động trực tiếp đến cơ sở tiền tệ. Điều này là do ngân hàng trung ương sẽ tiến hành nghiệp vụ thị trường mở thông qua việc mua hoặc bán trái phiếu chính phủ và các tài sản tài chính khác, điều này sẽ ảnh hưởng đến hành vi gửi và cho vay của các ngân hàng và từ đó ảnh hưởng đến dòng vốn và hoạt động kinh tế của toàn bộ hệ thống kinh tế.

Ví dụ, việc mua trái phiếu sẽ bơm tiền vào thị trường, làm tăng cơ số tiền, trong khi việc bán trái phiếu sẽ thu hồi tiền từ thị trường, làm giảm cơ số tiền. Quá trình này giúp ngân hàng trung ương đạt được các mục tiêu chính sách tiền tệ của mình, như kiểm soát lạm phát hoặc kích thích tăng trưởng kinh tế.

Ngoài ra, hoạt động thị trường mở có thể ảnh hưởng đến mức lãi suất trên thị trường bằng cách thay đổi giá trái phiếu trên thị trường và do đó thay đổi mức lãi suất trên thị trường. Điều này là do việc mua trái phiếu làm tăng giá trái phiếu, làm giảm lợi tức (lãi suất) của chúng. Hiệu ứng này có thể lan sang các mức lãi suất khác vì lãi suất trái phiếu thường có ảnh hưởng đến các mức lãi suất khác trên thị trường.

Khi thanh khoản trên thị trường bị lệch về mức thừa hoặc thiếu, ngân hàng trung ương có thể điều chỉnh thông qua nghiệp vụ thị trường mở. Điều này là do bằng cách mua hoặc bán các tài sản tài chính như trái phiếu chính phủ, ngân hàng trung ương có thể bơm hoặc hấp thụ thanh khoản vào thị trường để đáp ứng nhu cầu vốn trên thị trường hoặc điều chỉnh nguồn cung vốn nhằm duy trì hoạt động ổn định của thị trường. thị trường tiền tệ.

Ngân hàng trung ương có thể sử dụng các hoạt động kinh doanh thị trường mở để ứng phó với những thay đổi trong chu kỳ kinh tế và những biến động trên thị trường tài chính. Ví dụ, trong thời kỳ suy thoái, ngân hàng trung ương có thể tăng thanh khoản để kích thích hoạt động kinh tế và thúc đẩy tín dụng và đầu tư. Và trong thời điểm rủi ro lạm phát gia tăng, ngân hàng trung ương có thể hạn chế áp lực lạm phát bằng cách thắt chặt chính sách tiền tệ và giảm thanh khoản trên thị trường. Bằng cách này, ngân hàng trung ương có thể điều chỉnh thanh khoản trên thị trường để ngăn chặn sự biến động quá mức trên thị trường tài chính và duy trì sự ổn định tài chính và tăng trưởng kinh tế.

Bằng cách mua hoặc bán tài sản tài chính, ngân hàng trung ương có thể tác động đến giá tài sản và do đó thúc đẩy sự phát triển lành mạnh của thị trường đồng thời ngăn chặn sự xuất hiện của bong bóng giá tài sản kém hiệu quả. Bằng cách mua tài sản tài chính, các ngân hàng trung ương có thể cung cấp hỗ trợ thanh khoản bổ sung, thúc đẩy hoạt động lành mạnh của thị trường và mang lại sự ổn định trong trường hợp thị trường căng thẳng.

Ngược lại, bằng cách bán tài sản tài chính, ngân hàng trung ương có thể giảm tính thanh khoản dư thừa trên thị trường, ngăn chặn bong bóng giá tài sản vô lý và giúp đưa thị trường trở lại mức hợp lý. Những hoạt động như vậy giúp duy trì sự ổn định của thị trường tài chính và tránh rủi ro quá mức để hỗ trợ tăng trưởng kinh tế bền vững.

Hiểu mục đích của việc ngân hàng trung ương áp dụng một hoạt động thị trường mở cụ thể có thể giúp chúng ta dự đoán chính xác hơn hướng đi của chính sách tiền tệ trong tương lai và từ đó hoạch định chiến lược đầu tư tốt hơn cho các cá nhân và tổ chức. Đồng thời, đối với các ngân hàng trung ương, việc hiểu rõ mục đích của hoạt động thị trường mở cũng có thể giúp họ đạt được các mục tiêu chính sách tiền tệ hiệu quả hơn, duy trì sự ổn định của thị trường tài chính và sự phát triển lành mạnh của nền kinh tế.

Ưu điểm và nhược điểm của nghiệp vụ thị trường mở

Bằng cách điều tiết cung tiền và thanh khoản trên thị trường cũng như tác động đến lãi suất thị trường và các hoạt động kinh tế, nghiệp vụ thị trường mở có thể hiện thực hóa các mục tiêu của chính sách tiền tệ. Tuy nhiên, với tư cách là công cụ trung tâm trong chính sách tiền tệ của ngân hàng trung ương, nó có những ưu điểm nhất định nhưng cũng có những nhược điểm.

Ưu điểm của nó là tính linh hoạt trong hoạt động cao, cho phép ngân hàng trung ương nhanh chóng điều chỉnh số lượng và tần suất mua bán trái phiếu chính phủ theo điều kiện kinh tế và mục tiêu chính sách. Tính linh hoạt này cho phép ngân hàng trung ương phản ứng kịp thời với những thay đổi của nền kinh tế và biến động thị trường và thực hiện các biện pháp chính sách tiền tệ cần thiết. Bằng cách điều chỉnh linh hoạt số lượng và tần suất mua và bán trái phiếu chính phủ, ngân hàng trung ương có thể quản lý hiệu quả nguồn cung tiền, ổn định thị trường tài chính và đạt được các mục tiêu của chính sách tiền tệ như kiểm soát lạm phát hoặc thúc đẩy tăng trưởng kinh tế.

So với các công cụ chính sách tiền tệ khác, nghiệp vụ thị trường mở tương đối dễ vận hành, chi phí thực hiện thấp hơn và có thể phản ứng nhanh chóng với những thay đổi và cú sốc của thị trường. Mức độ thanh khoản cao và tính minh bạch của các giao dịch trên thị trường tài chính cho phép ngân hàng trung ương điều chỉnh mức độ thanh khoản và lãi suất trên thị trường linh hoạt hơn nhằm đạt được các mục tiêu chính sách tiền tệ của mình. Ngược lại, các công cụ chính sách tiền tệ khác có thể phức tạp hơn trong việc thực hiện và tác dụng của chúng có thể bị tụt lại phía sau. Vì vậy, hoạt động thị trường mở có những lợi thế đặc biệt trong số các công cụ chính sách tiền tệ của ngân hàng trung ương.

Hơn nữa, nó được tiến hành trên thị trường mở, nơi thông tin giao dịch được công khai, minh bạch và những người tham gia thị trường có thể hiểu được hoạt động của ngân hàng trung ương trong thời gian thực, tăng tính minh bạch và khả năng dự đoán của thị trường. Sự minh bạch này có thể giúp những người tham gia thị trường hiểu rõ hơn về ý định chính sách tiền tệ và hành động dự kiến của ngân hàng trung ương để họ có thể xây dựng chiến lược đầu tư và giao dịch hiệu quả hơn, thúc đẩy sự ổn định và phát triển lành mạnh của thị trường.

Đồng thời, phạm vi ảnh hưởng của hoạt động kinh doanh thị trường mở quả thực rất rộng. Bằng cách tác động đến lãi suất thị trường liên ngân hàng, ngân hàng trung ương có thể gián tiếp tác động đến lãi suất cho vay và hành vi đầu tư của toàn nền kinh tế. Khi ngân hàng trung ương tăng thanh khoản bằng cách mua trái phiếu, lãi suất thị trường liên ngân hàng có thể giảm, do đó làm giảm chi phí vay của ngân hàng và thúc đẩy hoạt động cho vay và nhu cầu đầu tư.

Ngược lại, khi ngân hàng trung ương thắt chặt chính sách tiền tệ bằng cách bán trái phiếu, lãi suất thị trường liên ngân hàng có thể tăng lên, dẫn đến chi phí đi vay của các ngân hàng tăng lên và làm giảm hoạt động cho vay và đầu tư. Như vậy, bằng cách tác động đến lãi suất thị trường, nghiệp vụ thị trường mở có thể tác động trực tiếp đến môi trường tín dụng và đầu tư của toàn bộ nền kinh tế, từ đó tác động sâu sắc đến hoạt động và tăng trưởng kinh tế.

Tuy nhiên, nó không phải là không có nhược điểm. Trước hết, tác động của nó thường không rõ ràng ngay lập tức mà phải mất một thời gian mới truyền đến nền kinh tế thực, độ trễ được gọi là độ trễ truyền tải. Điều này là do nghiệp vụ thị trường mở hoạt động trước hết thông qua tác động của lãi suất thị trường tác động đến hoạt động cho vay, đầu tư của ngân hàng, sau đó chỉ thông qua hoạt động cho vay, đầu tư của ngân hàng mới tác động đến hành vi tiêu dùng, đầu tư và sản xuất của nền kinh tế thực.

Quá trình truyền tải này có thể mất vài tháng hoặc thậm chí lâu hơn vì cần có thời gian để các lĩnh vực khác nhau của nền kinh tế thích ứng và phản ứng với những thay đổi trong chính sách tiền tệ của ngân hàng trung ương. Do đó, các ngân hàng trung ương thường cần theo dõi chặt chẽ dữ liệu kinh tế và những thay đổi của thị trường, đồng thời điều chỉnh chính sách tiền tệ kịp thời để đảm bảo rằng nó có tác động như mong muốn.

Đồng thời, các hoạt động thị trường mở có thể gây ra một số lời chỉ trích rằng sự can thiệp quá mức vào thị trường bằng các hoạt động đó có thể làm suy yếu cạnh tranh tự do trên thị trường và dẫn đến bóp méo giá cả thị trường, từ đó làm sai lệch việc phân bổ nguồn lực. Một số nhà phê bình lo ngại rằng ảnh hưởng của ngân hàng trung ương đến lãi suất thị trường và cung tiền thông qua việc mua hoặc bán tài sản tài chính có thể cản trở cơ chế tự điều tiết của thị trường, dẫn đến thị trường không phản ánh cung và cầu một cách hiệu quả.

Ngoài ra, hoạt động thị trường mở quá thường xuyên hoặc thất thường cũng có thể gây ra biến động thị trường và làm tăng sự bất ổn của nhà đầu tư, từ đó ảnh hưởng đến sự ổn định và phát triển lành mạnh của thị trường. Vì vậy, các ngân hàng trung ương cần cân nhắc kỹ ưu và nhược điểm khi tiến hành nghiệp vụ thị trường mở và có biện pháp phù hợp để giảm thiểu tác động bất lợi lên thị trường.

Do đó, phân tích và phán đoán thị trường chính xác là rất quan trọng đối với hoạt động kinh doanh thị trường mở của ngân hàng trung ương. Nếu thông tin của ngân hàng trung ương không chính xác hoặc nhận định sai có thể dẫn đến tình trạng thị trường không ổn định, thậm chí mất kiểm soát. Điều này có thể gây ra sự hoảng loạn trên thị trường, dẫn đến sự suy giảm niềm tin của nhà đầu tư, biến động giá tài sản mạnh và thậm chí là khủng hoảng tài chính.

Cuối cùng, những sai sót trong hoạt động, phản ứng của thị trường vượt quá mong đợi hoặc tần suất hoạt động không phù hợp có thể dẫn đến biến động thị trường tài chính và những hậu quả không mong muốn. Ví dụ, nếu hoạt động của ngân hàng trung ương không phù hợp với kỳ vọng của thị trường, điều này có thể dẫn đến sự không chắc chắn ngày càng tăng của các nhà đầu tư về thị trường, từ đó có thể dẫn đến biến động thị trường. Ngoài ra, nếu ngân hàng trung ương thực hiện các hoạt động thường xuyên hoặc nếu quy mô hoạt động quá lớn, nó có thể cản trở hoạt động bình thường của thị trường hoặc thậm chí gây ra sự thất bại của thị trường.

Tóm lại, nghiệp vụ kinh doanh thị trường mở với vai trò là công cụ chính sách tiền tệ có ưu điểm là vận hành linh hoạt, minh bạch thị trường nhưng cũng có nhược điểm là độ trễ dẫn truyền, can thiệp thị trường, bất cân xứng thông tin và tiềm ẩn rủi ro. Vì vậy, NHNN cần xem xét kỹ phản ứng của thị trường khi tiến hành nghiệp vụ thị trường mở và có biện pháp phù hợp để giảm thiểu rủi ro tiềm ẩn.

| Vai trò | Đặc trưng |

| Điều tiết cung tiền | Tính linh hoạt trong vận hành |

| Ảnh hưởng đến lãi suất thị trường | Thông tin thị trường minh bạch |

| Duy trì sự ổn định tài chính | Thanh khoản thị trường cao |

| Kích thích tăng trưởng kinh tế. | Chi phí thực hiện thấp |

| Kiểm soát lạm phát | Phản ứng nhanh với những thay đổi của thị trường |

Tuyên bố từ chối trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.

Giá cổ phiếu Cambricon đã vượt qua Moutai, trở thành ông vua thị trường mới của Trung Quốc. Liệu đây có phải là một bước đột phá công nghệ hay chỉ là một bong bóng đang hình thành?

2025-08-29

Ủy thác đầu tư là gì và tại sao hình thức này ngày càng trở thành một giải pháp tài chính thông minh cho các nhà đầu tư hiện đại?

2025-08-29

Tư bản tài chính là gì, đây là một khái niệm cốt lõi trong kinh tế chính trị học, mô tả sự dung hợp giữa tư bản ngân hàng của một số ít ngân hàng độc quyền lớn nhất và tư bản của các liên minh độc quyền các nhà công nghiệp.

2025-08-29