वित्तीय बाजार में, बहुत अधिक या बहुत कम धन कई समस्याओं का कारण बन सकता है, जैसे प्रकृति में, बहुत अधिक बारिश बाढ़ का कारण बनती है और बहुत कम बारिश सूखे का कारण बनती है। इसलिए, इन समस्याओं से बचने के लिए, वित्तीय बाजार की स्थिरता और अर्थव्यवस्था के स्वस्थ विकास को सुनिश्चित करने के लिए धन के प्रवाह को विनियमित करने के लिए एक जलाशय जैसे उपकरण का निर्माण करना आवश्यक है। और यह खुला बाजार संचालन है, ठीक उसी तरह जैसे एक जलाशय जो बरसात के मौसम में पानी जमा करता है और सूखे के मौसम में इसे छोड़ता है, ताकि यह सुनिश्चित हो सके कि वित्तीय बाजार में बाढ़ या सूखा न आए। आइए अब हम खुले बाजार के संचालन की भूमिका और उनकी विशेषताओं को पहचानें।

खुले बाजार परिचालन का क्या अर्थ है?

खुले बाजार परिचालन का क्या अर्थ है?

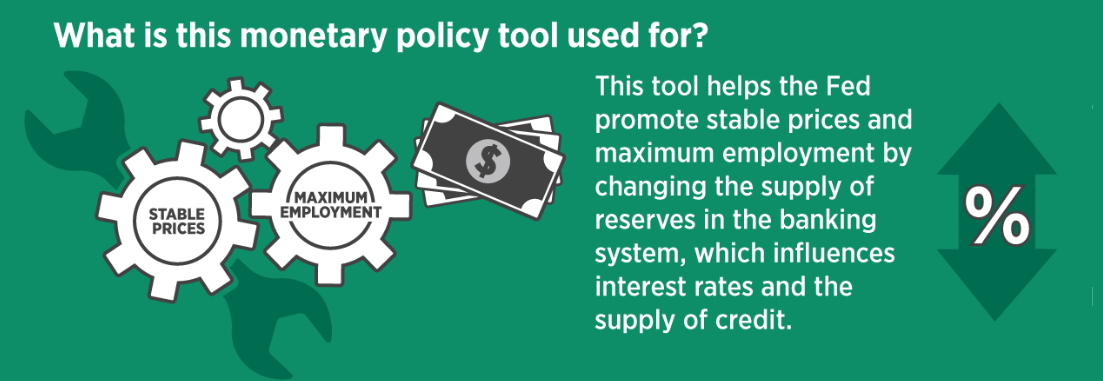

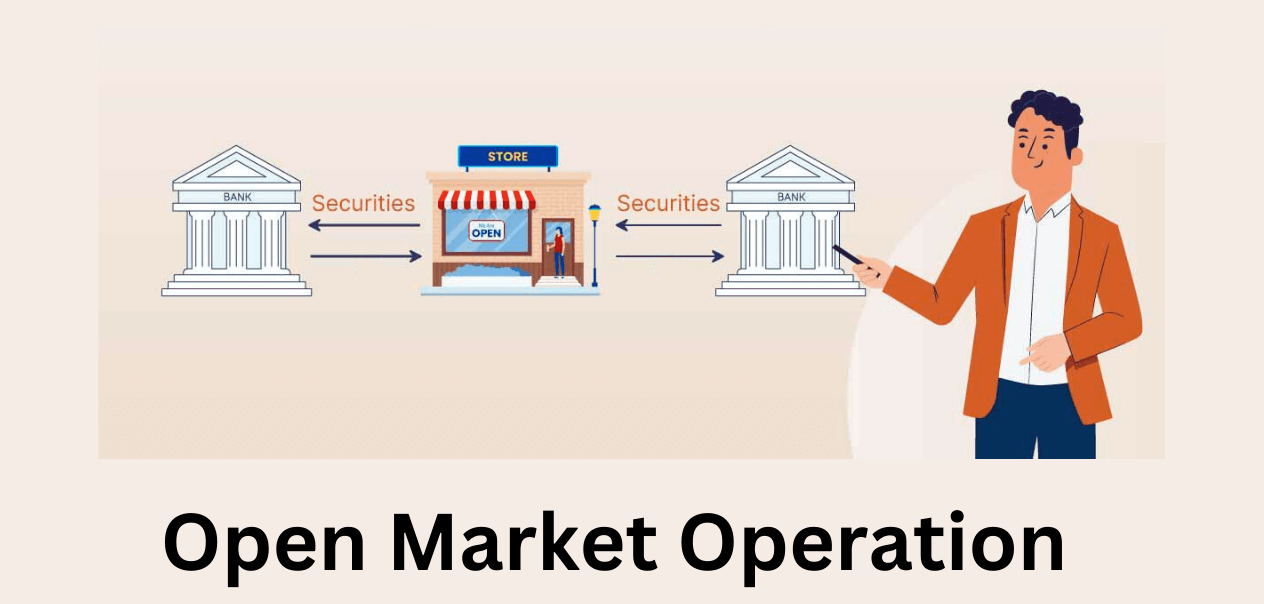

इसे ओपन मार्केट ऑपरेशन (संक्षेप में OMO) भी कहा जाता है। यह केंद्रीय बैंकों (जैसे, फेडरल रिजर्व, पीपुल्स बैंक ऑफ चाइना, आदि) के संचालन को संदर्भित करता है, जो सरकारी बॉन्ड जैसे वित्तीय साधनों को खरीद या बेचकर मुद्रा आपूर्ति और बाजार ब्याज दरों को विनियमित करते हैं।

इस प्रणाली की शुरुआत 1950 के दशक में हुई थी, जब यूरोप में विकसित देशों के प्रतिनिधि के रूप में संयुक्त राज्य अमेरिका ने व्यापक आर्थिक विनियमन और नियंत्रण के लिए खुले बाजार संचालन का उपयोग करना शुरू किया था। संयुक्त राज्य अमेरिका में, खुले बाजार संचालन का उपयोग आर्थिक विकास को स्थिर करने और मुद्रास्फीति को नियंत्रित करने के उद्देश्य को प्राप्त करने के लिए धन की आपूर्ति और ब्याज दरों के स्तर को विनियमित करने के लिए किया जाता है।

चीन में, खुले बाजार संचालन का इतिहास अपेक्षाकृत छोटा है। अप्रैल 1996 से, जब चीन ने सरकारी बॉन्ड के व्यापार को फिर से खोला, तब से मौद्रिक नीति को लागू करने के लिए धीरे-धीरे खुले बाजार संचालन शुरू किए गए हैं। सरकारी बॉन्ड और अन्य प्रतिभूतियों को खरीदने और बेचने के द्वारा, चीन का केंद्रीय बैंक मुद्रा बाजार की ब्याज दरों और समग्र आर्थिक वातावरण को प्रभावित करने के लिए बाजार की तरलता और मुद्रा आपूर्ति को नियंत्रित करता है।

खुला बाजार एक खुला और पारदर्शी वित्तीय बाजार है, जहां सरकारी बॉन्ड जैसी बिक्री योग्य प्रतिभूतियों का स्वतंत्र रूप से कारोबार किया जा सकता है और जहां लेनदेन की जानकारी सार्वजनिक रूप से प्रदर्शित की जाती है, जिससे बाजार में निष्पक्षता और पारदर्शिता सुनिश्चित होती है। खुले बाजार के संचालन के माध्यम से, केंद्रीय बैंक बाजार में तरलता और मुद्रा आपूर्ति को लचीले ढंग से विनियमित कर सकता है, जिससे मुद्रा बाजार की ब्याज दरें और समग्र आर्थिक वातावरण प्रभावित होता है। यह केंद्रीय बैंक को आर्थिक चक्र में उतार-चढ़ाव का अधिक प्रभावी ढंग से जवाब देने और वित्तीय स्थिरता और आर्थिक विकास को बनाए रखने में भी मदद करता है।

उदाहरण के लिए, जब केंद्रीय बैंक मुद्रा आपूर्ति को कड़ा करना चाहता है, बाजार ब्याज दरों को बढ़ाना चाहता है, या मुद्रास्फीति पर अंकुश लगाना चाहता है, तो वह सरकारी बॉन्ड जैसे वित्तीय साधनों को बेचकर बाजार में तरलता को कम करेगा, जिससे बाजार ब्याज दरें बढ़ेंगी और धन की आपूर्ति कम होगी। इसके विपरीत, जब केंद्रीय बैंक आर्थिक विकास को प्रोत्साहित करने, रोजगार को बढ़ावा देने या मंदी से निपटने की कोशिश करता है, तो वह सरकारी बॉन्ड जैसे वित्तीय साधनों को खरीदकर बाजार में तरलता बढ़ाएगा, जिससे बाजार ब्याज दर कम होगी और धन की आपूर्ति बढ़ेगी।

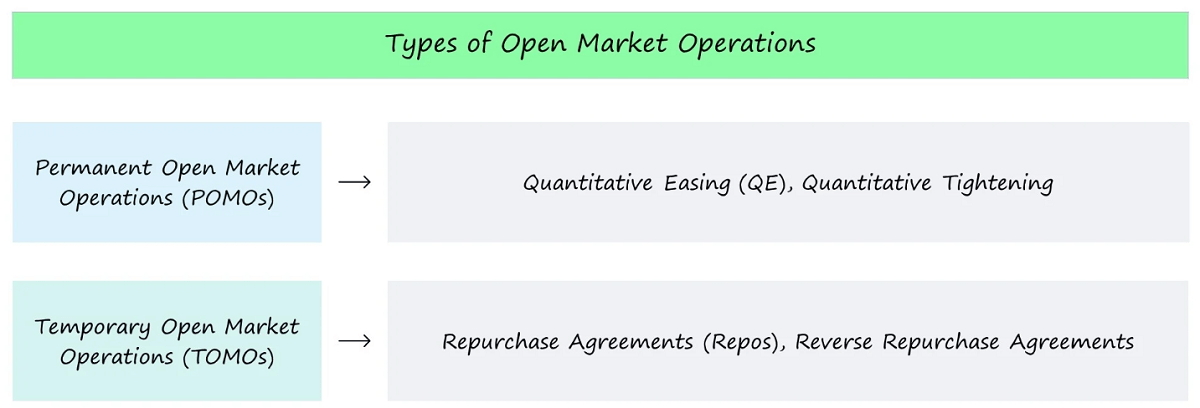

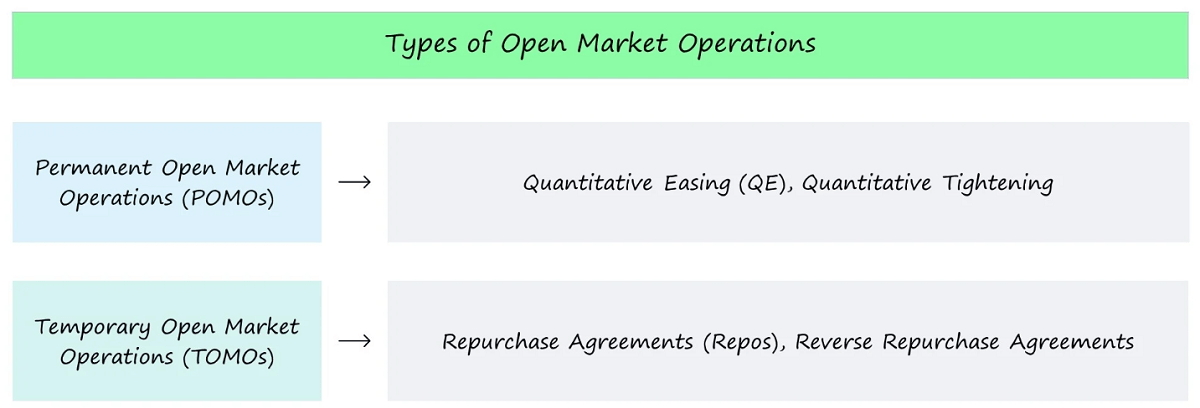

खुले बाजार के संचालन मौद्रिक नीति के साधन हैं, जिसमें केंद्रीय बैंक मुद्रा आपूर्ति और बाजार की तरलता को विनियमित करने के लिए खुले बाजार में विपणन योग्य प्रतिभूतियों को खरीदता या बेचता है। इस उपकरण में सकारात्मक रेपो, रिवर्स रेपो, केंद्रीय बैंक बिल (केंद्रीय बैंक नोट), अल्पकालिक तरलता समायोजन उपकरण (एसएलओ) और केंद्रीय बैंक बिल स्वैप (सीबीएस) शामिल हैं।

सकारात्मक रेपो केंद्रीय बैंक द्वारा प्राथमिक डीलर को विपणन योग्य प्रतिभूतियों की बिक्री है, जिसे वह भविष्य की किसी विशिष्ट तिथि पर पुनर्खरीद करता है, आमतौर पर 7. 14. 28. और 91 दिनों की परिपक्वता अवधि के साथ। इस तरह के लेन-देन केंद्रीय बैंक को अस्थायी रूप से तरलता वापस लाने, बाजार में धन की आपूर्ति को विनियमित करने और मुद्रा बाजार में तरलता और ब्याज दरों के स्तर को प्रभावित करने की अनुमति देते हैं। इसके लचीले परिपक्वता विकल्प केंद्रीय बैंक को अपनी मौद्रिक नीति उद्देश्यों को प्राप्त करने के लिए अपनी नीतिगत जरूरतों के अनुसार रेपो लेनदेन को समायोजित करने की अनुमति देते हैं।

रिवर्स रेपो एक ऐसा लेनदेन है जिसमें केंद्रीय बैंक प्राथमिक डीलरों से विपणन योग्य प्रतिभूतियाँ खरीदता है और उन्हें भविष्य में किसी विशिष्ट तिथि पर प्राथमिक डीलरों को वापस बेचता है, आमतौर पर 7 दिन, 14 दिन, 28 दिन और 91 दिन की परिपक्वता के साथ। यह ऑपरेशन केंद्रीय बैंक को अपने मौद्रिक नीति उद्देश्यों को प्राप्त करने के लिए बाजार में तरलता डालने, धन की आपूर्ति को विनियमित करने और मुद्रा बाजार में तरलता और ब्याज दरों के स्तर को प्रभावित करने की अनुमति देता है। इसकी परिपक्वता का लचीलापन केंद्रीय बैंक को आवश्यकतानुसार बाजार में होने वाले बदलावों के लिए रिवर्स रेपो लेनदेन को समायोजित करने की अनुमति देता है।

केंद्रीय बैंक बिल वाणिज्यिक बैंकों को उनके अतिरिक्त भंडार को विनियमित करने के लिए जारी किए गए ऋण साधन हैं, जिनकी परिपक्वता अवधि आमतौर पर तीन महीने से तीन साल तक होती है। ये नोट वाणिज्यिक बैंकों के भंडार के स्तर को प्रभावित करने के लिए जारी किए जाते हैं, जिससे मुद्रा आपूर्ति और तरलता को विनियमित किया जाता है, और केंद्रीय बैंक द्वारा निर्धारित मौद्रिक नीति उद्देश्यों को प्राप्त करने के लिए मुद्रा बाजार की ब्याज दरों पर प्रभाव डाला जाता है।

अल्पकालिक तरलता समायोजन उपकरण (एसएलओ) बैंकिंग प्रणाली में अस्थायी तरलता उतार-चढ़ाव की स्थिति में उपयोग किए जाने वाले उपकरण हैं, जिनकी परिपक्वता अवधि रेपो लेनदेन की तुलना में कम होती है, जो आमतौर पर दो से छह दिनों तक होती है। एसएलओ के उपयोग के माध्यम से, केंद्रीय बैंक अस्थायी वित्तपोषण आवश्यकताओं या उतार-चढ़ाव का जवाब देने और वित्तीय बाजार की स्थिरता बनाए रखने के लिए बैंकिंग प्रणाली की अल्पकालिक तरलता को लचीले ढंग से विनियमित कर सकता है।

सेंट्रल बैंक बिल स्वैप (CBS) साधन खुले बाजार के प्राथमिक व्यापार डीलरों को वाणिज्यिक बैंकों की पूंजी बाधाओं को कम करने के लिए केंद्रीय बैंक से केंद्रीय बैंक बिलों के लिए पात्र बैंक-जारी किए गए सतत बांड की अपनी होल्डिंग्स का उपयोग करने की अनुमति देता है। इस तरह, वाणिज्यिक बैंक केंद्रीय बैंक के साथ सतत बांड का आदान-प्रदान करके केंद्रीय बैंक बिल प्राप्त कर सकते हैं, इस प्रकार केंद्रीय बैंक की परिसंपत्तियों में उनकी तरलता बढ़ जाती है, जिससे उन्हें पूंजी आवश्यकताओं से बेहतर ढंग से निपटने में मदद मिलती है, और वित्तीय प्रणाली के स्थिर संचालन को बनाए रखने में मदद मिलती है।

कुल मिलाकर, खुले बाजार के संचालन आधुनिक मौद्रिक नीति में महत्वपूर्ण भूमिका निभाते हैं। खुले और पारदर्शी बाजार के माहौल पर भरोसा करते हुए, वे केंद्रीय बैंकों को मजबूत आर्थिक विकास को बढ़ावा देने के लिए धन की आपूर्ति और ब्याज दरों के स्तर को प्रबंधित करने के लिए शक्तिशाली उपकरण प्रदान करते हैं।

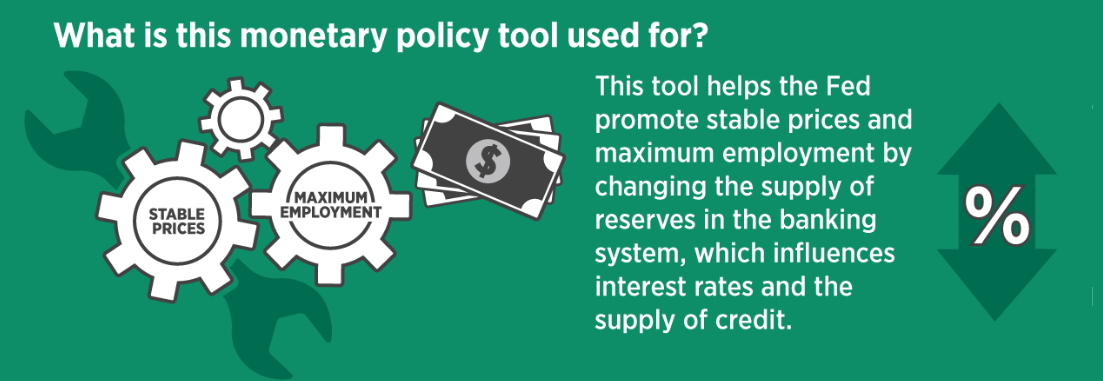

खुले बाजार परिचालन का उद्देश्य

खुले बाजार परिचालन का उद्देश्य

सरकारी बॉन्ड या अन्य विपणन योग्य प्रतिभूतियों को खरीदकर और बेचकर, केंद्रीय बैंक बाजार में मुद्रा आपूर्ति और तरलता को विनियमित कर सकता है, जिससे मौद्रिक नीति के उद्देश्यों को प्राप्त करने के लिए बाजार की ब्याज दरों और आर्थिक गतिविधि को प्रभावित किया जा सकता है। इन उद्देश्यों में मुद्रा आपूर्ति को विनियमित करना, ब्याज दरों के स्तर को सुचारू करना, वित्तीय स्थिरता बनाए रखना, परिसंपत्ति की कीमतों में सुधार करना आदि शामिल हो सकते हैं, जिसका अंतिम लक्ष्य स्थिर और स्वस्थ अर्थव्यवस्था को बनाए रखना है।

यह समझना महत्वपूर्ण है कि खुले बाजार के संचालन का मौद्रिक आधार पर सीधा प्रभाव पड़ेगा। ऐसा इसलिए है क्योंकि केंद्रीय बैंक सरकारी बॉन्ड और अन्य वित्तीय परिसंपत्तियों की खरीद या बिक्री के माध्यम से खुले बाजार के संचालन का संचालन करेगा, जो बैंकों के जमा और ऋण व्यवहार को प्रभावित करेगा और इस प्रकार पूरे आर्थिक तंत्र के धन के प्रवाह और आर्थिक गतिविधियों को प्रभावित करेगा।

उदाहरण के लिए, बॉन्ड की खरीद से बाजार में पैसा आता है, जिससे मौद्रिक आधार बढ़ता है, जबकि बॉन्ड की बिक्री से बाजार से पैसा वापस आता है, जिससे मौद्रिक आधार घटता है। यह प्रक्रिया केंद्रीय बैंक को अपनी मौद्रिक नीति के उद्देश्यों को प्राप्त करने में मदद करती है, जैसे मुद्रास्फीति को नियंत्रित करना या आर्थिक विकास को प्रोत्साहित करना।

इसके अलावा, खुले बाजार के संचालन बाजार में बांड की कीमत को बदलकर बाजार में ब्याज दरों के स्तर को प्रभावित कर सकते हैं और इसलिए, बाजार में ब्याज दरों के स्तर को भी प्रभावित कर सकते हैं। ऐसा इसलिए है क्योंकि बांड की खरीद से बांड की कीमत बढ़ जाती है, जिससे उनकी उपज (ब्याज दर) कम हो जाती है। यह प्रभाव अन्य ब्याज दरों पर भी फैल सकता है क्योंकि बांड दरों का आमतौर पर अन्य बाजार दरों पर प्रभाव पड़ता है।

जब बाजार में तरलता अधिक या अपर्याप्त हो जाती है, तो केंद्रीय बैंक खुले बाजार संचालन के माध्यम से इसे समायोजित कर सकता है। ऐसा इसलिए है क्योंकि सरकारी बॉन्ड जैसी वित्तीय परिसंपत्तियों को खरीद या बेचकर, केंद्रीय बैंक बाजार में धन की मांग को पूरा करने या मुद्रा बाजार के स्थिर संचालन को बनाए रखने के लिए धन की आपूर्ति को समायोजित करने के लिए बाजार में तरलता को इंजेक्ट या अवशोषित कर सकता है।

केंद्रीय बैंक आर्थिक चक्र में होने वाले बदलावों और वित्तीय बाज़ार में होने वाले उतार-चढ़ाव का जवाब देने के लिए खुले बाज़ार के व्यावसायिक संचालन का उपयोग कर सकता है। उदाहरण के लिए, मंदी के समय में, केंद्रीय बैंक आर्थिक गतिविधि को प्रोत्साहित करने और ऋण और निवेश को बढ़ावा देने के लिए तरलता बढ़ा सकता है। और बढ़ती मुद्रास्फीति के जोखिम के समय में, केंद्रीय बैंक मौद्रिक नीति को सख्त करके और बाजार में तरलता को कम करके मुद्रास्फीति के दबाव को कम कर सकता है। इस तरह, केंद्रीय बैंक वित्तीय बाजार में अत्यधिक अस्थिरता को रोकने और वित्तीय स्थिरता और आर्थिक विकास को बनाए रखने के लिए बाजार में तरलता को समायोजित कर सकता है।

वित्तीय परिसंपत्तियों को खरीदकर या बेचकर, केंद्रीय बैंक परिसंपत्तियों की कीमतों को प्रभावित कर सकता है और इस प्रकार गैर-निष्पादित परिसंपत्तियों की कीमतों में बुलबुले के उभरने को रोकते हुए बाजार के स्वस्थ विकास को बढ़ावा दे सकता है। वित्तीय परिसंपत्तियों को खरीदकर, केंद्रीय बैंक अतिरिक्त तरलता सहायता प्रदान कर सकते हैं, स्वस्थ बाजार कामकाज को बढ़ावा दे सकते हैं और बाजार में तनाव की स्थिति में स्थिरता प्रदान कर सकते हैं।

इसके विपरीत, वित्तीय परिसंपत्तियों को बेचकर, केंद्रीय बैंक बाजार में अत्यधिक तरलता को कम कर सकते हैं, अनुचित परिसंपत्ति मूल्य बुलबुले को रोक सकते हैं, और बाजार को उचित स्तर पर वापस लाने में मदद कर सकते हैं। इस तरह के ऑपरेशन वित्तीय बाजार की स्थिरता बनाए रखने और स्थायी आर्थिक विकास का समर्थन करने के लिए अत्यधिक जोखिम जोखिम से बचने में मदद करते हैं।

किसी केंद्रीय बैंक द्वारा किसी विशेष खुले बाजार संचालन को अपनाने के उद्देश्य को समझने से हमें मौद्रिक नीति की भविष्य की दिशा का अधिक सटीक अनुमान लगाने में मदद मिल सकती है और इस प्रकार व्यक्तियों और संस्थानों के लिए निवेश रणनीतियों की बेहतर योजना बनाने में मदद मिल सकती है। साथ ही, केंद्रीय बैंकों के लिए, खुले बाजार संचालन के उद्देश्य को समझने से उन्हें अपने मौद्रिक नीति उद्देश्यों को अधिक प्रभावी ढंग से प्राप्त करने और वित्तीय बाजार की स्थिरता और अर्थव्यवस्था के स्वस्थ विकास को बनाए रखने में भी मदद मिल सकती है।

खुले बाजार परिचालन के लाभ और हानियाँ

बाजार में मुद्रा आपूर्ति और तरलता को विनियमित करके तथा बाजार की ब्याज दरों और आर्थिक गतिविधियों को प्रभावित करके, खुले बाजार के संचालन से मौद्रिक नीति के उद्देश्यों को प्राप्त किया जा सकता है। हालाँकि, केंद्रीय बैंक की मौद्रिक नीति के एक केंद्रीय उपकरण के रूप में, इसके कुछ फायदे हैं लेकिन इसके कुछ नुकसान भी हैं।

इसका लाभ इसकी उच्च परिचालन लचीलापन है, जो केंद्रीय बैंक को आर्थिक स्थितियों और नीति उद्देश्यों के अनुसार सरकारी बॉन्ड खरीदने और बेचने की मात्रा और आवृत्ति को जल्दी से समायोजित करने की अनुमति देता है। यह लचीलापन केंद्रीय बैंक को समय पर अर्थव्यवस्था और बाजार में उतार-चढ़ाव में बदलाव का जवाब देने और आवश्यक मौद्रिक नीति उपाय करने में सक्षम बनाता है। सरकारी बॉन्ड खरीदने और बेचने की मात्रा और आवृत्ति को लचीले ढंग से समायोजित करके, केंद्रीय बैंक प्रभावी रूप से धन की आपूर्ति का प्रबंधन कर सकता है, वित्तीय बाजार को स्थिर कर सकता है और मुद्रास्फीति को नियंत्रित करने या आर्थिक विकास को बढ़ावा देने जैसे मौद्रिक नीति के उद्देश्यों को प्राप्त कर सकता है।

अन्य मौद्रिक नीति उपकरणों की तुलना में, खुले बाजार के संचालन को संचालित करना अपेक्षाकृत आसान है, निष्पादन लागत कम है, और बाजार में होने वाले परिवर्तनों और झटकों पर जल्दी से प्रतिक्रिया कर सकते हैं। वित्तीय बाजार में अपने लेन-देन की उच्च स्तर की तरलता और पारदर्शिता केंद्रीय बैंक को अपने मौद्रिक नीति उद्देश्यों को प्राप्त करने के लिए बाजार में तरलता और ब्याज दरों के स्तर को अधिक लचीले ढंग से समायोजित करने में सक्षम बनाती है। इसके विपरीत, अन्य मौद्रिक नीति उपकरण लागू करने के लिए अधिक जटिल हो सकते हैं, और उनके प्रभाव पीछे रह सकते हैं। इस प्रकार, खुले बाजार के संचालन में केंद्रीय बैंक के मौद्रिक नीति उपकरणों के बीच अद्वितीय लाभ हैं।

इसके अलावा, यह खुले बाजार में आयोजित किया जाता है, जहां लेनदेन की जानकारी खुली और पारदर्शी होती है और बाजार प्रतिभागी वास्तविक समय में केंद्रीय बैंक के संचालन को समझ सकते हैं, जिससे बाजार की पारदर्शिता और पूर्वानुमानशीलता बढ़ती है। यह पारदर्शिता बाजार प्रतिभागियों को केंद्रीय बैंक की मौद्रिक नीति के इरादों और अपेक्षित कार्यों को बेहतर ढंग से समझने में मदद कर सकती है ताकि वे अधिक प्रभावी ढंग से निवेश और व्यापार रणनीतियों को तैयार कर सकें, जो बाजार की स्थिरता और स्वस्थ विकास को बढ़ावा देता है।

साथ ही, खुले बाजार के व्यावसायिक संचालन के प्रभाव का दायरा वास्तव में बहुत व्यापक है। अंतरबैंक बाजार की ब्याज दर को प्रभावित करके, केंद्रीय बैंक अप्रत्यक्ष रूप से पूरी अर्थव्यवस्था की उधार दर और निवेश व्यवहार को प्रभावित कर सकता है। जब केंद्रीय बैंक बांड खरीदकर तरलता बढ़ाता है, तो अंतरबैंक बाजार की ब्याज दर गिर सकती है, जिससे बैंकों की उधार लेने की लागत कम हो सकती है और उधार गतिविधि और निवेश मांग को बढ़ावा मिल सकता है।

इसके विपरीत, जब केंद्रीय बैंक बांड बेचकर मौद्रिक नीति को सख्त करता है, तो अंतर-बैंक बाजार ब्याज दरें बढ़ सकती हैं, जिससे बैंकों की उधार लेने की लागत बढ़ सकती है और उधार देने और निवेश गतिविधि में कमी आ सकती है। इस प्रकार, बाजार ब्याज दरों को प्रभावित करके, खुले बाजार के संचालन का अर्थव्यवस्था के ऋण और निवेश के माहौल पर सीधा प्रभाव पड़ सकता है, जिससे आर्थिक गतिविधि और विकास पर गहरा असर पड़ता है।

हालांकि, इसमें कुछ कमियां भी हैं। सबसे पहले, इसके प्रभाव आमतौर पर तुरंत स्पष्ट नहीं होते हैं, लेकिन वास्तविक अर्थव्यवस्था तक पहुंचने में कुछ समय लगता है, जिसे ट्रांसमिशन लैग के रूप में जाना जाता है। ऐसा इसलिए है क्योंकि खुले बाजार के संचालन पहले बैंक की उधार और निवेश गतिविधियों को प्रभावित करने के लिए बाजार ब्याज दरों के प्रभाव के माध्यम से संचालित होते हैं, और उसके बाद ही बैंक की उधार और निवेश गतिविधियों के माध्यम से वास्तविक अर्थव्यवस्था की खपत, निवेश और उत्पादन व्यवहार को प्रभावित करते हैं।

इस संचरण प्रक्रिया में कई महीने या उससे भी ज़्यादा समय लग सकता है, क्योंकि अर्थव्यवस्था के विभिन्न क्षेत्रों को केंद्रीय बैंक की मौद्रिक नीति में बदलावों के अनुकूल होने और प्रतिक्रिया करने में समय लगता है। नतीजतन, केंद्रीय बैंकों को आमतौर पर आर्थिक आंकड़ों और बाज़ार में होने वाले बदलावों पर बारीकी से नज़र रखने और मौद्रिक नीति को समय पर समायोजित करने की ज़रूरत होती है ताकि यह सुनिश्चित हो सके कि इसका वांछित प्रभाव हो।

साथ ही, खुले बाजार के संचालन से कुछ आलोचनाएँ भी हो सकती हैं कि इस तरह के संचालन से बाजार में अत्यधिक हस्तक्षेप से बाजार में मुक्त प्रतिस्पर्धा कम हो सकती है और बाजार की कीमतों में विकृति आ सकती है, जिससे संसाधनों का आवंटन विकृत हो सकता है। कुछ आलोचकों को चिंता है कि वित्तीय परिसंपत्तियों की खरीद या बिक्री के माध्यम से बाजार की ब्याज दरों और मुद्रा आपूर्ति पर केंद्रीय बैंक का प्रभाव बाजार के स्व-नियामक तंत्र में हस्तक्षेप कर सकता है, जिसके परिणामस्वरूप बाजार आपूर्ति और मांग को प्रभावी ढंग से प्रतिबिंबित करने में विफल हो सकता है।

इसके अलावा, अत्यधिक लगातार या अनियमित खुले बाजार संचालन भी बाजार में अस्थिरता को बढ़ावा दे सकते हैं और निवेशकों की अनिश्चितता को बढ़ा सकते हैं, जिससे बाजार की स्थिरता और स्वस्थ विकास प्रभावित हो सकता है। इसलिए, केंद्रीय बैंकों को खुले बाजार संचालन करते समय सावधानी से इसके पक्ष और विपक्ष को तौलना चाहिए और बाजार पर प्रतिकूल प्रभाव को कम करने के लिए उचित उपाय करने चाहिए।

इसलिए, सटीक बाजार विश्लेषण और निर्णय केंद्रीय बैंक के खुले बाजार के व्यावसायिक संचालन के लिए महत्वपूर्ण हैं। यदि केंद्रीय बैंक की जानकारी गलत है या उसका निर्णय गलत है, तो इससे बाजार में अस्थिरता या यहां तक कि नियंत्रण से बाहर की स्थिति पैदा हो सकती है। इससे बाजार में घबराहट पैदा हो सकती है, जिससे निवेशकों का विश्वास कम हो सकता है, संपत्ति की कीमतों में तेज उतार-चढ़ाव हो सकता है और यहां तक कि वित्तीय संकट भी पैदा हो सकता है।

अंत में, परिचालन संबंधी त्रुटियाँ, अपेक्षाओं से परे बाजार की प्रतिक्रियाएँ, या परिचालन की अनुचित आवृत्ति वित्तीय बाजार में अस्थिरता और अवांछनीय परिणाम पैदा कर सकती है। उदाहरण के लिए, यदि केंद्रीय बैंक के संचालन बाजार की अपेक्षाओं के अनुरूप नहीं हैं, तो इससे निवेशकों के बीच बाजार के बारे में अनिश्चितता बढ़ सकती है, जिसके परिणामस्वरूप बाजार में अस्थिरता हो सकती है। इसके अलावा, यदि केंद्रीय बैंक अक्सर संचालन करता है या यदि संचालन का पैमाना बहुत बड़ा है, तो यह बाजार के सामान्य संचालन में बाधा उत्पन्न कर सकता है या बाजार की विफलता को भी ट्रिगर कर सकता है।

संक्षेप में, मौद्रिक नीति उपकरण के रूप में खुले बाजार के व्यापार संचालन में लचीले संचालन और बाजार पारदर्शिता के फायदे हैं, लेकिन इसमें चालन में देरी, बाजार में हस्तक्षेप, सूचना विषमता और संभावित जोखिमों के नुकसान भी हैं। इसलिए, केंद्रीय बैंक को खुले बाजार के संचालन का संचालन करते समय बाजार की प्रतिक्रिया पर सावधानीपूर्वक विचार करने और संभावित जोखिमों को कम करने के लिए उचित उपाय करने की आवश्यकता है।

खुले बाजार परिचालन की भूमिका और उनकी विशेषताएं

| भूमिका

|

विशेषताएँ

|

| मुद्रा आपूर्ति का विनियमन

|

परिचालन लचीलापन

|

| बाज़ार की ब्याज दरों पर प्रभाव

|

पारदर्शी बाजार जानकारी

|

| वित्तीय स्थिरता बनाए रखना

|

उच्च बाजार तरलता

|

| आर्थिक विकास को प्रोत्साहित करें।

|

कम निष्पादन लागत

|

| मुद्रास्फीति पर नियंत्रण

|

बाज़ार में होने वाले परिवर्तनों पर त्वरित प्रतिक्रिया

|

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य से है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह अनुशंसा नहीं करती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

खुले बाजार परिचालन का क्या अर्थ है?

खुले बाजार परिचालन का क्या अर्थ है? खुले बाजार परिचालन का उद्देश्य

खुले बाजार परिचालन का उद्देश्य