No mercado financeiro, mais ou menos dinheiro pode causar uma série de problemas, assim como na natureza, muita chuva causará inundações e pouca chuva causará secas. Portanto, para evitar estes problemas, é necessário construir uma ferramenta como um reservatório para regular o fluxo de fundos para garantir a estabilidade do mercado financeiro e o desenvolvimento saudável da economia. E isto são operações de mercado aberto, tal como um reservatório que armazena água na época das chuvas e liberta-a na época da seca, para garantir que o mercado financeiro não inunda ou seca. Reconheçamos agora o papel das operações de mercado aberto e as suas características.

O que significa operação de mercado aberto?

O que significa operação de mercado aberto?

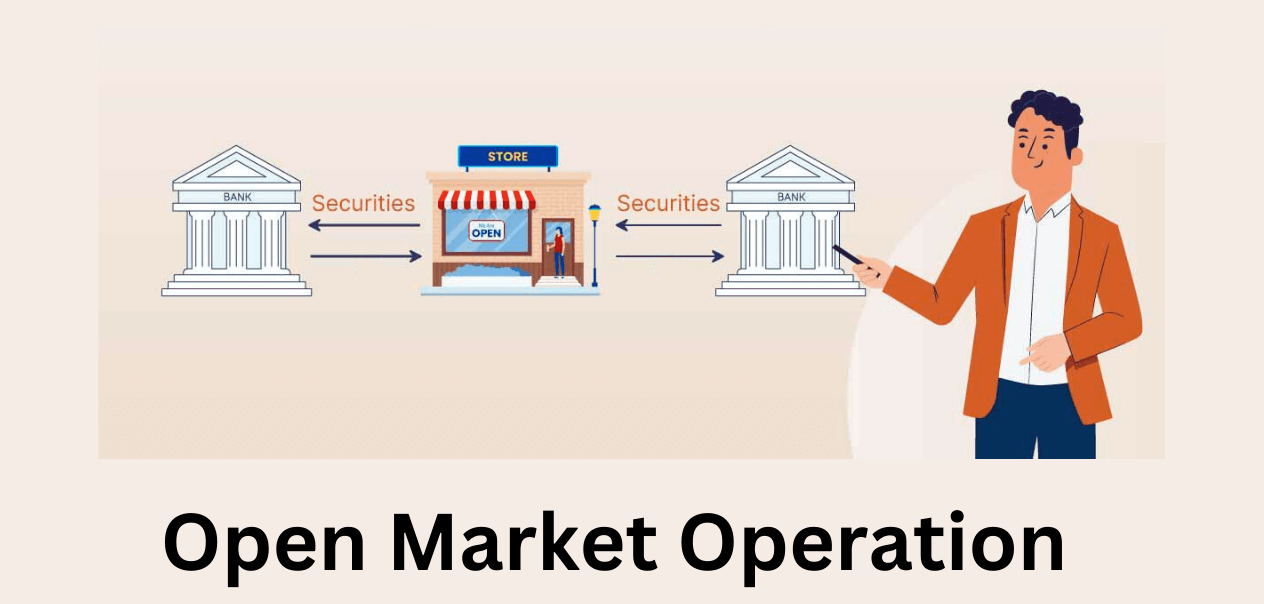

Também é chamada de Operações de Mercado Aberto (OMO, abreviadamente). Refere-se à operação dos bancos centrais (por exemplo, a Reserva Federal, o Banco Popular da China, etc.) para regular a oferta monetária e as taxas de juro do mercado através da compra ou venda de instrumentos financeiros, como títulos do governo.

Este sistema teve origem na década de 1950, com os Estados Unidos como representantes dos países desenvolvidos na Europa, e os Estados Unidos começaram a utilizar operações de mercado aberto para regulação e controlo macroeconómico. Nos Estados Unidos, as operações de mercado aberto são utilizadas para regular o nível de oferta monetária e as taxas de juro para atingir o objectivo de estabilizar o crescimento económico e controlar a inflação.

Na China, a história das operações de mercado aberto é relativamente curta. Desde Abril de 1996, quando a China reabriu a negociação de obrigações governamentais, foram gradualmente introduzidas operações de mercado aberto para implementar a política monetária. Ao comprar e vender obrigações governamentais e outros títulos, o banco central da China regula a liquidez do mercado e a oferta monetária, a fim de influenciar as taxas de juro do mercado monetário e o ambiente económico geral.

O mercado aberto é um mercado financeiro aberto e transparente onde títulos negociáveis, como títulos governamentais, podem ser negociados livremente e onde as informações sobre transações são exibidas publicamente, garantindo justiça e transparência no mercado. Através de operações de mercado aberto, o banco central pode regular de forma flexível a liquidez e a oferta monetária no mercado, afectando assim as taxas de juro do mercado monetário e o ambiente económico geral. Também ajuda o banco central a responder de forma mais eficaz às flutuações do ciclo económico e a manter a estabilidade financeira e o crescimento económico.

Por exemplo, quando o banco central pretende restringir a oferta monetária, aumentar as taxas de juro do mercado ou conter a inflação, reduzirá a liquidez no mercado através da venda de instrumentos financeiros, tais como obrigações governamentais, aumentando assim as taxas de juro do mercado e reduzindo a oferta de moeda. fundos. Pelo contrário, quando o banco central tenta estimular o crescimento económico, promover o emprego ou lidar com a recessão, aumentará a liquidez no mercado através da compra de instrumentos financeiros, tais como obrigações governamentais, reduzindo assim a taxa de juro do mercado e aumentando a oferta de fundos. .

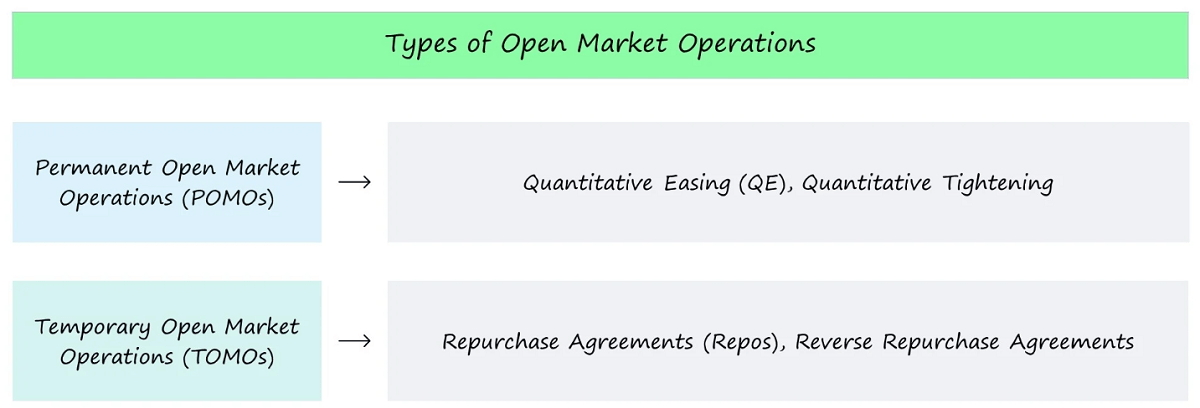

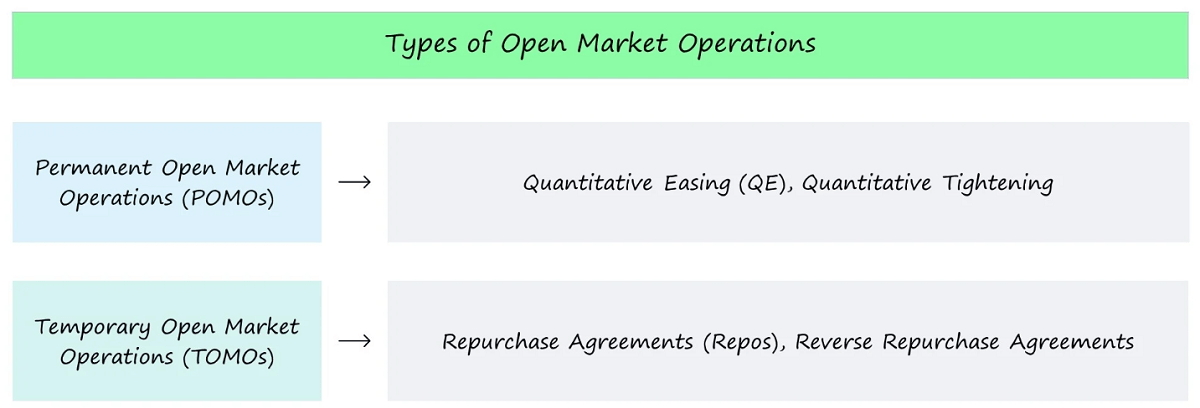

As operações de mercado aberto são instrumentos de política monetária nos quais o banco central compra ou vende títulos negociáveis no mercado aberto para regular a oferta monetária e a liquidez do mercado. Esta ferramenta inclui recompra positiva, recompra reversa, títulos do banco central (notas do banco central), ferramentas de ajuste de liquidez de curto prazo (SLOs) e swaps de notas do banco central (CBS).

Uma recompra positiva é a venda de títulos negociáveis pelo banco central a um negociante primário, que recompra em uma data futura específica, geralmente com vencimentos de 7, 14, 28 e 91 dias. Tais transacções permitem ao banco central repatriar temporariamente a liquidez, regular a oferta de moeda no mercado e influenciar o nível de liquidez e as taxas de juro no mercado monetário. As suas opções de maturidade flexíveis permitem ao banco central ajustar a transação repo de acordo com as suas necessidades políticas para atingir os seus objetivos de política monetária.

Uma recompra reversa é uma transação na qual o banco central compra títulos negociáveis de corretores primários e os vende de volta aos corretores primários em uma data específica no futuro, geralmente com vencimento de 7 dias, 14 dias, 28 dias e 91 dias. Esta operação permite ao banco central injectar liquidez no mercado, regular a oferta monetária e influenciar o nível de liquidez e as taxas de juro no mercado monetário, a fim de atingir os seus objectivos de política monetária. A flexibilidade do seu vencimento permite ao banco central ajustar as operações compromissadas reversas às mudanças do mercado, conforme necessário.

As letras do banco central são instrumentos de dívida emitidos aos bancos comerciais para regular as suas reservas excedentárias, geralmente com vencimentos que variam de três meses a três anos. Estas notas são emitidas para influenciar o nível das reservas dos bancos comerciais, regulando assim a oferta monetária e a liquidez, e para ter um impacto nas taxas de juro do mercado monetário, a fim de atingir os objectivos da política monetária definidos pelo banco central.

As ferramentas de ajuste de liquidez de curto prazo (SLOs) são ferramentas utilizadas em caso de flutuações temporárias de liquidez no sistema bancário, com vencimentos mais curtos do que as operações compromissadas, geralmente variando de dois a seis dias. Através da utilização de SLO, o banco central pode regular de forma flexível a liquidez de curto prazo do sistema bancário para responder a necessidades ou flutuações temporárias de financiamento e manter a estabilidade do mercado financeiro.

O instrumento Central Bank Bill Swap (CBS) permite que os negociantes comerciais primários do mercado aberto utilizem as suas participações em obrigações perpétuas elegíveis emitidas por bancos para trocar por letras do banco central do banco central para aliviar as restrições de capital dos bancos comerciais. Desta forma, os bancos comerciais podem obter títulos do banco central através da troca de obrigações perpétuas com o banco central, aumentando assim a sua liquidez nos activos do banco central, ajudando-os a lidar melhor com os requisitos de capital e a manter o funcionamento estável do sistema financeiro.

No geral, as operações de mercado aberto desempenham um papel importante na política monetária moderna. Baseando-se num ambiente de mercado aberto e transparente, proporcionam aos bancos centrais ferramentas poderosas para gerir a oferta monetária e o nível das taxas de juro, a fim de promover um crescimento económico sólido.

Objetivo das operações de mercado aberto

Objetivo das operações de mercado aberto

Ao comprar e vender obrigações governamentais ou outros títulos negociáveis, o banco central pode regular a oferta monetária e a liquidez no mercado, influenciando assim as taxas de juro do mercado e a actividade económica para atingir os objectivos da política monetária. Estes objectivos podem incluir a regulação da oferta monetária, o alisamento do nível das taxas de juro, a manutenção da estabilidade financeira, a melhoria dos preços dos activos, etc., com o objectivo final de manter uma economia estável e saudável.

É importante compreender que as operações de mercado aberto terão um impacto directo na base monetária. Isto porque o banco central conduzirá operações de mercado aberto através da compra ou venda de obrigações governamentais e outros activos financeiros, o que afectará o comportamento de depósitos e empréstimos dos bancos e, assim, afectará o fluxo de fundos e actividades económicas de todo o sistema económico.

Por exemplo, a compra de títulos injeta dinheiro no mercado, aumentando a base monetária, enquanto a venda de títulos recupera dinheiro do mercado, reduzindo a base monetária. Este processo ajuda o banco central a atingir os seus objectivos de política monetária, tais como controlar a inflação ou estimular o crescimento económico.

Além disso, as operações de mercado aberto podem afectar o nível das taxas de juro no mercado, alterando o preço das obrigações no mercado e, portanto, o nível das taxas de juro no mercado. Isso ocorre porque a compra de títulos aumenta o preço dos títulos, o que reduz o seu rendimento (taxa de juros). Este efeito pode propagar-se a outras taxas de juro porque as taxas das obrigações geralmente têm um efeito sobre outras taxas de mercado.

Quando a liquidez no mercado é desviada para excesso ou insuficiência, o banco central pode ajustá-la através de operações de mercado aberto. Isto porque, ao comprar ou vender activos financeiros, como obrigações governamentais, o banco central pode injectar ou absorver liquidez no mercado para satisfazer a procura de fundos no mercado ou para ajustar a oferta de fundos, a fim de manter o funcionamento estável do mercado. mercado monetário.

O banco central pode utilizar operações comerciais de mercado aberto para responder às mudanças no ciclo económico e às flutuações no mercado financeiro. Por exemplo, em tempos de recessão, o banco central pode aumentar a liquidez para estimular a actividade económica e promover o crédito e o investimento. E em tempos de riscos inflacionistas crescentes, o banco central pode conter as pressões inflacionistas apertando a política monetária e reduzindo a liquidez no mercado. Desta forma, o banco central pode ajustar a liquidez no mercado para evitar a volatilidade excessiva no mercado financeiro e manter a estabilidade financeira e o crescimento económico.

Ao comprar ou vender activos financeiros, o banco central pode influenciar os preços dos activos e, assim, promover o desenvolvimento saudável do mercado, evitando ao mesmo tempo o surgimento de uma bolha nos preços dos activos inadimplentes. Ao adquirir activos financeiros, os bancos centrais podem fornecer apoio adicional à liquidez, promover o funcionamento saudável do mercado e proporcionar estabilidade em caso de tensão no mercado.

Por outro lado, ao vender activos financeiros, os bancos centrais podem reduzir a liquidez excessiva no mercado, evitar bolhas despropositadas nos preços dos activos e ajudar a devolver o mercado a um nível razoável. Tais operações ajudam a manter a estabilidade do mercado financeiro e a evitar a exposição excessiva ao risco para apoiar o crescimento económico sustentável.

Compreender o propósito da adopção por um banco central de uma determinada operação de mercado aberto pode ajudar-nos a prever com mais precisão a direcção futura da política monetária e, assim, planear melhor estratégias de investimento para indivíduos e instituições. Ao mesmo tempo, para os bancos centrais, compreender o propósito das operações de mercado aberto também pode ajudá-los a atingir os seus objectivos de política monetária de forma mais eficaz e a manter a estabilidade do mercado financeiro e o desenvolvimento saudável da economia.

Vantagens e desvantagens das operações de mercado aberto

Ao regular a oferta monetária e a liquidez no mercado e influenciar as taxas de juro do mercado e as actividades económicas, as operações de mercado aberto podem concretizar os objectivos da política monetária. No entanto, como instrumento central da política monetária do banco central, apresenta certas vantagens, mas também apresenta desvantagens.

A sua vantagem é a sua elevada flexibilidade operacional, que permite ao banco central ajustar rapidamente a quantidade e a frequência da compra e venda de títulos do governo de acordo com as condições económicas e os objectivos políticos. Esta flexibilidade permite ao banco central responder atempadamente às mudanças na economia e às flutuações do mercado e tomar as medidas de política monetária necessárias. Ao ajustar de forma flexível a quantidade e a frequência da compra e venda de obrigações governamentais, o banco central pode gerir eficazmente a oferta monetária, estabilizar o mercado financeiro e alcançar os objectivos da política monetária, tais como controlar a inflação ou promover o crescimento económico.

Em comparação com outros instrumentos de política monetária, as operações de mercado aberto são relativamente fáceis de operar, têm custos de execução mais baixos e podem responder rapidamente a mudanças e choques de mercado. O elevado grau de liquidez e transparência das suas transacções no mercado financeiro permite ao banco central ajustar o nível de liquidez e as taxas de juro no mercado de forma mais flexível, a fim de atingir os seus objectivos de política monetária. Em contraste, outros instrumentos de política monetária podem ser mais complicados de implementar e os seus efeitos podem ficar para trás. Assim, as operações de mercado aberto apresentam vantagens únicas entre as ferramentas de política monetária do banco central.

Além disso, é realizado no mercado aberto, onde as informações das transações são abertas e transparentes e os participantes do mercado podem compreender as operações do banco central em tempo real, aumentando a transparência e a previsibilidade do mercado. Esta transparência pode ajudar os participantes no mercado a compreender melhor as intenções de política monetária e as ações esperadas do banco central, para que possam formular de forma mais eficaz estratégias de investimento e negociação, o que promove a estabilidade e o desenvolvimento saudável do mercado.

Ao mesmo tempo, o âmbito de influência das operações comerciais no mercado aberto é de facto muito vasto. Ao influenciar a taxa de juro do mercado interbancário, o banco central pode afectar indirectamente a taxa de empréstimo e o comportamento de investimento de toda a economia. Quando o banco central aumenta a liquidez através da compra de obrigações, a taxa de juro do mercado interbancário pode cair, reduzindo assim os custos de financiamento dos bancos e estimulando a actividade de crédito e a procura de investimento.

Inversamente, quando o banco central aperta a política monetária através da venda de obrigações, as taxas de juro do mercado interbancário podem subir, levando a um aumento dos custos de financiamento dos bancos e atenuando a actividade de crédito e de investimento. Assim, ao afectar as taxas de juro do mercado, as operações de mercado aberto podem ter um impacto directo no ambiente de crédito e de investimento da economia como um todo, tendo assim um efeito profundo na actividade económica e no crescimento.

No entanto, não é isento de desvantagens. Em primeiro lugar, os seus efeitos geralmente não são imediatamente aparentes, mas levam algum tempo a serem transmitidos à economia real, um atraso conhecido como atraso de transmissão. Isto acontece porque as operações de mercado aberto funcionam primeiro através do impacto das taxas de juro de mercado para afectar as actividades de crédito e de investimento do banco, e depois apenas através das actividades de crédito e de investimento do banco para afectar o comportamento de consumo, investimento e produção da economia real.

Este processo de transmissão pode demorar vários meses ou até mais, uma vez que leva tempo para que vários sectores da economia se adaptem e reajam às mudanças na política monetária do banco central. Como resultado, os bancos centrais geralmente precisam de acompanhar de perto os dados económicos e as alterações do mercado e ajustar a política monetária em tempo útil para garantir que esta tenha o impacto desejado.

Ao mesmo tempo, as operações de mercado aberto podem dar origem a algumas críticas de que a intervenção excessiva no mercado através de tais operações pode prejudicar a livre concorrência no mercado e levar à distorção dos preços de mercado, distorcendo assim a atribuição de recursos. Alguns críticos estão preocupados com o facto de a influência do banco central nas taxas de juro do mercado e na oferta monetária através da compra ou venda de activos financeiros poder interferir com o mecanismo de auto-regulação do mercado, fazendo com que o mercado não consiga reflectir eficazmente a oferta e a procura.

Além disso, operações de mercado aberto excessivamente frequentes ou erráticas também podem desencadear volatilidade no mercado e aumentar a incerteza dos investidores, afetando assim a estabilidade e o desenvolvimento saudável do mercado. Por conseguinte, os bancos centrais precisam de pesar cuidadosamente os prós e os contras quando conduzem operações de mercado aberto e tomar medidas adequadas para minimizar o impacto adverso no mercado.

Portanto, uma análise e julgamento precisos do mercado são cruciais para as operações comerciais do banco central no mercado aberto. Se as informações do banco central forem imprecisas ou o seu julgamento estiver errado, isso poderá levar a uma situação instável ou mesmo fora de controle no mercado. Isto pode desencadear pânico no mercado, levando a um declínio na confiança dos investidores, flutuações acentuadas nos preços dos activos e até mesmo uma crise financeira.

Finalmente, erros operacionais, reações do mercado além das expectativas ou frequência inadequada de operações podem levar à volatilidade do mercado financeiro e a consequências indesejáveis. Por exemplo, se as operações do banco central não estiverem em linha com as expectativas do mercado, isto pode levar a um aumento da incerteza entre os investidores sobre o mercado, o que por sua vez pode levar à volatilidade do mercado. Além disso, se o banco central realizar operações com frequência ou se a escala das operações for demasiado grande, poderá interferir com o funcionamento normal do mercado ou mesmo provocar falhas no mercado.

Em suma, a operação comercial de mercado aberto como ferramenta de política monetária tem as vantagens da operação flexível e da transparência do mercado, mas também tem as desvantagens do atraso de condução, da intervenção no mercado, da assimetria de informação e dos riscos potenciais. Por conseguinte, o banco central precisa de considerar cuidadosamente a reacção do mercado ao conduzir operações de mercado aberto e tomar medidas apropriadas para reduzir riscos potenciais.

O papel das operações de mercado aberto e suas características

| Papel |

Características |

| Regulando a oferta monetária |

Flexibilidade operacional |

| Influenciar as taxas de juros do mercado |

Informações de mercado transparentes |

| Manter a estabilidade financeira |

Alta liquidez de mercado |

| Estimular o crescimento económico. |

Baixos custos de execução |

| Controlar a inflação |

Resposta rápida às mudanças do mercado |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O que significa operação de mercado aberto?

O que significa operação de mercado aberto? Objetivo das operações de mercado aberto

Objetivo das operações de mercado aberto