Para os investidores, o balanço financeiro divulgado anualmente por uma empresa é uma fonte de informação crucial. Isto porque não só constitui a base do desenvolvimento sólido da empresa, mas também fornece aos investidores pistas importantes para obterem informações sobre a solidez da empresa. E entre eles, existem alguns índices mais importantes que são indicadores que requerem atenção especial porque podem ajudar os investidores a compreender o significado por trás dos dados financeiros. O índice de rotatividade de contas a receber, por exemplo, revela a flexibilidade e robustez operacional de uma empresa. Agora, vamos dar uma boa olhada na flutuação e aplicação do índice de rotatividade de contas a receber para analisá-lo.

Qual é o índice de rotatividade de contas a receber?

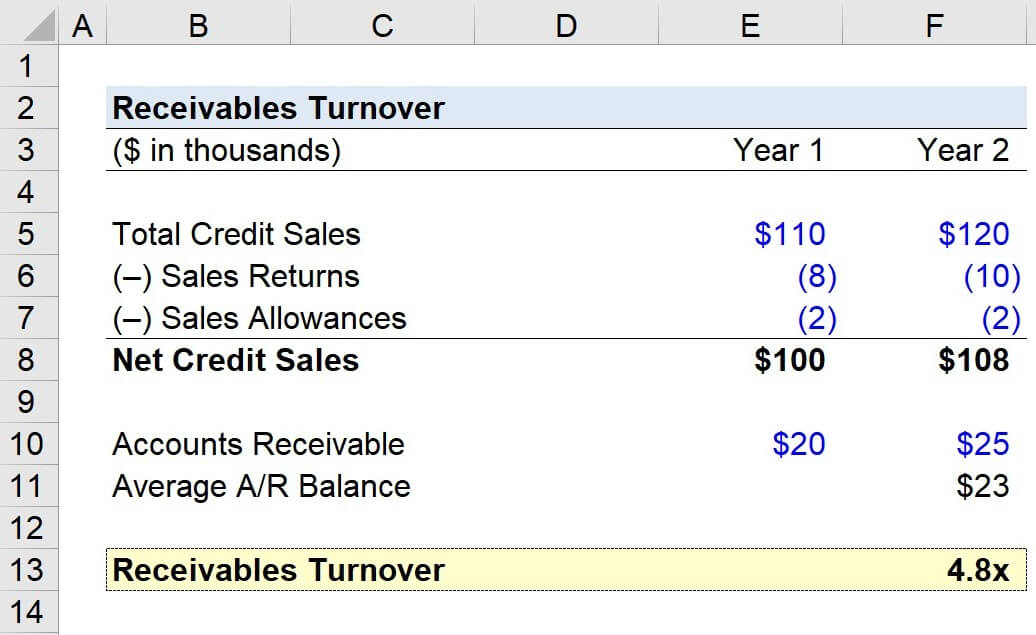

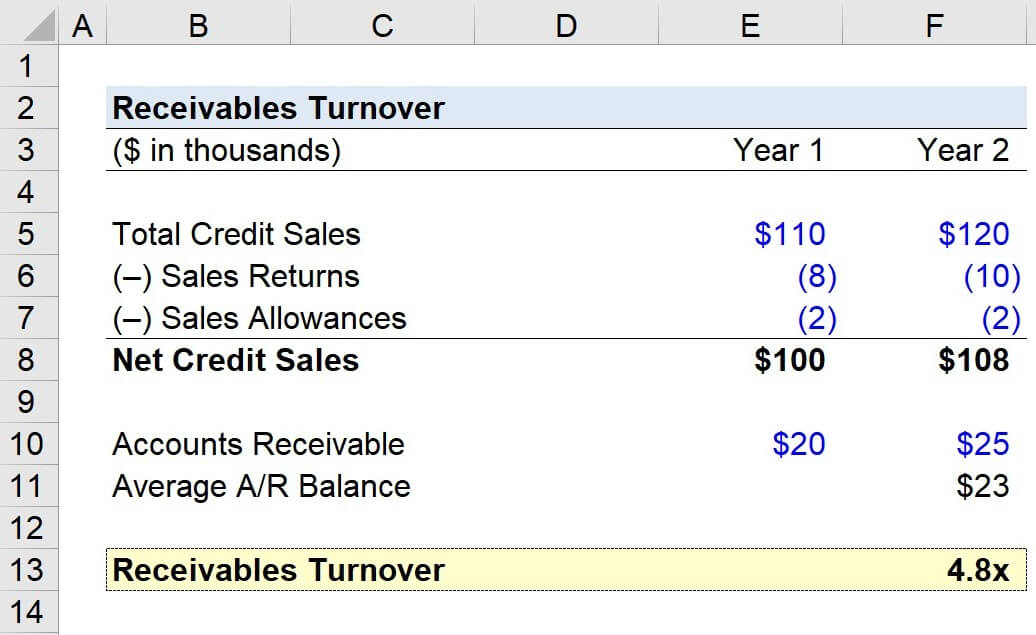

Indica o número de vezes que as contas a receber são cobradas durante um período contábil. É utilizado para medir a taxa de giro do contas a receber de uma empresa, ou seja, a taxa de cobrança do contas a receber. É a relação entre a receita líquida de vendas a crédito de uma empresa e seu saldo médio de contas a receber durante um determinado período de tempo e pode ser usado para avaliar a eficiência de uma empresa na cobrança de dinheiro que lhe é devido, bem como sua capacidade de gerenciar seu fluxo de caixa.

É calculado dividindo o contas a receber médio pelas vendas a prazo e multiplicando por 365 dias. A receita líquida de vendas é o valor líquido da receita gerada por uma empresa com a venda de mercadorias ou a prestação de serviços durante um período específico de tempo, após dedução de descontos, devoluções e concessões de vendas. Já o saldo médio do contas a receber é o valor obtido somando o contas a receber no início do período com as contas a receber no final do período e dividindo por dois.

Por exemplo, se o total de vendas a crédito de uma empresa em um ano for de $ 1 milhão e suas contas a receber no início e no final do ano forem de $ 300.000 e $ 100.000. respectivamente, o contas a receber médio da empresa é ($ 300.000 + $ 100.000)/2 = $ 200.000. O índice de giro de contas a receber é 200.000 dividido por 1.000.000 e multiplicado por 365 dias, resultando em 73 dias.

Uma elevada taxa de rotatividade reflete a boa eficiência de cobrança e liquidez do negócio, o que contribui para a flexibilidade e eficiência do fluxo de caixa. Pelo contrário, um baixo rácio de rotação pode implicar que uma empresa enfrenta dificuldades de liquidez e necessita de mais tempo para cobrar as suas contas a receber, o que pode levar a restrições de capital e perturbar as atividades comerciais quotidianas.

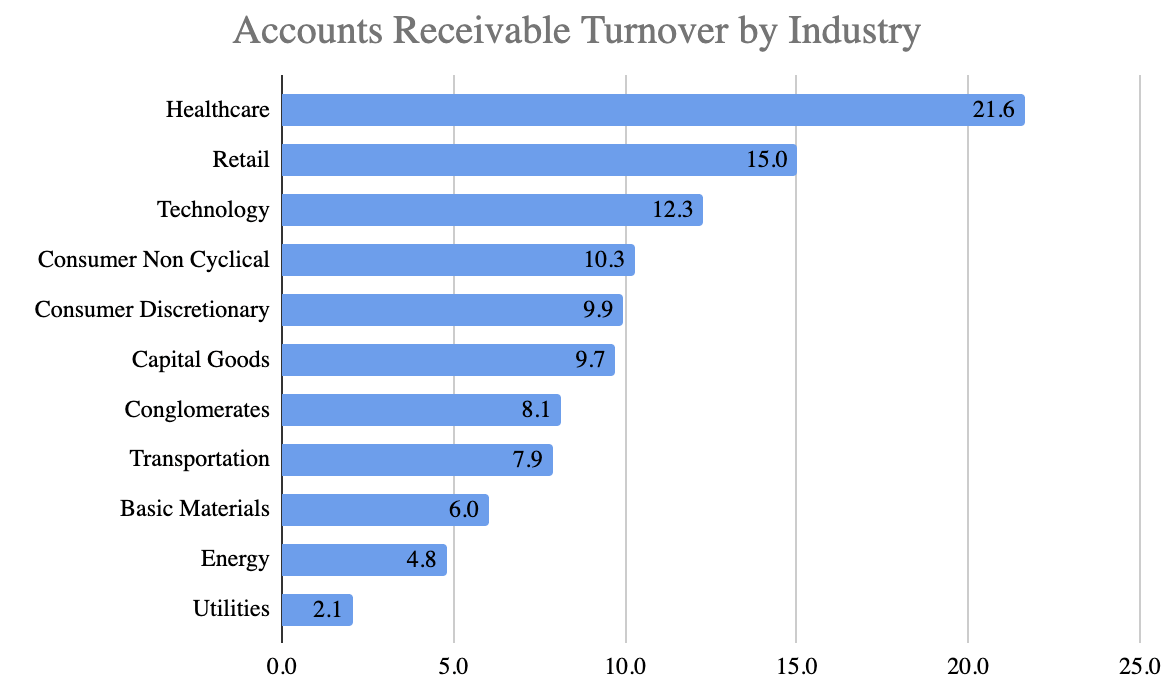

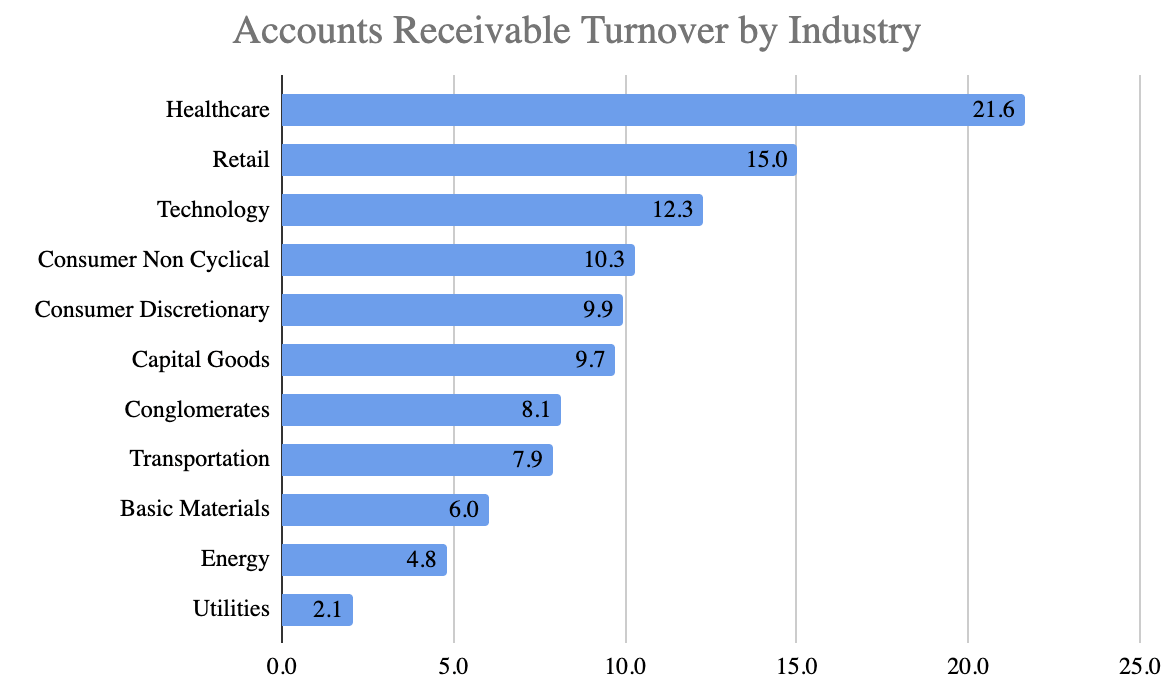

Obviamente, é importante observar que existem diferentes referências para o giro de contas a receber para diferentes setores. Portanto, ao aplicá-lo, deve-se ter o cuidado de compará-lo dentro do mesmo setor. Por exemplo, a taxa de rotatividade no setor retalhista é geralmente mais elevada porque as vendas são geralmente em dinheiro ou a crédito de curto prazo, enquanto na indústria transformadora pode ser mais baixa devido ao ciclo mais longo de produção e vendas do produto.

Suponha que a taxa média de rotatividade de emissões de contas a receber para uma empresa de manufatura seja de 6 vezes por ano, enquanto a taxa de rotatividade real da empresa seja de 8 vezes por ano. Isto indica que a empresa teve um bom desempenho na gestão de cobrança e é capaz de cobrar as suas contas a receber mais rapidamente, o que pode reflectir a sua gestão eficiente do relacionamento com o cliente e medidas de cobrança.

Se o volume de negócios de contas a receber de uma empresa for apenas quatro vezes por ano, o que é inferior à média da indústria, isto pode justificar uma revisão da sua política de crédito e gestão de clientes. Uma taxa de rotatividade tão baixa pode ser indicativa de atrasos nos pagamentos por parte dos clientes ou de outros problemas potenciais, tais como capacidade de pagamento insuficiente dos clientes ou má gestão do relacionamento com os clientes.

O giro do contas a receber é um importante indicador de eficiência gerencial e operacional das organizações. Uma alta taxa de rotatividade significa que as contas a receber podem ser convertidas em dinheiro rapidamente, o que ajuda a manter a flexibilidade e a eficiência do fluxo de capital e reflete uma boa reputação do cliente. Um baixo índice de rotatividade pode implicar dificuldade de liquidez e afetar as operações diárias. Portanto, as empresas costumam melhorar a sua taxa de rotatividade e manter a sua saúde financeira através da otimização das políticas de crédito, do fortalecimento da gestão do relacionamento com os clientes e da implementação de medidas de cobrança.

Já para os investidores, o índice de rotatividade de contas a receber é um indicador importante para avaliar a eficiência operacional e a saúde financeira de um empreendimento. Uma alta taxa de rotatividade reflete a boa gestão de cobrança e liquidez de uma empresa, o que ajuda a manter um fluxo de caixa sólido e melhorar a lucratividade. Pelo contrário, um baixo rácio de rotação pode implicar que uma empresa enfrenta dificuldades de liquidez, o que pode afectar as actividades empresariais quotidianas. Os investidores podem analisar o índice de rotatividade para compreender melhor a condição financeira e a eficiência operacional de uma empresa e tomar decisões de investimento adequadas.

O que indicam os índices altos e baixos de rotatividade de contas a receber?

O que indicam os índices altos e baixos de rotatividade de contas a receber?

Tanto as taxas de rotatividade elevadas como as baixas podem implicar que existem alguns problemas na empresa, e os investidores precisam de identificar com precisão as razões para a taxa de rotatividade anormal e tomar decisões de investimento com base numa consideração abrangente dos factores ambientais internos e externos da empresa. Através de uma compreensão profunda da situação financeira, do modelo de negócios e do ambiente da indústria de uma empresa, os investidores podem avaliar de forma mais abrangente os riscos potenciais e o potencial de crescimento de uma empresa e, assim, fazer uma escolha sábia de investimento.

Em geral, o giro excessivo de contas a receber pode ser influenciado por fatores sazonais, especialmente em determinados setores. No entanto, se estiver para além do intervalo normal de flutuações sazonais, podem existir outros problemas subjacentes, tais como estratégias de vendas deficientes, falta de gestão de fundos ou problemas de relacionamento com os clientes, todos os quais podem ter um impacto na saúde a longo prazo dos clientes. o negócio.

Também pode significar que a empresa está a adotar políticas de cobrança extremas, como forçar os clientes a pagar imediatamente ou recorrer a táticas de cobrança excessivamente agressivas. Isso pode levar à insatisfação do cliente ou até mesmo ao desgaste, o que pode afetar o relacionamento de longo prazo com o cliente e a reputação da empresa. Neste caso, embora a taxa de rotatividade possa aumentar, a empresa pode estar exposta a um maior risco de crédito e ao risco de rotatividade de clientes, o que por sua vez pode afectar a sua estabilidade operacional a longo prazo e o seu desenvolvimento sustentável.

A rotatividade excessiva também pode ser resultado de práticas inadequadas da equipe de vendas para atingir metas de desempenho, como descontos excessivos ou extensão do período de faturamento para capturar vendas maiores. Embora tais práticas possam aumentar a taxa de rotatividade, podem levar a uma tensão na cadeia de capital, a um declínio nos lucros ou mesmo ao risco de dívidas incobráveis.

Também pode ser o resultado de uma fraca rotação de capital, uma vez que as empresas necessitam urgentemente de fluxo de caixa para satisfazer as suas necessidades diárias de capital operacional e, portanto, adoptam vários meios para cobrar as suas contas a receber o mais rapidamente possível. Embora esta prática possa melhorar a taxa de rotatividade, também pode levar à deterioração das relações com os clientes e à perda de clientes, o que por sua vez pode afectar o desenvolvimento da empresa a longo prazo.

A falha de uma empresa em avaliar adequadamente o risco de crédito dos seus clientes poderá talvez resultar numa grande acumulação de contas a receber. Para reduzir o atraso, as empresas podem adotar medidas de cobrança excessivamente agressivas, tais como cobrança frequente ou táticas de cobrança severas, o que pode afetar o relacionamento com os clientes e levar à rotatividade de clientes. Isto pode aumentar a velocidade de cobrança de contas a receber no curto prazo, mas pode prejudicar a reputação da empresa, aumentar o risco de dívidas incobráveis e ter um impacto negativo no desenvolvimento a longo prazo.

Quando o mercado é demasiado competitivo, a pressão pode forçar as empresas a recorrer a meios não convencionais para facilitar as transacções, tais como oferecer condições de pagamento extremas ou descontos excessivos, a fim de atrair clientes e manter a quota de mercado. Tal comportamento pode resultar num volume de negócios de contas a receber invulgarmente elevado, uma vez que a empresa toma medidas excessivamente agressivas para cobrar pagamentos rapidamente. Porém, neste caso, o negócio pode sacrificar a rentabilidade ou enfrentar riscos maiores, pois descontos excessivos podem afetar a rentabilidade e a saúde financeira do negócio.

Um baixo índice de rotatividade de contas a receber, por outro lado, significa que uma empresa se esforça para cobrar contas de vendas e convertê-las em dinheiro em tempo hábil, o que pode levar à iliquidez e afetar as operações diárias e o crescimento do negócio. . A empresa pode estar sob pressão para pagar fornecedores, salários de funcionários e outras despesas operacionais e pode até não ser capaz de investir em projetos de desenvolvimento ou responder a necessidades inesperadas de capital em tempo hábil.

Se houver problemas de crédito na base de clientes da empresa, como atrasos no pagamento ou incapacidade de alguns clientes de pagar suas contas, isso pode dificultar para a empresa cobrar contas de vendas em tempo hábil. Esta situação levará a um atraso nas contas a receber, aumentando o risco de dívidas incobráveis e afectando o fluxo de caixa e a rotação de capital da empresa.

E quando a estratégia de vendas de uma empresa é demasiado conservadora ou inadequada, como estabelecer preços demasiado elevados, ter condições de pagamento demasiado rigorosas ou ter um processo de vendas deficiente, também pode afectar a vontade de compra dos clientes, levando a um declínio nas vendas, o que por sua vez, reduz a taxa de rotatividade das contas a receber.

Se uma empresa tiver uma grande carteira de estoques, isso fará com que os produtos não possam ser vendidos em tempo hábil, o que atrasa a cobrança dos pagamentos e, por sua vez, reduz a taxa de rotatividade das contas a receber. Uma acumulação de inventário a longo prazo não só aumenta o custo de utilização do capital, mas também pode levar à obsolescência do produto, à degradação da qualidade e a outros problemas, que por sua vez afectam a rentabilidade e a competitividade da empresa.

E quando as medidas de cobrança da empresa não estão em vigor ou a equipa de cobrança não está a ter um bom desempenho, isso levará à inadimplência a longo prazo das contas a receber, reduzindo assim a taxa de rotatividade das contas a receber. Esta situação afectará o fluxo de caixa da empresa e aumentará a dificuldade de rotação do capital, o que por sua vez afectará o funcionamento diário e o desenvolvimento da empresa.

Existe também o facto de que, num ambiente de mercado competitivo, onde os clientes têm mais opções, podem considerar o momento do pagamento com mais cuidado ou optar por recorrer aos concorrentes para obter melhores condições comerciais. Neste caso, as empresas podem sofrer mais atrasos nos pagamentos, levando a uma menor rotação de contas a receber.

Fatores como a falta de procura no mercado e o declínio da confiança dos consumidores também podem levar a vendas fracas e a um enfraquecimento da vontade de comprar dos clientes, prolongando assim o ciclo de cobrança de contas a receber e diminuindo a taxa de rotatividade de contas a receber. Nestas circunstâncias, as empresas podem enfrentar dificuldades na rotação do capital, afectando as suas operações diárias e o seu desenvolvimento.

Os investidores precisam prestar atenção a um índice preciso de rotatividade de contas a receber, pois isso pode refletir problemas nos ambientes internos e externos do negócio. Uma baixa taxa de rotatividade pode resultar de desafios de gestão, concorrência de mercado ou crédito ao cliente, enquanto uma taxa de rotatividade elevada pode sugerir que uma empresa está a adotar estratégias inadequadas para obter lucros a curto prazo. Por conseguinte, os investidores precisam de combinar vários factores para avaliar de forma abrangente a situação global de uma empresa e tomar decisões de investimento racionais.

Como analisar o índice de rotatividade de contas a receber

Como analisar o índice de rotatividade de contas a receber

A análise cuidadosa do rácio de rotação de contas a receber pode proporcionar aos investidores uma melhor compreensão da situação empresarial, para que possam tomar decisões de investimento mais informadas. Conforme mostrado acima, índices de rotatividade muito altos e muito baixos podem refletir alguns dos problemas da empresa. E observar a tendência dos dados históricos pode ajudar os investidores a avaliar melhor o desempenho e as tendências dos negócios de uma empresa.

Por exemplo, se o índice de rotatividade apresenta uma tendência ascendente, significa que a eficiência da gestão de contas a receber da empresa melhorou e os clientes estão pagando mais prontamente, o que geralmente é um sinal positivo. Pelo contrário, se o rácio de volume de negócios apresentar uma tendência descendente, pode indicar que a eficiência de cobrança da empresa foi reduzida e os ciclos de pagamento dos clientes foram alongados, o que pode afectar negativamente os fluxos financeiros da empresa.

Supondo que o índice de rotatividade de contas a receber de uma empresa de manufatura aumente de quatro para seis vezes por ano, uma combinação de fatores pode estar por trás disso. Em primeiro lugar, a empresa pode ter acelerado o seu volume de negócios de contas a receber ajustando a sua política de crédito e restringindo as suas condições de pagamento para induzir os clientes a pagar mais rapidamente. Em segundo lugar, ao optimizar o processo de cobrança e aumentar a eficiência da cobrança, as empresas podem ter melhorado a eficiência da cobrança de contas a receber, aumentando ainda mais a taxa de rotatividade.

Adicionalmente, a melhoria do enquadramento económico poderá ter contribuído para a melhoria da situação financeira dos clientes e para a sua maior capacidade de efetuar pagamentos pontuais, o que contribuiu ainda mais para a melhoria da taxa de rotatividade. Tendo em conta estes factores, uma empresa pode optimizar ainda mais a sua gestão de contas a receber e tomar medidas mais eficazes para melhorar a sua saúde financeira e eficiência operacional.

E se a taxa de rotatividade de contas a receber de uma empresa cair de seis vezes por ano para quatro vezes por ano, isso pode reflectir uma variedade de questões subjacentes. Em primeiro lugar, o prolongamento dos ciclos de pagamento dos clientes, de uma média de 60 dias para 90 dias, implica um declínio na capacidade de pagamento dos clientes ou um enfraquecimento da sua disponibilidade para pagar, levando a um abrandamento nas cobranças das empresas. Em segundo lugar, embora as receitas de vendas da empresa tenham aumentado, a proporção de vendas a crédito aumentou, resultando num aumento significativo dos saldos de contas a receber, o que afecta ainda mais a diminuição do volume de negócios.

Por último, a deterioração do ambiente de mercado pode ter levado a uma crise geral de liquidez entre os clientes, exacerbando os atrasos nos pagamentos. Em suma, a empresa pode necessitar de reforçar a gestão da sua equipa interna de cobrança e os seus esforços para cobrar pagamentos, ao mesmo tempo que deve avaliar prudentemente o ambiente de mercado e a capacidade de pagamento dos clientes, a fim de melhorar o seu rácio de rotatividade e facilitar o fluxo de fundos. .

Tal análise ajuda os investidores a obter uma compreensão mais abrangente da situação financeira e das operações da empresa, para que possam tomar decisões de investimento mais racionais e precisas. E, além disso, os investidores iniciantes muitas vezes ignoram dois pontos cegos comuns ao aplicar o índice de rotatividade de contas a receber, levando a erros na análise.

Primeiro, o cálculo do índice de rotatividade de contas a receber é facilmente afetado por fatores sazonais. Em alguns setores, como operações de varejo ou vendas sazonais, as vendas podem flutuar significativamente de uma estação para outra. Durante a alta temporada, as vendas podem aumentar, enquanto na baixa temporada, podem diminuir.

Esta flutuação sazonal pode afetar a taxa de cobrança de contas a receber, o que por sua vez afeta o cálculo do índice de rotatividade. Se, durante as épocas de pico, as vendas aumentarem, mas as contas a receber não aumentarem em conformidade, o rácio de volume de negócios pode ser exagerado, induzindo em erro a avaliação da capacidade de uma empresa para gerir a sua liquidez.

Portanto, ao aplicar o índice, as demonstrações financeiras em diferentes momentos, como relatórios intercalares ou anuais, devem ser examinadas para verificar se as contas a receber da empresa em meses diferentes estão próximas da média calculada. Se não estiver próximo, é melhor calcular a média usando contas a receber em vários momentos para minimizar o efeito da sazonalidade.

Em segundo lugar, o volume de negócios de contas a receber pode não ser uma métrica adequada para empresas que vendem principalmente em dinheiro. Esses negócios geralmente envolvem poucas vendas a crédito no processo de vendas porque os clientes pagarão diretamente em dinheiro ou cartão de crédito, etc., sem atraso no pagamento ou crédito.

Como resultado, os saldos de contas a receber dessas empresas são relativamente baixos e o cálculo do rácio de volume de negócios pode não ser suficientemente representativo para reflectir eficazmente a eficiência operacional das empresas. Exemplos típicos incluem os setores da restauração e do retalho, onde as transações tendem a basear-se em pagamentos em dinheiro e as contas a receber têm menos impacto.

É para as empresas que vendem a crédito, especialmente em indústrias como o comércio grossista e a indústria transformadora, que o volume de negócios de contas a receber é um indicador mais representativo e válido. Estas empresas costumam ter uma cooperação de longo prazo com os seus clientes, sendo as transações de vendas a crédito mais comuns, pelo que a gestão e cobrança de contas a receber são cruciais para o seu giro de capital e eficiência operacional. Os investidores podem utilizar isto para avaliar com precisão as suas capacidades de gestão de liquidez e compreender melhor o estado operacional e a saúde financeira do negócio.

Em geral, os investidores podem utilizar o rácio de rotação de contas a receber como um sinal de lembrete para prestarem atenção extra quando o rácio de rotação de uma empresa é superior ou inferior e considerar também os pontos cegos mencionados acima, para que possam efetivamente filtrar empresas com maior liquidez.

Análise da aplicação do giro de contas a receber

|

Fatores |

Análise Aplicada |

| Comparação de benchmark da indústria |

Avaliando a competitividade de uma empresa em seu setor |

| Observação de tendências históricas |

Previsão do desempenho futuro de uma empresa |

| Fatores sazonais |

Evite variações sazonais que possam causar erros de julgamento. |

| Alta rotatividade |

Indique boas operações, mas tome cuidado com o aperto excessivo de crédito. |

| Baixa rotatividade |

Concentre-se em possíveis problemas de fluxo de caixa e eficiência de gestão. |

| Rotatividade excessiva |

Tenha cuidado para não impactar o relacionamento com o cliente e a estabilidade a longo prazo. |

| Rotatividade muito baixa |

Melhorar a política de crédito, o mercado e os pagamentos. |

| Rotatividade equilibrada |

Reflete operações sólidas e uma boa gestão de cobrança. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O que indicam os índices altos e baixos de rotatividade de contas a receber?

O que indicam os índices altos e baixos de rotatividade de contas a receber? Como analisar o índice de rotatividade de contas a receber

Como analisar o índice de rotatividade de contas a receber