Торговля

Краткое содержание:

Краткое содержание:

Коэффициент оборачиваемости дебиторской задолженности позволяет оценить скорость конверсии денежных средств для оптимизации управления и оценки ликвидности инвесторов.

Для инвесторов финансовый отчет, выпускаемый компанией каждый год, является важнейшим источником информации. Это связано с тем, что он не только формирует основу устойчивого развития компании, но и дает инвесторам важные подсказки, позволяющие понять ее устойчивость. И среди них есть еще несколько важных коэффициентов, которые являются индикаторами, требующими особого внимания, поскольку они могут помочь инвесторам понять значение финансовых данных. Например, коэффициент оборачиваемости дебиторской задолженности показывает операционную гибкость и надежность компании. Теперь давайте внимательно рассмотрим колебания и применение коэффициента оборачиваемости дебиторской задолженности для его анализа.

Каков коэффициент оборачиваемости дебиторской задолженности?

Он указывает, сколько раз дебиторская задолженность была взыскана в течение отчетного периода. Он используется для измерения скорости оборачиваемости дебиторской задолженности в бизнесе, т. е. скорости сбора дебиторской задолженности. Это отношение чистой выручки от продаж в кредит к среднему остатку дебиторской задолженности за определенный период времени, и его можно использовать для оценки эффективности бизнеса в сборе причитающихся ему денег, а также его способности управлять своим денежным потоком.

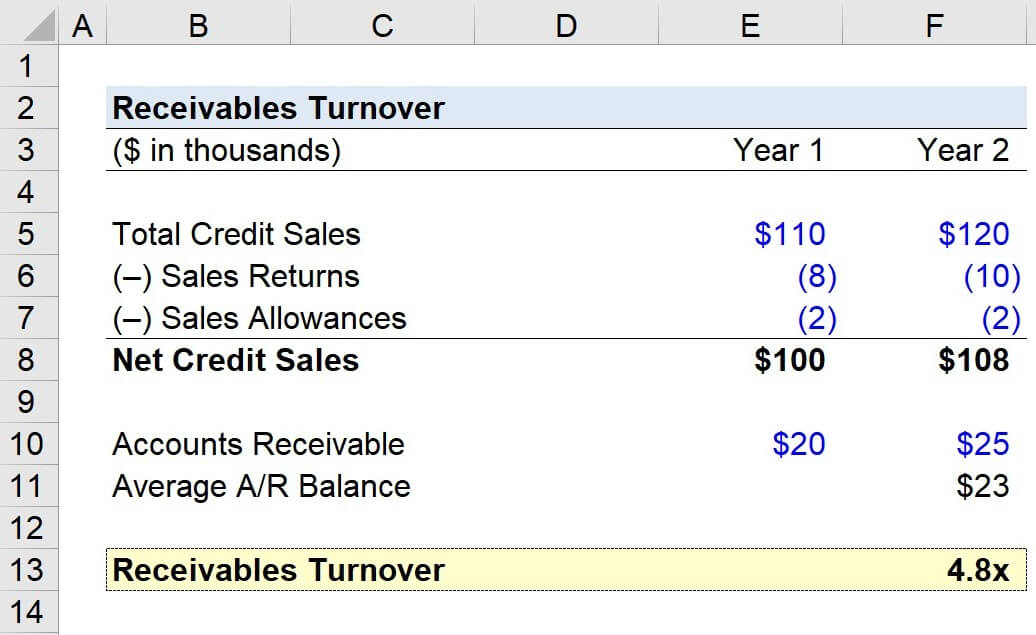

Он рассчитывается путем деления средней дебиторской задолженности на продажи в кредит и умножения на 365 дней. Чистая выручка от продаж — это чистая сумма выручки, полученная компанией от продажи товаров или предоставления услуг в течение определенного периода времени после вычета скидок при продаже, доходов от продаж и уступок от продаж. С другой стороны, средний остаток дебиторской задолженности представляет собой сумму, полученную путем сложения дебиторской задолженности на начало периода с дебиторской задолженностью на конец периода и деления ее на два.

Например, если общий объем продаж компании в кредит за год составляет 1 миллион долларов США, а ее дебиторская задолженность на начало и конец года составляет 300 000 и 100 000 долларов США. соответственно, средняя дебиторская задолженность компании равна (300 000 долларов США + 100 000 долларов США)/2 = 200 000 долларов США. Коэффициент оборачиваемости дебиторской задолженности равен 200 000, разделенному на 1 000 000 и умноженному на 365 дней, в результате чего получается 73 дня.

Высокий уровень оборачиваемости отражает хорошую эффективность сбора платежей и ликвидность бизнеса, что способствует гибкости и эффективности денежных потоков. Напротив, низкий коэффициент оборачиваемости может означать, что предприятие сталкивается с трудностями с ликвидностью и ему требуется больше времени для погашения дебиторской задолженности, что может привести к ограничению капитала и нарушению повседневной деловой деятельности.

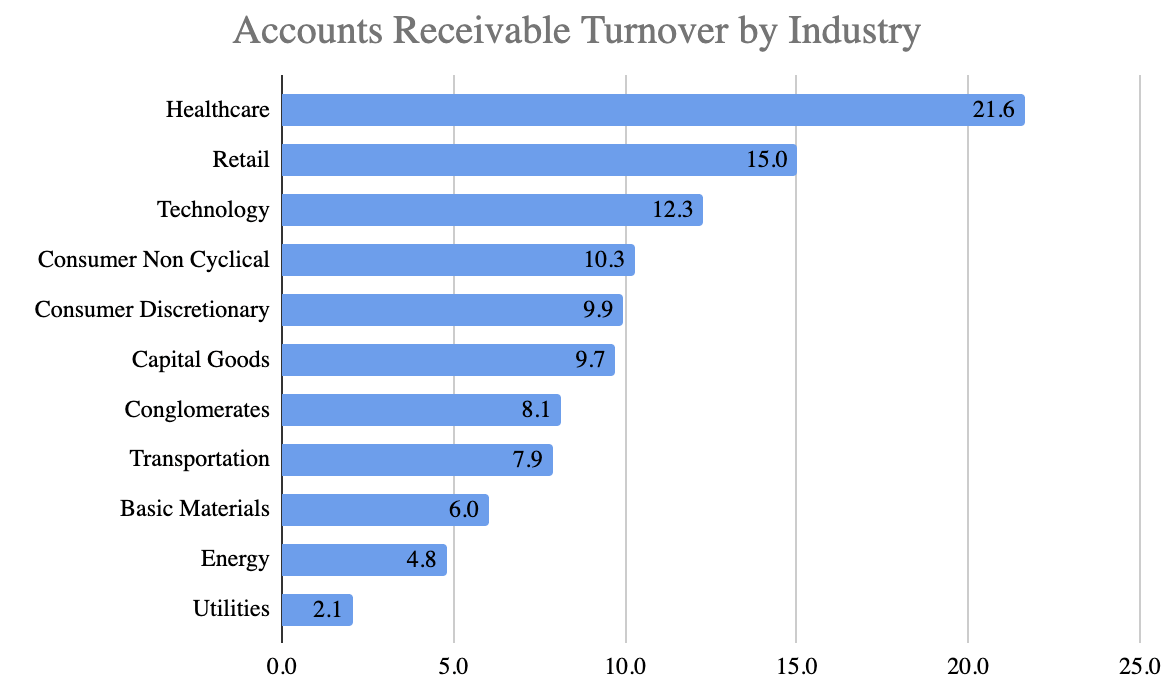

Конечно, важно отметить, что для разных отраслей существуют разные ориентиры оборачиваемости дебиторской задолженности. Поэтому при его применении необходимо позаботиться о его сравнении в пределах одной отрасли. Например, текучесть кадров в розничной торговле обычно выше, поскольку продажи обычно осуществляются за наличные или в краткосрочные кредиты, тогда как в обрабатывающей промышленности может быть ниже из-за более длительного цикла производства и продаж продукции.

Предположим, что средняя скорость оборачиваемости дебиторской задолженности для производственного предприятия составляет 6 раз в год, тогда как фактическая скорость оборачиваемости для предприятия составляет 8 раз в год. Это указывает на то, что предприятие хорошо справляется с управлением взысканиями задолженности и способно быстрее погашать свою дебиторскую задолженность, что может отражать эффективное управление взаимоотношениями с клиентами и меры по взысканию дебиторской задолженности.

Если оборот дебиторской задолженности фирмы составляет всего четыре раза в год, что ниже, чем в среднем по отрасли, это может служить основанием для пересмотра ее кредитной политики и управления клиентами. Такой низкий уровень оборачиваемости может указывать на задержку платежей со стороны клиентов или другие потенциальные проблемы, такие как недостаточная платежеспособность клиентов или плохое управление взаимоотношениями с клиентами.

Оборачиваемость дебиторской задолженности является важным показателем управленческой и операционной эффективности организаций. Высокая оборачиваемость означает, что дебиторскую задолженность можно быстро конвертировать в денежные средства, что помогает поддерживать гибкость и эффективность движения капитала и отражает хорошую репутацию клиентов. Низкий коэффициент оборачиваемости может означать трудности с ликвидностью и влиять на ежедневные операции. Таким образом, компании обычно улучшают свою текучесть кадров и поддерживают свое финансовое здоровье за счет оптимизации кредитной политики, усиления управления взаимоотношениями с клиентами и принятия мер по взысканию долгов.

Что касается инвесторов, то коэффициент оборачиваемости дебиторской задолженности является важным показателем оценки операционной эффективности и финансового состояния предприятия. Высокий уровень оборачиваемости отражает хорошее управление сборами и ликвидностью компании, что помогает поддерживать устойчивый денежный поток и повышать прибыльность. Напротив, низкий коэффициент оборачиваемости может означать, что предприятие сталкивается с трудностями с ликвидностью, что может повлиять на повседневную деловую деятельность. Инвесторы могут проанализировать коэффициент оборачиваемости, чтобы лучше понять финансовое состояние и операционную эффективность компании и принять соответствующие инвестиционные решения.

О чем говорят высокие и низкие коэффициенты оборачиваемости дебиторской задолженности?

О чем говорят высокие и низкие коэффициенты оборачиваемости дебиторской задолженности?

Как высокие, так и низкие показатели оборачиваемости могут означать, что на предприятии имеются какие-то проблемы, и инвесторам необходимо точно выявить причины аномальной оборачиваемости и принять инвестиционные решения на основе всестороннего учета факторов внутренней и внешней среды предприятия. Благодаря глубокому пониманию финансового положения компании, бизнес-модели и отраслевой среды инвесторы могут более полно оценить потенциальные риски и потенциал роста компании и, таким образом, сделать мудрый инвестиционный выбор.

В целом на чрезмерную оборачиваемость дебиторской задолженности могут влиять сезонные факторы, особенно в некоторых отраслях. Однако если оно выходит за пределы нормального диапазона сезонных колебаний, могут существовать и другие основные проблемы, такие как плохая стратегия продаж, отсутствие управления фондами или проблемы взаимоотношений с клиентами, и все это может повлиять на долгосрочное состояние компании. бизнес.

Это также может означать, что компания применяет крайнюю политику сбора платежей, например, принуждает клиентов платить немедленно или прибегает к чрезмерно агрессивной тактике сбора платежей. Это может привести к неудовлетворенности клиентов или даже их истощению, что может повлиять на долгосрочные отношения с клиентами и репутацию бизнеса. В этом случае, хотя уровень оборачиваемости может увеличиться, предприятие может быть подвержено большему кредитному риску и риску оттока клиентов, что, в свою очередь, может повлиять на его долгосрочную операционную стабильность и устойчивое развитие.

Чрезмерная текучесть кадров также может быть результатом неправильных действий команды продаж по достижению целевых показателей эффективности, таких как чрезмерные скидки или продление расчетного периода для увеличения продаж. Хотя такая практика может увеличить скорость оборота, она может привести к напряженности цепочки капитала, снижению прибыли или даже к риску возникновения безнадежных долгов.

Это также может быть результатом плохой оборачиваемости капитала, поскольку компании остро нуждаются в денежных средствах для удовлетворения своих ежедневных потребностей в оборотном капитале и поэтому применяют различные способы для скорейшего погашения своей дебиторской задолженности. Хотя такая практика может улучшить текучесть кадров, она также может привести к ухудшению отношений с клиентами и их потере, что, в свою очередь, может повлиять на долгосрочное развитие предприятия.

Неспособность предприятия адекватно оценить кредитный риск своих клиентов, возможно, может привести к образованию большого количества невыплаченной дебиторской задолженности. Чтобы сократить отставание, предприятия могут принимать чрезмерно агрессивные меры по сбору платежей, такие как частый сбор или тактика жесткого сбора платежей, что может повлиять на отношения с клиентами и привести к их оттоку. Это может увеличить скорость взыскания дебиторской задолженности в краткосрочной перспективе, но может навредить репутации предприятия, увеличить риск возникновения безнадежной задолженности и оказать негативное влияние на долгосрочное развитие.

Когда рынок слишком конкурентен, давление может заставить компании прибегнуть к нетрадиционным средствам облегчения транзакций, таким как предложение экстремальных условий оплаты или чрезмерных скидок, чтобы привлечь клиентов и сохранить долю рынка. Такое поведение может привести к необычно высокой оборачиваемости дебиторской задолженности, поскольку предприятие принимает слишком агрессивные меры для быстрого сбора платежей. Однако в этом случае бизнес может пожертвовать прибыльностью или столкнуться с более высокими рисками, поскольку чрезмерные скидки могут повлиять на прибыльность и финансовое состояние бизнеса.

С другой стороны, низкий коэффициент оборачиваемости дебиторской задолженности означает, что предприятию сложно собирать счета за продажи и своевременно конвертировать их в наличные, что может привести к неликвидности и повлиять на повседневные операции и рост бизнеса. . Компания может быть вынуждена платить поставщикам, зарплату сотрудникам и другие операционные расходы и может даже не иметь возможности инвестировать в проекты развития или своевременно реагировать на неожиданные потребности в капитале.

Если в клиентской базе бизнеса возникают кредитные проблемы, такие как задержка платежа или неспособность некоторых клиентов оплатить свои счета, это может затруднить для бизнеса своевременное получение отчетов о продажах. Такая ситуация приведет к образованию просроченной дебиторской задолженности, что увеличит риск возникновения безнадежной задолженности и повлияет на движение денежных средств и оборачиваемость капитала предприятия.

А когда стратегия продаж предприятия слишком консервативна или неуместна, например, установление слишком высоких цен, слишком строгие условия оплаты или плохой процесс продаж, это также может повлиять на готовность клиентов покупать, что приведет к снижению продаж, что приведет к снижению продаж. в свою очередь снижает скорость оборачиваемости дебиторской задолженности.

Если у компании есть серьезные отставания в запасах, это приведет к тому, что продукция не сможет быть продана своевременно, что задержит сбор платежей и, в свою очередь, снизит скорость оборачиваемости дебиторской задолженности. Длительное отставание в запасах не только увеличивает стоимость использования капитала, но и может привести к устареванию продукции, ухудшению качества и другим проблемам, которые, в свою очередь, влияют на прибыльность и конкурентоспособность предприятия.

А когда на предприятии отсутствуют меры по взысканию задолженности или неэффективно работает команда по взысканию задолженности, это приведет к долгосрочной просрочке дебиторской задолженности, что приведет к снижению скорости оборачиваемости дебиторской задолженности. Такая ситуация повлияет на движение денежных средств предприятия и увеличит сложность оборота капитала, что, в свою очередь, повлияет на повседневную работу и развитие предприятия.

Существует также тот факт, что в условиях конкурентного рынка, где у клиентов больше возможностей, они могут более тщательно обдумывать сроки оплаты или обратиться к конкурентам за лучшими торговыми условиями. В этом случае фирмы могут столкнуться с большими задержками платежей, что приведет к снижению оборачиваемости дебиторской задолженности.

Такие факторы, как отсутствие рыночного спроса и снижение доверия потребителей, также могут привести к плохим продажам и ослаблению готовности клиентов покупать, что продлевает цикл сбора дебиторской задолженности и снижает скорость оборачиваемости дебиторской задолженности. В таких обстоятельствах предприятия могут столкнуться с трудностями в обороте капитала, что влияет на их повседневную деятельность и развитие.

Инвесторам необходимо обращать внимание на точный коэффициент оборачиваемости дебиторской задолженности, поскольку он может отражать проблемы во внутренней и внешней среде бизнеса. Низкая текучесть кадров может быть связана с проблемами в управлении, рыночной конкуренцией или кредитованием клиентов, тогда как высокая текучесть кадров может свидетельствовать о том, что бизнес применяет неверные стратегии для получения краткосрочной прибыли. Поэтому инвесторам необходимо объединить различные факторы, чтобы комплексно оценить общее положение компании и принять рациональные инвестиционные решения.

Как проанализировать коэффициент оборачиваемости дебиторской задолженности

Как проанализировать коэффициент оборачиваемости дебиторской задолженности

Тщательный анализ коэффициента оборачиваемости дебиторской задолженности может дать инвесторам лучшее понимание деловой ситуации, чтобы они могли принимать более обоснованные инвестиционные решения. Как показано выше, как слишком высокие, так и слишком низкие коэффициенты оборачиваемости могут отражать некоторые проблемы компании. А наблюдение за тенденциями исторических данных может помочь инвесторам лучше оценить эффективность бизнеса и тенденции компании.

Например, если коэффициент оборачиваемости имеет тенденцию к росту, это означает, что эффективность управления дебиторской задолженностью компании повысилась, а клиенты платят быстрее, что обычно является положительным знаком. Напротив, если коэффициент оборачиваемости имеет тенденцию к снижению, это может указывать на то, что эффективность сбора платежей компании снизилась, а платежные циклы клиентов удлинились, что может отрицательно повлиять на финансовые потоки компании.

Если предположить, что коэффициент оборачиваемости дебиторской задолженности производственной компании увеличивается с четырех раз в год до шести раз в год, за этим может стоять ряд факторов. Во-первых, предприятие могло ускорить оборачиваемость своей дебиторской задолженности, скорректировав свою кредитную политику и ужесточив условия платежей, чтобы побудить клиентов платить быстрее. Во-вторых, оптимизируя процесс взыскания и повышая эффективность сбора дебиторской задолженности, компании могут повысить эффективность сбора дебиторской задолженности, что еще больше увеличит скорость оборота.

Кроме того, улучшение экономической ситуации могло способствовать улучшению финансового положения клиентов и их большей способности осуществлять своевременные платежи, что еще больше способствовало улучшению уровня оборота. Принимая во внимание эти факторы, предприятие может дополнительно оптимизировать управление своей дебиторской задолженностью и принять более эффективные меры для улучшения своего финансового состояния и операционной эффективности.

И если скорость оборачиваемости дебиторской задолженности предприятия падает с шести раз в год до четырех раз в год, это может отражать множество основных проблем. Во-первых, удлинение платежных циклов клиентов в среднем с 60 до 90 дней подразумевает снижение платежеспособности клиентов или ослабление их готовности платить, что приводит к замедлению темпов взыскания долгов с предприятий. Во-вторых, хотя выручка предприятия от продаж выросла, но выросла доля продаж в кредит, что привело к значительному увеличению остатков дебиторской задолженности, что еще больше влияет на снижение оборотов.

Наконец, ухудшение рыночной конъюнктуры могло привести к общему дефициту денежных средств среди клиентов, что усугубило задержки платежей. В целом, компании, возможно, потребуется усилить управление своей внутренней командой по сбору платежей и усилия по сбору платежей, в то же время ей следует разумно оценивать рыночную среду и платежеспособность клиентов, чтобы улучшить коэффициент оборачиваемости и облегчить поток средств. .

Такой анализ помогает инвесторам получить более полное представление о финансовом состоянии и деятельности компании, чтобы они могли принимать более рациональные и точные инвестиционные решения. Кроме того, начинающие инвесторы часто упускают из виду два распространенных «слепых пятна» при применении коэффициента оборачиваемости дебиторской задолженности, что приводит к ошибкам в анализе.

Во-первых, на расчет коэффициента оборачиваемости дебиторской задолженности легко влияют сезонные факторы. В некоторых отраслях, таких как розничная торговля или сезонные продажи, продажи могут значительно колебаться от сезона к сезону. В пик сезона продажи могут увеличиться, а в межсезонье – снизиться.

Эти сезонные колебания могут повлиять на скорость погашения дебиторской задолженности, что, в свою очередь, влияет на расчет коэффициента оборачиваемости. Если в пиковые сезоны продажи увеличиваются, но дебиторская задолженность соответственно не увеличивается, коэффициент оборачиваемости может быть завышен, что искажает оценку способности компании управлять своей ликвидностью.

Следовательно, при применении коэффициента следует тщательно проверять финансовую отчетность на разные моменты времени, например, промежуточные или годовые отчеты, чтобы увидеть, близка ли дебиторская задолженность предприятия в разные месяцы к расчетному среднему значению. Если оно не близко, лучше всего рассчитать среднее значение, используя дебиторскую задолженность в несколько моментов времени, чтобы минимизировать влияние сезонности.

Во-вторых, оборачиваемость дебиторской задолженности может оказаться неподходящим показателем для предприятий, которые продают в основном за наличные. Эти предприятия обычно мало используют продажи в кредит в процессе продаж, поскольку клиенты будут платить напрямую наличными или кредитной картой и т. д., без задержки платежа или кредита.

В результате остатки дебиторской задолженности таких предприятий относительно невелики, а расчет коэффициента оборачиваемости может быть недостаточно репрезентативным, чтобы эффективно отражать операционную эффективность предприятий. Типичными примерами являются ресторанный бизнес и розничная торговля, где транзакции, как правило, основаны на наличных расчетах, а дебиторская задолженность оказывает меньшее влияние.

Именно для предприятий, которые продают в кредит, особенно в таких отраслях, как оптовая торговля и производство, оборот дебиторской задолженности является более репрезентативным и достоверным показателем. Эти компании обычно имеют долгосрочное сотрудничество со своими клиентами, а сделки купли-продажи в кредит более распространены, поэтому управление и сбор дебиторской задолженности имеют решающее значение для их оборачиваемости капитала и операционной эффективности. Инвесторы могут использовать это, чтобы точно оценить свои возможности управления ликвидностью и лучше понять операционное состояние и финансовое состояние бизнеса.

В целом, инвесторы могут использовать коэффициент оборачиваемости дебиторской задолженности в качестве сигнала-напоминания о необходимости уделять особое внимание, когда коэффициент оборачиваемости компании выше или ниже, а также учитывать упомянутые выше «слепые зоны», чтобы они могли эффективно отсеивать компании с более высокой ликвидностью.

| Факторы | Прикладной анализ |

| Сравнение отраслевых эталонов | Оценка конкурентоспособности компании в своей отрасли. |

| Часы исторических трендов | Прогнозирование будущих результатов деятельности компании |

| Сезонные факторы | Избегайте сезонных колебаний, которые могут привести к ошибочным суждениям. |

| Высокий оборот | Укажите хорошие операции, но будьте осторожны с чрезмерным ужесточением кредитной политики. |

| Низкий оборот | Сосредоточьтесь на потенциальных проблемах с денежными потоками и эффективности управления. |

| Чрезмерный оборот | Будьте осторожны: это не может повлиять на отношения с клиентами и долгосрочную стабильность. |

| Слишком низкий оборот | Улучшить кредитную политику, рынок и платежи. |

| Сбалансированный оборот | Отражает разумную деятельность и хорошее управление сборами. |

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Акции Cambricon резко обошли Moutai, став новым королём китайского рынка. Это технологический прорыв или надувающийся пузырь?

2025-08-29

Узнайте, что такое тикер акций, как работают тикерные символы и почему они необходимы для современных финансовых рынков.

2025-08-29

Разрыв справедливой стоимости выявляет неэффективность цен на графиках. В этом руководстве объясняется, что это такое, почему это важно и как эффективно торговать ценовыми разрывами.

2025-08-29