Na vida cotidiana, os produtos financeiros mais comuns com os quais as pessoas entram em contato são, na verdade, fundos de ações. Mas muitas pessoas não têm um conhecimento tão profundo sobre fundos, muito menos sobre o tema quente no mundo dos investimentos: fundos privados. Na verdade,em comparação com os fundos normais,é uma espécie de investimento com um limiar mais elevado. Acredito que, dito isso, sua curiosidade sobre o assunto tenha aumentado. Vamos dar uma boa olhada nos negócios e nos riscos dos fundos privados.

Qual é o significado de um fundo privado?

É uma espécie de fundo de investimento gerido por um gestor de fundos profissional, cuja principal característica é captar recursos de investidores específicos (como investidores institucionais e pessoas físicas de alto patrimônio) por meios não públicos e realizar atividades de investimento de acordo com investimentos estabelecidos. estratégias. Embora seja uma indústria complexa, é muitas vezes muito lucrativa e também desempenha um papel importante na economia como um todo.

Ao contrário dos fundos públicos, que são negociados no mercado aberto, normalmente têm requisitos de limiares mais elevados para os investidores, incluindo o montante do investimento, as qualificações dos investidores e o período de investimento. Seus investidores são geralmente pessoas físicas de alto patrimônio, fundos familiares, investidores institucionais, etc., que geralmente apresentam maior tolerância ao risco e um horizonte de investimento mais longo.

Gere grandes somas de dinheiro investidas em empresas privadas, utilizando uma variedade de estratégias para obter retornos para os seus investidores. Simplificando, este fundo é utilizado para investir em empresas privadas, geralmente com o objetivo de fazê-las crescer e melhorá-las antes de vendê-las. É claro que isto pode ser arriscado, pois envolve investir em empresas com pontos comerciais não divulgados e com transparência financeira e operacional limitada. No entanto, o private equity geralmente possui ampla experiência e expertise na gestão e crescimento de empresas, o que ajuda a mitigar os riscos.

O mercado de private equity é uma parte grande e crescente da indústria financeira global, com carteiras normalmente geridas por investidores profissionais ou gestores de fundos e utilizando frequentemente estratégias de investimento mais flexíveis. Pode abranger uma ampla gama de classes de ativos, como ações, títulos, commodities, imóveis, etc., e pode empregar estratégias de investimento complexas, como alavancagem, arbitragem, hedge, etc.

Uma de suas características é que limita estritamente o alcance dos investidores em termos de quem pode captar. De um modo geral, o seu âmbito de investimento é limitado a alguns grandes investidores institucionais e a alguns indivíduos ricos com certos conhecimentos e experiência de investimento, onde o foco é a riqueza.

De acordo com os novos requisitos, os investidores qualificados não podem investir menos de 10.000 yuans num único fundo privado. O patrimônio líquido pessoal do investidor não pode ser inferior a 10 milhões de yuans e os ativos financeiros do indivíduo não podem ser inferiores a 3 milhões de yuans. A renda média anual de um indivíduo nos últimos três anos não pode ser inferior a 500.000 yuans.

Em termos do método de captação de recursos, esse tipo de fundo capta recursos de forma não pública. A definição do método não público é realizada através do número de investidores e do método de emissão. Estes incluem negociações privadas, um sistema de convite e um sistema de registo de investidores profissionais. Na negociação privada, o gestor do fundo comunica e negocia diretamente com potenciais investidores para chegar a um acordo de investimento.

O sistema de convite, por outro lado, envolve o fundo convidando investidores específicos para participarem das atividades de captação de recursos do fundo por meio de cartas-convite ou eventos privados. O sistema de registo de investidores profissionais exige que os investidores cumpram determinadas condições para participarem em solicitações de colocação privada, tais como ter um determinado nível de ativos ou ter experiência específica de investimento.

Então, em termos de divulgação de informações, os requisitos para colocações privadas serão menores. Isto também dá origem ao próximo aspecto, ou seja, o aspecto jurídico-regulatório. Os fundos de investimento privados sempre pertenceram à zona cinzenta; não existe uma lei especial que regule e oriente o seu desenvolvimento saudável.

Do ponto de vista do processo de captação de recursos para investimento privado, viveu três períodos. Ou seja, o período de cobrança, o período de encerramento e os períodos normais de subscrição e resgate. Durante esses três períodos, a compra e venda de cotas de fundos pelos investidores será muito diferente.

Primeiro, há o período de arrecadação de fundos, que normalmente dura de um a três meses. Durante este período, as cotas de investimento privado serão entregues a investidores específicos para captação de recursos. Os investidores nesta fase só podem comprar e não podem vender as ações; o preço das ações a serem compradas é o valor líquido das ações, ou seja, 1 yuan.

Após o término do período de coleta, entre no período fechado, que geralmente é de 6 meses a 1 ano. Neste período, o contrato do fundo entrou em vigor, mas no período fechado, o fundo não aceita investidores para subscrever ou resgatar o pedido de participação no fundo. Assim, os investidores não podem comprar nem vender cotas de fundos durante este período.

A terceira etapa é quando termina o período de encerramento e o fundo pode aceitar tanto subscrições quanto resgates. Entra assim no período normal de subscrição e resgate, no qual os investidores podem efetuar subscrições e resgates do fundo de acordo com o valor líquido das cotas do fundo.

Neste momento, os prazos de subscrição e resgate são inteiramente determinados pela empresa de private equity; as especificidades também exigem a consulta da empresa de private equity correspondente. Além disso, o fundo pode continuar a subscrever após a conclusão da captação de recursos, para que os investidores possam continuar a subscrever de acordo com a data de abertura do fundo.

No geral, um fundo privado é um fundo de investimento gerido de forma privada concebido para proporcionar oportunidades de investimento diversificadas a um grupo relativamente pequeno de investidores e utiliza frequentemente estratégias de investimento mais flexíveis e sofisticadas. Ao mesmo tempo, poderá também estar sujeito a mais restrições e riscos regulamentares, uma vez que as suas estratégias e operações de investimento são relativamente mais flexíveis e podem estar sujeitas a um maior grau de risco e incerteza.

Requisitos para a constituição de uma empresa de fundos de private equity

| Condições de estabelecimento |

Descrição |

| Capital Registrado e Financiamento |

É necessário capital adequado para operações e investimentos. |

| Requisitos legais e regulamentares |

Cumpra as regulamentações locais e atenda às demandas regulatórias. |

| Equipe de gestão qualificada. |

Equipe de gestão experiente com qualificações relevantes. |

| Plano e estratégia de investimento. |

Um plano de investimento claro com metas e gerenciamento de riscos. |

| Necessidades de controle e conformidade. |

Estabelecer controles internos para proteção dos investidores. |

| Outros requerimentos |

Atenda aos requisitos regionais e regulatórios. |

Negócio de fundos privados

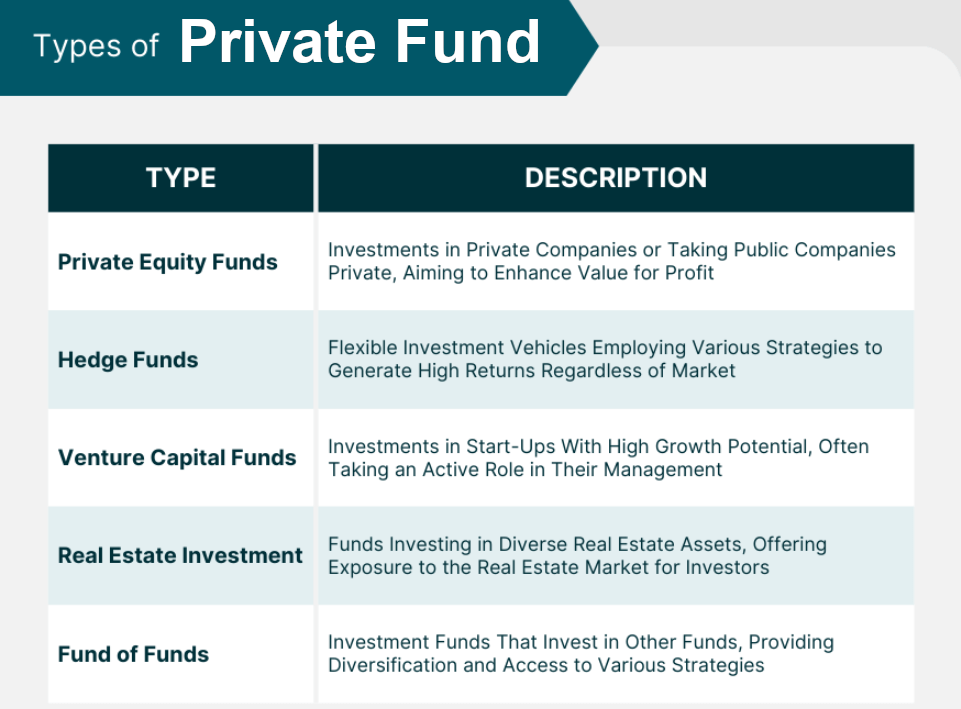

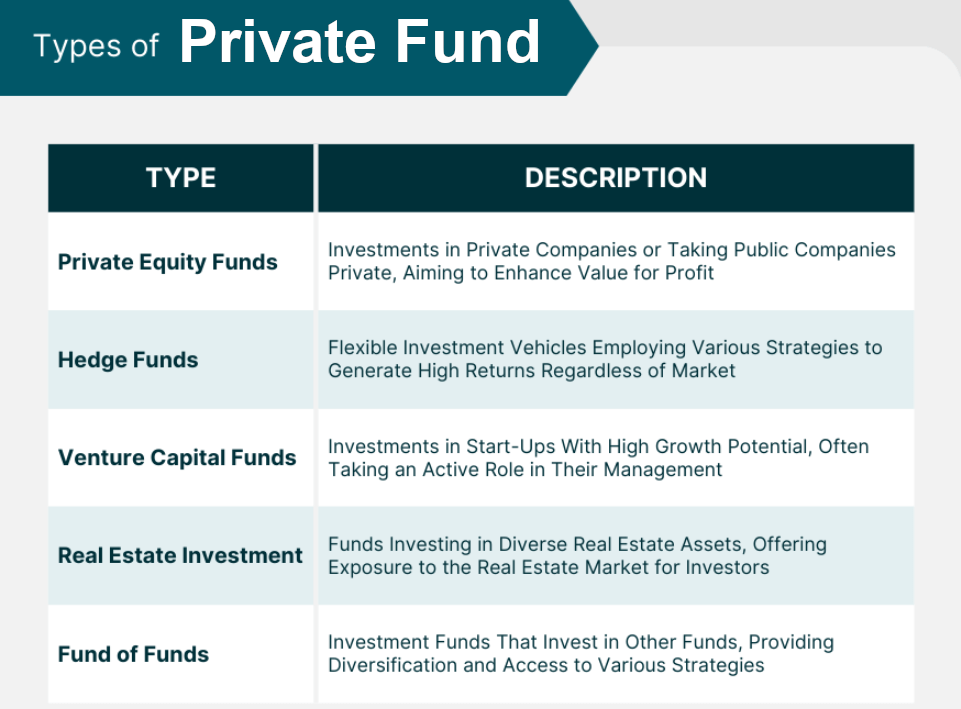

Está principalmente envolvida em atividades de captação de capital e investimento, e seus negócios incluem principalmente captação de recursos, gestão de investimentos, tomada de decisões de investimento, gestão de riscos e mecanismos de saída. É claro que existem diferentes diferenças entre esses negócios de acordo com seus tipos e modos de operação.

Em primeiro lugar, os fundos privados captam fundos de investidores específicos, que geralmente incluem investidores institucionais e investidores individuais de alto patrimônio, de forma não pública. E de acordo com a estratégia de investimento estabelecida, eles realizam atividades de investimento, incluindo investimentos em ações, investimentos em renda fixa, fundos de hedge, investimentos imobiliários, investimentos anjos e assim por diante, a fim de maximizar o retorno do investimento.

Entre eles, os fundos privados investem principalmente no mercado de ações, que visa obter rendimentos através da compra de ações de empresas cotadas, da participação em investimentos de capital em empresas privadas ou da realização de aquisições de investimentos de capital.

Os fundos de investimento de renda fixa, por outro lado, investem principalmente no mercado de títulos, incluindo títulos do Tesouro, títulos corporativos, títulos conversíveis, etc., para obter retornos de juros fixos. Os fundos de hedge, por outro lado, adotam estratégias de investimento diversificadas, incluindo estratégias neutras para o mercado, estratégias orientadas a eventos, estratégias de arbitragem, etc., a fim de obter retornos em diferentes ambientes de mercado. E geralmente adoptam estratégias de investimento diversificadas, incluindo taxas de juro, taxas de câmbio, matérias-primas, acções e outros mercados, para atingir os objectivos de cobertura de riscos e estabilização de retornos.

Os fundos de investimento imobiliário investem principalmente no mercado imobiliário, incluindo imóveis comerciais, imóveis residenciais, imóveis industriais, etc., a fim de obter receitas de aluguel, receitas de valorização de ativos, etc. O Angel Investment Fund investe principalmente em start-ups ou projetos inovadores e apoia o crescimento de empresas através de investimento de capital e investimento de capital de risco, a fim de obter elevados retornos de investimento.

O gestor do fundo e a equipe de investimento são responsáveis pela tomada decisões de investimento, selecionar metas e estratégias de investimento adequadas e conduzir a construção e ajuste do portfólio. Também é necessário realizar a gestão de risco, incluindo avaliar e controlar o risco da carteira de investimentos e tomar medidas adequadas de gestão de risco para proteger a segurança dos fundos dos investidores.

Também precisa de informar regularmente os investidores sobre o desempenho, a situação da carteira e o funcionamento do fundo, para garantir que os investidores sejam informados sobre o funcionamento do fundo em tempo útil. Além disso, é normalmente criado um mecanismo de saída para permitir que os investidores saiam do fundo sob condições específicas para garantir a saída suave dos projectos de investimento e a realização dos retornos do investimento. Por exemplo, vencimento em prazo fixo, cumprimento de objetivos de investimento ou outras condições acordadas.

Os fundos privados também fornecem serviços aos investidores, incluindo consultoria em gestão de ativos, personalização de portfólio, consultoria em gestão de risco, etc., para atender às necessidades individuais dos investidores. Também é obrigado a cumprir as leis, regulamentos e requisitos regulamentares locais para garantir que as operações da empresa estejam em conformidade legal e sujeitas à supervisão e inspeção dos órgãos reguladores.

No geral, os fundos privados são instituições de investimento profissionais que captam fundos e administram investimentos a fim de obter retornos de investimento, e as especificidades de seus negócios e a forma como operam podem variar dependendo do tamanho da empresa, de sua estratégia de investimento e de seu modelo de negócios. . Além disso, as suas estratégias e objetivos de investimento são diversificados e geralmente têm determinados limites e períodos de investimento, bem como determinados riscos e responsabilidades.

Quão arriscado é um fundo privado?

Este risco depende de uma série de factores, incluindo a estratégia de investimento do fundo, a alocação de activos, o ambiente de mercado e a capacidade da equipa de gestão. De um modo geral, acarreta um nível de risco mais elevado do que os veículos tradicionais de investimento no mercado público.

Em primeiro lugar, porque os tipos de activos e investimentos subjacentes de um fundo de investimento privado podem ser mais diversificados e complexos, incluindo acções, obrigações, derivados, etc., este está exposto a maiores riscos de mercado. Ao mesmo tempo, normalmente tem um período de investimento mais longo e menor liquidez, pelo que os investidores podem não conseguir resgatar os seus fundos a qualquer momento e precisam de suportar certos riscos de liquidez.

Além disso, a gestão de fundos de investimento privados envolve estratégias de investimento e operações de negociação complexas, e a capacidade de tomada de decisão e execução da equipe gestora afeta diretamente o desempenho do fundo, o que envolve risco operacional. E porque pode investir em ativos com maior risco de crédito ou negociar com contrapartes mais arriscadas, está sujeito ao risco de crédito.

Alguns fundos privados podem utilizar instrumentos financeiros, como alavancagem ou empréstimos, para aumentar os retornos dos investimentos, mas também aumentam a exposição ao risco da carteira. Ao mesmo tempo, esses fundos têm relativamente poucos requisitos regulamentares e de divulgação e podem estar sujeitos a riscos regulamentares, incluindo incumprimento e divulgação inadequada de informações.

Na verdade, para os investidores em fundos privados, os riscos com os quais devem ser mais cautelosos podem ser categorizados em seis categorias principais. O primeiro é o risco de informações opacas. Como não existe uma exigência estrita de divulgação de informações para esse tipo de fundo, a opacidade da informação é um dos seus principais riscos. Existe divulgação inadequada de informações em todas as fases da operação e gestão de investimentos, tais como programas de investimento, transferências de fundos e acompanhamento e gestão de projetos, o que pode representar maiores riscos para os investidores.

Em segundo lugar, os investidores têm menor resistência ao risco. A razão pela qual muitos investidores participam em fundos de investimento privados é principalmente devido aos seus elevados retornos. Mas não se esqueça que retornos elevados também correspondem a riscos elevados. Muitos investidores podem não ter a capacidade adequada de tolerância ao risco, pelo que deve ser dada especial atenção aos riscos de tais fundos.

Existem também riscos causados pelos gestores de fundos. Devido à falta de regulamentações rigorosas sobre os padrões de entrada na indústria, existem diferenças óbvias no nível de gestão, no status da indústria e no reconhecimento de mercado dos gestores de fundos. Mesmo no mesmo ambiente de mercado, apenas uma parte dos gestores de fundos consegue trazer lucros aos investidores em virtude das suas decisões de investimento precisas, enquanto outros podem fazer com que os investidores sofram enormes perdas.

O quarto é um risco moral mais elevado. Como os projectos de fundos são normalmente constituídos sob a forma de parcerias, os investidores não conseguem monitorizar e gerir eficazmente os projectos devido a restrições profissionais, geográficas e de tempo. Portanto, o risco moral também é um dos riscos que os investidores enfrentam frequentemente.

Depois, há também uma falta de profissionalismo no financiamento de projectos. O financiamento de projetos geralmente exige ampla experiência prática e competência profissional; no entanto, alguns gestores ou equipas de gestão de fundos de investimento privados podem não ter competência suficiente para supervisionar e gerir eficazmente o processo de financiamento do projecto.

O último é o risco de absorção ilegal de depósitos públicos. Alguns dos fundos provenientes de colocações privadas atrairão investidores através do exagero deliberado dos retornos e da ocultação de projectos, e há uma grande possibilidade de que estas colocações privadas estejam a atrair ilegalmente depósitos públicos.

Não é difícil perceber que fundos privados com retornos muito elevados também vêm acompanhados de riscos elevados. Portanto, quando você tiver a oportunidade de investir neste tipo de fundo, não deve tomar uma decisão impulsiva. Faça sua lição de casa e entenda no que você está investindo. Quais os riscos envolvidos? Se está de acordo com a situação de investimento pessoal e, em seguida, tomar decisões de investimento com cuidado.

Empresas de private equity mais famosas

| Empresas de capital privado |

Activos sob gestão |

| Pedra Preta |

7,5 trilhões de dólares |

| Pedra Preta |

US$ 951 bilhões |

| Gestão Global Apollo |

US$ 523 bilhões |

| Goldman Sachs Carlyle (KKR) |

US$ 471 bilhões |

| O Grupo Carlyle |

US$ 369 bilhões |

| CVC Capital Sócios |

146 bilhões de dólares |

| TPG (Grupo Texas Pacífico) |

US$ 135 bilhões |

| Thomas Bravo |

114 bilhões de dólares |

| Einto (EQT) |

100 bilhões de dólares |

| Parceiros de insights |

98 bilhões de dólares |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.