ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-03-15

दैनिक जीवन में, लोग जिन सबसे आम वित्तीय उत्पादों के संपर्क में आते हैं, वे वास्तव में शेयर फंड हैं। लेकिन बहुत से लोगों को फंड की इतनी गहरी समझ नहीं है, निवेश की दुनिया में सबसे गर्म विषय: निजी फंड की तो बात ही छोड़ दें। वास्तव में, सामान्य फंडों की तुलना में, यह उच्च सीमा वाला एक प्रकार का निवेश है। मेरा मानना है कि ऐसा कहने के बाद, इसके बारे में आपकी जिज्ञासा बढ़ गई है। आइए निजी फंडों के व्यवसाय और जोखिमों पर एक नज़र डालें।

निजी कोष का क्या अर्थ है?

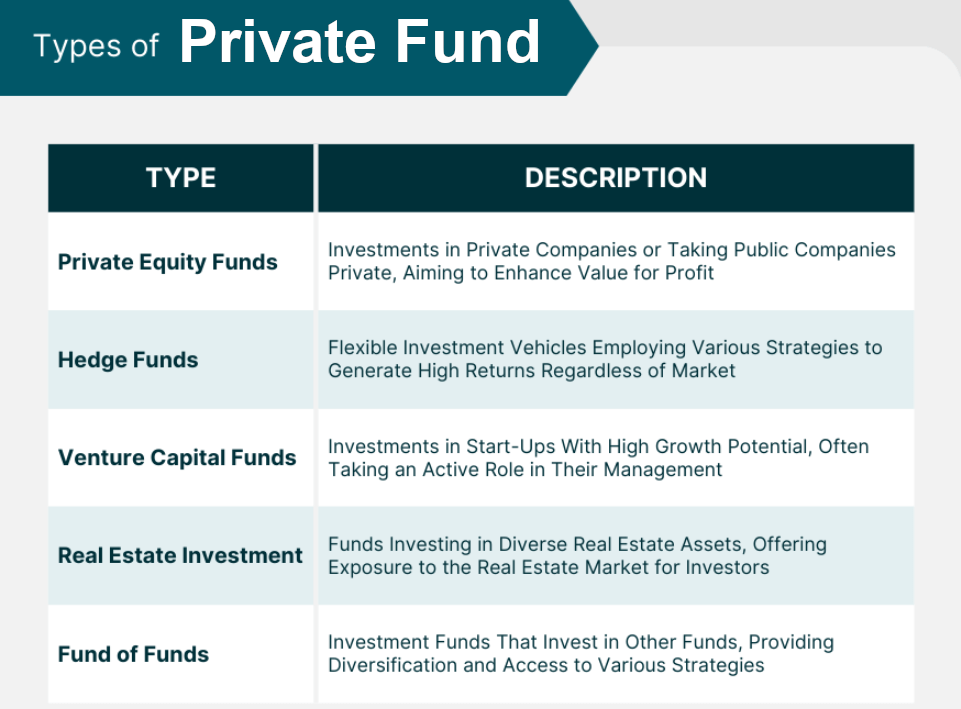

यह एक पेशेवर फंड मैनेजर द्वारा प्रबंधित एक प्रकार का निवेश फंड है, जिसकी मुख्य विशेषता गैर-सार्वजनिक माध्यमों से विशिष्ट निवेशकों (जैसे संस्थागत निवेशकों और उच्च-निवल मूल्य वाले व्यक्तियों) से धन जुटाना और स्थापित निवेश के अनुसार निवेश गतिविधियों का संचालन करना है। रणनीतियाँ। हालाँकि यह एक जटिल उद्योग है, फिर भी यह अक्सर बहुत लाभदायक होता है और समग्र रूप से अर्थव्यवस्था में भी महत्वपूर्ण भूमिका निभाता है।

सार्वजनिक निधियों के विपरीत, जिनका कारोबार खुले बाजार में किया जाता है, उनमें आमतौर पर निवेशकों के लिए उच्च सीमा आवश्यकताएं होती हैं, जिनमें निवेश की राशि, निवेशक योग्यताएं और निवेश की अवधि शामिल होती है। इसके निवेशक आमतौर पर उच्च निवल मूल्य वाले व्यक्ति, पारिवारिक फंड, संस्थागत निवेशक आदि होते हैं, जिनकी जोखिम सहनशीलता आमतौर पर अधिक होती है और निवेश की लंबी अवधि होती है।

यह अपने निवेशकों के लिए रिटर्न अर्जित करने के लिए विभिन्न रणनीतियों का उपयोग करके निजी कंपनियों में निवेश की गई बड़ी रकम का प्रबंधन करता है। सीधे शब्दों में कहें तो, इस फंड का उपयोग निजी कंपनियों में निवेश करने के लिए किया जाता है, आमतौर पर उन्हें बेचने से पहले उन्हें बढ़ाने और सुधारने के उद्देश्य से। बेशक, यह जोखिम भरा हो सकता है क्योंकि इसमें अज्ञात व्यापारिक बिंदुओं और सीमित वित्तीय और परिचालन पारदर्शिता वाली कंपनियों में निवेश करना शामिल है। हालाँकि, निजी इक्विटी के पास आमतौर पर कंपनियों के प्रबंधन और विकास में व्यापक अनुभव और विशेषज्ञता होती है, जो जोखिमों को कम करने में मदद करती है।

निजी इक्विटी बाज़ार वैश्विक वित्तीय उद्योग का एक बड़ा और बढ़ता हुआ हिस्सा है, जिसके पोर्टफोलियो आमतौर पर पेशेवर निवेशकों या फंड प्रबंधकों द्वारा प्रबंधित होते हैं और अक्सर अधिक लचीली निवेश रणनीतियों का उपयोग करते हैं। यह परिसंपत्ति वर्गों की एक विस्तृत श्रृंखला को कवर कर सकता है, जैसे कि इक्विटी, बॉन्ड, कमोडिटीज, रियल एस्टेट इत्यादि, और लीवरेज, आर्बिट्रेज, हेजिंग इत्यादि जैसी जटिल निवेश रणनीतियों को नियोजित कर सकता है।

इसकी एक विशेषता यह है कि यह निवेशकों के दायरे को कड़ाई से सीमित करता है कि यह किसे जुटा सकता है। आम तौर पर कहें तो, इसका निवेशक दायरा कुछ बड़े संस्थागत निवेशकों और कुछ निश्चित निवेश ज्ञान और निवेश अनुभव वाले कुछ धनी व्यक्तियों तक सीमित है, जहां अमीरों पर ध्यान केंद्रित किया जाता है।

नई आवश्यकताओं के अनुसार, योग्य निवेशक एक निजी फंड में 10,000 युआन से कम निवेश नहीं कर सकते हैं। निवेशक की व्यक्तिगत निवल संपत्ति 10 मिलियन युआन से कम नहीं हो सकती है, और व्यक्ति की वित्तीय संपत्ति 3 मिलियन युआन से कम नहीं हो सकती है। किसी व्यक्ति की पिछले तीन वर्षों की औसत वार्षिक आय 500,000 युआन से कम नहीं हो सकती।

धन उगाहने की विधि के संदर्भ में, इस प्रकार का फंड गैर-सार्वजनिक तरीके से धन जुटाता है। गैर-सार्वजनिक पद्धति की परिभाषा निवेशकों की संख्या और जारी करने की पद्धति के माध्यम से की जाती है। इनमें निजी बातचीत, एक निमंत्रण प्रणाली और एक पेशेवर निवेशक पंजीकरण प्रणाली शामिल है। निजी बातचीत में, फंड मैनेजर निवेश समझौते पर पहुंचने के लिए संभावित निवेशकों के साथ सीधे संवाद और बातचीत करता है।

दूसरी ओर, निमंत्रण प्रणाली में विशिष्ट निवेशकों को निमंत्रण पत्र या निजी कार्यक्रमों के माध्यम से फंड की धन उगाहने वाली गतिविधियों में भाग लेने के लिए आमंत्रित करना शामिल है। पेशेवर निवेशक पंजीकरण प्रणाली के लिए निवेशकों को निजी प्लेसमेंट अनुरोधों में भाग लेने के लिए कुछ शर्तों को पूरा करने की आवश्यकता होती है, जैसे कि एक निश्चित स्तर की संपत्ति होना या विशिष्ट निवेश अनुभव होना।

फिर, सूचना प्रकटीकरण के संदर्भ में, निजी प्लेसमेंट की आवश्यकताएं कम होंगी। इससे अगला पहलू यानी कानूनी-नियामक पहलू भी सामने आता है। निजी निवेश कोष हमेशा से ही अस्पष्ट क्षेत्र में रहे हैं; उनके स्वस्थ विकास को विनियमित और निर्देशित करने के लिए कोई विशेष कानून नहीं है।

निजी निवेश के लिए धन जुटाने की प्रक्रिया के दृष्टिकोण से, इसने तीन अवधियों का अनुभव किया है। यानी, संग्रहण अवधि, बंद अवधि और सामान्य सदस्यता और मोचन अवधि। इन तीन समय के दौरान, निवेशकों द्वारा फंड शेयरों की खरीद और बिक्री बहुत अलग होगी।

सबसे पहले, धन उगाहने की अवधि होती है, जो आम तौर पर एक से तीन महीने होती है। इस अवधि के दौरान, धन जुटाने के लिए निजी निवेश शेयर विशिष्ट निवेशकों को दिए जाएंगे। इस चरण में निवेशक केवल शेयर खरीद सकते हैं, बेच नहीं सकते; खरीदे जाने वाले शेयरों की कीमत शेयरों का शुद्ध मूल्य है, यानी 1 युआन।

संग्रहण अवधि समाप्त होने के बाद, बंद अवधि दर्ज करें, जो आम तौर पर 6 महीने से 1 वर्ष तक होती है। इस समय अवधि में, फंड अनुबंध प्रभावी हो गया है, लेकिन बंद अवधि में, फंड निवेशकों को फंड शेयर अनुरोध की सदस्यता लेने या भुनाने के लिए स्वीकार नहीं करता है। इसलिए निवेशक इस अवधि के दौरान फंड शेयर न तो खरीद सकते हैं और न ही बेच सकते हैं।

तीसरा चरण वह है जब बंद अवधि समाप्त होती है और फंड सदस्यता और मोचन दोनों स्वीकार कर सकता है। यह सामान्य सदस्यता और मोचन अवधि में प्रवेश करता है, जिसमें निवेशक फंड के शेयरों के शुद्ध मूल्य के अनुसार फंड की सदस्यता और मोचन कर सकते हैं।

इस समय, सदस्यता और मोचन समय पूरी तरह से निजी इक्विटी फर्म द्वारा निर्धारित किया जाता है; विशिष्टताओं के लिए संबंधित निजी इक्विटी फर्म से परामर्श की भी आवश्यकता होती है। इसके अलावा, धन उगाही पूरी होने के बाद भी फंड सदस्यता लेना जारी रख सकता है, इसलिए निवेशक फंड की शुरुआती तारीख के अनुसार सदस्यता लेना जारी रख सकते हैं।

कुल मिलाकर, एक निजी फंड एक निजी तौर पर प्रबंधित निवेश फंड है जो निवेशकों के अपेक्षाकृत छोटे समूह को विविध निवेश के अवसर प्रदान करने के लिए डिज़ाइन किया गया है और अक्सर अधिक लचीली और परिष्कृत निवेश रणनीतियों का उपयोग करता है। साथ ही, यह अधिक विनियामक प्रतिबंधों और जोखिमों के अधीन भी हो सकता है, क्योंकि इसकी निवेश रणनीतियाँ और संचालन अपेक्षाकृत अधिक लचीले हैं और उच्च स्तर के जोखिम और अनिश्चितता के अधीन हो सकते हैं।

| स्थापना की शर्तें | विवरण |

| पंजीकृत पूंजी और फंडिंग | संचालन और निवेश के लिए पर्याप्त पूंजी की आवश्यकता होती है। |

| कानूनी और विनियामक आवश्यकताएँ | स्थानीय नियमों का अनुपालन करें और नियामक मांगों को पूरा करें। |

| योग्य प्रबंधन टीम. | प्रासंगिक योग्यताओं के साथ अनुभवी प्रबंधन टीम। |

| निवेश के लिए योजना और रणनीति. | लक्ष्य और जोखिम प्रबंधन के साथ एक स्पष्ट निवेश योजना। |

| नियंत्रण एवं अनुपालन की आवश्यकता. | निवेशक सुरक्षा के लिए आंतरिक नियंत्रण स्थापित करें। |

| अन्य आवश्यकताएं | क्षेत्रीय और नियामक आवश्यकताओं को पूरा करें। |

निजी निधि व्यवसाय

यह मुख्य रूप से पूंजी जुटाने और निवेश गतिविधियों में लगा हुआ है, और इसके व्यवसाय में मुख्य रूप से धन जुटाना, निवेश प्रबंधन, निवेश निर्णय लेना, जोखिम प्रबंधन और निकास तंत्र शामिल हैं। बेशक, इन व्यवसायों के बीच उनके प्रकार और संचालन के तरीकों के अनुसार अलग-अलग अंतर हैं।

सबसे पहले, निजी फंड विशिष्ट निवेशकों से गैर-सार्वजनिक तरीके से धन जुटाते हैं, जिसमें आमतौर पर संस्थागत निवेशक और उच्च-निवल मूल्य वाले व्यक्तिगत निवेशक शामिल होते हैं। और स्थापित निवेश रणनीति के अनुसार, वे निवेश रिटर्न को अधिकतम करने के लिए इक्विटी निवेश, निश्चित आय निवेश, हेज फंड, रियल एस्टेट निवेश, एंजेल निवेश इत्यादि सहित निवेश गतिविधियां करते हैं।

उनमें से, निजी फंड मुख्य रूप से शेयर बाजार में निवेश करते हैं, जिसका उद्देश्य सूचीबद्ध कंपनियों के शेयर खरीदकर, निजी उद्यमों में इक्विटी निवेश में भाग लेना, या इक्विटी निवेश अधिग्रहण करके आय प्राप्त करना है।

दूसरी ओर, निश्चित आय निवेश फंड, निश्चित ब्याज रिटर्न प्राप्त करने के लिए मुख्य रूप से ट्रेजरी बांड, कॉर्पोरेट बांड, परिवर्तनीय बांड इत्यादि सहित बांड बाजार में निवेश करते हैं। दूसरी ओर, हेज फंड विभिन्न बाजार परिवेशों में रिटर्न प्राप्त करने के लिए बाजार-तटस्थ रणनीतियों, घटना-संचालित रणनीतियों, मध्यस्थता रणनीतियों आदि सहित विविध निवेश रणनीतियों को अपनाते हैं। और वे आमतौर पर जोखिमों से बचाव और रिटर्न को स्थिर करने के उद्देश्यों को प्राप्त करने के लिए ब्याज दरों, विनिमय दरों, वस्तुओं, स्टॉक और अन्य बाजारों सहित विविध निवेश रणनीतियों को अपनाते हैं।

रियल एस्टेट निवेश फंड मुख्य रूप से किराये की आय, संपत्ति प्रशंसा आय आदि प्राप्त करने के लिए वाणिज्यिक रियल एस्टेट, आवासीय रियल एस्टेट, औद्योगिक रियल एस्टेट इत्यादि सहित रियल एस्टेट बाजार में निवेश करते हैं। एंजेल इन्वेस्टमेंट फंड मुख्य रूप से स्टार्ट-अप या नवीन परियोजनाओं में निवेश करता है और उच्च निवेश रिटर्न प्राप्त करने के लिए इक्विटी निवेश और उद्यम पूंजी निवेश के माध्यम से उद्यमों के विकास का समर्थन करता है।

फंड मैनेजर और निवेश टीम निवेश निर्णय लेने, उपयुक्त निवेश लक्ष्य और रणनीतियों का चयन करने और पोर्टफोलियो निर्माण और समायोजन करने के लिए जिम्मेदार हैं। जोखिम प्रबंधन करना भी आवश्यक है, जिसमें निवेश पोर्टफोलियो के जोखिम का आकलन और नियंत्रण करना और निवेशकों के धन की सुरक्षा के लिए उचित जोखिम प्रबंधन उपाय करना शामिल है।

इसे निवेशकों को फंड के प्रदर्शन, पोर्टफोलियो स्थिति और संचालन के बारे में नियमित आधार पर रिपोर्ट करने की भी आवश्यकता है ताकि यह सुनिश्चित किया जा सके कि निवेशकों को समय पर फंड के संचालन के बारे में सूचित किया जा सके। इसके अलावा, निवेश परियोजनाओं के सुचारू निकास और निवेश रिटर्न की प्राप्ति सुनिश्चित करने के लिए निवेशकों को विशिष्ट परिस्थितियों में फंड से बाहर निकलने की अनुमति देने के लिए आमतौर पर एक निकास तंत्र स्थापित किया जाता है। उदाहरण के लिए, निश्चित अवधि की समाप्ति, निवेश उद्देश्यों की प्राप्ति, या अन्य सहमत शर्तें।

निजी फंड निवेशकों की व्यक्तिगत जरूरतों को पूरा करने के लिए परिसंपत्ति प्रबंधन परामर्श, पोर्टफोलियो अनुकूलन, जोखिम प्रबंधन सलाह आदि सहित निवेशक सेवाएं भी प्रदान करते हैं। यह सुनिश्चित करने के लिए कि कंपनी का संचालन कानूनी रूप से अनुपालन कर रहा है और नियामक निकायों द्वारा पर्यवेक्षण और निरीक्षण के अधीन है, स्थानीय कानूनों, विनियमों और नियामक आवश्यकताओं का अनुपालन करना भी आवश्यक है।

कुल मिलाकर, निजी फंड पेशेवर निवेश संस्थान हैं जो निवेश रिटर्न प्राप्त करने के लिए धन जुटाते हैं और निवेश का प्रबंधन करते हैं, और उनके व्यवसाय की विशिष्टताएं और उनके संचालन का तरीका कंपनी के आकार, इसकी निवेश रणनीति और इसके व्यवसाय मॉडल के आधार पर भिन्न हो सकते हैं। . इसके अलावा, उनकी निवेश रणनीतियाँ और उद्देश्य विविध हैं, और उनके पास आमतौर पर कुछ निश्चित निवेश सीमाएँ और निवेश अवधि, साथ ही कुछ जोखिम और देनदारियाँ होती हैं।

निजी फंड कितना जोखिम भरा है?

यह जोखिम कई कारकों पर निर्भर करता है, जिसमें फंड की निवेश रणनीति, परिसंपत्ति आवंटन, बाजार का माहौल और प्रबंधन टीम की क्षमता शामिल है। सामान्यतया, इसमें पारंपरिक सार्वजनिक-बाज़ार निवेश साधनों की तुलना में उच्च स्तर का जोखिम होता है।

सबसे पहले, क्योंकि निजी निवेश कोष की परिसंपत्तियों के प्रकार और अंतर्निहित निवेश स्टॉक, बॉन्ड, डेरिवेटिव इत्यादि सहित अधिक विविध और जटिल हो सकते हैं, यह अधिक बाजार जोखिमों के संपर्क में है। साथ ही, इसमें आमतौर पर लंबी निवेश अवधि और कम तरलता होती है, इसलिए निवेशक किसी भी समय अपने फंड को भुनाने में सक्षम नहीं हो सकते हैं और उन्हें कुछ तरलता जोखिम उठाने की आवश्यकता होती है।

इसके अलावा, निजी निवेश फंड प्रबंधन में जटिल निवेश रणनीतियाँ और ट्रेडिंग संचालन शामिल होते हैं, और प्रबंधन टीम की निर्णय लेने और निष्पादन क्षमताएं सीधे फंड के प्रदर्शन को प्रभावित करती हैं, जिसमें परिचालन जोखिम शामिल होता है। और क्योंकि यह उच्च क्रेडिट जोखिम वाली परिसंपत्तियों में निवेश कर सकता है या जोखिम भरे समकक्षों के साथ व्यापार कर सकता है, यह क्रेडिट जोखिम के अधीन है।

कुछ निजी फंड निवेश रिटर्न बढ़ाने के लिए उत्तोलन या उधार लेने जैसे वित्तीय साधनों का उपयोग कर सकते हैं, लेकिन वे पोर्टफोलियो जोखिम जोखिम भी बढ़ाते हैं। साथ ही, ऐसे फंडों में अपेक्षाकृत कम नियामक और प्रकटीकरण आवश्यकताएं होती हैं और गैर-अनुपालन और जानकारी के अपर्याप्त प्रकटीकरण सहित नियामक जोखिमों के अधीन हो सकते हैं।

वास्तव में, निजी फंडों में निवेशकों के लिए, जिन जोखिमों से उन्हें सबसे अधिक सावधान रहना चाहिए, उन्हें छह प्रमुख श्रेणियों में वर्गीकृत किया जा सकता है। पहला अपारदर्शी जानकारी का जोखिम है। चूंकि इस प्रकार के फंड के लिए सूचना प्रकटीकरण की कोई सख्त आवश्यकता नहीं है, इसलिए सूचना अस्पष्टता इसके प्रमुख जोखिमों में से एक है। निवेश संचालन और प्रबंधन के सभी चरणों में अपर्याप्त सूचना प्रकटीकरण मौजूद है, जैसे कि निवेश कार्यक्रम, फंड ट्रांसफर और प्रोजेक्ट ट्रैकिंग और प्रबंधन, जो निवेशकों के लिए अधिक जोखिम पैदा कर सकता है।

दूसरे, निवेशकों की जोखिम प्रतिरोधक क्षमता कम होती है। कई निवेशक निजी निवेश फंडों में भाग लेते हैं, इसका मुख्य कारण उनका उच्च रिटर्न है। लेकिन यह मत भूलिए कि उच्च रिटर्न भी उच्च जोखिमों के अनुरूप है। कई निवेशकों में उचित जोखिम सहन करने की क्षमता का अभाव हो सकता है, इसलिए ऐसे फंडों के जोखिमों पर विशेष ध्यान दिया जाना चाहिए।

फंड प्रबंधकों के कारण भी जोखिम होते हैं। उद्योग प्रवेश मानकों पर सख्त नियमों की कमी के कारण, फंड प्रबंधकों के प्रबंधन स्तर, उद्योग की स्थिति और बाजार मान्यता में स्पष्ट अंतर हैं। समान बाजार परिवेश में भी, फंड मैनेजरों का केवल एक हिस्सा ही अपने सटीक निवेश निर्णयों के आधार पर निवेशकों को लाभ दिलाने में सक्षम होता है, जबकि अन्य निवेशकों को भारी नुकसान का कारण बन सकते हैं।

चौथा एक उच्च नैतिक ख़तरा है. चूंकि फंड परियोजनाएं आमतौर पर साझेदारी के रूप में स्थापित की जाती हैं, निवेशक पेशेवर, भौगोलिक और समय की कमी के कारण परियोजनाओं की प्रभावी ढंग से निगरानी और प्रबंधन करने में असमर्थ होते हैं। इसलिए, नैतिक खतरा भी उन जोखिमों में से एक है जिसका निवेशकों को अक्सर सामना करना पड़ता है।

फिर परियोजना वित्तपोषण में व्यावसायिकता की भी कमी है। परियोजना वित्तपोषण के लिए आमतौर पर व्यापक व्यावहारिक अनुभव और पेशेवर क्षमता की आवश्यकता होती है; हालाँकि, कुछ निजी निवेश कोष प्रबंधकों या प्रबंधन टीमों में परियोजना वित्तपोषण प्रक्रिया की प्रभावी ढंग से निगरानी और प्रबंधन करने के लिए पर्याप्त क्षमता का अभाव हो सकता है।

अंतिम सार्वजनिक जमा राशि के अवैध अवशोषण का जोखिम है। निजी प्लेसमेंट से प्राप्त कुछ फंड जानबूझकर रिटर्न को बढ़ा-चढ़ाकर पेश करने और परियोजनाओं को छुपाने के माध्यम से निवेशकों को आकर्षित करेंगे, और इस बात की बहुत अधिक संभावना है कि ये निजी प्लेसमेंट अवैध रूप से सार्वजनिक जमा को आकर्षित कर रहे हैं।

यह देखना मुश्किल नहीं है कि बहुत अधिक रिटर्न वाले निजी फंड उच्च जोखिम के साथ भी आते हैं। इसलिए, जब आपके पास इस प्रकार के फंड में निवेश करने का अवसर हो, तो आपको आवेग में आकर निर्णय नहीं लेना चाहिए। अपना होमवर्क करें और समझें कि आप किसमें निवेश कर रहे हैं। इसमें क्या जोखिम शामिल हैं? चाहे वह व्यक्तिगत निवेश की स्थिति के अनुरूप हो, और फिर सावधानीपूर्वक निवेश निर्णय लें।

| निजी इक्विटी फर्म | प्रबंधन के तहत परिसंपत्तियों |

| काली चट्टान | 7.5 ट्रिलियन डॉलर |

| काला पत्थर | यूएस$951 बिलियन |

| अपोलो ग्लोबल मैनेजमेंट | 523 अरब अमेरिकी डॉलर |

| गोल्डमैन सैक्स कार्लाइल (केकेआर) | 471 अरब अमेरिकी डॉलर |

| कार्लाइल समूह | 369 अरब अमेरिकी डॉलर |

| सीवीसी कैपिटल पार्टनर्स | 146 अरब डॉलर |

| टीपीजी (टेक्सास पैसिफिक ग्रुप) | $135 बिलियन |

| थोमा ब्रावो | 114 अरब डॉलर |

| ईन्टो (ईक्यूटी) | 100 अरब डॉलर |

| अंतर्दृष्टि भागीदार | 98 अरब डॉलर |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।