ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-03-15

मेरा मानना है कि कई लोगों ने निवेश और वित्तीय वस्तुओं पर शोध करते समय ईटीएफ शब्द अक्सर देखा होगा। वास्तव में, पारंपरिक फंडों और शेयरों की तुलना में, इसके कई फायदे हैं और इस प्रकार यह धीरे-धीरे कई निवेशकों के लिए परिसंपत्ति आवंटन के लिए एक आवश्यक उपकरण बन गया है। हालाँकि, आम निवेशकों के लिए, ETF के फायदे और नुकसान अभी भी बहुत अस्पष्ट हैं, और वे नहीं जानते कि इन्हें कैसे खरीदा जाए। इसलिए, ईटीएफ ट्रेडिंग नियमों, शुल्क और खरीद गाइड को समझाने के लिए इस लेख को सावधानीपूर्वक संक्षेप में प्रस्तुत किया जाएगा।

ईटीएफ का क्या मतलब है?

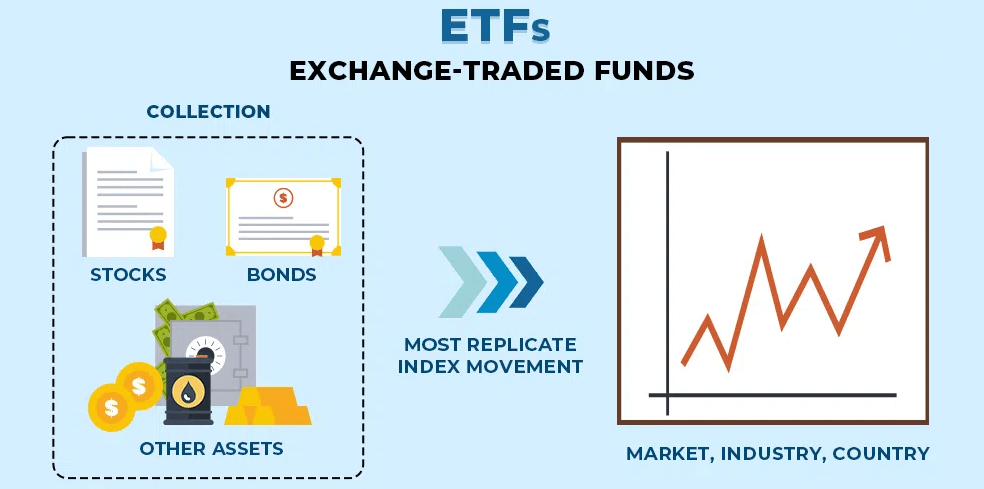

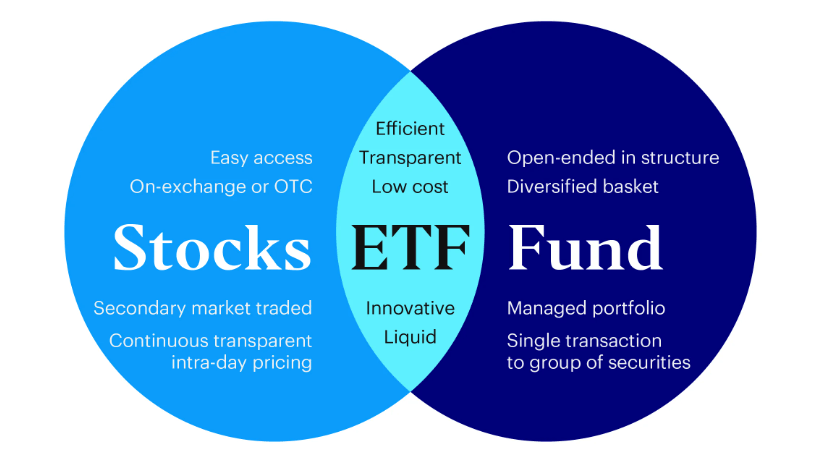

इसका पूरा नाम एक्सचेंज ट्रेडेड फंड है, जिसका अर्थ है एक्सचेंज ट्रेडेड फंड। यह एक निवेश उपकरण है जो पारंपरिक फंडों और शेयरों का एक उत्पाद है। इसका उपयोग किसी विशिष्ट सूचकांक, जैसे स्टॉक मार्केट इंडेक्स, सेक्टर इंडेक्स इत्यादि के प्रदर्शन को ट्रैक करने के लिए किया जाता है, और सूचकांक के घटक शेयरों को खरीदकर सूचकांक के समान निवेश रिटर्न प्राप्त किया जाता है।

इसका निवेश आकार एक म्यूचुअल फंड के समान है जिसमें दोनों पोर्टफोलियो में परिसंपत्तियों (उदाहरण के लिए, स्टॉक, बॉन्ड, कमोडिटी इत्यादि) को आनुपातिक रूप से एक ही सुरक्षा में पैकेज करते हैं जो एक्सचेंज पर सूचीबद्ध और कारोबार किया जाता है। हालाँकि, सामान्य फंडों के विपरीत, यह कुछ हद तक निष्क्रिय है।

ईटीएफ एक निवेश साधन है जो कुछ विशेष स्थितियों (यानी, एक सूचकांक) के आधार पर शेयरों के पोर्टफोलियो से सीधे मेल खाता है। एक सूचकांक विभिन्न नियमों के आधार पर संकलित किया जाता है, जैसे बाजार पूंजीकरण, उद्योग वर्गीकरण, आदि। सूचकांक में शामिल शेयरों को सूचकांक घटक कहा जाता है। सूचकांक ट्रैकिंग इन घटक शेयरों को खरीदने और धारण करने और सूचकांक भार के अनुसार होल्डिंग्स के प्रतिशत को समायोजित करके प्राप्त की जाती है।

क्योंकि इसका उद्देश्य एक विशिष्ट सूचकांक के प्रदर्शन को ट्रैक करना है, फंड मैनेजर अपेक्षाकृत निष्क्रिय तरीके से काम करता है, केवल पारंपरिक फंड मैनेजरों की तरह सक्रिय रूप से स्टॉक का चयन करने के बजाय इंडेक्स में बदलाव के अनुसार फंड की होल्डिंग्स को समायोजित करता है। यह किसमें निवेश करता है, इसके संदर्भ में इसे और अधिक पारदर्शी बनाता है और निवेशकों को फंड में परिसंपत्तियों की संरचना की स्पष्ट तस्वीर मिल सकती है।

यह भी तथ्य है कि इसकी कीमत बाजार की आपूर्ति और मांग के साथ उतार-चढ़ाव करती है, जो निवेशकों द्वारा एक्सचेंज पर खरीद और बिक्री से निर्धारित होती है, और फंड के शुद्ध परिसंपत्ति मूल्य से कुछ हद तक विचलित हो सकती है, जबकि एक साधारण फंड की कीमत की गणना फंड कंपनी द्वारा की जाती है। फंड के शुद्ध परिसंपत्ति मूल्य के साथ। फिर, जहां तक फीस का सवाल है, इसमें प्रबंधन शुल्क और बिक्री कमीशन कम है लेकिन ट्रेडिंग कमीशन लगता है। इसके विपरीत, एक सामान्य फंड की फीस में प्रबंधन शुल्क, बिक्री कमीशन, सदस्यता शुल्क आदि शामिल हो सकते हैं। शुल्क संरचना अधिक जटिल है।

ट्रेडिंग तरीकों के संदर्भ में, यह एक स्टॉक के समान है जिसमें इसे एक्सचेंज पर सूचीबद्ध और कारोबार किया जा सकता है। निवेशक स्टॉकब्रोकर के माध्यम से एक्सचेंज पर खरीद और बिक्री कर सकते हैं, और ट्रेडिंग घंटे शेयर बाजार के समान हैं। ध्यान देने वाली बात सिर्फ ये है कि इसे एक ही दिन खरीदा और बेचा भी जा सकता है. हालाँकि, T+2 व्यापार निपटान फॉर्मूलेशन के कार्यान्वयन के कारण, निपटान दिवस के दो व्यापारिक दिनों के बाद लेनदेन पूरा हो जाता है।

यह भी तथ्य है कि, शेयरों की तुलना में, ईटीएफ एक कंपनी के बजाय एक फंड का प्रतिनिधित्व करते हैं, इसलिए संदर्भ के लिए कंपनी की वित्तीय रिपोर्ट जैसी कोई जानकारी नहीं है। इस उत्पाद को चुनते समय, निवेशकों को कंपनी की वित्तीय स्थिति की तुलना में सूचकांक की प्रवृत्ति और विशेषताओं पर अधिक ध्यान देना चाहिए, जैसा कि स्टॉक के मामले में होता है।

और इसकी कीमत फंड के भीतर परिसंपत्तियों के कुल मूल्य से संबंधित है, जिसमें इसकी होल्डिंग्स और बाजार की आपूर्ति और मांग के मूल्य में उतार-चढ़ाव के आधार पर उतार-चढ़ाव होता है। दूसरी ओर, स्टॉक किसी कंपनी के स्वामित्व का प्रतिनिधित्व करते हैं, और उनकी कीमत मुख्य रूप से बाजार की आपूर्ति और मांग और कंपनी के प्रदर्शन जैसे कारकों से प्रभावित होती है। कंपनी के प्रदर्शन और संभावित लाभांश आय को साझा करने के लिए निवेशक स्टॉक रखते हैं।

इसके अलावा, स्टॉक की तुलना में, इसमें आमतौर पर लेनदेन लागत कम होती है और लेनदेन कर कम होता है। इसलिए यह उन निवेशकों के लिए अधिक उपयुक्त है जो अपने निवेश में विविधता लाना चाहते हैं और एक्सचेंज ट्रेडिंग के माध्यम से काम करना चाहते हैं, जबकि स्टॉक उन निवेशकों के लिए उपयुक्त हैं जो विशिष्ट कंपनियों में निवेश करना चाहते हैं और एक ही संपत्ति पर रिटर्न चाहते हैं।

निवेश साधन के रूप में इसके कई फायदे हैं, लेकिन इसके कुछ नुकसान भी हैं जिन्हें अक्सर नजरअंदाज कर दिया जाता है। सबसे पहले, यह आमतौर पर एक निष्क्रिय प्रदर्शनकर्ता होता है, इसकी कीमत किसी विशेष सूचकांक के उतार-चढ़ाव से प्रभावित होती है। इसलिए, जब समग्र बाजार में उतार-चढ़ाव होता है, तो यह भी उतार-चढ़ाव का पालन करेगा और बाजार जोखिमों से पूरी तरह बच नहीं सकता है। दूसरे, इसकी भी संभावना है कि इसे ख़त्म किया जा सकता है और बाज़ार से हटाया जा सकता है क्योंकि यह बहुत छोटा है, जिसका मतलब है कि निवेशकों को ईटीएफ के आकार पर नज़र रखने की ज़रूरत है।

यह छूट और प्रीमियम से भी ग्रस्त है, अर्थात, बाजार मूल्य और शुद्ध मूल्य के बीच का अंतर, और निवेशकों को इस बात पर ध्यान देने की आवश्यकता है कि क्या बाजार मूल्य उचित है। इसके अलावा, यदि इसमें विदेशी घटक स्टॉक शामिल हैं, तो ऊपर या नीचे की ओर बढ़ने की कोई सीमा नहीं हो सकती है, जिसमें अधिक बाजार जोखिम शामिल है। इसके अलावा, इसकी फीस और शुल्कों पर भी विचार करने की आवश्यकता है, साथ ही इस तथ्य पर भी कि उत्पाद खरीदने और बेचने से शेयर प्लेसमेंट जैसे चक्रवृद्धि निवेश का लाभ नहीं उठाया जा सकता है। अंत में, चिप्स की अस्थिर तरलता उनके व्यापारिक व्यवहार को आंकना कठिन बना देती है और निवेशकों द्वारा सावधानीपूर्वक विश्लेषण की आवश्यकता होती है।

कुल मिलाकर, ईटीएफ के फायदे और नुकसान समान रूप से प्रमुख हैं। हालाँकि, एक लचीले और पारदर्शी निवेश उपकरण के रूप में, इसमें एक फंड की सुरक्षा और एक स्टॉक की ट्रेडिंग विधि होती है। यदि निवेशक पहले से ही स्टॉक और फंड से परिचित हैं, तो वे आगे के शोध और उन्हें अपने निवेश पोर्टफोलियो के हिस्से के रूप में समझने पर विचार कर सकते हैं।

ईटीएफ ट्रेडिंग नियम और शुल्क

इसके ट्रेडिंग नियम और शुल्क अलग-अलग स्टॉक एक्सचेंजों और उत्पादों के आधार पर भिन्न-भिन्न हो सकते हैं। आम तौर पर, इसके ट्रेडिंग नियम स्टॉक ट्रेडिंग के समान होते हैं, और इसकी फीस म्यूचुअल फंड के समान होती है, लेकिन कुछ ख़ासियतें होती हैं।

उदाहरण के लिए, क्योंकि इसे स्टॉक एक्सचेंज में सूचीबद्ध और कारोबार किया जा सकता है, इसके व्यापारिक घंटे आमतौर पर शेयर बाजार के समान ही होते हैं। यह सब ट्रेडिंग दिवस के ट्रेडिंग घंटों के भीतर है, लेकिन सटीक घंटे एक्सचेंज और क्षेत्र के अनुसार भिन्न हो सकते हैं। उदाहरण के लिए, संयुक्त राज्य अमेरिका में, अधिकांश ETF का कारोबार न्यूयॉर्क स्टॉक एक्सचेंज (NYSE) या NASDAQ स्टॉक एक्सचेंज (NASDAQ) पर किया जाता है। उनके व्यापारिक घंटे सोमवार से शुक्रवार, सुबह 9:30 बजे से शाम 4:00 बजे तक (पूर्वी समय) हैं।

इसकी ट्रेडिंग पद्धति स्टॉक के समान है; निवेशक स्टॉक एक्सचेंज पर सूचीबद्ध स्टॉकब्रोकरों के माध्यम से खरीद और बिक्री कर सकते हैं, लेकिन ऑनलाइन ट्रेडिंग प्लेटफॉर्म के माध्यम से भी खरीद या बिक्री कमीशन लगा सकते हैं। अधिदेश बाजार मूल्य अधिदेश (मौजूदा बाजार मूल्य पर खरीदने या बेचने के लिए), सीमा अधिदेश (एक निर्दिष्ट मूल्य पर खरीदने या बेचने के लिए), और अन्य प्रकार के हो सकते हैं और निवेशक की पसंद के अनुसार कारोबार किए जाते हैं।

ऐसे उत्पादों का व्यापार करने पर आमतौर पर स्टॉक ट्रेडिंग के समान ट्रेडिंग कमीशन लगता है। निवेशकों को फंड प्रबंधन से संबंधित शुल्क, जैसे प्रबंधन शुल्क और लेनदेन शुल्क का भुगतान भी करना पड़ सकता है। और उनके ट्रेडों की समाशोधन और निपटान प्रक्रिया स्टॉक ट्रेडिंग के समान है, जो आमतौर पर ट्रेडिंग दिवस की समाप्ति के बाद टी+2 (ट्रेडिंग दिवस प्लस दो व्यावसायिक दिन) पर होती है।

और फीस की बात करें तो इसे ईटीएफ कमीशन के नाम से भी जाना जाता है। इसमें न केवल खरीद और बिक्री कमीशन और प्रबंधन शुल्क शामिल हैं; इसमें प्रसार लागत के साथ-साथ मोचन शुल्क भी शामिल होगा। इनमें से, ट्रेडिंग कमीशन का भुगतान स्टॉकब्रोकरों को किया जाता है और यह इस प्रकार के उत्पाद के व्यापार के लिए सबसे महत्वपूर्ण शुल्कों में से एक है। ट्रेडिंग कमीशन की राशि लेनदेन के आकार, ब्रोकर की दरों और ट्रेडिंग की विधि जैसे कारकों के आधार पर भिन्न होती है, और आमतौर पर लेनदेन राशि के प्रतिशत के रूप में ली जाती है।

प्रबंधन शुल्क भी उन शुल्कों में से एक है जो निवेशकों को इस प्रकार के उत्पाद रखने के लिए भुगतान करना पड़ता है, जिसका उपयोग फंड मैनेजर द्वारा फंड को प्रबंधित और संचालित करने के लिए किया जाता है। इसे आमतौर पर वार्षिक प्रतिशत के रूप में व्यक्त किया जाता है और फंड की संपत्ति से काट लिया जाता है। प्रबंधन शुल्क का स्तर उत्पाद से उत्पाद में भिन्न होता है और आम तौर पर अन्य प्रकार के म्यूचुअल फंडों की तुलना में कम होता है।

स्प्रेड लागत बोली और पूछी गई कीमतों के बीच का अंतर है, और यह एक ऐसी लागत भी है जिसे निवेशकों को ध्यान में रखना होगा। स्प्रेड लागत वास्तविक लेनदेन लागत को प्रभावित कर सकती है, खासकर जब बाजार में तरलता कम हो। बाजार की आपूर्ति और मांग और तरलता जैसे कारकों के कारण बोली-पूछ प्रसार में उतार-चढ़ाव हो सकता है। निवेशकों को व्यापार करते समय बोली-पूछने के प्रसार पर ध्यान देना चाहिए ताकि परिणामस्वरूप लेनदेन लागत में वृद्धि न हो।

या कोई ट्रैकिंग त्रुटि है, जो उसके शुद्ध परिसंपत्ति मूल्य (एनएवी) और उसके द्वारा ट्रैक किए जाने वाले सूचकांक के बीच का अंतर है। यद्यपि उत्पाद को किसी विशेष सूचकांक के प्रदर्शन को ट्रैक करने के लिए डिज़ाइन किया गया है, लेनदेन लागत, नकदी होल्डिंग्स और पुनर्निवेश जैसे कारकों के कारण ट्रैकिंग त्रुटियां उत्पन्न हो सकती हैं।

और कुछ मामलों में, एक्सचेंज ऐसे उत्पादों के व्यापार के लिए अतिरिक्त शुल्क ले सकते हैं, आमतौर पर बाजार लेनदेन के हिस्से के रूप में। वैकल्पिक रूप से, मोचन पर अतिरिक्त शुल्क लगाया जा सकता है, जैसे मोचन शुल्क या लेनदेन लागत।

यह ध्यान दिया जाना चाहिए कि उपरोक्त शुल्क और नियम केवल संदर्भ के लिए हैं। विशिष्ट ईटीएफ ट्रेडिंग नियम और शुल्क ईटीएफ उत्पाद, एक्सचेंज, स्टॉकब्रोकर और निवेशक के स्थान के आधार पर भिन्न हो सकते हैं। निवेशकों को सलाह दी जाती है कि वे ऐसे उत्पादों में व्यापार करने से पहले विभिन्न प्रकार के उत्पादों के प्रासंगिक व्यापार नियमों और शुल्कों के साथ-साथ निवेश उत्पादों की विशेषताओं और जोखिमों को ध्यान से समझें।

ईटीएफ कैसे खरीदें और व्यापार करें

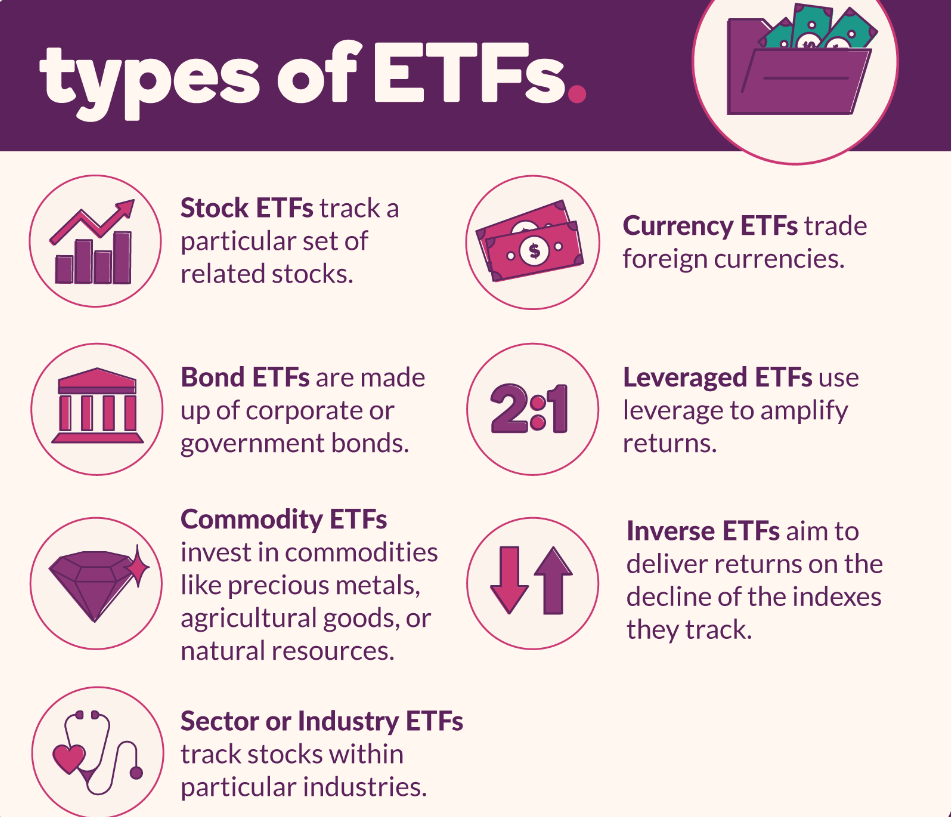

खरीदारी से पहले सबसे पहले सही उत्पाद का चयन करना जरूरी है। यह चयन पहले ऊपर दिए गए चार्ट के प्रकारों के अनुसार परिसंपत्ति वर्ग को चुनकर शुरू हो सकता है; इतना ही नहीं, बल्कि उद्योग और क्षेत्र जैसे कारकों पर भी विचार करें, साथ ही ऐसे उत्पाद का चयन करें जो निवेश उद्देश्यों और जोखिम उठाने की क्षमता को पूरा करता हो। सामान्य तौर पर, सही उत्पाद चुनने के लिए, जारीकर्ता, शुल्क और ऐतिहासिक प्रदर्शन पर ध्यान देना चाहिए।

सबसे पहले, एक प्रतिष्ठित और मजबूत जारीकर्ता चुनना बहुत महत्वपूर्ण है। जारी करने वाली संस्था की ताकत और प्रतिष्ठा सीधे उस उत्पाद की गुणवत्ता और परिचालन दक्षता को प्रभावित करती है। अच्छे जारीकर्ताओं के पास आमतौर पर बेहतर निवेश प्रबंधन और जोखिम नियंत्रण क्षमताएं होती हैं और वे जोखिम और रिटर्न को बेहतर ढंग से संतुलित करने के लिए अपने पोर्टफोलियो को अधिक सावधानी से चुनेंगे।

इसके विपरीत, कुछ कम-ज्ञात या कम प्रतिष्ठित जारीकर्ता जोखिम भरे निवेश निर्णय ले सकते हैं जिससे खराब प्रदर्शन हो सकता है। उद्योग-अग्रणी जारीकर्ताओं का चयन करने से उनकी गुणवत्ता और तरलता बढ़ सकती है, जिससे निवेश रिटर्न में वृद्धि हो सकती है।

फीस ध्यान में रखने योग्य एक महत्वपूर्ण कारक है। यह मुख्य रूप से कमीशन के साथ-साथ उत्पाद के प्रबंधन शुल्क को संदर्भित करता है, जिनकी गणना आमतौर पर वार्षिक आधार पर की जाती है। कम शुल्क निवेश लागत को कम करने और रिटर्न बढ़ाने में मदद कर सकता है। आम तौर पर, 0.1% से नीचे की फीस को बहुत कम प्रबंधन शुल्क माना जाता है, और 0.4% से नीचे की कोई भी फीस उचित है। यदि आपको इससे अधिक फीस का पता चलता है, तो आपको उनके ऐतिहासिक प्रदर्शन पर विचार करने की आवश्यकता है। 1% से अधिक फीस बहुत सार्थक नहीं है, और 2% से अधिक फीस मूल रूप से खतरनाक है और इसमें बड़े उतार-चढ़ाव हो सकते हैं।

किसी उत्पाद को चुनते समय उसके ऐतिहासिक प्रदर्शन को देखना भी महत्वपूर्ण है। इस प्रकार के उत्पाद का व्यापार उच्च स्तर की पारदर्शिता के साथ होता है, और जानकारी ऑनलाइन पाई जा सकती है। इसकी समग्र ताकत का अंदाजा लगाने के लिए आमतौर पर 5 या 10 वर्षों में औसत वार्षिक रिटर्न पर ध्यान केंद्रित करना अधिक मूल्यवान होता है। केवल अल्पकालिक रिटर्न पर ध्यान केंद्रित करने की भी अनुशंसा नहीं की जाती है, क्योंकि अल्पकालिक प्रदर्शन कई कारकों से प्रभावित हो सकता है और यह पर्याप्त रूप से स्थिर और विश्वसनीय नहीं है।

निवेश उद्देश्यों, परिसंपत्ति आवंटन, उद्योग वितरण और अन्य पहलुओं सहित कई कारकों पर विचार करने की व्यापक आवश्यकता के बाद, उपयुक्त उत्पाद का चयन किया जा सकता है। उसके बाद, आपको एक प्रतिभूति खाता खोलने की आवश्यकता है, और आप किसी प्रतिभूति कंपनी, बैंक या ऑनलाइन ब्रोकरेज में एक प्रतिभूति खाता खोलना चुन सकते हैं।

फिर एक उपयुक्त ट्रेडिंग तरीका चुनें, जैसे कि ऑनलाइन ब्रोकर या स्टॉकब्रोकर के माध्यम से खरीदारी करना। या यदि आप ऑनलाइन व्यापार करना चुनते हैं, तो आपको अपना खाता एक उपयुक्त प्रतिभूति व्यापार मंच पर पंजीकृत करना होगा। फिर प्रतिभूति खाते में लॉग इन करें और ट्रेडिंग प्लेटफॉर्म या ऑनलाइन ब्रोकर का उपयोग करके खरीद ऑर्डर दर्ज करें। खरीद आदेश में, आपको खरीदे जाने वाले ईटीएफ का ईटीएफ कोड, मात्रा और कीमत (यदि आप एक सीमा आदेश चुनते हैं) निर्दिष्ट करना होगा।

फिर खरीद ऑर्डर की पुष्टि करें, यह सुनिश्चित करने के लिए ऑर्डर के विवरण की दोबारा जांच करें कि कोई त्रुटि तो नहीं है। यदि सब कुछ सही है, तो ऑर्डर जमा करने की पुष्टि करें। खरीद आदेश सफलतापूर्वक निष्पादित होने के बाद, सुनिश्चित करें कि खरीद को कवर करने के लिए प्रतिभूति खाते में पर्याप्त धनराशि है। खरीद आदेश के आधार पर, प्रतिभूति खाते से उचित राशि में धनराशि काट ली जाएगी।

एक बार उत्पाद खरीदने के बाद, निवेश को प्रतिभूति खाते या संबंधित निवेश मंच के माध्यम से ट्रैक और मॉनिटर किया जा सकता है। यह ध्यान रखना महत्वपूर्ण है कि उत्पाद के प्रदर्शन, साथ ही बाजार और संबंधित उद्योग में बदलावों की नियमित आधार पर निगरानी की जानी चाहिए ताकि तदनुसार निवेश निर्णय लिया जा सके।

जो देखा जा सकता है वह यह है कि ईटीएफ का कारोबार शेयरों की तरह ही किया जाता है, जिसमें तरलता और व्यापार में आसानी होती है। खरीदने से पहले, प्रासंगिक ट्रेडिंग नियमों, शुल्क और जोखिमों को समझने के लिए पर्याप्त शोध और अध्ययन करने की सलाह दी जाती है।

| प्रकार | विवरण | लाभ |

| शुरुआती निवेशक | सरल शुरुआती निवेश। | आरंभ करने का एक आसान तरीका प्रदान करता है. |

| दीर्घकालिक निवेशक | बाज़ार में वृद्धि के लाभ के लिए रुकें। | बार-बार व्यापार करने की आवश्यकता समाप्त हो जाती है। |

| जोखिम विविधीकरणकर्ता | अपने निवेश जोखिम में विविधता लाएं। | एकाधिक संपत्तियां रखने से जोखिम कम हो जाता है |

| कम लागत वाला निवेशक | निवेश करने का लागत प्रभावी तरीका | कम प्रबंधन और लेनदेन लागत |

| तरलता चाहने वाले. | अत्यधिक तरल | इक्विटी जैसी तरलता |

| बाज़ार के शौकीन. | बाज़ार के प्रदर्शन को ट्रैक करता है | समग्र बाज़ार प्रदर्शन तक सरल पहुंच |

| निवेश से बचने वाले. | निष्क्रिय रूप से प्रबंधित निवेश | पोर्टफोलियो प्रबंधन से बचकर समय बचाएं। |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।