取引

EBCについて

公開日: 2024-03-15

更新日: 2024-11-22

投資や金融商品について調べていると、「ETF」という言葉をよく目にすることが多いのではないでしょうか。実際、従来のファンドや株式と比較して多くの利点があり、徐々に多くの投資家にとって資産配分に欠かせないツールとなっています。しかし、一般の投資家にとってETFのメリットやデメリットはまだはっきりと理解されていないことが多く、どのように購入すればよいか分からない方が多いのが現状です。そこで、この記事ではETFの取引ルールや手数料、購入方法について解説していきます。

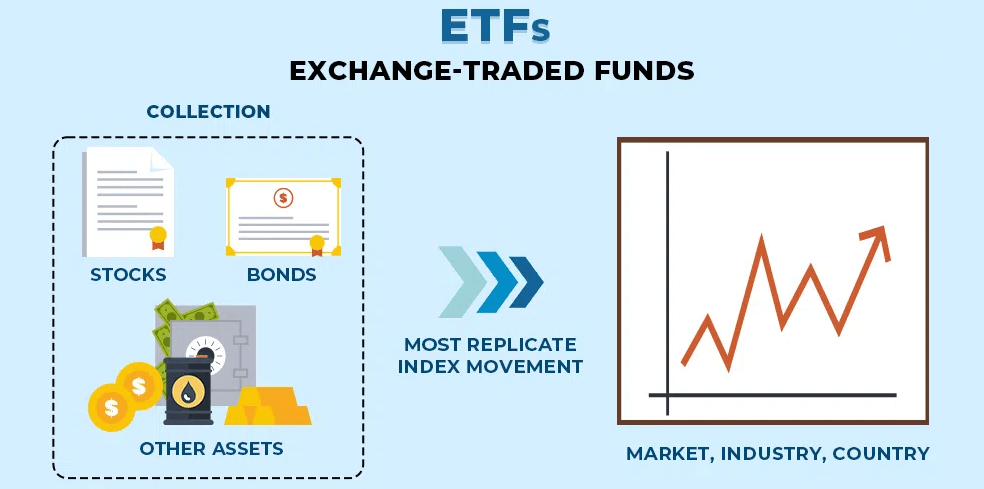

ETFとはどういう意味ですか?

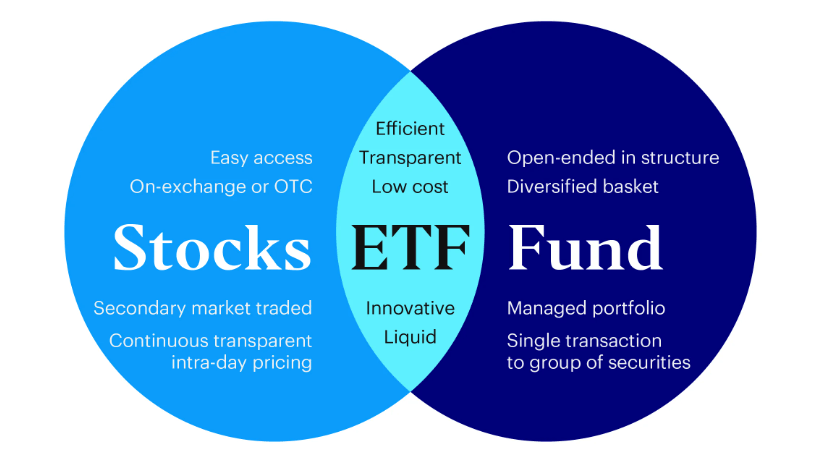

ETFの正式名称は「Exchange Traded Fund(上場投資信託)」で、株式のように取引される伝統的なファンドの一種です。特定のインデックス(例:株式市場インデックスやセクターインデックスなど)の相場を追跡し、そのインデックスの構成銘柄を購入することで、インデックスに類似した投資リターンを得ることを目的としています。

その投資規模は、伝統的なミューチュアルファンド(投資信託)に似ており、どちらもポートフォリオ内の資産(株式、債券、コモディティなど)を比率に応じて1つの証券にまとめ、それを取引所に上場して取引します。しかし、一般的なファンドと異なり、ETFは比較的パッシブ(受動的)な運用が行われます。

ETFは、特定のインデックスに基づいた株式のポートフォリオを直接的にマッチングさせる投資手段です。インデックスは、市場の時価総額や業界分類などのさまざまなルールに基づいて編成されます。インデックスに含まれる株式は「インデックス構成銘柄」と呼ばれ、ETFはこれらの構成銘柄を購入して保持し、インデックスの構成比率に合わせてその割合を調整します。

ETFの目的は特定のインデックスの変動を追跡することなので、ファンドマネージャーは比較的受動的に運営し、インデックスの変更に応じてファンドの保有銘柄を調整するのみで、伝統的なファンドマネージャーのように株式を積極的に選定することはありません。このため、ETFは投資先が比較的透明で、投資家はファンド内の資産の構成について明確に把握できます。

また、ETFの価格は市場の需給によって変動し、投資家が取引所で売買することにより決定されます。そのため、一般的なファンドのように純資産価値(NAV)に基づく価格計算ではなく、多少価格がズレることがあります。一般的なファンドでは、ファンド会社がその純資産価値に基づいて価格を算出します。費用に関しては、ETFは管理費や販売手数料が低く、取引手数料がかかりますが、一般的なファンドでは管理費、販売手数料、申込手数料など、より複雑な費用体系が存在します。

取引方法については、株式と似ており、取引所に上場されており、投資家は証券会社を通じて株式と同じように取引を行います。取引時間も株式市場と同じで、ETFは同じ日のうちに売買することも可能です。ただし、T+2取引決済方式が採用されているため、取引は決済日から2営業日後に完了します。

ETFは株式と異なり、企業の所有権を表すものではないため、企業の財務報告書などの情報は存在しません。ETFを選ぶ際には、株式のように企業の財務状態よりも、そのインデックス自体のトレンドや特徴に注目する必要があります。

また、ETFの価格はファンド内の総資産価値に関連しており、その資産の価値の変動や市場の需給によって価格が変動します。株式は企業の所有権を示すもので、企業のパフォーマンスや市場の需給によって価格が決まります。株式投資家は、企業のパフォーマンスや配当収入を得るために株式を保有します。

一般的に、ETFは株式よりも取引コストや取引税が低く、複数の銘柄に分散投資するのに適しています。一方、株式は特定の企業に投資し、その企業のリターンを追求したい投資家に向いています。

ETFは投資手段として多くの利点を持っていますが、いくつかのデメリットもあります。まず、ETFは通常、パッシブに運用されるため、特定のインデックスの上下動に影響を受けやすく、市場が変動する際にはその影響を避けることはできません。さらに、ETFが小さすぎると市場から上場廃止される可能性もあり、ETFの規模にも注目する必要があります。

また、ETFにはプレミアム(市場価格が純資産価値を上回る)やディスカウント(市場価格が純資産価値を下回る)といった問題もあります。投資家は市場価格が適切かどうかを確認する必要があります。さらに、ETFが外国株式を含む場合、価格の上昇や下降に制限がないため、市場リスクが大きくなる可能性もあります。加えて、手数料や取引における複利の利用制限も考慮する必要があります。最後に、ETFの流動性が不安定な場合、取引の判断が難しくなることがありますので、慎重な分析が必要です。

全体的に、ETFは柔軟で透明性が高い投資手段として、ファンドの安全性と株式の取引方法を兼ね備えています。株式やファンドに既に慣れている投資家であれば、ETFを投資ポートフォリオに加えることを検討しても良いでしょう。

ETF取引ルールと手数料

その取引ルールと手数料は、証券取引所や商品によって異なる場合があります。一般的に、その取引ルールは株式取引と似ており、手数料も投資信託と似ていますが、いくつかの特徴があります。

例えば、ETFは株式取引所に上場して取引されるため、取引時間は通常、株式市場と同じ時間帯です。取引時間は取引所や地域によって異なることがありますが、基本的には取引日の取引時間内で行われます。たとえば、アメリカでは、多くのETFがニューヨーク証券取引所(NYSE)またはナスダック証券取引所(NASDAQ)で取引されており、その取引時間は月曜日から金曜日の午前9:30から午後4:00(米国東部標準時間)です。

取引方法は株式と似ており、投資家は株式取引所に上場している証券会社を通じて売買することができます。また、オンライン取引プラットフォームを通じて売買注文を出すことも可能です。注文方法には、現在の市場価格で取引を行う「マーケットオーダー」や、指定した価格で取引を行う「リミットオーダー」などがあり、投資家の選択に応じて取引されます。

このような商品を取引する場合、通常は株式取引と同様に取引手数料がかかります。また、投資家はファンド管理に関連する手数料(管理手数料や取引手数料など)を支払う必要がある場合もあります。取引の清算・決済プロセスは株式取引と似ており、通常は取引日から2営業日後(T+2)に行われます。

そして、手数料について言うと、「ETF手数料」という名称で知られており、これには売買手数料や管理手数料のほかに、スプレッドコストや償還手数料も含まれます。これらのうち、取引手数料は証券会社に支払われ、ETF取引で最も重要な手数料の一つです。取引手数料は、取引の規模や証券会社の手数料率、取引方法などによって異なり、通常は取引額のパーセンテージとして課金されます。

管理手数料も、投資家がこの種類の商品を保有するために支払うべき費用の一つで、ファンドマネージャーがファンドを運営するために使用します。通常、年率パーセンテージとして表され、ファンドの資産から差し引かれます。管理手数料の水準は商品ごとに異なり、一般的に他の種類の投資信託よりも低い傾向があります。

スプレッドコストは、買値と売値の差額であり、投資家が考慮すべきコストの一つです。スプレッドコストは、特に市場の流動性が低い場合に実際の取引コストに影響を与えることがあります。市場の需給や流動性などの要因によって、買値と売値の差額(スプレッド)が変動することがあります。取引の際にはスプレッドを注意深く確認し、取引コストを増加させないようにすることが重要です。

また、トラッキングエラーもあります。これは、ETFの純資産価値(NAV)とその追跡対象となるインデックスとの間に生じる差異です。ETFは特定のインデックスのパフォーマンスを追跡するように設計されていますが、取引コストや現金の保有、再投資などの要因により、トラッキングエラーが発生することがあります。

さらに、取引所によっては、これらの商品を取引する際に追加の手数料がかかることがあります。通常、これは市場取引の一部として課せられます。また、償還時に償還手数料や取引手数料が発生する場合もあります。

なお、上記の手数料やルールはあくまで参考であり、具体的なETFの取引ルールや手数料は、ETF商品、取引所、証券会社、投資家の所在地などによって異なる場合があります。投資家は取引を行う前に、各種商品の取引ルールや手数料、そして投資商品の特徴やリスクをよく理解することが推奨されます。

ETFの購入と取引方法

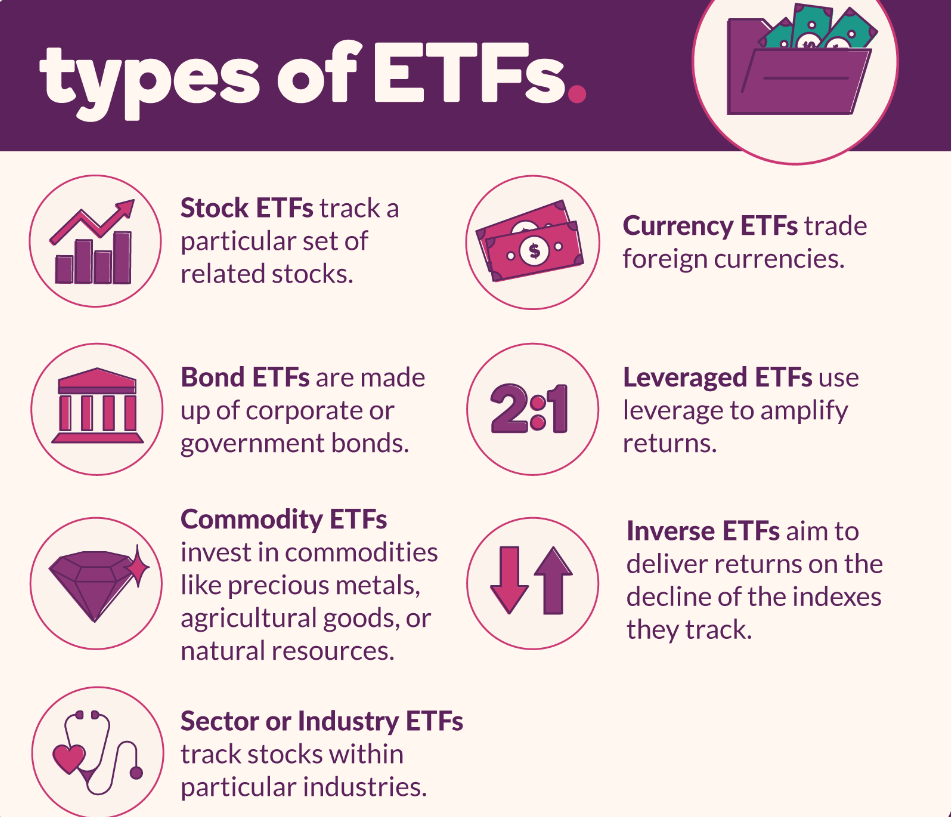

購入前に、まずは適切な商品を選ぶことが重要です。この選択は、上記のチャートに基づいて資産クラスを選ぶことから始めます。それだけでなく、業界や地域なども考慮し、投資目的やリスク許容度に合った商品を選ぶ必要があります。一般的に、適切な商品を選ぶためには、発行者、手数料、そして過去の実績に注目することが求められます。

まず最初に、信頼性が高く、実績のある発行者を選ぶことが非常に重要です。発行機関の強さや評判は、その商品の質や運営効率に直接影響を与えます。良い発行者は、通常、優れた投資管理能力とリスク管理能力を持ち、ポートフォリオを慎重に選定してリスクとリターンを適切にバランスさせます。

一方、あまり知られていない発行者や評判が低い発行者は、リスクの高い投資判断を下し、パフォーマンスが悪化する可能性があります。業界のリーダー的存在の発行者を選ぶことで、その商品は質や流動性が向上し、投資リターンも増加することが期待できます。

手数料も重要な要素です。主に、手数料には売買手数料や管理手数料が含まれ、通常は年単位で計算されます。低い手数料は、投資コストを削減し、リターンを増加させる助けになります。一般的に、手数料が0.1%以下であれば非常に低い管理手数料とされ、0.4%以下は合理的と考えられます。それを超える手数料がある場合は、過去の実績を考慮する必要があります。1%以上の手数料はあまり意味がなく、2%を超える手数料は基本的に危険で、大きな変動を伴うことがあります。

商品を選ぶ際には、その過去のパフォーマンスにも注目することが重要です。このタイプの商品は高い透明性を持ち、オンラインで情報を得ることができます。通常、過去5年または10年の平均年間リターンに注目することで、その商品全体の実力を把握することができます。短期的なリターンにのみ注目するのは避けるべきです。短期的なパフォーマンスは、さまざまな要因によって影響を受けることがあり、安定して信頼できるものではありません。

投資目的、資産配分、業界分布などを総合的に考慮した上で、適切な商品を選択することができます。その後、証券口座を開設する必要があります。証券口座は店頭証券会社、銀行、またはオンライン証券会社で開設できます。

次に、適切な取引方法を選択します。例えば、オンライン証券会社や株式仲介業者を通じて購入する方法です。オンラインで取引を選択する場合は、適切な証券取引プラットフォームで口座を登録する必要があります。その後、証券口座にログインし、取引プラットフォームまたはオンライン証券を通じて購入注文を入力します。注文には、購入するETFのコード、数量、および価格(指値注文を選択した場合)を指定する必要があります。

注文内容を確認した後、注文に誤りがないことを再確認します。問題がなければ、注文の送信を確定します。購入注文が正常に実行された後は、証券口座に十分な資金があることを確認し、購入代金が適切に差し引かれることになります。

商品を購入した後は、証券口座や関連する投資プラットフォームを通じて投資状況を追跡し、モニタリングすることができます。商品や市場、関連する業界のパフォーマンスの変動を定期的に確認し、それに基づいて投資判断を行うことが重要です。

ETFは株式と似た方法で取引されており、流動性が高く、取引が簡単であるという特徴があります。購入前には、十分なリサーチと学習を行い、取引ルールや手数料、リスクについて理解することをお勧めします。

| タイプ | 説明 | 利点 |

| 初心者投資家 | シンプルな初心者向け投資 | 簡単に始める方法を提供可能 |

| 長期投資家 | 市場成長による利益を期待して保有 | 頻繁な取引の必要なし |

| リスク分散を図りたい人 | 投資リスクを分散 | 複数の資産を保有することでリスクを減少 |

| 低コストを重視する人 | コスト効率の良い投資方法 | 低い管理費用と取引コスト |

| 流動性を重視する人 | 流動性が高い | 株式と同様の流動性 |

| 市場に興味がある人 | 市場パフォーマンスを追跡 | 全体的な市場パフォーマンスへのシンプルなアクセス |

| 投資管理を避けたい人 | パッシブ運用型の投資 | ポートフォリオ管理を避けることで時間を節約 |

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。