สรุป

สรุป

ETF เป็นกองทุนดัชนีเปิดที่มีการซื้อขายเหมือนกับหุ้นที่มีสภาพคล่องสูงและค่าธรรมเนียมต่ำกว่า ผู้ลงทุนซื้อผ่านบัญชีนายหน้าซื้อขายหลักทรัพย์

ฉันเชื่อว่าหลายๆ คนคงเคยเห็นคำว่า ETF บ่อยมากเมื่อค้นคว้าเกี่ยวกับการลงทุนและสินค้าทางการเงิน ที่จริงแล้วเมื่อเทียบกับกองทุนและหุ้นแบบเดิมๆ ก็มีข้อดีหลายประการ และค่อยๆ กลายเป็นเครื่องมือที่จำเป็นสำหรับการจัดสรรสินทรัพย์สำหรับนักลงทุนจำนวนมาก อย่างไรก็ตาม สำหรับนักลงทุนทั่วไป ข้อดีและข้อเสียของ ETF ยังคงคลุมเครือมาก และพวกเขาไม่รู้ว่าจะซื้ออย่างไร ดังนั้นบทความนี้จะสรุปอย่างละเอียดเพื่อให้คุณอธิบายกฎการซื้อขาย ETF ค่าธรรมเนียม และคู่มือการซื้อ

อีทีเอฟหมายถึงอะไร?

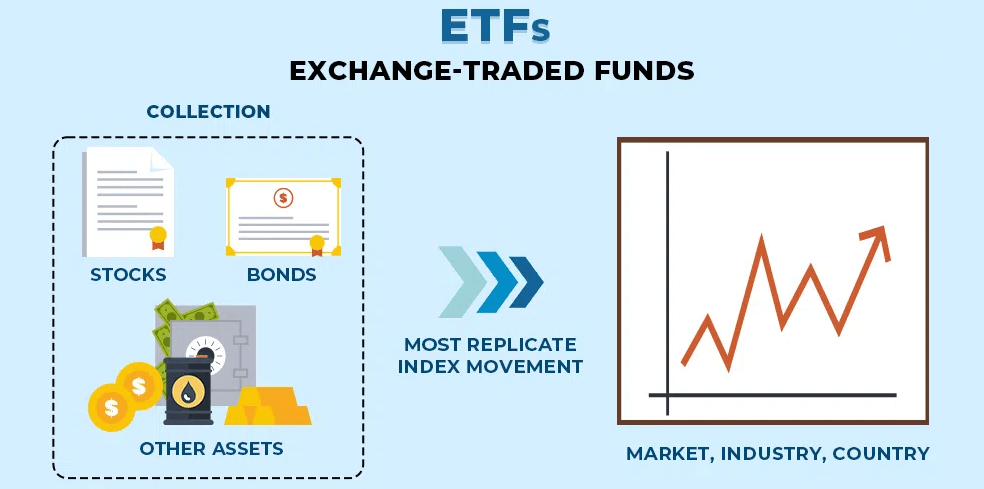

ชื่อเต็มคือ Exchange Traded Fund ซึ่งหมายถึง Exchange Traded Fund เป็นเครื่องมือการลงทุนที่เป็นผลผลิตของกองทุนและหุ้นแบบดั้งเดิม ใช้เพื่อติดตามประสิทธิภาพของดัชนีเฉพาะ เช่น ดัชนีตลาดหุ้น ดัชนีภาคส่วน ฯลฯ และบรรลุผลตอบแทนการลงทุนที่คล้ายกับดัชนีโดยการซื้อหุ้นที่เป็นส่วนประกอบของดัชนี

ขนาดการลงทุนมีความคล้ายคลึงกับขนาดกองทุนรวมที่บรรจุสินทรัพย์ในพอร์ตโฟลิโอ (เช่น หุ้น พันธบัตร สินค้าโภคภัณฑ์ ฯลฯ) ตามสัดส่วนไว้ในหลักทรัพย์เดียวที่จดทะเบียนและซื้อขายในตลาดหลักทรัพย์ อย่างไรก็ตาม ไม่เหมือนกับกองทุนทั่วไปตรงที่กองทุนค่อนข้างไม่โต้ตอบ

ETF คือเครื่องมือการลงทุนที่จับคู่พอร์ตหุ้นโดยตรงตามเงื่อนไขพิเศษบางประการ (เช่น ดัชนี) ดัชนีจะถูกรวบรวมตามกฎเกณฑ์ต่างๆ เช่น มูลค่าหลักทรัพย์ตามราคาตลาด การจำแนกประเภทอุตสาหกรรม ฯลฯ หุ้นที่รวมอยู่ในดัชนีเรียกว่าองค์ประกอบของดัชนี การติดตามดัชนีทำได้โดยการซื้อและถือครองหุ้นที่เป็นส่วนประกอบเหล่านี้ และปรับเปอร์เซ็นต์การถือครองตามการถ่วงน้ำหนักดัชนี

เนื่องจากวัตถุประสงค์คือเพื่อติดตามผลการดำเนินงานของดัชนีเฉพาะ ผู้จัดการกองทุนจึงดำเนินการในลักษณะที่ค่อนข้างนิ่งเฉย โดยจะปรับการถือครองของกองทุนตามการเปลี่ยนแปลงของดัชนีเท่านั้น แทนที่จะเลือกหุ้นอย่างแข็งขันเหมือนที่ผู้จัดการกองทุนแบบเดิมๆ ทำ นอกจากนี้ยังทำให้มีความโปร่งใสมากขึ้นในแง่ของผู้ที่ลงทุน และนักลงทุนสามารถเห็นภาพองค์ประกอบของสินทรัพย์ในกองทุนได้ชัดเจนยิ่งขึ้น

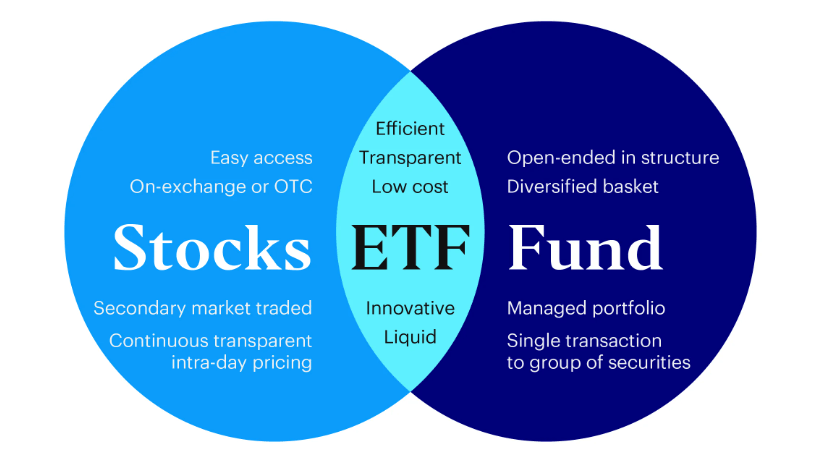

นอกจากนี้ยังมีความจริงที่ว่าราคาของมันผันผวนตามอุปสงค์และอุปทานของตลาดซึ่งกำหนดโดยนักลงทุนที่ซื้อและขายในตลาดหลักทรัพย์ และอาจเบี่ยงเบนไปจากมูลค่าทรัพย์สินสุทธิของกองทุนบ้าง ในขณะที่ราคาของกองทุนธรรมดาจะคำนวณโดยบริษัทกองทุนตาม ด้วยมูลค่าทรัพย์สินสุทธิของกองทุน ในส่วนของค่าธรรมเนียมนั้น จะมีค่าธรรมเนียมการจัดการและค่าคอมมิชชั่นการขายที่ต่ำกว่า แต่จะต้องเสียค่าคอมมิชชั่นในการซื้อขาย ในทางตรงกันข้าม ค่าธรรมเนียมของกองทุนทั่วไปอาจรวมถึงค่าธรรมเนียมการจัดการ ค่าคอมมิชชันการขาย ค่าสมัครสมาชิก ฯลฯ โครงสร้างค่าธรรมเนียมมีความซับซ้อนมากกว่า

ในแง่ของวิธีการซื้อขาย จะคล้ายกับหุ้นที่สามารถจดทะเบียนและซื้อขายในตลาดหลักทรัพย์ได้ นักลงทุนสามารถซื้อและขายในการแลกเปลี่ยนผ่านนายหน้าซื้อขายหลักทรัพย์ และเวลาการซื้อขายเหมือนกับในตลาดหุ้น สิ่งเดียวที่ควรทราบก็คือสามารถซื้อและขายได้ในวันเดียวกัน อย่างไรก็ตาม เนื่องจากมีการใช้สูตรการชำระเงินทางการค้าแบบ T+2 ธุรกรรมจะเสร็จสมบูรณ์หลังจากสองวันทำการหลังจากวันที่ชำระเงิน

นอกจากนี้ยังมีข้อเท็จจริงที่ว่า ETF เป็นตัวแทนของกองทุนมากกว่าบริษัท เมื่อเทียบกับหุ้น ดังนั้นจึงไม่มีข้อมูล เช่น รายงานทางการเงินของบริษัทเพื่อใช้อ้างอิง เมื่อเลือกผลิตภัณฑ์นี้ นักลงทุนควรให้ความสำคัญกับแนวโน้มและลักษณะของดัชนีมากกว่าสถานะทางการเงินของบริษัท เช่น ในกรณีของหุ้น

และราคาของมันสัมพันธ์กับมูลค่ารวมของสินทรัพย์ภายในกองทุน โดยมีความผันผวนขึ้นอยู่กับความผันผวนของมูลค่าการถือครองและอุปสงค์และอุปทานของตลาด ในทางกลับกัน หุ้นเป็นตัวแทนความเป็นเจ้าของของบริษัท และราคาของหุ้นส่วนใหญ่จะได้รับผลกระทบจากปัจจัยต่างๆ เช่น อุปสงค์และอุปทานของตลาด และผลการดำเนินงานของบริษัท นักลงทุนถือหุ้นเพื่อแบ่งปันผลการดำเนินงานของบริษัทและรายได้เงินปันผลที่เป็นไปได้

นอกจากนี้ เมื่อเปรียบเทียบกับหุ้นแล้ว มักจะมีต้นทุนการทำธุรกรรมที่ต่ำกว่าและภาษีการทำธุรกรรมน้อยกว่า ดังนั้นจึงเหมาะสำหรับนักลงทุนที่ต้องการกระจายการลงทุนและดำเนินการผ่านการซื้อขายแลกเปลี่ยนมากกว่า ในขณะที่หุ้นเหมาะสำหรับนักลงทุนที่ต้องการลงทุนในบริษัทใดบริษัทหนึ่งและแสวงหาผลตอบแทนจากสินทรัพย์เพียงตัวเดียว

แม้ว่าจะมีข้อดีหลายประการในฐานะเครื่องมือการลงทุน แต่ก็มีข้อเสียบางประการที่มักถูกมองข้าม ประการแรก มันมักจะเป็นนักแสดงที่ไม่โต้ตอบ โดยที่ราคาจะได้รับผลกระทบจากการขึ้นและลงของดัชนีตัวใดตัวหนึ่ง ดังนั้นเมื่อตลาดโดยรวมมีความผันผวนก็จะตามความผันผวนไปด้วยและไม่สามารถหลีกเลี่ยงความเสี่ยงด้านตลาดได้อย่างสมบูรณ์ ประการที่สอง ยังมีความเป็นไปได้ที่อาจถูกชำระบัญชีและถอดออกจากตลาดเนื่องจากมีน้อยเกินไป ซึ่งหมายความว่านักลงทุนจำเป็นต้องจับตาดูขนาดของ ETF

นอกจากนี้ยังได้รับผลกระทบจากส่วนลดและเบี้ยประกันภัย เช่น ความแตกต่างระหว่างราคาตลาดและมูลค่าสุทธิ และนักลงทุนจำเป็นต้องให้ความสนใจว่าราคาตลาดมีความสมเหตุสมผลหรือไม่ นอกจากนี้ หากมีหุ้นที่เป็นส่วนประกอบจากต่างประเทศ ก็อาจไม่มีข้อจำกัดในการเคลื่อนไหวขึ้นหรือลง ซึ่งเกี่ยวข้องกับความเสี่ยงด้านตลาดที่มากขึ้น นอกจากนี้ จำเป็นต้องพิจารณาค่าธรรมเนียมและค่าใช้จ่ายต่างๆ รวมถึงข้อเท็จจริงที่ว่าการซื้อและขายผลิตภัณฑ์อาจไม่สามารถใช้ประโยชน์จากการลงทุนแบบทบต้น เช่น การวางตำแหน่งหุ้น สุดท้ายนี้ สภาพคล่องที่ไม่แน่นอนของชิปทำให้พฤติกรรมการซื้อขายเป็นเรื่องยากที่จะตัดสินและต้องมีการวิเคราะห์อย่างรอบคอบโดยนักลงทุน

โดยรวมแล้วข้อดีและข้อเสียของ ETF ก็มีความโดดเด่นไม่แพ้กัน อย่างไรก็ตาม เนื่องจากเป็นเครื่องมือการลงทุนที่ยืดหยุ่นและโปร่งใส จึงมีความปลอดภัยของกองทุนและวิธีการซื้อขายหุ้น หากผู้ลงทุนมีความคุ้นเคยกับหุ้นและกองทุนอยู่แล้ว ก็อาจพิจารณาศึกษาและทำความเข้าใจเพิ่มเติมซึ่งเป็นส่วนหนึ่งของพอร์ตการลงทุนของตน

กฎและค่าธรรมเนียมการซื้อขาย ETF

กฎการซื้อขายและค่าธรรมเนียมอาจแตกต่างกันไปขึ้นอยู่กับตลาดหลักทรัพย์และผลิตภัณฑ์ที่แตกต่างกัน โดยทั่วไปกฎการซื้อขายจะคล้ายกับกฎการซื้อขายหุ้นและค่าธรรมเนียมจะคล้ายกับกฎของกองทุนรวมแต่ก็มีลักษณะเฉพาะบางประการ

ตัวอย่างเช่น เนื่องจากสามารถจดทะเบียนและซื้อขายในตลาดหลักทรัพย์ได้ ชั่วโมงการซื้อขายจึงมักจะเหมือนกับในตลาดหุ้น ทั้งหมดนี้อยู่ภายในชั่วโมงการซื้อขายของวันซื้อขาย แต่ชั่วโมงที่แน่นอนอาจแตกต่างกันไปตามการแลกเปลี่ยนและภูมิภาค ตัวอย่างเช่น ในสหรัฐอเมริกา ETF ส่วนใหญ่ซื้อขายในตลาดหลักทรัพย์นิวยอร์ก (NYSE) หรือตลาดหลักทรัพย์ NASDAQ (NASDAQ) เวลาซื้อขายคือวันจันทร์ถึงวันศุกร์ เวลา 9.30 น. ถึง 16.00 น. (เวลาตะวันออก)

วิธีการซื้อขายคล้ายกับหุ้น นักลงทุนสามารถซื้อและขายผ่านโบรกเกอร์หุ้นที่จดทะเบียนในตลาดหลักทรัพย์ แต่ยังผ่านแพลตฟอร์มการซื้อขายออนไลน์เพื่อวางค่าคอมมิชชันการซื้อหรือขาย คำสั่งอาจเป็นคำสั่งราคาตลาด (เพื่อซื้อหรือขายในราคาตลาดปัจจุบัน) คำสั่งจำกัด (การซื้อหรือขายในราคาที่ระบุ) และประเภทอื่น ๆ และมีการซื้อขายตามทางเลือกของนักลงทุน

การซื้อขายผลิตภัณฑ์ดังกล่าวมักจะต้องเสียค่าคอมมิชชันการซื้อขาย คล้ายกับการซื้อขายหุ้น ผู้ลงทุนอาจต้องชำระค่าธรรมเนียมที่เกี่ยวข้องกับการจัดการกองทุน เช่น ค่าธรรมเนียมการจัดการและค่าธรรมเนียมการทำธุรกรรม และกระบวนการหักบัญชีและชำระบัญชีของการซื้อขายจะคล้ายคลึงกับการซื้อขายหุ้น ซึ่งโดยปกติจะเกิดขึ้นในวันที่ T+2 (วันซื้อขายบวกสองวันทำการ) หลังจากสิ้นสุดวันซื้อขาย

และเมื่อพูดถึงค่าธรรมเนียม เรียกอีกอย่างว่าค่าคอมมิชชั่น ETF ไม่เพียงแต่รวมถึงค่าคอมมิชชั่นการซื้อและการขายและค่าธรรมเนียมการจัดการเท่านั้น จะมีค่าใช้จ่ายสเปรดและค่าธรรมเนียมการไถ่ถอนด้วย ในจำนวนนี้ ค่าคอมมิชชันการซื้อขายจะจ่ายให้กับโบรกเกอร์หุ้น และเป็นหนึ่งในค่าธรรมเนียมที่สำคัญที่สุดสำหรับการซื้อขายผลิตภัณฑ์ประเภทนี้ จำนวนค่าคอมมิชชันการซื้อขายจะแตกต่างกันไปขึ้นอยู่กับปัจจัยต่างๆ เช่น ขนาดของธุรกรรม อัตราของนายหน้า และวิธีการซื้อขาย และโดยปกติจะเรียกเก็บเป็นเปอร์เซ็นต์ของจำนวนธุรกรรม

ค่าธรรมเนียมการจัดการก็เป็นหนึ่งในค่าธรรมเนียมที่ผู้ลงทุนต้องจ่ายสำหรับการถือครองผลิตภัณฑ์ประเภทนี้ซึ่งผู้จัดการกองทุนใช้เพื่อจัดการและดำเนินการกองทุน โดยปกติจะแสดงเป็นเปอร์เซ็นต์ต่อปีและหักออกจากทรัพย์สินของกองทุน ระดับค่าธรรมเนียมการจัดการแตกต่างกันไปในแต่ละผลิตภัณฑ์ และโดยทั่วไปจะต่ำกว่ากองทุนรวมประเภทอื่นๆ

ต้นทุนสเปรดคือความแตกต่างระหว่างราคาเสนอซื้อและราคาเสนอขาย และเป็นต้นทุนที่นักลงทุนต้องคำนึงถึงด้วย ต้นทุนสเปรดอาจส่งผลต่อต้นทุนการทำธุรกรรมจริง โดยเฉพาะอย่างยิ่งเมื่อสภาพคล่องในตลาดต่ำ ส่วนต่างราคาเสนอซื้อ-ถามอาจผันผวนเนื่องจากปัจจัยต่างๆ เช่น อุปสงค์และอุปทานของตลาด และสภาพคล่อง นักลงทุนควรให้ความสนใจกับค่าสเปรดราคาเสนอซื้อ-ราคาเสนอขายเมื่อทำการซื้อขาย เพื่อไม่ให้ต้นทุนการทำธุรกรรมเพิ่มขึ้น

หรือมีข้อผิดพลาดในการติดตามซึ่งเป็นความแตกต่างระหว่างมูลค่าทรัพย์สินสุทธิ (NAV) และดัชนีที่ติดตาม แม้ว่าผลิตภัณฑ์ได้รับการออกแบบมาเพื่อติดตามประสิทธิภาพของดัชนีเฉพาะ ข้อผิดพลาดในการติดตามอาจเกิดขึ้นเนื่องจากปัจจัยต่างๆ เช่น ต้นทุนการทำธุรกรรม การถือเงินสด และการลงทุนใหม่

และในบางกรณี ตลาดแลกเปลี่ยนอาจเรียกเก็บค่าธรรมเนียมเพิ่มเติมสำหรับการซื้อขายผลิตภัณฑ์ดังกล่าว ซึ่งโดยปกติจะเป็นส่วนหนึ่งของธุรกรรมในตลาด หรืออาจมีค่าธรรมเนียมเพิ่มเติมเมื่อมีการแลกรางวัล เช่น ค่าธรรมเนียมการแลกรางวัลหรือต้นทุนการทำธุรกรรม

ควรสังเกตว่าค่าธรรมเนียมและกฎข้างต้นมีไว้เพื่อการอ้างอิงเท่านั้น กฎและค่าธรรมเนียมการซื้อขาย ETF เฉพาะอาจแตกต่างกันไปขึ้นอยู่กับผลิตภัณฑ์ ETF การแลกเปลี่ยน นายหน้าซื้อขายหุ้น และสถานที่ตั้งของนักลงทุน ผู้ลงทุนควรทำความเข้าใจกฎการซื้อขายที่เกี่ยวข้องและค่าธรรมเนียมของผลิตภัณฑ์ประเภทต่างๆ ตลอดจนลักษณะและความเสี่ยงของผลิตภัณฑ์การลงทุนอย่างรอบคอบ ก่อนที่จะซื้อขายผลิตภัณฑ์ดังกล่าว

วิธีซื้อและซื้อขาย ETF

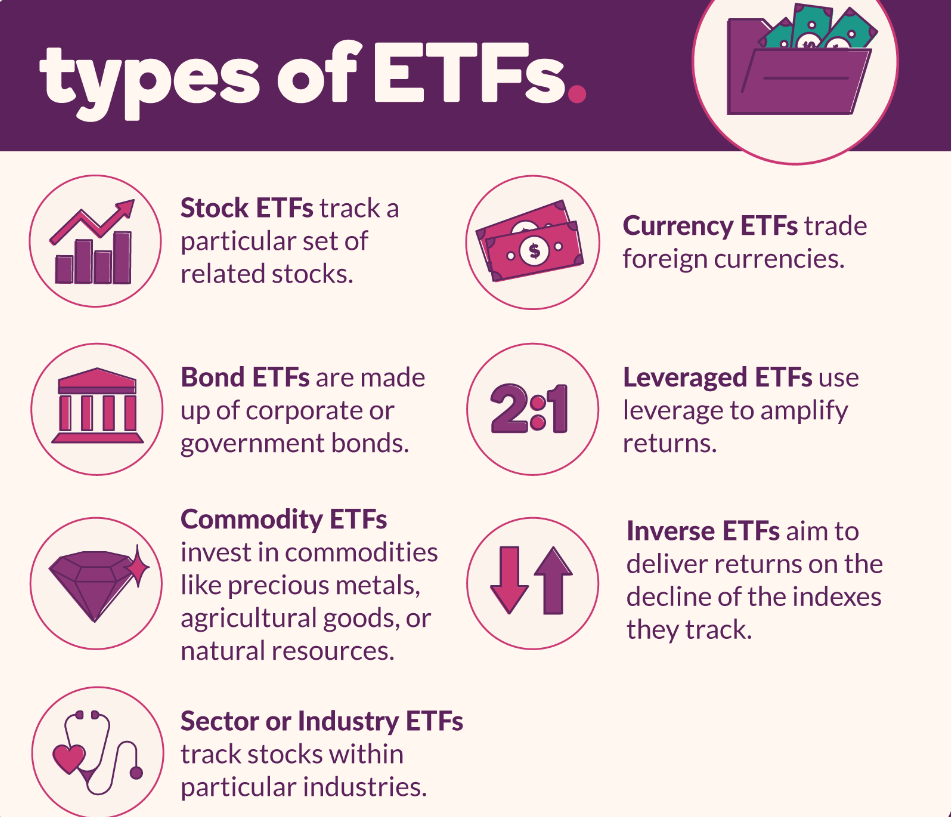

ก่อนที่จะซื้อสิ่งสำคัญคือต้องเลือกผลิตภัณฑ์ที่เหมาะสมก่อน การเลือกนี้สามารถเริ่มต้นด้วยการเลือกประเภทสินทรัพย์ตามประเภทในแผนภูมิด้านบนก่อน ไม่เพียงเท่านั้น แต่ยังคำนึงถึงปัจจัยต่างๆ เช่น อุตสาหกรรมและภูมิภาค ตลอดจนการเลือกผลิตภัณฑ์ที่ตรงตามวัตถุประสงค์การลงทุนและความเสี่ยงที่ยอมรับได้ โดยทั่วไป ในการเลือกผลิตภัณฑ์ที่เหมาะสม จะต้องคำนึงถึงผู้ออก ค่าธรรมเนียม และผลการดำเนินงานในอดีต

ก่อนอื่น การเลือกผู้ออกตราสารที่มีชื่อเสียงและแข็งแกร่งเป็นสิ่งสำคัญมาก ความแข็งแกร่งและชื่อเสียงของสถาบันผู้ออกส่งผลโดยตรงต่อคุณภาพและประสิทธิภาพการดำเนินงานของผลิตภัณฑ์นั้น ผู้ออกตราสารที่ดีมักจะมีความสามารถในการจัดการการลงทุนและการควบคุมความเสี่ยงที่ดีกว่า และจะเลือกพอร์ตการลงทุนของตนอย่างระมัดระวังมากขึ้นเพื่อสร้างสมดุลระหว่างความเสี่ยงและผลตอบแทนที่ดีขึ้น

ในทางตรงกันข้าม ผู้ออกตราสารหนี้บางรายที่ไม่ค่อยมีใครรู้จักหรือมีชื่อเสียงน้อยกว่าอาจทำการตัดสินใจลงทุนที่มีความเสี่ยงซึ่งอาจนำไปสู่ประสิทธิภาพที่ต่ำกว่าได้ การเลือกผู้ออกตราสารชั้นนำของอุตสาหกรรมจะช่วยเพิ่มคุณภาพและสภาพคล่องได้ ซึ่งจะเป็นการเพิ่มผลตอบแทนจากการลงทุน

ค่าธรรมเนียมเป็นปัจจัยสำคัญที่ต้องคำนึงถึง ซึ่งส่วนใหญ่หมายถึงค่าคอมมิชชันและค่าธรรมเนียมการจัดการของผลิตภัณฑ์ ซึ่งโดยปกติจะคำนวณเป็นรายปี ค่าธรรมเนียมต่ำสามารถช่วยลดต้นทุนการลงทุนและเพิ่มผลตอบแทนได้ โดยทั่วไป ค่าธรรมเนียมที่ต่ำกว่า 0.1% ถือเป็นค่าธรรมเนียมการจัดการที่ต่ำมากและค่าธรรมเนียมที่ต่ำกว่า 0.4% ก็ถือว่าสมเหตุสมผล หากคุณเจอค่าธรรมเนียมที่สูงกว่านี้ คุณจะต้องพิจารณาประสิทธิภาพที่ผ่านมา ค่าธรรมเนียมที่เกิน 1% นั้นไม่มีความหมายมากนัก และโดยพื้นฐานแล้วค่าธรรมเนียมที่เกิน 2% ถือเป็นอันตรายและอาจมีทั้งขึ้นๆ ลงๆ

เมื่อเลือกผลิตภัณฑ์ สิ่งสำคัญคือต้องดูประสิทธิภาพที่ผ่านมาด้วย ผลิตภัณฑ์ประเภทนี้ซื้อขายด้วยความโปร่งใสในระดับสูง และสามารถดูข้อมูลได้ทางออนไลน์ โดยปกติแล้วจะมีประโยชน์มากกว่าที่จะมุ่งเน้นไปที่ผลตอบแทนเฉลี่ยต่อปีในช่วง 5 หรือ 10 ปีเพื่อทำความเข้าใจถึงความแข็งแกร่งโดยรวม นอกจากนี้ เราไม่แนะนำให้เน้นเฉพาะผลตอบแทนระยะสั้นเท่านั้น เนื่องจากผลการดำเนินงานระยะสั้นอาจได้รับผลกระทบจากปัจจัยหลายประการ และไม่มีเสถียรภาพและเชื่อถือได้เพียงพอ

หลังจากที่จำเป็นต้องพิจารณาปัจจัยหลายประการอย่างครอบคลุม รวมถึงวัตถุประสงค์ในการลงทุน การจัดสรรสินทรัพย์ การกระจายตัวของอุตสาหกรรม และด้านอื่นๆ ก็สามารถเลือกผลิตภัณฑ์ที่เหมาะสมได้ หลังจากนั้นคุณจะต้องเปิดบัญชีหลักทรัพย์และคุณสามารถเลือกเปิดบัญชีหลักทรัพย์ที่บริษัทหลักทรัพย์ ธนาคาร หรือนายหน้าซื้อขายหลักทรัพย์ออนไลน์ได้

จากนั้นเลือกวิธีการซื้อขายที่เหมาะสม เช่น การซื้อผ่านนายหน้าออนไลน์หรือนายหน้าซื้อขายหุ้น หรือหากคุณเลือกซื้อขายออนไลน์ คุณจะต้องลงทะเบียนบัญชีของคุณกับแพลตฟอร์มการซื้อขายหลักทรัพย์ที่เหมาะสม จากนั้นเข้าสู่ระบบบัญชีหลักทรัพย์และป้อนคำสั่งซื้อโดยใช้แพลตฟอร์มการซื้อขายหรือนายหน้าออนไลน์ ในใบสั่งซื้อ คุณต้องระบุรหัส ETF ปริมาณ และราคา (หากคุณเลือกคำสั่งจำกัด) ของ ETF ที่จะซื้อ

จากนั้นยืนยันใบสั่งซื้อ ตรวจสอบรายละเอียดของคำสั่งซื้ออีกครั้งเพื่อให้แน่ใจว่าไม่มีข้อผิดพลาด หากทุกอย่างถูกต้องให้ยืนยันการส่งคำสั่งซื้อ หลังจากดำเนินการคำสั่งซื้อสำเร็จแล้ว ตรวจสอบให้แน่ใจว่ามีเงินทุนในบัญชีหลักทรัพย์เพียงพอสำหรับการซื้อ ตามใบสั่งซื้อเงินจะถูกหักออกจากบัญชีหลักทรัพย์ตามจำนวนที่เหมาะสม

เมื่อซื้อสินค้าแล้วสามารถติดตามและติดตามการลงทุนผ่านบัญชีหลักทรัพย์หรือแพลตฟอร์มการลงทุนที่เกี่ยวข้อง สิ่งสำคัญคือต้องทราบว่าประสิทธิภาพของผลิตภัณฑ์ตลอดจนการเปลี่ยนแปลงในตลาดและอุตสาหกรรมที่เกี่ยวข้อง จำเป็นต้องได้รับการตรวจสอบเป็นประจำเพื่อตัดสินใจลงทุนตามนั้น

สิ่งที่เห็นได้ก็คือ ETF มีการซื้อขายในลักษณะเดียวกันกับหุ้น โดยมีสภาพคล่องและความง่ายในการซื้อขาย ก่อนที่จะซื้อ ขอแนะนำให้ทำการวิจัยและศึกษาอย่างเพียงพอเพื่อทำความเข้าใจกฎการซื้อขาย ค่าธรรมเนียม และความเสี่ยงที่เกี่ยวข้อง

| พิมพ์ | คำอธิบาย | ข้อดี |

| นักลงทุนมือใหม่ | การลงทุนเริ่มต้นง่ายๆ | ให้วิธีที่ง่ายในการเริ่มต้น |

| นักลงทุนระยะยาว | ถือไว้เพื่อการเติบโตของตลาด | ขจัดความจำเป็นในการซื้อขายบ่อยครั้ง |

| ตัวกระจายความเสี่ยง | กระจายความเสี่ยงในการลงทุนของคุณ | ลดความเสี่ยงด้วยการถือครองสินทรัพย์หลายรายการ |

| นักลงทุนต้นทุนต่ำ | วิธีการลงทุนที่คุ้มค่า | ต้นทุนการจัดการและการทำธุรกรรมต่ำ |

| ผู้แสวงหาสภาพคล่อง | มีสภาพคล่องสูง | สภาพคล่องเหมือนหุ้น |

| ผู้ที่ชื่นชอบการตลาด | ติดตามผลการดำเนินงานของตลาด | เข้าถึงประสิทธิภาพของตลาดโดยรวมได้อย่างง่ายดาย |

| ผู้หลีกเลี่ยงการลงทุน | บริหารจัดการการลงทุนแบบพาสซีฟ | ประหยัดเวลาโดยหลีกเลี่ยงการจัดการพอร์ตโฟลิโอ |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

การคาดการณ์ราคาเงินในปี 2025 พร้อมข้อมูลเชิงลึกจากผู้เชี่ยวชาญ เรียนรู้ว่าปัจจัยทางเศรษฐกิจอาจส่งผลต่อตลาดอย่างไร และถึงเวลาซื้อสำหรับปี 2025 และปีต่อๆ ไปหรือไม่

2025-04-24

สำรวจความแตกต่างระหว่างระดับ Camarilla Pivots และ Fibonacci เพื่อพิจารณาว่าวิธีใดให้ความแม่นยำมากกว่าสำหรับกลยุทธ์การซื้อขายของคุณ

2025-04-24

ค้นพบวิธีการซื้อขาย EURUSD โดยใช้ข่าวสารทางเศรษฐกิจ เรียนรู้กลยุทธ์ จังหวะเวลา และเคล็ดลับความเสี่ยงเพื่อทำกำไรจากคู่สกุลเงินที่ซื้อขายมากที่สุดในโลก

2025-04-24