Acredito que muitas pessoas devem ter visto a palavra ETF com frequência quando pesquisam investimentos e commodities financeiras. Na verdade, em comparação com os fundos e ações tradicionais, tem muitas vantagens e tornou-se gradualmente uma ferramenta necessária para a alocação de ativos para muitos investidores. No entanto, para os investidores comuns, as vantagens e desvantagens dos ETF ainda são muito vagas e não sabem como comprá-los. Portanto, este artigo será cuidadosamente resumido para você explicar as regras de negociação do ETF, taxas e guia de compra.

O que significa ETF?

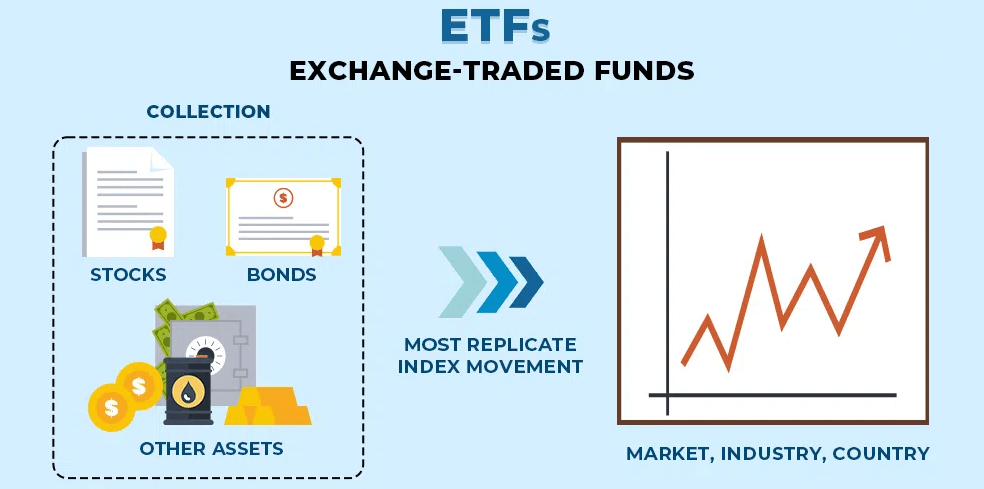

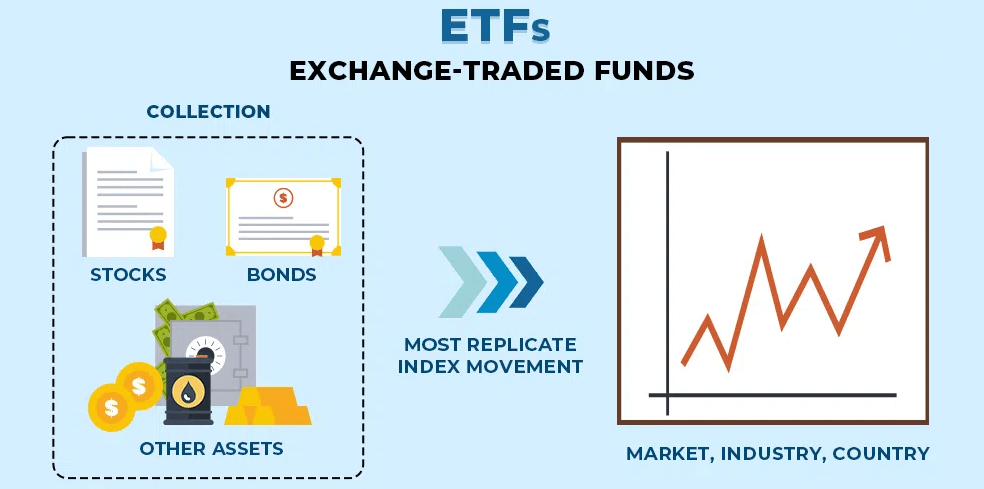

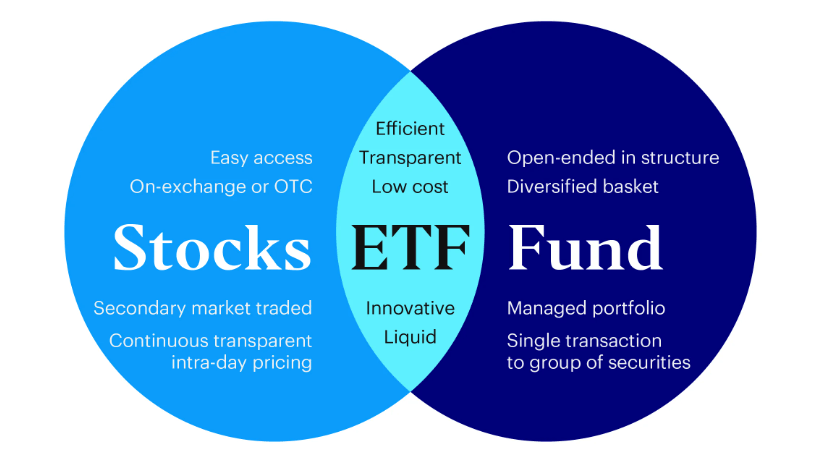

Seu nome completo é Exchange Traded Fund, que significa Exchange Traded Fund. É uma ferramenta de investimento produto de fundos e ações tradicionais. É utilizado para acompanhar o desempenho de um índice específico, como um índice do mercado de ações, um índice setorial, etc., e obter retornos de investimento semelhantes aos do índice, através da compra das ações constituintes do índice.

O seu tamanho de investimento é semelhante ao de um fundo mútuo, na medida em que ambos agrupam os activos da carteira (por exemplo, acções, obrigações, mercadorias, etc.) proporcionalmente num único título que é cotado e negociado numa bolsa. No entanto, ao contrário dos fundos normais, é um tanto passivo.

Um ETF é um veículo de investimento que corresponde diretamente a uma carteira de ações com base em algumas condições especiais (ou seja, um índice). Um índice é compilado com base em várias regras, como capitalização de mercado, classificação do setor, etc. As ações incluídas no índice são chamadas de constituintes do índice. O acompanhamento do índice é conseguido através da compra e manutenção destas ações constituintes e do ajuste da percentagem de participações de acordo com as ponderações do índice.

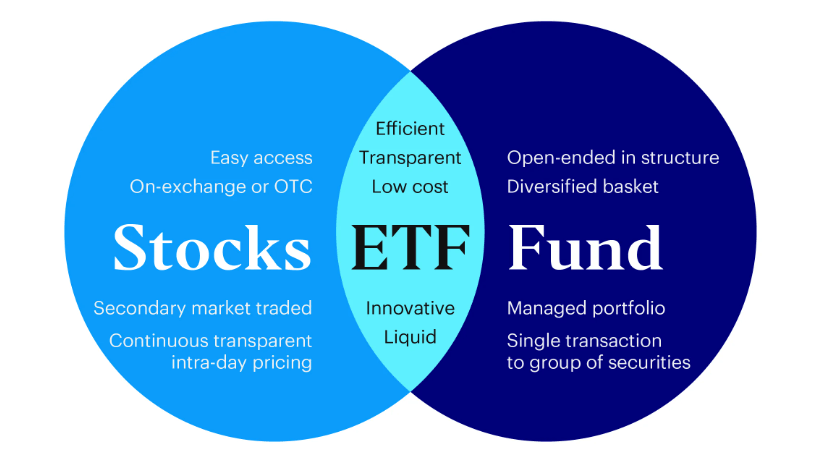

Dado que o seu objectivo é acompanhar o desempenho de um índice específico, o gestor do fundo opera de uma forma relativamente passiva, ajustando apenas as participações do fundo de acordo com as alterações no índice, em vez de seleccionar activamente acções como fazem os gestores de fundos tradicionais. Isto também o torna mais transparente em termos de quem investe, e os investidores podem obter uma imagem mais clara da composição dos activos do fundo.

Há também o facto de o seu preço flutuar de acordo com a oferta e a procura do mercado, determinado pelos investidores que compram e vendem na bolsa, e pode desviar-se um pouco do valor patrimonial líquido do fundo, enquanto o preço de um fundo ordinário é calculado pela sociedade do fundo de acordo com com o valor patrimonial líquido do fundo. Então, no que diz respeito às taxas, tem taxas de administração e comissões de vendas mais baixas, mas incorre em comissões de negociação. Em contraste, as taxas de um fundo geral podem incluir taxas de gestão, comissões de vendas, taxas de subscrição, etc. A estrutura de taxas é mais complicada.

Em termos de métodos de negociação, é semelhante a uma ação, pois pode ser listada e negociada em bolsa. Os investidores podem comprar e vender na bolsa por meio de corretoras de valores, e o horário de negociação é o mesmo do mercado de ações. A única coisa a notar é que também pode ser comprado e vendido no mesmo dia. No entanto, devido à implementação da formulação de liquidação comercial T+2, a transação é concluída dois dias de negociação após o dia de liquidação.

Além disso, em comparação com as ações, os ETFs representarem um fundo e não uma empresa, pelo que não existem informações como o relatório financeiro da empresa para referência. Ao escolher este produto, os investidores devem estar mais atentos à tendência e às características do próprio índice do que à situação financeira da empresa, como é o caso das ações.

E o seu preço está relacionado com o valor total dos ativos do fundo, com flutuações dependendo das flutuações no valor das suas participações e da oferta e procura do mercado. As ações, por outro lado, representam a propriedade de uma empresa e o seu preço é afetado principalmente por fatores como a oferta e a procura do mercado e o desempenho da empresa. Os investidores detêm ações para participar do desempenho da empresa e possível receita de dividendos.

Além disso, em comparação com as ações, geralmente apresenta custos de transação mais baixos e menos impostos sobre transações. É, portanto, mais adequada para investidores que desejam diversificar os seus investimentos e operar através de negociação em bolsa, enquanto as ações são adequadas para investidores que desejam investir em empresas específicas e procuram retornos sobre um único ativo.

Embora tenha muitas vantagens como veículo de investimento, também apresenta algumas desvantagens que muitas vezes são esquecidas. Em primeiro lugar, tem geralmente um desempenho passivo, sendo o seu preço afetado pelos altos e baixos de um determinado índice. Por conseguinte, quando o mercado global flutua, também seguirá as flutuações e não poderá evitar completamente os riscos de mercado. Em segundo lugar, existe também a possibilidade de ser liquidado e retirado do mercado por ser demasiado pequeno, o que significa que os investidores têm de estar atentos à dimensão do ETF.

Também sofre desconto e prémio, ou seja, a diferença entre o preço de mercado e o valor líquido, e os investidores precisam de prestar atenção se o preço de mercado é razoável. Além disso, se contiver ações constituintes estrangeiras, poderá não haver limite para o movimento ascendente ou descendente, o que envolve maior risco de mercado. Além disso, as suas taxas e encargos devem ser considerados, bem como o facto de que a compra e venda do produto pode não ser capaz de tirar partido de investimentos compostos, tais como colocações de ações. Finalmente, a liquidez instável dos chips torna o seu comportamento comercial difícil de avaliar e requer uma análise cuidadosa por parte dos investidores.

No geral, as vantagens e desvantagens dos ETFs são igualmente proeminentes. Porém, por ser uma ferramenta de investimento flexível e transparente, possui a segurança de um fundo e a forma de negociação de uma ação. Se os investidores já estiverem familiarizados com ações e fundos, poderão considerar mais pesquisas e compreendê-los como parte da sua carteira de investimentos.

Regras e taxas de negociação de ETF

Suas regras e taxas de negociação podem variar dependendo das diferentes bolsas de valores e produtos. Geralmente, suas regras de negociação são semelhantes às da negociação de ações e suas taxas são semelhantes às dos fundos mútuos, mas existem algumas peculiaridades.

Por exemplo, por poder ser listado e negociado em bolsa de valores, seu horário de negociação costuma ser o mesmo do mercado de ações. Tudo ocorre dentro do horário de negociação do dia de negociação, mas o horário exato pode variar de acordo com a bolsa e a região. Por exemplo, nos Estados Unidos, a maioria dos ETFs são negociados na Bolsa de Valores de Nova Iorque (NYSE) ou na Bolsa de Valores NASDAQ (NASDAQ). O horário de negociação é de segunda a sexta-feira, das 9h30 às 16h00 (horário do leste).

Seu método de negociação é semelhante ao de ações; os investidores podem comprar e vender através de corretores listados na bolsa de valores, mas também através da plataforma de negociação online para colocar uma comissão de compra ou venda. Os mandatos podem ser do tipo preço de mercado (para comprar ou vender ao preço de mercado atual), mandato de limite (para comprar ou vender a um preço especificado) e outros tipos e são negociados de acordo com a escolha do investidor.

A negociação de tais produtos geralmente incorre em uma comissão de negociação, semelhante à negociação de ações. Os investidores também podem ser obrigados a pagar taxas relacionadas à gestão de fundos, tais como taxas de administração e taxas de transação. E o processo de compensação e liquidação de suas negociações é semelhante ao da negociação de ações, que geralmente ocorre em D+2 (dia de negociação mais dois dias úteis) após o término do pregão.

E por falar em taxas, também é conhecida como comissão ETF. Não inclui apenas comissões de compra e venda e taxas de administração; também haverá custos de spread, bem como taxas de resgate. Destas, a comissão de negociação é paga às corretoras e é uma das taxas mais significativas para a negociação deste tipo de produto. O valor da comissão de negociação varia dependendo de fatores como o tamanho da transação, as taxas da corretora e o método de negociação, e geralmente é cobrado como uma porcentagem do valor da transação.

A taxa de administração também é uma das taxas que os investidores precisam pagar pela detenção desse tipo de produto, que é utilizada pelo gestor do fundo para administrar e operar o fundo. Geralmente é expresso em porcentagem anualizada e deduzido do patrimônio do fundo. O nível das taxas de gestão varia de produto para produto e é geralmente inferior ao de outros tipos de fundos mútuos.

O custo do spread é a diferença entre os preços de compra e de venda, sendo também um custo que os investidores devem levar em consideração. Os custos de spread podem afetar os custos reais de transação, especialmente quando a liquidez do mercado é baixa. O spread de compra e venda pode flutuar devido a fatores como oferta e demanda de mercado e liquidez. Os investidores devem prestar atenção ao spread de compra e venda ao negociar, para não aumentar o custo da transação.

Ou há um erro de rastreamento, que é a diferença entre o valor patrimonial líquido (NAV) e o índice que ele rastreia. Embora o produto seja concebido para monitorizar o desempenho de um índice específico, podem surgir erros de monitorização devido a fatores como custos de transação, disponibilidades de caixa e reinvestimento.

E, em alguns casos, as bolsas podem cobrar taxas adicionais pela negociação de tais produtos, geralmente como parte de uma transação de mercado. Alternativamente, poderão ser incorridas taxas adicionais no momento do resgate, tais como taxas de resgate ou custos de transação.

Deve-se notar que as taxas e regras acima são apenas para referência. As regras e taxas específicas de negociação de ETF podem variar dependendo do produto ETF, da bolsa, do corretor e da localização do investidor. Aconselha-se aos investidores que compreendam cuidadosamente as regras e encargos de negociação relevantes dos vários tipos de produtos, bem como as características e riscos dos produtos de investimento, antes de negociarem tais produtos.

Como comprar e negociar ETF

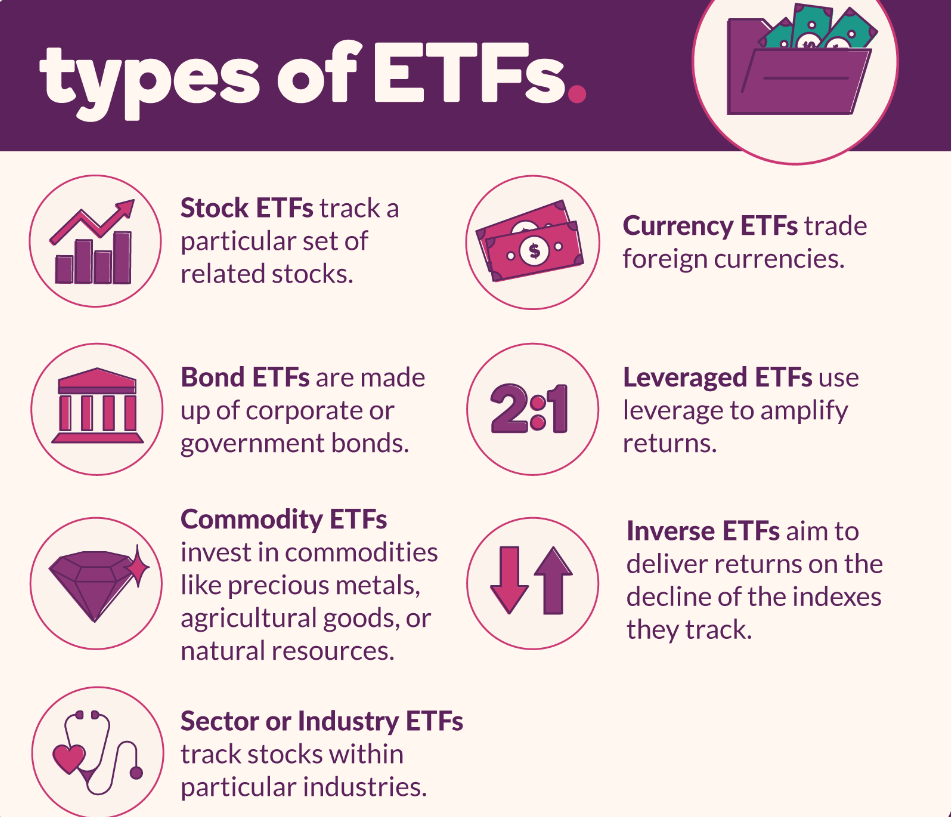

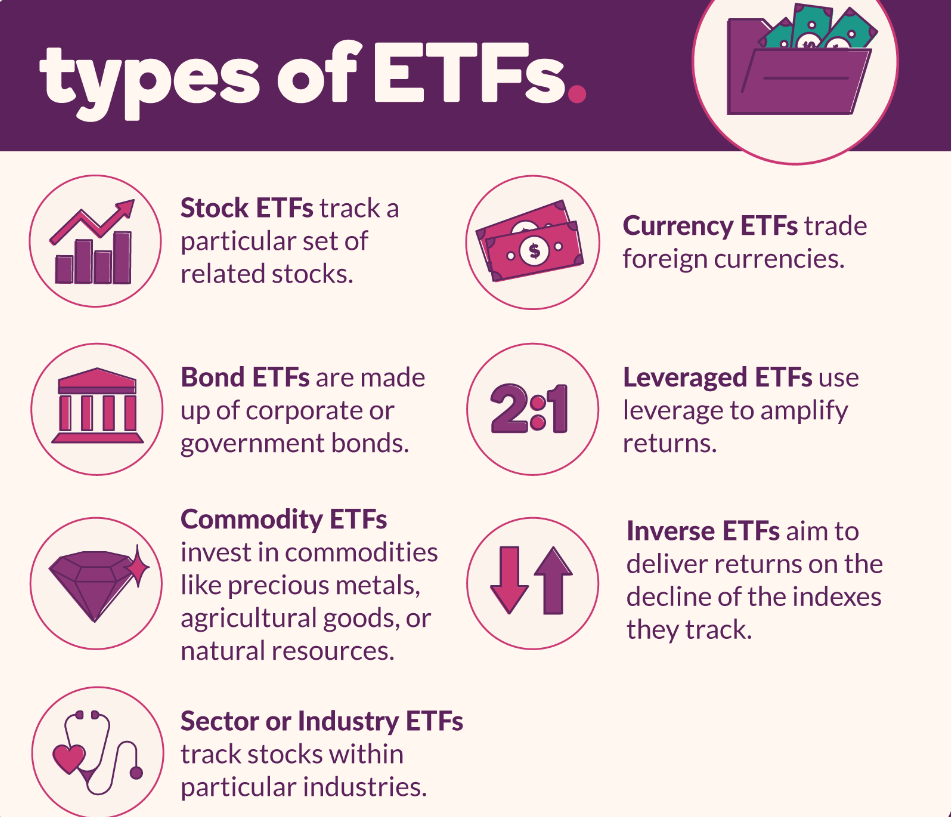

Antes de comprar, é importante escolher primeiro o produto certo. Esta seleção pode começar escolhendo primeiro a classe de ativos de acordo com os tipos do gráfico acima; não só isso, mas também considerar fatores como indústria e região, bem como escolher um produto que atenda aos objetivos de investimento e apetite ao risco. Em geral, para escolher o produto certo, é preciso estar atento ao emissor, às taxas e ao desempenho histórico.

Em primeiro lugar, é muito importante escolher um emissor respeitável e forte. A força e a reputação da instituição emissora afetam diretamente a qualidade e a eficiência operacional desse produto. Bons emitentes geralmente têm melhores capacidades de gestão de investimentos e de controlo de risco e escolherão as suas carteiras com mais cuidado para equilibrar melhor o risco e o retorno.

Em contrapartida, alguns emitentes menos conhecidos ou menos respeitáveis podem tomar decisões de investimento arriscadas que podem levar a um desempenho inferior. A seleção de emitentes líderes do setor pode aumentar a sua qualidade e liquidez, aumentando assim o retorno do investimento.

As taxas são um fator importante a ter em mente. Refere-se principalmente às comissões, bem como às taxas de gestão do produto, que normalmente são calculadas anualmente. Taxas baixas podem ajudar a reduzir os custos de investimento e aumentar os retornos. Geralmente, taxas abaixo de 0,1% são consideradas taxas de administração muito baixas e qualquer valor abaixo de 0,4% é razoável. Se você encontrar taxas mais altas do que isso, será necessário considerar seu desempenho histórico. Taxas acima de 1% não são muito significativas e taxas acima de 2% são basicamente perigosas e podem ter grandes altos e baixos.

Ao escolher um produto, também é importante observar seu desempenho histórico. Esse tipo de produto é comercializado com alto grau de transparência e as informações podem ser encontradas online. Geralmente é mais valioso concentrar-se no retorno médio anual ao longo de 5 ou 10 anos para se ter uma ideia da sua força global. Também não é recomendado concentrar-se apenas nos retornos de curto prazo, uma vez que o desempenho de curto prazo pode ser afectado por uma série de factores e não é suficientemente estável e fiável.

Após a necessidade abrangente de considerar uma série de factores, incluindo objectivos de investimento, alocação de activos, distribuição da indústria e outros aspectos, o produto apropriado pode ser seleccionado. Depois disso, você precisa abrir uma conta de valores mobiliários e pode optar por abrir uma conta de valores mobiliários em uma empresa de valores mobiliários, banco ou corretora online.

Em seguida, escolha um método de negociação adequado, como comprar por meio de um corretor on-line ou de uma corretora da bolsa. Ou se optar por negociar on-line, você precisará registrar sua conta em uma plataforma de negociação de valores mobiliários adequada. Em seguida, faça login na conta de títulos e insira uma ordem de compra usando a plataforma de negociação ou corretora online. No pedido de compra, você precisa especificar o código do ETF, a quantidade e o preço (se você escolher um pedido com limite) do ETF a ser adquirido.

Em seguida, confirme o pedido de compra, verificando novamente os detalhes do pedido para ter certeza de que não há erros. Se tudo estiver correto, confirme o envio do pedido. Depois que o pedido de compra for executado com sucesso, certifique-se de que haja fundos suficientes na conta de títulos para cobrir a compra. Com base no pedido de compra, os recursos serão deduzidos da conta de títulos no valor adequado.

Uma vez adquirido o produto, o investimento pode ser acompanhado e monitorizado através da conta de títulos ou da plataforma de investimento relevante. É importante notar que o desempenho do produto, bem como as mudanças no mercado e na indústria relevante, precisam de ser monitorizados regularmente para tomar decisões de investimento em conformidade.

O que se percebe é que os ETFs são negociados de forma semelhante às ações, caracterizados pela liquidez e facilidade de negociação. Antes de comprar, é aconselhável realizar pesquisas e estudos suficientes para compreender as regras, taxas e riscos comerciais relevantes.

Para quem se destinam os fundos ETF

| Tipo |

DESCRIÇÃO |

Vantagens |

| Investidor Iniciante |

Investimento simples para iniciantes. |

Fornece uma maneira fácil de começar. |

| Investidor de longo prazo |

Espere ganhos de crescimento de mercado. |

Elimina a necessidade de negociações frequentes. |

| Diversificador de Risco |

Diversifique o risco do seu investimento. |

Reduz o risco mantendo vários ativos |

| Investidor de baixo custo |

Maneira econômica de investir |

Baixos custos de gerenciamento e transação |

| Buscadores de liquidez. |

Altamente líquido |

Liquidez semelhante a ações |

| Entusiastas do mercado. |

Acompanha o desempenho do mercado |

Acesso simples ao desempenho geral do mercado |

| Evitadores de investimentos. |

Investimentos gerenciados passivamente |

Economize tempo evitando o gerenciamento de portfólio. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.