取引

EBCについて

公開日: 2024-03-15

更新日: 2024-12-11

インフレは多くの人に認識されており、非常に恐ろしい経済的逆境だと考えられています。しかし、経済を本当に理解している人は、インフレよりもデフレだけを恐れています。インフレは人々の購買力を弱めますが、デフレも物価下落につながり、景気退後のシグナルとなります。しかし、多くの人はこの状況にどう対処するかはともかく、デフレの概念とその影響についてもほとんど知りません。そこで今回は、デフレという経済的逆境とその対応策について詳しく解説します。

デフレの概念

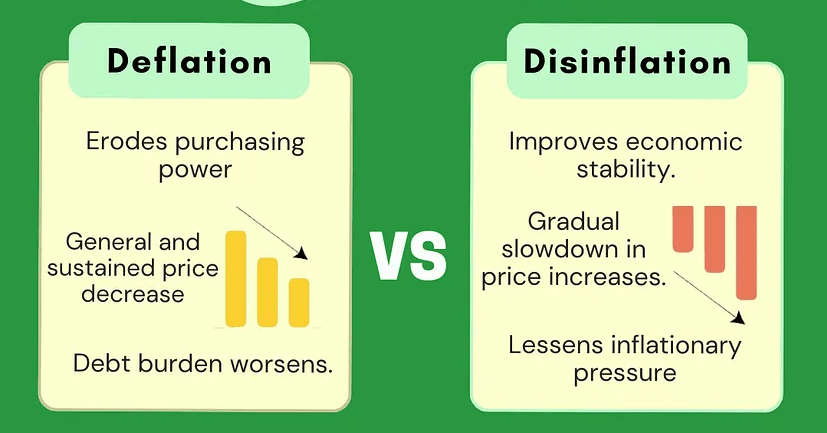

デフレとは、通貨の価値が上昇し、一般的な物価水準が全般的に低下する経済現象です。この場合、同じ金額でより多くの商品やサービスを購入できます。価格は下がり続けるので、消費者の購買力は増加します。ただし、これが良いことであると解釈すべきではありません。実際、それは深刻な経済危機に陥る可能性があります。

財政的な観点から見ると、それはインフレと相対的なものです。インフレとは、市場で発行される貨幣の量が流通に必要な貨幣の量を上回ることによって起こる物価の上昇のことを指します。デフレとはその逆で、貨幣の供給量が不足し、一般の物価水準が持続的に下落することを特徴とします。デフレは一般に、CPI (消費者物価指数)が3か月以上低下し続けた場合に発生したと考えられます。

物価が上昇すると、お金で買えるものがどんどん減っていくため、人々はインフレを嫌うことがよくあります。しかし、この論理によれば、人々の手にあるデフレは通貨の価値をますます高めていますが、それは必ずしも良いことではありません。

デフレは、その原因によって良いものと悪いものに分類できます。良いデフレは、技術の進歩による生産効率の向上により、全体の物価水準の低下をもたらします。良好なデフレ下では、テクノロジーは新たな雇用を生み出し、人々の実質所得水準を高め、経済成長を促進します。

たとえば、19世紀には産業革命により、一部の先進国は大きな経済成長を遂げました。しかし同時に、それらの合計価格水準は逆方向に急激に下落しました。 1800年と比較すると、1900年の米国の消費者物価指数は1800年の半分にすぎませんでした。同様に、英国の物価も同じ期間に1/3までに下落しました。

悪いデフレとは、有効需要の欠如と流動性の罠による総物価水準の下落です。この場合、需要の不足により大規模な過剰生産が発生します。企業の一般的な不完全雇用と雇用の減少は不況につながり、ひいては国民全体の生活水準の低下につながります。

第二次世界大戦前、このようなひどいデフレはどの国でも一般的でした。第二次世界大戦後でも、世界中で約100回ものデフレが起きていたといいます。しかし、1930年代の大恐慌後の長い間、中央銀行は常にデフレよりもインフレを懸念していました。

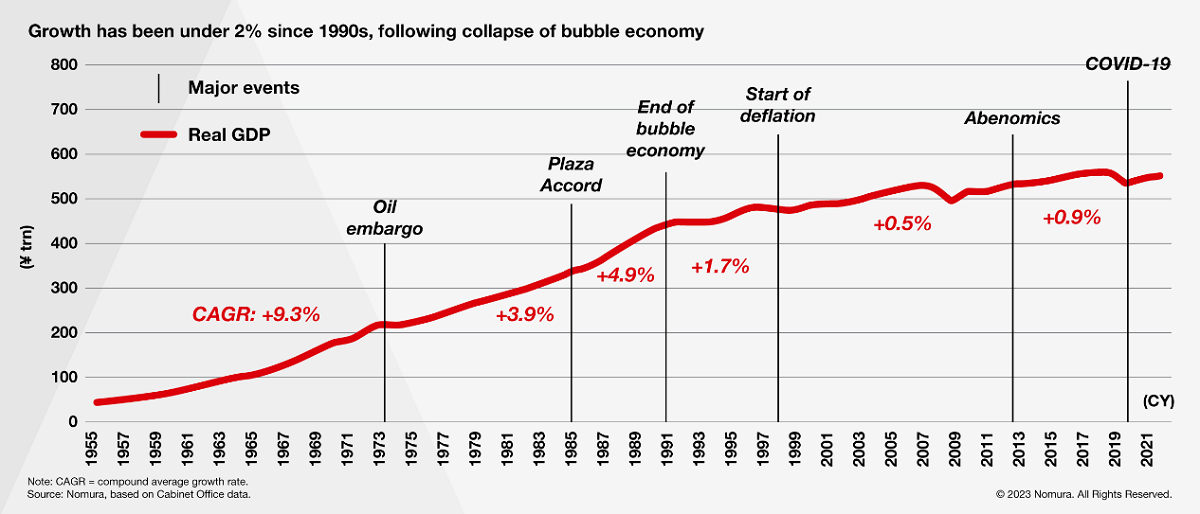

日本の経済低迷とアジア経済危機により、1990年代後半になってから、主流の経済学者がインフレよりもデフレの方が深刻な脅威になりつつあることに気づきました。これは杞憂ではなく、わたしたちがその概念と影響をしり、関心を寄せるべきことです。

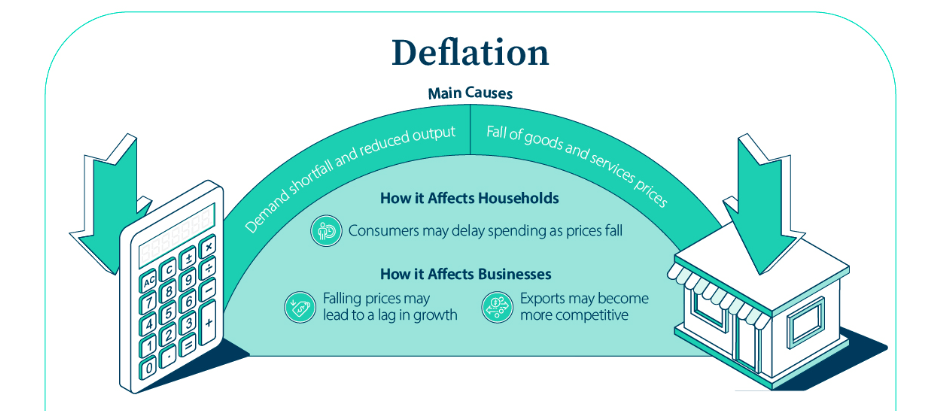

デフレの原因

デフレは要因の組み合わせによって引き起こされますが、一般的には、経済における総需要の欠如が原因であるはずです。これは、企業が商品を宣伝するために価格を下げることにつながります。需要の不足は、消費者信頼感の低下、投資の減少、政府支出の削減など、さまざまな要因によって引き起こされる可能性があります。

近年の国際的な例で、最も深刻だったのは依然としてバブル経済のデフレの影響です。 1980年代以降、世界経済は好況を続け、経済の過熱と資産市場への大量の資本の流入により、多くの国でバブル経済現象が起こり、不動産価格や株価の異常な高騰が起こりました。 しかし、バブル経済が崩壊すると、企業の本来の内需は利益を減らし、貧しい製造業者の価値は下がり、通常のビジネスへの影響は一連の経済混乱を引き起こしました。

世界中のバブル経済が深刻であればあるほど、日本と台湾への悪影響は深刻になりました。逆に、米国は1970年代以来の経済発展は金融政策に焦点を当てているものの、比較的保守的です。インターネット技術バブルも発生しましたが、金融システムや一般的なビジネスシステムは健全であるため、明らかな悪影響として現れることはありませんでした。

1992年以来、米国の経済成長率は3.1%以上を維持し、2003年には7.2%にも達しました。失業率も約5%前後に抑えられ、1999年には過去10年間で米国最低の4.2%にまで低下しました。米国の内需市場が元々大きかったことも相まって、物価が下落し、米国国民の購買力が高まり、国民の生活水準を向上させました。世界経済の回復に伴い、経済はインフレによる貨幣現象をすぐに再開させました。

同時に、技術の進歩は生産効率の向上とコストの削減につながり、商品やサービスの価格が下がり、結果的にデフレにつながる可能性があります。また、特定の産業や市場で生産能力が過剰な場合、企業は消費者を引き付けるために価格を引き下げようと競争し、社会全体の物価の下落につながる可能性があります。

たとえば、20世紀半ば以降、生産技術の進歩により、世界的な生産能力と製品の品質が大幅に向上しました。 1980年代のIT産業の台頭により、高機能な新製品が登場し、情報製品の価格は下落を続けました。世界的な情報ネットワークの確立により、生産およびマーケティング情報の透明性が高まり、世界的な産業分業の統合が加速しました。この状況が20世紀末のデフレにつながりました。

同時に、例えば中央銀行が金融政策を引き締めたり、紙幣の印刷を減らしたりすることで貨幣供給量が減少すると、デフレにつながる可能性もあります。貨幣供給量の減少は貨幣の購買力の増加や、物価の下落につながる可能性があります。バブル経済の暴走による不動産や株式市場の価格の急落は、実は貨幣現象であることは注目に値します。

債務危機は消費者や企業の支出削減を引き起こし、需要不足と価格下落をもたらし、結果的にデフレを悪化させる可能性があります。また、世界的な不況、国際貿易摩擦、自然災害など、経済活動の減速につながる可能性のある要因もあり、それが結果的にデフレにつながる可能性もあります。

言い換えれば、同じデフレがあっても、異なる原因によって結果は同じではありません。たとえば、同じ価格下落でも、日本と米国では経済反応が大きく異なります。

デフレの影響

デフレが発生すると、物価指数が下がり続け、同じ金額でより多くの物が買えるようになります。お金が増えるのは良いことのように思えるのに、なぜ政府や経済学者はそんなに心配するのでしょうか?これは、過去の経験から、デフレには低所得、低消費、低経済成長、高失業という3低1高が伴う場合が多いためです。

価格が下がったからといって、多くの人がお金を使うわけではないことを理解することが重要です。むしろ、デフレは消費者に不安を引き起こす可能性があります。彼らは支出を先送りし、価格がさらに下がるのを待つでしょう。そして、消費者が消費をさらに先送りすると、企業利益の減少や投資の減少につながる可能性があります。これにより、総需要が減少し、景気後退または成長の鈍化が引き起こされます。

同時に、企業はその結果、売上の減少と利益の圧迫に直面しており、それが生産の減少につながる可能性があります。そしてその結果、一時解雇や雇用の一時停止が生じ、失業率の上昇につながることがあります。不況では、失業した人々はお金がないので、お金を使う方法がありません。失業者でなくても、会社員は減給の運命から逃れることは難しいです。人々は財布の紐が固くなり、失業するのではないかという不安から、お金を使うことを恐れています。そして、消費を呼び込むために、メーカーは再び価格を引き下げるしかありません。それによって、価格は再び下落するという悪循環に陥ります。

さらに、デフレにより、債務者はより大きな実質債務負担に直面することになります。お金の購買力が増大したため、借金を返済することがより困難になります。そして、デフレは投資家に経済の将来見通しを不安にさせるため、投資家の信頼感が低下し、ひいては株式や不動産などの資産価格の下落を引き起こします。

たとえば日本では、1990年代以降、物価水準が着実に低下しています。 2001年までに、消費者物価指数(CPI)は 5 年連続でマイナス成長を続けていました。失業率も1990年の2.1%から5.4%に上昇し、現在までに日本の労働力の40%は正社員の職に就かず、パートタイムでしか働くことができていません。

さらに、株価は20年ぶりの安値に下落し、不動産価格は8割下落し、国民の給与は5年連続で減少し、倒産件数も増加するなど、多くの社会的悲劇が発生しています。 上のグラフに示されているように、日本経済は停滞しており、1999年以来経済成長率は2%を下回っているだけでなく、日本人の所得水準も数十年にわたって同じままです。

偶然ですが、台湾の経済も2001年から不況に陥り、マイナス成長にさえなりました。住宅市場が低迷しているだけでなく、株価指数も2000年初頭の10.000ポイント以上から2002年には4.000ポイントほどまで低下しました。失業率は2001年以来徐々に上昇し、2002年7月まで上昇し続け、5.31%という過去最高を記録しました。各県や都市の雇用センターは、求職者で混雑することがよくありました。

デフレの悪影響は個人だけでなく企業や経済システム全体にも深刻であり、広範囲に悪影響を及ぼします。したがって、政府と中央銀行は通常、その影響を軽減し、経済の安定と成長を維持するための措置を講じます。そして当然のことながら、そのような状況に対する人々の反応は異なります。

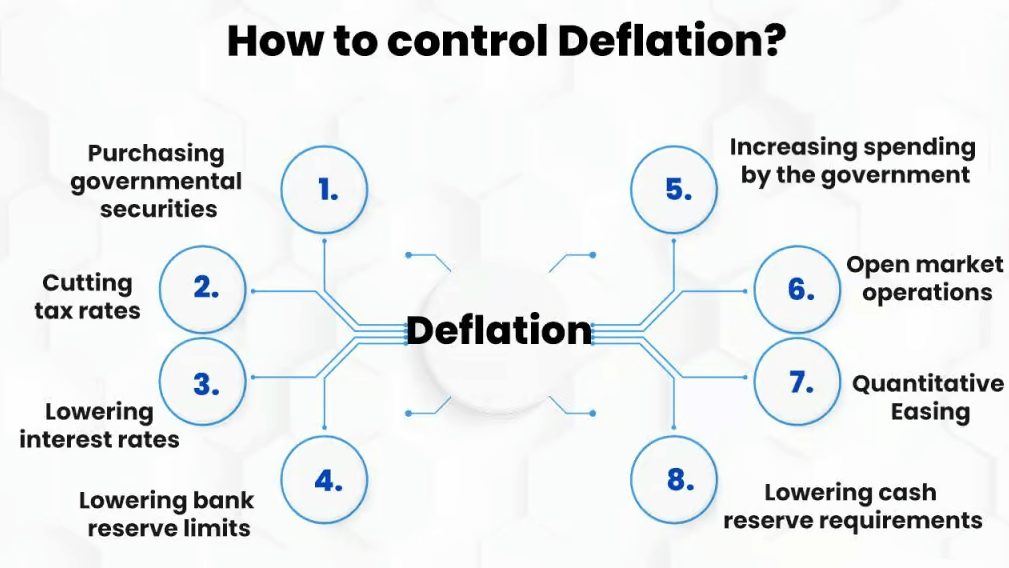

デフレへの対処法

デフレ、または物価の下落は必ずしも悪影響をもたらすわけではありません。しかし、デフレが発生し経済に大きな悪影響を及ぼした場合、どのように対処すればよいのでしょうか。一般的に言えば、各国がデフレを制御することは困難です。その原因は単なる金銭的な現象ではないため、問題は実際にはより複雑です。

多くの研究は、治療よりも予防が優れていることを示しています。経済にとって最善の政策は、政府が長期的に安定した通貨供給を維持することです。すでにマイナスの影響が出ているデフレについては、通貨の発行を担う中央銀行が、その悪化を防ぐために緩和的な金融政策をとるべきなのです。

中央銀行は潤沢な資金と低金利による投資環境を維持できれば、金融改革の推進、金融不良債権の解決、非効率企業の排除など経済のファンダメンタルズが正常に戻り、好況が改善した際には民間の投資意欲も高まります。 そして消費者信頼感が回復し、住宅市場が回復し、自然に経済が温暖化すれば、デフレの悪影響も徐々に解消される可能性があります。

もちろん、デフレが形成され長期的な物価下落を引き起こしているため、緩和的な金融政策を採用するという中央銀行の決定はあまり役に立たない可能性があります。なぜなら、中央銀行が貨幣の発行量を増やしたとしても、その貨幣の流通は必ずしも速くなるとは限らないからです。

簡単なたとえを挙げます。給料が増えても、ポケットにあるお金が増えたからといって、必ずしもそのお金が使われるわけではありません。以前は、ポケットにあった100ドルを使い切るのにおそらく2日かかりました。今では100ドルお金を使うのに1週間かかります。つまり、お金の循環が遅いということです。これにより中央銀行の緩和的な金融政策は打ち消されることになります。

したがって、短期的で緩和的な金融政策は消費や投資環境に大きな影響を与えることはありません。消費者信頼感が回復できず、投資環境の改善が遅ければ、金融政策は期待した効果を発揮できません。長期的な経済安定に悪影響を与える可能性さえあります。

もちろんこの期間中、政府の金融引き締め政策の固執は経済を悪化させるだけです。たとえば、1930年代の米国の大恐慌は、連邦準備制度理事会が安定した通貨供給政策をとらなかったことによって引き起こされました。行き過ぎた金融引き締めはむしろ好況を悪化させ、不況を長期化させる結果となりました。

マネーサプライの増加が経済に影響を与えるまでには約6〜12か月かかります。中央銀行が景気の好不況を見て金融緩和政策を採用するか引き締め政策を採用するかを決定すると、タイムラグがあるため、その効果が誤ったタイミングで発生し、経済の不安定性が高まります。

したがって、経済が安定的に成長するためには、通貨の供給が制御され、安定した通貨の成長率が経済環境のニーズに合わせてカスタマイズされる必要があります。過去のインフレとデフレの例から、経済を改善するためにお金を操作しようとする政府の試みは、より複雑な経済危機を引き起こす通貨の暴走をもたらすことがよくあります。

だからこそ、治療よりも予防が優れており、長期的に安定した通貨供給を維持することが政府と経済にとって最善の政策なのです。もちろん、これは国規模でのデフレ対処法です。普通の人がデフレにどう対処すべきか。実はとても簡単なのです。第一に、現金を必ず常備しておきましょう。デフレ時には普通預金の金利は低くなりますが、物価の下落は現金の価値の上昇に相当します。現金を保持しておくと、最大限の柔軟性が得られます。

第二に、借金を減らすことです。デフレ下ではお金の価値が高まるため、将来お金を稼ぐのはますます難しくなるでしょう。したがって、今より安いお金で借金を清算することは、それを将来に活かすことになります。したがって、デフレ下では、借金をしなければならない場合は、できるだけ早く返済するなどして、借入期間をできるだけ短くする必要があります。

それから、無駄な出費を避けることです。月給をすべて使い果たさず、未来の緊急の出費のためにできるだけお金を貯めておいてください。個人と家族は、合理的な予算計画を立て、支出を管理し、無駄な出費を減らし、必需品や緊急の出費を優先し、貯蓄を増やす必要があります。個人はまた、金融収入を増やしデフレの影響に対抗するために、パートタイムの仕事、起業、資金投資などの追加の収入源を追加することも検討すべきです。

投資家であれば、健全な金融資産への投資、実物資産の保有、成長性のある分野への投資など、分散投資戦略をとるべきです。そうすることで、リスクを分散できます。

あるいは、商品の価格がますます安くなり、その価値を下回って、多くの企業や個人が破産する時代だから、質の高い資産を選択することもできます。ある程度の現金がある場合は、住宅などの安価な資産に飛び込む機会を利用できます。

全体として、デフレに対処するためには、金融政策、財政政策、構造改革、個人の行動などのさまざまな要因を総合的に考慮しましょう。デフレの影響を緩和し、経済の安定と成長を促進するための積極的かつ効果的な措置を講じる必要があります。一般の方は、できるだけ無駄な消費を減らしてください。

| 対処方法 | 説明 |

| 慎重な支出 | 出費を管理し、不必要な出費を避ける |

| 貯蓄と投資 | デフレの影響に対抗するためにお金を節約または投資する |

| 副収入を見つける | 副収入を得るためにパートタイムで働いたり、ビジネスを始めたりする |

| 支出の習慣を変える | 購入習慣を調整し、必需品に優先順位を付ける |

| セールや割引を見つける | お金を節約するには、プロモーションを積極的に探す |

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。