अपनी भाषा का चयन करें

सारांश:

सारांश:

अपस्फीति मजबूत मुद्रा, गिरती कीमतें, कम आय, उपभोग, विकास और उच्च बेरोजगारी है। सावधानी से बचत करें और अपने निवेश में विविधता लाएं।

कई लोग मुद्रास्फीति के बारे में जानते हैं और इसे बेहद डरावनी आर्थिक प्रतिकूलता मानते हैं। हालाँकि, जो लोग वास्तव में अर्थव्यवस्था को समझते हैं वे जानते हैं कि वे मुद्रास्फीति से नहीं बल्कि केवल अपस्फीति से डरते हैं। और बहुत से लोग अपस्फीति की अवधारणा और इसके परिणामों के बारे में बहुत कम जानते हैं, इस स्थिति से निपटने के बारे में तो बात ही छोड़ दें। इस कारण से, यह लेख अपस्फीति की आर्थिक प्रतिकूलता और प्रतिक्रिया उपायों के बारे में सावधानी से बात करेगा।

अपस्फीति की अवधारणा

अपस्फीति एक आर्थिक घटना है जिसमें पैसे की क्रय शक्ति बढ़ जाती है, जिससे सामान्य मूल्य स्तर में सामान्य गिरावट आती है। इस मामले में, उतनी ही धनराशि से अधिक सामान और सेवाएँ खरीदी जा सकती हैं। क्योंकि कीमतें गिरती रहती हैं, पैसे की क्रय शक्ति बढ़ जाती है। हालाँकि, इसका यह अर्थ नहीं लगाया जाना चाहिए कि यह एक अच्छी बात है; वास्तव में, यह एक गंभीर संकट है।

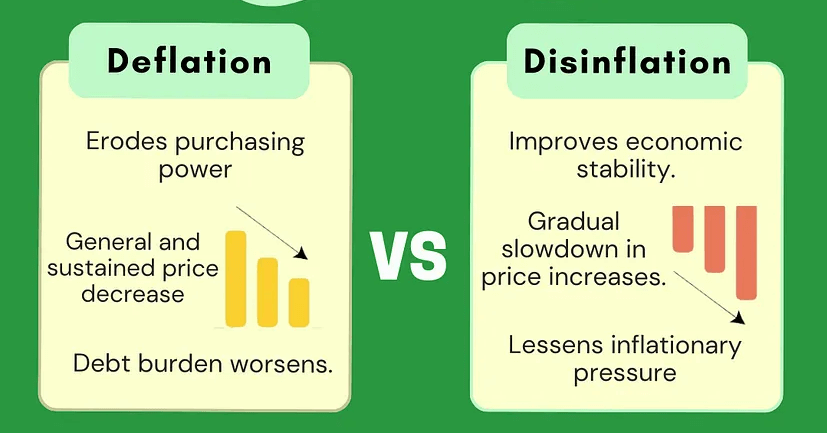

वित्तीय दृष्टिकोण से, यह मुद्रास्फीति के सापेक्ष है। मुद्रास्फीति कीमतों में वृद्धि है जो बाजार में जारी धन की मात्रा प्रचलन में आवश्यक धन की मात्रा से अधिक होने के कारण होती है। अपस्फीति इसके विपरीत है और इसे धन की आपूर्ति में कमी और सामान्य मूल्य स्तर में निरंतर गिरावट की विशेषता है। आम तौर पर अपस्फीति तब घटित मानी जाती है जब सीपीआई या सूचकांक तीन या अधिक महीनों तक गिरता रहता है।

लोग अक्सर मुद्रास्फीति से नफरत करते हैं क्योंकि, जैसे-जैसे कीमतें बढ़ती हैं, पैसे से कम और कम चीजें खरीदी जा सकती हैं। लेकिन इस तर्क के अनुसार, लोगों के हाथों में अपस्फीति अधिक से अधिक मूल्यवान मुद्रा है, लेकिन जरूरी नहीं कि यह अच्छी बात भी हो।

इसके कारणों के अनुसार इसे अच्छे या बुरे के रूप में वर्गीकृत किया जा सकता है। अच्छी अपस्फीति उत्पादन दक्षता में तकनीकी प्रगति के कारण होती है, जिससे कीमतों के समग्र स्तर में गिरावट आती है। अच्छी अपस्फीति के तहत, प्रौद्योगिकी नई नौकरियाँ पैदा करती है, लोगों की वास्तविक आय का स्तर बढ़ाती है और आर्थिक विकास को बढ़ावा देती है।

उदाहरण के लिए, 19वीं शताब्दी में, औद्योगिक क्रांति के कारण, कुछ विकसित देशों ने महान आर्थिक विकास का अनुभव किया। हालाँकि, उसी समय, उनका कुल मूल्य स्तर विपरीत दिशा में तेजी से गिर गया। 1800 की तुलना में, 1900 में संयुक्त राज्य अमेरिका का उपभोक्ता मूल्य सूचकांक 1800 के मुकाबले केवल आधा था। उसी टोकन के द्वारा, उसी अवधि में यूनाइटेड किंगडम में कीमतें 1/3 गिर गईं।

प्रभावी मांग की कमी और तरलता जाल के कारण खराब अपस्फीति कुल मूल्य स्तर में गिरावट है। इस मामले में, मांग की कमी के कारण बड़े पैमाने पर अतिउत्पादन होता है। फर्मों में सामान्यीकृत अल्प-रोज़गार और रोज़गार में गिरावट से मंदी आती है, जिसके परिणामस्वरूप जनसंख्या के जीवन स्तर में सामान्यीकृत गिरावट आती है।

द्वितीय विश्व युद्ध से पहले, ऐसी ख़राब अपस्फीति सभी देशों में आम थी। द्वितीय विश्व युद्ध के बाद भी दुनिया भर में अपस्फीति की लगभग 100 घटनाएँ हुईं। लेकिन 1930 के दशक की महामंदी के बाद लंबे समय तक, केंद्रीय बैंक हमेशा अपस्फीति की तुलना में मुद्रास्फीति के बारे में अधिक चिंतित थे।

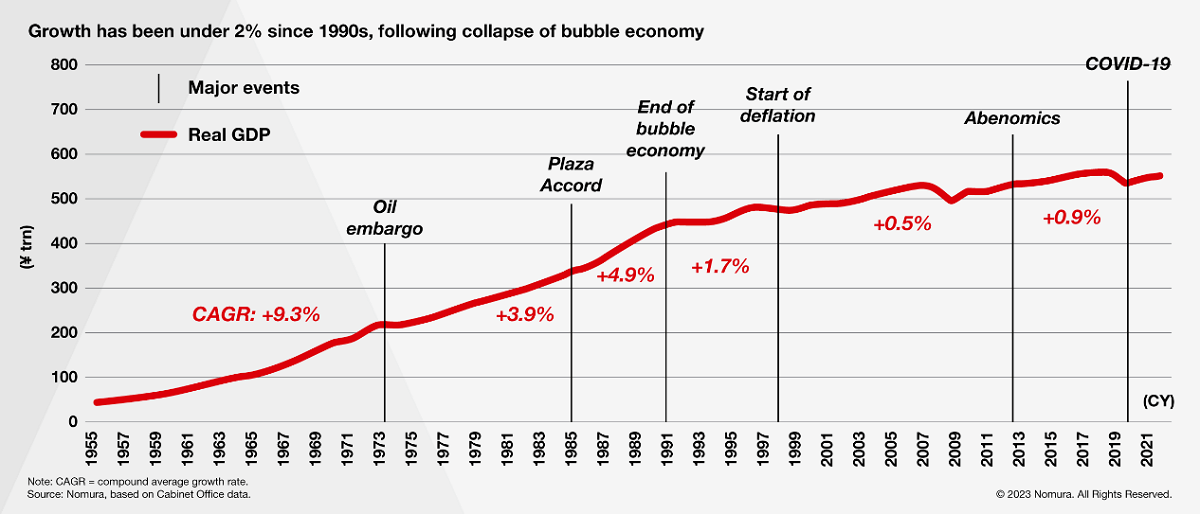

1990 के दशक के अंत तक, जापान की आर्थिक कमजोरी और एशियाई आर्थिक संकट के परिणामस्वरूप, मुख्यधारा के अर्थशास्त्रियों को यह एहसास नहीं हुआ कि अपस्फीति मुद्रास्फीति की तुलना में अधिक गंभीर खतरा बन रही है। यह कोई निराधार चिंता नहीं है, और अपस्फीति के परिणामों को जानते हुए, मेरा मानना है कि हम सभी इसके बारे में चिंतित हैं।

अपस्फीति के कारण

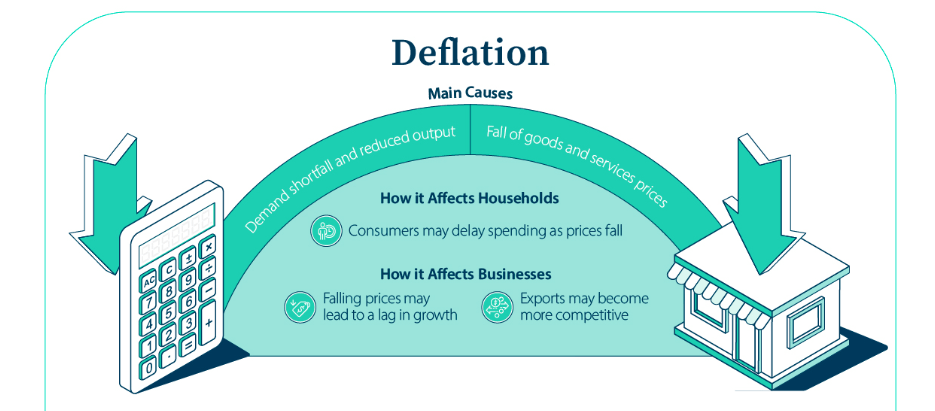

अपस्फीति कारकों के संयोजन का परिणाम हो सकती है, लेकिन सामान्य तौर पर, यह अर्थव्यवस्था में कुल मांग की कमी के कारण होना चाहिए। ऐसा तब होता है जब कंपनियां अपने सामान को बढ़ावा देने के लिए कीमतें कम कर देती हैं, जिससे कीमतों में गिरावट आती है। मांग में कमी कई कारकों के कारण हो सकती है, जिनमें उपभोक्ता विश्वास में गिरावट, निवेश में कमी, सरकारी खर्च में कटौती आदि शामिल हैं।

जहां तक मौजूदा अंतरराष्ट्रीय उदाहरणों का सवाल है, सबसे गंभीर अभी भी बुलबुला अर्थव्यवस्था के अपस्फीतिकारी परिणाम हैं। 1980 के दशक से वैश्विक अर्थव्यवस्था तेजी से बढ़ रही है, और कई देशों ने अर्थव्यवस्था के अत्यधिक गर्म होने और परिसंपत्ति बाजार में बड़ी मात्रा में पूंजी के प्रवाह के कारण बुलबुला अर्थव्यवस्थाओं की घटना का भी अनुभव किया है, जिससे संपत्ति और स्टॉक की कीमतों में असामान्य वृद्धि हुई है। . एक बार जब बुलबुला अर्थव्यवस्था फूट गई, तो देश के उद्यमों के मुनाफे को कम करने की मूल घरेलू मांग, गरीब निर्माताओं का मूल्य बंद हो गया, और सामान्य व्यवसाय के प्रभाव ने आर्थिक अराजकता की एक श्रृंखला शुरू कर दी।

बबल इकोनॉमी जितनी गंभीर है, जापान और ताइवान के नकारात्मक प्रभाव भी उतने ही गंभीर हैं। इसके विपरीत, चूंकि संयुक्त राज्य अमेरिका की स्थापना 1970 के दशक में हुई थी, हालांकि आर्थिक विकास का पाठ मौद्रिक नीति पर केंद्रित है, यह अपेक्षाकृत रूढ़िवादी है। हालाँकि इंटरनेट प्रौद्योगिकी बुलबुला भी हुआ, वित्तीय और सामान्य व्यापार प्रणालियाँ सुदृढ़ हैं, इसलिए उन्हें स्पष्ट नकारात्मक घटनाओं के रूप में प्रकट होने की आवश्यकता नहीं है।

1992 से संयुक्त राज्य अमेरिका की आर्थिक विकास दर 3.1% से अधिक बनी हुई है और 2003 में यह 7.2% तक थी। बेरोजगारी दर भी लगभग 5% पर रखी गई है, और 1999 में यह गिरकर 4.2% हो गई। पिछले दस वर्षों में संयुक्त राज्य अमेरिका में सबसे निचला बिंदु। कीमतों में गिरावट से अमेरिकी लोगों की क्रय शक्ति में वृद्धि हुई, लेकिन लोगों के जीवन स्तर में वृद्धि हुई, साथ ही इस तथ्य के साथ कि अमेरिकी घरेलू मांग बाजार मूल रूप से बड़ा था। वैश्विक अर्थव्यवस्था में सुधार के साथ, अर्थव्यवस्था जल्द ही मुद्रास्फीति के कारण होने वाली मौद्रिक घटना को फिर से शुरू कर देगी।

साथ ही, तकनीकी प्रगति से उत्पादन क्षमता में वृद्धि और लागत कम हो सकती है, जिससे वस्तुओं और सेवाओं की कीमत कम हो जाती है, जिसके परिणामस्वरूप अपस्फीति होती है। इसके अलावा, यदि कुछ उद्योगों या बाजारों में अत्यधिक क्षमता है, तो कंपनियां उपभोक्ताओं को आकर्षित करने के लिए कीमतें कम करने के लिए प्रतिस्पर्धा कर सकती हैं, जिससे कीमतों में गिरावट आ सकती है।

उदाहरण के लिए, 20वीं सदी के मध्य के बाद, उत्पादन प्रौद्योगिकी में प्रगति के कारण वैश्विक उत्पादन क्षमता और उत्पाद की गुणवत्ता में उल्लेखनीय वृद्धि हुई। 1980 के दशक में आईटी उद्योग के उदय के कारण उच्च कार्यक्षमता वाले नए उत्पाद पेश किए गए और सूचना उत्पादों की कीमतों में गिरावट जारी रही। वैश्विक सूचना नेटवर्क की स्थापना ने उत्पादन और विपणन जानकारी को अधिक पारदर्शी बना दिया और श्रम के वैश्विक औद्योगिक विभाजन के एकीकरण को तेज कर दिया। इस स्थिति के कारण 20वीं सदी के अंत में अपस्फीति हुई।

उसी समय, यदि धन की आपूर्ति कम हो जाती है, उदाहरण के लिए, यदि केंद्रीय बैंक मौद्रिक नीति को सख्त कर देता है या धन की छपाई कम कर देता है, तो इससे अपस्फीति भी हो सकती है। मुद्रा आपूर्ति कम होने से मुद्रा की क्रय शक्ति में वृद्धि हो सकती है, जिसके परिणामस्वरूप कीमतों में गिरावट आती है। यह ध्यान देने योग्य है कि बुलबुला अर्थव्यवस्था के बेतहाशा बढ़ने के बाद रियल एस्टेट और शेयर बाजार की कीमतों में तेज गिरावट वास्तव में एक मौद्रिक घटना है।

ऋण संकट के कारण उपभोक्ताओं और व्यवसायों को खर्च में कटौती करनी पड़ सकती है, जिससे मांग में कमी होगी और कीमतें गिर जाएंगी, जिसके परिणामस्वरूप अपस्फीति बढ़ जाएगी। वैश्विक मंदी, अंतर्राष्ट्रीय व्यापार तनाव, प्राकृतिक आपदाएँ आदि जैसे कारक भी हैं जो आर्थिक गतिविधियों में मंदी का कारण बन सकते हैं, जिसके परिणामस्वरूप अपस्फीति भी हो सकती है।

दूसरे शब्दों में, अपस्फीति एक ही है, लेकिन विभिन्न कारणों के परिणाम समान नहीं हैं। उदाहरण के लिए, कीमतों में समान गिरावट के परिणामस्वरूप जापान और संयुक्त राज्य अमेरिका में बेहद भिन्न आर्थिक प्रतिक्रियाएँ हो सकती हैं।

अपस्फीति के परिणाम क्या हैं?

अपस्फीति के परिणाम क्या हैं?

एक बार जब अपस्फीति होती है, तो मूल्य सूचकांक में गिरावट जारी रहती है, और उतनी ही राशि से अधिक सामान खरीदा जा सकता है। पैसा बड़ा होना एक अच्छी बात लगती है, तो सरकारें और अर्थशास्त्री इतने चिंतित क्यों हैं? ऐसा इसलिए है क्योंकि पिछले अनुभव से पता चलता है कि अपस्फीति अक्सर तीन निम्न और एक उच्च के साथ होती है: कम आय, कम खपत, कम आर्थिक विकास और उच्च बेरोजगारी।

यह समझना महत्वपूर्ण है कि सिर्फ इसलिए कि कीमतें गिर रही हैं इसका मतलब यह नहीं है कि बहुत से लोग खर्च करने जा रहे हैं। वास्तव में, विपरीत सच है: अपस्फीति उपभोक्ताओं को चिंता का कारण बन सकती है। वे खर्च में देरी करेंगे और कीमतों में और गिरावट का इंतजार करेंगे। और जब उपभोक्ता खरीदारी में देरी करते हैं, तो इससे कॉर्पोरेट मुनाफा कम हो सकता है और निवेश कम हो सकता है। इसके बाद मंदी या धीमी वृद्धि होती है क्योंकि कुल मांग कम हो जाती है।

साथ ही, व्यवसायों को परिणामस्वरूप बिक्री में गिरावट और मुनाफे पर दबाव का सामना करना पड़ता है, जिसके परिणामस्वरूप उत्पादन कम हो सकता है, जिसके परिणामस्वरूप छंटनी या भर्ती पर रोक लग सकती है, जिससे बेरोजगारी बढ़ सकती है। मंदी के दौर में, जो लोग बेरोजगार हैं उनके पास न केवल पैसा बचा है और न ही इसे खर्च करने का कोई रास्ता है। यहां तक कि जो लोग बेरोजगार नहीं हैं, उनके लिए भी कार्यालय कर्मचारी वेतन कटौती के भाग्य से शायद ही बच सकते हैं। अपनी जेबें सिकुड़ने और नौकरी खोने के डर से लोग खर्च करने से डरते हैं। और खपत को आकर्षित करने के लिए निर्माताओं के पास कीमतों में फिर से कटौती करने के अलावा कोई विकल्प नहीं है। कीमतें फिर से गिरती हैं, इत्यादि, एक दुष्चक्र में।

इसके अलावा, अपस्फीति के कारण देनदारों पर वास्तविक ऋण का बोझ भी बढ़ जाएगा। पैसे की क्रय शक्ति बढ़ने के कारण कर्ज चुकाना अधिक कठिन हो जाता है। और यह निवेशकों को अर्थव्यवस्था की भविष्य की संभावनाओं के बारे में चिंतित करता है, इसलिए निवेशकों का विश्वास कम हो जाता है, जिसके परिणामस्वरूप स्टॉक, रियल एस्टेट आदि सहित संपत्ति की कीमतें गिर जाती हैं।

उदाहरण के लिए, जापान में 1990 के दशक से मूल्य स्तर में लगातार गिरावट देखी गई है। 2001 तक उपभोक्ता मूल्य सूचकांक लगातार पाँच वर्षों से नकारात्मक रूप से बढ़ रहा था। बेरोजगारी दर भी 1990 में 2.1% से बढ़कर 5.4% हो गई है, और आज तक, जापान की 40% श्रम शक्ति के पास कोई औपचारिक नौकरी नहीं है और वे केवल अंशकालिक काम कर सकते हैं।

इसके अलावा, इसके स्टॉक की कीमतें 20 वर्षों में सबसे निचले बिंदु पर गिर गई हैं, रियल एस्टेट की कीमतें 80% तक गिर गई हैं, राष्ट्रीय वेतन लगातार पांच वर्षों से गिर गया है, और दिवालिया होने की संख्या बढ़ रही है, जिसके परिणामस्वरूप कई सामाजिक त्रासदियां हुई हैं . जैसा कि उपरोक्त चार्ट में दिखाया गया है, न केवल जापान की अर्थव्यवस्था स्थिर हो गई है - इसकी आर्थिक विकास दर 1999 से 2% से नीचे रही है - बल्कि जापानी लोगों का आय स्तर भी दशकों से वही बना हुआ है।

संयोग से, ताइवान की अर्थव्यवस्था भी 2001 से मंदी में है और यहां तक कि नकारात्मक वृद्धि का भी अनुभव किया है। न केवल आवास बाजार मंदी में है, बल्कि शेयर बाजार सूचकांक भी 2000 की शुरुआत में 10,000 अंक से गिरकर 2002 में 4,000 अंक से अधिक हो गया है। बेरोजगारी दर 2001 के बाद से धीरे-धीरे बढ़ी है। और जुलाई 2002 तक यह हो गई थी। 5.31% की रिकॉर्ड ऊंचाई पर पहुंच गया। विभिन्न काउंटियों और शहरों में रोजगार केंद्रों पर अक्सर नौकरी चाहने वाले लोगों की भीड़ लगी रहती थी।

अपस्फीति के प्रतिकूल प्रभाव बहुत स्पष्ट हैं, न केवल व्यक्तियों पर बल्कि उद्यमों और संपूर्ण आर्थिक प्रणाली पर भी, जिसके व्यापक और दूरगामी नकारात्मक प्रभाव होंगे। इसलिए, सरकार और केंद्रीय बैंक आमतौर पर इसके प्रभावों को कम करने और आर्थिक स्थिरता और विकास को बनाए रखने के लिए उपाय करते हैं। और स्वाभाविक रूप से, ऐसी स्थिति पर औसत व्यक्ति की प्रतिक्रिया भिन्न-भिन्न होती है।

अपस्फीति से निपटने के तरीके

जबकि अपस्फीति, या कीमतों में गिरावट, जरूरी नहीं कि बुरा प्रभाव डालती हो, एक व्यावहारिक उदाहरण है। हालाँकि, यदि अपस्फीति होती है और अर्थव्यवस्था पर इसका महत्वपूर्ण नकारात्मक प्रभाव पड़ता है, तो आप इससे कैसे निपटेंगे? सामान्यतया, देशों के लिए अपस्फीति को नियंत्रित करना कठिन है। क्योंकि इसका कारण सिर्फ मौद्रिक घटना नहीं है, इसकी समस्या वास्तव में अधिक जटिल है।

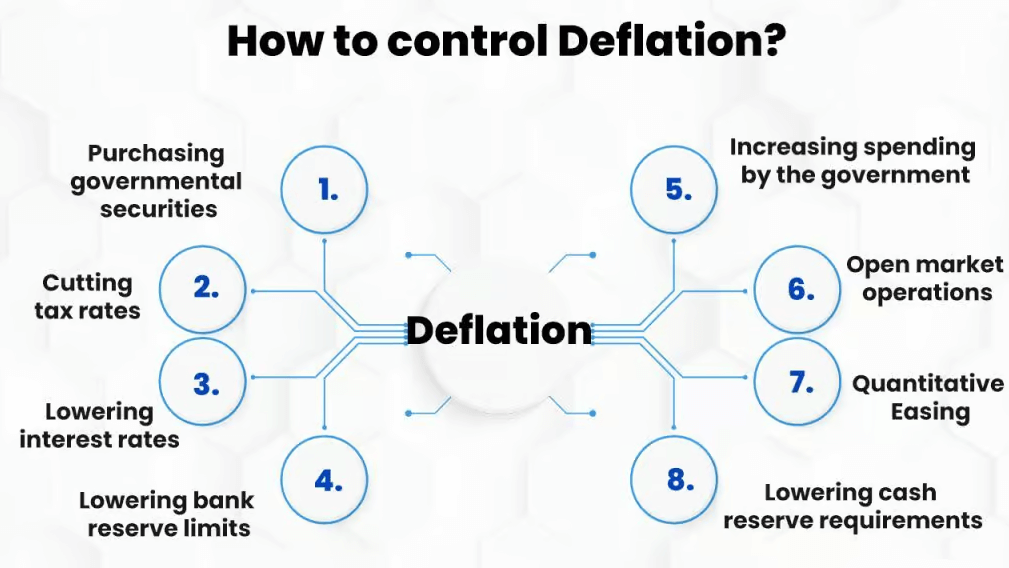

कई अध्ययन बताते हैं कि रोकथाम इलाज से बेहतर है। अर्थव्यवस्था के लिए सबसे अच्छी नीति सरकार के लिए दीर्घकालिक, स्थिर धन आपूर्ति बनाए रखना है। जहां तक अपस्फीति का सवाल है, जिसका पहले से ही नकारात्मक प्रभाव पड़ा है, केंद्रीय बैंक, जो मुद्रा जारी करने का प्रभारी है, को इसे बिगड़ने से रोकने के लिए एक उदार मौद्रिक नीति अपनानी चाहिए।

यदि केंद्रीय बैंक प्रचुर धन और कम ब्याज दरों के साथ निवेश का माहौल बनाए रख सकता है, जब आर्थिक बुनियादी सिद्धांत सामान्य हो जाते हैं, जैसे कि वित्तीय सुधारों को बढ़ावा देना, वित्तीय खराब ऋणों का समाधान करना और अक्षम उद्यमों को खत्म करना, एक बार तेजी में सुधार होने पर, निजी निवेश की इच्छा बढ़ जाती है , उपभोक्ता का विश्वास बहाल होता है, आवास बाजार में तेजी आती है, और अर्थव्यवस्था स्वाभाविक रूप से गर्म होती है, अपस्फीति का नकारात्मक प्रभाव भी धीरे-धीरे समाप्त हो सकता है।

बेशक, चूंकि अपस्फीति का गठन हुआ है और दीर्घकालिक मूल्य में गिरावट आई है, केंद्रीय बैंक का ढीली मौद्रिक नीति अपनाने का निर्णय बहुत उपयोगी नहीं हो सकता है। क्योंकि भले ही केंद्रीय बैंक ने जारी किए गए धन की मात्रा बढ़ा दी हो, लेकिन जरूरी नहीं कि इस धन का प्रचलन तेज हो।

आइए एक सरल सादृश्य का उपयोग करें: यदि वेतन बढ़ता है, तो जेब में अधिक पैसा होने का मतलब यह नहीं है कि पैसे का आवश्यक रूप से उपयोग किया जाएगा। पहले, जेब में 100 डॉलर खर्च होने में शायद दो दिन लग जाते थे; अब एक सप्ताह के भीतर जेब में 120 डॉलर हैं, यानी पैसे का प्रचलन धीमा है। इससे केंद्रीय बैंक की ढीली मौद्रिक नीति रद्द हो जाएगी।

इसलिए, अल्पकालिक, ढीली मौद्रिक नीति का उपभोग या निवेश माहौल पर पर्याप्त प्रभाव नहीं पड़ेगा। यदि उपभोक्ता विश्वास बहाल नहीं किया जा सकता है और निवेश माहौल में सुधार धीमा है, तो मौद्रिक नीति का वांछित प्रभाव नहीं होगा। इसका दीर्घकालिक आर्थिक स्थिरता पर भी प्रतिकूल प्रभाव पड़ सकता है।

बेशक, इस अवधि के दौरान, सख्त मौद्रिक नीति पर सरकार का जोर अर्थव्यवस्था को और खराब करेगा। उदाहरण के लिए, संयुक्त राज्य अमेरिका में 1930 के दशक की महान आर्थिक दहशत फेडरल रिजर्व बोर्ड की स्थिर धन आपूर्ति नीति की विफलता के कारण हुई थी। पैसे की अत्यधिक सख्ती के कारण तेजी और बदतर हो गई और मंदी लंबी हो गई।

मुद्रा आपूर्ति में वृद्धि से अर्थव्यवस्था पर प्रभाव पड़ने में लगभग छह से बारह महीने लगते हैं। यदि केंद्रीय बैंक को आर्थिक तेजी या मंदी को देखते हुए यह तय करना है कि ढीली या सख्त मौद्रिक नीति अपनाई जाए या नहीं, तो समय अंतराल के कारण इसका प्रभाव गलत समय पर होगा, जिससे अर्थव्यवस्था अधिक अस्थिर हो जाएगी।

इसलिए, अर्थव्यवस्था को लगातार बढ़ने के लिए, धन की आपूर्ति को नियंत्रित किया जाना चाहिए, और आर्थिक वातावरण की जरूरतों को पूरा करने के लिए एक स्थिर मौद्रिक विकास दर को अनुकूलित किया जाना चाहिए। मुद्रास्फीति और अपस्फीति के पिछले उदाहरणों से, यह देखा जा सकता है कि अर्थव्यवस्था में सुधार के लिए धन में हेरफेर करने की सरकार की कोशिशों के परिणामस्वरूप अक्सर मुद्रा अनियंत्रित हो जाती है जो अधिक जटिल आर्थिक संकटों को जन्म देती है।

इसीलिए रोकथाम इलाज से बेहतर है, और सरकार के लिए दीर्घकालिक स्थिर धन आपूर्ति बनाए रखना अर्थव्यवस्था के लिए सबसे अच्छी नीति है। निस्संदेह, अपस्फीति से निपटने का यह देश का तरीका है। और आम लोगों को इससे कैसे निपटना चाहिए यह वास्तव में काफी सरल है। सबसे पहले, नकदी राजा है. अपस्फीति के समय में बचत पर ब्याज दरें कम होती हैं, लेकिन गिरती कीमतें नकदी की सराहना के बराबर होती हैं। और नकदी रखने से आपको अधिकतम लचीलापन मिलता है।

दूसरा है कर्ज कम करना. क्योंकि अपस्फीति के समय में पैसा अधिक मूल्यवान हो जाता है, भविष्य में पैसा कमाना और भी कठिन हो जाएगा। इसलिए अब सस्ते पैसे से कर्ज़ चुकाना भविष्य में इसका लाभ उठाने के बराबर है। इस प्रकार, अपस्फीति में, यदि आपको कुछ कर्ज़ लेना है, तो उधार लेने की अवधि को जितना संभव हो उतना कम करें, अधिमानतः भुगतान करके। जल्दी ऋण.

फिर यह है कि अनावश्यक खर्च से बचें, चांदनी न दिखाएं, और बरसात के दिन के लिए जितना संभव हो सके कुछ पैसे बचाएं। व्यक्तियों और परिवारों को उचित बजट योजनाएं बनानी चाहिए, खर्च पर नियंत्रण रखना चाहिए, बर्बादी कम करनी चाहिए, आवश्यकताओं और आपातकालीन खर्चों को प्राथमिकता देनी चाहिए और बचत भंडार बढ़ाना चाहिए। व्यक्तियों को अपनी वित्तीय आय बढ़ाने और अपस्फीति के प्रभावों का प्रतिकार करने के लिए आय के अतिरिक्त स्रोत जोड़ने पर भी विचार करना चाहिए, जैसे अंशकालिक नौकरियां, व्यवसाय शुरू करना या पैसा निवेश करना।

यदि यह ऐसा करने वाला एक सामान्य व्यक्ति है, तो यह ठीक होगा, जबकि यदि यह एक निवेशक है, तो यह वह समय है जब किसी को एक विविध निवेश रणनीति अपनानी चाहिए, जिसमें मजबूत वित्तीय संपत्तियों में निवेश करना, वास्तविक संपत्ति रखना, विकास क्षमता वाले क्षेत्रों में निवेश करना शामिल है। आदि, जोखिमों में विविधता लाने के लिए।

या कोई गुणवत्तापूर्ण संपत्ति चुन सकता है क्योंकि यही वह समय है जब वस्तुओं की कीमतें और सस्ती हो जाएंगी और यहां तक कि उनके मूल्य से भी नीचे गिर जाएंगी, और कई कंपनियां और व्यक्ति दिवालिया हो जाएंगे। यदि आपके पास कुछ नकदी है, तो आप घर जैसी कुछ सस्ती संपत्तियों में निवेश करने का अवसर ले सकते हैं।

कुल मिलाकर, अपस्फीति से निपटने के लिए, हमें मौद्रिक नीति, राजकोषीय नीति, संरचनात्मक सुधार और व्यक्तिगत व्यवहार जैसे कई कारकों पर व्यापक रूप से विचार करने और इसके प्रभाव को कम करने और आर्थिक स्थिरता और विकास को बढ़ावा देने के लिए सक्रिय और प्रभावी उपाय करने की आवश्यकता है। . जहां तक आम लोगों की बात है, तो वे धैर्यवान होने और अपनी कमर कसने के तरीके खोजें। दक्षिण के लोगों की तरह जो सर्दी में बिना ताप के जीवित रहे, वे तब तक जीवित रहे जब तक चक्र बीत नहीं गया और सब कुछ ठीक नहीं हो गया।

| सामना करने के तरीके | विवरण |

| सतर्क खर्च | ख़र्चों पर नियंत्रण रखें और अनावश्यक ख़र्चों से बचें। |

| बचत और निवेश | अपस्फीति के प्रभावों का प्रतिकार करने के लिए पैसा बचाएं या निवेश करें। |

| अतिरिक्त आय ढूँढना | अतिरिक्त आय के लिए अंशकालिक काम करने का प्रयास करें या व्यवसाय शुरू करें। |

| खर्च करने की आदतें बदलें. | अपनी खरीदारी की आदतों को समायोजित करें और आवश्यकताओं को प्राथमिकता दें। |

| सौदे और छूट ढूँढना | पैसे बचाने के लिए सक्रिय रूप से प्रमोशन की तलाश करें। |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।

वास्तविक दुनिया के उदाहरण के साथ जानें कि मार्जिन कॉल क्या है, यह कैसे काम करता है, और अस्थिर बाजारों में लीवरेज का उपयोग करने वाले व्यापारियों के लिए यह गंभीर जोखिम क्यों पैदा करता है।

2025-04-25

2025 के लिए सर्वश्रेष्ठ इंडेक्स फंड खोजें और साथ ही खरीदने के लिए शीर्ष ETFs खोजें। लंबी अवधि के विकास के लिए कम लागत वाले, उच्च प्रदर्शन वाले विकल्पों के साथ एक विविध पोर्टफोलियो बनाएं।

2025-04-25

जानें कि जोखिम प्रबंधन योजना कैसे बनाएं जो आपकी वित्तीय रणनीतियों की रक्षा करे और अनिश्चितता से आत्मविश्वास के साथ निपटने में आपकी मदद करे।

2025-04-25