تجارة

معهد اي بي سي

حول إي بي سي

ملخص:

ملخص:

الانكماش هو عملة قوية، وانخفاض الأسعار، وانخفاض الدخل، والاستهلاك، والنمو، وارتفاع البطالة. ادخر بحذر وقم بتنويع استثماراتك.

يدرك الكثيرون التضخم ويعتبرونه محنة اقتصادية مخيفة للغاية. ومع ذلك، فإن أولئك الذين يفهمون الاقتصاد حقًا يعرفون أنهم لا يخافون من التضخم، بل من الانكماش فقط. والكثير من الناس لا يعرفون سوى القليل عن مفهوم الانكماش وعواقبه، ناهيك عن كيفية التعامل مع هذا الوضع. ولهذا السبب، ستتحدث هذه المقالة بعناية عن الشدائد الاقتصادية الناجمة عن الانكماش وتدابير الاستجابة.

مفهوم الانكماش

الانكماش هو ظاهرة اقتصادية ترتفع فيها القوة الشرائية للنقود، مما يؤدي إلى انخفاض عام في المستوى العام للأسعار. وفي هذه الحالة، يمكن لنفس المبلغ من المال شراء المزيد من السلع والخدمات. ومع استمرار انخفاض الأسعار، تزداد القوة الشرائية للنقود. ومع ذلك، لا ينبغي أن يؤخذ هذا على أنه أمر جيد؛ في الواقع، إنها أزمة خطيرة.

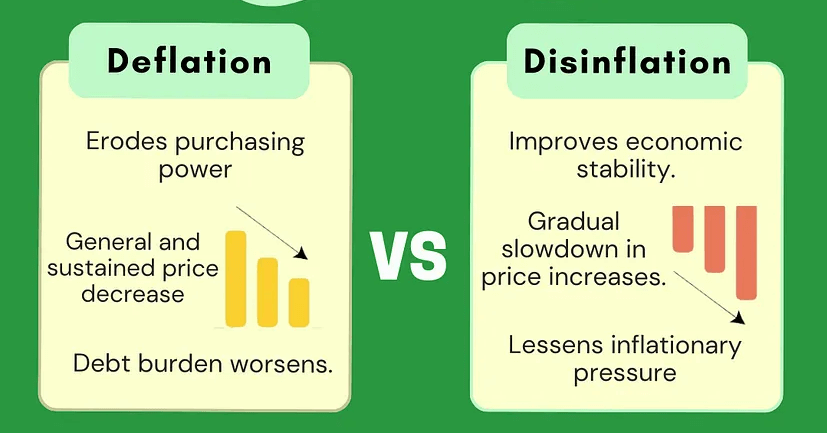

ومن الناحية المالية، فإن الأمر يتعلق بالتضخم. التضخم هو ارتفاع الأسعار الناتج عن زيادة كمية النقود الصادرة في السوق عن كمية النقود اللازمة للتداول. والانكماش هو عكس ذلك ويتميز بنقص المعروض النقدي والانخفاض المستمر في المستوى العام للأسعار. يعتبر الانكماش عمومًا أنه قد حدث عندما يستمر مؤشر أسعار المستهلكين (CPI) أو المؤشر في الانخفاض لمدة ثلاثة أشهر أو أكثر.

غالبًا ما يكره الناس التضخم لأنه مع ارتفاع الأسعار، يمكن للمال شراء أشياء أقل وأقل. ولكن وفقا لهذا المنطق، فإن الانكماش في أيدي الناس يصبح عملة ذات قيمة متزايدة، ولكنه ليس بالضرورة أمرا جيدا.

ويمكن تصنيفها إلى جيدة أو سيئة وفقا لأسبابها. ويعود الانكماش الجيد إلى التقدم التكنولوجي في كفاءة الإنتاج، مما يؤدي إلى انخفاض المستوى العام للأسعار. وفي ظل الانكماش الجيد، تخلق التكنولوجيا فرص عمل جديدة، وتزيد من مستوى الدخل الحقيقي للناس، وتعزز النمو الاقتصادي.

على سبيل المثال، في القرن التاسع عشر، وبسبب الثورة الصناعية، شهدت بعض الدول المتقدمة نموًا اقتصاديًا كبيرًا. ومع ذلك، في الوقت نفسه، انخفض مستوى أسعارها الإجمالي بشكل حاد في الاتجاه المعاكس. وبالمقارنة مع عام 1800، كان مؤشر أسعار المستهلك في الولايات المتحدة في عام 1900 نصف ما كان عليه في عام 1800 فقط. وعلى نفس المنوال، انخفضت الأسعار في المملكة المتحدة بمقدار الثلث في نفس الفترة.

ومن ثم فإن الانكماش السيئ هو انخفاض في مستوى السعر الإجمالي بسبب الافتقار إلى الطلب الفعال وفخ السيولة. وفي هذه الحالة، يؤدي نقص الطلب إلى فائض كبير في الإنتاج. يؤدي نقص العمالة المعمم في الشركات وانخفاض العمالة إلى الركود، الأمر الذي يؤدي بدوره إلى انخفاض عام في مستوى معيشة السكان.

قبل الحرب العالمية الثانية، كان مثل هذا الانكماش السيئ شائعا في جميع البلدان. وحتى بعد الحرب العالمية الثانية، كان هناك نحو 100 حلقة انكماشية في جميع أنحاء العالم. ولكن لفترة طويلة بعد الكساد الأعظم في ثلاثينيات القرن العشرين، كانت البنوك المركزية دائما أكثر قلقا بشأن التضخم من الانكماش.

لم يكن الأمر كذلك حتى أواخر التسعينيات، نتيجة للضعف الاقتصادي في اليابان والأزمة الاقتصادية الآسيوية، حيث أدرك الاقتصاديون السائدون أن الانكماش أصبح تهديدًا أكثر خطورة من التضخم. وهذا ليس مصدر قلق لا أساس له من الصحة، ومع معرفتنا للعواقب المترتبة على الانكماش، أعتقد أننا جميعاً نشعر بالقلق إزاءه.

أسباب الانكماش

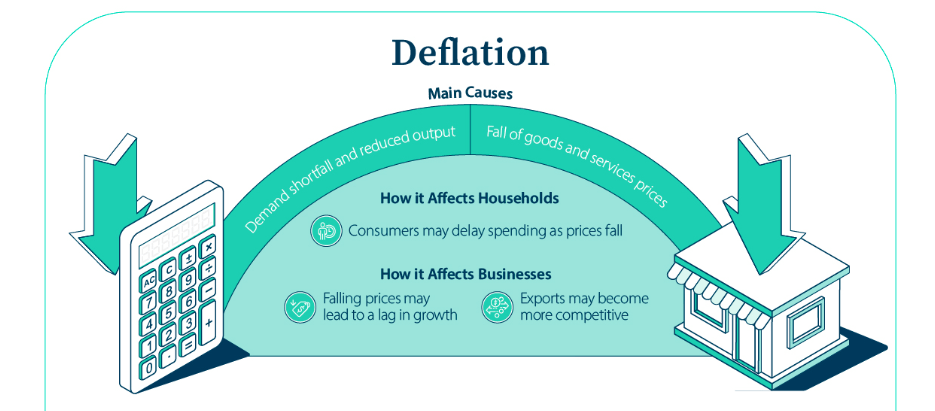

يمكن أن يكون الانكماش نتيجة لمجموعة من العوامل، ولكن بشكل عام، يجب أن يكون بسبب نقص الطلب الكلي في الاقتصاد. وذلك عندما تقوم الشركات بتخفيض أسعارها للترويج لبضائعها، مما يؤدي إلى انخفاض الأسعار. يمكن أن يكون سبب نقص الطلب عدد من العوامل، بما في ذلك انخفاض ثقة المستهلك، وانخفاض الاستثمار، وتخفيضات الإنفاق الحكومي، وما إلى ذلك.

وفيما يتعلق بالأمثلة الدولية الحالية، فإن أخطرها ما زال يتمثل في العواقب الانكماشية المترتبة على اقتصاد الفقاعة. يشهد الاقتصاد العالمي ازدهارًا منذ الثمانينيات، وقد شهدت العديد من الدول ظاهرة اقتصادات الفقاعة بسبب سخونة الاقتصاد وتدفق كميات كبيرة من رأس المال إلى سوق الأصول، مما تسبب في ارتفاع غير طبيعي في أسعار العقارات والأسهم. . بمجرد انفجار اقتصاد الفقاعة، أدى الطلب المحلي الأصلي على شركات البلاد إلى تقليل الأرباح، وأغلقت قيمة المصنعين الفقراء، وأثار تأثير الأعمال العادية سلسلة من الفوضى الاقتصادية.

وكلما كانت الفقاعة الاقتصادية أكثر خطورة، كلما كانت التأثيرات السلبية لليابان وتايوان أكثر خطورة. بل على العكس من ذلك، فمنذ تأسيس الولايات المتحدة في السبعينيات، ورغم أن دروس التنمية الاقتصادية تركز على السياسة النقدية، فإنها ظلت متحفظة نسبيا. وعلى الرغم من حدوث فقاعة تكنولوجيا الإنترنت أيضًا، إلا أن أنظمة الأعمال المالية والعامة سليمة، لذا ليس من الضروري أن تظهر كظواهر سلبية واضحة.

منذ عام 1992. تم الحفاظ على معدل النمو الاقتصادي في الولايات المتحدة عند أكثر من 3.1%، ووصل إلى 7.2% في عام 2003. كما ظل معدل البطالة عند حوالي 5%، وانخفض في عام 1999 إلى 4.2%. أدنى نقطة في الولايات المتحدة في السنوات العشر الماضية. انخفضت الأسعار في القوة الشرائية للشعب الأمريكي في الزيادة، ولكن لتعزيز مستوى معيشة الشعب، إلى جانب حقيقة أن سوق الطلب المحلي في الولايات المتحدة كان كبيرا في الأصل. ومع انتعاش الاقتصاد العالمي، سيستأنف الاقتصاد قريباً الظاهرة النقدية الناجمة عن التضخم.

وفي الوقت نفسه، قد يؤدي التقدم التكنولوجي أيضًا إلى زيادة كفاءة الإنتاج وانخفاض التكاليف، مما يجعل أسعار السلع والخدمات أقل، مما يؤدي بدوره إلى الانكماش. وأيضًا، إذا كانت هناك طاقة فائضة في بعض الصناعات أو الأسواق، فقد تتنافس الشركات على خفض الأسعار لجذب المستهلكين، مما يؤدي إلى انخفاض الأسعار.

على سبيل المثال، بعد منتصف القرن العشرين، أدى التقدم في تكنولوجيا الإنتاج إلى زيادة كبيرة في القدرة الإنتاجية العالمية وجودة المنتج. أدى صعود صناعة تكنولوجيا المعلومات في الثمانينات إلى تقديم منتجات جديدة ذات وظائف عالية، واستمرت أسعار منتجات المعلومات في الانخفاض. أدى إنشاء شبكة المعلومات العالمية إلى زيادة شفافية معلومات الإنتاج والتسويق وتسريع تكامل التقسيم الصناعي العالمي للعمل. وأدى هذا الوضع إلى الانكماش في نهاية القرن العشرين.

وفي الوقت نفسه، إذا انخفض المعروض النقدي، على سبيل المثال، إذا قام البنك المركزي بتشديد السياسة النقدية أو تقليل طباعة النقود، فقد يؤدي ذلك أيضًا إلى الانكماش. وقد يؤدي انخفاض المعروض النقدي إلى زيادة القوة الشرائية للنقود، الأمر الذي يؤدي بدوره إلى انخفاض الأسعار. ومن الجدير بالذكر أن الانخفاض الحاد في أسعار العقارات وأسواق الأوراق المالية بعد أن تسبب اقتصاد الفقاعة في رحلة جامحة هو في الواقع ظاهرة نقدية.

وقد تدفع أزمات الديون المستهلكين والشركات إلى خفض الإنفاق، مما يؤدي إلى نقص الطلب وانخفاض الأسعار، الأمر الذي يؤدي بدوره إلى تفاقم الانكماش. هناك أيضًا عوامل مثل الركود العالمي، والتوترات التجارية الدولية، والكوارث الطبيعية، وما إلى ذلك، التي قد تؤدي إلى تباطؤ الأنشطة الاقتصادية، مما قد يؤدي بدوره إلى الانكماش.

وبعبارة أخرى، هناك نفس الانكماش، ولكن عواقب الأسباب المختلفة ليست هي نفسها. على سبيل المثال، قد يؤدي نفس الانخفاض في الأسعار إلى استجابات اقتصادية مختلفة للغاية في اليابان والولايات المتحدة.

ما هي عواقب الانكماش؟

ما هي عواقب الانكماش؟

وبمجرد حدوث الانكماش، يستمر مؤشر الأسعار في الانخفاض، ويمكن لنفس المبلغ من المال شراء المزيد من السلع. يبدو أن زيادة حجم الأموال أمر جيد، فلماذا تشعر الحكومات وخبراء الاقتصاد بالقلق إلى هذا الحد؟ وذلك لأن التجارب السابقة تظهر أن الانكماش غالباً ما يكون مصحوباً بثلاثة مستويات منخفضة ومستوى مرتفع واحد: انخفاض الدخل، وانخفاض الاستهلاك، وانخفاض النمو الاقتصادي، وارتفاع البطالة.

ومن المهم أن ندرك أن مجرد انخفاض الأسعار لا يعني أن الكثير من الناس سوف ينفقون. في الواقع، العكس هو الصحيح: الانكماش قد يسبب قلق المستهلكين. وسوف يؤجلون الإنفاق وينتظرون المزيد من انخفاض الأسعار. وعندما يؤخر المستهلكون عمليات الشراء، فقد يؤدي ذلك إلى انخفاض أرباح الشركات وانخفاض الاستثمار. وهذا يؤدي بعد ذلك إلى الركود أو تباطؤ النمو مع انخفاض الطلب الكلي.

وفي الوقت نفسه، تواجه الشركات بالتالي انخفاض المبيعات والضغط على الأرباح، الأمر الذي قد يؤدي بدوره إلى انخفاض الإنتاج، مما يؤدي بدوره إلى تسريح العمال أو وقف التوظيف، مما يؤدي إلى ارتفاع البطالة. في حالة الركود، لا يقتصر الأمر على ترك الأشخاص العاطلين عن العمل بلا أموال ولا وسيلة لإنفاقها. وحتى بالنسبة لأولئك الذين ليسوا عاطلين عن العمل، فإن العاملين في المكاتب لا يستطيعون الهروب من مصير تخفيض الأجور. ومع تقلص محافظهم والخوف من فقدان وظائفهم، يخشى الناس الإنفاق. ومن أجل جذب الاستهلاك، ليس أمام المصنعين خيار سوى خفض الأسعار مرة أخرى. ثم تنخفض الأسعار مرة أخرى، وهكذا، في حلقة مفرغة.

وبالإضافة إلى ذلك، فإن الانكماش سيجعل المدينين يواجهون أعباء ديون حقيقية أعلى. وبسبب زيادة القوة الشرائية للنقود، يصبح سداد الديون أكثر صعوبة. ويجعل المستثمرين قلقين بشأن الآفاق المستقبلية للاقتصاد، فتتراجع ثقة المستثمرين، مما يؤدي بدوره إلى انخفاض أسعار الأصول، بما في ذلك الأسهم والعقارات وغيرها.

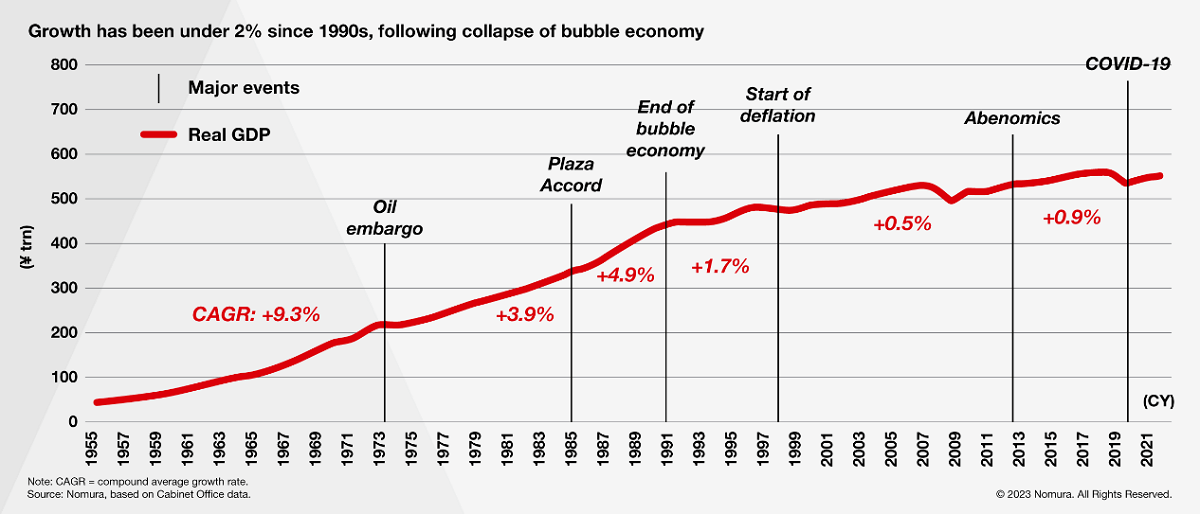

فقد شهدت اليابان، على سبيل المثال، انخفاضاً مطرداً في مستويات الأسعار منذ التسعينيات. بحلول عام 2001، كان مؤشر أسعار المستهلك ينمو بشكل سلبي لمدة خمس سنوات متتالية. كما ارتفع معدل البطالة من 2.1% في عام 1990 إلى 5.4%، وحتى الآن فإن 40% من القوى العاملة في اليابان ليس لديهم وظيفة رسمية ولا يمكنهم العمل إلا بدوام جزئي.

بالإضافة إلى ذلك، انخفضت أسعار أسهمها إلى أدنى مستوى لها منذ 20 عامًا، وانخفضت أسعار العقارات بنسبة 80%، وانخفضت رواتب المواطنين لمدة خمس سنوات متتالية، وعدد حالات الإفلاس في ارتفاع، مما أدى إلى العديد من المآسي الاجتماعية. . كما هو موضح في الرسم البياني أعلاه، لم يقتصر الأمر على ركود الاقتصاد الياباني - حيث انخفض معدل نموه الاقتصادي إلى أقل من 2% منذ عام 1999 - ولكن أيضًا ظل مستوى دخل الشعب الياباني على حاله لعقود من الزمن.

ومن باب الصدفة، كان اقتصاد تايوان أيضًا في حالة ركود منذ عام 2001، بل وشهد نموًا سلبيًا. ولا يقتصر الأمر على أن سوق الإسكان في حالة ركود فحسب، بل انخفض مؤشر سوق الأوراق المالية أيضًا من أكثر من 10000 نقطة في أوائل عام 2000 إلى أكثر من 4000 نقطة في عام 2002. وقد ارتفع معدل البطالة تدريجيًا منذ عام 2001. وبحلول يوليو 2002. وصل إلى مستوى قياسي بلغ 5.31%. غالبًا ما كانت مراكز التوظيف في مختلف المقاطعات والمدن مزدحمة بالأشخاص الباحثين عن عمل.

إن الآثار السلبية للانكماش واضحة للغاية، ليس فقط على الأفراد ولكن أيضًا على المؤسسات والنظام الاقتصادي بأكمله، الأمر الذي سيكون له آثار سلبية واسعة النطاق وبعيدة المدى. ولذلك، عادة ما تتخذ الحكومة والبنك المركزي الإجراءات اللازمة للتخفيف من آثارها والحفاظ على الاستقرار والنمو الاقتصادي. وبطبيعة الحال، تختلف استجابة الشخص العادي لمثل هذا الموقف.

أساليب المواجهة الانكماشية

في حين أن الانكماش، أو انخفاض الأسعار، ليس بالضرورة أن يكون له تأثير سيء، مثال عملي. ومع ذلك، إذا حدث الانكماش وكان له تأثير سلبي كبير على الاقتصاد، كيف يمكنك التعامل معه؟ وبشكل عام، من الصعب على البلدان السيطرة على الانكماش. ولأن سببها ليس مجرد ظاهرة نقدية، فإن مشكلتها في الواقع أكثر تعقيدا.

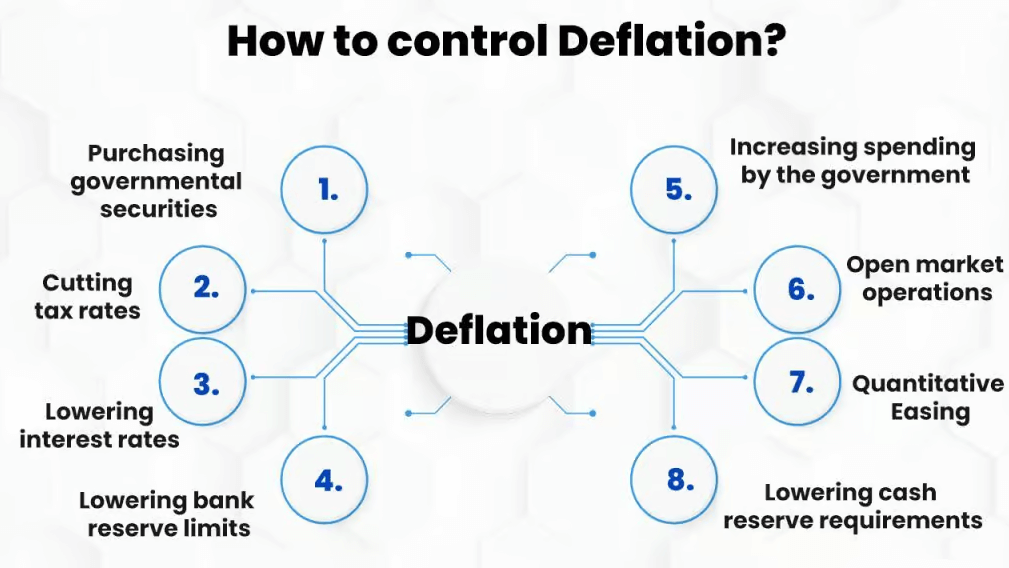

تظهر العديد من الدراسات أن الوقاية خير من العلاج. إن أفضل سياسة للاقتصاد هي أن تحافظ الحكومة على عرض نقدي مستقر وطويل الأجل. أما بالنسبة للانكماش، الذي كان له بالفعل تأثير سلبي، فيجب على البنك المركزي، المسؤول عن إصدار العملة، أن يتبنى سياسة نقدية تيسيرية لمنع تفاقمه.

إذا تمكن البنك المركزي من الحفاظ على بيئة استثمارية ذات أموال وفيرة وأسعار فائدة منخفضة، عندما تعود الأساسيات الاقتصادية إلى وضعها الطبيعي، مثل تعزيز الإصلاحات المالية، وحل الديون المالية المعدومة، والقضاء على المؤسسات غير الفعالة، بمجرد تحسن الازدهار، ترتفع الرغبة في الاستثمار الخاص. ومع استعادة ثقة المستهلك، وانتعاش سوق الإسكان، وارتفاع درجة حرارة الاقتصاد بشكل طبيعي، يمكن أيضًا حل التأثير السلبي للانكماش تدريجيًا.

بطبيعة الحال، منذ أن تشكل الانكماش وأدى إلى انخفاض الأسعار على المدى الطويل، فإن القرار الذي اتخذه البنك المركزي بتبني سياسة نقدية متساهلة قد لا يكون مفيداً للغاية. لأنه على الرغم من أن البنك المركزي ربما يكون قد قام بزيادة كمية الأموال المصدرة، فإن تداول هذه الأموال لن يكون بالضرورة سريعًا.

دعونا نستخدم تشبيهًا بسيطًا: إذا زاد الراتب، فإن المزيد من المال في الجيب لا يعني أنه سيتم استخدام المال بالضرورة. في الماضي، كان استهلاك 100 دولار في الجيب يستغرق يومين تقريبًا؛ الآن يوجد 120 دولارًا في الجيب خلال أسبوع، مما يعني أن تداول الأموال بطيء. سيؤدي هذا إلى إلغاء السياسة النقدية الفضفاضة للبنك المركزي.

ولذلك فإن السياسة النقدية الفضفاضة قصيرة الأجل لن يكون لها تأثير كبير على الاستهلاك أو بيئة الاستثمار. وإذا لم يكن من الممكن استعادة ثقة المستهلك وكانت بيئة الاستثمار بطيئة في التحسن، فإن السياسة النقدية لن تحقق التأثير المطلوب. وربما يكون له تأثير سلبي على الاستقرار الاقتصادي على المدى الطويل.

وبطبيعة الحال، خلال هذه الفترة، فإن إصرار الحكومة على السياسة النقدية المتشددة لن يؤدي إلا إلى تفاقم الاقتصاد. على سبيل المثال، كان الذعر الاقتصادي الكبير في ثلاثينيات القرن العشرين في الولايات المتحدة ناجماً عن فشل مجلس الاحتياطي الفيدرالي في اتباع سياسة مستقرة للمعروض النقدي. وبدلاً من ذلك، أدى تشديد السياسة النقدية بشكل مفرط إلى تفاقم حالة الازدهار وإطالة أمد الركود.

يستغرق الأمر ما بين ستة إلى اثني عشر شهرًا لزيادة المعروض النقدي للتأثير على الاقتصاد. إذا نظر البنك المركزي إلى الازدهار الاقتصادي أو الكساد ليقرر ما إذا كان سيتبنى سياسة نقدية فضفاضة أو متشددة، بسبب الفارق الزمني، فإن التأثير سيحدث في الوقت الخطأ، مما يجعل الاقتصاد أكثر تقلبا.

لذلك، لكي ينمو الاقتصاد بشكل مطرد، يجب التحكم في عرض النقود، وتخصيص معدل نمو نقدي مستقر لتلبية احتياجات البيئة الاقتصادية. من الأمثلة السابقة للتضخم والانكماش، يمكن ملاحظة أن محاولات الحكومة للتلاعب بالأموال لتحسين الاقتصاد غالبًا ما أدت إلى عملة هاربة تؤدي إلى أزمات اقتصادية أكثر تعقيدًا.

ولهذا السبب فإن الوقاية خير من العلاج، وأفضل سياسة للاقتصاد أن تحافظ الحكومة على عرض نقدي مستقر على المدى الطويل. وهذه بالطبع هي الطريقة التي تتبعها البلاد في التعامل مع الانكماش. وكيف ينبغي للناس العاديين أن يتعاملوا معها هو في الواقع أمر بسيط للغاية. بادئ ذي بدء، النقد هو الملك. تكون أسعار الفائدة على المدخرات منخفضة في أوقات الانكماش، ولكن انخفاض الأسعار يعادل ارتفاع قيمة النقد. ويمنحك الاحتفاظ بالنقود أقصى قدر من المرونة.

والثاني هو خفض الديون. ولأن المال يصبح أكثر قيمة في أوقات الانكماش، سيكون من الصعب أكثر فأكثر كسب المال في المستقبل. لذا فإن تصفية الديون بأموال أرخص الآن يؤدي إلى الاستفادة منها في المستقبل. وهكذا، في حالة الانكماش، إذا كان عليك تحمل بعض الديون، فقم بتقصير فترة الاقتراض قدر الإمكان، ويفضل أن يكون ذلك عن طريق سداد الديون. القرض في وقت مبكر.

ثم يجب عليك تجنب الإنفاق غير الضروري، ولا تكن مهووسًا، وقم بتوفير بعض المال قدر الإمكان ليوم ممطر. يجب على الأفراد والأسر وضع خطط ميزانية معقولة، والتحكم في الإنفاق، وتقليل الهدر، وإعطاء الأولوية للضروريات ونفقات الطوارئ، وزيادة احتياطيات الادخار. يجب على الأفراد أيضًا التفكير في إضافة مصادر دخل إضافية، مثل الوظائف بدوام جزئي، أو بدء عمل تجاري، أو استثمار الأموال، لزيادة دخلهم المالي ومواجهة آثار الانكماش.

إذا كان شخصًا عاديًا يفعل ذلك، فلا بأس، أما إذا كان مستثمرًا، فيجب اعتماد استراتيجية استثمار متنوعة، بما في ذلك الاستثمار في أصول مالية سليمة، والاحتفاظ بأصول حقيقية، والاستثمار في القطاعات ذات إمكانات النمو، الخ، لتنويع المخاطر.

أو يمكن للمرء اختيار أصول عالية الجودة لأن هذا هو الوقت الذي ستصبح فيه أسعار السلع أرخص فأرخص، بل وتهبط إلى ما دون قيمتها، وسيفلس العديد من الشركات والأفراد. إذا كان لديك بعض النقود، فيمكنك اغتنام الفرصة للانغماس في بعض الأصول الرخيصة، مثل المنازل.

بشكل عام، للتعامل مع الانكماش، نحتاج إلى النظر بشكل شامل في عدد من العوامل، مثل السياسة النقدية والسياسة المالية والإصلاحات الهيكلية والسلوك الفردي، واتخاذ تدابير نشطة وفعالة للتخفيف من تأثيره وتعزيز الاستقرار الاقتصادي والنمو. . أما بالنسبة للأشخاص العاديين، فابحث عن طرق للهمة وشد الأحزمة. مثل الجنوبيين الذين نجوا من الشتاء دون تدفئة، نجوا حتى انقضت الدورة وعاد كل شيء.

| طرق المواجهة | وصف |

| الإنفاق الحذر | السيطرة على النفقات وتجنب الإنفاق غير الضروري. |

| الادخار والاستثمار | ادخار أو استثمار الأموال لمواجهة آثار الانكماش. |

| إيجاد دخل إضافي | جرب العمل بدوام جزئي أو ابدأ مشروعًا تجاريًا للحصول على دخل إضافي. |

| تغيير عادات الإنفاق. | اضبط عادات الشراء الخاصة بك وحدد أولويات الضروريات. |

| البحث عن العروض والخصومات | ابحث بنشاط عن العروض الترويجية لتوفير المال. |

إخلاء المسؤولية: هذه المادة مخصصة لأغراض المعلومات العامة فقط وليس المقصود منها (ولا ينبغي اعتبارها) نصيحة مالية أو استثمارية أو غيرها من النصائح التي ينبغي الاعتماد عليها. لا يشكل أي رأي في المادة توصية من EBC أو المؤلف بأن أي استثمار أو أمان أو معاملة أو استراتيجية استثمار معينة مناسبة لأي شخص محدد.

اكتشف المفاهيم الأساسية واستراتيجيات تداول العقود الآجلة المناسبة للمبتدئين والتي تساعدك على إدارة المخاطر وتنمية مهاراتك في التداول.

2025-04-18

يتتبع خط توزيع التراكم ضغوط الشراء والبيع من خلال الجمع بين السعر والحجم، مما يساعد المتداولين على تأكيد الاتجاهات واكتشاف الانعكاسات.

2025-04-18

تعرف على أنماط الرسم البياني المثلثية الخمسة الأكثر أهمية التي يستخدمها المتداولون لتحديد الاختراقات واستمرار الاتجاه وتوحيد السوق بثقة.

2025-04-18