Торговля

Краткое содержание:

Краткое содержание:

Частные фонды управляются профессионалами и привлекают капитал для инвестиций в частном порядке, что сопряжено со сложностями и более высокими рисками.

В повседневной жизни наиболее распространенными финансовыми продуктами, с которыми люди сталкиваются, на самом деле являются паевые фонды. Но у многих людей нет такого глубокого понимания фондов, не говоря уже о горячей теме в мире инвестиций: частных фондах. Фактически, по сравнению с обычными фондами, это своего рода инвестиции с более высоким порогом. Я считаю, что после этих слов ваше любопытство по этому поводу возросло. Давайте внимательно посмотрим на бизнес и риски частных фондов.

В чем смысл частного фонда?

Это своего рода инвестиционный фонд, управляемый профессиональным управляющим фондом, основной особенностью которого является привлечение средств от конкретных инвесторов (таких как институциональные инвесторы и состоятельные частные лица) непубличными способами и ведение инвестиционной деятельности в соответствии с установленными инвестициями. стратегии. Хотя это сложная отрасль, она, тем не менее, зачастую очень прибыльна, а также играет важную роль в экономике в целом.

В отличие от государственных фондов, которые торгуются на открытом рынке, они обычно предъявляют более высокие пороговые требования к инвесторам, включая сумму инвестиций, квалификацию инвестора и инвестиционный период. Его инвесторами обычно являются состоятельные частные лица, семейные фонды, институциональные инвесторы и т. д., которые обычно имеют более высокую толерантность к риску и более длительный временной горизонт инвестирования.

Он управляет большими суммами денег, вложенными в частные компании, используя различные стратегии для получения прибыли для своих инвесторов. Проще говоря, этот фонд используется для инвестирования в частные компании, обычно с целью их роста и улучшения перед продажей. Конечно, это может быть рискованно, поскольку предполагает инвестирование в компании с нераскрытыми торговыми точками и ограниченной финансовой и операционной прозрачностью. Однако частный акционерный капитал обычно имеет обширный опыт и знания в управлении и развитии компаний, что помогает снизить риски.

Рынок прямых инвестиций представляет собой крупную и растущую часть мировой финансовой индустрии, портфели которого обычно управляются профессиональными инвесторами или управляющими фондами и часто используют более гибкие инвестиционные стратегии. Он может охватывать широкий спектр классов активов, таких как акции, облигации, товары, недвижимость и т. д., и может использовать сложные инвестиционные стратегии, такие как кредитное плечо, арбитраж, хеджирование и т. д.

Одной из его характеристик является то, что он строго ограничивает круг инвесторов с точки зрения того, кого он может привлечь. Вообще говоря, круг его инвесторов ограничен некоторыми крупными институциональными инвесторами и некоторыми богатыми людьми с определенными инвестиционными знаниями и инвестиционным опытом, где в центре внимания находятся богатые.

Согласно новым требованиям, квалифицированные инвесторы не могут инвестировать менее 10 000 юаней в один частный фонд. Собственный капитал инвестора не может быть меньше 10 миллионов юаней, а финансовые активы человека не могут быть меньше 3 миллионов юаней. Среднегодовой доход физического лица за последние три года не может быть менее 500 000 юаней.

Что касается метода сбора средств, этот тип фонда собирает средства непубличным способом. Определение непубличного метода осуществляется через количество инвесторов и метод выпуска. К ним относятся частные переговоры, система приглашений и система регистрации профессиональных инвесторов. В ходе частных переговоров управляющий фондом напрямую общается и ведет переговоры один на один с потенциальными инвесторами для достижения инвестиционного соглашения.

С другой стороны, система приглашений предполагает, что фонд приглашает конкретных инвесторов принять участие в деятельности фонда по сбору средств посредством пригласительных писем или частных мероприятий. Система регистрации профессиональных инвесторов требует, чтобы инвесторы выполнили определенные условия для участия в частных предложениях по размещению, например, наличие определенного уровня активов или наличия определенного инвестиционного опыта.

Тогда с точки зрения раскрытия информации требования к частным размещениям будут ниже. Отсюда возникает и следующий аспект – нормативно-правовой. Частные инвестиционные фонды всегда относились к «серой зоне»; не существует специального закона, регулирующего и направляющего их здоровое развитие.

С точки зрения процесса привлечения средств для частных инвестиций он пережил три периода. То есть период сбора, закрытый период, а также обычные периоды подписки и погашения. В течение этих трех периодов инвесторы, покупающие и продающие акции фондов, будут сильно различаться.

Во-первых, есть период сбора средств, который обычно длится от одного до трех месяцев. В течение этого периода частные инвестиционные акции будут переданы конкретным инвесторам для привлечения средств. Инвесторы на этом этапе могут только покупать, но не продавать акции; Цена покупаемых акций равна чистой стоимости акций, то есть 1 юаню.

После окончания периода сбора введите закрытый период, который обычно составляет от 6 месяцев до 1 года. В этот период времени договор фонда вступил в силу, но в закрытый период фонд не принимает инвесторов для подписки или выкупа запроса на долю фонда. Таким образом, инвесторы не могут ни покупать, ни продавать акции фонда в этот период.

Третий этап — когда закрытый период заканчивается и фонд может принимать как подписки, так и погашения. Наступает обычный период подписки и погашения, в течение которого инвесторы могут совершать подписки и погашения фонда в соответствии с чистой стоимостью акций фонда.

В настоящее время сроки подписки и погашения полностью определяются частной инвестиционной компанией; специфика также требует консультации с соответствующей частной инвестиционной компанией. Кроме того, фонд может продолжать подписку после завершения сбора средств, поэтому инвесторы могут продолжать подписку в соответствии с датой открытия фонда.

В целом, частный фонд — это частный инвестиционный фонд, предназначенный для предоставления диверсифицированных инвестиционных возможностей относительно небольшой группе инвесторов и часто использующий более гибкие и сложные инвестиционные стратегии. В то же время он также может подвергаться большему количеству нормативных ограничений и рисков, поскольку его инвестиционные стратегии и операции относительно более гибки и могут быть подвержены более высокой степени риска и неопределенности.

| Условия создания | Описание |

| Уставный капитал и финансирование | Для операций и инвестиций необходим достаточный капитал. |

| Законодательные и нормативные требования | Соблюдайте местные правила и нормативные требования. |

| Квалифицированная управленческая команда. | Опытная управленческая команда с соответствующей квалификацией. |

| План и стратегия инвестиций. | Четкий инвестиционный план с целями и управлением рисками. |

| Потребности в контроле и соблюдении требований. | Установить внутренний контроль для защиты инвесторов. |

| Другие требования | Соответствуйте региональным и нормативным требованиям. |

Бизнес частных фондов

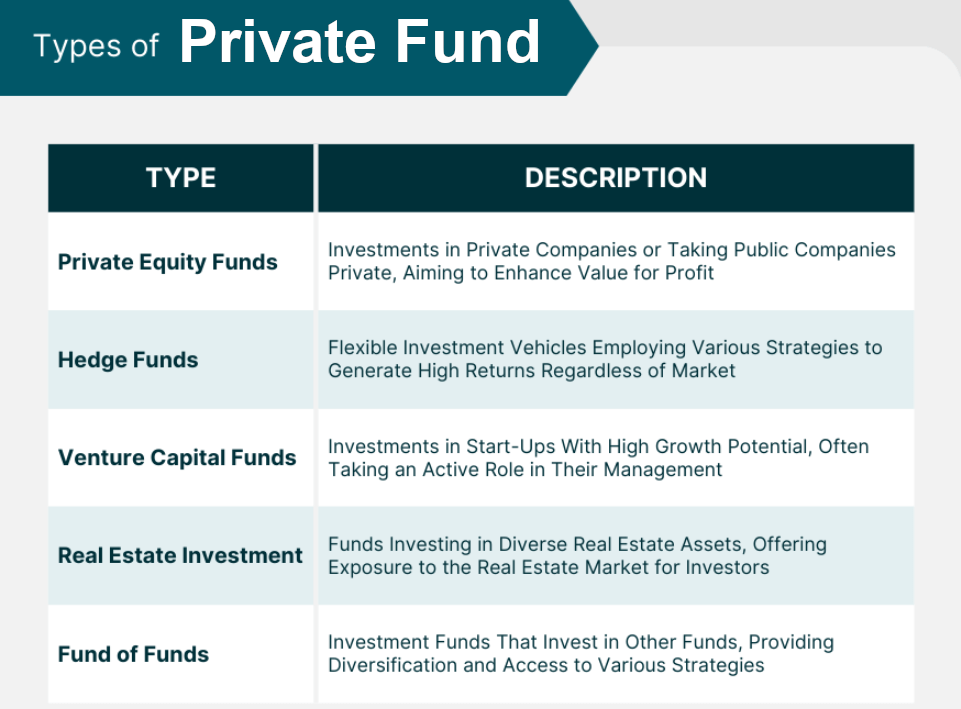

В основном он занимается привлечением капитала и инвестиционной деятельностью, и его бизнес в основном включает в себя сбор средств, управление инвестициями, принятие инвестиционных решений, управление рисками и механизмы выхода. Конечно, между этими предприятиями существуют разные различия в зависимости от их типов и режимов работы.

Прежде всего, частные фонды непубличным образом привлекают средства от конкретных инвесторов, к которым обычно относятся институциональные инвесторы и состоятельные индивидуальные инвесторы. И в соответствии с установленной инвестиционной стратегией они осуществляют инвестиционную деятельность, включая инвестиции в акционерный капитал, инвестиции с фиксированным доходом, хедж-фонды, инвестиции в недвижимость, ангельские инвестиции и т. д., чтобы максимизировать доход от инвестиций.

Среди них частные фонды в основном инвестируют в фондовый рынок, то есть получают доход путем покупки акций зарегистрированных на бирже компаний, участия в долевых инвестициях в частные предприятия или совершения приобретений в виде долевых инвестиций.

Инвестиционные фонды с фиксированным доходом, с другой стороны, в основном инвестируют в рынок облигаций, включая казначейские облигации, корпоративные облигации, конвертируемые облигации и т. д., чтобы получить фиксированный процентный доход. С другой стороны, хедж-фонды применяют диверсифицированные инвестиционные стратегии, включая рыночно-нейтральные стратегии, стратегии, ориентированные на события, стратегии арбитража и т. д., чтобы получить прибыль в различных рыночных условиях. И они обычно принимают диверсифицированные инвестиционные стратегии, включая процентные ставки, обменные курсы, сырьевые товары, акции и другие рынки, для достижения целей хеджирования рисков и стабилизации доходности.

Инвестиционные фонды недвижимости в основном инвестируют в рынок недвижимости, включая коммерческую недвижимость, жилую недвижимость, промышленную недвижимость и т. д., с целью получения дохода от аренды, дохода от прироста активов и т. д. Angel Investment Fund в основном инвестирует в стартапы или инновационные проекты и поддерживает рост предприятий посредством инвестиций в акционерный капитал и венчурных инвестиций с целью получения высокой доходности инвестиций.

Управляющий фондом и инвестиционная команда несут ответственность за принятие инвестиционных решений, выбор подходящих инвестиционных целей и стратегий, а также за формирование и корректировку портфеля. Также необходимо осуществлять управление рисками, включая оценку и контроль рисков инвестиционного портфеля и принятие соответствующих мер по управлению рисками для защиты безопасности средств инвесторов.

Ему также необходимо регулярно отчитываться перед инвесторами о результатах работы фонда, ситуации с портфелем и работе, чтобы обеспечить своевременное информирование инвесторов о работе фонда. Более того, обычно создается механизм выхода, позволяющий инвесторам выйти из фонда при определенных условиях, чтобы обеспечить плавный выход из инвестиционных проектов и реализацию инвестиционных доходов. Например, срок действия с фиксированным сроком, достижение инвестиционных целей или другие согласованные условия.

Частные фонды также предоставляют услуги инвесторам, включая консультации по управлению активами, настройку портфеля, консультации по управлению рисками и т. д., чтобы удовлетворить индивидуальные потребности инвесторов. Также необходимо соблюдать местные законы, правила и нормативные требования, чтобы гарантировать, что деятельность компании соответствует законодательству и подлежит надзору и проверке со стороны регулирующих органов.

В целом, частные фонды — это профессиональные инвестиционные институты, которые привлекают средства и управляют инвестициями с целью получения прибыли от инвестиций. Особенности их бизнеса и способы их работы могут варьироваться в зависимости от размера компании, ее инвестиционной стратегии и бизнес-модели. . Более того, их инвестиционные стратегии и цели диверсифицированы, и они обычно имеют определенные инвестиционные пороги и инвестиционные периоды, а также определенные риски и обязательства.

Насколько рискован частный фонд?

Этот риск зависит от ряда факторов, включая инвестиционную стратегию фонда, распределение активов, рыночную среду и способности управленческой команды. Вообще говоря, он несет в себе более высокий уровень риска, чем традиционные инвестиционные инструменты публичного рынка.

Во-первых, поскольку типы активов и базовые инвестиции частного инвестиционного фонда могут быть более диверсифицированными и сложными, включая акции, облигации, деривативы и т. д., он подвержен большим рыночным рискам. В то же время он обычно имеет более длительный инвестиционный период и более низкую ликвидность, поэтому инвесторы могут не иметь возможности выкупить свои средства в любое время и им придется нести определенные риски ликвидности.

Более того, управление частным инвестиционным фондом включает в себя сложные инвестиционные стратегии и торговые операции, а способность управленческой команды принимать решения и выполнять их напрямую влияет на эффективность фонда, что сопряжено с операционным риском. А поскольку компания может инвестировать в активы с более высоким кредитным риском или торговать с более рискованными контрагентами, она подвержена кредитному риску.

Некоторые частные фонды могут использовать финансовые инструменты, такие как кредитное плечо или заимствование, для увеличения доходности инвестиций, но они также увеличивают подверженность портфельному риску. В то же время к таким фондам предъявляется относительно мало нормативных требований и требований к раскрытию информации, и они могут подвергаться регуляторным рискам, включая несоблюдение требований и ненадлежащее раскрытие информации.

Фактически, для инвесторов в частные фонды риски, которых им следует опасаться больше всего, можно разделить на шесть основных категорий. Во-первых, это риск непрозрачной информации. Поскольку для этого типа фонда не существует строгих требований к раскрытию информации, непрозрачность информации является одним из его основных рисков. Недостаточное раскрытие информации существует на всех этапах инвестиционной деятельности и управления, таких как инвестиционные программы, переводы средств, отслеживание и управление проектами, что может представлять больший риск для инвесторов.

Во-вторых, инвесторы имеют более низкую устойчивость к риску. Причина, по которой многие инвесторы участвуют в частных инвестиционных фондах, заключается в основном в их высокой доходности. Но не забывайте, что высокая доходность также соответствует высоким рискам. Многим инвесторам может не хватать соответствующей способности толерантности к риску, поэтому особое внимание необходимо уделять рискам таких фондов.

Существуют также риски, создаваемые управляющими фондами. Из-за отсутствия строгих правил в отношении стандартов входа в отрасль существуют очевидные различия в уровне управления, статусе отрасли и признании управляющих фондами на рынке. Даже в одной и той же рыночной среде только часть управляющих фондами способна принести инвесторам прибыль благодаря своим точным инвестиционным решениям, в то время как другие могут привести к тому, что инвесторы понесут огромные убытки.

Четвертый – более высокий моральный риск. Поскольку проекты фонда обычно создаются в форме партнерств, инвесторы не могут эффективно контролировать проекты и управлять ими из-за профессиональных, географических и временных ограничений. Таким образом, моральный риск также является одним из рисков, с которыми часто сталкиваются инвесторы.

Кроме того, существует непрофессионализм в проектном финансировании. Финансирование проектов обычно требует обширного практического опыта и профессиональной компетентности; однако некоторым управляющим частными инвестиционными фондами или управленческим группам может не хватать достаточной компетентности для эффективного надзора и управления процессом финансирования проекта.

Последний из них – это риск незаконного поглощения вкладов населения. Часть средств от частных размещений будет привлекать инвесторов за счет намеренного преувеличения доходности и сокрытия проектов, и существует большая вероятность того, что эти частные размещения незаконно привлекают депозиты населения.

Нетрудно заметить, что частные фонды с очень высокой доходностью сопровождаются и высокими рисками. Поэтому, когда у вас есть возможность инвестировать в этот тип фонда, вы не должны принимать импульсивное решение. Сделайте домашнюю работу и поймите, во что вы инвестируете. Каковы связанные с этим риски? Соответствует ли это личной инвестиционной ситуации, а затем тщательно принимайте инвестиционные решения.

| Частные инвестиционные компании | Активы под управлением |

| БлэкРок | 7,5 триллионов долларов |

| Черный камень | 951 миллиард долларов США |

| Аполло Глобальное Управление | 523 миллиарда долларов США |

| Goldman Sachs Carlyle (KKR) | 471 миллиард долларов США |

| Группа Карлайл | 369 миллиардов долларов США |

| КВК Капитал Партнерс | 146 миллиардов долларов |

| TPG (Техасско-Тихоокеанская группа) | 135 миллиардов долларов |

| Тома Браво | 114 миллиардов долларов |

| Эйнто (EQT) | 100 миллиардов долларов |

| Инсайт Партнеры | 98 миллиардов долларов |

Отказ от ответственности: Этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходят какому-либо конкретному человеку.

OpenAI выйдет на фондовый рынок в 2025 году? Узнайте, как привлечь внимание к ИИ, о перспективах IPO OpenAI и лучших альтернативах для заинтересованных инвесторов.

2025-04-24

Модель ABCD — популярный торговый инструмент, но для успешной торговли крайне важно избегать таких ошибок, как неправильная интерпретация ключевых моментов и чрезмерная торговля.

2025-04-24

Изучите основы бэктестинга в торговле, от начала до избежания ошибок и интерпретации результатов — ваше основное руководство по совершенствованию стратегий.

2025-04-24