En la vida diaria, los productos financieros más comunes con los que la gente entra en contacto son en realidad fondos compartidos. Pero muchas personas no tienen un conocimiento tan profundo de los fondos, y mucho menos del tema candente en el mundo de las inversiones: los fondos privados. De hecho, en comparación con los fondos ordinarios, es un tipo de inversión con un umbral más alto. Creo que, dicho esto, tu curiosidad al respecto ha crecido. Echemos un vistazo detenidamente a los negocios y riesgos de los fondos privados.

¿Cuál es el significado de un fondo privado?

Es un tipo de fondo de inversión administrado por un administrador de fondos profesional, cuya característica principal es recaudar fondos de inversionistas específicos (como inversionistas institucionales e individuos de alto patrimonio) a través de medios no públicos y realizar actividades de inversión de acuerdo con inversiones establecidas. estrategias. Aunque se trata de un sector complejo, suele ser muy rentable y desempeña también un papel importante en la economía en su conjunto.

A diferencia de los fondos públicos, que se negocian en el mercado abierto, normalmente tienen requisitos de umbral más altos para los inversores, incluido el monto de la inversión, las calificaciones de los inversores y el período de inversión. Sus inversores suelen ser personas con elevado patrimonio, fondos familiares, inversores institucionales, etc., que suelen tener una mayor tolerancia al riesgo y un horizonte temporal de inversión más amplio.

Gestiona grandes sumas de dinero invertidas en empresas privadas, utilizando una variedad de estrategias para obtener rentabilidad para sus inversores. En pocas palabras, este fondo se utiliza para invertir en empresas privadas, generalmente con el objetivo de hacerlas crecer y mejorarlas antes de venderlas. Por supuesto, esto puede ser arriesgado ya que implica invertir en empresas con puntos comerciales no revelados y una transparencia financiera y operativa limitada. Sin embargo, el capital privado suele tener una amplia experiencia y conocimientos en la gestión y el crecimiento de empresas, lo que ayuda a mitigar los riesgos.

El mercado de capital privado es una parte grande y creciente de la industria financiera global, con carteras típicamente administradas por inversionistas profesionales o administradores de fondos y que a menudo utilizan estrategias de inversión más flexibles. Puede cubrir una amplia gama de clases de activos, como acciones, bonos, materias primas, bienes raíces, etc., y puede emplear estrategias de inversión complejas como apalancamiento, arbitraje, cobertura, etc.

Una de sus características es que limita estrictamente el alcance de los inversores en términos de a quién puede recaudar. En términos generales, su alcance como inversor se limita a algunos grandes inversores institucionales y algunas personas adineradas con cierto conocimiento y experiencia en inversiones, donde el foco es la riqueza.

Según los nuevos requisitos, los inversores cualificados no pueden invertir menos de 10.000 yuanes en un único fondo privado. El patrimonio neto personal del inversor no puede ser inferior a 10 millones de yuanes y los activos financieros del individuo no pueden ser inferiores a 3 millones de yuanes. El ingreso anual promedio de un individuo durante los últimos tres años no puede ser inferior a 500.000 yuanes.

En cuanto al método de recaudación de fondos, este tipo de fondo recauda fondos de forma no pública. La definición del método no público se lleva a cabo a través del número de inversores y el método de emisión, que incluyen negociaciones privadas, un sistema de invitación y un sistema de registro de inversores profesional. En la negociación privada, el administrador del fondo se comunica y negocia directamente con inversores potenciales para llegar a un acuerdo de inversión.

El sistema de invitación, por otro lado, implica que el fondo invite a inversores específicos a participar en las actividades de recaudación de fondos del fondo a través de cartas de invitación o eventos privados. El sistema de registro de inversores profesionales exige que los inversores cumplan determinadas condiciones para poder participar en solicitudes de colocación privada, como tener un determinado nivel de activos o tener una experiencia de inversión específica.

Entonces, en términos de divulgación de información, los requisitos para las colocaciones privadas serán menores. Esto también da lugar al siguiente aspecto, es decir, el aspecto jurídico-regulatorio. Los fondos de inversión privados siempre han pertenecido a la zona gris; no existe una ley especial que regule y oriente su sano desarrollo.

Desde el punto de vista del proceso de captación de fondos para la inversión privada, ha pasado por tres períodos. Es decir, el período de cobro, el período de cierre y los períodos normales de suscripción y reembolso. Durante estos tres momentos, la compra y venta de acciones del fondo por parte de los inversores será muy diferente.

En primer lugar, está el período de recaudación de fondos, que suele ser de uno a tres meses. Durante este período, las acciones de inversión privada se entregarán a inversores específicos para recaudar fondos. Los inversores en esta etapa sólo pueden comprar y no vender las acciones; el precio de las acciones a comprar es el valor neto de las acciones, es decir, 1 yuan.

Una vez finalizado el período de cobro, ingrese el período cerrado, que generalmente es de 6 meses a 1 año. En este período, el contrato del fondo ha entrado en vigor, pero en el período cerrado, el fondo no acepta que los inversores suscriban o canjeen la solicitud de participación del fondo. Por tanto, los inversores no pueden comprar ni vender acciones del fondo durante este período.

La tercera etapa es cuando finaliza el período cerrado y el fondo puede aceptar tanto suscripciones como reembolsos. Esto entra en el período normal de suscripción y reembolso, en el que los inversores pueden realizar suscripciones y reembolsos del fondo de acuerdo con el valor neto de las acciones del fondo.

En este momento, los tiempos de suscripción y reembolso los determina íntegramente la firma de capital privado; los detalles también requieren consultar a la firma de capital privado correspondiente. Además, el fondo puede seguir suscribiéndose después de que se complete la recaudación de fondos, por lo que los inversores pueden seguir suscribiéndose según la fecha de apertura del fondo.

En general, un fondo privado es un fondo de inversión administrado de forma privada diseñado para brindar oportunidades de inversión diversificadas a un grupo relativamente pequeño de inversionistas y, a menudo, utiliza estrategias de inversión más flexibles y sofisticadas. Al mismo tiempo, también puede estar sujeto a más restricciones y riesgos regulatorios, ya que sus estrategias y operaciones de inversión son relativamente más flexibles y pueden estar sujetas a un mayor grado de riesgo e incertidumbre.

Requisitos para el establecimiento de una sociedad de fondos de capital privado

| Condiciones de establecimiento

|

Descripción

|

| Capital registrado y financiación

|

Se necesita capital adecuado para operaciones e inversiones.

|

| Requisitos legales y reglamentarios

|

Cumpla con las regulaciones locales y cumpla con las demandas regulatorias.

|

| Equipo directivo cualificado.

|

Equipo directivo experimentado con calificaciones relevantes.

|

| Plan y estrategia de inversión.

|

Un plan de inversión claro con objetivos y gestión de riesgos.

|

| Necesidades de control y cumplimiento.

|

Establecer controles internos para la protección de los inversionistas.

|

| Otros requerimientos

|

Cumpla con los requisitos regionales y regulatorios.

|

negocio de fondos privados

Se dedica principalmente a actividades de inversión y obtención de capital, y su negocio incluye principalmente la recaudación de fondos, la gestión de inversiones, la toma de decisiones de inversión, la gestión de riesgos y los mecanismos de salida. Por supuesto, existen diferentes diferencias entre estos negocios según sus tipos y modos de operación.

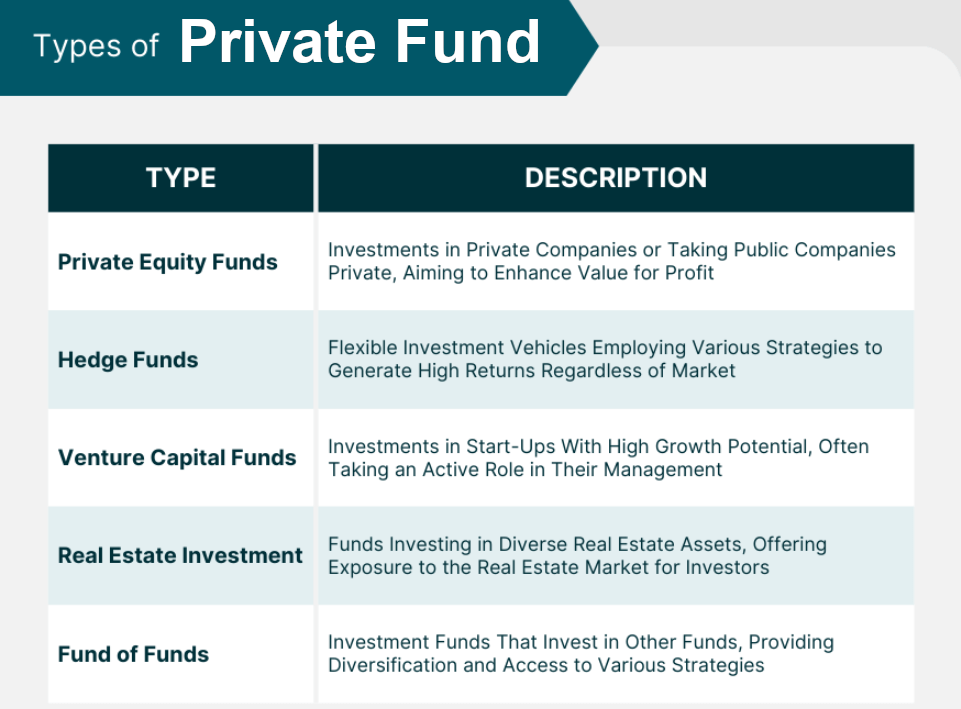

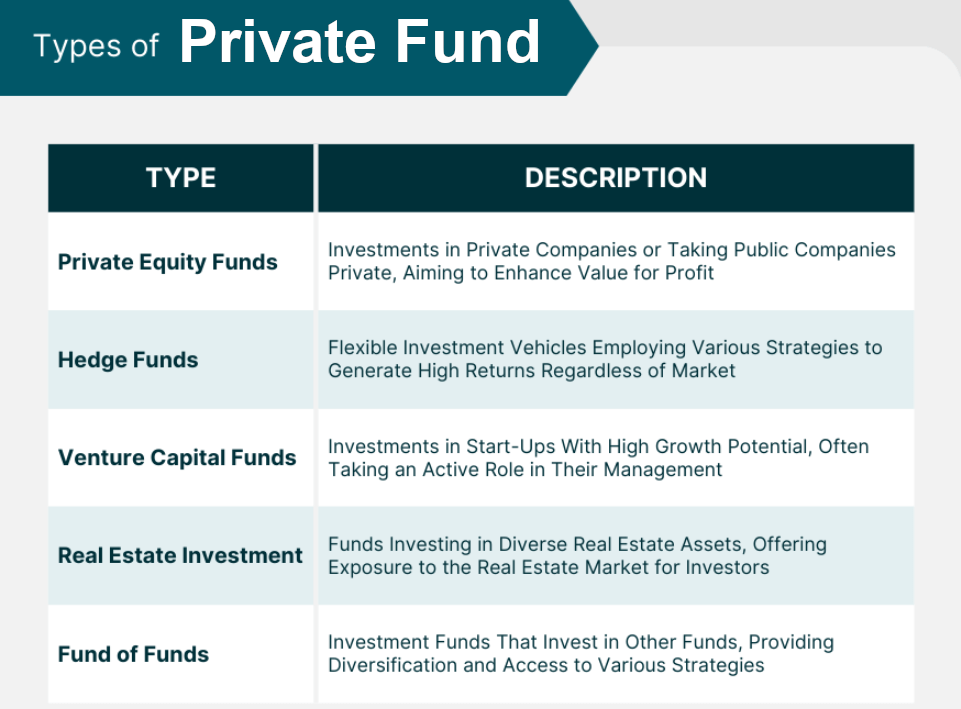

En primer lugar, los fondos privados recaudan fondos de inversores específicos, que normalmente incluyen inversores institucionales e inversores individuales de alto patrimonio neto, de manera no pública. Y de acuerdo con la estrategia de inversión establecida, llevan a cabo actividades de inversión, incluidas inversiones de capital, inversiones de renta fija, fondos de cobertura, inversiones inmobiliarias, inversiones ángeles, etc., con el fin de maximizar el rendimiento de las inversiones.

Entre ellos, los fondos privados invierten principalmente en el mercado de valores, que consiste en obtener ingresos comprando acciones de empresas que cotizan en bolsa, participando en inversiones de capital en empresas privadas o realizando adquisiciones de inversiones de capital.

Los fondos de inversión de renta fija, por otro lado, invierten principalmente en el mercado de bonos, incluidos bonos del Tesoro, bonos corporativos, bonos convertibles, etc., para obtener rendimientos de interés fijo. Los fondos de cobertura, por otro lado, adoptan estrategias de inversión diversificadas, incluidas estrategias neutrales al mercado, estrategias impulsadas por eventos, estrategias de arbitraje, etc., para obtener rendimientos en diferentes entornos de mercado. Y normalmente adoptan estrategias de inversión diversificadas, incluidas tasas de interés, tipos de cambio, materias primas, acciones y otros mercados, para lograr los objetivos de cubrir riesgos y estabilizar los rendimientos.

Los fondos de inversión inmobiliaria invierten principalmente en el mercado inmobiliario, incluidos bienes inmuebles comerciales, inmuebles residenciales, inmuebles industriales, etc., con el fin de obtener ingresos por alquileres, ingresos por apreciación de activos, etc. Angel Investment Fund invierte principalmente en nuevas empresas o proyectos innovadores y apoya el crecimiento de las empresas a través de inversiones de capital y capital de riesgo para obtener altos rendimientos de la inversión.

El administrador del fondo y el equipo de inversión son responsables de tomar decisiones de inversión, seleccionar objetivos y estrategias de inversión adecuados y realizar la construcción y el ajuste de la cartera. También se requiere llevar a cabo la gestión de riesgos, incluida la evaluación y el control del riesgo de la cartera de inversiones y la adopción de medidas adecuadas de gestión de riesgos para proteger la seguridad de los fondos de los inversores.

También debe informar periódicamente a los inversores sobre el rendimiento, la situación de la cartera y el funcionamiento del fondo para garantizar que los inversores estén informados sobre el funcionamiento del fondo de manera oportuna. Además, normalmente se establece un mecanismo de salida para permitir a los inversores salir del fondo en condiciones específicas para garantizar la salida sin problemas de los proyectos de inversión y la obtención de rendimientos de las inversiones. Por ejemplo, vencimiento a plazo fijo, logro de objetivos de inversión u otras condiciones acordadas.

Los fondos privados también brindan servicios a los inversores, incluida la consultoría en gestión de activos, la personalización de carteras, el asesoramiento en gestión de riesgos, etc., para satisfacer las necesidades individuales de los inversores. También debe cumplir con las leyes, regulaciones y requisitos reglamentarios locales para garantizar que las operaciones de la empresa cumplan con la ley y estén sujetas a supervisión e inspección por parte de los organismos reguladores.

En general, los fondos privados son instituciones de inversión profesionales que recaudan fondos y gestionan inversiones para obtener rendimientos de las inversiones, y las características específicas de su negocio y la forma en que operan pueden variar según el tamaño de la empresa, su estrategia de inversión y su modelo de negocio. . Además, sus estrategias y objetivos de inversión están diversificados y suelen tener ciertos umbrales y períodos de inversión, así como ciertos riesgos y pasivos.

¿Qué tan riesgoso es un fondo privado?

Este riesgo depende de una serie de factores, incluida la estrategia de inversión del fondo, la asignación de activos, el entorno del mercado y la capacidad del equipo de gestión. En términos generales, conlleva un mayor nivel de riesgo que los vehículos de inversión tradicionales del mercado público.

En primer lugar, debido a que los tipos de activos e inversiones subyacentes de un fondo de inversión privado pueden ser más diversificados y complejos, incluidas acciones, bonos, derivados, etc., está expuesto a mayores riesgos de mercado. Al mismo tiempo, suele tener un período de inversión más largo y menor liquidez, por lo que es posible que los inversores no puedan rescatar sus fondos en cualquier momento y deban asumir ciertos riesgos de liquidez.

Además, la gestión de fondos de inversión privados implica estrategias de inversión y operaciones comerciales complejas, y la capacidad de toma de decisiones y ejecución del equipo de gestión afecta directamente el rendimiento del fondo, lo que implica riesgo operativo. Y como puede invertir en activos con mayor riesgo crediticio o comerciar con contrapartes más riesgosas, está sujeto al riesgo crediticio.

Algunos fondos privados pueden utilizar instrumentos financieros como el apalancamiento o el endeudamiento para aumentar el rendimiento de las inversiones, pero también aumentan la exposición al riesgo de la cartera. Al mismo tiempo, dichos fondos tienen relativamente pocos requisitos regulatorios y de divulgación y pueden estar sujetos a riesgos regulatorios, incluido el incumplimiento y la divulgación inadecuada de información.

De hecho, para los inversores en fondos privados, los riesgos de los que deberían tener más cuidado se pueden clasificar en seis categorías principales. El primero es el riesgo de información opaca. Dado que no existe un requisito estricto de divulgación de información para este tipo de fondo, la opacidad de la información es uno de sus principales riesgos. Existe una divulgación inadecuada de información en todas las etapas de la operación y gestión de inversiones, como programas de inversión, transferencias de fondos y seguimiento y gestión de proyectos, lo que puede plantear mayores riesgos para los inversores.

En segundo lugar, los inversores tienen una menor resistencia al riesgo. La razón por la que muchos inversores participan en fondos de inversión privados es principalmente por sus altos rendimientos. Pero no olvide que los altos rendimientos también corresponden a altos riesgos. Muchos inversores pueden carecer de la capacidad adecuada de tolerancia al riesgo, por lo que se debe prestar especial atención a los riesgos de dichos fondos.

También existen riesgos causados por los administradores de fondos. Debido a la falta de regulaciones estrictas sobre los estándares de entrada a la industria, existen diferencias obvias en el nivel de gestión, el estatus de la industria y el reconocimiento de los administradores de fondos en el mercado. Incluso en el mismo entorno de mercado, sólo una parte de los administradores de fondos pueden generar ganancias para los inversores gracias a sus decisiones de inversión acertadas, mientras que otros pueden causar que los inversores sufran enormes pérdidas.

El cuarto es un riesgo moral mayor. Como los proyectos de fondos suelen establecerse en forma de asociaciones, los inversores no pueden monitorear y gestionar eficazmente los proyectos debido a limitaciones profesionales, geográficas y de tiempo. Por lo tanto, el riesgo moral es también uno de los riesgos que suelen afrontar los inversores.

Luego también hay una falta de profesionalismo en la financiación de proyectos. La financiación de proyectos suele requerir una amplia experiencia práctica y competencia profesional; sin embargo, algunos administradores de fondos de inversión privados o equipos de gestión pueden carecer de competencia suficiente para supervisar y gestionar eficazmente el proceso de financiación del proyecto.

El último es el riesgo de absorción ilegal de depósitos públicos. Algunos de los fondos de colocaciones privadas atraerán a los inversores exagerando deliberadamente los rendimientos y ocultando proyectos, y existe una gran posibilidad de que estas colocaciones privadas estén atrayendo ilegalmente depósitos públicos.

No es difícil ver que los fondos privados con rentabilidades muy altas también van acompañados de altos riesgos. Por lo tanto, cuando tengas la oportunidad de invertir en este tipo de fondos, no debes tomar una decisión impulsiva. Haga su tarea y comprenda en qué está invirtiendo. ¿Cuáles son los riesgos involucrados? Si está en consonancia con la situación de inversión personal y luego tomar decisiones de inversión con cuidado.

Firmas de capital privado más famosas

| Empresas de capital privado

|

Los activos bajo gestión

|

| Roca Negra

|

7,5 billones de dólares

|

| Piedra negra

|

951 mil millones de dólares

|

| Gestión Global Apolo

|

523 mil millones de dólares

|

| Goldman Sachs Carlyle (KKR)

|

471 mil millones de dólares

|

| El grupo Carlyle

|

369 mil millones de dólares

|

| Socios de capital CVC

|

146 mil millones de dólares

|

| TPG (Grupo Texas Pacífico)

|

$135 mil millones

|

| Tomas Bravo

|

114 mil millones de dólares

|

| Einto (EQT)

|

100 mil millones de dolares

|

| Socios de conocimiento

|

98 mil millones de dólares

|

Descargo de responsabilidad: Este material tiene fines de información general únicamente y no pretende (y no debe considerarse) asesoramiento financiero, de inversión ni de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que cualquier inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona específica.