Assim como todos precisam de exames de saúde regulares para compreender sua condição física, os investidores precisam examinar minuciosamente a saúde de uma empresa para determinar se vale a pena investir nela. Para obter um investimento que valha a pena, você não pode evitar consultar os relatórios financeiros da empresa neste processo. E nos relatórios financeiros, a proporção de activos e passivos não só é mais pesada como também mais difícil. Então, agora viremos dar uma boa palestra para vocês sobre as habilidades de interpretação do balanço.

O que é um balanço?

De modo geral, os investidores iniciantes preferem ler a demonstração de resultados devido à sua simplicidade intuitiva e à apresentação clara das receitas, custos e lucros de uma empresa. Já o balanço é mais complexo, com detalhes que escondem muitas informações importantes e exigem que os investidores tenham um conhecimento mais profundo do conhecimento financeiro.

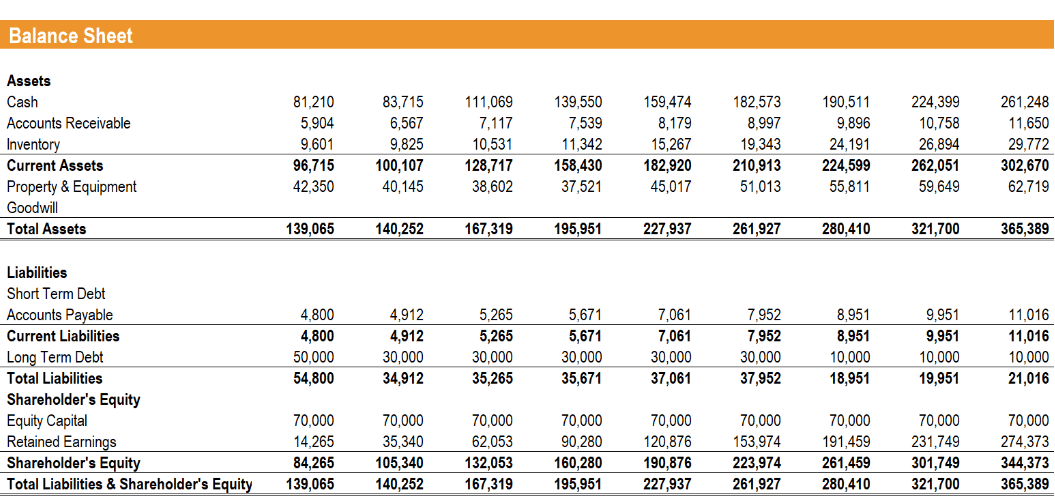

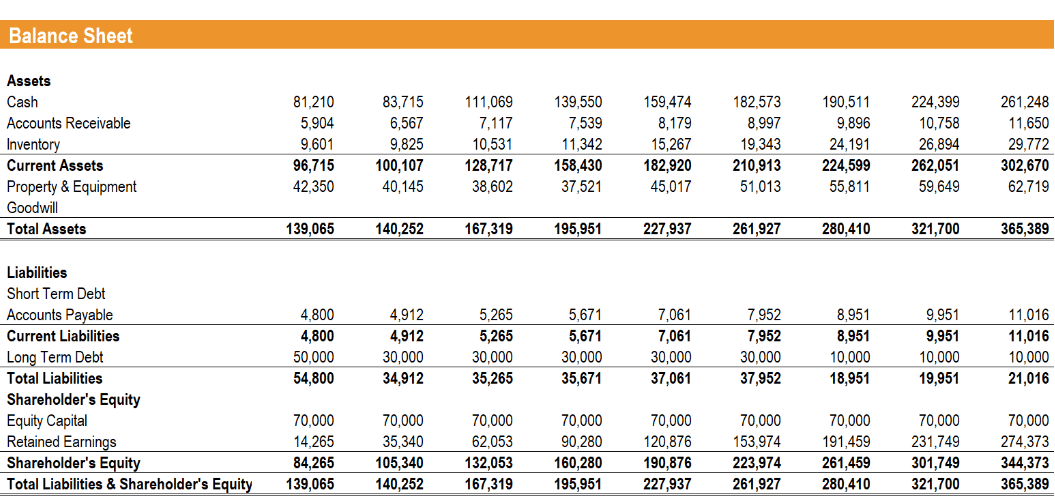

Pode ser comparado a uma fotografia que reflete os ativos, passivos e patrimônio líquido de uma empresa em um momento específico. Os seus componentes dividem-se principalmente numa componente de ativos e numa componente de passivos, bem como numa componente de capital próprio. Os ativos são os recursos de propriedade da empresa, enquanto os passivos são as dívidas que a empresa tem com terceiros. O patrimônio líquido representa o patrimônio líquido dos ativos da empresa e é propriedade dos acionistas da empresa.

Seu princípio fundamental segue uma equação simples: ativos iguais a passivos mais patrimônio líquido. Esta equação reflete os princípios estruturais básicos do balanço. Esta equação fornece uma imagem clara das fontes dos ativos de uma empresa.

A seção de ativos da equação consiste principalmente em ativos circulantes e não circulantes. Ativos circulantes são ativos que podem ser realizados dentro de um ano, como caixa, contas a receber e estoques, enquanto ativos não circulantes são ativos com vida útil esperada de mais de um ano, como ativos fixos e ativos intangíveis, como equipamentos e imóveis.

Da mesma forma, os passivos são categorizados em passivos circulantes e não circulantes. Passivos circulantes são dívidas que precisam ser pagas no prazo de um ano, como contas a pagar e empréstimos de curto prazo; passivos não circulantes são passivos de longo prazo com vencimento superior a um ano, como empréstimos e títulos de longo prazo.

A seção de patrimônio líquido é composta pelo capital social, excedente de capital e lucros retidos, refletindo o investimento dos acionistas na empresa e a retenção de lucros. O patrimônio líquido consiste no capital investido pelos acionistas e nos lucros retidos da empresa. O capital investido pelos acionistas é o principal investido pelos acionistas na empresa, enquanto os lucros retidos são os lucros auferidos pela empresa após a operação.

Como exemplo de como funciona, digamos que uma empresa que vende máquinas de café abre hoje e investe inicialmente $ 100.000 em capital inicial, dos quais $ 50.000 são usados para comprar as máquinas de café. Os US$ 50.000 seriam então incluídos na parcela de capital do patrimônio líquido, enquanto os US$ 50.000 em dinheiro e a compra da cafeteira seriam categorizados como dinheiro e ativos líquidos da cafeteira.

Para expandir seus negócios, a empresa contraiu outro empréstimo bancário de US$ 200 mil para a compra de um armazém. Esse empréstimo de US$ 200.000 seria então incluído na dívida não circulante na seção de passivos e também adicionaria US$ 200.000 ao depósito em ativos não circulantes. Além disso, outros US$ 20.000 foram gastos em seguros para proteger o inventário, e esse custo seria então incluído no passivo líquido. Como resultado, o dinheiro em ativos líquidos é reduzido em US$ 20.000. mas o valor do contrato de seguro é novamente incluído nos ativos líquidos.

Com a operação dos negócios da empresa, a empresa vendeu com sucesso máquinas de café no valor de US$ 20.000 e obteve um lucro de US$ 40.000. O lucro de US$ 40.000 é adicionado ao patrimônio líquido e o valor da cafeteira vendida é subtraído dos ativos líquidos, enquanto os US$ 60.000 em dinheiro da venda são adicionados de volta aos ativos líquidos.

A partir deste exemplo, vejo que durante o funcionamento de uma empresa, o ativo total da empresa é sempre igual à soma do seu passivo e do patrimônio líquido. Esta relação é interdependente e garante o equilíbrio e a integridade do balanço.

Quando uma empresa inicia suas operações, ela pode levantar fundos para comprar ativos e conduzir negócios por meio de investimento de acionistas, empréstimos, etc. Esses fundos são usados para comprar diversos ativos, como dinheiro, equipamentos, armazéns, etc., e são armazenados no formulário de passivos.

À medida que os negócios da empresa crescem, ela utilizará esses ativos para conduzir negócios e gerar receitas e lucros. Esses lucros serão refletidos no patrimônio líquido, aumentando o patrimônio líquido da empresa. Ao mesmo tempo, a empresa pode continuar a pedir dinheiro emprestado ou a emitir ações para expandir os seus negócios, aumentando assim os seus passivos.

O equilíbrio do balanço foi mantido durante todo o processo. O ativo total de uma empresa é sempre igual à soma do seu passivo e do patrimônio líquido, que é a base para a estabilidade e sustentabilidade financeira. Este princípio é crucial para investidores, gestores e outras partes interessadas porque garante a precisão e a fiabilidade dos relatórios financeiros e fornece-lhes a base certa para a tomada de decisões.

O balanço desempenha um papel importante nas decisões de investimento e deve ser cuidadosamente estudado e analisado pelos investidores antes de fazer qualquer investimento para garantir que o balanço certo seja escolhido. É claro que a sua leitura exige que os investidores tenham certos conhecimentos e competências financeiras e, ao compreender e analisar o seu conteúdo em profundidade, pode ajudar os investidores a avaliar a situação financeira e a capacidade operacional de uma empresa de forma mais abrangente.

O papel do balanço

É uma demonstração financeira que reflete a posição financeira de uma empresa em um momento específico e a relação entre ativos, passivos e patrimônio líquido. Reflete também o desempenho empresarial da empresa, uma vez que as alterações nos activos e passivos reflectem normalmente as actividades empresariais e operações de capital da empresa. Portanto, desempenha um papel vital na gestão financeira empresarial.

Em primeiro lugar, lista claramente os vários activos detidos pela empresa, incluindo dinheiro, contas a receber, inventário, activos fixos, e assim por diante, que representam os recursos detidos pela empresa e o potencial para gerar receitas no futuro. Também lista os vários passivos da empresa, incluindo contas a pagar, empréstimos de curto prazo, empréstimos de longo prazo e assim por diante.

Esses passivos representam as dívidas ou obrigações que o negócio precisa saldar e também mostram o patrimônio líquido, que é o restante dos ativos menos os passivos e representa o investimento do proprietário no negócio e os lucros acumulados. Estes não só mostram a composição dos ativos da empresa, a estrutura dos seus passivos e o seu patrimônio líquido, mas também fornecem aos investidores, gestores e outras partes interessadas uma base importante para a compreensão da saúde financeira da empresa.

Em segundo lugar, também ajuda os investidores e gestores a compreender o estado actual da alocação de activos da empresa. A sua análise pode ajudar os investidores a compreender a configuração atual da empresa em termos de ativos circulantes, investimentos de longo prazo, ativos fixos, ativos intangíveis, etc., o que por sua vez os ajuda a avaliar a estrutura de ativos da empresa e a distribuição de riscos.

Também fornece informações financeiras sobre a empresa, o que auxilia a operadora na tomada de decisões. Os operadores podem basear as suas decisões nas informações desta declaração e os gestores podem identificar problemas e desenvolver medidas de melhoria. Ao formular estratégias financeiras e planos de negócios razoáveis, optimiza a alocação de activos e melhora a eficiência da utilização de activos, de modo a atingir os objectivos de desenvolvimento a longo prazo da empresa.

Além disso, também tem a função de fiscalização e controle e é uma das importantes ferramentas de acompanhamento do funcionamento do empreendimento. Fornece uma base para os gestores e reguladores supervisionarem a situação financeira da empresa, ajudando-os a monitorizar o nível de endividamento da empresa, o rácio activo-passivo e outros indicadores importantes. Garante que potenciais riscos financeiros possam ser detectados e resolvidos em tempo hábil e salvaguarda o bom funcionamento da empresa.

E a publicação regular dos balanços ajuda a aumentar a transparência e a confiança da empresa. Investidores, credores e outras partes interessadas podem rever a declaração para compreender a situação financeira e o funcionamento da empresa, aumentando a confiança e o reconhecimento da empresa.

As pessoas podem obter uma imagem clara da posição financeira e dos activos e passivos da empresa, o que ajuda os investidores e credores a avaliar a solvência da empresa. Significa simplesmente que, ao comparar o montante de activos e passivos, determina se a empresa tem activos suficientes para cobrir os seus passivos, avaliando assim se a empresa pode pagar as suas dívidas a tempo.

Finalmente, a comparação e análise de balanços também desempenham funções importantes. Investidores e gestores podem comparar esta declaração em diferentes momentos, ou com os dados financeiros do mesmo setor ou concorrentes, a fim de avaliar o desempenho operacional, a estabilidade financeira e a competitividade da empresa.

Como ler um balanço

Como ler um balanço

Muitas pessoas consideram-no uma das ferramentas mais importantes para analisar os futuros altos e baixos de uma ação porque, embora os relatórios financeiros sejam informações a posteriori, não são tão úteis como as informações privilegiadas na previsão dos altos e baixos subsequentes de uma ação. o mercado de açoes. Mas pode informar os investidores sobre a situação actual da alocação de activos de uma empresa, o que ajuda os investidores a obter uma compreensão fundamental da rentabilidade e das operações de uma empresa.

É claro que, embora tenha esse papel, como se poda discernir dele a mensagem desejada também é algo que os investidores precisam aprender. Ao analisar esta declaração, os investidores devem concentrar-se na secção de activos, incluindo activos tangíveis e intangíveis, e o método de alocação de activos será diferente para diferentes tipos de indústrias. Por exemplo, a indústria transformadora concentra a maior parte dos seus activos em imóveis ou outros equipamentos de produção, enquanto a indústria financeira concentra a maior parte dos seus activos em descontos ou empréstimos.

Já no caso de uma empresa de serviços, pode haver mais dependência de ativos intangíveis, como valor de marca, patentes e relacionamento com clientes. Por exemplo, uma empresa de desenvolvimento de software pode destacar activos intangíveis, tais como propriedade intelectual, licenças de software e resultados de I&D, uma vez que estes activos são críticos para a competitividade e o valor a longo prazo da empresa.

Além disso, ativos circulantes e investimentos de longo prazo são métricas nas quais devemos focar para entender a liquidez dos fundos e investimentos de longo prazo da empresa. Por exemplo, os ativos circulantes incluem caixa, contas a receber, investimentos de curto prazo e estoques. Os investidores podem avaliar a posição de liquidez de uma empresa analisando seus ativos circulantes. Por exemplo, se uma empresa tem uma elevada percentagem de caixa e contas a receber nos seus activos correntes, isso pode indicar que a empresa tem boas reservas de capital e capacidade de cobrança, o que é propício para lidar com situações inesperadas e oportunidades de investimento.

Os investimentos de longo prazo, por outro lado, são fundos que uma empresa investe em ativos de longo prazo ou outros empreendimentos dos quais se espera obter retorno durante um longo período de tempo. Por exemplo, uma empresa pode realizar cooperação estratégica ou expandir a sua quota de mercado através da detenção de participações noutras empresas. Os investidores podem compreender o impacto de tais movimentos estratégicos nos lucros futuros da empresa através de investimentos de longo prazo.

Para a seção de passivos, os investidores precisam estar atentos aos passivos circulantes e de longo prazo. Passivos circulantes são dívidas que uma empresa precisa pagar dentro de um ano ou ciclo de negócios e geralmente incluem contas a pagar, empréstimos de curto prazo, juros a pagar, dividendos a pagar e assim por diante. Os investidores devem concentrar-se no montante e na composição do passivo circulante para avaliar a solvência de curto prazo de uma empresa.

Por exemplo, se os passivos correntes de uma empresa forem elevados e consistirem principalmente em empréstimos de curto prazo e contas a pagar, isso pode indicar que a empresa está sob pressão para pagar as suas dívidas e precisa de mais liquidez para o fazer.

Passivos de longo prazo são dívidas que precisam ser reembolsadas por uma empresa em mais de um ano ou ciclo de negócios e geralmente incluem empréstimos de longo prazo, títulos a pagar e passivos de arrendamento. Os investidores devem prestar atenção ao valor, à taxa de juros e ao período de vencimento dos passivos de longo prazo para avaliar a solvência de longo prazo e a gestão da dívida de uma empresa.

Por exemplo, se uma empresa tiver uma percentagem relativamente elevada de passivos de longo prazo, mas uma taxa de juro baixa e um período de maturidade razoável, isso pode indicar que a empresa tem uma fonte estável de financiamento e uma boa capacidade de gestão da dívida.

Na seção de capital próprio, é importante prestar atenção à sua estrutura e derivar vários indicadores financeiros, como o retorno do capital próprio e a relação entre passivos e activos, através da aplicação dos indicadores relevantes, que podem ajudar a avaliar condições de funcionamento e segurança financeira da empresa.

Ao mesmo tempo, é importante atentar para a ordem dos dados do balanço, como a sequência do ativo circulante e do passivo circulante, e a tendência de cada indicador, como o índice de liquidez corrente (o índice de liquidez corrente ativo para passivo circulante). Se o rácio actual apresentar uma tendência estável ou crescente, pode indicar que a empresa tem boa liquidez e solvência; pelo contrário, se o rácio corrente estiver a diminuir, isso pode indicar que a empresa enfrenta o risco de serviço da dívida.

Por exemplo, suponha que o índice de liquidez corrente de uma empresa diminua gradualmente ao longo de vários trimestres consecutivos, principalmente devido a um aumento nas contas a pagar e nos empréstimos de curto prazo e a uma diminuição no caixa e equivalentes de caixa. Isto pode significar que a solvência a curto prazo da empresa está a diminuir e pode exigir financiamento adicional ou uma melhor gestão das contas a receber para garantir a solvência.

Finalmente, é importante compreender que, em contraste com a demonstração dos resultados e também com a demonstração dos fluxos de caixa, o balanço descreve o estado dos activos de uma empresa num determinado momento, enquanto as outras duas demonstrações descrevem as alterações ao longo de um período. de tempo. Assim, os investidores podem identificar possíveis sinais comparando as declarações de diferentes empresas ou da mesma empresa em diferentes momentos; por exemplo, um aumento ou diminuição dos passivos pode ser considerado um sinal.

Suponha que os empréstimos de curto prazo de uma empresa aumentem significativamente durante um período de tempo. Isto pode indicar que a empresa está a passar por uma crise financeira, possivelmente devido a operações deficientes ou ao investimento de fundos num grande projecto. Neste caso, os investidores e gestores precisariam de se preocupar com a estabilidade financeira da empresa, uma vez que o aumento da dívida poderia aumentar o risco de serviço da dívida e levar a dificuldades financeiras no futuro.

Por outro lado, se a dívida de longo prazo de uma empresa continuar a diminuir, isso pode indicar que a empresa está a fazer progressos na sua gestão financeira ou que reembolsou com sucesso parte da sua dívida. Esta situação aumenta a confiança dos investidores e gestores na saúde financeira da empresa, pois a redução da dívida reduz o risco financeiro da empresa e liberta mais fundos para investimentos ou atividades operacionais.

Portanto, o aumento ou diminuição do passivo pode ser visto como um sinal que pode ajudar investidores e gestores a avaliar a posição financeira e o nível de risco da empresa para que possam tomar decisões adequadas.

Geralmente, o balanço é uma das ferramentas mais importantes para os investidores compreenderem a situação financeira de uma empresa. Ao comparar os relatórios financeiros anteriores e subsequentes, você pode compreender rapidamente a abordagem de negócios, os riscos e as tendências de desenvolvimento da empresa. Essas análises podem ajudar os investidores a tomar decisões de investimento mais precisas.

Dicas para interpretar o balanço

| Dicas de interpretação |

DESCRIÇÃO |

| Princípios estruturais básicos |

Ativos = passivos + patrimônio líquido |

| Foco de categorização |

Entenda ativos, passivos e patrimônio líquido para ter uma visão clara do capital. |

| Alocação de ativos |

Acompanhe as tendências de alocação de ativos: dinheiro, estoque e ativos fixos. |

| Avaliação de Solvência |

Avalie as responsabilidades para o reembolso atempado da dívida. |

| Análise comparativa |

Dados de referência para insights de tendências e posicionamento competitivo. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

Como ler um balanço

Como ler um balanço