สรุป

สรุป

งบดุลสะท้อนถึงสถานะทางการเงิน ผู้ลงทุนสามารถใช้เทคนิคต่างๆ เช่น การวิเคราะห์เชิงเปรียบเทียบ เพื่อตัดสินใจลงทุนได้อย่างแม่นยำ

เช่นเดียวกับที่ทุกคนต้องได้รับการตรวจสุขภาพอย่างสม่ำเสมอเพื่อทำความเข้าใจสภาพร่างกายของตนเอง ผู้ลงทุนจึงต้องตรวจสุขภาพของบริษัทเพื่อดูว่าคุ้มค่าที่จะลงทุนหรือไม่ เพื่อให้ได้รับการลงทุนที่คุ้มค่าก็หลีกเลี่ยงไม่ได้ที่จะอ่านรายงานทางการเงินของบริษัทในเรื่องนี้ กระบวนการ. และในรายงานทางการเงิน ส่วนแบ่งของสินทรัพย์และหนี้สินไม่เพียงแต่หนักขึ้นเท่านั้น แต่ยังยากขึ้นอีกด้วย ตอนนี้เราจะมาพูดคุยกันถึงทักษะในการตีความงบดุล

งบดุลคืออะไร?

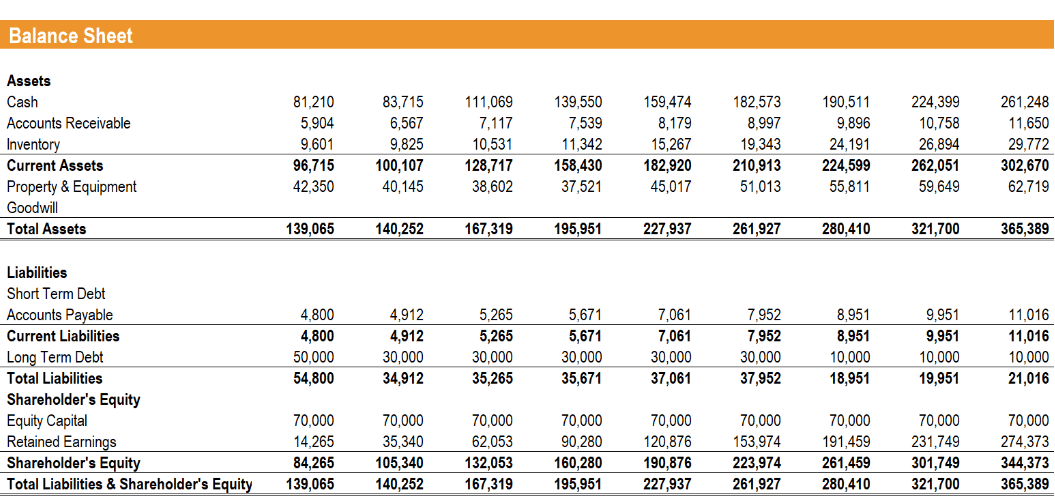

โดยทั่วไปแล้ว นักลงทุนมือใหม่ชอบอ่านงบกำไรขาดทุน เนื่องจากความเรียบง่ายที่ใช้งานง่ายและการนำเสนอรายได้ ต้นทุน และกำไรของบริษัทอย่างชัดเจน ในทางกลับกัน งบดุลมีความซับซ้อนกว่า โดยมีรายละเอียดที่ซ่อนข้อมูลสำคัญจำนวนมาก และกำหนดให้นักลงทุนต้องมีความเข้าใจอย่างลึกซึ้งเกี่ยวกับความรู้ทางการเงิน

สามารถเปรียบเทียบได้กับภาพถ่ายที่สะท้อนถึงสินทรัพย์ หนี้สิน และส่วนของผู้ถือหุ้นของธุรกิจ ณ เวลาใดเวลาหนึ่ง ส่วนประกอบส่วนใหญ่แบ่งออกเป็นองค์ประกอบสินทรัพย์และหนี้สิน รวมถึงองค์ประกอบของส่วนของผู้ถือหุ้น สินทรัพย์คือทรัพยากรที่บริษัทเป็นเจ้าของ ในขณะที่หนี้สินคือหนี้สินที่บริษัทเป็นหนี้ผู้อื่น ส่วนของผู้ถือหุ้นแสดงถึงมูลค่าสุทธิของสินทรัพย์ของบริษัทและเป็นกรรมสิทธิ์ของผู้ถือหุ้นของบริษัท

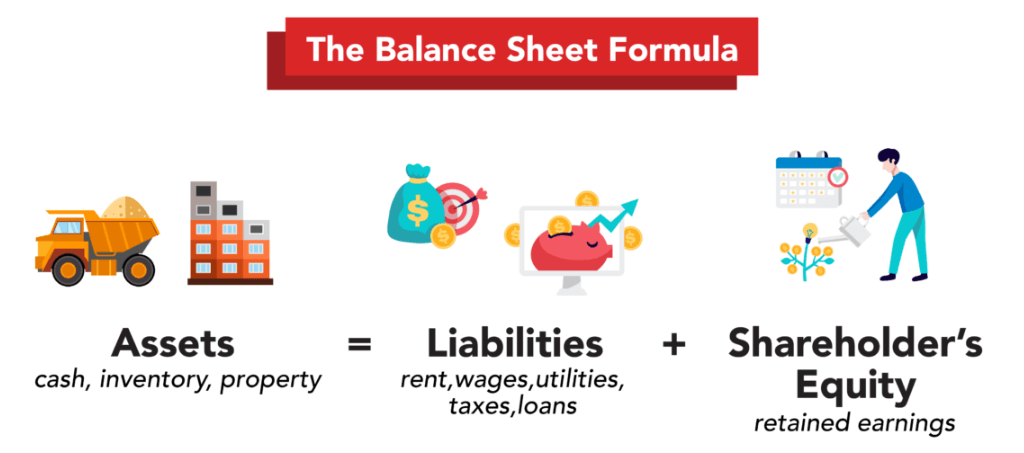

หลักการสำคัญเป็นไปตามสมการง่ายๆ: สินทรัพย์เท่ากับหนี้สินบวกส่วนของเจ้าของ สมการนี้สะท้อนถึงหลักการโครงสร้างพื้นฐานของงบดุล สมการนี้ให้ภาพที่ชัดเจนเกี่ยวกับแหล่งที่มาของสินทรัพย์ของบริษัท

ส่วนสินทรัพย์ในสมการประกอบด้วยสินทรัพย์หมุนเวียนและสินทรัพย์ไม่หมุนเวียนเป็นส่วนใหญ่ สินทรัพย์หมุนเวียนคือสินทรัพย์ที่สามารถรับรู้ได้ภายในหนึ่งปี เช่น เงินสด ลูกหนี้การค้า และสินค้าคงเหลือ ในขณะที่สินทรัพย์ไม่หมุนเวียนคือสินทรัพย์ที่มีอายุการให้ประโยชน์ที่คาดว่าจะมากกว่าหนึ่งปี เช่น สินทรัพย์ถาวรและสินทรัพย์ไม่มีตัวตน เช่น อุปกรณ์และอสังหาริมทรัพย์

ในทำนองเดียวกันหนี้สินจะถูกจัดประเภทเป็นหนี้สินหมุนเวียนและหนี้สินไม่หมุนเวียน หนี้สินหมุนเวียนคือหนี้ที่ต้องชำระคืนภายในหนึ่งปี เช่น เจ้าหนี้การค้าและเงินกู้ยืมระยะสั้น หนี้สินไม่หมุนเวียนคือหนี้สินระยะยาวที่มีอายุมากกว่าหนึ่งปี เช่น เงินกู้ยืมระยะยาวและพันธบัตร

ส่วนส่วนของผู้ถือหุ้นประกอบด้วยทุนเรือนหุ้น ส่วนเกินทุน และกำไรสะสม ซึ่งสะท้อนถึงการลงทุนของผู้ถือหุ้นในองค์กรและการรักษาผลกำไร ส่วนของผู้ถือหุ้นประกอบด้วยเงินทุนที่ผู้ถือหุ้นลงทุนและกำไรสะสมของบริษัท ทุนที่ผู้ถือหุ้นลงทุนคือเงินต้นที่ผู้ถือหุ้นลงทุนในบริษัท ในขณะที่กำไรสะสมคือกำไรที่บริษัทได้รับหลังการดำเนินงาน

เพื่อเป็นตัวอย่างวิธีการทำงาน สมมติว่าบริษัทที่ขายเครื่องชงกาแฟเปิดทำการในวันนี้และลงทุนขั้นต้นเป็นเงิน 100,000 ดอลลาร์สหรัฐฯ ในทุนเริ่มต้น โดย 50,000 ดอลลาร์สหรัฐฯ ใช้เพื่อซื้อเครื่องชงกาแฟ จากนั้น 50,000 ดอลลาร์จะถูกรวมไว้ในส่วนของทุนของผู้ถือหุ้น ในขณะที่เงินสด 50,000 ดอลลาร์และการซื้อเครื่องชงกาแฟจะถูกจัดประเภทเป็นเงินสดและสินทรัพย์สภาพคล่องของเครื่องชงกาแฟ

เพื่อขยายธุรกิจ บริษัทได้กู้ยืมเงินจากธนาคารอีกจำนวน 200,000 ดอลลาร์เพื่อซื้อคลังสินค้า จากนั้นเงินกู้จำนวน 200,000 ดอลลาร์นี้จะรวมอยู่ในหนี้ไม่หมุนเวียนในส่วนหนี้สิน และยังบวก 200,000 ดอลลาร์ในคลังสินค้าในสินทรัพย์ไม่หมุนเวียนอีกด้วย นอกจากนี้ ยังมีการใช้เงินอีก 20,000 ดอลลาร์ในการประกันเพื่อปกป้องสินค้าคงคลัง และต้นทุนนี้จะรวมอยู่ในหนี้สินสภาพคล่อง เป็นผลให้เงินสดในสินทรัพย์สภาพคล่องลดลง 20.000 ดอลลาร์ แต่มูลค่าของสัญญาประกันภัยจะรวมอยู่ในสินทรัพย์สภาพคล่องอีกครั้ง

ด้วยการดำเนินธุรกิจของบริษัท บริษัทประสบความสำเร็จในการขายเครื่องชงกาแฟมูลค่า 20,000 ดอลลาร์ และทำกำไรได้ 40,000 ดอลลาร์ กำไร 40,000 ดอลลาร์จะถูกเพิ่มเข้าไปในส่วนของผู้ถือหุ้น และจำนวนเงินของเครื่องชงกาแฟที่ขายได้จะถูกลบออกจากสินทรัพย์สภาพคล่อง ในขณะที่เงินสด 60,000 ดอลลาร์จากการขายจะถูกบวกกลับเข้าไปในสินทรัพย์สภาพคล่อง

จากตัวอย่างนี้ ฉันเห็นว่าในระหว่างการดำเนินการของบริษัท สินทรัพย์รวมของบริษัทจะเท่ากับผลรวมของหนี้สินและส่วนของผู้ถือหุ้นเสมอ ความสัมพันธ์นี้ขึ้นอยู่กับกันและกันและรับประกันความสมดุลและความสมบูรณ์ของงบดุล

เมื่อบริษัทเริ่มดำเนินการอาจระดมเงินทุนเพื่อซื้อสินทรัพย์และดำเนินธุรกิจโดยการลงทุนของผู้ถือหุ้น การกู้ยืม เป็นต้น เงินเหล่านี้ใช้เพื่อซื้อสินทรัพย์ต่างๆ เช่น เงินสด อุปกรณ์ คลังสินค้า เป็นต้น และถูกจัดเก็บในรูปแบบ ของหนี้สิน

เมื่อธุรกิจของบริษัทเติบโตขึ้นก็จะใช้สินทรัพย์เหล่านี้ในการดำเนินธุรกิจและสร้างรายได้และผลกำไร กำไรเหล่านี้จะสะท้อนให้เห็นในส่วนของผู้ถือหุ้น ซึ่งจะทำให้มูลค่าสุทธิของบริษัทเพิ่มขึ้น ขณะเดียวกันบริษัทอาจกู้ยืมเงินหรือออกหุ้นเพื่อขยายธุรกิจต่อไป ส่งผลให้หนี้สินของบริษัทเพิ่มขึ้น

มีการรักษาสมดุลของงบดุลตลอดกระบวนการ สินทรัพย์รวมของบริษัทจะเท่ากับผลรวมของหนี้สินและส่วนของผู้ถือหุ้นเสมอ ซึ่งเป็นพื้นฐานสำหรับความมั่นคงทางการเงินและความยั่งยืน หลักการนี้มีความสำคัญสำหรับนักลงทุน ผู้จัดการ และผู้มีส่วนได้ส่วนเสียอื่นๆ เนื่องจากจะรับประกันความถูกต้องและความน่าเชื่อถือของการรายงานทางการเงิน และมอบพื้นฐานที่เหมาะสมสำหรับการตัดสินใจ

งบดุลมีบทบาทสำคัญในการตัดสินใจลงทุน และควรได้รับการศึกษาและวิเคราะห์อย่างรอบคอบโดยนักลงทุนก่อนตัดสินใจลงทุนเพื่อให้แน่ใจว่าได้เลือกสิ่งที่ถูกต้อง แน่นอนว่า การอ่านบทความนี้กำหนดให้นักลงทุนต้องมีความรู้และทักษะทางการเงิน และด้วยการทำความเข้าใจและวิเคราะห์เนื้อหาในเชิงลึก ก็สามารถช่วยให้นักลงทุนประเมินสถานะทางการเงินและความสามารถในการดำเนินงานขององค์กรได้อย่างครอบคลุมมากขึ้น

บทบาทของงบดุล

เป็นงบการเงินที่สะท้อนถึงฐานะทางการเงินขององค์กร ณ เวลาใดเวลาหนึ่งและความสัมพันธ์ระหว่างสินทรัพย์ หนี้สิน และส่วนของเจ้าของ นอกจากนี้ยังสะท้อนถึงผลการดำเนินงานทางธุรกิจขององค์กรด้วย เนื่องจากการเปลี่ยนแปลงในสินทรัพย์และหนี้สินมักจะสะท้อนถึงกิจกรรมทางธุรกิจและการดำเนินธุรกิจด้านทุนขององค์กร ดังนั้นจึงมีบทบาทสำคัญในการจัดการทางการเงินขององค์กร

ประการแรก จะแสดงรายการทรัพย์สินต่างๆ ที่องค์กรเป็นเจ้าของอย่างชัดเจน รวมถึงเงินสด บัญชีลูกหนี้ สินค้าคงคลัง สินทรัพย์ถาวร และอื่นๆ ซึ่งแสดงถึงทรัพยากรที่องค์กรเป็นเจ้าของและศักยภาพในการสร้างรายได้ในอนาคต นอกจากนี้ยังแสดงรายการหนี้สินต่างๆ ของธุรกิจ รวมถึงเจ้าหนี้ เงินกู้ยืมระยะสั้น เงินกู้ยืมระยะยาว และอื่นๆ

หนี้สินเหล่านี้แสดงถึงหนี้สินหรือภาระผูกพันที่ธุรกิจจำเป็นต้องชำระคืน และยังแสดงส่วนของเจ้าของ ซึ่งเป็นส่วนที่เหลือของสินทรัพย์ลบด้วยหนี้สิน และแสดงถึงการลงทุนของเจ้าของในธุรกิจและกำไรสะสม สิ่งเหล่านี้ไม่เพียงแสดงองค์ประกอบของสินทรัพย์ของบริษัท โครงสร้างหนี้สิน และส่วนของเจ้าของเท่านั้น แต่ยังช่วยให้นักลงทุน ผู้จัดการ และผู้มีส่วนได้ส่วนเสียอื่นๆ มีพื้นฐานที่สำคัญในการทำความเข้าใจสถานะทางการเงินของบริษัท

ประการที่สอง ยังช่วยให้นักลงทุนและผู้จัดการเข้าใจสถานะปัจจุบันของการจัดสรรสินทรัพย์ของบริษัท การวิเคราะห์สามารถช่วยให้นักลงทุนเข้าใจการกำหนดค่าปัจจุบันของบริษัทในแง่ของสินทรัพย์หมุนเวียน การลงทุนระยะยาว สินทรัพย์ถาวร สินทรัพย์ไม่มีตัวตน ฯลฯ ซึ่งจะช่วยให้พวกเขาประเมินโครงสร้างสินทรัพย์ของบริษัทและการกระจายความเสี่ยง

นอกจากนี้ยังให้ข้อมูลทางการเงินเกี่ยวกับบริษัท ซึ่งจะช่วยให้ผู้ปฏิบัติงานตัดสินใจได้ ผู้ปฏิบัติงานสามารถตัดสินใจโดยใช้ข้อมูลในคำแถลงนี้ และผู้จัดการสามารถระบุปัญหาและพัฒนามาตรการปรับปรุงได้ ในขณะที่กำหนดกลยุทธ์ทางการเงินและแผนธุรกิจที่เหมาะสม จะเพิ่มประสิทธิภาพการจัดสรรสินทรัพย์และปรับปรุงประสิทธิภาพของการใช้สินทรัพย์เพื่อให้บรรลุเป้าหมายการพัฒนาในระยะยาวขององค์กร

นอกจากนี้ยังมีหน้าที่กำกับดูแลและควบคุมและเป็นหนึ่งในเครื่องมือสำคัญในการติดตามการดำเนินงานขององค์กร โดยเป็นพื้นฐานสำหรับผู้จัดการและผู้กำกับดูแลในการดูแลสถานการณ์ทางการเงินขององค์กร ช่วยให้พวกเขาติดตามระดับหนี้ขององค์กร อัตราส่วนสินทรัพย์ต่อหนี้สิน และตัวชี้วัดสำคัญอื่นๆ ช่วยให้มั่นใจได้ว่าสามารถตรวจพบและแก้ไขความเสี่ยงทางการเงินที่อาจเกิดขึ้นได้ทันเวลา และปกป้องการดำเนินงานที่ดีขององค์กร

และการเผยแพร่งบดุลเป็นประจำจะช่วยเพิ่มความโปร่งใสและความน่าเชื่อถือขององค์กร นักลงทุน เจ้าหนี้ และผู้มีส่วนได้ส่วนเสียอื่น ๆ สามารถตรวจสอบคำชี้แจงเพื่อทำความเข้าใจสถานะทางการเงินและการดำเนินงานขององค์กร เพิ่มความไว้วางใจและการยอมรับขององค์กร

ผู้คนสามารถเห็นภาพสถานะทางการเงินและสินทรัพย์และหนี้สินขององค์กรได้ชัดเจน ซึ่งช่วยให้นักลงทุนและเจ้าหนี้ประเมินความสามารถในการละลายขององค์กรได้ ความหมายง่ายๆ หมายความว่าโดยการเปรียบเทียบจำนวนสินทรัพย์และหนี้สิน จะเป็นตัวกำหนดว่าวิสาหกิจมีสินทรัพย์เพียงพอสำหรับหนี้สินของตนหรือไม่ ซึ่งเป็นการตัดสินว่าวิสาหกิจสามารถชำระหนี้ได้ทันเวลาหรือไม่

สุดท้ายนี้ การเปรียบเทียบและการวิเคราะห์งบดุลก็มีบทบาทสำคัญเช่นกัน นักลงทุนและผู้จัดการสามารถเปรียบเทียบข้อความนี้ ณ เวลาที่ต่างกัน หรือกับข้อมูลทางการเงินของอุตสาหกรรมเดียวกันหรือคู่แข่ง เพื่อประเมินผลการดำเนินงานของบริษัท ความมั่นคงทางการเงิน และความสามารถในการแข่งขัน

วิธีอ่านงบดุล

วิธีอ่านงบดุล

หลายๆ คนมองว่านี่เป็นหนึ่งในเครื่องมือที่สำคัญที่สุดในการวิเคราะห์การขึ้นลงของหุ้นในอนาคต เพราะถึงแม้รายงานทางการเงินจะเป็นข้อมูลหลังข้อเท็จจริง แต่ก็ไม่ได้มีประโยชน์เท่ากับข้อมูลภายในในการทำนายการขึ้นลงของหุ้นในอนาคต ตลาดหุ้น แต่สามารถบอกนักลงทุนถึงสถานะปัจจุบันของการจัดสรรสินทรัพย์ของบริษัทได้ ซึ่งช่วยให้นักลงทุนได้รับความรู้พื้นฐานเกี่ยวกับความสามารถในการทำกำไรและการดำเนินงานของบริษัท

แน่นอนว่าถึงแม้จะมีบทบาทนี้ แต่เราจะแยกแยะข้อความที่ต้องการได้อย่างไรก็เป็นสิ่งที่นักลงทุนจำเป็นต้องเรียนรู้เช่นกัน เมื่อวิเคราะห์ข้อความนี้ ผู้ลงทุนควรเน้นไปที่ส่วนสินทรัพย์ รวมถึงสินทรัพย์ที่มีตัวตนและไม่มีตัวตน และวิธีการจัดสรรสินทรัพย์จะแตกต่างกันไปตามอุตสาหกรรมประเภทต่างๆ ตัวอย่างเช่น อุตสาหกรรมการผลิตเน้นสินทรัพย์ส่วนใหญ่ไปที่อสังหาริมทรัพย์หรืออุปกรณ์การผลิตอื่นๆ ในขณะที่อุตสาหกรรมการเงินเน้นสินทรัพย์ส่วนใหญ่ไปที่การให้ส่วนลดหรือการกู้ยืม

ในขณะที่ในกรณีของบริษัทผู้ให้บริการ อาจมีการพึ่งพาสินทรัพย์ไม่มีตัวตนมากขึ้น เช่น มูลค่าแบรนด์ สิทธิบัตร และความสัมพันธ์กับลูกค้า ตัวอย่างเช่น บริษัทพัฒนาซอฟต์แวร์อาจเน้นสินทรัพย์ไม่มีตัวตน เช่น ทรัพย์สินทางปัญญา ลิขสิทธิ์ซอฟต์แวร์ และผลการวิจัยและพัฒนา เนื่องจากสินทรัพย์เหล่านี้มีความสำคัญต่อความสามารถในการแข่งขันและมูลค่าระยะยาวของบริษัท

นอกจากนี้ สินทรัพย์หมุนเวียนและการลงทุนระยะยาวยังเป็นตัวชี้วัดที่ต้องมุ่งเน้นเพื่อทำความเข้าใจสภาพคล่องของเงินทุนของบริษัทและการลงทุนระยะยาว ตัวอย่างเช่น สินทรัพย์หมุนเวียน ได้แก่ เงินสด ลูกหนี้การค้า เงินลงทุนระยะสั้น และสินค้าคงคลัง นักลงทุนสามารถประเมินสถานะสภาพคล่องของบริษัทได้โดยการวิเคราะห์สินทรัพย์หมุนเวียนของบริษัท ตัวอย่างเช่น หากบริษัทมีเปอร์เซ็นต์เงินสดและลูกหนี้การค้าในสินทรัพย์หมุนเวียนสูง อาจบ่งชี้ว่าบริษัทมีทุนสำรองและความสามารถในการเรียกเก็บเงินที่ดี ซึ่งเอื้อต่อการรับมือกับสถานการณ์และโอกาสในการลงทุนที่ไม่คาดคิด

ในทางกลับกัน การลงทุนระยะยาวคือกองทุนที่บริษัทลงทุนในสินทรัพย์ระยะยาวหรือกิจการอื่นที่คาดว่าจะได้รับผลตอบแทนในระยะเวลาที่ยาวนานกว่า ตัวอย่างเช่น บริษัทอาจตระหนักถึงความร่วมมือเชิงกลยุทธ์หรือขยายส่วนแบ่งการตลาดโดยการถือหุ้นในบริษัทอื่น นักลงทุนสามารถเข้าใจถึงผลกระทบของการเคลื่อนไหวเชิงกลยุทธ์ดังกล่าวต่อรายได้ในอนาคตของบริษัทผ่านการลงทุนระยะยาว

ในส่วนของหนี้สินนั้น ผู้ลงทุนจะต้องคำนึงถึงหนี้สินหมุนเวียนและหนี้สินระยะยาวด้วย หนี้สินหมุนเวียนคือหนี้ที่บริษัทจำเป็นต้องชำระคืนภายในหนึ่งปีหรือรอบธุรกิจ และมักจะรวมถึงเจ้าหนี้การค้า เงินกู้ยืมระยะสั้น ดอกเบี้ยจ่าย เงินปันผลจ่าย และอื่นๆ ผู้ลงทุนควรให้ความสำคัญกับจำนวนและองค์ประกอบของหนี้สินหมุนเวียนเพื่อประเมินความสามารถในการละลายในระยะสั้นของบริษัท

ตัวอย่างเช่น หากหนี้สินหมุนเวียนของบริษัทอยู่ในระดับสูงและประกอบด้วยเงินกู้ยืมระยะสั้นและเจ้าหนี้การค้าเป็นหลัก อาจบ่งชี้ว่าบริษัทอยู่ภายใต้แรงกดดันในการชำระหนี้และต้องการสภาพคล่องมากขึ้นในการทำเช่นนั้น

หนี้สินระยะยาวคือหนี้ที่บริษัทจำเป็นต้องชำระคืนภายในหนึ่งปีหรือรอบธุรกิจมากกว่าหนึ่งปี และโดยปกติจะรวมถึงการกู้ยืมระยะยาว พันธบัตรที่ต้องชำระ และหนี้สินตามสัญญาเช่า นักลงทุนควรให้ความสนใจกับจำนวนเงิน อัตราดอกเบี้ย และระยะเวลาครบกำหนดของหนี้สินระยะยาว เพื่อประเมินความสามารถในการชำระหนี้และการจัดการหนี้ในระยะยาวของบริษัท

ตัวอย่างเช่น หากบริษัทมีเปอร์เซ็นต์หนี้สินระยะยาวค่อนข้างสูง แต่มีอัตราดอกเบี้ยต่ำและมีระยะเวลาครบกำหนดที่เหมาะสม อาจบ่งชี้ว่าบริษัทมีแหล่งเงินทุนที่มั่นคงและความสามารถในการบริหารจัดการหนี้ที่ดี

ในส่วนของส่วนของผู้ถือหุ้นเป็นสิ่งสำคัญที่จะต้องคำนึงถึงโครงสร้างและได้มาซึ่งตัวชี้วัดทางการเงินต่างๆ เช่น อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้นและอัตราส่วนหนี้สินต่อสินทรัพย์ โดยใช้ตัวชี้วัดที่เกี่ยวข้องซึ่งสามารถช่วยในการประเมินได้ สภาพการดำเนินงานของบริษัทและความมั่นคงทางการเงิน

ในขณะเดียวกันก็ควรคำนึงถึงลำดับของข้อมูลในงบดุล เช่น ลำดับของสินทรัพย์หมุนเวียนและหนี้สินหมุนเวียน และแนวโน้มของตัวบ่งชี้แต่ละตัว เช่น อัตราส่วนสภาพคล่อง (อัตราส่วนของสภาพคล่อง สินทรัพย์ต่อหนี้สินหมุนเวียน) หากอัตราส่วนสภาพคล่องแสดงแนวโน้มที่มั่นคงหรือเติบโต อาจบ่งชี้ว่าองค์กรมีสภาพคล่องและความสามารถในการละลายที่ดี ในทางกลับกันหากอัตราส่วนสภาพคล่องลดลงก็อาจบ่งชี้ได้ว่ากิจการกำลังเผชิญกับความเสี่ยงในการชำระหนี้

ตัวอย่างเช่น สมมติว่าอัตราส่วนสภาพคล่องของบริษัทค่อยๆ ลดลงในหลายไตรมาสติดต่อกัน สาเหตุหลักมาจากการเพิ่มขึ้นของเจ้าหนี้การค้าและเงินกู้ยืมระยะสั้น และเงินสดและรายการเทียบเท่าเงินสดลดลง ซึ่งอาจหมายความว่าความสามารถในการละลายในระยะสั้นของบริษัทกำลังลดลง และอาจต้องมีการจัดหาเงินทุนเพิ่มเติมหรือปรับปรุงการจัดการบัญชีลูกหนี้เพื่อให้มั่นใจในการละลาย

สุดท้ายนี้ สิ่งสำคัญคือต้องเข้าใจว่าตรงกันข้ามกับงบกำไรขาดทุนและงบกระแสเงินสด งบดุลจะอธิบายสถานะของสินทรัพย์ของบริษัท ณ เวลาใดเวลาหนึ่ง ในขณะที่อีกสองงบที่เหลืออธิบายการเปลี่ยนแปลงในช่วงเวลาหนึ่ง ของเวลา ดังนั้นนักลงทุนจึงสามารถระบุสัญญาณที่เป็นไปได้โดยการเปรียบเทียบแถลงการณ์ของบริษัทต่างๆ หรือบริษัทเดียวกันในช่วงเวลาที่ต่างกัน ตัวอย่างเช่นการเพิ่มขึ้นหรือลดลงของหนี้สินถือได้ว่าเป็นสัญญาณ

สมมติว่าการกู้ยืมระยะสั้นของบริษัทเพิ่มขึ้นอย่างมีนัยสำคัญในช่วงเวลาหนึ่ง สิ่งนี้อาจบ่งชี้ว่าบริษัทกำลังประสบกับวิกฤติทางการเงิน อาจเนื่องมาจากการดำเนินงานที่ไม่ดีหรือการลงทุนของกองทุนในโครงการสำคัญ ในกรณีนี้ นักลงทุนและผู้จัดการจะต้องคำนึงถึงความมั่นคงทางการเงินของบริษัท เนื่องจากหนี้ที่เพิ่มขึ้นอาจเพิ่มความเสี่ยงในการชำระหนี้และนำไปสู่ปัญหาทางการเงินในอนาคต

ในทางกลับกัน หากหนี้ระยะยาวของบริษัทยังคงลดลง อาจบ่งชี้ว่าบริษัทมีความคืบหน้าในการจัดการทางการเงินหรือชำระหนี้บางส่วนได้สำเร็จ สถานการณ์นี้เพิ่มความมั่นใจของนักลงทุนและผู้จัดการในสถานะทางการเงินของบริษัท เนื่องจากหนี้ที่ลดลงช่วยลดความเสี่ยงทางการเงินของบริษัท และทำให้มีเงินทุนมากขึ้นสำหรับการลงทุนหรือกิจกรรมการดำเนินงาน

ดังนั้นการเพิ่มขึ้นหรือลดลงของหนี้สินจึงถือเป็นสัญญาณที่ช่วยให้นักลงทุนและผู้จัดการประเมินฐานะทางการเงินและระดับความเสี่ยงของบริษัทเพื่อให้สามารถตัดสินใจได้อย่างเหมาะสม

โดยรวมแล้ว งบดุลถือเป็นเครื่องมือที่สำคัญที่สุดอย่างหนึ่งสำหรับนักลงทุนในการทำความเข้าใจสถานะทางการเงินของบริษัท ด้วยการเปรียบเทียบรายงานทางการเงินก่อนหน้าและฉบับต่อๆ ไป คุณสามารถเข้าใจแนวทางธุรกิจ ความเสี่ยง และแนวโน้มการพัฒนาของบริษัทได้อย่างรวดเร็ว การวิเคราะห์เหล่านี้สามารถช่วยให้นักลงทุนตัดสินใจลงทุนได้แม่นยำยิ่งขึ้น

| เคล็ดลับการตีความ | คำอธิบาย |

| หลักการโครงสร้างพื้นฐาน | สินทรัพย์ = หนี้สิน + ส่วนของเจ้าของ |

| การจัดหมวดหมู่โฟกัส | ทำความเข้าใจสินทรัพย์ หนี้สิน และส่วนของผู้ถือหุ้นเพื่อการมองเห็นเงินทุนที่ชัดเจน |

| การจัดสรรสินทรัพย์ | ติดตามแนวโน้มการจัดสรรสินทรัพย์: เงินสด สินค้าคงคลัง และสินทรัพย์ถาวร |

| การประเมินความสามารถในการละลาย | ประเมินหนี้สินเพื่อการชำระหนี้ตามกำหนดเวลา |

| การวิเคราะห์เปรียบเทียบ | ข้อมูลเกณฑ์มาตรฐานสำหรับข้อมูลเชิงลึกเกี่ยวกับแนวโน้มและตำแหน่งทางการแข่งขัน |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ

ค้นพบว่าแพลเลเดียมคืออะไร มีการใช้งานอย่างไร และเปรียบเทียบกับทองคำในแง่ของมูลค่า ความหายาก และศักยภาพในการลงทุนในปี 2568 ได้อย่างไร

2025-04-24

OpenAI จะอยู่ในตลาดหุ้นในปี 2025 หรือไม่ เรียนรู้วิธีการสร้างการรับรู้เกี่ยวกับ AI โอกาสในการเสนอขายหุ้นต่อสาธารณะครั้งแรกของ OpenAI และทางเลือกที่ดีที่สุดสำหรับนักลงทุนที่สนใจ

2025-04-24

เรียนรู้สิ่งสำคัญในการทดสอบย้อนหลังในการซื้อขาย ตั้งแต่การเริ่มต้นจนถึงการหลีกเลี่ยงข้อผิดพลาดและการตีความผลลัพธ์ ซึ่งเป็นคู่มือสำคัญสำหรับการปรับปรุงกลยุทธ์

2025-04-24