要約

要約

米国株式市場は、テクノロジー大手のNvidia、Microsoft、Amazon、Meta、Appleの牽引により上半期に14%以上上昇し、S&P 500のパフォーマンスを押し上げた。

米国株は、主にわずか5銘柄による上昇幅の狭さへの懸念が高まる中、金曜日の年初値より14%高い水準で上半期を終えた。

ベンチマークS&P500の上昇は、1990年代後半のドットコムバブル以来の6か月間で最高のパフォーマンスの1つにランクされています。これは、2021年以来の最高値である昨年の24.2%の増加に続くものです。

しかし、今年これまでの上昇のほぼ60%は、Nvidia、Microsoft、Amazon、Meta、Appleによるものだ。生成AIの可能性に対する大きな期待から、Nvidiaだけで31%を占めた。

この傾向はここ数カ月でさらに顕著になり、第 2 四半期の成長の 90% 以上を Nvidia、Apple、Microsoft が牽引しました。アナリストの予想ほど拡大の兆しはほとんどありません。

それでも投資家は、業績不振のセクターが最終的には追いつき始めると期待している。このパターンは2023年第4四半期に一時的に見られた。米国の高金利が長期化すると、通常はバリュー株が有利になる。

モルガン・スタンレー・インベストメント・マネジメントのシニア・ポートフォリオ・マネージャー、アンドリュー・スリモン氏は、今後の決算シーズンが基礎的に堅固な企業に注目を集めるのに役立つだろうと楽観的な見方を示した。

フィデリティの定量市場戦略担当ディレクター、デニス・チズホルム氏は、現在の集中度の高さは本来的に不安定だが、歴史的に見ると市場は長い間分裂状態にあったと指摘。

経済が重視

高い評価額ももう一つの重要な論点だ。6月のS&P500情報技術指数は、今後12か月の予想利益の31倍で取引されたが、S&P500指数の21倍を大きく上回った。

専門家らによると、米国の大企業は、1990年代後半から2000年代初めのドットコムバブルの絶頂期とは異なり、現在の高い評価額を裏付けるだけの利益を一般的に持っているようだ。

JPモルガン・アセット・マネジメントのデビッド・ケリー氏は、投資家が2022年に経験したような大きな市場暴落がない限り、テクノロジー大手の異常な影響力は続く可能性が高いと述べている。

多くの予測者によると、大手テクノロジー企業の利益の伸びはおおむね鈍化すると予想されているが、残りのS&P500企業は利益が加速する見通しだ。

エバーコアISIの調査によると、近年では1993年から1995年、1998年から2000年、2020年から2021年の3回、同様に高額な時期があり、いずれの場合も経済が停滞するまで市場は上昇した。

BCAリサーチのチーフグローバルストラテジスト、ピーター・ベレジン氏は顧客向けメモの中で、一般の認識に反して、経済は今年か2025年初頭に景気後退に陥ると警告した。

もしそうなれば、S&P500は3,750まで下落する可能性があると同氏は警告した。この予測は、今後数カ月で労働市場が著しく減速し、それが消費者支出の重しとなるとの見方にかかっている。

泣いているクマ

ゴールドマン・サックスによると、米国企業は決算発表の準備を進めており、ほぼ3年ぶりの高収益水準に直面している。S&P500企業の利益は第2四半期に平均9%増加すると予想されている。

同銀行は「コンセンサス予想が前四半期よりも高い基準を設定したため、EPSの予想上振れ幅は縮小する可能性が高い」とし、予想を上回るサプライズがあった銘柄は利益が減ると付け加えた。

S&P 500企業の約80%が前四半期に予想を上回る利益を計上したが、決算発表シーズンは投資家からの反応が総じて鈍かった。

ブルームバーグ・インテリジェンスのデータによると、株価は決算発表当日に指数を約12ベーシスポイント下回った。ゴールドマンのセンチメント指標はすでに高い水準にある。

年末の見通しを上方修正する投資銀行が増える中、残っている弱気なストラテジストは、逆張りの見解を売り込むのがますます難しくなってきていると述べている。

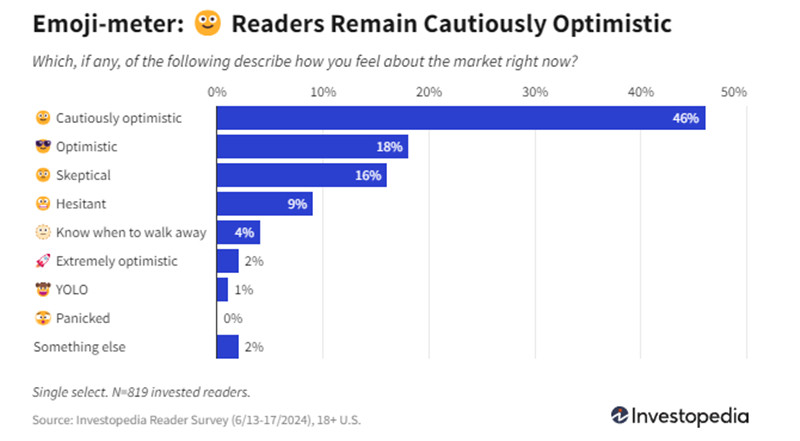

インベストペディアの6月の調査によると、個人投資家は株式市場に対してより楽観的になっている。回答者のほぼ3分の2が、自分の感情を「慎重に楽観的」または「楽観的」と表現した。

同様に、AAIIセンチメント調査は6月26日までの週に44%前後で安定しており、過去平均を約8%上回っている。回答者は4月下旬以来、強気の姿勢を維持している。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではありません (また、そのように見なされるべきではありません)。この資料に記載されている意見は、EBC または著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。

木曜日に金価格は高値から下落したものの、米国株が再び下落したことで堅調に推移した。これは、トランプ前大統領が調査を命じたことを受け、新たな世界的な貿易戦争への懸念が高まったためである。

2025-04-17