Торговля

Краткое содержание:

Краткое содержание:

Фондовый рынок США в первом полугодии вырос более чем на 14% под руководством технологических гигантов Nvidia, Microsoft, Amazon, Meta и Apple, что привело к росту индекса S&P 500.

Американские фондовые индексы завершили первое полугодие на 14% выше, чем начали год в пятницу, на фоне растущих опасений по поводу ограниченности ралли, которое в основном было вызвано всего пятью акциями.

Рост индекса S&P 500 считается одним из лучших показателей за шесть месяцев с момента пузыря доткомов в конце 1990-х годов. Это даже последовало за ростом на 24,2% в прошлом году – самым высоким показателем с 2021 года.

Однако почти 60% прироста с начала года пришлось на Nvidia, Microsoft, Amazon, Meta и Apple. Только на Nvidia пришлось 31%, которые выразили большие надежды на потенциал генеративного искусственного интеллекта.

Эта тенденция в последние месяцы стала более очевидной, поскольку Nvidia, Apple и Microsoft обеспечили более 90% роста во втором квартале. Признаков расширения, как ожидали аналитики, было немного.

Тем не менее, инвесторы надеются, что отстающие отрасли в конечном итоге начнут догонять ситуацию – такая тенденция ненадолго наблюдалась в четвертом квартале 2023 года. Продолжительные высокие процентные ставки в США обычно благоприятствуют стоимостным акциям.

Эндрю Слиммон, старший портфельный менеджер Morgan Stanley Investment Management, выразил оптимизм по поводу того, что предстоящий сезон отчетности поможет привлечь внимание к фундаментально устойчивым компаниям.

Нынешний высокий уровень концентрации был по своей сути нестабильным, но исторически рынок оставался разделенным в течение очень долгого времени, сказала Дениз Чизхолм, директор по количественной рыночной стратегии Fidelity.

Экономика весит

Высокие оценки являются еще одним ключевым предметом разногласий. Индекс информационных технологий S&P 500 в июне торговался с прибылью, в 31 раз превышающей ожидаемую прибыль в следующие 12 месяцев, по сравнению с кратным 21 для S&P 500.

Крупные американские компании, как правило, имеют прибыль, способную поддержать их нынешние высокие оценки, в отличие от периода пика пузыря доткомов в конце 1990-х и начале 2000-х годов, говорят эксперты.

Чрезмерное влияние технологических гигантов, скорее всего, сохранится, если не произойдет серьезного рыночного разгрома, подобного тому, который инвесторы пережили в 2022 году, говорит Дэвид Келли из JPMorgan Asset Management.

По мнению многих прогнозистов, рост прибыли крупных технологических компаний, как ожидается, замедлится, в то время как у остальных компаний из индекса S&P 500 ожидается увеличение прибыли.

Исследование Evercore ISI показало, что в недавнем прошлом существовало три одинаково дорогих режима — с 1993 по 1995 год, с 1998 по 2000 год и с 2020 по 2021 год — и в каждом случае рынок рос, пока экономика не пошла на спад.

В записке для клиентов главный глобальный стратег BCA Research Питер Березин предупредил, что, вопреки распространенному мнению, экономика впадет в рецессию либо в этом году, либо в начале 2025 года.

Если это произойдет, индекс S&P 500 может упасть до 3750, предупредил он. Прогноз основан на убеждении, что рынок труда заметно замедлится в ближайшие месяцы, что окажет давление на потребительские расходы.

Плач медведей

По данным Goldman Sachs, корпоративная Америка столкнулась с самой высокой планкой доходов почти за три года, готовясь отчитаться о результатах. Ожидается, что прибыль компаний из индекса S&P 500 вырастет в среднем на 9% во втором квартале.

«Величина роста прибыли на акцию, вероятно, уменьшится, поскольку консенсус-прогнозы устанавливают более высокую планку, чем в предыдущих кварталах», — заявили в банке, добавив, что акции с неожиданным ростом будут менее вознаграждены.

Хотя почти 80% компаний из индекса S&P 500 сообщили о прибыли выше ожиданий в последнем квартале, сезон отчетности в целом вызвал сдержанную реакцию инвесторов.

Согласно средним данным Bloomberg Intelligence, в день публикации результатов акции отставали от индекса примерно на 12 б.п. Индикатор настроений Goldman уже находится на повышенных уровнях.

Столкнувшись с растущим числом инвестиционных банков, повышающих свои прогнозы на конец года, немногие оставшиеся медвежьи стратеги говорят, что их противоположные взгляды оказываются все более трудными для продажи.

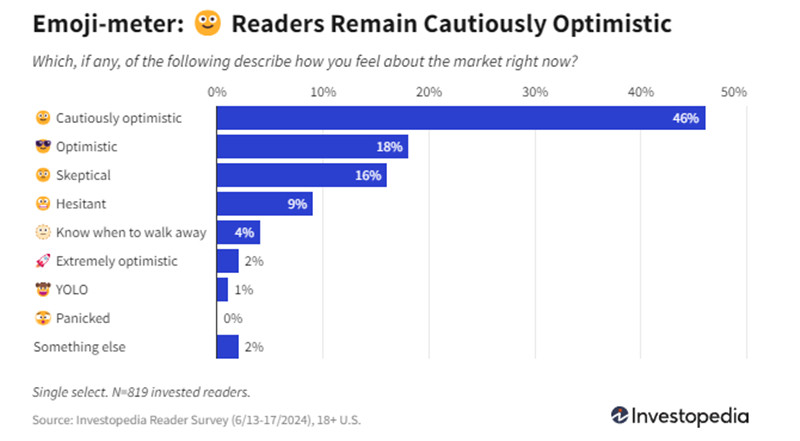

Как показал июньский опрос Investopedia, индивидуальные инвесторы стали более оптимистично относиться к фондовому рынку. Почти две трети респондентов описали свои настроения как «осторожно оптимистичные» или «оптимистичные».

Аналогичным образом, опрос настроений AAII оставался стабильным на уровне около 44% на неделе, закончившейся 26 июня, что примерно на 8% выше исторического среднего показателя. Респонденты сохраняют оптимистичный настрой с конца апреля.

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит какому-либо конкретному человеку.

Четверг ознаменовал собой окончательное урегулирование недели перед Пасхой, с низкой торговлей. Brent и WTI выросли примерно на 5%, их первый недельный прирост за 3 недели.

2025-04-18

Золото упало с максимума в четверг, но осталось на прежнем уровне, поскольку американские акции снова упали после того, как Трамп приказал провести расследование, что вызвало новые опасения по поводу глобальной торговой войны.

2025-04-17

ВВП Китая в первом квартале превзошел ожидания, однако пошлины США могут представлять значительный риск, и ожидается сокращение экспорта.

2025-04-16