Perdagangan

Tentang EBC

Aktivitas

Diterbitkan pada: 2024-07-26 Diperbarui pada: 2024-09-25

Bagi banyak orang, investasi real estat termasuk dalam kategori hambatan masuk yang tinggi. Baik itu orang muda yang baru mulai bekerja dengan gaji rendah atau pencari nafkah paruh baya dengan beban keluarga yang berat, sulit untuk menyiapkan uang muka yang besar untuk memasuki pasar real estat sekaligus. Untuk situasi ini, dana investasi real estat (REIT) tidak diragukan lagi merupakan pilihan yang ideal. Sebagai wahana investasi berisiko rendah dan hambatan rendah, REIT memungkinkan investor untuk berpartisipasi dalam pasar real estat dengan modal yang kecil dan menikmati keuntungan yang stabil. Selanjutnya, kita akan membahas kelebihan dan kekurangan REIT serta panduan untuk memilihnya.

Apa itu REIT?

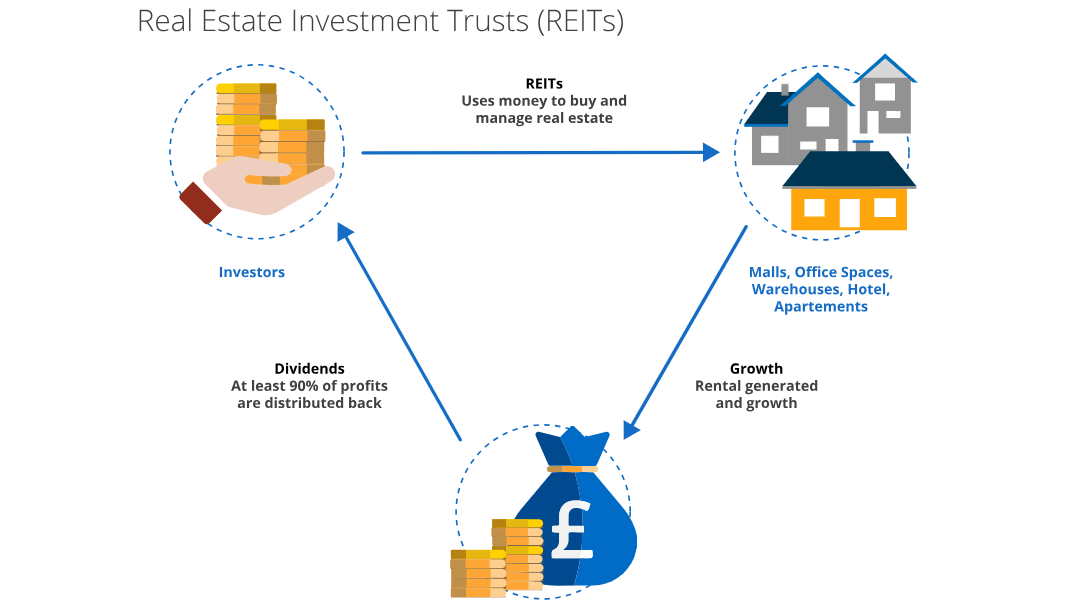

REIT, yang dikenal sebagai Real Estate Investment Trusts dalam bahasa Mandarin, adalah perusahaan yang berinvestasi dalam aset real estat dan mendistribusikan pendapatan sewa kepada pemegang saham. Sederhananya, REIT adalah perusahaan yang diperdagangkan secara publik yang berfokus pada kepemilikan, pengelolaan, dan pengoperasian berbagai jenis aset real estat, seperti hotel, pusat perbelanjaan, gedung perkantoran, kondominium, pabrik, dan pusat medis.

REIT (real estate investment trusts) didirikan oleh Kongres AS pada tahun 1960 dan hingga tahun 2021. REIT telah didirikan setidaknya di 39 negara di seluruh dunia. Sistem ini telah melalui beberapa fase evolusi regulasi sejak didirikan, termasuk regulasi awal dari tahun 1970-an hingga 1980-an, penyesuaian aturan pajak dan investasi pada tahun 1990-an, diversifikasi pada tahun 2000-an, dan fokus pada adaptasi pasar dan standar ESG pada tahun 2020-an.

Mirip dengan reksa dana, tetapi fokus investasinya terpusat pada aset real estat. Dioperasikan sebagai perwalian, perwalian diperlakukan sebagai korporasi berdasarkan Undang-Undang Pendapatan Internal AS dan tunduk pada persyaratan pajak tertentu, termasuk mendistribusikan sebagian besar pendapatannya kepada pemegang saham dalam bentuk dividen. Struktur perwalian memungkinkan untuk menghindari pajak berganda sekaligus menyediakan sumber pendapatan yang stabil bagi investor.

Dengan memegang saham di REIT, investor dapat berbagi pendapatan dari investasi real estat, seperti sewa atau bunga hipotek, tanpa harus terlibat langsung dalam transaksi real estat yang sebenarnya. Struktur ini menyediakan cara yang mudah bagi investor rata-rata untuk mendapatkan keuntungan dari investasi real estat yang terdiversifikasi sambil menghindari kompleksitas dan hambatan tinggi dari investasi real estat yang sebenarnya.

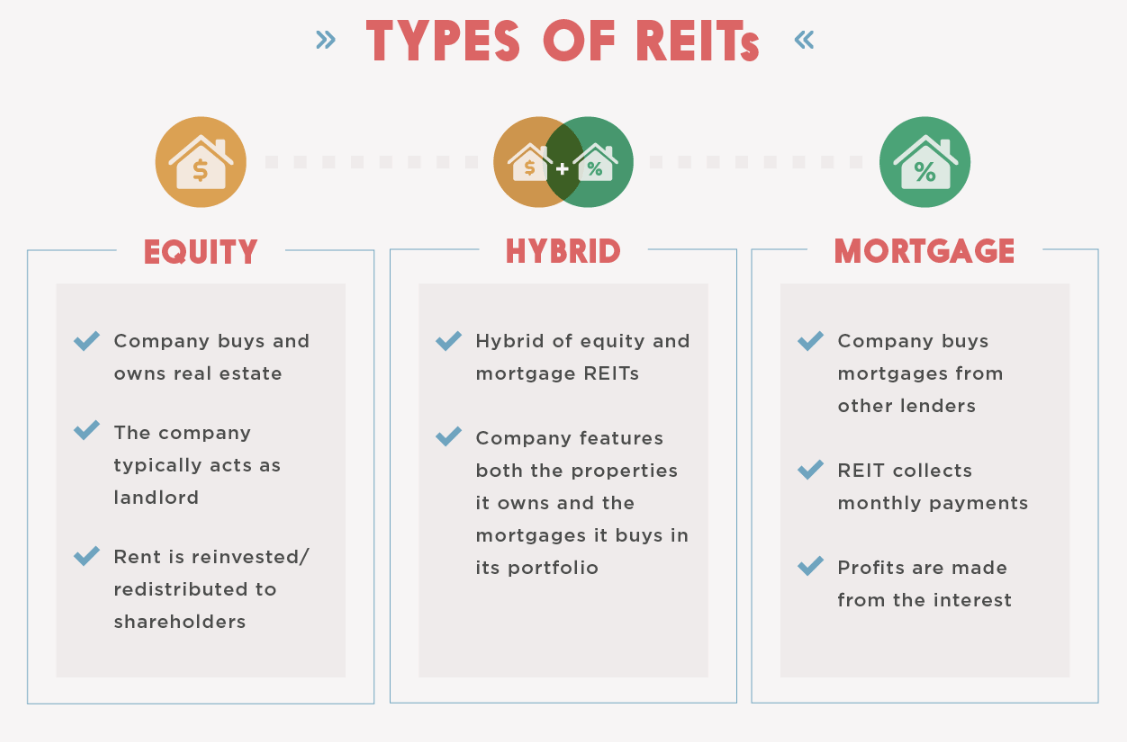

REIT ekuitas dapat dikategorikan menjadi dua jenis: ekuitas dan hipotek. REIT ekuitas berfokus pada kepemilikan dan pengoperasian berbagai aset real estat, seperti gedung perkantoran, pusat perbelanjaan, hotel, dan apartemen. REIT ekuitas menghasilkan pendapatan terutama melalui pendapatan sewa dari properti yang dimilikinya. Dengan menyewakan properti tersebut kepada penyewa, REIT ekuitas dapat menghasilkan pendapatan sewa yang stabil dan mendistribusikan sebagian besar pendapatan kepada pemegang saham dalam bentuk dividen, sehingga menciptakan mekanisme pengembalian dividen yang stabil.

REIT hipotek berinvestasi terutama pada hipotek real estat perumahan atau komersial dan sekuritas yang didukung hipotek terkait. Sumber pendapatannya terutama adalah pendapatan bunga yang dihasilkan melalui hipotek atau sekuritas ini. Tidak seperti ekuitas, hipotek tidak secara langsung memiliki properti tetapi memperoleh pendapatan bunga dengan memberikan pinjaman kepada peminjam real estat atau membeli sekuritas yang didukung hipotek. Model investasi ini memungkinkan untuk memperoleh laba melalui selisih bunga dan mendistribusikan sebagian besar pendapatan kepada pemegang saham.

Ada tiga jenis utama REIT: diperdagangkan secara publik, tidak terdaftar, dan swasta. Dari ketiga jenis tersebut, REIT yang diperdagangkan secara publik terdaftar di bursa saham tempat investor dapat membeli dan menjualnya seperti saham biasa, lebih likuid, dan biasanya terdaftar di Komisi Sekuritas dan Bursa AS (SEC).

REIT yang tidak terdaftar juga terdaftar di SEC, tetapi sahamnya tidak terdaftar di bursa saham, kurang likuid, dan investor perlu membelinya melalui saluran tertentu dan mungkin memerlukan waktu lebih lama untuk mencairkan investasi mereka. REIT swasta, di sisi lain, adalah perusahaan swasta yang tidak terdaftar di SEC dan tidak terdaftar di bursa saham. REIT swasta biasanya ditujukan untuk investor dengan kekayaan bersih tinggi atau investor institusional, memiliki proses penggalangan dana yang lebih privat, kurang likuid, dan mengharuskan investor untuk berinvestasi melalui saluran khusus.

Pembentukan REIT mengharuskan REIT memenuhi persyaratan aset dan pendapatan tertentu, yang minimal 75% di antaranya harus berasal dari aktivitas terkait real estat seperti pendapatan sewa, bunga real estat, dan hasil penjualan aset real estat. Persyaratan ini memastikan bahwa aktivitas bisnisnya difokuskan terutama pada real estat. Selain itu, minimal 75% asetnya harus berupa aset real estat, yang berarti bahwa sebagian besar asetnya perlu diinvestasikan dalam aset real estat atau aset terkait real estat.

Pada saat yang sama, REIT harus mendistribusikan setidaknya 95% dari pendapatannya sebagai pendapatan pasif (misalnya, sewa dan bunga), memastikan bahwa pendapatan utama berasal dari investasi pasif dan digunakan untuk membayar dividen kepada pemegang saham. REIT juga diharuskan untuk mendistribusikan setidaknya 90% dari pendapatan kena pajaknya kepada pemegang saham sebagai dividen untuk menghindari pajak di tingkat perusahaan, sehingga memperoleh manfaat pajak.

Namun, penting untuk dicatat bahwa pemegang saham akan dikenai pajak dengan tarif pajak biasa (hingga 39,6%) atas pendapatan dividen yang mereka terima dari REIT, alih-alih menikmati tarif pajak dividen yang lebih rendah. Meskipun mereka menikmati keuntungan pajak sendiri, pemegang saham akan tetap dikenakan pajak dividen dengan tarif pajak biasa yang lebih tinggi.

Seiring dengan perubahan industri real estat dan lingkungan ekonomi, REIT telah berevolusi tetapi tetap mempertahankan misi inti: membuat pengembalian real estat yang menghasilkan pendapatan dapat diakses oleh berbagai investor. Dengan menyediakan likuiditas, mendiversifikasi risiko, dan mendistribusikan pendapatan, hal ini memungkinkan investor rata-rata untuk berpartisipasi dalam investasi real estat yang stabil, sehingga memfasilitasi partisipasi dan arus modal yang luas di pasar real estat.

Singkatnya, REIT memungkinkan investor menikmati manfaat real estat tanpa harus mengelola atau membeli real estat secara langsung dengan menyediakan sarana investasi kolektif di bidang real estat. Struktur ini tidak hanya meningkatkan likuiditas investasi tetapi juga menyediakan sumber pendapatan stabil yang memungkinkan investor rata-rata berpartisipasi dalam peluang investasi pasar real estat.

Kelebihan dan Kekurangan REIT

Kelebihan dan Kekurangan REIT

REIT memungkinkan investor untuk berpartisipasi dalam pasar real estat dengan biaya yang lebih rendah dan menikmati pendapatan serta apresiasi modal yang diberikan oleh aset real estat. Ini adalah keuntungan utamanya, tetapi ada juga sejumlah kerugiannya. Oleh karena itu, investor perlu mengevaluasi sepenuhnya keuntungan dan kerugian ini saat memilih REIT.

REIT menawarkan beberapa keuntungan. Dibandingkan dengan pembelian real estat secara langsung, sahamnya dapat diperdagangkan di pasar sekunder, yang lebih likuid dan memungkinkan investor untuk melikuidasinya dengan cepat. REIT juga menawarkan fleksibilitas yang tinggi, karena investor dapat membeli dan menjual saham kapan saja dan menyesuaikan portofolionya dengan mudah.

Pada saat yang sama, dana investasi real estat terhindar dari pajak di tingkat perusahaan dengan mendistribusikan setidaknya 90% dari pendapatan kena pajaknya kepada para pemegang sahamnya. Ini berarti bahwa sebagian besar pendapatan yang diperolehnya dibebaskan dari pajak penghasilan perusahaan, sehingga meningkatkan keuntungan bagi para investor. Dan juga menikmati manfaat pajak, seperti pembebasan pajak keuntungan real estat, yang membuat keuntungan investasi menjadi lebih menarik.

Perusahaan ini menawarkan layanan pengelolaan properti profesional sehingga investor tidak perlu berurusan dengan penagihan sewa atau masalah pemeliharaan properti secara pribadi. Dana ini biasanya dikelola oleh tim profesional berpengalaman yang bertanggung jawab untuk mencari, memperoleh, dan mengelola aset real estat, sehingga investor dapat fokus pada investasi itu sendiri tanpa harus terlibat langsung dalam pengelolaan properti.

Selain itu, REIT menyediakan berbagai peluang investasi real estat bagi investor yang dapat secara efektif mendiversifikasi risiko investasi dan meningkatkan potensi pengembalian. Baik pusat perbelanjaan, hotel, atau gedung perkantoran, REIT mencakup berbagai aset real estat dan menyediakan berbagai pilihan investasi bagi investor.

Sebagai wahana investasi pasif, REIT tidak memerlukan keterlibatan investor yang signifikan, sehingga ideal bagi investor yang ingin menghemat waktu dan tenaga. Tim profesional menangani pengelolaan properti dan keputusan investasi, sehingga investor dapat menikmati keuntungan yang stabil tanpa harus berurusan dengan penagihan sewa atau masalah pengelolaan properti sendiri.

Berinvestasi dalam dana investasi real estat membuat partisipasi dalam investasi real estat berskala besar dengan ambang batas investasi yang lebih rendah menjadi lebih memungkinkan. Tidak seperti pembelian real estat secara langsung yang memerlukan uang muka yang besar, dana ini memungkinkan investor untuk berpartisipasi dalam pasar real estat dengan modal yang lebih sedikit, sehingga menurunkan biaya investasi dan membuat investasi real estat lebih mudah diakses oleh lebih banyak orang.

Namun, REIT juga memiliki kekurangan. Misalnya, produk pendapatan tetap mungkin menjadi lebih menarik saat suku bunga naik, yang menyebabkan arus keluar modal dari REIT dan menekan harga sahamnya. REIT juga sensitif terhadap perubahan suku bunga, yang dapat meningkatkan biaya pembiayaan dan menekan margin laba serta meningkatkan biaya pembiayaan utang, yang selanjutnya berdampak pada profitabilitas.

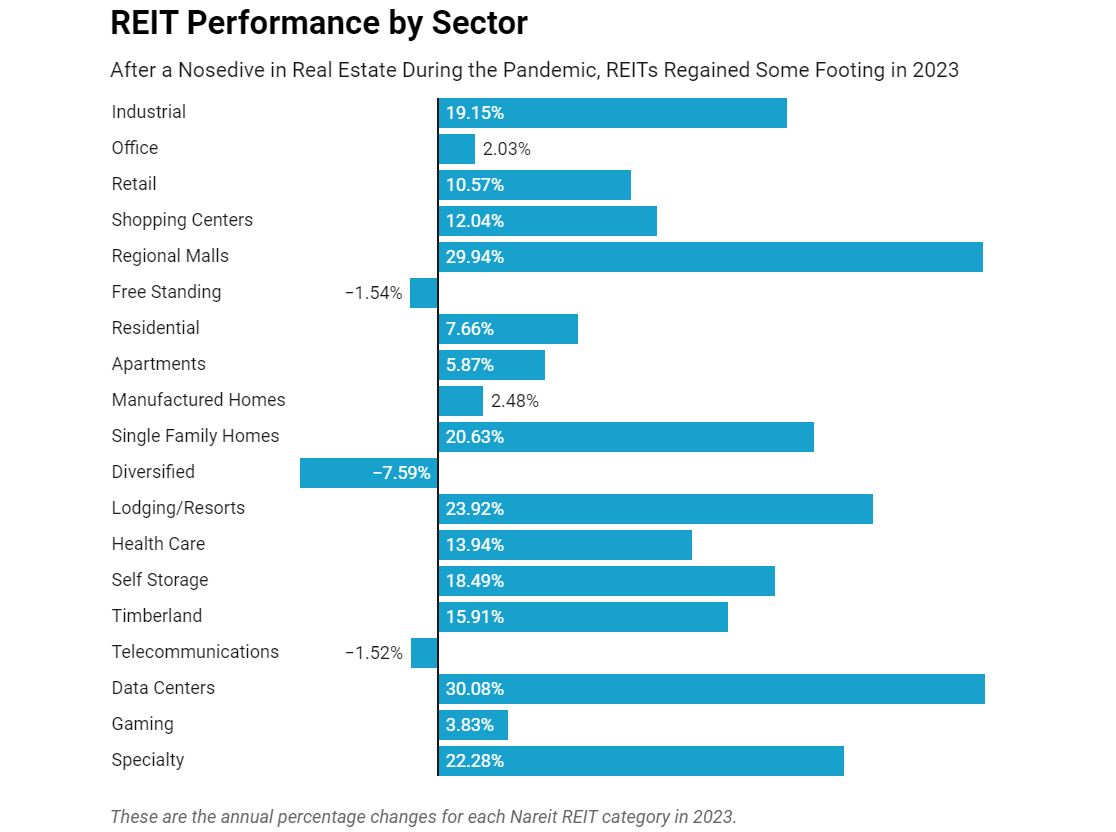

Pada saat yang sama, REIT sangat sensitif terhadap perubahan di pasar real estat. Misalnya, REIT yang berinvestasi di area dengan pendapatan sewa yang menurun dapat memengaruhi laba pemegang saham meskipun ada banyak penyewa. Dan, seperti REIT hotel, lebih sensitif terhadap penurunan ekonomi. Dan REIT biasanya berfokus pada jenis real estat tertentu, yang risiko spesifik industrinya (misalnya, penurunan ritel) dapat menyebabkan volatilitas harga saham.

Dan karena REIT diharuskan untuk mendistribusikan setidaknya 90% dari pendapatan mereka sebagai dividen, perusahaan memiliki dana terbatas yang tersisa untuk investasi ulang dan pengembangan bisnis. Persyaratan distribusi ini dapat menyebabkan REIT menghadapi kekurangan modal untuk memperluas dan mengembangkan proyek baru, sehingga membatasi potensi pertumbuhan mereka. Meskipun pengembalian dividen yang tinggi menarik bagi investor, rasio distribusi yang tinggi ini dapat merusak kemampuannya untuk mengakumulasi modal dan membahayakan peluang pertumbuhan jangka panjangnya.

Ada pula REIT dengan biaya manajemen yang tinggi, yang dapat mengurangi keseluruhan laba investasi. Biaya manajemen yang tinggi digunakan untuk membayar gaji manajer dana dan tim manajemen serta biaya operasional, yang memastikan manajemen profesional tetapi juga mengurangi sebagian laba investasi. Bahkan jika properti REIT berkinerja baik, biaya manajemen yang tinggi masih dapat mengikis laba aktual.

Pengoperasian dan pengelolaan REIT ditangani oleh tim profesional, yang membawa serta sejumlah risiko kepercayaan. Masalah atau pengambilan keputusan yang buruk oleh tim manajemen dapat secara langsung memengaruhi laba investor. Selain itu, kinerjanya sangat bergantung pada kondisi aset. Pengelolaan properti yang buruk dapat mengakibatkan pendapatan sewa yang lebih rendah atau biaya pemeliharaan yang lebih tinggi. Selain itu, persaingan yang ketat di pasar dapat menimbulkan tekanan sewa dan depresiasi aset, sementara investor memiliki pengetahuan yang terbatas tentang operasi, dan asimetri informasi meningkatkan risiko investasi.

Selain itu, tingkat dividen yang dibayarkan oleh perusahaan investasi real estat dipengaruhi oleh kinerja operasional dan tingkat pendapatannya. Meskipun perusahaan biasanya mendistribusikan sebagian besar pendapatannya kepada para pemegang sahamnya, penurunan pendapatan atau kemerosotan dalam operasional dapat menyebabkan penurunan atau penangguhan tingkat dividen. Oleh karena itu, investor perlu mengawasi kesehatan keuangan dan kinerja pendapatannya untuk menilai potensi risiko dividen.

Meskipun REIT menawarkan keuntungan dividen tinggi, likuiditas, dan manajemen profesional, REIT juga menghadapi risiko pasar, risiko suku bunga, risiko operasional, risiko dividen, risiko likuiditas, risiko keuangan, risiko kebijakan dan pajak, serta risiko khusus industri. Investor harus menilai dan mengelola risiko ini dengan cermat sesuai dengan tujuan investasi, toleransi risiko, dan kondisi pasar mereka sendiri saat mempertimbangkan investasi.

Bagaimana cara memilih REIT?

Bagaimana cara memilih REIT?

Dana investasi real estat (REIT) telah menarik banyak investor karena menawarkan berbagai keuntungan seperti manajemen profesional, investasi yang beragam, pengembalian yang stabil, dan ambang batas investasi yang rendah. Namun, dana ini juga menghadapi berbagai kerugian seperti sensitivitas suku bunga, volatilitas pasar, dan biaya manajemen yang tinggi. Oleh karena itu, investor perlu mempertimbangkan faktor-faktor ini secara menyeluruh dan membuat keputusan yang tepat saat memilih.

Sebelum memilih REIT, penting untuk terlebih dahulu mengklarifikasi apakah tujuan investasi adalah untuk mencari aliran pendapatan yang stabil, apresiasi modal, atau keduanya. REIT yang berbeda mungkin berfokus pada tujuan yang berbeda, seperti yang tertentu berfokus pada pengembalian dividen yang tinggi sementara yang lain lebih peduli dengan apresiasi aset. Penting juga untuk menilai toleransi risiko, karena kinerja berbagai jenis REIT dapat sangat bervariasi dalam menghadapi volatilitas ekonomi.

Misalnya, REIT perhotelan dan ritel biasanya lebih sensitif terhadap siklus ekonomi dan perubahan dalam pengeluaran konsumen dan mungkin menghadapi tekanan operasional dan volatilitas pendapatan yang lebih besar selama kemerosotan ekonomi. Sebaliknya, REIT fasilitas perumahan atau perawatan kesehatan biasanya bertahan lebih baik selama fluktuasi ekonomi karena kebutuhan dasarnya yang lebih stabil. Memahami toleransi risiko dan memilih jenis yang sesuai akan membantu mencapai pengembalian investasi yang lebih stabil di lingkungan pasar yang berbeda.

Karena harus mendistribusikan sebagian besar pendapatannya kepada pemegang saham dalam bentuk dividen, mereka biasanya memberikan dividen yang lebih tinggi dan lebih stabil. Karakteristik ini menjadikannya pilihan ideal bagi mereka yang mencari arus kas yang stabil dan pendapatan pasif. Memegangnya untuk jangka waktu yang lama tidak hanya memungkinkan Anda menikmati pengembalian dividen yang konsisten tetapi juga apresiasi modal melalui potensi pertumbuhan jangka panjang pasar real estat. Pada saat yang sama, REIT berinvestasi dalam berbagai aset real estat, membantu mendiversifikasi risiko dan mengurangi dampak volatilitas pasar pada pengembalian investasi.

REIT menawarkan keuntungan signifikan dibandingkan investasi langsung di real estat fisik, seperti biaya rendah, komitmen waktu rendah, dan likuiditas tinggi. Sementara pembelian properti langsung memerlukan investasi awal yang tinggi dan pengelolaan serta pemeliharaan berkelanjutan, REIT memungkinkan partisipasi di pasar real estat dengan ambang batas modal rendah, sehingga menghilangkan kebutuhan untuk mengelola properti secara pribadi. REIT terdaftar di bursa saham, dan investor dapat membeli dan menjual saham kapan saja, menikmati pendapatan real estat sambil mempertahankan likuiditas tinggi. Hal ini memudahkan investor dengan anggaran terbatas untuk memasuki pasar real estat dan memperoleh pengembalian yang stabil.

Saat memilih REIT, sangat penting untuk mengevaluasi metrik keuangan. Ini termasuk meninjau operasi modal seperti arus kas dan efisiensi likuiditas untuk memastikan likuiditas yang memadai; berfokus pada pendapatan operasional bersih (NOI) untuk menilai profitabilitas properti; melihat hunian untuk melihat seberapa baik properti disewakan; dan menganalisis tingkat sewa per kaki persegi untuk menilai nilai pasar dan potensi sewa. Bersama-sama, metrik ini membantu menilai nilai investasi dan potensi risiko REIT.

Untuk mengurangi risiko investasi, sebaiknya Anda mendiversifikasi aset dengan menyebarkan dana Anda ke beberapa REIT. Hal ini akan meminimalkan dampak kinerja buruk satu REIT terhadap keseluruhan pengembalian investasi. Selain itu, optimalkan pilihan investasi berdasarkan metrik utama seperti hasil dividen rata-rata, tingkat pertumbuhan dividen rata-rata, dan tingkat pertumbuhan tahunan.

Misalnya, imbal hasil dividen rata-rata sebesar 4,31% mencerminkan arus kas yang stabil; tingkat pertumbuhan dividen rata-rata sebesar 15,71% menunjukkan potensi pertumbuhan berkelanjutan; dan tingkat pertumbuhan tahunan rata-rata sebesar 10,56% menunjukkan potensi apresiasi modal. Dengan mempertimbangkan indikator-indikator ini, investor dapat memilih REIT dengan kinerja terbaik untuk mencapai tujuan diversifikasi risiko dan optimalisasi pengembalian.

Proyeksi investasi menunjukkan bahwa portofolio awal senilai $10.000 diharapkan meningkat nilainya menjadi $11.487 dalam satu tahun, menjadi $44.161 dalam sepuluh tahun, menjadi $263.812 dalam dua puluh tahun, dan berpotensi menjadi $2.546.624 dalam tiga puluh tahun, dengan dividen tahunan sekitar dolar. Dengan mendiversifikasi dana di beberapa REIT, investor tidak hanya mengurangi risiko tetapi juga memperoleh pengembalian yang kuat dan pendapatan dividen yang stabil, sehingga menghasilkan manfaat ganda berupa apresiasi modal dan arus kas yang stabil.

Kesimpulannya, REIT merupakan cara yang efektif untuk berpartisipasi dalam investasi real estat dengan modal yang lebih rendah. REIT menawarkan keuntungan berupa manajemen profesional, diversifikasi, dan pengembalian yang stabil, beserta likuiditas yang tinggi dan hambatan masuk yang rendah. Jika Anda ingin terjun ke investasi real estat tetapi tidak ingin menanggung biaya tinggi dan kompleksitas manajemen untuk membeli real estat secara langsung, REIT jelas merupakan pilihan yang patut dipertimbangkan.

| Keuntungan | Kekurangan | Pilih poin-poin penting |

| Real estat berkapitalisasi rendah. | Mungkin masih memerlukan investasi awal yang tinggi | Pilih pendapatan, apresiasi, atau keduanya. |

| Likuiditas tinggi, seperti saham. | REIT swasta dan tidak terdaftar tidak likuid | Mengevaluasi tingkat dan sensitivitas pasar. |

| Pendapatan stabil, dividen. | Pendapatan bergantung pada pasar dan suku bunga. | Tinjau arus kas dan tingkat pendapatan. |

| Manajemen bebas repot. | Biaya overhead yang tinggi dapat menekan laba. | Berinvestasilah di beberapa REIT untuk mengurangi risiko. |

| Diversifikasi, risiko lebih rendah. | Risiko industri, seperti resesi ritel. | Fokus pada tingkat overhead dan dividen |

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.