Para muchas personas, las inversiones inmobiliarias entran en la categoría de ser una barrera de entrada elevada. Ya se trate de una persona joven que acaba de empezar a trabajar con un salario bajo o de un sostén de familia de mediana edad con una pesada carga familiar, resulta difícil reunir un gran desembolso inicial para entrar en el mercado inmobiliario de una sola vez. Para estas situaciones, los fondos de inversión inmobiliaria (REIT) son sin duda una opción ideal. Al tratarse de un vehículo de inversión con pocas barreras y bajo riesgo, permite a los inversores participar en el mercado inmobiliario con una pequeña cantidad de capital y disfrutar de rendimientos estables. A continuación, profundizaremos en los pros y los contras de los REIT y en una guía para elegir uno.

¿Qué son los REIT?

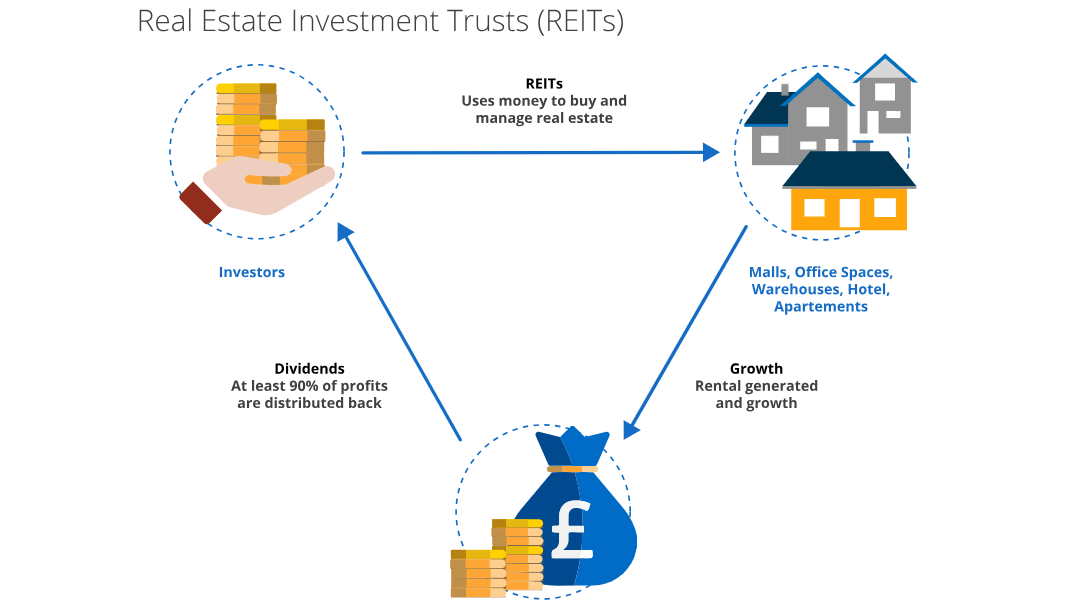

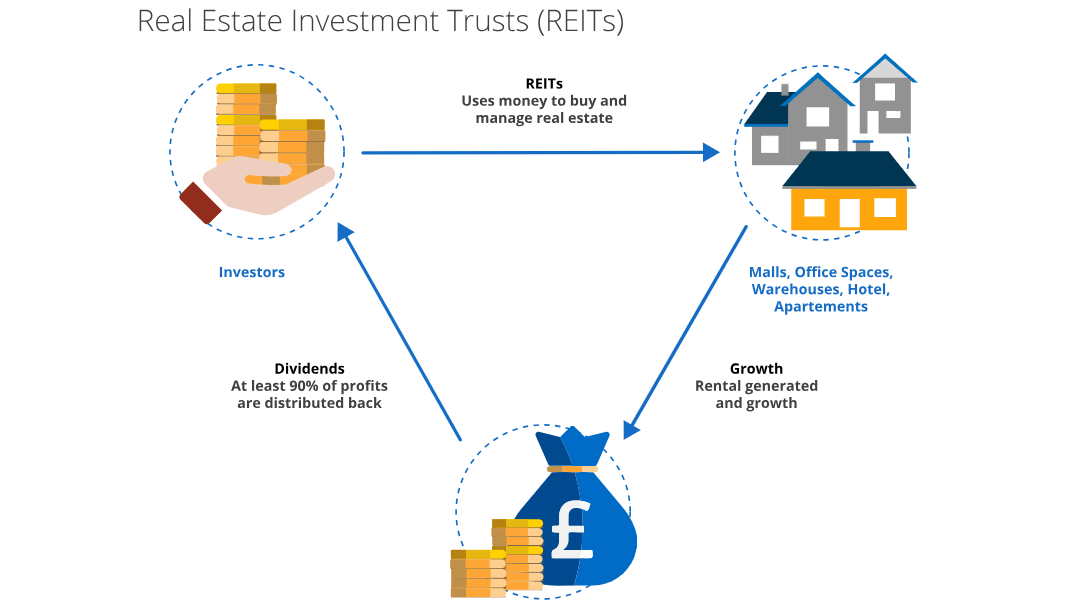

Los REIT, conocidos como Fideicomisos de Inversión Inmobiliaria, son empresas que invierten en activos inmobiliarios y distribuyen ingresos generados por alquileres a los accionistas. En resumen, los REIT son compañías que cotizan en bolsa y se enfocan en la adquisición, administración y explotación de diversos tipos de propiedades inmobiliarias, como hoteles, centros comerciales, edificios de oficinas, complejos residenciales, fábricas y centros médicos.

Los REIT (fondos de inversión inmobiliaria) fueron creados por el Congreso de EE.UU. en 1960. y a partir de 2021. Los REIT se han establecido en al menos 39 países de todo el mundo.El sistema ha pasado por varias fases de evolución normativa desde su creación, incluida la regulación inicial de los años 70 a los 80, los ajustes de las normas fiscales y de inversiones en los 90, la diversificación en los años 2000 y el enfoque de los años 2020 en la adaptación del mercado y las normas ESG.

Es similar a un fondo de inversión, pero su foco de inversiones se concentra en los activos inmobiliarios. Funciona como un fideicomiso, se trata como una sociedad anónima según el Código de Rentas Internas de EE.UU. y está sujeta a requisitos fiscales específicos, incluida la distribución de una gran parte de sus ingresos a los accionistas en forma de dividendos. La estructura fiduciaria permite evitar la doble imposición al tiempo que proporciona a los inversores una fuente estable de ingresos.

Al poseer acciones de un REIT, los inversores pueden participar en los ingresos de las inversiones inmobiliarias, como los alquileres o los intereses hipotecarios, sin tener que intervenir directamente en la transacción real de los bienes inmuebles. Esta estructura proporciona una forma cómoda para que el inversor medio se beneficie de inversiones inmobiliarias diversificadas, evitando al mismo tiempo la complejidad y las altas barreras de las inversiones inmobiliarias reales.

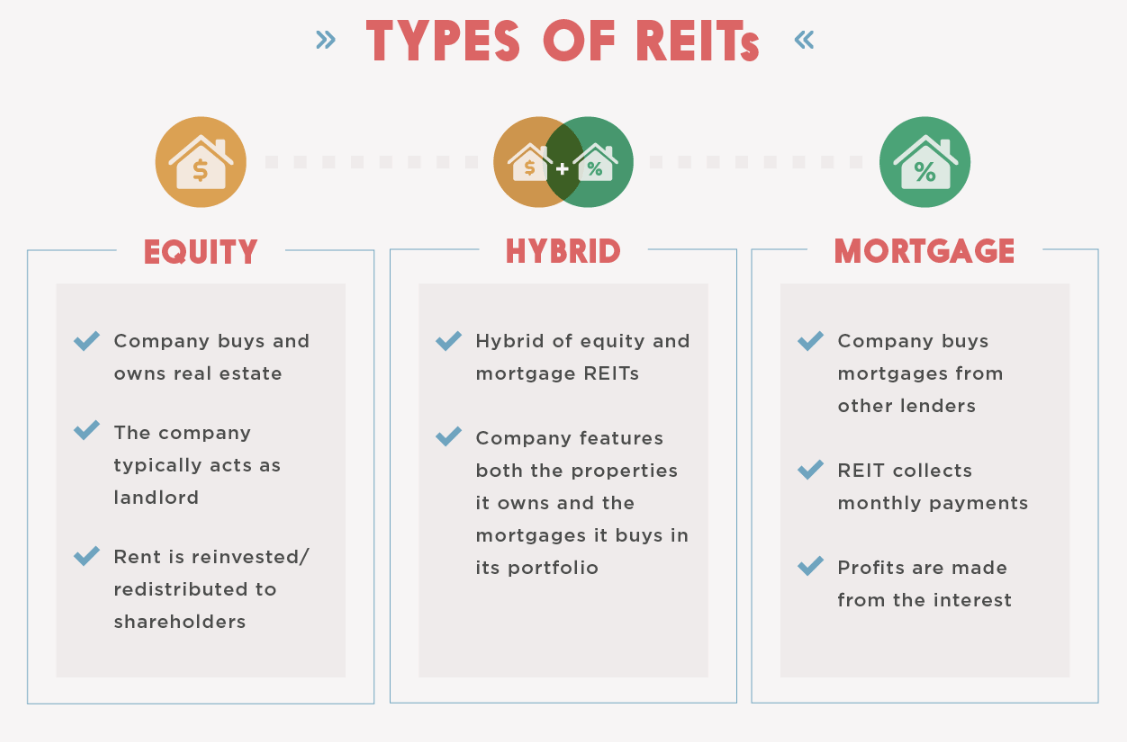

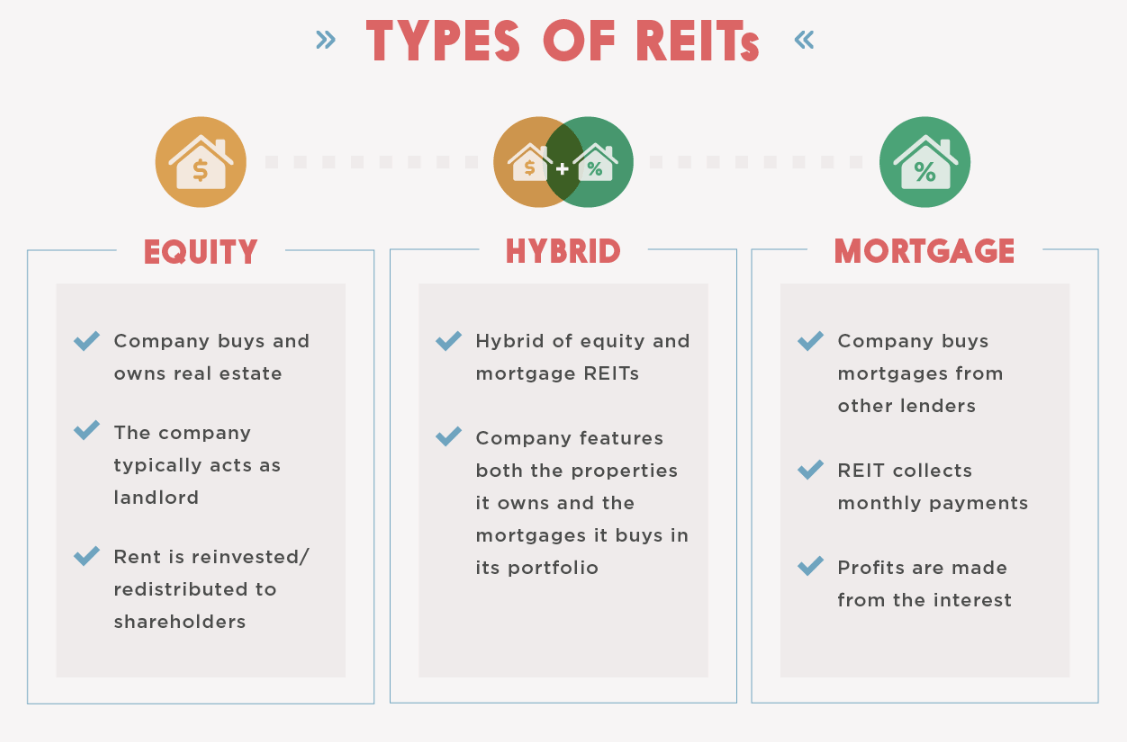

Se pueden clasificar en dos tipos: de capital e hipotecarios. Los REIT de renta variable se centran en la propiedad y explotación de una amplia gama de activos inmobiliarios, como edificios de oficinas, centros comerciales, hoteles y apartamentos. Generan ingresos principalmente a través de los alquileres de las propiedades que poseen. Al arrendar estas propiedades a inquilinos, es capaz de generar unos ingresos por alquiler estables y distribuir una gran parte de los ingresos a los accionistas en forma de dividendos, creando así un mecanismo estable de rentabilidad por dividendos.

Los REIT hipotecarios invierten principalmente en hipotecas inmobiliarias residenciales o comerciales y en valores respaldados por hipotecas relacionados. Su fuente de ingresos son principalmente los ingresos por intereses generados a través de estas hipotecas o valores. A diferencia de la renta variable, un REIT hipotecario no posee directamente la propiedad, sino que obtiene ingresos por intereses mediante la concesión de préstamos a prestatarios inmobiliarios o la compra de valores respaldados por hipotecas. Este modelo de inversiones permite obtener una ganancia a través de los diferenciales de interés y distribuir la mayor parte de los ingresos entre los accionistas.

Existen tres tipos principales de REIT: los que cotizan en bolsa, los que no cotizan y los privados. De ellos, los REIT que cotizan en bolsa cotizan en mercados bursátiles donde los inversores pueden comprarlos y venderlos como acciones ordinarias, son más líquidos y suelen estar registrados en la Comisión del mercado de valores de Estados Unidos (SEC).

Los REIT no cotizados también están registrados en la SEC, pero sus acciones no cotizan en bolsa, son menos líquidas y los inversores deben adquirirlas a través de canales específicos y pueden tardar más en reembolsar sus inversiones. Los REIT privados, por su parte, son empresas privadas que no están registradas en la SEC ni cotizan en bolsa. Suelen estar dirigidos a inversores institucionales o con un elevado patrimonio neto, tienen un proceso de captación de fondos más privado, son menos líquidos y requieren que los inversores inviertan a través de canales especializados.

La constitución de un REIT exige que cumpla unos requisitos específicos de activos e ingresos, de los que al menos el 75% deben proceder de actividades relacionadas con el sector inmobiliario, como ingresos por alquileres, intereses inmobiliarios e ingresos por la venta de activos inmobiliarios. Este requisito garantiza que sus actividades empresariales se centran principalmente en el sector inmobiliario. Además, al menos el 75% de sus activos deben ser activos inmobiliarios, lo que significa que la mayoría de sus activos deben estar invertidos en bienes inmuebles o en activos relacionados con los bienes inmuebles.

Al mismo tiempo, el REIT debe distribuir al menos el 95% de sus ingresos como ingresos pasivos (por ejemplo, alquileres e intereses), lo que garantiza que los principales ingresos procedan de inversiones pasivas y se utilicen para pagar dividendos a los accionistas. También se le exige que distribuya al menos el 90% de sus ingresos imponibles a los accionistas como dividendos para evitar la tributación a nivel corporativo, obteniendo así beneficios fiscales.

Sin embargo, es importante tener en cuenta que los accionistas tributarán al tipo impositivo ordinario (hasta el 39,6%) sobre los ingresos por dividendos que reciban del REIT, en lugar de disfrutar del tipo impositivo más bajo sobre dividendos cualificados. A pesar de las ventajas fiscales de las que disfrutan por sí mismos, los accionistas seguirán estando sujetos a impuestos sobre los dividendos al tipo impositivo ordinario más elevado.

A medida que el sector inmobiliario y el entorno económico han ido cambiando, los REIT han evolucionado, pero siempre han mantenido una misión fundamental: hacer que los rendimientos inmobiliarios que producen ingresos sean accesibles a una amplia gama de inversores. Al proporcionar liquidez, diversificar el riesgo y distribuir los ingresos, permiten al inversor medio participar en inversiones inmobiliarias estables, facilitando así una amplia participación y flujos de capital en el mercado inmobiliario.

En resumen, los REIT permiten a los inversores disfrutar de las ventajas de los bienes inmuebles sin tener que gestionarlos o adquirirlos directamente, al proporcionar un medio de inversión colectiva en bienes inmuebles. Esta estructura no sólo aumenta la liquidez de la inversión, sino que también proporciona una fuente estable de ingresos que permite al inversor medio participar en las oportunidades de inversión del mercado inmobiliario.

Pros y contras de los REIT

Los REIT permiten a los inversores participar en el mercado inmobiliario a un coste menor y disfrutar de los ingresos y la revalorización del capital que proporcionan los activos inmobiliarios. Ésta es su principal ventaja, pero también existen una serie de desventajas. Por lo tanto, los inversores deben evaluar a fondo estas ventajas y desventajas a la hora de elegir los REIT.

Los REIT ofrecen varias ventajas. En comparación con la compra directa de inmuebles, sus acciones pueden negociarse en el mercado secundario, que es más líquido y permite a los inversores liquidarlas rápidamente. También ofrece un alto grado de flexibilidad, ya que los inversores pueden comprar y vender acciones en cualquier momento y ajustar fácilmente sus carteras.

Al mismo tiempo, un fondo de inversiones inmobiliarias evita los impuestos a nivel corporativo al distribuir al menos el 90% de sus ingresos imponibles entre sus accionistas. Esto significa que la mayor parte de los ingresos que obtiene están exentos del impuesto de sociedades, lo que aumenta el rendimiento para los inversores. Y también goza de ventajas fiscales, como la exención del impuesto sobre las ganancias inmobiliarias, lo que hace aún más atractivos los rendimientos de las inversiones.

Ofrece servicios profesionales de gestión inmobiliaria para que el inversor no tenga que ocuparse personalmente del cobro de los alquileres o del mantenimiento de la propiedad. Estos fondos suelen estar gestionados por equipos de profesionales experimentados que se encargan de la búsqueda, adquisición y gestión de activos inmobiliarios, lo que permite a los inversores centrarse en la propia inversión sin tener que implicarse directamente en la gestión de la propiedad.

Además, los REIT ofrecen a los inversores una amplia gama de oportunidades de inversión inmobiliaria que pueden diversificar eficazmente el riesgo de inversión y aumentar el potencial de rentabilidad. Ya se trate de centros comerciales, hoteles o edificios de oficinas, abarcan una amplia gama de activos inmobiliarios y ofrecen a los inversores un amplio abanico de opciones de inversión.

Como vehículo de inversión pasiva, los REIT no requieren una implicación significativa del inversor, lo que los hace ideales para los inversores que desean ahorrar tiempo y esfuerzo. Un equipo de profesionales se encarga de la gestión de la propiedad y de las decisiones de inversión, lo que permite a los inversores disfrutar de rendimientos estables sin tener que ocuparse ellos mismos del cobro de los alquileres o de la gestión de la propiedad.

Invertir en un fondo de inversión inmobiliaria hace más factible participar en inversiones inmobiliarias a gran escala con un umbral de inversión más bajo. A diferencia de las compras directas de bienes inmuebles que requieren un pago inicial elevado, permite a los inversores participar en el mercado inmobiliario con menos capital, reduciendo el coste de la inversión y haciendo que la inversión inmobiliaria sea fácilmente accesible a más personas.

Sin embargo, los REIT también tienen inconvenientes. Por ejemplo, los productos de renta fija pueden resultar más atractivos cuando suben los tipos de interés, lo que provoca salidas de capital de los REIT y deprime el precio de sus acciones. Y es sensible a las variaciones de los tipos de interés, que pueden aumentar los costes de financiación y reducir los márgenes de beneficios, así como elevar el coste de la financiación de la deuda, lo que repercute aún más en la rentabilidad.

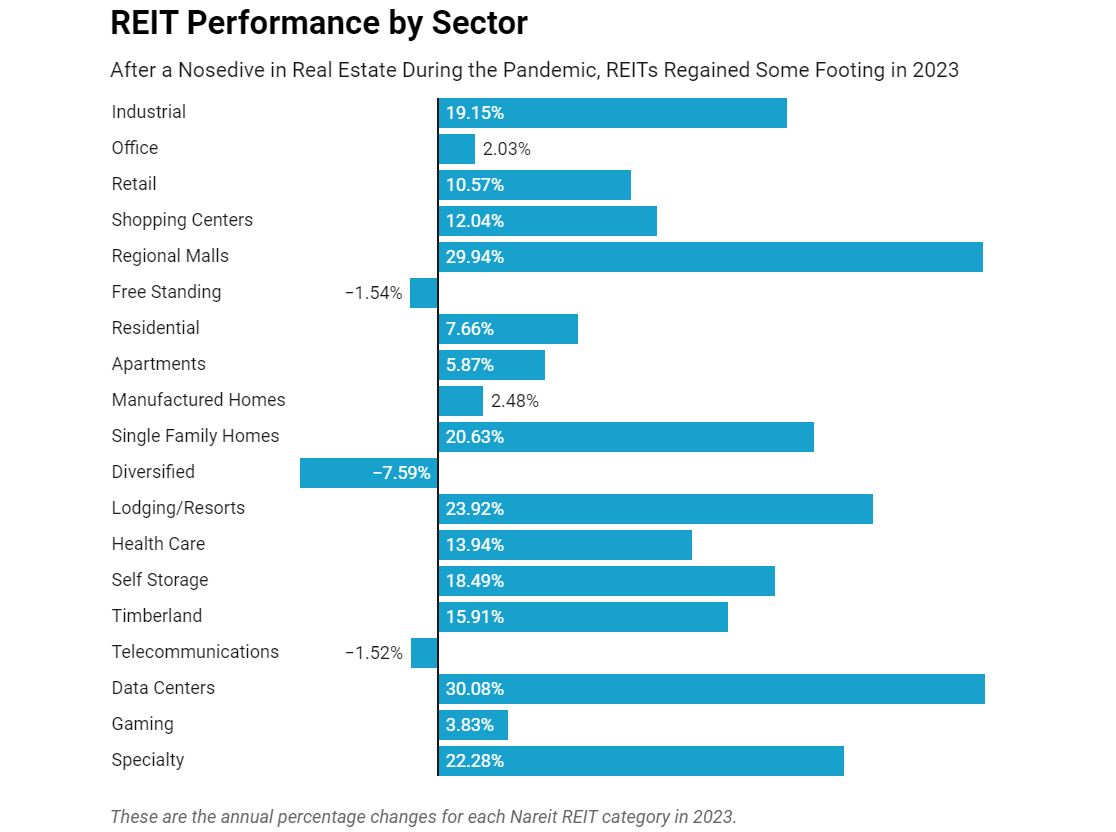

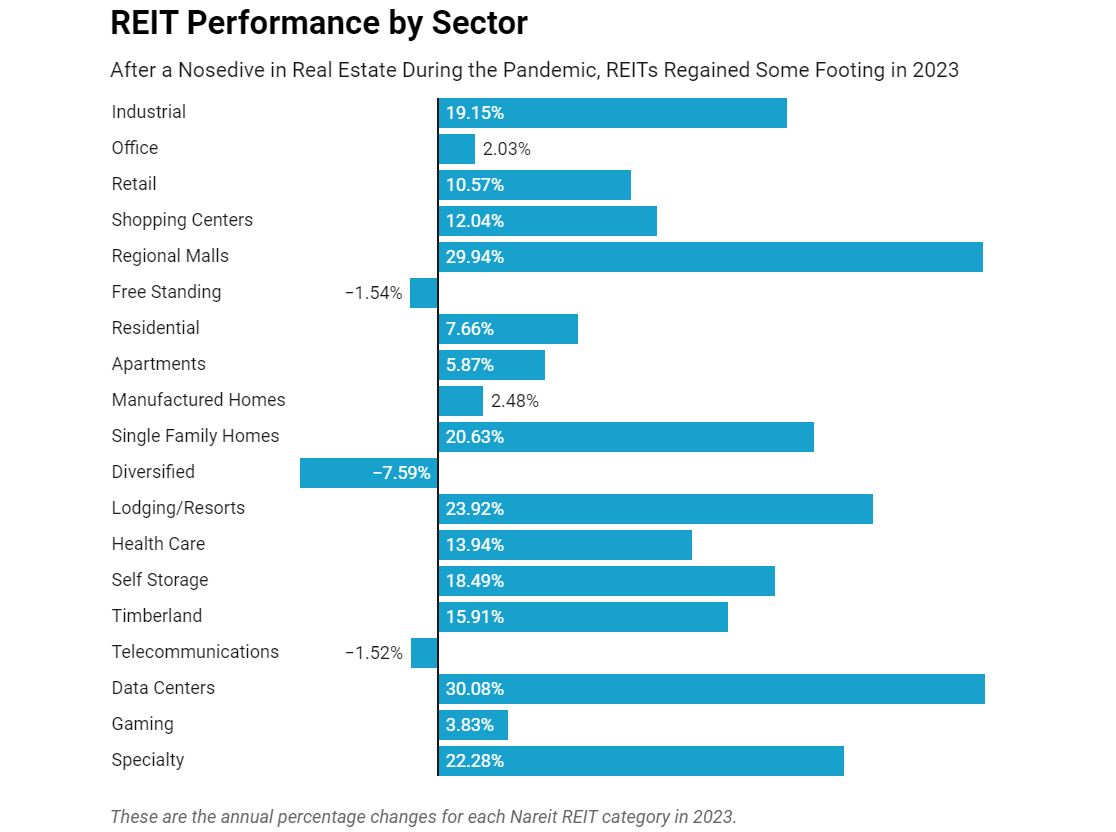

Al mismo tiempo, los REIT son muy sensibles a los cambios en el mercado inmobiliario. Por ejemplo, los REIT que invierten en zonas con un descenso de los ingresos por alquiler pueden ver afectada la rentabilidad de sus accionistas aunque haya muchos inquilinos. Y, como los REIT hoteleros, son más sensibles a las recesiones económicas. Y los REIT suelen centrarse en tipos específicos de bienes inmuebles, cuyos riesgos específicos del sector (por ejemplo, las recesiones del comercio minorista) pueden provocar volatilidad en los precios de las acciones.

Y como los REIT están obligados a distribuir al menos el 90% de sus ingresos en forma de dividendos, a las empresas les quedan fondos limitados para la reinversión y el desarrollo empresarial. Este requisito de distribución puede hacer que los REIT se enfrenten a una escasez de capital para expandirse y desarrollar nuevos proyectos, limitando su potencial de crecimiento. Aunque una alta rentabilidad por dividendos resulta atractiva para los inversores, este elevado ratio de distribución puede socavar su capacidad para acumular capital y poner en peligro sus oportunidades de crecimiento a largo plazo.

También hay REIT con elevadas comisiones de gestión, que pueden reducir el rendimiento global de las inversiones. Las elevadas comisiones de gestión se utilizan para pagar los salarios y los gastos de funcionamiento del gestor del fondo y del equipo de gestión, lo que garantiza una gestión profesional pero también deduce una parte de los rendimientos de las inversiones. Incluso si las propiedades del REIT obtienen buenos resultados, las elevadas comisiones de gestión pueden erosionar los rendimientos reales.

El funcionamiento y la gestión de un REIT corren a cargo de un equipo de profesionales, lo que conlleva un cierto riesgo de confianza. Los problemas o una mala toma de decisiones por parte del equipo de gestión pueden afectar directamente a los rendimientos de los inversores. Además, su rendimiento depende en gran medida del estado de los activos. Una mala gestión de los inmuebles puede dar lugar a una disminución de los ingresos por alquiler o a un aumento de los costes de mantenimiento. Además, la feroz competencia en el mercado puede provocar la presión de los alquileres y la depreciación de los activos, mientras que los inversores tienen un conocimiento limitado de la operación y la asimetría de la información aumenta el riesgo de las inversiones.

Además, el nivel de dividendos pagaderos por un fondo de inversiones inmobiliarias se ve afectado por su rendimiento operativo y su nivel de ingresos. Aunque suele distribuir la mayor parte de sus ingresos entre sus accionistas, un descenso de los ingresos o un deterioro de las operaciones puede provocar un descenso o la suspensión del nivel de dividendos. Por lo tanto, los inversores deben vigilar su salud financiera y el rendimiento de sus ingresos para evaluar el riesgo potencial de dividendos.

Aunque los REIT ofrecen las ventajas de unos dividendos elevados, liquidez y una gestión profesional, también están expuestos al riesgo de mercado, riesgo de tipos de interés, riesgo operativo, riesgo de dividendos, riesgo de liquidez, riesgo financiero, riesgo político y fiscal y riesgo específico del sector. Los inversores deben evaluar y gestionar cuidadosamente estos riesgos en función de sus propios objetivos de inversión, su tolerancia al riesgo y las condiciones del mercado cuando consideren la posibilidad de invertir.

¿Cómo elegir los REIT?

Los fondos de inversión inmobiliaria (REIT) han atraído a muchos inversores porque ofrecen ventajas como una gestión profesional, inversiones diversificadas, rendimientos estables y umbrales de inversión bajos. Sin embargo, también se enfrentan a desventajas como la sensibilidad a los tipos de interés, la volatilidad del mercado y los elevados costes de gestión. Por lo tanto, los inversores deben tener plenamente en cuenta estos factores y tomar una decisión informada a la hora de elegir.

Antes de elegir un REIT, es importante aclarar primero si el objetivo de las inversiones es buscar un flujo estable de ingresos, la revalorización del capital o ambos. Los distintos REIT pueden centrarse en objetivos diferentes, como por ejemplo que algunos se centren en un alto rendimiento de los dividendos mientras que otros se preocupan más por la revalorización de los activos. También es fundamental evaluar la tolerancia al riesgo, ya que el rendimiento de los distintos tipos de REIT puede variar mucho ante la volatilidad económica.

Por ejemplo, los REIT de hostelería y comercio minorista suelen ser más sensibles a los ciclos económicos y a los cambios en el gasto de los consumidores y pueden enfrentarse a mayores presiones operativas y volatilidad de los ingresos durante las recesiones económicas. Por el contrario, los REIT de instalaciones residenciales o sanitarias suelen resistir mejor durante las fluctuaciones económicas debido a sus necesidades subyacentes más estables. Entender la tolerancia al riesgo y seleccionar un tipo que se adapte a ella ayudará a conseguir unos rendimientos de las inversiones más estables en diferentes entornos de mercado.

Al tener que distribuir una gran parte de sus ingresos a los accionistas en forma de dividendos, suelen proporcionar dividendos más elevados y estables. Esta característica la convierte en una opción ideal para quienes buscan un flujo de efectivo estable e ingresos pasivos. Mantenerlo durante un largo periodo de tiempo no sólo permite disfrutar de un rendimiento constante de los dividendos, sino también de una revalorización del capital gracias al potencial de crecimiento a largo plazo del mercado inmobiliario. Al mismo tiempo, los REIT invierten en una amplia gama de activos inmobiliarios, lo que contribuye a diversificar el riesgo y a reducir el impacto de la volatilidad del mercado en los rendimientos de las inversiones.

Los REIT ofrecen ventajas significativas frente a las inversiones directas en bienes inmuebles físicos, como un bajo coste, un escaso compromiso de tiempo y una gran liquidez. Mientras que la compra directa de propiedades requiere una elevada inversión inicial y una gestión y mantenimiento continuos, los REIT permiten participar en el mercado inmobiliario con un bajo umbral de capital, eliminando la necesidad de gestionar personalmente la propiedad. Cotizan en bolsa y los inversores pueden comprar y vender acciones en cualquier momento, disfrutando de ingresos inmobiliarios al tiempo que mantienen una alta liquidez. Esto facilita a los inversores con presupuestos limitados la entrada en el mercado inmobiliario y la obtención de rendimientos estables.

A la hora de elegir REIT, es crucial evaluar las métricas financieras. Esto incluye revisar las operaciones de capital, como el flujo de efectivo y la eficiencia de la liquidez para garantizar una liquidez adecuada; centrarse en los ingresos operativos netos (NOI) para evaluar la rentabilidad de la propiedad; observar la ocupación para ver lo bien que se alquila la propiedad; y analizar los niveles de alquiler por pie cuadrado para evaluar el valor de mercado y el potencial de alquiler. En conjunto, estas métricas ayudan a evaluar el valor de las inversiones y el riesgo potencial de un REIT.

Para reducir el riesgo de las inversiones, es aconsejable diversificar sus activos repartiendo sus fondos entre varios REIT. Esto minimizará el impacto de los malos resultados de un único REIT en el rendimiento global de las inversiones. Asimismo, optimice las opciones de inversión basándose en parámetros clave como la rentabilidad media de los dividendos, la tasa media de crecimiento de los dividendos y la tasa de crecimiento anual.

Por ejemplo, una rentabilidad media de los dividendos del 4,31% refleja un flujo de caja estable; una tasa media de crecimiento de los dividendos del 15,71% muestra un potencial de crecimiento sostenido; y una tasa media de crecimiento anual del 10,56% indica un potencial de revalorización del capital. Teniendo en cuenta estos indicadores, los inversores pueden elegir un REIT de alto rendimiento para alcanzar los objetivos de diversificación del riesgo y optimización de la rentabilidad.

Las proyecciones de inversión muestran que se espera que una cartera inicial de 10.000 dólares aumente su valor a 11.487 dólares en un año, a 44.161 dólares en diez años, a 263.812 dólares en veinte años, y potencialmente a 2.546.624 dólares en treinta años, con un dividendo anual de aproximadamente dólares. Al diversificar los fondos en múltiples REIT, los inversores no sólo reducen el riesgo, sino que también obtienen fuertes rendimientos e ingresos por dividendos estables, lo que se traduce en el doble beneficio de la revalorización del capital y el flujo de efectivo estable.

En conclusión, los REIT son una forma eficaz de participar en inversiones inmobiliarias con un capital menor. Ofrecen las ventajas de una gestión profesional, diversificación y rendimientos estables, junto con una gran liquidez y una baja barrera de entrada. Si desea introducirse en la inversión inmobiliaria pero no quiere asumir el elevado coste y la complejidad de gestión que supone la compra directa de bienes inmuebles, sin duda es una opción que merece la pena considerar.

Pros y contras de los REIT y guía de selección

| Ventajas |

Desventajas |

Seleccione los puntos clave |

| Bienes inmuebles de baja capitalización. |

Pueden requerir inversiones iniciales elevadas. |

Elija los ingresos, la revalorización o ambos. |

| Alta liquidez, como las acciones. |

Los REIT privados y no cotizados no tienen liquidez |

Evalúe la sensibilidad a los tipos y al mercado. |

| Ingresos estables, dividendos. |

Los ingresos dependen del mercado y de los tipos. |

Revise el flujo de efectivo y los niveles de ingresos. |

| Gestión sin complicaciones. |

Los altos costos generales pueden reducir la rentabilidad. |

Invierta en múltiples REIT para reducir el riesgo. |

| Diversificado, menor riesgo. |

Riesgos del sector, como la recesión del comercio minorista. |

Céntrese en los gastos generales y los niveles de dividendos. |

Descargo de responsabilidad: Este material tiene únicamente fines de información general y no pretende ser (ni debe considerarse) un asesoramiento financiero, de inversiones o de otro tipo en el que se deba confiar. Ninguna opinión dada en el material constituye una recomendación por parte de EBC o del autor de que una inversión, valor, transacción o estrategia de inversión en particular sea adecuada para una persona en particular.